Описание страницы: сроки исковой давности в сфере налогообложения от профессионалов для людей.

Содержание

Срок исковой давности по различным налогам, взимаемым с физических лиц в РФ

Естественно, у налогоплательщиков, оказавшихся в ситуации подобного рода, возникает вполне логичный вопрос относительно соответствия данных требований действующим нормам законодательства. Помимо этого, их также интересует, существует ли исковая давность по налогам, взимаемым, например, с физических лиц. Это действительно важный момент, поскольку законодательство в данном случае можно назвать немного размытым.

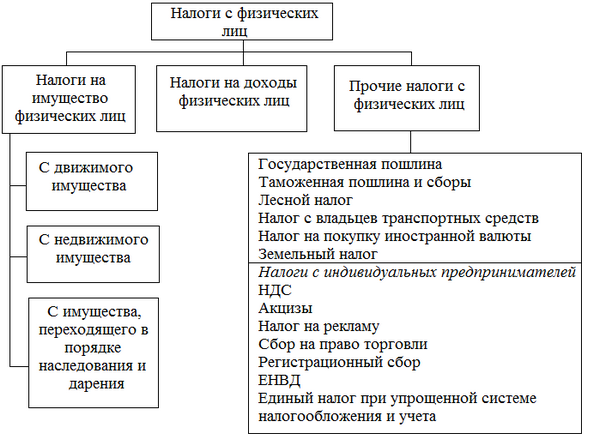

Давайте сперва проясним некоторые моменты. Как известно, налоги – это обязательные платежи, которые платит физическое или юридическое лицо, в соответствии с действующим законодательством. В России их платят как в федеральный, так и в местные бюджеты. В настоящее время существует достаточно большое количество разновидностей налогов. Соответственно, здесь присутствуют определенные различия и нюансы, в том числе и по такому моменту, как срок давности.

Теперь давайте детальнее разберемся уже с этим понятием. В юриспруденции сроком давности именуется определенный период времени, когда органы власти имеют право на стягивание с гражданина долгов – как полностью неоплаченных, так и уплаченных лишь частично, – образовавшихся в сфере налогообложения, а также термин, в течение которого разрешается обращаться за принудительным взысканием недоимки.

Получается, что государство в данном случае защищает свои права. Следовательно, после того как срок давности истекает, судебные органы вполне могут отказать в данном требовании.

Однако на практике все далеко не столь однозначно. В частности, в российском налоговом законодательстве термин «исковая давность» как таковой отсутствует. Однако при этом здесь есть определенные сроки, по истечении которых суд может отказать во взыскании задолженности.

| Видео (кликните для воспроизведения). |

Иными словами, речь идет о конкретном временном отрезке. Это действительно важный момент, поскольку в сфере налогообложения нередки ситуации, когда возникает задолженность – в силу тех или иных обстоятельств. Как раз для того, чтобы определить, за какой именно период с должника можно взыскать недоимку, устанавливается определенный срок, являющийся, по сути, максимальной единицей измерения времени.

Если говорить в целом, то срок исковой давности в сфере налогообложения является механизмом, позволяющим обеспечить защиту прав – как получателя налоговых платежей, так и плательщика. Это позволяет существенно упростить возможность разрешения достаточно часто возникающих спорных ситуаций.

В Российской Федерации сегодня есть 3 категории налогоплательщиков, на которых на законодательном уровне возложена обязанность своевременно платить налоги:

- физические лица;

- организации, предприятия и так далее (юрлица);

- индивидуальные предприниматели.

В соответствующих статьях Гражданского кодекса РФ (195 и 196) детально описаны и понятие «исковая давность», и сроки. В частности, для большей части имущественных исков последний составляет 3 года. Однако не стоит забывать об одном, весьма важном моменте. Тот Гражданский кодекс свидетельствовал о том, что нормы, которые применяются к гражданским искам, не используются относительно нарушений, допущенных в сфере налогообложения.

Впрочем, российские законодатели об этом позаботились. Данный момент регулируется уже соответствующими нормами Налогового кодекса, где в статье 113 указан четкий срок – 3 года. Но здесь сразу же следует уточнить – данный период относится только лишь к возможности привлечь к ответственности нарушителя. При этом никакого определения по поводу списания задолженности по налогам нет ни в Гражданском, ни в Налоговом кодексе. Однако здесь тоже не все так просто.

Ознакомившись с действующими нормами законодательства РФ, можно прийти к следующему выводу: задолженность в сфере налогообложения является бессрочной. Между тем срок исковой давности по отчислениям в бюджеты – федеральный и региональные – все-таки имеет определенное временное ограничение. Однако это относится далеко не ко всем видам взимаемых платежей, а только лишь к 2-м налогам:

- на имущество физлиц;

- транспортный сбор.

По ним установлен определенный срок взыскания задолженности – 3 года.

Статья 363 НК РФ предусматривает возможность списания задолженности по транспортному сбору в случае, если фискальные органы в течение 3-летнего периода не получили с должника требуемую сумму. Естественно, такая норма наталкивает некоторых недобросовестных владельцев ТС на мысль, что они могут уклоняться от уплаты данного налога, а по истечении 3-х лет недоимки им простят. Чтобы не возникало такого соблазна, фискальные органы, обнаружив задолженность по транспортному сбору, задействуют процедуру взыскания.

Если владелец ТС не желает добровольно идти на компромисс и погасить долг, фискалы имеют право обратиться в суд. В Налоговом кодексе есть статья 48, в которой предусмотрена возможность взыскать задолженность с недобросовестного плательщика за счет принадлежащего тому имущества. Вместе с тем не стоит забывать, что у фискалов далеко не всегда есть вариант инициировать такого рода иски. В суд они имеют право обращаться только лишь в том случае, если задолженность по транспортному сбору превысила 3 тысячи рублей.

Срок давности 3 года установлен также и при взыскании задолженности при уплате НДФЛ. Соответственно, фискалы порой требуют от должника погасить недоимку только за данный период. Иными словами, если существует задолженность по неуплате физлицом подоходного налога за 5 лет, то его могут вынудить погасить ее только лишь за последние 3 года. Но при этом нужно знать, что фискальные органы могут подать в суд на должника, потребовав погасить не только долг, но и имеющуюся пеню, и начисленные штрафы. Несложно догадаться, что сумма долга, который следует погасить, существенно вырастет.

Отдельно хотелось бы выделить земельный налог и сроки давности по нему. Это достаточно запутанная категория, в которой возникает множество спорных моментов. Все дело в том, что здесь взаимоотношения регулируются как нормами налогового законодательства, так и земельного права. Законодатель, в частности, использует несколько иные цифры для определения срока давности при наличии задолженности, чем фискалы.

Несложно догадаться, что в случае, если будет выявлен факт такого рода правонарушения, то одновременно с этим появятся также вопросы и относительно возможности выплаты за спорный период. При этом основная проблема будет как раз связана с системой, на основании которой определяется временной отрезок, когда физическое лицо должно было платить налоги, однако не делало этого.

Налоговый орган, вне зависимости от времени, в течение которого человек фактически владел земельным участком, имеет право требовать погасить долг только лишь за 3 года. Соответственно, возникает уже указанная ранее проблема. Следует установить момент, с которого нужно начинать отсчет срока задолженности. В подавляющем большинстве случаев в РФ здесь применяется факт юридической фиксации нарушения норм налогового законодательства.

В завершение хотелось бы еще упомянуть такой момент, как налоговые преступления. К ним, например, относятся недостоверные данные, указанные человеком в налоговой декларации. В РФ ответственность за налоговые преступления впору назвать достаточно мягкой – зачастую физлицо отделывается уплатой полной суммы задолженности, пени и штрафа. Впрочем, при наличии отягчающих обстоятельств можно угодить за решетку. Срок давности по такого рода преступления составляет 3 года, при этом возможность добиться списания долга есть только лишь у физических лиц, не имеющих имущества, которое могло бы быть реализовано с целью принудительного взыскания недоимки.

Как видим, в сфере налогообложения такой момент, как сроки, имеет важное значение. Однако здесь также есть множество нюансов, которые могут значительно затянуть разбирательство. Конечно же, лучше всего вообще не допускать никаких просрочек по обязательным платежам, добросовестно выполняя все имеющиеся обязательства.

Срок давности по налоговым правонарушениям составляет…

Согласно ст. 106 НК РФ под налоговым правонарушением в НК понимается действие или бездействие физического либо юридического лица, нарушающее действующее законодательство, за которое к нему могут быть применены определенные санкции. При этом виды таких нарушений, а также ответственность, возникающую вследствие их совершения, определяет гл. 16 НК.

К правонарушениям такого рода могут быть отнесены:

- Несоблюдение правил регистрации в территориальном отделении ФНС (ст. 116).

- Непредставление отчетных документов в территориальное отделение ведомства (ст. 119).

- Несоответствие способа, которым была представлена декларация, законодательно установленным требованиям (ст. 119.1).

- Несоблюдение правил налогового учета понесенных организацией расходов и полученных доходов (ст. 120).

- Неуплата (полная или частичная) налога (ст. 122).

- Неисполнение налоговым агентом обязанности по сбору налоговых платежей с налогоплательщиков и последующему перечислению полученных денег в бюджет (ст. 126).

Если налогоплательщик работает с одновременным применением разных налоговых режимов, причиной нарушения им действующих законодательных норм нередко становится банальная невнимательность. Проще говоря, недоимка может возникнуть из-за применения неправильной налоговой ставки при определении размера обязательного платежа.

| Видео (кликните для воспроизведения). |

При этом важно знать, что имеются и обстоятельства, при которых налогоплательщик (налоговый агент) освобождается от ответственности за допущенное им нарушение закона (ст. 109 НК РФ). В частности п. 4 указанной статьи относит к ним истечение срока давности.

Сколько составляет срок исковой давности по налоговым правонарушениям по общему правилу?

Понятия «срок исковой давности» действующий НК РФ не регламентирует, однако во многих источниках (в том числе и в этой статье) оно применяется наряду с зафиксированным в ст. 113 НК понятием «срок давности привлечения к ответственности».

Срок давности — это продолжительность времени, на протяжении которого налоговики могут наложить на налогоплательщика взыскание за не исполненные им обязанности по внесению денег в бюджет. По истечении этого срока привлечь нарушителя к ответственности не получится.

Согласно п. 1 ст. 113 НК РФ, лицо не может быть наказано за такой проступок, если решение о возложении на него ответственности было принято более чем через 3 года после:

- дня, наступившего после завершения налогового периода, в котором произошло нарушение законодательных норм (правило действует в отношении действий/бездействий, установленных ст. 120 и 122 НК РФ);

- дня нарушения закона (правило действует в отношении всех остальных налоговых нарушений).

Для физлиц, не имеющих статуса предпринимателя, срок давности является сокращенным. Так, задолженность с физлица, в соответствии с п. 2 ст. 48 НК РФ, может быть взыскана в течение полугода со дня окончания срока, отведенного законодателем на исполнение обязанности по уплате налога.

Если же за 3 года, прошедшие с момента окончания указанного срока, сумма непогашенной задолженности превысит отметку в 3 тыс. руб., налоговики могут подать заявление в суд в течение полугода с момента образования долга в указанном размере. Если за 3 года суммарный размер задолженности не превысит 3 тыс. руб., то ФНС может привлечь суд к решению проблемы в течение полугода со дня завершения трехлетнего срока.

Определение срока давности за совершение налогового правонарушения в особых случаях

На практике немало вопросов вызывает необходимость определения срока давности по нарушениям, определенным ст. 122 НК. Согласно нормам этой статьи, нарушением является неуплата (полная или частичная) налогов по причине:

- умышленного занижения размера налоговой базы, используемой при определении размера обязательного платежа;

- возникновения иных ошибок, ведущих к искажению размера налога;

- иных манипуляций, совершенных налогоплательщиком.

Согласно п. 1 ст. 113 НК РФ расчет продолжительности срока давности по этой статье начинается сразу же после того, как закончится период, в котором налогоплательщиком была допущена неуплата. Именно этим правилом руководствуются налогоплательщики при определении срока, в течение которого налоговый орган может применить к ним санкции.

Однако плательщики должны уплатить налог в течение определенного времени после того, как закончится период, в котором он был начислен. Срок, отведенный для уплаты, устанавливается индивидуально для каждого вида налога. Правонарушение, если оно будет совершено, может быть зафиксировано только после того, как пройдет срок, отведенный законодателем на его уплату.

Именно такой подход должен быть использован при определении срока давности для нарушителей, своевременно не внесших в бюджет налог на прибыль. В соответствии с п. 1 ст. 287 НК РФ, он должен быть уплачен не позднее 28 марта года, следующего за годом, в котором у налогоплательщика сформировалось обязательство по его уплате. О нарушении определенного законодателем срока, согласно абз. 13 п. 2 ст. 11 НК РФ, можно говорить лишь после наступления указанной даты. Это значит, что срок давности по налогу на прибыль, внести который необходимо до 28.03.2017 включительно, исчисляется с 29.03.2017.

Определение срока давности для разных правонарушений, совершенных одновременно

Определяя срок давности по налоговым правонарушениям, зафиксированным в ст. 120 и 122 НК РФ, стоит помнить, что периоды времени, отведенные для погашения задолженности, для различных категорий платежей могут быть различными. Следовательно, даже если нарушение по различным видам обязательных платежей произошло в одно и то же время, начало течения срока давности по каждому из них также будет различаться.

Например, если компания не зафиксировала в отчетности облагаемую НДС выручку, полученную от реализации товаров, допустив тем самым нарушение, установленное ст. 120 НК РФ, ФНС имеет право на обращение в суд с иском о наложении на нарушителя взыскания в размере, установленном законом. Однако из-за того, что налоговые периоды по налогу на прибыль и НДС предприятия являются разными, сроки давности также не будут совпадать.

Налоговым периодом по первому виду налога, как было указано выше, является 1 год, поэтому расчет размера этого платежа должен быть отражен в отчетности, составленной по его итогам. Налоговым периодом по второму виду налога является, в соответствии со ст. 163 НК РФ, квартал, а это значит, что внести информацию о нем нужно в квартальную отчетность.

Таким образом, если выручка, не отраженная в отчетности, была получена в августе 2017 года, привлечь нарушителя к ответственности налоговики могут:

- в части уплаты налога на прибыль — с 01.01.2018 по 31.12.2021;

- в части уплаты НДС — с 01.10.2017 по 30.09.2020.

Основания для приостановления течения срока давности

Согласно п. 1.1 ст. 113 НК РФ течение срока давности может быть приостановлено, если нарушитель создавал непреодолимые препятствия для выполнения действий, необходимых для проведения выездной проверки, и активно препятствовал работе представителей ФНС, которые ее осуществляли. Как правило, такие действия приводят к невозможности получения налоговиками всей необходимой информации, позволяющей определить объем обязательств, возникших у налогоплательщика.

Однако законодатель не уточняет, какое именно противодействие работе налоговиков может быть признано активным и какие препятствия — непреодолимыми, поэтому суды при рассмотрении подобных дел руководствуются положениями абз. 2 п. 1.1 ст. 113 НК РФ. Согласно этой статье исчисление срока давности приостанавливается с момента составления акта о непредоставлении должностным лицам доступа на территорию налогоплательщика, повлекшее за собой невозможность осуществления выездной проверки. Это значит, что именно запрет на допуск проверяющих к документам, хранящимся в организации налогоплательщика, признается активным противодействием их работе, влекущим за собой возникновение непреодолимых препятствий.

Исчисление срока возобновляется сразу после устранения обстоятельств, не позволяющих провести проверку. При этом уполномоченные должностные лица должны документально оформить решение о возобновлении процедуры проведения проверки.

Итак, срок исковой давности по налоговым правонарушениям составляет:

- 3 года — для юридических лиц и ИП;

- 3 месяца — для физлиц, не являющихся предпринимателями.

Отсчет ведется с момента совершения нарушения. Исключением из указанного правила является срок давности по нарушениям, зафиксированным в ст. 120 и ст. 122 НК РФ. Для этой категории срок начинает рассчитываться со дня, следующего за последним днем периода, отведенного законодателем на уплату налога.

При этом срок давности для тех видов платежей, которые необходимо внести в течение определенного времени после завершения налогового периода, начинает течь на следующий день после окончания такого периода. Исчисление срока может быть приостановлено в том случае, если нарушитель активно препятствовал работе налоговиков, осуществляющих выездную проверку, не допуская их на территорию своей организации (офиса или помещения).

С чего начинается взыскание налоговых платежей с физических лиц

Если гражданин не имеет статуса ИП, то взыскание с него налоговой задолженности происходит в судебном порядке. Начальный этап процедуры взыскания – направление в адрес физлица требования об уплате налога.

Срок выставления требования исчисляется со дня обнаружения задолженности (ст. 70 НК РФ). Он равен:

- 3 месяцам по задолженности свыше 500 руб.;

- 1 году по задолженности 500 руб. и меньше.

Моментом обнаружения долга является следующий день после наступления срока внесения налогового платежа (п. 50 постановления пленума ВАС РФ № 57 от 30.07.2013). Если же декларация с исчисленной суммой налога подана в ИФНС позже установленного срока, то считается, что задолженность обнаружена на следующий день после подачи декларации.

Важно: если налоговые платежи начислены по итогам налоговой проверки, то требование об их уплате ИФНС направляет должнику в пределах 20 рабочих дней после вступления в силу решения ИФНС по итогам ВНП или КНП.

Как правило, в требовании указывается временной промежуток, предоставляемый должнику для погашения задолженности. Если такой период не отражен, то в силу п. 4 ст. 69 НК РФ долг следует уплатить в пределах 8 рабочих дней с даты получения требования.

Право на взыскание налоговой задолженности с физического лица в судебном порядке у налогового органа появляется:

- если задолженность больше 3 000 руб., то в течение полугода после истечения срока удовлетворения налогового требования;

- если долг равен 3 000 руб. или ниже этой суммы – в течение 6-месячного периода с того момента, как общая сумма долга по всем налоговым платежам превысит 3 000 руб.;

- если в течение 3 лет (с установленного для исполнения налогового требования дня) сумма долга так и не станет выше 3 000 руб. – в течение полугода с момента истечения этого 3-годичного срока.

В каком порядке взыскиваются налоги с юридических лиц

Взыскание налоговой задолженности с юрлиц начинается так же и в те же сроки, что и с физлиц, – с выставления требования на уплату налога.

При неисполнении требования в большинстве случаев ИФНС взыскивает долг с организации, а также с ИП без обращения в судебный орган. Случаи, когда взыскание возможно только в судебном порядке, перечислены в п. 2 ст. 45 НК РФ и являются исключениями из правила о бесспорном взыскании. К примеру, через суд взыскивается налоговый платеж, начисленный в связи с переквалификацией налоговым органом сделки налогоплательщика-организации.

Процедура взимания недоимки с юридических лиц и ИП регламентирована статьями 46, 47 НК РФ. В первую очередь ИФНС направляет в банк инкассовые поручения о списании средств со счетов должника. Это возможно в течение 2 месяцев с момента истечения срока, предоставленного для исполнения предварительно направленного требования. Пропуск этого срока влечет последствия:

- инспекция лишается возможности бесспорно взыскать деньги со счетов;

- ИФНС может в течение полугода обратиться за взысканием в суд.

Если средств на счетах будет недостаточно для полного погашения задолженности, ИФНС в течение 1 года после истечения срока требования выносит постановление о взыскании долга за счет имущества и направляет его в подразделение судебных приставов. При пропуске этого срока инспекция имеет возможность в течение 2 лет взыскать налоговую задолженность через суд.

Важно: в случае обращения ФНС с иском к должнику по причине пропуска срока бесспорного взыскания суд рассматривает дело по существу, оценивая правомерность начисления и правильность расчета налога (пп. 58, 59 указанного постановления пленума).

Сколько по налоговым правонарушениям составляет срок давности

Срок исковой давности по налоговым правонарушениям такой же, как и при взыскании долга по налогам и пеням. Рассмотренные выше правила и сроки в равной мере относятся и к процедуре взыскания штрафов, начисленных налоговой службой за нарушения в сфере налогов и сборов.

От исковой давности следует отличать давность привлечения к налоговой ответственности – период времени на вынесение налоговой инспекцией решения о начислении штрафных санкций. Этот срок, в силу ст. 113 НК РФ, составляет 3 года с момента совершения нарушения. А при назначении санкций за нарушения, предусмотренные ст. 120 или 122 НК РФ, давностный срок отсчитывается после окончания того налогового периода, в пределах которого они были совершены.

Подводя итог, можно сделать следующие выводы.

Срок на взыскание налогов с гражданина зависит от суммы задолженности:

- если она больше 3 000 руб. – ИФНС может обратиться в суд в течение полугода после окончания срока исполнения требования;

- если долг не превышает эту сумму, то давностный срок определяется по особым правилам, закрепленным в п. 2 ст. 48 НК РФ.

При судебном взыскании налоговой задолженности с ИП и организаций срок давности равен:

- 6 месяцам – при взыскании долга за счет средств на расчетных счетах;

- 2 годам – при обращении взыскания на другое имущество должника.

Сроки исковой давности по налогам для физических и юридических лиц

Срок исковой давности по налогам — это период времени, когда налоговый орган вправе принудительно взыскать задолженность по уплате налогов. Однако у плательщиков довольно часто образуются задолженности по налоговым платежам. Поэтому важно разобраться в том, есть ли срок давности по налогам для физических и юридических лиц и какие в этом вопросе есть нюансы.

Что такое срок исковой давности по налогам

Налоги — это обязательные, так называемые индивидуально-безвозмездные денежные платежи, которые взимают с организаций, физических лиц, а также ИП, чтобы обеспечить деятельность государства и(или) муниципальных образований. Задолженность образуется при несоблюдении сроков их уплаты, которые устанавливаются по каждому платежу в соответствующих главах части 2 НК. Их изменение происходит в порядке, описанном в гл. 9 НК. При нарушении установленных периодов уплачивается пеня (ст. 75 НК).

Когда сумму платежа рассчитывает ИФНС (например, это земельный или транспортный платежи), его оплата обязательна после получения соответствующего уведомления (в течение месяца со дня его получения). Большая длительность предусматривается в самом уведомлении.

Исковая давность, предусмотренная гл. 12 ГК, в налоговой сфере не применяется.

Срок давности по налогам физических лиц

При задолженности физического лица ему (независимо от факта привлечения к ответственности за налоговые нарушения) направляют требование об уплате налога. Оно содержит информацию:

- о сумме долга;

- размере пеней (на момент его направления);

- периоде его исполнения (восемь рабочих дней с даты получения, если не указано иное);

- взыскательных и обеспечительных мерах, которые будут использованы при игнорировании требования;

- основаниях взимания платежа и законодательных периодах его уплаты.

Его направляют либо не позже трех месяцев со дня выявления недоимки (это следующий день после наступления даты внесения платежа), либо в пределах года от этого дня (когда сумма неуплаты меньше 500 руб.). Соответствующее требование налогоплательщику по результатам налоговой проверки направляют в течение 20 рабочих дней с момента вступления в силу решения.

Налоговая проверка бывает:

- камеральной — сотрудники ИФНС проверяют предоставленные налогоплательщиком декларации, расчеты и др. документы в своих служебных кабинетах;

- выездной — проверка проходит по адресу проживания налогоплательщика.

Налоги за недвижимость или транспорт, которые платят физлица, исчисляются ИФНС не более чем за три налоговых периода перед календарным годом, когда направлено уведомление об их оплате. Таким образом максимальная сумма долга, которая может прийти по названным платежам в 2018 году, будет состоять из слагаемых за 2015, 2016 и 2017 года.

Срок давности по уплате налогов физическим лицом зависит от суммы долга:

- если задолженность больше 3000 руб. — шесть месяцев со дня истечения времени удовлетворения налогового требования;

- когда долг равен 3000 руб., срок давности по неуплате налогов составляет полгода с момента превышения указанной суммы;

- если сумма не превысит 3000 руб. и прошло три года с момента, когда следовало исполнить налоговое требование, срок взыскания налогов с физических лиц равняется полугоду после указанных трех лет.

В пределах указанных периодов налоговики подают иск о взыскании налоговой задолженности в суд общей юрисдикции (ст. 1 ФЗ от 07.02.2011 № 1).

Пропуск сроков означает, что задолженность признается безнадежной и на этом основании списывается по надлежащему заявлению в ИФНС или суд. Когда ИФНС уже подала в суд, там также нужно заявить о пропуске, подав ходатайство. Пропущенный по уважительным причинам срок может быть восстановлен.

Срок исковой давности по налогам юридических лиц

Юридическим лицам при недоимке поступает требование об уплате налога (в аналогичном с физлицами порядке и в периоды, которые указаны выше). Его игнорирование чаще всего означает взыскание долга без суда (в бесспорном порядке). Есть случаи, когда возможно только судебное взыскание, они указаны в п. 2 ст. 45 НК. Например, когда с лицевых счетов компаний взыскивают сумму более 5 000 000 руб.

С юрлица недоимка взимается в режиме ст. 46 – 47 НК. Первоначально налоговики посылают в банки, где находятся счета должника, инкассовые поручения о списании с них средств. Это происходит на протяжении двух месяцев после истечения времени исполнения требования. При пропуске указанного времени налоговики уже не смогут бесспорно взыскать деньги со счетов. При этом срок исковой давности по уплате налогов составляет полгода. Причем суд оценит как правомерность начисления, так и правильность расчета платежа.

Нехватка средств на счетах в течение года по прошествии периода требования порождает постановление ИФНС о взыскании долга за счет имущества, которое направляется в подразделение судебных приставов. Если этот период пропущен, налоговики могут получить задолженность через суд (в пределах двух лет).

Указанные правила распространяются и на ИП.

Давность по налоговым нарушениям

Названная давность аналогична рассмотренной выше (при взыскании налогового долга) по правилам и длительности. Давность привлечения к ответственности — это временной отрезок, когда ИФНС начисляет штраф. Он равен трем годам с момента совершения нарушения либо после окончания налогового периода, если речь идет о ст. 120, 122 НК.

Срок давности по экономическим и налоговым преступлениям

Срок давности по экономическим преступлениям поможет если не избежать наказания за совершенное деяние, то как минимум смягчить его. Теоретически всё просто: истек срок давности – нарушитель освобождается от ответственности. На практике всё может быть сложнее. В каком случае злостному неплательщику можно ничего не бояться, рассмотрим подробнее.

Какова суть экономических и налоговых преступлений?

Экономическими преступлениями называются противоправные деяния, которые способны нанести урон экономике государства. Они совершаются разными способами, могут быть разной степени тяжести, но практически всегда несут в себе корыстный умысел. Нарушитель преследует личные цели или интересы иных лиц.

Ученые-теоретики классифицируют эти нарушения по разным основаниям. Например, по степени тяжести (легкие, средние, тяжелые), что важно при определении наказания, или по сфере деятельности субъекта (налогообложение, внешняя экономика, использование не по назначению бюджетных средств и т.д.). Предполагается, что каждый из них в определенной степени наносит ущерб экономике государства. В зависимости от тяжести этого ущерба, судья определяет и наказание для нарушителя.

Налоговыми преступлениями называют неуплату налогов физическим или юридическим лицом. Каждое обязано знать, какие суммы, как часто и за что нужно перечислять в налоговую. Если образуется задолженность, ведомство может прислать уведомление не сразу, а лишь через несколько лет. И в этом случае вина будет лежать вовсе не на сотрудниках налоговой инспекции, которые «проглядели» и не вовремя напомнили гражданину, что он еще не заплатил налоги.

Гражданину или компании придется отвечать перед судом за каждый «пропущенный» финансовый год: не только погашать сумму налога, но и оплачивать пени и штрафы. Хотя есть одно обстоятельство, которое может сыграть на руку правонарушителю. Что это такое, рассмотрим далее.

В 78 статье Уголовного кодекса РФ указаны те отрезки времени, по завершении которых нарушителя уже нельзя привлечь к ответственности. Если речь идет об экономических преступлениях, то для правонарушений незначительных срок давности составляет 2 года. Это значит, что его нельзя наказывать за те проступки, что были совершены более двух лет назад.

Для экономических преступлений средней тяжести срок давности составляет 6 лет. Для тяжелых – от 10 до 15 лет.

Срок давности по налоговым преступлениям – 3 года. Это означает следующее: злостный неплательщик уведомление из налоговой об уплате образовавшейся задолженности может получить и через 5 лет после того, как внес последний платеж, вот только позволяет брать в расчет лишь последние три года.

Исковой давностью называют разновидность срока давности. Она едина для всех правонарушений в сфере экономики и составляет 3 года. При этом налоговики выделяют давность:

- минимальную (2 месяца);

- сокращенную (не более 1 года);

- общую (3 года).

Это важное понятие не только для нарушителя, но и для истца. Для пострадавшей стороны это период времени, в течение которого он имеет право обратиться в суд за помощью. Она бывает общей (длится 3 года) и специальной (длится меньше или больше, это зависит от определенных факторов).

Заметим, отсчет исковой давности начинается с того момента, как пострадавшая сторона узнала об обмане. Этот срок может быть прерван (происходит в том случае, когда нарушитель скрывается от закона), а потом возобновлен.

Привлечь к ответственности организацию (обратиться с иском в суд) сотрудники налоговой могут лишь после того, как:

- проведут налоговую проверку;

- составят акт;

- направят налогоплательщику уведомление.

Сделать исключение закон позволяет лишь тогда, когда срок давности или вина «нарушителя» не были доказаны.

Система налогообложения для ИП «устроена» проще, чем для юридического лица. Соответственно, и освобождение от уплаты налогов (пени и штрафов) происходит по упрощенной схеме. Иными словами, индивидуальный предприниматель может не платить образовавшиеся долги в одном из следующих случаев:

- если его признали банкротом;

- если сумма долга меньше той, что установлена законом для возбуждения уголовного дела;

- если должника больше нет в живых;

- если прошло больше 5 лет с тех пор, как образовалась задолженность.

Суд может обязать налогоплательщика погасить долги за счет средств, вырученных от продажи имущества. Однако, по словам экспертов, если нет желания терять имущество, можно и не доводить дело до суда, а попросить у налоговой отсрочку. Обычно ее дают на год, но могут продлить на 3 года или 5 лет.

Такое послабление возможно, если налогоплательщик не смог изыскать средства для уплаты налога из-за форс-мажорных обстоятельств (например, во время стихийного бедствия был разрушен производственный цех) или в том случае, когда списание средств со счета должника может привести к его банкротству.

Итак, срок давности по экономическим и налоговым преступлениям – это отрезок времени, по завершении которого привлечь должника к ответственности закон не позволяет. Обычно он составляет от двух до трех лет. В отдельных случаях может быть меньше (2 месяца) или больше (5 лет).

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.