Описание страницы: налоговая декларация 4-ндфл для ооо и ип в 2019-2020 году от профессионалов для людей.

Содержание

Из нашего сегодняшнего материала читатель узнает о правилах заполнения этого документа, крайних сроках его сдачи, и других важных вопросах. В нижней часть страницы можно скачать бланк 4-НДФЛ 2019 года и образец его заполнения.

Форма 4-НДФЛ обязательна к сдаче индивидуальными предпринимателями, использующими ОСН. Из всех налоговых деклараций декларация 4-НДФЛ самая маленькая по своему объему, всего одна страница. Декларация сдается после получения первого дохода в году. В документе индивидуальный предприниматель должен указать доход, который он планирует получить в течение текущего года. В дальнейшем на основании этих данных ИФНС рассчитывает размер ежеквартальных авансовых платежей по НДФЛ и отправляет их предпринимателю.

В случае если в дальнейшем фактический доход окажется более чем на 50% большим или меньшим по сравнению с доходом, указанным в 4-НДФЛ, необходимо направить в ИФНС новую форму для корректирования размера авансовых платежей.

По итогам года ИП на ОСН должен сдать отчет по форме 3-НДФЛ.

В соответствии с п.7 ст. 227 НК РФ , отчет должен быть сдан не позднее пяти рабочих дней после завершения месяца, в котором был получен первый доход в году. Данное правило действует в отношении вновь зарегистрированых ИП. Не важно, на какую дату зарегистрировано ИП; при подаче 4-НДФЛ необходимо отталкиваться именно от месяца получения первого дохода. Например: ИП был зарегистрирован в ИФНС 20 марта 2019 года, первый свой доход ИП получил 4 октября 2019 года. Именно от последнего дня октября надо рассчитать 5 рабочих дней и не позже 5-го дня сдать декларацию 4-НДФЛ. В отношении ИП, занимающихся предпринимательской деятельностью не первый год, точных сроков в НК РФ не предусмотрено.

Письмо ФНС РФ № 04-2-02/685 от 14.11.06 содержит рекомендацию сдавать 4-НДФЛ одновременно с отчетом 3-НДФЛ. Т.е. до 30.04 года, следующего за отчетным.

Не предусмотрено законодательством никаких сроков для сдачи и уточненной декларации.

Следует обратить внимание на ситуацию, когда ИП не подавал заявление о применении УСН и применял ЕНВД, а затем по истечении времени, реализовал еще один вид деятельности, не попадающий под ЕНВД. В этом случае новый вид деятельности будет учитываться как доход на ОСНО. Следовательно, ИП обязан предоставить декларацию 4-НДФЛ в срок по общему правилу, описанному выше.

| Видео (кликните для воспроизведения). |

В случае, если отчет не сдан в положенный срок, ИП могут оштрафовать на 200 рублей, в соответствии со ст. 126 НК РФ .

Известны случаи привлечения предпринимателей к административной ответственности по ст. 119 НК РФ . Но такие действия ИФНС неправомерны, поскольку 4-НДФЛ содержит сведения о предполагаемом доходе, начисление штрафа на который незаконно. Неправомерны в такой ситуации и такие действия ИФНС, как блокировка расчетного счета.

Поэтому штрафы по предполагаемому доходу можно обжаловать путем досудебного аудита. Для этого подается жалоба в ИФНС и в УФНС.

Отчет по форме 4-НДФЛ необходимо сдать в ИФНС по месту регистрации предпринимателя. Сделать это можно одним из трех способов. А именно:

В электронной форме через операторов электронного документооборота или через официальный сайт ФНС.

В бумажном виде лично или через представителя. В этом случае необходимо представить в ИФНС два экземпляра. Один будет сдан в налоговую службу, второй со штампом о приеме будет возвращен предпринимателю в качестве доказательства сдачи им данной декларации. В случае сдачи отчета представителем, на него должна быть оформлена доверенность у нотариуса.

Ценным письмом с описью вложения по почте России. В описи вложения необходимо указать отсылаемую декларацию. Опись, а также квитанцию об оплате необходимо сохранить. Дата в квитанции считается датой сдачи документа в ИФНС.

Официальная инструкция по заполнению отчета доступна для скачивания по кнопке ниже:

Ниже перечислены основные правила заполнения документа:

- отчет можно заполнить на компьютере и распечатать или заполнить от руки;

- при заполнении на компьютере данные вносятся заглавными буквами шрифтом Courier New размером 16-18;

- при заполнении от руки данные должны быть внесены заглавными печатными буквами;

- заполнять отчет от руки можно ручкой с чернилами синего или черного цвета;

- при заполнении документа на компьютере данные необходимо выровнять по правому краю;

- в незаполненных ячейках отчета ставится прочерк;

- не допускается внесение исправлений, применение замазок и скрепление листов отчета степлером.

Для заполнения рассматриваемого отчета необходимо рассчитать предполагаемый годовой доход. Принципы расчета для ИП, ведущих предпринимательскую деятельность не первый год, и для вновь зарегистрированных ИП, могут отличаться:

1. Вновь зарегистрированные ИП в расчете опираются на сумму дохода, полученного в первый месяц после регистрации.

2. Если ИП занимается предпринимательской деятельностью не первый год, то в качестве предполагаемого дохода может быть использована сумма дохода, зафиксированная в отчете 3-НДФЛ за прошлый год.

В каждом случае есть нюансы.

В этом случае в отчет вносятся сведения о доходе, полученном в течение первого месяца. Расчет довольно прост.

Пример. А.И. Иванов зарегистрировался в качестве ИП 15.01.2018. Первые доходы предприниматель получил 25.03.2018. Сумма его дохода за этот месяц (за вычетом расходов) составила 100 000 рублей. Чтобы получить сумму предполагаемого годового дохода необходимо умножить 100 000 рублей на количество оставшихся в году месяцев:

100 000 рублей X 10 месяцев = 1 000 000 рублей.

Если лицо занимается предпринимательской деятельностью не первый год, то в качестве предполагаемого годового дохода может быть взята сумма, зафиксированная в отчете 3-НДФЛ за прошлый год.

Если же по мнению ИП, его доходы в текущем году будут меньше, чем в прошлом году, он вправе указать ту сумму, которую считает нужной.

При этом, согласно письма Минфина РФ от 01.04.08 г. №03-04-07-01/47 , если величина предполагаемого дохода в 4-НДФЛ будет отличаться от суммы из 3-НДФЛ менее чем на 50%, ИФНС рассчитает авансовые платежи на основании 3-НДФЛ за прошлый год.

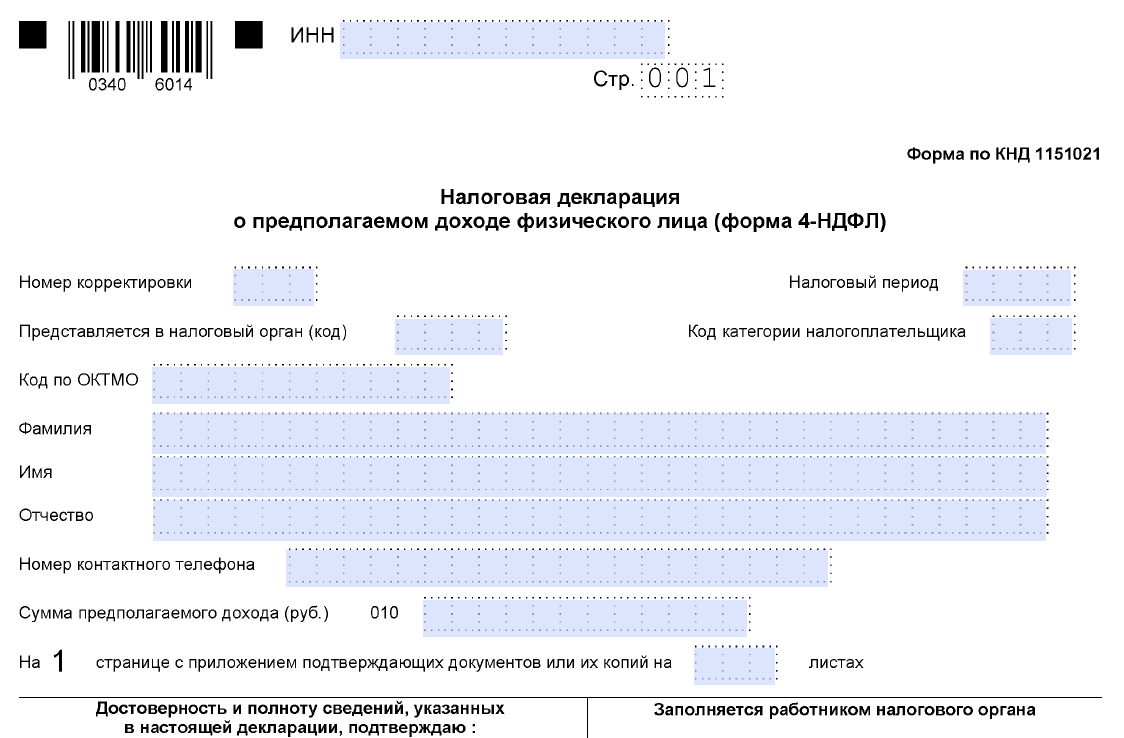

Декларация 4-НДФЛ содержит только один лист с несложной структурой.

В верхней части документа находится поле для внесения ИНН.

В пункт «номер корректировки» ставится:

- цифра «0», если ИП сдает отчет впервые в этом году;

- цифра «1» или более, если ИП сдает отчет с уточнением предполагаемого дохода. В этом случае цифра означает номер сдаваемого уточнения.

В пункте «налоговый период» указывается год, за который сдается отчет.

В пункте «представляется в налоговый орган» указывается код ИФНС, в которую сдается декларация.

В пункт «код категории налогоплательщика» следует вписать цифры «720», обозначающую, что документ сдает ИП.

Для других категорий ИП установлены следующие коды:

- 730 Нотариус, занимающийся частной практикой и другие аналогичные лица;

- 740 Адвокат, открывший адвокатский кабинет;

- 770 Физическое лицо – индивидуальный предприниматель, являющийся главой крестьянского (фермерского) хозяйства.

В пункт «код ОКТМО» вносится код территории, где лицо зарегистрировано в качестве ИП.

Пункт «Ф.И.О. и телефон» служит для указания этих данных. Они должны быть написаны полностью без сокращений.

Пункт «сумма предполагаемого дохода» служит для указания предполагаемого дохода. Данные должны быть внесены в целых денежных единицах без прочерков, скобок и любых знаков препинания.

Официальной методики расчета предполагаемого дохода, указываемого в декларации 4-НДФЛ, не существует. Однако контролирующие органы разъяснили, как подсчитать такой доход. Предприниматель может уменьшить первый полученный доход в течение месяца на понесенные расходы в течение этого же периода. Затем полученную разницу следует умножить на количество месяцев, оставшихся до конца календарного года.

Некоторые ИФНС, принимая отчетность в бумажном виде, могут потребовать:

- напечатать на декларации двухмерный штрих-код, дублирующий сведения, содержащиеся в отчете;

- приложить к бумажному отчету флеш-карту или диск с файлом отчетности.

Примечательно, что Налоговый кодекс в действующей редакции не содержит подобных требований. Между тем, известны случаи, что некоторые ИФНС без выполнения названных выше условий не принимают отчетность. Эти требования неправомерны и могут быть обжалованы в вышестоящем органе ФНС.

Согласно Письму Минфина РФ от 18.04.2014г. № ПА-4-6/7440 , отсутствие штрих-кода, а также ошибка в ОКТМО не являются основанием для отказа в приеме налоговой отчетности.

Налоговая декларация 4-НДФЛ для ИП на ОСН в 2019 году

Декларацию по форме 4-НДФЛ должны сдавать ИП на общей системе налогообложения после получения первого дохода в году (с момента начала применения ОСН или перехода на нее).

В 4-НДФЛ предприниматель указывает предположительный доход за год, который он планирует получить (за вычетом расходов). На основании этих сведений ИФНС рассчитывает и направляет ИП платежки на уплату ежеквартальных авансовых платежей по НДФЛ.

Повторно сдавать 4-НДФЛ нужно если полученный в течение года доход значительно (более чем на 50%) отличается от указанного им в ранее поданной декларации. Необходимо это для точного расчета (корректировки) авансов, подлежащих уплате.

Помимо 4-НДФЛ предприниматели на ОСНО по итогам года должны сдавать декларацию 3-НДФЛ.

Скачать актуальный на 2019 год бланк декларации 4-НДФЛ: формат WORD, формат PDF.

Примечание: форма отчетности, порядок заполнения и формат сдачи утверждены Приказом ФНС России от 27.12.2010 № ММВ-7-3/768@.

Декларация 4-НДФЛ для ИП на ОСН в 2019 году (образец заполнения).

Декларацию 4-НДФЛ требуется подавать в течение 5 рабочих дней после того как прошел месяц со дня получения первого дохода в году.

Например, ИП начал применять ОСН с 01.01.2019 года, а первый доход им был получен 18 января, декларацию 4-НДФЛ в этом случае он должен подать не позже 25 февраля (18.01-18.02 – месяц с даты получения дохода + 5 рабочих дней).

Срок сдачи уточненной декларации (при значительном изменении дохода, указанного в ранее поданной декларации) законодательством не установлен, в связи, с чем оштрафовать за непредставление «уточненки» инспектора не вправе.

Примечание: сдавать уточненную декларацию 4-НДФЛ имеет смысл, когда фактически полученный доход меньше заявленного. Это нужно для уменьшения авансов, подлежащих уплате.

Штрафы за несвоевременную сдачу декларации:

- За непредставление первичной декларации 4-НДФЛ (после получения прибыли) – 200 руб. (ст. 126 НК РФ);

- За непредставление уточненной декларации (при изменении дохода более, чем на 50%) штраф не предусмотрен.

| Видео (кликните для воспроизведения). |

Оштрафовать за несдачу 4-НДФЛ по ст. 119 НК РФ инспектор не вправе, так как данная декларация не содержит сумму фактически полученного дохода, а с предполагаемого дохода начисление штрафа неправомерно.

Поэтому, если инспектор вдруг начислил штраф по предполагаемому доходу, данный факт необходимо обжаловать в порядке досудебного аудита (подав жалобу сначала в ИФНС, а затем в УФНС).

Примечание: также налоговый орган не вправе взыскивать штраф за неуплату авансовых платежей и начислять пени за просрочку уплаты авансов.

Таким образом, если ИП вообще не сдаст 4-НДФЛ единственным штрафом будет 200 рублей за непредставление декларации. Такие санкции, как заморозка счетов (приостановление операций по ним) также неправомерны.

Декларация о предполагаемом доходе сдается в ИФНС по месту жительства ИП.

4-НДФЛ может быть представлена в налоговый орган 3 способами:

- В бумажном виде (в 2-х экземплярах) лично или через представителя. Первый экземпляр сдается в ИФНС, второй (с отметкой о приеме) остается у ИП;

- По почте регистрируемым отправлением с описью вложения. В этом случае должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации;

- В электронной форме по телекоммуникационным каналам связи (через операторов ЭДО, а также с помощью сервиса на сайте ФНС).

Примечание: если декларация сдается представителем, на него необходимо оформить нотариально заверенную доверенность.

Обратите внимание, при сдаче декларации на бумаге в некоторых ИФНС могут потребовать:

- Приложить файл отчетности в электронном виде (на флешке или дискете);

- Напечатать специальный штрих-код на декларации, дублирующий содержащуюся в ней информацию.

Данные требования не отражены прямо в НК РФ, но в некоторых инспекциях в приеме декларации без выполнения данных условий могут отказать. Если это произошло, факт отказа в приеме можно обжаловать в вышестоящем налоговом органе.

Примечание: в соответствии с Письмом МинФина РФ от 18.04.2014г. № ПА-4-6/7440 ошибка в ОКТМО и (или) отсутствие двухмерного штрих-кода не может стать причиной для отказа в приеме налоговой декларации (если сама декларация составлена по утвержденной форме).

Официальную инструкцию по заполнению декларации 4-НДФЛ вы можете скачать по этой ссылке.

- Декларация может быть заполнена от руки, либо распечатана на компьютере;

- Допустимые цвета чернил: черный и синий;

- Сведения в декларацию вносятся слева направо, начиная с первой ячейки. При заполнении на компьютере числовые показатели выравниваются по правому краю;

- В незаполненных ячейках необходимо поставить прочерк;

- При заполнении от руки сведения вносятся большими печатными буквами, при заполнении на компьютере – большими буквами с использованием шрифта Courier New высотой 16-18 пунктов;

- Использование замазок, внесение исправлений и скрепление листов с помощью степлера не допускается;

- При сдаче (заполнении) декларации представителем к отчетности нужно приложить доверенность.

Поле «ИНН». ИП указывают ИНН, отраженный в свидетельстве о постановке на учет в налоговом органе.

Поле «Номер корректировки». Если декларация сдается первый раз, то указывается «0—», если уточненная (при изменении дохода в течение года, более чем на 50%), указывается ее номер: «1—», «2—» и т.д.

Поле «Налоговый период». Указывается год, в котором подается декларация (получен первый доход).

Поле «Представляется в налоговый орган (код)». Указывается код ИФНС на учете в которой состоит ИП. Узнать код вашей ИФНС можно с помощью этого сервиса.

Поле «Код категории налогоплательщика». ИП указывают код «720», нотариусы и иные лица, занимающиеся частной практикой – «730», адвокаты – «740», ИП-главы КФХ – «770».

Поле «Код по ОКТМО». Указывается код муниципального образования места жительства ИП. Узнать ОКТМО можно с помощью этого сервиса.

Поля «Фамилия», «Имя», «Отчество». Построчно вносятся данные о фамилии, имени и отчестве в соответствии с паспортом РФ.

Поле «Номер контактного телефона». Указывается номер телефона в формате «+7(код)ххххххх».

Поле «Сумма предполагаемого дохода (руб.)». Указывается сумма дохода, которую ИП планирует получить за год (с учетом расходов). Сумма указывается в полных рублях и выравнивается по правому краю.

Поле «на 1 странице с приложением подтверждающих документов или их копий». Если к декларации ИП хочет приложить документы, подтверждающие предполагаемый доход (это необязательно) или доверенность на представителя, необходимо указать количество листов в формате «001», «010» и т.д.

Поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю». Если декларацию сдает сам ИП указывается «1», нижние строки не заполняются. Если представить ИП — указывается «2» и заполняются следующие строки:

«Фамилия, имя, отчество полностью» — ФИО представителя ИП. Если представитель физическое лицо, заполняется только это поле. Если юридическое лицо, указывается ФИО представителя и наименование организации в которой он работает.

Поле «Подпись». Подписывает декларацию ИП лично либо его представитель.

Затем ИП или его представителю необходимо указать дату заполнения декларации и наименование документа, подтверждающего полномочия представителя.

Налоговую декларацию 4-НДФЛ в 2019 году можно заполнить также с помощью:

- Бесплатных программ «Налогоплательщик ЮЛ» и «Декларация»;

- Платных интернет сервисов («Мое дело», «Б.Контур» и др.);

- Платной программы «1С:Предприниматель»;

- Услуг сторонних компаний и ИП.

Налоговая декларация индивидуального предпринимателя

Налоговая декларация для ИП — это обязательный документ, который сдают все предприниматели. Даже те, для которых период оказался убыточным. Если не предоставить нужную бумагу в положенный срок, можно не только увязнуть в штрафах — налоговая инспекция вправе заморозить банковский счет и организовать административную проверку.

Суть термина «налоговая декларация ИП» раскрыта в Налоговом кодексе России. Простыми словами, это официальный документ, посредством которого индивидуальный предприниматель предоставляет налоговой сведения о размерах дохода за определенный период.

Основное назначение документа — осуществление налогового контроля за порядком исчисления и оплаты налога. В зависимости от избранной формы налогообложения ИП уплачивает разные налоги и обязан отчитываться по каждому из них. К примеру, на основной системе ИП в обязательном порядке оплачивает НДС, НДФЛ и налог на имущество. А значит обязан сдать как минимум 3 документа.

Для отчета по каждому налогу предусмотрена специальная форма, то есть сказать, что все бизнесмены сдают однотипный документ нельзя. Но все виды деклараций состоят из примерно одинаковых разделов:

- Титульный лист: конечные результаты расчетов из второго раздела, страховые взносы, сумма налога.

- Раздел 1: ИНН, ФИО, номер корректировки, номер телефона, номер и наименование налогового органа, коды налогового периода и ОКВЭД, подписи, дата.

- Раздел 2: КБК, код ОКТМО, фактический адрес, по которому осуществляется деятельность, расчет пошлины и код вида деятельности.

Все декларации ИП можно разделить на основные, уточненные, нулевые и финальные. Основная подается всеми предпринимателями. В ней указываются сведения обо всех доходах, полученных в ходе предпринимательской деятельности. А вот остальные виды следует оформлять лишь в особых случаях:

- Уточненную подают только отдельные налогоплательщики. Те, которым необходимо внести корректировки в уже поданную основную. Ее может запросить налоговая служба, если найдет неточности или ошибки в расчетах, но может подать и сам предприниматель. Оформляется уточненный документ так же, как и первичный, но на лицевой стороне бланка будет красоваться специальный штамп, а во втором разделе порядковый номер корректировки.

- Нулевая подается теми бизнесменами, деятельность которых была приостановлена в течение отчетного периода. Прибегнуть к такой форме отчетности и освободиться от уплаты налога могут не все — плательщики ЕНВД рассчитывают подлежащую к уплате сумму не по реальному доходу, а по вмененному государством, поэтому нулевая декларация для них не предусмотрена.

- Финальная — это та, которую подают перед закрытием ИП. Если не отчитаться перед ИФНС, она не примет заявление о закрытии.

Более подробная классификация деклараций зависит от видов налогов, по которым предстоит отчитываться бизнесмену. А их список зависит от избранной системы налогообложения.

ОСНО — самый сложный режим. На нем нет никаких поблажек — только полная отчетность и уплата всех возможных налоговых отчислений:

Налоги ИП в 2019 году: изменения, новые законы и другие новости!

Добрый день, уважаемые ИП!

Как обычно, начал собирать изменения по налогам и взносам для ИП на 2019 год в единой, сводной статье. Надеюсь, она Вам тоже пригодится.

Для каждого изменения или нововведения будет дан краткий анонс и ссылка на соответствующую статью, в которой я более подробно все рассказываю. Также рекомендую посмотреть видео, в которых наглядно все показываю и популярно поясняю. Не поленитесь, выделите время, так как в своих видео я расширенно отвечаю на множество популярных вопросов ИП.

Обращаю Ваше внимание, что эта статья будет обновляться по мере поступления новой информации. Если у вас есть чем ее дополнить, то пишите в комментариях ниже.

Разумеется, самым главным событием года будет заключительный этап по массовому переходу на онлайн-кассы, который состоится 1 июля 2019 года. Планировалось, что это случится 1 июля 2018 года, но затем дали отсрочку для ряда категорий ИП до 1 июля 2019 года.

Чтобы не загромождать сводную статью, настойчиво рекомендую прочитать следующие статьи по ККТ. Они снимут большинство Ваших вопросов по онлайн-кассам:

3 июля 2018 года были внесены поправки в 54-ФЗ насчет применения онлайн-касс

Обязательно прочтите мою обзорную статью:

Также рекомендую посмотреть два видео, в которых очень подробно рассказываю о том, кто получит отсрочку до 1 июля 2019 года:

С 1 января 2019 года может появиться новый обязательный реквизит “код товара” для чеков онлайн-касс

Обратите особое внимание на это ожидаемое изменение, так как МинФин предлагает ввести новый реквизит для кассовых чеков, который придется указывать для товаров, подлежащих обязательной маркировке.

Но, обратите внимание, что в этом же проекте Минфина предлагается для товаров, которые НЕ подлежат обязательной маркировке, указывать код товарной позиции согласно товарной номенклатуры Евразийского Экономического Союза.

Массовый переход онлайн-касс на новый формат фискальных документов ФФД 1.05

Если ваша онлайн-касса НЕ поддерживает ФФД 1.05, то она будет автоматически снята с учета в ФНС налоговиками после 1 января 2019 года.

Как это сделать?

Или посмотрите видеоинструкцию:

У меня уже готов калькулятор НДС с учетом повышения до 20%. Он находится вот здесь: https://dmitry-robionek.ru/kalkuljator-nds

Также обратите внимание, что придется перепрошшивать кассы для того, чтобы в кассовом чеке была возможность отображать ставку НДС = 20%

Если кратко, то ФНС постепенно переходит на электронный документооборот. И уже с 29 апреля 2018 года при регистрации ИП документы будут отправлять на электронную почту предпринимателя. А бумажные документы по регистрации ИП будут выдавать только по заявлению.

Госпошлину при регистрации ИП в электронном виде отменят с 1 января 2019 года

То есть, при подаче документов на регистрацию ИП или ООО в электронном виде, платить госпошлину не нужно. Но следует помнить, что цифровая подпись физлица все равно потребуется, а она тоже стоит денег (примерно 1000-1500 рублей).

Приказ МинТруда от 24.08.2018 г. № 550н подписан и опубликован.

Размер взносов, как ни странно, давно известен и прямо указан в статье 430 Налогового Кодекса РФ:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Более подробно читайте в отдельной статье:

Идет подготовка по отмене отчетности для ИП на УСН. Планируют отменить сдачу налоговой декларации по УСН, а также хотят автоматически формировать расчет налога по УСН для ИП на упрощенке.

Но есть одно условие — необходимо применять онлайн-кассу. Также обратите внимание, что речь пока идет только об отмене отчетности по УСН. Все другие отчеты сдавать придется. Как и проводить самостоятельные расчеты по другим налогам и взносам. Так-что расслабляться рано =)

Советую прочитать по этой теме и посмотреть видео:

Продление надзорных каникул еще на два года (на 2019 и 2020 год)

Еще в марте этого года писал, что планируют продлить надзорные каникулы, так как согласно действующему закону № 814738-6 «О внесении изменений в Федеральный закон «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля».), мораторий на неналоговые проверки был введен с 1 января 2016 года и по 31 декабря 2018 года.

Но история получила продолжение спустя полгода

Оказывается, МинЭкономРазвития уже подготовило законопроект о продлении надзорных каникул еще на два года (на 2019 и 2020 годы)

Небольшое обновление к видео в конце 2018 г. Надзорные каникулы продлили еще на 2 года. На 2019 и 2020 годы, но, как обычно, есть некоторые нюансы. Подробнее про это изменение читайте здесь: https://dmitry-robionek.ru/zakon/nadzornyye-kanikuly-2019-2020.html

Похоже, ЕНВД опять повысится, так как ожидается изменение коэффициента-дефлятора К1. Напомню, он уже повышался на 2018 год до значения 1,868, а теперь предложено новое значения в размере 1,915.

Уже писал про новую форму декларации по ЕНВД несколько раз. Недавно ее, наконец, официально утвердили приказом ФНС от 26.06.2018 № ММВ-7-3/414@:

Применять новую декларацию по ЕНВД нужно начиная с отчетности за четвертый квартал 2018 года.

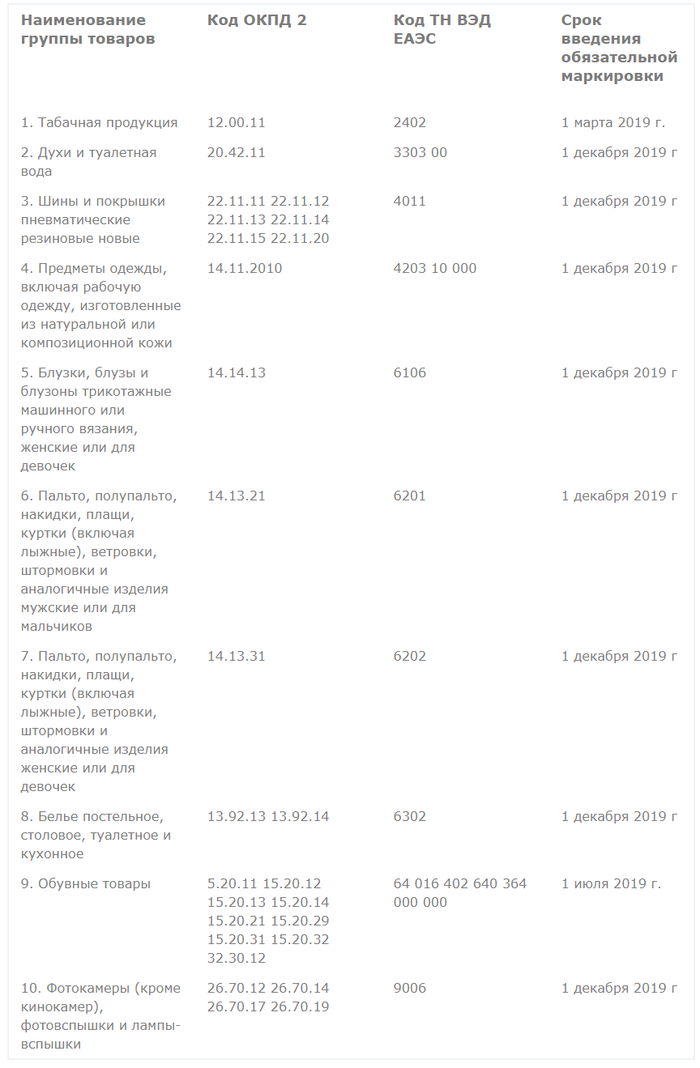

Начиная с 2019 года расширится список товаров, которые подлежат обязательной маркировке

Обратите особое внимание на это изменение, о котором писал в отдельной статье:

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Что такое форма 4-НДФЛ и сроки её сдачи в 2019 году

ИП на общем режиме налогообложения по результатам своей финансовой деятельности уплачивают в бюджет налог на доходы физических лиц (НДФЛ). Декларация по форме 4-НДФЛ является одной из форм отчетности для предпринимателей. Что такое 4-НДФЛ? Это расчет предполагаемого дохода, на основании которого определяются будущие авансовые платежи. С 4 апреля 2019 года в силу вступает новая утвержденная форма декларации.

Предприниматели, не использующие льготные режимы налогообложения, обязаны уплачивать налог с полученного дохода. По итогам деятельности составляется декларация 3-НДФЛ, срок сдачи которой – 30 апреля следующего за отчетным года.

Помимо основного платежа по НДФЛ, ИП перечисляют авансы по налогу, которые могут быть рассчитаны на основании предыдущего дохода или с учетом сведений, представленных в декларации о предполагаемом доходе ИП – 4-НДФЛ. В этой форме содержатся данные исключительно о возможных доходах, которые определяются ИП самостоятельно путем проведения анализа своей деятельности. Ответственность за возможные изменения предприниматель не несет. Но в таких случаях может потребоваться корректировка расчета.

Также декларация 4-НДФЛ составляется вновь зарегистрированными предпринимателями с указанием размера возможного дохода. Налоговики на основании расчета 4-НДФЛ или ранее полученных данных высылают предпринимателям уведомления для уплаты авансовых платежей по НДФЛ в следующие сроки:

- за первое полугодие (январь – июнь) – до 15 июля;

- за 3-й квартал (июль – сентябрь) – до 15 октября;

- за 4-й квартал (октябрь – декабрь) – до 15 января.

Оставшаяся сумма начисленного по итогам года НДФЛ за минусом перечисленных авансов должна поступить в бюджет не позднее 15 июля следующего года после окончания отчетного периода.

Пример 1. ИП в 2017 году в декларации 3-НДФЛ указал налогооблагаемый доход на сумму 552 000 рублей и начисленный НДФЛ в размере 71 760 рублей. Учитывая полученные данные, ФНС выслала уведомления для уплаты авансовых платежей за 2018 год: за 1-е полугодие 71 760/2 = 35 880 рублей, за 3-й квартал – 71760/4 = 17 940 рублей, за 4-й квартал – 71 760/4 = 17940 рублей. В 2018 году налогооблагаемая база ИП составила 684 000 рублей, НДФЛ – 88 920 рублей. Оставшуюся часть налога после уплаты авансовых платежей в размере 88 920 – 35 880 – 17 940 – 17 940 = 17 160 рублей предпринимателю следует перечислить до 15 июля 2019 года.

Кому необходимо предоставлять в налоговые органы сведения о предполагаемом доходе по форме 4-НДФЛ? Подобная обязанность присутствует у следующих категорий предпринимателей:

- вновь зарегистрированные ИП;

- ИП, которые в течение года утратили право на применение льготного налогообложения и стали использовать ОСНО;

- ИП, чьи доходы стали на 50% больше или меньше по сравнению с предыдущим годом.

То есть если предприниматель зарегистрирован уже не первый год и его текущие доходы кардинально не отличаются от данных за предыдущий отчетный период, то в этом случае предоставлять декларацию не нужно.

Точные сроки для подачи 4-НДФЛ законодательно установлены лишь для вновь зарегистрированных ИП. Это 5 дней по окончании месяца после первого получения дохода.

Пример 2. Предприниматель зарегистрирован 18 сентября и находится на ОСНО. Первый доход от экономической деятельности получен 27 сентября. Срок подачи декларации 4-НДФЛ в этом случае наступает не позднее 1 ноября.

Для лиц, у которых изменился доход более чем на 50%, или для тех, кто утратил право на применение спец.режимов, точный срок законодательно не установлен. Однако с предоставлением расчета о предполагаемом доходе затягивать не стоит. Инспекторы могут применить штрафные меры после получения годовой декларации 3-НДФЛ.

Кроме того, если доход существенно снизился, имеет смысл сообщить об этом в ФНС. В течение 5 дней после получения декларации налоговики должны пересчитать размер авансовых платежей по НДФЛ в сторону уменьшения.

По 4-НДФЛ сроки сдачи в 2019 году остались прежними. Новички должны сформировать отчет в 5-дневный срок через месяц после получения 1 дохода. Те, у кого существенно изменились данные о прибыли, самостоятельно извещают налоговые органы в разумные сроки.

Начиная с 4 апреля 2019 года налоговые органы будут принимать обновленную форму 4-НДФЛ в соответствии с приказом от 09.01.2019 № ММВ-7-11/3@. Новшества затронули такие технические параметры отчетности, как измененный штрих-код, указание на необязательность применения печати, возможность подписания декларации представителем ИП.

В декларации по-прежнему необходимо указать следующие данные:

- Ф.И.О. физического лица — ИП;

- реквизиты ИП (ИНН, ОКТМО);

- период составления;

- контактный телефон;

- сумму предполагаемого дохода, уменьшенную на возможные расходы, в том числе профессиональные вычеты.

Штраф за непредоставление декларации 4-НДФЛ невелик, составляет 200 рублей. Последующей блокировки расчетного счета не предусмотрено. Учитывая, что расчет отражает лишь сумму предполагаемого дохода, ответственность рассматривается как нарушение сроков о предоставлении налоговых сведений в соответствии с требованиями п. 1. ст. 126 НК РФ.

Штрафы могут быть начислены в отношении вновь зарегистрированных ИП, не предоставивших сведения в установленный срок после получения первого дохода. Также меры ответственности могут быть применены к тем предпринимателям, у которых данные 3-НДФЛ изменились более чем на 50% по сравнению с предыдущим периодом, а декларация 4-НДФЛ так и не была сдана.

Остались вопросы? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 577-03-71

(Москва)

+7 (812) 425-60-36

(Санкт-Петербург)

8 (800) 333-58-23

Для всех регионов!

Это быстро и бесплатно!

Форма отчетности 4-НДФЛ отражает предполагаемый доход физических лиц – ИП, проста в заполнении. На ее основании налоговая инспекция производит расчет авансовых платежей по НДФЛ. Поэтому стоит указывать максимально приближенные к точным данные, чтобы в будущем не пришлось доплачивать существенные суммы в бюджет или чтобы не было переплаты.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.