Описание страницы: фнс рассказала, как отчитаться по имуществу и транспорту за 2019-2020 год от профессионалов для людей.

Содержание

- 1 ФНС рассказала, как отчитаться по имуществу и транспорту за 2018 год

- 2 Нюансы представления отчета по налогу на имущество в 2019 г.

- 3 Что меняется в порядке сдачи бухотчётности в 2019 и 2020 году

- 4 Нужно ли за периоды 2019 года сдавать отчетность по налогу на имущество, если у организации нет недвижимости

- 5 Новая форма декларации по налогу на имущество организаций с 2019 года

- 6 Новая форма декларации по налогу на имущество организаций с 2019 года

- 7 С 1 января 2019 года в России будут введены три новых налога для граждан

- 8 Как отчитаться по налогу на недвижимость в 2019 году

- 9 ФНС раскрыла планы, как изменятся учет и отчетность по НДФЛ с 2019 года

Отчетные формы по имущественному фискальному сбору предоставляются организациями, признаваемыми налогоплательщиками в соответствии с главой 30 НК РФ . На сегодняшний день плательщиками признаются организации, имеющие на балансе в составе основных средств движимое и недвижимое имущество.

Обратите внимание, что с 2019 года вносятся изменения в указанную главу. Начиная с 01.01.2019, объектом обложения имущественным фискальным сбором будет считаться только недвижимость. Движимые основные средства (транспорт, оборудование, инвентарь) от обложения имущественным фискальным сбором освобождаются.

Налоговая декларация предоставляется по результатам налогового периода. Налоговым периодом для имущественного фискального платежа является год.

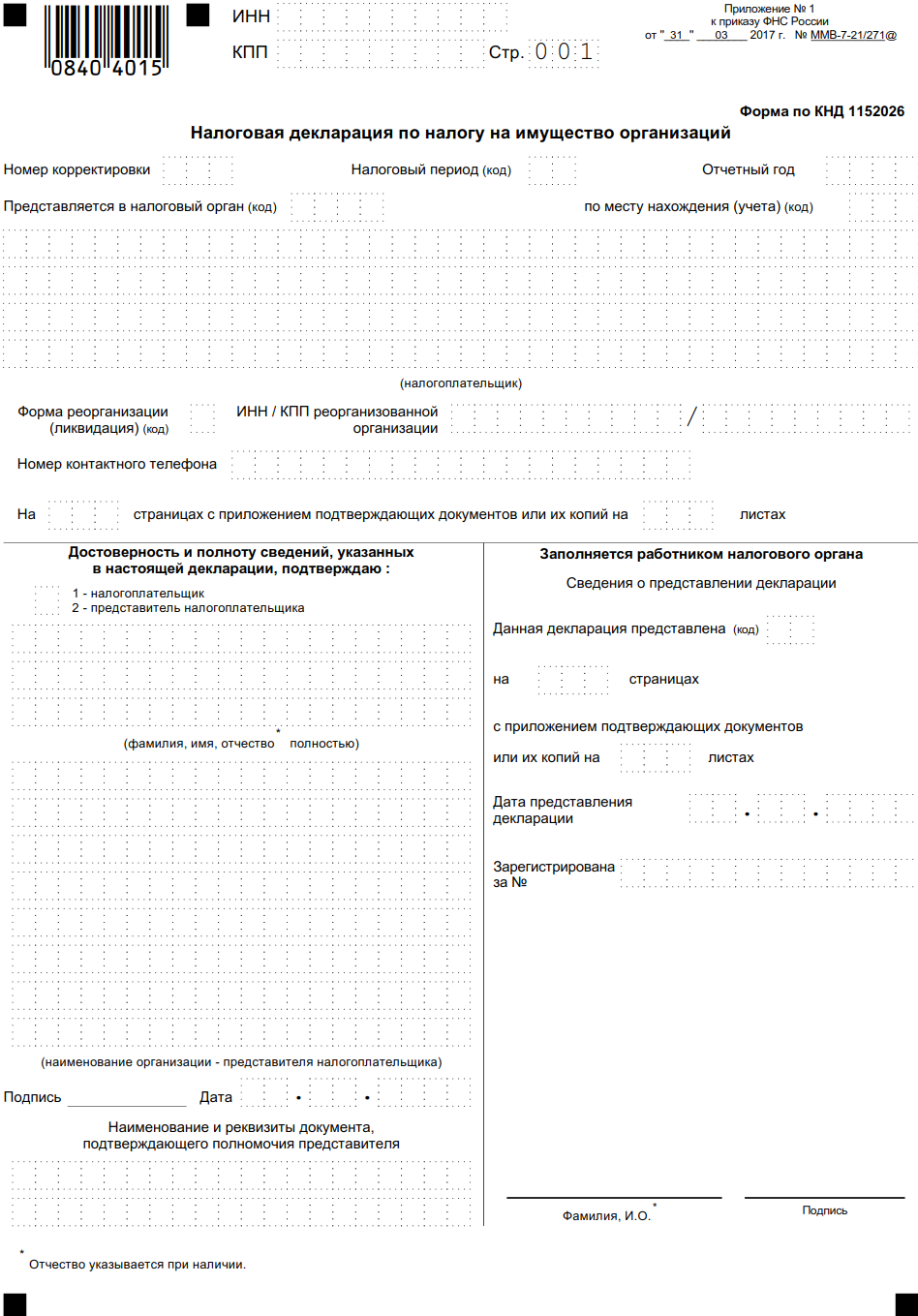

Форма отчета утверждена Приказом ФНС от 31.03.2017 № ММВ-7-21/ [email protected] . Именно по ней предоставляется отчетность за 2019 г.

Статьей 379 НК РФ установлен не только налоговый период — год, на также и отчетный период — квартал. Поэтому, кроме отчетности по результатам года, организация-налогоплательщик обязана ежеквартально предоставлять в ИФНС авансовый расчет по налогу на имущество. Срок сдачи установлен НК РФ, а бланк расчета — тем же Приказом ФНС от 31.03.2017 № ММВ-7-21/ [email protected] .

Отчетными периодами признаются:

Сроки сдачи отчетности, а также авансовых расчетов прописан в статье 386 НК РФ :

Не позднее 30 марта следующего года.

Не позднее 30 календарных дней месяца, следующего за отчетным кварталом.

Если день сдачи отчета выпадает на выходной или нерабочий праздничный день, то последний день предоставления переносится на первый следующий рабочий день.

| Видео (кликните для воспроизведения). |

В 2019 г. сроки следующие:

- 1 квартал — 30.04.2019;

- полугодие — 30.07.2019;

- 9 месяцев — 30.10.2019;

- год — 01.04.2020.

Отчетность по налогу на имущество сдается налогоплательщиками:

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения, выделенного на отдельный баланс;

- по месту нахождения каждого объекта недвижимости.

Что грозит несвоевременное предоставление отчетных форм

Если организация не соблюдает срок предоставления декларации по налогу на имущество, то ей грозит ответственность в соответствии со статьями 119 и 119.1 НК РФ в виде штрафа:

- 200 руб. — за несоблюдение электронной формы подачи отчетности;

- 5 % от неуплаченной суммы исчисленного платежа в бюджет на основании непредоставленной отчетности, но не менее 1000 руб. и не более 30 % от указанной суммы.

Кроме того, при несдаче налоговой декларации ИФНС имеет право заблокировать операции на банковских счетах компании до момента предоставления отчета в инспекцию (п. 3 ст. 76 НК РФ ). Происходит блокировка, если просрочка составила более 10 дней.

ФНС рассказала, как отчитаться по имуществу и транспорту за 2018 год

Налоговая служба рассказала, в каком случае плательщики транспортного и имущественного налогов могут подать единые декларации за текущий год.

Итак, если региональными законами предусмотрено, что налог на имущество полностью зачисляется в бюджет субъекта без распределения в муниципалитеты, то по согласованию с ИФНС плательщик может сдавать единую декларацию по имуществу. Аналогичным образом можно отчитываться и в течение года, подавая в ИФНС авансовые расчеты.

При этом, как сообщает ведомство, годовую декларацию необходимо подать в ту налоговую, куда предоставлялись и квартальные расчеты по налогу. Важно, чтобы КПП в декларации соответствовало данному показателю, прописанному ранее в расчетах.

Посредством единой декларации компания может отчитаться в подобной ситуации по всем транспортным средствам, расположенным в регионе.

Документ включен в СПС “Консультант Плюс”

Нюансы представления отчета по налогу на имущество в 2019 г.

ФНС России выпустила разъяснения по вопросам представления налоговой отчетности по налогу на имущество организаций начиная с налогового периода 2019 г. Эти разъяснения согласованы с Минфином России и доведены до сведения нижестоящих налоговых органов письмом ФНС России от 21.11.2018 № БС-4-21/22551@.

Мы уже рассказывали, что с 2019 г. меняется порядок представления отчетности по налогу на имущество (подробнее см. «ЭЖ-Бухгалтер», 2018, № 33 и 44). Сдавать ее нужно будет в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения. А в отношении имущества, находящегося в территориальном море РФ, на континентальном шельфе РФ, в исключительной экономической зоне РФ и (или) за пределами территории РФ, декларация и расчеты по авансовым платежам представляются в налоговый орган по местонахождению российской организации (п. 1 ст. 386 НК РФ в редакции, действующей с 1 января 2019 г.).

На титульном листе налоговой отчетности по налогу на имущество есть поле для указания кода налогового органа, в который представляются декларация и расчет по авансовым платежам. Сами коды приведены в приложениях к порядку заполнения форм налоговой отчетности по налогу на имущество, утвержденному приказом ФНС России от 31.03.2017 № ММВ-7-21/271@. Среди них есть код 214 «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком» и код 281 «По месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога)».

Специалисты налогового ведомства разъяснили, что код 281 используется при представлении налоговой отчетности в налоговый орган по месту нахождения объекта недвижимого имущества в пределах территории соответствующего субъекта РФ. То есть когда отчетность сдается в налоговый орган по месту постановки на учет в качестве собственника (владельца) объекта недвижимого имущества либо в налоговый орган по месту нахождения объекта недвижимого имущества, в котором налогоплательщик состоит на учете по иным основаниям, предусмотренным Налоговым кодексом. А код 214 применяется при представлении налоговой отчетности в налоговый орган по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, в случае отсутствия основания для представления налоговой отчетности в иные налоговые органы. Например, когда организация не состоит на учете в налоговом органе по месту нахождения объекта недвижимого имущества в качестве собственника (владельца) указанного объекта либо по иным основаниям, предусмотренным Налоговым кодексом.

В целях налогового контроля организации подлежат постановке на учет в налоговых органах:

— по месту нахождения организации (п. 1 ст. 83 НК РФ);

— по месту нахождения обособленных подразделений организации (п. 1 ст. 83 НК РФ);

— по месту нахождения принадлежащих организации недвижимого имущества и транспортных средств (п. 1 ст. 83 НК РФ);

— в качестве плательщика ЕНВД (п. 2 ст. 346.28 НК РФ);

— в качестве плательщика НДПИ (п. 1 ст. 335 НК РФ).

В настоящее время у компаний есть возможность представлять одну декларацию (расчет) в отношении налога (авансового платежа), подлежащего уплате в бюджет субъекта РФ. Для этого нужно до начала соответствующего налогового периода получить согласие налогового органа по данному субъекту РФ. Этот порядок сохраняет свое действие только на представление декларации за 2018 г. (письма ФНС России от 19.11.2018 № БС-4-21/22414@, № БС-4-21/22349@, от 02.11.2018 № БС-4-21/21426@).

С 2019 г. эти положения исключены из порядка заполнения форм налоговой отчетности по налогу на имущество (подробнее см. «ЭЖ-Бухгалтер», 2018, № 44). Но налоговики решили оставить возможность сдачи одной декларации (расчета по авансовым платежам). В комментируемом письме они указали, что налогоплательщики, состоящие на учете в нескольких налоговых органах на территории одного субъекта РФ, могут представлять единую налоговую отчетность в отношении всех объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, в один из налоговых органов, в котором они состоят на учете на территории указанного субъекта РФ, по своему выбору. Исключение составляет случай, когда законом субъекта РФ установлены нормативы отчислений в местные бюджеты от налога на имущество организаций. В такой ситуации единую отчетность представлять нельзя.

Для того чтобы у компании появилось право на сдачу единой отчетности, она должна до начала представления отчетности за первый отчетный период текущего года подать в налоговый орган по субъекту РФ уведомление. В нем необходимо указать:

сведения, позволяющие определить налогоплательщика;

налоговый орган, куда будет представляться единая налоговая отчетность;

налоговый (отчетные) период, в течение которого применяется вышеуказанный порядок представления налоговой отчетности.

Рекомендуемая форма уведомления приведена в приложении к комментируемому письму.

Что меняется в порядке сдачи бухотчётности в 2019 и 2020 году

Изменения в Закон о бухгалтерском учете, внесённые отдельным Федеральным законом, принятым в ноябре 2018 года, в корне пересматривают систему обязательного представления в государственные структуры бухгалтерской отчетности в 2019 году, и особенно – с 2020 года. Рассказываем, к чему приготовиться.

С 2020 года в России начнёт полноценно функционировать так называемый Государственный информационный ресурс бухгалтерской (финансовой) отчетности. Он предназначен для сбора годовой бухгалтерской отчётности предприятий и ИП, обязанных в силу закона вести бухучет и формировать соответствующую бухотчётность.

Данный ресурс выражает основную идею властей – с 2020 года перейти к принципу «одного окна». То есть представлению годовой бухотчетности вместе с аудиторским заключением о ней в единый информационный электронный центр, который курирует ФНС России.

В силу новой редакции ст. 18 Закона от 06.12.2011 № 402-ФЗ «О бухучете», основное изменение в бухотчетности с 2019 года в том, что это последний год, когда необходимо сдавать в территориальный орган статистики обязательный экземпляр годовой бухотчетности.

| Видео (кликните для воспроизведения). |

Продолжать отправлять годовые бухотчёты в Росстат только организации, работающие с гостайной, а также по прямому указанию Правительства.

Единый электронный формат бухгалтерской отчетности для сдачи в государственный информационный ресурс утверждает ФНС России.

По общему правилу баланс и остальное составляют:

- На бумаге.

- Электронно с ЭЦП руководителя (до настоящего времени бухотчетность считалась составленной после подписания ее бумажного экземпляра главой компании).

Если второй способ, то в случаях, установленных законом или договором, для пользователей по их требованию нужно изготовить бумажную копию.

Обязанные вести бухучет предприятия и ИП сдают 1 экземпляр составленной годовой бухгалтерской (финансовой) отчетности в налоговую по месту своего нахождения. Этого не делают:

- госструктуры и приближенные к ним;

- при реорганизации и ликвидации юрлица в отношении последней бухотчетности.

Электронную бухгалтерскую отчетность отправляют в государственный информационный ресурс по ТКС через российского оператора электронного документооборота.

- порядок представления обязательного экземпляра бухотчетности и аудиторского заключения о ней;

- правила пользования государственным информационным ресурсом.

Сроки сдачи главной бухгалтерской отчётности в налоговую тоже остались прежними (и электронно, и на бумаге): это нужно делать не позднее 3-х месяцев после окончания отчетного периода (календарного года). Обычно последний день приходится на 1 апреля следующего за отчётным года.

Основные изменения в бухотчетности с 2020 года в том, что баланс за 2019 год сдают только в электронном виде. Исключение – представители малого бизнеса. Им разрешено сдавать ее в налоговую на бумаге или по ТКС.

При сдаче обязательного экземпляра отчетности, которая подлежит обязательному аудиту, аудиторское заключение о ней представляют:

- В виде электронного документа вместе с такой отчетностью.

- Либо в течение 10 рабочих дней со дня, идущего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным.

Любое заинтересованное лицо (контрагент и т. п.) может получить доступ к информации из государственного ресурса бухотчетности, который ведут налоговики. Однако теперь за это нужно платить.

Данная услуга бесплатна только для госорганов, органов местного самоуправления и Банка России.

Данные из годовой бухотчётности, сданной за 2014–2018 годы и представленные до 01.01.2020, запрашивают не в налоговой, а в органе Росстата!

Таким образом, круг организаций, обязанных представлять годовую бухгалтерскую отчетность (по ФЗ о бухучете или ст. 23 НК РФ), остаётся неизменным по сравнению с действующими требованиями.

При этом представители малого бизнеса будут сдаваться по новым правилам с отчетности за 2020 год, а остальные организации – с бухотчетов за 2019 год.

Нужно ли за периоды 2019 года сдавать отчетность по налогу на имущество, если у организации нет недвижимости

Возможности: с 2019 года организации, которые владеют только движимым имуществом, не обязаны отчитываться по налогу на имущество, так как у них нет объекта налогообложения.

Представитель ФНС напоминает, что организация признается плательщиком налога на имущество только в случае наличия у нее имущества, признаваемого объектом налогообложения (ст. 373 НК РФ).

С 1 января 2019 года движимое имущество организации не будет признаваться объектом налогообложения по налогу на имущество организаций (п.1 ст.374 НК РФ в ред. с 01.01.2019).

Поэтому с 2019 года плательщиками налога на имущество будут признаваться только организации, имеющие недвижимое имущество, признаваемое объектом налогообложения.

При этом, поскольку согласно ст. 386 НК РФ декларации и налоговые расчеты по налогу на имущество представляются исключительно плательщиками данного налога, организация, имеющая на балансе только объекты движимого имущества, не должна представлять налоговую отчетность по налогу начиная с налогового периода 2019 года.

На заметку: узнать о других изменениях по налогу на имущество организаций Вы сможете на семинаре «Имущественные налоги: итоги 2018 года, изменения 2019 года», который пройдет 27 ноября 2018 года.

Новая форма декларации по налогу на имущество организаций с 2019 года

ФНС России приказом от 04.10.2018 № ММВ-7-21/575@ внесла изменения в формы отчетности по налогу на имущество организаций. По новой декларации нужно будет отчитаться за 2019 год.

Напомним, ежеквартально нужно подавать в налоговую инспекцию налоговый расчет авансовых платежей по налогу на имущество. Его нужно подать в течение 30 дней после окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). По итогам года подают декларацию не позднее 30 марта следующего за завершившимся налоговым периодом года (п. 3 ст. 386 НК РФ).

Впервые “авансовый” расчет по обновленной форме нужно будет подать до 30 апреля 2019 года. По новой декларации нужно будет отчитаться за 2019 год.

Отчитаться же за 2018 год в марте 2019 года следует по старой форме.

Рассмотрим основные изменения в формах отчетности.

- из титульного листа;

- Раздела 1 “Сумма налога, подлежащая уплате в бюджет”;

- Раздела 2 “Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

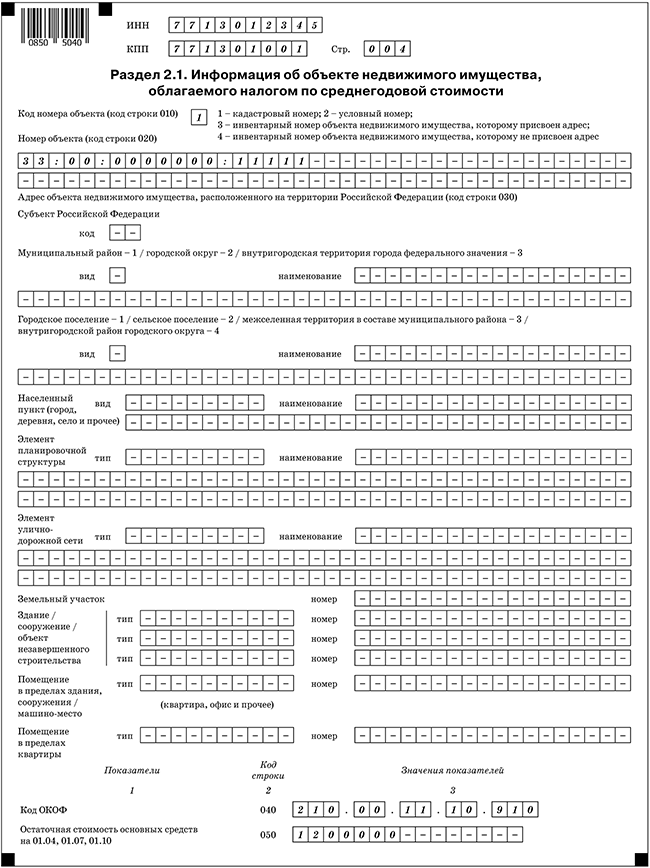

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

С 2019 года движимое имущество не облагается налогом

В новых формах были учтены изменения в налогообложении имущества юридических лиц, предусмотренные Федеральными законами от 03.08.2018 № 302-ФЗ и № 334-ФЗ. Прежде всего, это отмена налога на движимое имущество.

С 1 января 2019 года налог на имущество будет уплачиваться только по недвижимости организаций. Поэтому из отчетности убраны все данные по основным средствам, относящимся к движимому имуществу. Их не нужно будет указывать даже справочно.

В связи с данным нововведением из Декларации исключены поля Раздела 2 “в том числе недвижимое имущество” (код строки 141) и “Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)” (код строки 270).

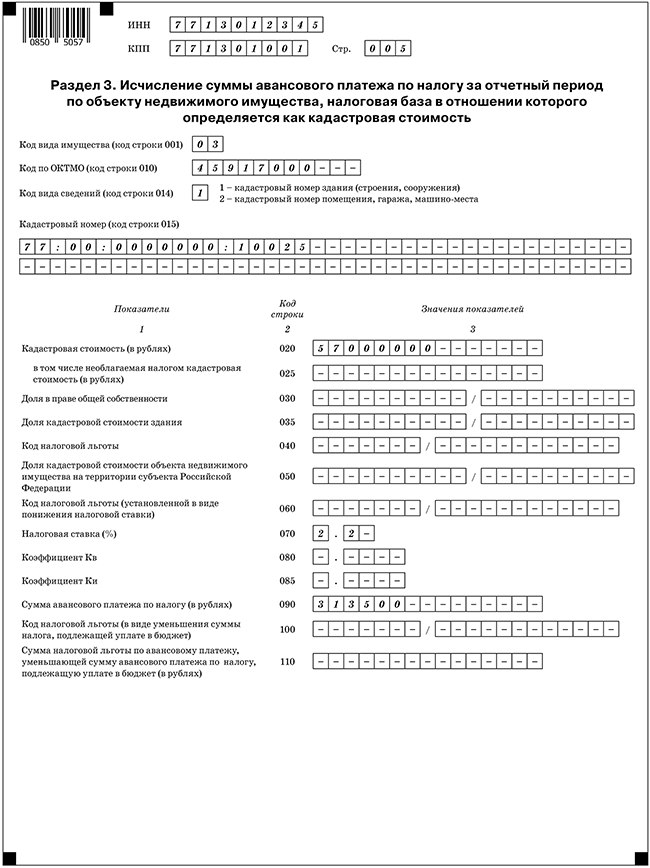

В связи с принятием Федерального закона от 03.08.2018 № 334-ФЗ “О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации”, согласно которому изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости:

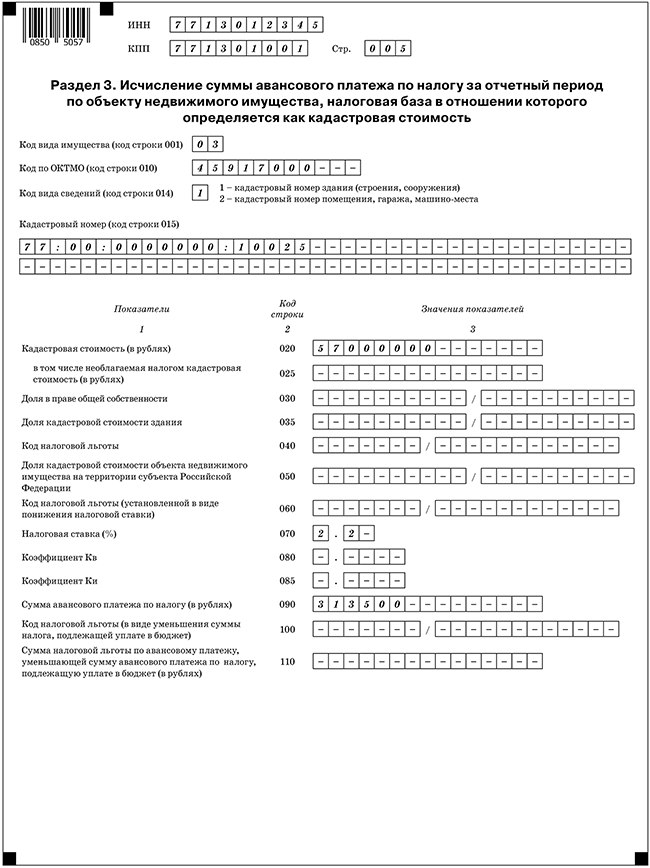

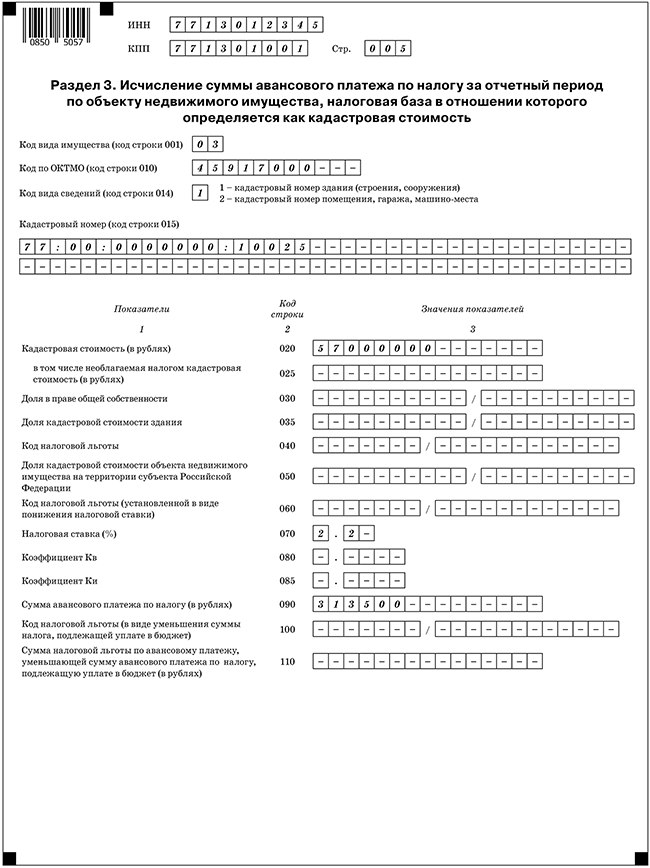

- в Декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения (Раздел 3 Декларации дополнен строкой с кодом 095 “Коэффициент Ки”);

- порядок заполнения декларации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения.

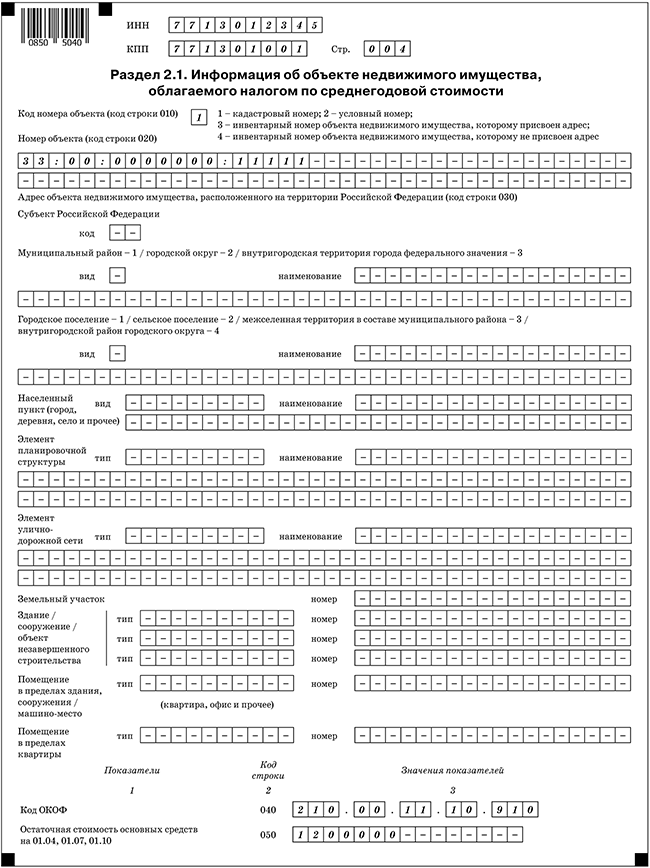

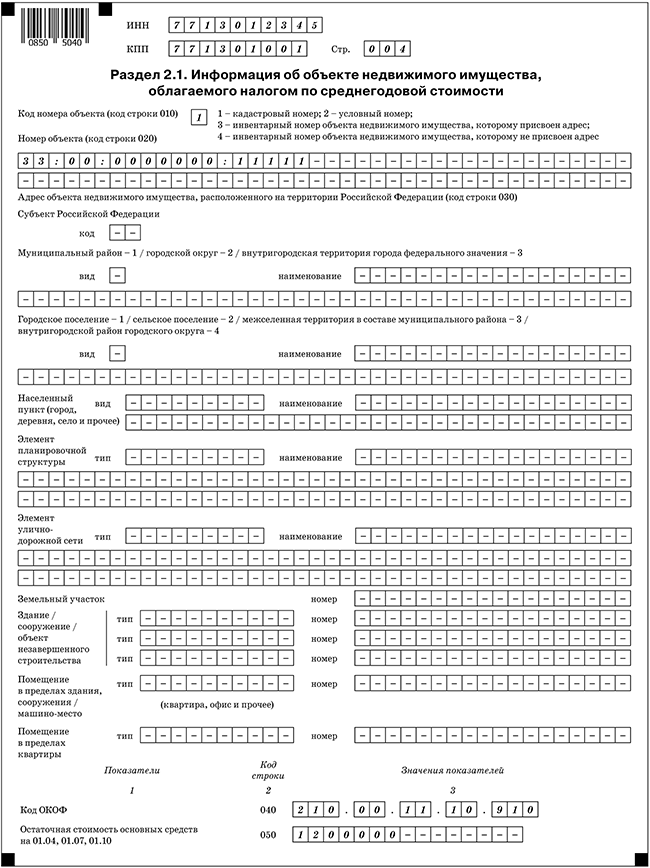

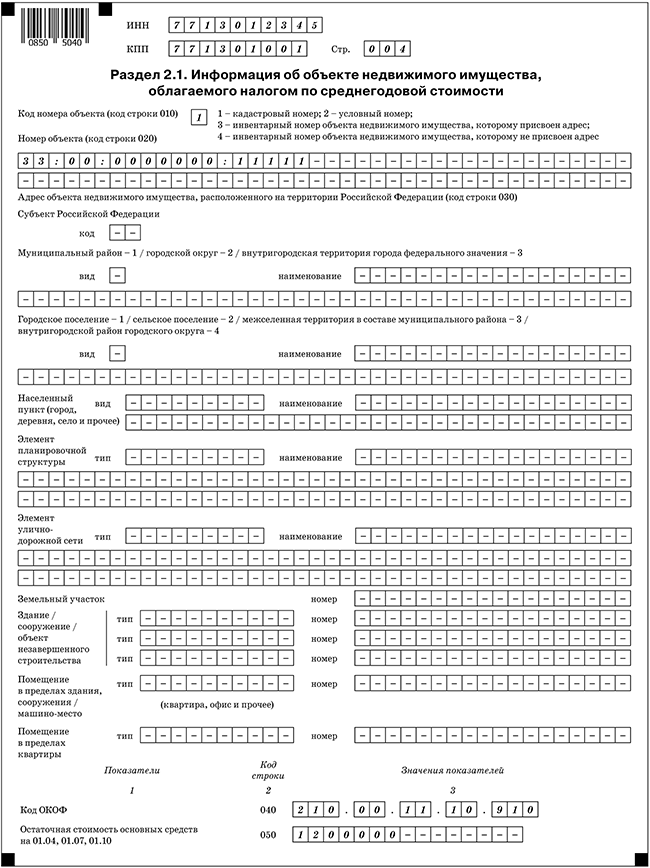

Декларация и расчет также дополнены полем “Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации” (код строки 030 Раздела 2.1). Оно заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

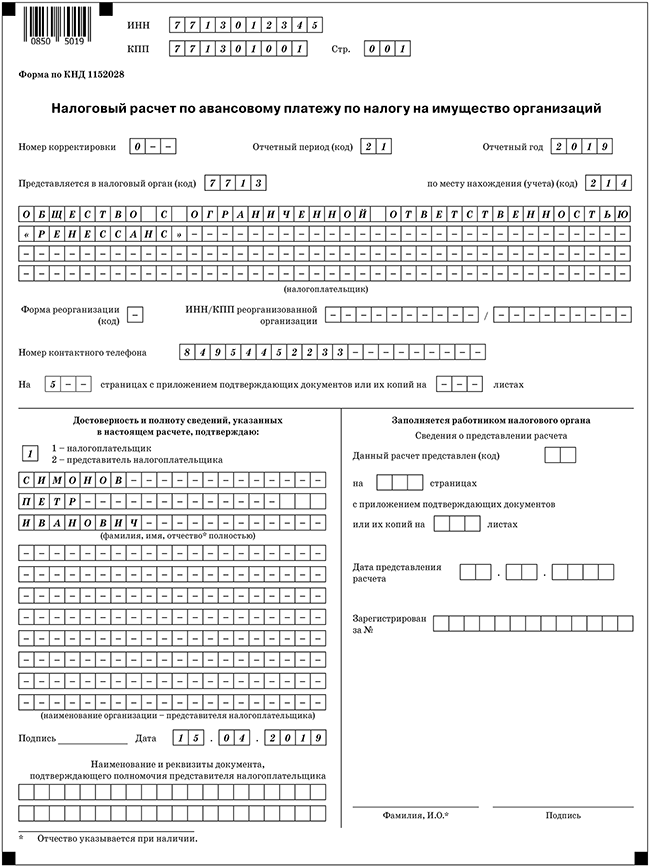

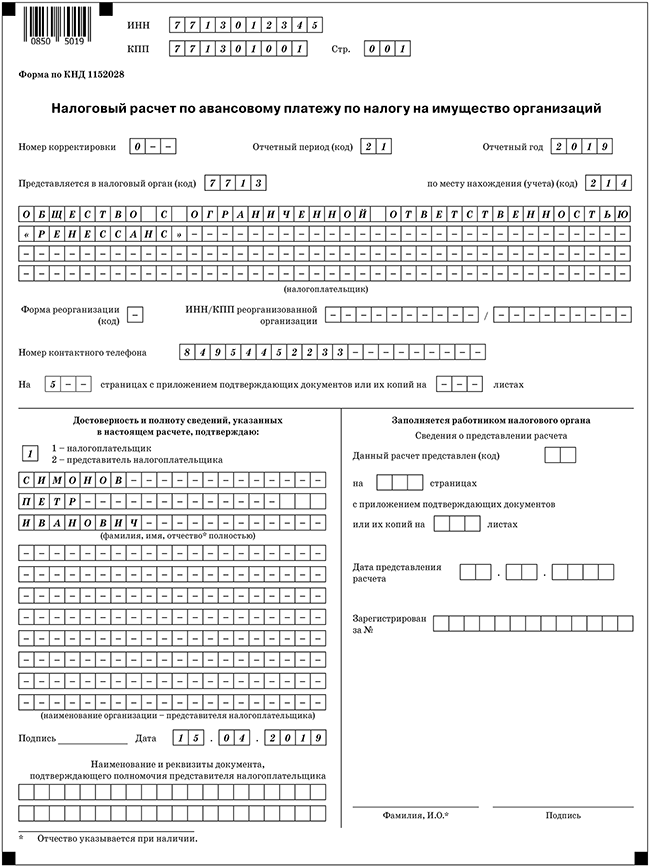

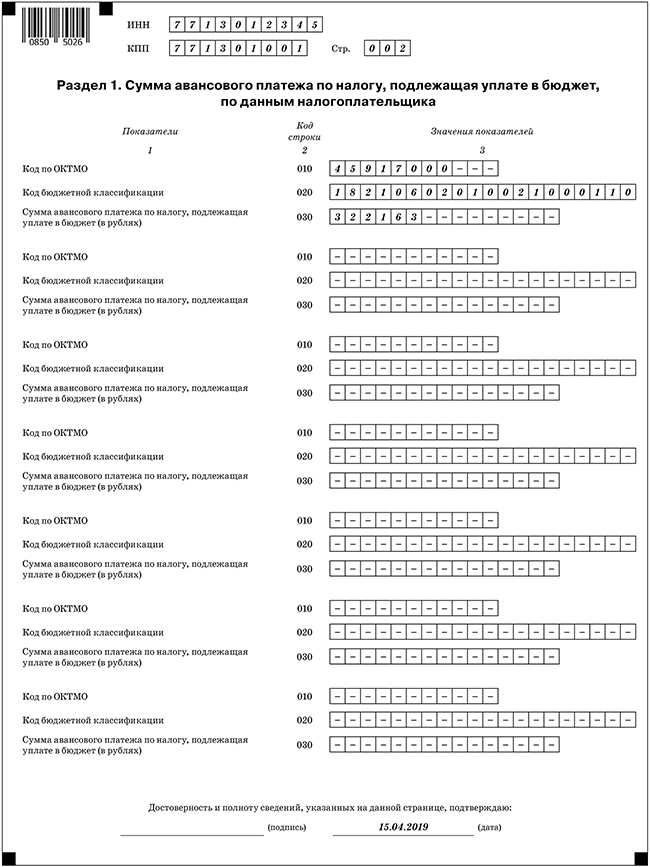

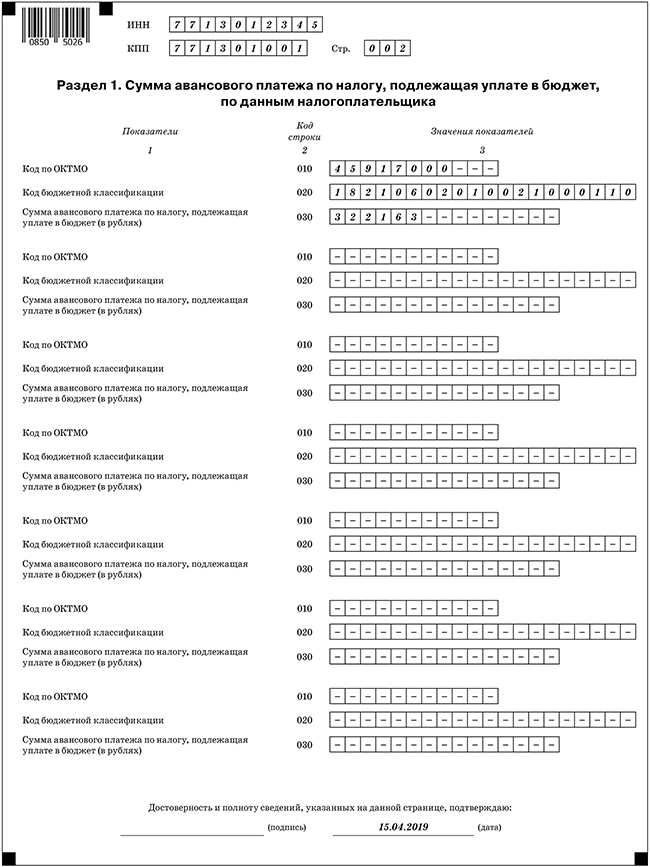

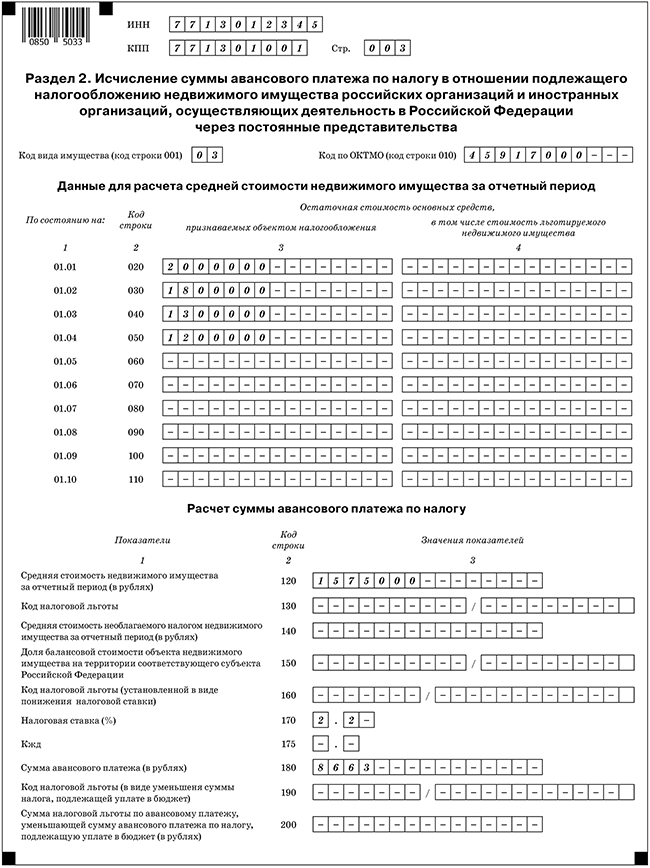

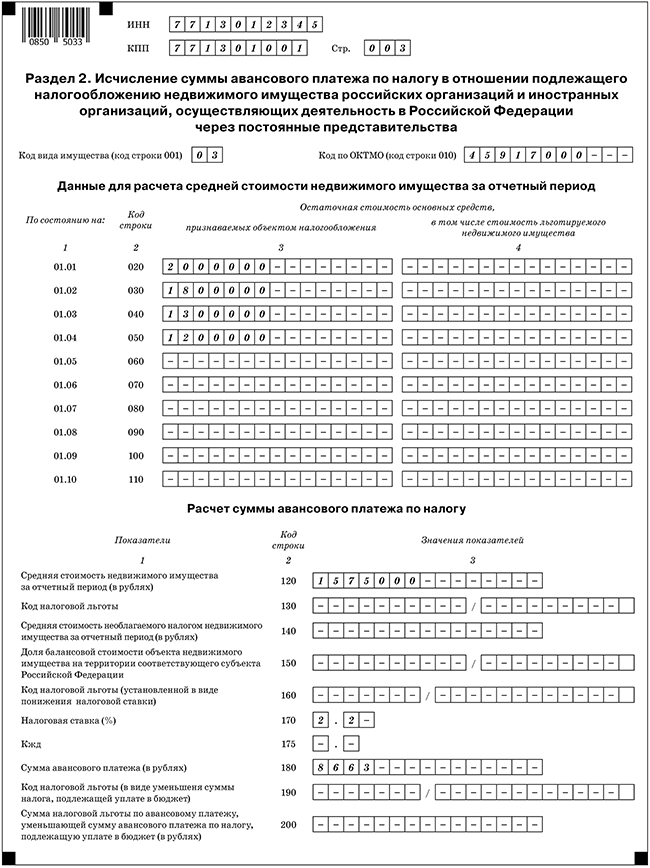

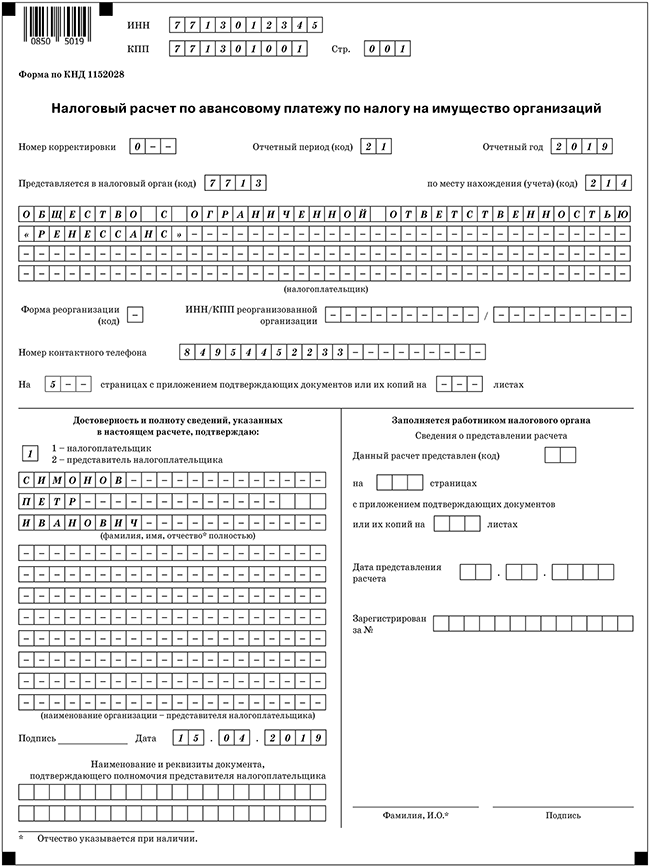

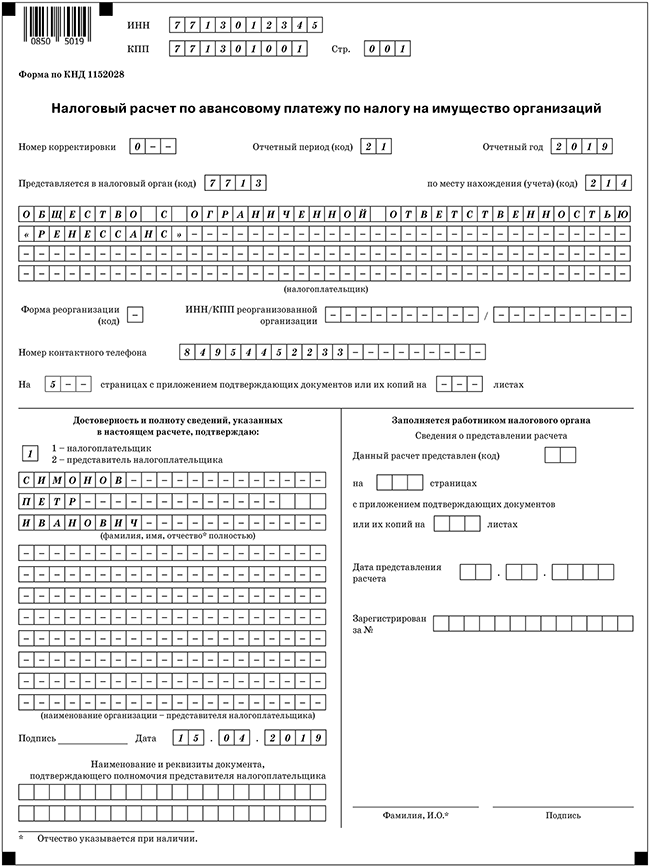

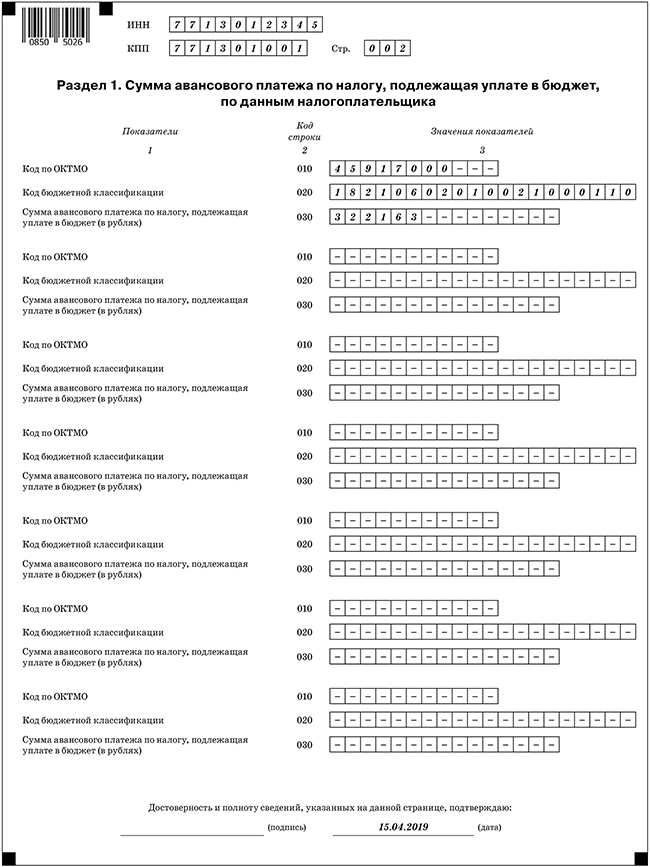

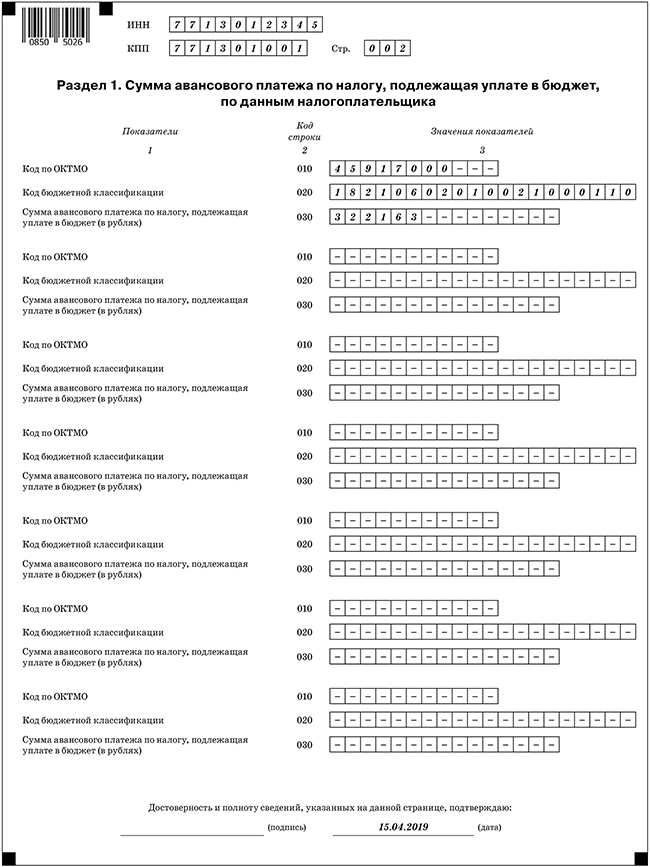

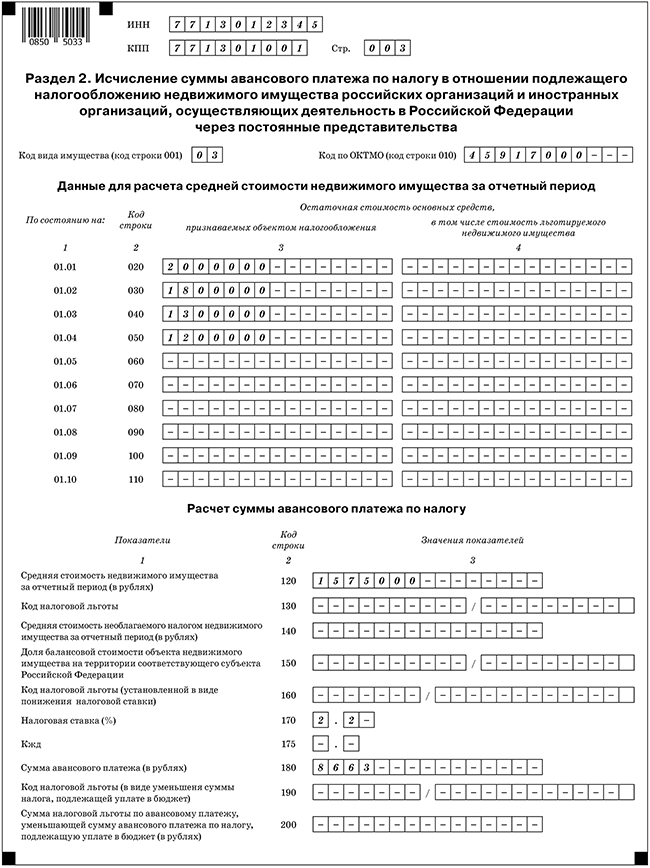

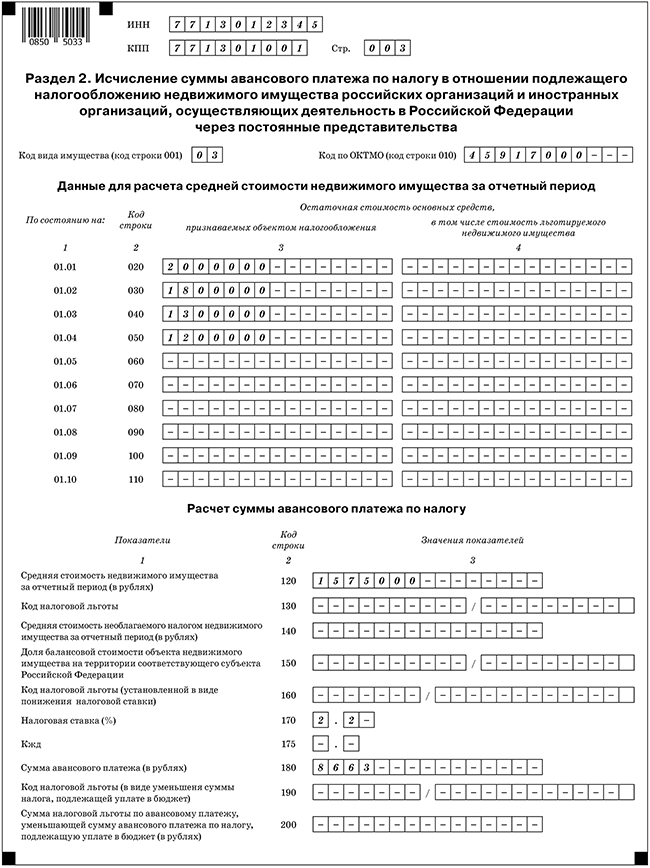

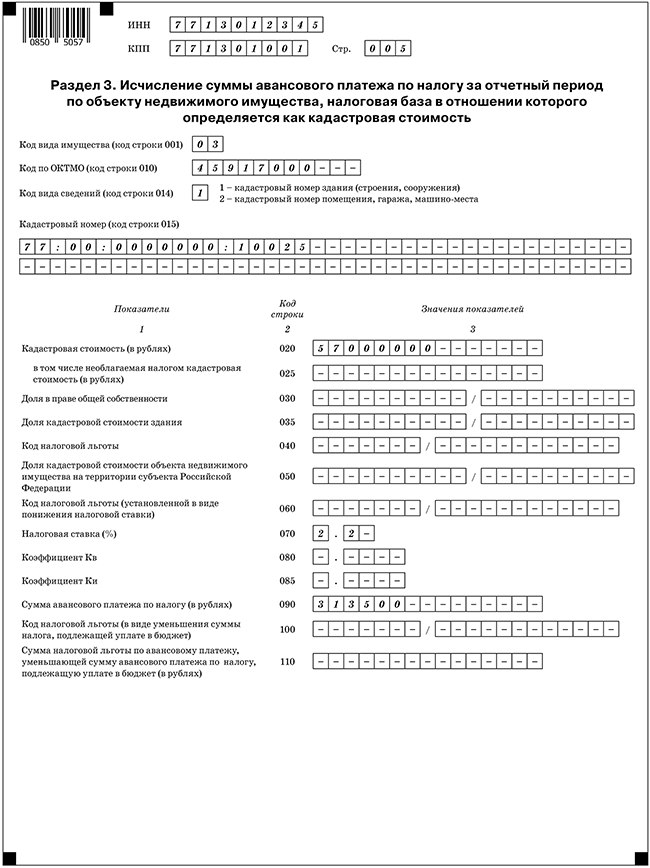

Рассмотрим на примере, как заполнить налоговый расчет по авансовому платежу по налогу на имущество организаций.

Так, Расчет состоит:

- из титульного листа;

- Раздела 1 “Сумма авансового платежа по налогу, подлежащая уплате в бюджет, по данным налогоплательщика”;

- Раздела 2 “Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

Налоговый расчет по налогу на имущество организаций за первый квартал 2019 года бухгалтер заполнил так, как показано далее.

Пример заполнения декларация за первый квартал 2019 года

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

Новая форма декларации по налогу на имущество организаций с 2019 года

ФНС России приказом от 04.10.2018 № ММВ-7-21/575@ внесла изменения в формы отчетности по налогу на имущество организаций. По новой декларации нужно будет отчитаться за 2019 год.

Напомним, ежеквартально нужно подавать в налоговую инспекцию налоговый расчет авансовых платежей по налогу на имущество. Его нужно подать в течение 30 дней после окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). По итогам года подают декларацию не позднее 30 марта следующего за завершившимся налоговым периодом года (п. 3 ст. 386 НК РФ).

Впервые “авансовый” расчет по обновленной форме нужно будет подать до 30 апреля 2019 года. По новой декларации нужно будет отчитаться за 2019 год.

Отчитаться же за 2018 год в марте 2019 года следует по старой форме.

Рассмотрим основные изменения в формах отчетности.

- из титульного листа;

- Раздела 1 “Сумма налога, подлежащая уплате в бюджет”;

- Раздела 2 “Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

С 2019 года движимое имущество не облагается налогом

В новых формах были учтены изменения в налогообложении имущества юридических лиц, предусмотренные Федеральными законами от 03.08.2018 № 302-ФЗ и № 334-ФЗ. Прежде всего, это отмена налога на движимое имущество.

С 1 января 2019 года налог на имущество будет уплачиваться только по недвижимости организаций. Поэтому из отчетности убраны все данные по основным средствам, относящимся к движимому имуществу. Их не нужно будет указывать даже справочно.

В связи с данным нововведением из Декларации исключены поля Раздела 2 “в том числе недвижимое имущество” (код строки 141) и “Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)” (код строки 270).

В связи с принятием Федерального закона от 03.08.2018 № 334-ФЗ “О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации”, согласно которому изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости:

- в Декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения (Раздел 3 Декларации дополнен строкой с кодом 095 “Коэффициент Ки”);

- порядок заполнения декларации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения.

Декларация и расчет также дополнены полем “Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации” (код строки 030 Раздела 2.1). Оно заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

Рассмотрим на примере, как заполнить налоговый расчет по авансовому платежу по налогу на имущество организаций.

Так, Расчет состоит:

- из титульного листа;

- Раздела 1 “Сумма авансового платежа по налогу, подлежащая уплате в бюджет, по данным налогоплательщика”;

- Раздела 2 “Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

Налоговый расчет по налогу на имущество организаций за первый квартал 2019 года бухгалтер заполнил так, как показано далее.

Пример заполнения декларация за первый квартал 2019 года

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

С 1 января 2019 года в России будут введены три новых налога для граждан

Вводится для всех организаций, ИП, физических лиц, нет льгот для малых, больших компаний. Отличие от сегодняшнего сбора в том, что будет налоговый взнос, а не как сегодня, сборы, установленные Правительством РФ. Разработанный проект будет отражен в НК РФ главой «Экологический налог», где сказано, что плательщиками признаны все организации, физические лица, предприниматели, работающие на территории РФ и ведущие хозяйственную, прочую деятельность.

Объект налогообложения – негативное воздействие на окружающую среду, что происходит в результате следующих действий:

- выброс в атмосферу веществ, загрязняющих воздух (перечень предоставлен);

- сброс сточных вод в реки и другие водные объекты;

- образование отходов, накопление, захоронение, размещение продуктов жизнедеятельности, производства и потребления разных классов опасности.

Таким образом, вопроса, почему облагаются налогом все граждане РФ, не возникает. Платежи авансовые, вносятся в течение всего налогового периода, но малые предприятия и ИП выплачивают не авансы, а итоговый платеж по итогу года.

Это поручение президента РФ выполнил руководитель ФНС М. Мишустин. Он разработал пилотный проект, который должен отработать технологию взимания налогов с самозанятых граждан с 01.01.2019 г. Тестовая система будет отрабатываться сначала в Москве, Московской и Калужской областях, Татарстане. Регионы уже являются участниками теста по проекту онлайн-класс. В разработке системы и проекта закона принимает участие Минфин, а, по словам г-на Мишустина, прототип мобильного приложения практически готов. Планируется, что самозанятые граждане по приложению смогут выплачивать налоговые взносы без визитов в ФНС, без регистрации и сбора/сдачи справок, документов.

Одна из целей программы – включить в налоги все страховые платежи, чтобы самозанятый гражданин, выплачивающий взносы, имел полное право пользоваться услугами, положенными гражданам, официально трудоустроенных в организациях, предприятиях.

Состоявшаяся встреча ознаменовалась тем, что глава ФНС, подведя итоги, порадовал положительными тенденциями ФНС по сбору налогов. В частности, за период 2018 г. уже поступило более 8,3 триллиона руб., что на 1 триллион руб. больше, чем в прошлом году за аналогичный период. В федеральный бюджет средства также поступили с увеличением на 18,9%. Подчеркнул М. Мишустин рост НДПИ (29,5%), увеличение доходов от нефтегазовой отрасли: поступления от НДС выросли на 14%, от налога на прибыль на 12,%, от НДФЛ на 12,9%.

Также глава ФНС отметил уменьшение числа компаний-однодневок, что отнесено на совместные действия ФНС, правоохранительных органов, Центробанка, Росинформониторинга, которые помогают выявлять такие компании с помощью агрессивного налогового планирования и исключать их из реестра. В частности, если 2016 г показывал до 34,2% таких «однодневок», то сегодня их осталось примерно 7,3% от общего количества компаний в РФ.

Как отчитаться по налогу на недвижимость в 2019 году

07.02.2019 1290 0 2

Акценты этой статьи:

- в связи с изменением формы декларации по налогу на недвижимость проанализированы нормы Налогового кодекса (далее – НК), поясняющие порядок применения новых форм;

- приведены основные правила заполнения и подачи декларации в несколько территориальных органов ГФС.

Начнем с главного. С 18 января этого года вступила в действие измененная форма декларации по налогу на недвижимое имущество, отличное от земельного участка (далее – декларация). Эта форма утверждена приказом Минфина от 15.11.18 г. № 897 (далее – Приказ № 897). В связи с этим перед налогоплательщиками встал вопрос: по какой же форме подавать декларацию на 2019 год? Ведь сделать это надо совсем скоро: последний день подачи – 19 февраля.

Давайте посмотрим, что говорит на этот счет НК. В соответствии с п. 46.6 НК новые формы декларации вступают в действие начиная с отчетности за налоговый отчетный период, следующий за периодом принятия такой формы. То есть согласно этому правилу декларация по утвержденной Приказом № 897 форме будет применяться начиная с отчета на 2020 год.

Однако есть мнение, что ГФС принимает отчетность по налогу на недвижимость и по старой форме, утвержденной приказом Минфина от 10.04.15 г. № 408 (далее – Приказ № 408), и по новой. Стоит отметить, что на сегодня форма обновленной декларации в электронном виде отсутствует.

В любом случае, если ГФС до предельного срока подачи разрешит подавать декларацию по новой форме, то запретить ее подачу по старой форме она не может согласно все той же норме п. 46.6 НК.

Полная версия доступна только подписчикам

Получите ответ на свой вопрос сейчас и обезопасьте себя от вопросов в будущем. Подпишитесь на электронное издание для бухгалтеров и руководителей Uteka

Оформить подписку на раздел «Коммерция»

Подписаться 12 месяцев

экономия 972 грн.

Подписаться 6 месяцев

1 456 грн. / полугодие

экономия 164 грн.

Подписаться 3 месяца

810 грн. / квартал

Ответ Вам нужен прямо сейчас?

Бухгалтера доверяют нам – а мы доверяем БУХГАЛТЕРАМ

ФНС раскрыла планы, как изменятся учет и отчетность по НДФЛ с 2019 года

С 2019 года главбухи будут отчитываться по НДФЛ по-новому. Об изменениях рассказал Владислав Волков, замначальника управления ФНС, 25 сентября на XII Налоговом форуме журнала «Российский налоговый курьер».

Форма расчета 6-НДФЛ останется прежней, но изменятся правила, по которым ее сдают. Организациям разрешат представлять один отчет за несколько филиалов, если у них общий код ОКТМО. Сейчас за каждое подразделение компании отчитываются отдельно в инспекцию по месту учета филиала.

Глобальные изменения коснутся формы 2-НДФЛ. Со следующего года компании станут составлять два вида справок .

Справку по новой машиночитаемой форме надо будет представлять в ИФНС. Бланк состоит из титульного листа, в котором три раздела: данные о «физике», общие суммы доходов и вычеты. В приложении потребуется помесячно расшифровать доходы. Ознакомиться с новой формой 2-НДФЛ можно на официальном интернет-портале правовой информации.

Вторая форма 2-НДФЛ будет почти такой же, как сейчас. Ее компании будут составлять по просьбе сотрудников для банков и т. д. В ФНС пояснили, почему хотят сохранить старую форму: к ней все привыкли, ее легко читать. Но если сотрудник захочет получить для банка новую форму справки, то компания вправе ее выдать.

Обе справки 2-НДФЛ налоговики утвердили приказом ФНС от 02.10.2018 № ММВ-7-11/566@. ФНС рассчитывает, что Минюст его зарегистрирует уже в этом году. Тогда отчитываться за 2018 год нужно будет по новой форме.

Декларацию 3-НДФЛ упростят. В ней будет два обязательных листа, остальные станут приложениями. Их потребуется прилагать к отчетности, если они будут заполнены.

Владислав Волков также рассказал, что Минфин скоро выпустит письмо о переплате по НДФЛ. Чиновники решат, можно зачесть переплату в счет будущего налога или нет.

Сейчас ФНС считает, что излишек нельзя зачесть в счет будущих платежей по НДФЛ (письмо от 06.02.2017 № ГД-4-8/2085@). Хотя некоторые инспекции такой зачет проводят. Если Минфин даст добро, компаниям будет проще работать.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.