Описание страницы: кому уменьшили ставку столичного сбора от профессионалов для людей.

Содержание

- 1 Минус 10 процентов. Новая ставка торгового сбора снизит налоговую нагрузку на бизнес

- 2 В Москве могут изменить ставки торгового сбора для малого и среднего бизнеса

- 3 Новая ставка торгового сбора снизит налоговую нагрузку на столичный бизнес

- 4 В Москве планируют снизить ставки торгового сбора для объектов малого и среднего бизнеса

- 5 Киевсовет в 30 раз снизил ставки сбора для застройщиков

Отчеты о стаже станут ежегодными

Впервые формы СЗВ-СТАЖ надо подать до 01.03.2018 за текущий год.

Отчетность содержит СНИЛС, Ф.И.О., периоды, в которых работник в течение года трудился в фирме в рамках трудовых отношений или ГПД, а также иные сведения, без которых не назначат пенсию.

В файл с отчетами СЗВ-СТАЖ надо включить и ОДВ-1.

ПФР напомнил, что за каждый не сданный вовремя отчет оштрафуют на 0,5 тыс. рублей.

Кому уменьшили ставку столичного сбора

Преференция установлена для бизнеса, расположенного в центре города и реализующего товары в нестационарных торговых объектах.

Ставка торгового сбора снижена для предпринимателей с 81 000 до 40 500 рублей.

Власти Москвы уравняли нагрузку для бизнесменов, торгующих в ЦАО и в других местах столицы в пределах автомобильного кольца.

Поскольку на успешность торговли в указанных объектах влияет факт наличия рядом метро, а не округ, где она ведется.

Новация стабилизирует цены на популярные для населения товары и привлечет малый бизнес в центр столицы.

Норма заработает с начала следующего года.

Росстат уточнил, как считать среднесписочную численность

Ведомство обновило указания по вопросу о том, как заполнять формы П-1, П-2, П-3, П-4 и П-5 (м). Новшества нужно будет учитывать начиная с 2018 года.

Изменения в правилах заполнения форм П-1, П-2, П-3 и П-5 (м) незначительные или технические.

В указаниях к форме П-4 есть существенные уточнения:

из среднесписочной численности не нужно исключать лиц, находящихся в отпуске по уходу за ребенком, если они работают на условиях неполного рабочего времени или на дому с сохранением права на получение пособия;

при расчете средней численности работников, трудящихся по договорам ГПХ, предметом которых является выполнение работ и оказание услуг, нужно учитывать не только иностранных граждан, но и лиц без гражданства;

данные в форме не могут иметь отрицательное значение;

оплату стоимости проезда работников и членов их семей к месту отдыха и обратно, включая проезд и провоз багажа для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, и членов их семей, нужно отражать в числе социальных выплат только после окончательного расчета с работником;

в контрольных соотношениях предусмотрели, что показатели граф 5, 6 и 11 за первое полугодие, 9 месяцев и год должны быть больше соответствующих показателей за предыдущий период или равны им.

Остальные правки технические.

| Видео (кликните для воспроизведения). |

Минус 10 процентов. Новая ставка торгового сбора снизит налоговую нагрузку на бизнес

Торговый сбор, который в столице не менялся последние четыре года, с 1 июля этого года существенно сократится для малого и среднего бизнеса. Закон, предусматривающий это, в конце прошлого года был внесен мэром Москвы Сергеем Собяниным и принят Мосгордумой.

Налоговая служба рассказала о самых популярных вычетах

Им предусматривается, что для малого бизнеса, который, как правило, ведет деятельность в небольших помещениях площадью до 50 “квадратов”, ставка торгового сбора сократится на 10%, а для тех, у кого залы площадью выше – до 300 “квадратов”, – на 2-10%. “Мы активно работаем над совершенствованием форм поддержки малого и среднего бизнеса, предоставляя предпринимателям скидки, вычеты и льготы по налогам. Сегодня в столице действуют более 800 тысяч субъектов малого и среднего бизнеса, и они обеспечивают работой более 2,4 млн человек. Поэтому нам важно, чтобы малому и среднему бизнесу было в городе комфортно развиваться”, – говорил ранее глава департамента экономической политики и развития Москвы Владимир Ефимов.

Напомню, торговый сбор в Москве платят как собственники, так и арендаторы помещений. Вопрос о его снижении ставили сами предприниматели. И власти их услышали. Работающие в маленьких помещениях, то есть меньше 50 “квадратов”, заплатят уже за 2-й квартал 54 тыс. рублей вместо 60 тысяч в 1-м квартале. В Новой Москве снижение произойдет с 21 тысячи рублей до 18,9 тысячи. Почувствуют уменьшение расходов по этой статье и все бизнесмены, имеющие торговые площади до 300 “квадратов”. “Эта мера поддержки городом коснется примерно 70% предпринимателей”, – прокомментировал “РГ” новшество Алексей Каневский, председатель комитета по экономике Московского городского отделения “ОПОРЫ России”.

Более трех лет ритейлеры Москвы обязаны раз в три месяца перечислять торговый сбор в бюджет города. Расскажем, как он рассчитывается, кто освобожден от платы и как снизить налог за счет него.

Не все отечественные ритейлеры знают о торговом сборе. Эта выплата затрагивает лишь торговцев, работающих в трех городах – Москве, Санкт-Петербурге и Севастополе (отдельных субъектах федерации).

На Северную столицу и крымский портовый город эта обязанность пока не распространяется. Со второго полугодия 2015 года торговым сбором озабочены лишь ритейлеры Москвы. Это обязательная выплата, которую необходимо каждый квартал перечислять за то, что держишь магазин или киоск в Москве.

Депутаты и федеральные чиновники, принимая 382-ФЗ с поправками в Налоговый кодекс и вводя главу 33, успокаивали протестующих, не называя эту плату “налогом”. Например, вице-премьер Аркадий Дворкович рассказывал, что раз “торговый сбор – это не налог”, то можно учесть его как затраты, рассчитывая другие налоги. Однако фактически не весь бизнес может это сделать. Ниже, в отдельной главе, объясним нюансы.

На рисунке показаны основные данные, касающаяся выплат.

Торговый сбор обязаны перечислять ритейлеры в Москве, Петербурге, Севастополе. Кто конкретно, решают местные депутаты. Однако есть общие нормы, определяющие, кто может попасть под действие 33 статьи НК РФ:

- ритейлеры со стационарными объектами без торговых залов (кроме автомобильных заправок);

- занимающиеся торговлей со склада;

- ритейлеры с нестационарными объектами (ларьки, автофургоны, тележки);

- владельцы магазинов с торговыми залами и розничных рынков.

Освобождены ИП на патенте или едином сельхозналоге:

Про “вмененщиков” не сказано в главе 33. Однако известно, что этот налоговый режим нельзя применять к деятельности, где платится торговый сбор (пункт 2.1 статьи 346.26 НК РФ).

Торговый сбор в Москве в 2018-2019 гг. (региональный закон)

С 2015 года столица является единственным городом РФ, где введен торговый сбор. Бизнес долго привыкал к новой плате. Как сообщали аналитики, через полгода после нововведения пятая часть предпринимателей не встала на учет в ФНС для оплаты сбора.

За три года протестов поуменьшилось. Торговый сбор в Москве в 2018 году остается обязательным налоговым платежом.

Его региональные особенности прописаны в законе города Москвы от 17 декабря 2014 года №62 “О торговом сборе”.

Закон предусматривает региональные льготы и послабления. Об этом написано в статье 2 и 3 закона №62 (скачать по ссылкe >>>).

Освобождаются от торгового сбора в Москве (сведения 2018 года) при условии обращения к налоговикам ритейлеры, работающие:

- через вендинговые автоматы;

- на праздничных ярмарках;

- на базарах;

- в разносной торговле, обслуживающие госучреждения;

- внутри кластера АПК (аграрная промышленность);

- в учреждениях культуры, если торговля билетами по итогам трех месяцев – 50% и более их выручки;

- в газетных и журнальных киосках, если они размещены по нормам и требованиям московских властей.

Также в Москве торговый сбор не перечисляет бизнес, реализующий продукцию со склада.

- почта;

- государственные учреждения;

- церковь и прочие религиозные службы, если они реализуют товары внутри своих зданий или рядом с ними.

Региональный закон не распространяется на предпринимателей и компаний сферы услуг (от парикмахерских до бытовых), если под стеллажи и витрины для товара отдано не более десяти процентов площади помещения.

От уплаты освобождены фирмы и ИП, занимающиеся книгами, газетами, журналами (в том числе букинистикой), при соблюдении трех условий:

- доля доходов от продажи газет, журналов и книг – 60% и более в структуре выручки;

- книжная и газетная продукция лежит на площади не менее 60% от общей площади объекта;

- организация применяет онлайн-кассы.

Примечательно, что по новым поправкам к 54-ФЗ, газетные и журнальные киоски формально освобождены от использования касс. Индивидуальные предприниматели и небольшие фирмы со скромным штатом не всегда могут позволить взять в штат квалифицированного бухгалтера, который разберется во всех нюансах уплаты сбора и других платежей в бюджет. В этом случае лучше обратиться за консультацией в специализированную аутсорсинговую компанию..

Долгое время дискуссионным был вопрос о торговом сборе для интернет-магазинов. По этому поводу написал специальное письмо Минфин (от 15.07.15 № 03-11-10/40730). В документе сказано, что законом о торговле нет выделенного понятия интернет-ритейлера.

При этом, если магазин использует для передачи товаров покупателю только курьера или почтовые отправления, то он (по НК РФ) попадает в группу “торговля со склада”. Следовательно, на него распространяются правила этой группы.

Напомним, что по региональным поправкам в Москве компании, отпускающие товар со склада, освобождены от этой выплаты. Поэтому пока в России на интернет-магазины не распространяется эта обязанность.

В планах властей на 2019 год – уточнить положения главы 33 НК РФ, опираясь на столичный опыт и закон. Вероятно, в будущем в Кодекс будут вноситься изменения.

Он платится каждые три месяца. Согласно пункту 2 статьи 417 (главы 33) Налогового кодекса, направлять деньги надо не позже 25 числа месяца, который следует за окончанием квартала.

На рисунке представлены КБК торгового сбора:

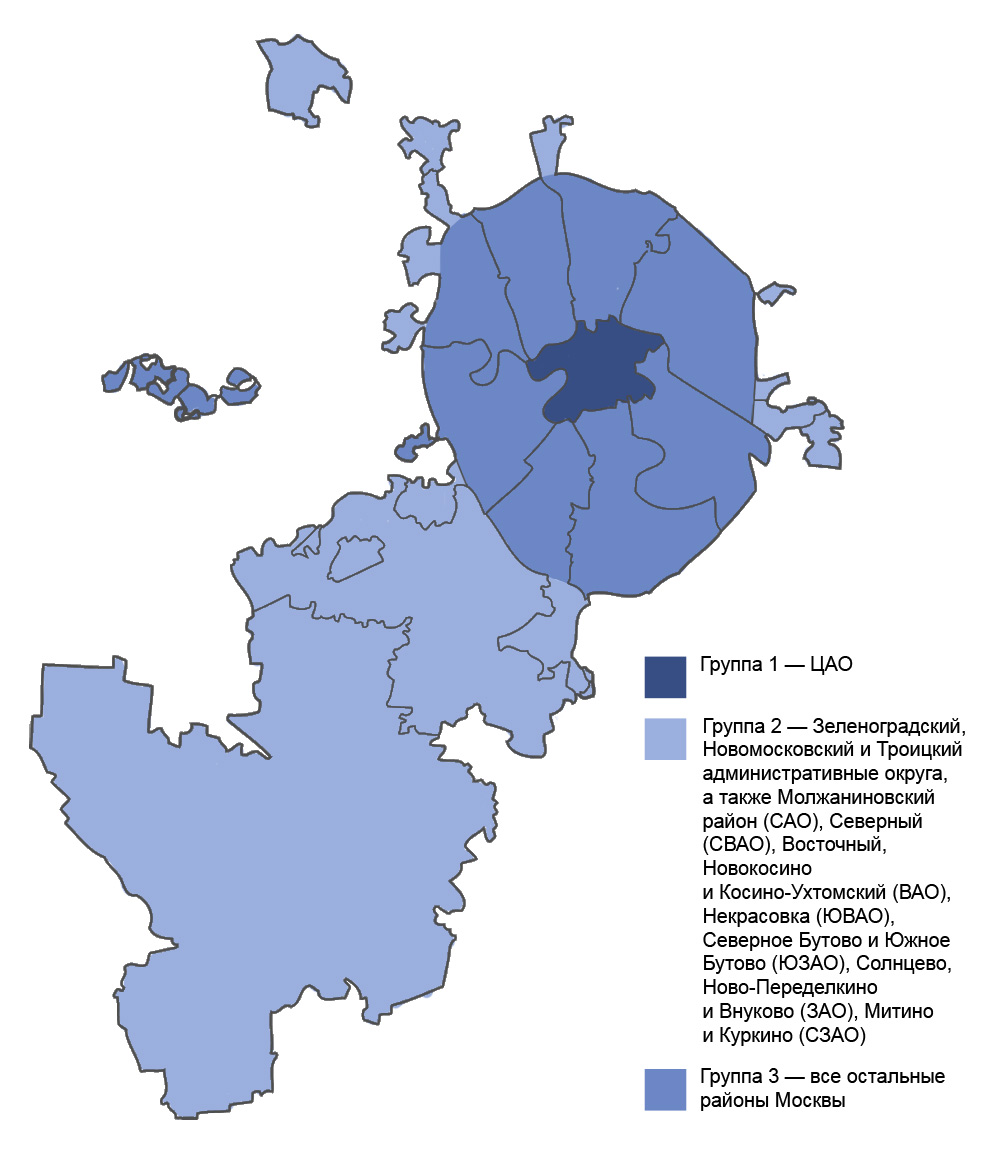

По региональному закону размер ставок привязан к округам и районам столицы. Они объединены в группы. Подробно перечислены на карте:

Ставки для объектов стационарной и нестационарной торговли (в рублях) указаны в таблице:

В Москве могут изменить ставки торгового сбора для малого и среднего бизнеса

Налоговую нагрузку для торговых объектов, принадлежащих малому и среднему бизнесу, хотят уменьшить столичные власти. Законодательную инициативу мэра Москвы Сергея Собянина в понедельник, 24 декабря, одобрила комиссия Мосгордумы по экономической политике и финансам.

В Мосгордуме предложили переделать СИЗО «Бутырка» в досуговый центр

Сейчас для объектов стационарной торговой сети с залами площадью до 50 квадратных метров ставки торгового сбора различаются в зависимости от того, где эти объекты расположены. При этом для объектов с торговыми залами большей площади установлена единая ставка торгового сбора в размере 50 рублей за каждый «квадрат», а территория расположения объекта не учитывается.

| Видео (кликните для воспроизведения). |

Чтобы поддержать малое и среднее предпринимательство в Москве, Собянин предложил снизить нагрузку по уплате торгового сбора в отношении объектов с торговыми залами площадью до 300 квадратных метров. Так, ставки могут снизить на 10 процентов для объектов с торговыми залами площадью до 50 квадратных метров, а для объектов с торговыми залами площадью от 50 до 300 квадратных метров — на величину от 2 до 10 процентов.

Кроме того, для объектов с торговыми залами свыше 50 «квадратов» дополнительно дифференцируют ставки торгового сбора в зависимости от территории расположения и площади объекта.

Чтобы выровнять уровень обложения торговым сбором для объектов с торговыми залами площадью свыше 300 квадратных метров, им установят ставку в размере 75 рублей за каждый полный квадратный метр.

Согласно документу, изменения должны вступить в силу с 1 июля 2019 года.

«С учётом изложенного комиссия по экономической политике и финансам рекомендует Мосгордуме принять в первом чтении, а при отсутствии поправок в целом данный законопроект», — сказала её председатель Людмила Гусева.

Заседание столичного парламента, на котором будут обсуждать законопроект, пройдёт 26 декабря.

Новая ставка торгового сбора снизит налоговую нагрузку на столичный бизнес

Торговый сбор, который в столице не менялся последние четыре года, с 1 июля этого года существенно сократится для малого и среднего бизнеса, сообщает Российская газета . Соответствующий закон в конце прошлого года был внесен мэром Москвы Сергеем Собяниным и принят Мосгордумой.

По закону предусматривается, что для малого бизнеса с помещением площадью до 50 кв. м, ставка торгового сбора сократится на 10%. За 2-й квартал они заплатят 54 тыс. рублей вместо 60 тысяч в 1-м квартале. А для тех, у кого залы площадью выше 50 кв. м до 300 кв. м, торговый сбор уменьшится на 2-10%.

Как отметил Алексей Каневский , член Совета Московского отделения «ОПОРЫ РОССИИ», эта мера поддержки городом коснется примерно 70% предпринимателей.

Сообщается, сегодня в столице действуют более 800 тысяч субъектов малого и среднего бизнеса, и они обеспечивают работой более 2,4 млн человек.

Где он действует

Торговый сбор может вводиться муниципальными образованиями и городами федерального значения (Москва, Санкт-Петербург и Севастополь) (п. 1 ст. 410 НК РФ). Однако на сегодняшний момент решение о введении сбора было принято только в Москве – новый сбор появится в столице с 1 июля 2015 года (Закон г. Москвы от 17 декабря 2014 г. № 62 “О торговом сборе”; далее – Закон г. Москвы). Власти Севастополя и Санкт-Петербурга пока торговый сбор не ввели, а муниципальные образования страны смогут сделать это только после принятия специального федерального закона (в настоящее время информации о разработке проекта такого закона нет). Поэтому далее мы будем рассматривать особенности этого сбора на основании Закона г. Москвы.

Новый сбор подвергся критике со стороны экспертов и предпринимателей. А в феврале 2015 года группа депутатов подготовила и внесла в Госдуму законопроект 1 об установлении трехлетнего моратория на введение торгового сбора в Москве, Санкт-Петербурге и Севастополе. Аргументировали они свою позицию тем, что новый сбор станет дополнительной налоговой нагрузкой и административным барьером для бизнеса. Но поскольку Закон г. Москвы уже был на тот момент принят, введение моратория означало бы освобождение предпринимателей от уплаты налогов. А такого рода законопроекты должны вноситься в Госдуму только при наличии заключения Правительства РФ (ч. 3 ст. 104 Конституции РФ), которое депутаты не получили. Поэтому законопроект вернули инициаторам. О том, был ли он направлен в Правительство РФ для оценки, сведений из официальных источников нет.

Плательщики и объект обложения

Торговый сбор, согласно НК РФ, распространяется на организации и ИП, которые ведут торговую деятельность на территории соответствующего муниципалитета или города федерального значения с использованием объекта осуществления торговли (п. 1 ст. 411 НК РФ, ст. 413 НК РФ). А освобождаются от его уплаты предприниматели, применяющие патентную систему налогообложения, и налогоплательщики ЕСХН – по видам деятельности, в отношении которых используется спецрежим (п. 2 ст. 411 НК РФ).

НАША СПРАВКА

Торговля – вид предпринимательской деятельности, связанный с розничной, мелкооптовой и оптовой куплей-продажей товаров, осуществляемый через объекты стационарной торговой сети, нестационарной торговой сети, а также через товарные склады (подп. 2 п. 4 ст. 413 НК РФ).

К торговой деятельности для целей применения главы 33 НК РФ относятся следующие виды торговли:

- через объекты стационарной торговой сети, не имеющие торговых залов, кроме автозаправок;

- через объекты нестационарной торговой сети (например, палатки, лотки, машины и другие временные объекты);

- через объекты стационарной торговой сети, имеющие торговые залы (например, магазины и павильоны);

- осуществляемая путем отпуска товаров со склада (п. 2 ст. 413 НК РФ).

Также к торговой деятельности приравнивается и деятельность по организации розничных рынков (п. 3 ст. 413 НК РФ).

Под объектом осуществления торговли (он же – объект обложения сбором) понимается движимое и недвижимое имущество, которое используется в торговой деятельности плательщиком сбора хотя бы один раз в квартал (п. 1 ст. 412 НК РФ).

То есть сбор придется платить не с полученного дохода от торговли, а именно с тех объектов, которые используются при торговле (ларек, палатка, магазин и т. д.) (п. 1 ст. 415 НК РФ).

Предприниматели, обязанные уплачивать торговый сбор, должны встать на учет в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются объекты недвижимости (п. 1, п. 7 ст. 416 НК РФ). Так, если недвижимое имущество зарегистрировано в Москве, а организация или ИП – в другом регионе, то уведомление нужно подать в московскую инспекцию по месту регистрации имущества. Также это касается и движимого имущества, зарегистрированного в другом регионе, но использующегося в торговой деятельности в Москве (письмо ФНС России от 16 июня 2015 г. № ГД-4-3/10382@ “О постановке на учет организаций и индивидуальных предпринимателей в налоговом органе в качестве плательщиков торгового сбора”). Если же имеется несколько объектов обложения сбором, зарегистрированных на территории одного муниципалитета (города федерального значения), но в разных районных инспекциях, то все объекты должны указываться в одном уведомлении. При этом по каждому объекту заполняется отдельная страница с информацией об объекте. Подавать такое уведомление необходимо в налоговый орган по месту нахождения того объекта, сведения о котором указаны первыми (письмо ФНС России от 16 июня 2015 г. № ГД-4-3/10382@).

Если плательщик владел торговым объектом еще до введения сбора (то есть до 1 июля 2015 года), подать уведомление следует не позднее 7 июля 2015 года включительно. В тех случаев, когда имущество будет приобретено после 1 июля 2015 года, срок постановки на учет установлен как пять рабочих дней со дня приобретения имущества (письмо ФНС России от 16 июня 2015 г. № ГД-4-3/10382@).

Для постановки на учет в качестве плательщика в обоих случаях необходимо подать специальное уведомление по рекомендуемой форме, утвержденное письмом Минфина России от 10 июня 2015 года № ГД-4-3/10036@ “О рекомендуемых формах уведомлений по торговому сбору” (п. 1 ст. 416 НК РФ).

Если организация или ИП прекращают вести деятельность с использованием объекта обложения сбором, то они могут сняться с учета (п. 4 ст. 416 НК РФ). Для этого необходимо подать соответствующее уведомление в территориальную налоговую инспекцию по месту постановки на учет (п. 1 ст. 416 НК РФ). При этом датой снятия с учета будет считаться дата прекращения торговой деятельности, указанная в уведомлении.

Любое из уведомлений можно сформировать и заполнить в электронном виде на сайте ФНС России с помощью программы “Налогоплательщик ЮЛ” и направить по телекоммуникационным каналам связи. Или же – подать уведомление в инспекцию в бумажном виде.

ФОРМЫ И ОБРАЗЦЫ

Форма уведомления о постановке на учет организации или ИП в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор (форма № ТС-1)

Образец уведомления о постановке на учет организации или ИП в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор (форма № ТС-1)

Форма уведомления о снятии с учета организации или ИП в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор (форма № ТС-2)

Кроме того, налоговый орган необходимо будет уведомлять и всякий раз, когда меняются показатели объекта обложения сбором, влияющие на его размер, например, площадь торгового зала (п. 2 ст. 416 НК РФ).

В течение пяти рабочих дней после подачи уведомления о постановке на учет налоговый орган направит заявителю свидетельство о постановке на учет в качестве плательщика торгового сбора (п. 3 ст. 416 НК РФ).

За непостановку на учет в качестве плательщика сбора в установленные законодательством сроки налоговая инспекция может начислить штраф в размере 10 тыс. руб. (п. 1 ст. 116 НК РФ). А вот ведение торговой деятельности без такой постановки будет “стоить” уже дороже – 10% от доходов от торговли за отчетный период, но не менее 40 тыс. руб. (п. 2 ст. 116 НК РФ).

Если же плательщик сбора своевременно не предоставил в инспекцию уведомление об изменении показателей объекта обложения сбором, то с него будет взыскан штраф в размере 200 руб. (п. 1 ст. 126 НК РФ).

В случае, когда плательщик подал уведомление, содержащее недостоверные сведения и это повлекло неполную уплату сбора, налоговый орган может привлечь его к ответственности по п. 3. ст. 120 НК РФ или по ст. 122 НК РФ – выбор нормы фактически зависит от усмотрения инспектора, поскольку составы этих двух статей не имеют четкого разграничения (Определение КС РФ от 18 января 2001 г. № 6-О). И в первом, и во втором случаях плательщику грозит штраф в размере 20% от суммы неуплаченного сбора, а если налоговым органом будет доказано умышленное занижение базы – 40% от этой суммы помимо доплаты самого сбора. Обращаем внимание, что п. 3 ст. 120 НК РФ закрепляет минимальный размер штрафа (40 тыс. руб.), а ст. 122 НК РФ – нет.

Порядок расчета и уплаты сбора

Прежде всего стоит оговориться, что сбор является ежеквартальным, а значит, все показатели, применяемые для его расчета, исчисляются за квартал (ст. 414 НК РФ).

Торговый сбор уплачивается не позднее 25-го числа месяца, следующего за окончанием отчетного периода (квартала) (п. 2 ст. 417 НК РФ). Таким образом, крайний срок уплаты сбора за третий квартал 2015 года наступит 26 октября 2015 года (поскольку 25 октября 2015 года является выходным днем, то срок уплаты сбора переносится на следующий ближайший рабочий день).

За неуплату или неполную уплату сбора НК РФ предусматривает ответственность в виде штрафа в размере 20%, а в случае если будет доказана умышленная неуплата (неполная уплата) – 40%, от суммы неуплаченного сбора помимо доплаты самой суммы сбора (ст. 122 НК РФ).

Чтобы рассчитать сумму подлежащего уплате сбора, нужно фактическое значение физической характеристики объекта осуществления торговли (например, площадь объекта, которую можно взять из регистрационных документов) умножить на ставку сбора (п. 1 ст. 417 НК РФ).

Под физической характеристикой объекта понимается (в зависимости от вида осуществляемой деятельности) либо площадь торгового зала, либо сам объект осуществления торговли.

В НК РФ установлены только предельные максимальные значения ставок сбора, а окончательные ставки обязаны устанавливать муниципальные образования самостоятельно (п. 1, п. 3-4 ст. 415 НК РФ).

Поскольку торговый сбор в 2015 году будет применяться только в столице, разберем московские ставки (ст. 2 Закона г. Москвы). Различаются они не только по видам торговой деятельности, но и по месту нахождения объекта торговли, что весьма справедливо. Ведь от того, стоит, например, газетный киоск на Тверской улице или на окраине Москвы, будет зависеть и выручка его владельца.

Всего выделено три группы районов (рис.):

- группа 1 – районы, входящие в Центральный административный округ;

- группа 2 – районы, входящие в Зеленоградский, Новомосковский и Троицкий административные округа, а также Молжаниновский район (САО), Северный (СВАО), Восточный, Новокосино и Косино-Ухтомский (ВАО), Некрасовка (ЮВАО), Северное Бутово и Южное Бутово (ЮЗАО), Солнцево, Ново-Переделкино и Внуково (ЗАО), Митино и Куркино (СЗАО);

- группа 3 – все остальные районы Москвы.

На 2015 год установлены следующие ставки (табл.).

Таблица. Ставки торгового сбора в г. Москве в 2015 году

В Москве планируют снизить ставки торгового сбора для объектов малого и среднего бизнеса

Участники заседания комиссии Мосгордумы по экономической политике и финансам поддержали проект закона города Москвы «О внесении изменений в статью 3.1 Закона города Москвы от 24 ноября 2004 года №74 «О земельном налоге» и статью 2 Закона города Москвы от 17 декабря 2014 года №62 «О торговом сборе».

«Налоговая система города является подвижной. У нас есть возможность ее корректировать. Проект закона города Москвы «О внесении изменений в статью 3.1 Закона города Москвы от 24 ноября 2004 года №74 «О земельном налоге» и статью 2 Закона города Москвы от 17 декабря 2014 года №62 «О торговом сборе» является своевременным и необходимым.

Поправки в городской Закон «О земельном налоге», благодаря которым льготы будут распространены на профессиональные союзы, их объединения (ассоциации), первичные профсоюзные организации, придадут импульс развитию профсоюзного движения в столице. Это положительный фактор.

Что касается снижения торгового сбора, то это также востребованная мера. Ко мне много раз обращались представители бизнеса с просьбой о снижении сборов. Важно, что в представленном законопроекте сохранен дифференцированный подход, который учитывает и площадь объекта, и его расположение».

Первый заместитель руководителя Департамента экономической политики и развития города Москвы Мария Багреева:

«С момента введения торгового сбора, т.е. с 1 июня 2015 года, ставки ни разу не увеличивались. На сегодняшний день в Москве установлены ставки по трем зонам: ЦАО, территории за МКАДом и остальная часть города Москвы.

Однако в Департамент экономической политики и развития обратились представители бизнеса, которые просили понизить ставку. Как правило, малый и средний бизнес использует объекты с небольшими торговыми залами. В связи с этим предлагаем снизить нагрузку по уплате торгового сбора в отношении объектов с торговыми залами площадью до 300 кв. метров. Для объектов с торговыми залами площадью до 50 кв. метров снизить ставки торгового сбора на 10%. Для объектов с торговыми залами площадью от 50 до 300 кв. метров, в зависимости от площади торгового зала, – от 2% до 10%.

В отношении объектов с торговыми залами площадью свыше 300 кв. метров предлагаем установить ставку торгового сбора в размере 75 рублей за каждый полный (неполный) кв. метр площади. Сейчас сбор составляет 50 рублей».

В настоящее время в городском Законе «О земельном налоге» установлена льгота в виде полного освобождения от уплаты налогов для автономных, бюджетных и казенных учреждений города Москвы, а также учреждений, финансируемых за счет профсоюзов, их объединений и первичных профсоюзных организаций. «Согласно действующему законодательству сами профсоюзы не освобождены от уплаты налога. Предлагаем распространить указанную налоговую льготу на сами профессиональные союзы, их объединения (ассоциации) и первичные профсоюзные организации», – пояснила Мария Багреева.

Депутат Московской городской Думы, президент Московской торгово-промышленной палаты Владимир Платонов, фракция партии «ЕДИНАЯ РОССИЯ»:

«Считаю, что необходимо поддержать законопроект. Это очередные действия со стороны властей города, направленные на создание комфортных условий для малого и среднего предпринимательства».

Комиссия Мосгордумы по экономической политике и финансам рекомендовала принять проект закона города Москвы «О внесении изменений в статью 3.1 Закона города Москвы от 24 ноября 2004 года №74 «О земельном налоге» и статью 2 Закона города Москвы от 17 декабря 2014 года №62 «О торговом сборе» в первом чтении и при отсутствии поправок – в целом.

Кроме того, члены комиссии Мосгордумы по экономической политике и финансам обсудили и поддержали проект постановления МГД «О смете расходов на обеспечение деятельности Московской городской Думы в 2019 году».

Киевсовет в 30 раз снизил ставки сбора для застройщиков

Киевсовет с 1 января 2019 года в 30 раз снизил ставки сбора для субъектов, осуществляющих коллективное жилищное строительство и многоквартирное жилищное строительство с объектами торгово-развлекательной и рыночной инфраструктуры.

Как передает корреспондент УНИАН, за внесение соответствующих изменений в решение Киевсовета от 23 июня 2011 года “Об установлении местных налогов и сборов в г. Киеве” проголосовали сегодня на заседании 76 из 89 депутатов.

Согласно документу, который рассматривался как безотлагательный, ставки сбора составляют 0,03% от размера минимальной зарплаты, установленной по состоянию на первое число отчетного периода.

Долгое время депутаты единогласно не поддерживали проект, рассматривался вариант принять его сегодня только за основу, поскольку документ включал также и вопрос об изменении ставок сборов для субъектов гаражных кооперативов, для индивидуального дачного строительства, коллективного садоводства, а также туристического сбора и тому подобное.

О значительном снижении ставки сбора для отдельных категорий заявил, в частности, депутат Леонид Антоненко.

“Мы с вами только что установили ставки 0,03% для коллективного жилищного строительства, для многоквартирного строительства с объектами торгово-развлекательной и рыночной инфраструктуры. Это означает, что наши застройщики, которые получили договоры аренды земли или имеют право собственности на земельные участки, будут платить в 30 раз меньше, чем по ставке, существовавшей в прошлом году. Я предлагаю восстановить ту ставку, которая была для коллективного жилищного строительства – 1% и для многоквартирного жилищного строительства с объектами торгово-развлекательной и рыночной инфраструктуры – 1%, как это было в прошлом году”, – отметил Антоненко.

Депутаты не поддержали его предложение. После часовой дискуссии о различных пунктах проекта депутаты таки приняли его в целом.

Так, согласно решению, установлена также новая ставка налога с 1 января 2019 года:

для индивидуального садоводства, для коллективного садоводства – 0,3%;

для строительства и обслуживания жилого дома и хозяйственных зданий – 0,03%;

для сооружения и обслуживания зданий временного проживания – 0,03%;

для строительства индивидуальных гаражей и для коллективного гаражного строительства – 0,1%;

для строительства и обслуживания паркингов и автостоянок на землях жилой и общественной застройки – 0,1%;

для индивидуального дачного строительства и коллективного дачного строительства – 0,1%.

Также депутаты сегодня определили новые ставки туристического сбора. Так, ставка сбора за каждые сутки временного размещения лица в местах проживания (ночевки) установлена в размере 0,4% – для внутренних туристов и 1% – для въездных туристов от размера минимальной зарплаты, установленной законом на 1 января отчетного года (на 1 января 2019 года – 4 173 гривни).

Как объяснялось в сессионном зале, пересмотр размера туристического сбора связан с вступлением в силу нового налогового законодательства.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.