Описание страницы: судебные споры с банками от профессионалов для людей.

Суд по кредиту с банком ждет всех, кто систематически и долгое время уклоняется от уплаты по кредитному договору. Программы кредитования во многом упрощают жизнь граждан, предоставляя возможность приобрести жилье или оплатить учебу. Однако не всегда в процессе погашения кредита все складывается хорошо. Как итог может возникнуть задолженность, применение штрафов кредитором. Крайний случай – это когда банк подал в суд для взыскания долга. Как выиграть суд с банками по кредиту? Об этом поговорим подробно дальше, кроме того подробно разберем судебную практику по судам с банками.

Для кредитора обращение в суд – крайняя мера, применяемая, когда иные варианты урегулирования спора не возымели действия. Негативная сторона для банка – дополнительные расходы на ведение судебного процесс, подготовка исковых документов, посещение заседаний представителем. В случае проигрыша истец не сможет возместить расходы на подачу иска, а при значительной сумме исковых требований цена иска достаточно высока.

Учитывая, что истцы зачастую заинтересованы в том, чтобы выиграть суд с банками по кредиту, а не затягивании процесса, то ответчику можно рассчитывать на снижение требований и возможность получения рассрочки или списания части долга. Однако не стоит сразу после получения судебной повестки соглашаться со всем, что предложить банк.

Нужно изучить полученный документ (повестку) — на предмет ее действительности. Практика такова, что нередко кредитор направляет должнику похожий бланк с целью ускорить погашение долга. Настоящая судебная повестка в суд по кредиту с банком должна быть:

- выполнена «от руки» на специальном бланке ф. 31;

- иметь оттиск судебного штампа;

- цвет пасты для оттиска – синий;

- иметь номер и дату составления;

- содержать информацию о дате, месте и времени заседания;

- подписана секретарем суда;

- адресована конкретному лицу (указаны ФИО).

Дополнительно проверить действительно ли банк подал исковое заявление в суд и вам предстоит участие в процессе можно проверить на сайте конкретного суда, указанного в повестке. Поиск можно провести по реквизитам судебной повестки: номеру, дате и ФИО судьи.

Если кредитор решил взыскать долг принудительно и банк все же подал на заемщика в суд, то первостепенным будет вопрос о целесообразности обращения за помощью к юристу. Привлечение представителя – адвоката – для участия в процессе имеет плюсы и минусы. Основной минус – оплата услуг юриста. Все же квалифицированная правовая помощь в России стоит недешево. Однако экономия на услугах представителя зачастую приводит к проигрышу процесса. Гражданское судебное разбирательство сложно для самостоятельного освоения обывателю.

| Видео (кликните для воспроизведения). |

Плюсами работы представителя можно назвать:

- снижение исковых требований в большинстве случаев – минимизация итоговых расходов;

- использование возможностей для выигрыша;

- составление и заявление ходатайств, положительно влияющих на процесс для ответчика;

- достижение договоренности с кредитором – получение рассрочки;

- полноценная защита интересов ответчика в суде;

- всестороннее разбирательство в корне вопроса, а не поверхностно.

Изучая судебную практику, стоит отметить, что выиграть суд у банка по кредитному делу очень и очень сложно, если к защите не привлекался профессиональный юрист. Экономия на расходах при оплате представительских услуг разумна лишь при условии, что сумма иска меньше, чем счет, выставленный юристом за работу.

Гражданский процесс регулируется российским гражданским процессуальным законодательством – в основном нормами ГПК. В основу судебного разбирательства по гражданским вопросам положен принцип состязательности сторон. Это значит, что законом закреплена обязанность каждого участника мотивировать и обосновывать свою позицию, представляя доказательства. В отличие от уголовного процесса отсутствует принцип невиновности ответчика, пока не будет доказано иное.

Стадии суда по кредиту с банком разделены относительно, в зависимости от ситуации возможны отклонения от стандартной схемы.

После вынесения решения гражданский процесс переходит в стадию ожидания. У сторон имеется срок – 10 дней – для подачи апелляции. При отсутствии апелляционного заявления в течение 10 дней, судебное решение вступает в полную силу. По обращению истца выдается исполнительный лист, направляемый судебным приставам для реализации права на взыскание долга. Судебный процесс считается завершенным.

Когда гражданину приходит повестка в суд по кредиту с банком, многие допускают ошибку и игнорируют повестку, надеясь на чудо. Напротив, если дело дошло до суда, то лучше не тратить время, а сразу начинать анализ дела и разрабатывать стратегию защиты. Еще до первого слушания желательно изучить материалы дела, чтобы полноценно подготовиться. По закону гражданин имеет право знакомиться с материалами дела без ограничений, но нельзя выносить папку за пределы суда. Так как в деле может содержаться много документов, расчетов и бланков, проанализировать которые сразу будет непросто, все листы дела лучше сфотографировать. Ни в коем случае нельзя удалять какие-либо бумаги из дела!

В первую очередь обратите внимание на соблюдение сроков. Крайне редко банки нарушают периоды исковой давности, но прецеденты имеются. Суд принимает к рассмотрению дело, не изучая факт соблюдения сроков исковой давности. При заявлении ходатайства ответчика о применении нормы исковой давности прекращает производство, отказывая истцу.

При изучении искового заявления важно уделить внимание расчетам, обосновывающим исковые требования заемщика. На практике банки часто завышают исковые требования, насчитывая очень большие штрафные санкции. При хорошей работе кредитного адвоката эти требования можно существенно снизить.

Изучив материалы и содержание иска, необходимо подготовить возражение на исковое заявление, если вы намерены опротестовать иск. В возражениях стоит отразить объективные факты, пункты, с которыми вы не согласны. При желании заявить ходатайство о снижении взыскиваемой суммы нужно оперировать фактами, а не эмоциональной составляющей. Для суда не имеет значение психологическое и эмоциональное состояние должника, слезы и истерики в зале суда и прочее. Важны лишь «голые» факты.

Судебная практика с банками по кредитным спорам достаточно однозначна. В преобладающем большинстве случаев само дело выигрывает кредитор – истец. Причина проста – заемщик нарушает условия кредитного соглашения и не погашает задолженность. Далее мы подготовили несколько примеров из практики по судам с банками по кредитам.

В итоге права кредитора нарушены, и суд объективно их восстанавливает, взыскивая долг принудительно. Примером победного для кредитора процесса может быть дело № А70-12133/2016 Арбитражный суд Тюменской области. Ответчик не пожелал оспорить требования истца, не заявил никаких ходатайств и суд вынес решение – полностью удовлетворить требования истца. В итоге с ответчика будет взыскано более 1 млн. руб.

К формальным выигрышам заемщиков можно отнести судебные решения, где итоговая сумма к взысканию была существенно уменьшена в сравнении с заявленной в иске. Причины, повлиявшие на исход дела различны. В основном ответчики и их представители оперируют:

- перерасчет суммы, с учетом ранее уплаченных средств в счет основного долга;

- расторжение страхового соглашения;

- применение ст. 333 ГПК РФ.

Случаи фактических побед ответчиков имеются в практике. Преимущественно в этих победах «виноваты» истцы, не соблюдающие процессуальные нормы или требования к содержанию кредитных соглашений. Распространенная причина проигрыша кредитора – пропуск исковой давности из-за неверного исчисления сроков. Законодательно установлено, что исковая давность – 3 года с момента, когда истец узнал о нарушении своих прав. Некоторые банки начинают отсчет не с момента начала просрочки, а с даты завершения действия кредитного договора. На практике суды учитывают срок завершения действия кредитного договора в вопросах потребительских или ипотечных соглашений. В процессах по взысканию задолженности по кредитным картам судьи ориентируются на дату возникновения первой просрочки.

Примером, когда документы преобладают над словами и эмоциями в суде можно считать дело № 2-61/2016 Чулымского районного суда Новосибирской области. Ответчик обосновывает свою позицию эмоциями – доверием к кредитору, из-за которого она проверила условия кредитного договора. Также возражения ответчика базируются на обязанности банка совершать действия, предполагаемые ответчиком, но не являющиеся обязанностью кредитора. Например, извещать дополнительно о списании средств через мобильное приложение на незакрепленный в договоре номер мобильного телефона.

Судебная практика с банком по ипотечному кредиту также заслуживает отдельной темы для обсуждения. Ипотека – дорогостоящий банковский продукт. Цена иска по взысканию ипотечного долга значительная, поэтому кредиторы подают в суд в виде крайней меры. Если должник не имеет возможности выплатить банку долг, то сохранить квартиру не удастся. Реализация залоговой недвижимости будет произведена на торгах независимо от семейного положения заемщика, наличия у него детей или количество прописанных в квартире лиц. Самостоятельное ведение судебного процесса по ипотеке очень нежелательно! Существует масса «подводных камней», негативно сказывающихся на должниках.

Стремясь занизить размер пошлины при подаче иска, кредитор не проводит объективную оценку объекта недвижимости, заявляя договорную стоимость, даже если рыночная цена на квартиру за годы значительно выросла. В итоге заемщик может не только лишиться жилья, но и выплачивать после еще долг банку.

Реальных возможностей сохранить жилье при ипотечном споре не существует, кроме случаев, когда кредитор нарушил законодательство и его требования не будут удовлетворены вовсе. Однако из правила есть исключения, например, дело № 33-4010/2016 Свердловского областного суда г. Екатеринбурга, где ответчикам удалось сохранить квартиру.

Основная работа защиты в таких делах – снижение исковых требований и максимальное повышение стоимости реализуемого жилья. В таком случае ответчик получит наибольшее количество денег после погашения долга. Также при наличии обстоятельств возможно расторжение ипотечного договора на выгодных для заемщика условиях. Например, как в деле № 2-1924/2010 Центрального районного суда г. Красноярска.

При нежелании ответчика защищать свои интересы и заявлять возражения в судебном процессе исход дела будет аналогичен делу № 2-4250/16 Солнечногорского городского суда Московской области, где все требования банка были удовлетворены в полном объеме, а квартира реализована.

| Видео (кликните для воспроизведения). |

Юрист коллегии правовой защиты. Специализируется на ведении административных и гражданских дел, возмещением ущерба страховыми компаниями, защитой прав потребителя, а также дел, связанных с незаконным сносом ракушек и гаражей.

Потребительские кредиты являются очень распространенными, граждане оформляют их для того, чтобы растянуть срок оплаты. Однако никто не застрахован от непредвиденных ситуаций, например банкротства, при котором лицо не имеет возможности платить по обязательствам. Отсюда и возникают банковские споры. Судебные споры с банками возникают чаще всего по потребительским кредитам.

Данную сферу правовых отношений регулирует Федеральный Закон от 21.12.2013 «О потребительском кредите (займе)». Статья 13 закрепляет положения о разрешении споров. Примечательно, что статьей 14 регулируются последствия нарушения сроков заемщиком.

Необходимо помнить, что согласно статье 196 ГК РФ срок, в который кредитная организация может подать в суд иск, составляет 3 года. Данный момент должник должен проверить сразу при подаче иска.

На стадии досудебного урегулирования обычно пытаются урегулировать спор без судебного вмешательства. В основном проводятся различные встречи и переговоры со службами банка: финансовой, юридической, безопасности. На данном этапе все банки предлагают мировое соглашение и выбор погашения долга, например, его реструктуризация. Стоит отметить, что банковские споры лучше всего решать непосредственно с банком, без привлечения коллекторских агентств, так как мировые соглашения они не заключают.

Юристы советуют заемщикам, которые должны банку, решать все возникающие вопросы посредством судебной инстанции. Так как в процессе судопроизводства все равны, ни одна из сторон не сможет нарушить какие-либо нормы. Кроме того, всегда есть возможность выиграть судебный спор с банком.

Существует несколько характеров досудебного урегулирования:

- Добровольный.

- Узаконенный или принудительный.

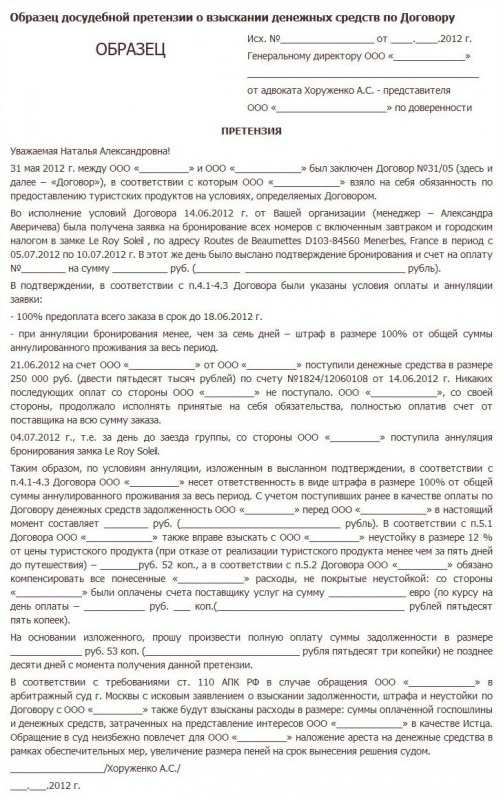

Процесс досудебного разрешения дела основывается на выдвижении претензии (либо требования). Разрешение судебных споров с банком посредством претензии предполагает и оплату долга по оговоренной стоимости. Сумма, которую нужно выплатить должна устраивать обе стороны.

Для претензии, так же как и возражения (приведенного ниже) не существует общепринятой и утвержденной законодательно формы, однако должна содержать определенную информацию, полностью раскрывающую ее суть, требования, а также предложения.

Споры с банками можно урегулировать, только если такую возможность предполагает договор. Если такой момент предполагается в исходном договоре, то стороны могут быстро решить дело без обращения в судебную инстанцию, что является несомненным плюсом заключения такого документа.

Кредитор обращается в суд только в крайнем случае, тогда, когда все меры приняты, а результата от них нет. Разбирательство в судебной инстанции (когда начался судебный спор с банком) является негативным моментом для банка, так как в случае проигрыша в банковском споре возможности возврата средств, затраченных на процесс нет.

При подаче искового заявления банк указывает все периоды и даты взимания платежей, которые необходимо сразу проверить, так как бывают ситуации, когда истец указывает их неправильно, благодаря чему можно выиграть процесс достаточно быстро, на ранних этапах.

Судебные споры с банками начинаются с получения повестки. Однако гражданин должен внимательно изучить ее, потому что очень часто кредиторы рассылают похожий документ с целью ускорения выплат по займу. После ее получения лучшим вариантом будет явка в суд и ознакомление с материалами.

Повестка должна отвечать следующим требованиям:

- Заполнена по утвержденной форме 31.

- Наличие судебной печати.

- Раскрывать все необходимые данные о деле и сторонах.

- Содержать подпись секретаря суда.

При решении кредитора взыскивать долг посредством подачи иска и разбирательства в судебной инстанции, возникает вопрос: «Нужна ли ответчику юридическая помощь представителя в суде?». Стоит отметить, что помощь адвоката имеет определенные плюсы и минусы.

- Снижения требований, содержащихся в иске, зачастую сведение их к минимуму.

- Составление необходимых документов, например, ходатайств.

- Ведение переговоров с кредитором.

- Полный анализ всех факторов, влияющих на процесс.

На первом этапе собираются и подготавливаются необходимые для процесса документы. На данной стадии банк оформляет исковое заявление и подает его, до подачи иска кредитором судебное производство не может быть начато.

После принятия всех документов суд обязан проанализировать подлинность бумаг, а также основания, по которым подан иск. Если все предоставленные аргументы верны, то иск принимается и назначается день слушания по делу.

Первое проведенное заседание – предварительное. После него судебное производство может не продолжаться в случае, если истец (банк) согласится с поданным иском. Далее происходят основные слушания, в которых выясняются все детали.

Завершительным этапом банковского спора являются принятие решение, оглашение приговора, они относятся к резолютивной части.

Имущество с заемщика может взыскиваться в следующих случаях:

- Долг составляет 60% от общей суммы кредита. Только при таком условие возможен арест имущества.

- Арест заложенного жилья, которое является единственным имуществом гражданина является невозможным.

В случае если пришла судебная повестка из-за кредита в банке, нельзя ее игнорировать. До дня заседания стоит внимательно изучить имеющиеся материалы. Выносить информацию из судебной инстанции запрещено, однако время на изучение не ограничено.

Расчеты, которые выдвигает банк можно значительно снизить (с помощью кредитного адвоката), так как зачастую банки их завышают.

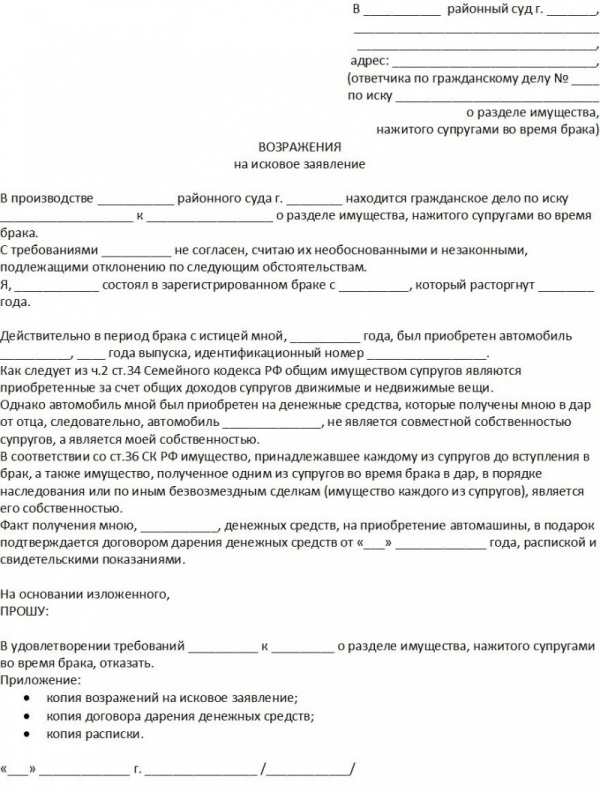

После изучения дела, гражданину следует составить возражение. Законодательство не закрепляет особой формы для возражения, однако необходимо правильно его заполнить, иначе суд будет вынужден его отклонить. Обычно бланк возражения есть в суде.

Пример возражения при банковском споре:

Гражданин, задолжавший банку, может также оформить ходатайство о том, что не может выплатить сумму и просить ее снизить.

Примеры судебной практики (потребительские кредиты и иные займы)

Стоит отметить, что существуют формальные и фактические победы должников в судебном процессе при банковском споре.

К формальным принято относить такие судебные решения, в которых взыскиваемая с должника сумма была уменьшена по сравнению с той, которая была изначально заявлена в исковом заявлении. В данной ситуации зачастую используется статья 333 Гражданско-процессуального кодекса РФ.

При фактических победах истец является полностью не прав. Довольно часто это связано с нарушением закрепленных ГПК РФ норм, а также требований, которые содержатся в заключенных с заемщиками соглашениях. Исковая давность в этой ситуации составляет 3 года с момента ознакомления истца с долгом. Зачастую кредиторы считают этот период с того дня, когда был прекращен срок договора.

В пример можно привести судебное дело (№ А70-121133/2016), которое рассматривалось в Арбитражном суде (Тюменская область) посредством судебного спора. Ответчик, на которого банк подал исковое заявление, не явился на процесс. В этом случае ситуация рассматривается как нежелания второй стороны оспаривать иск кредитора. В итоге, суд вынес решение, которое признавало правоту истца (банка), а с ответчика (должника) необходимо было взыскать 1 млн. рублей.

Потребительские кредиты и ипотека прочно вошли в жизнь обычных граждан. Поскольку кредитование связано с длительными обязательствами и касается значительных финансовых средств, то возникновение споров кардинально затрагивает интересы заемщика. Могут возникнуть конфликты по поводу оформления договора, процентных ставок или залогового имущества. Отдельно стоят вопросы по незаконному оформлению кредита, махинациям и поддельным данным о плательщике или поручителе.

Самостоятельно провести судебные споры с банками по кредитам с положительным результатом крайне проблематично. Только участие в деле профессионального защитника с практическим опытом борьбы за права заемщиков может гарантировать оптимальный исход дела. На страже интересов банка стоит штат профильных юристов, которые получают заработную плату и стараются показать свою компетентность.

Юристы нашего портала защитят интересы заемщиков и являются независимыми защитниками, имеющими практику в кредитных спорах.

Оказаться в положении неплательщика может каждый заемщик, поскольку тяжелые жизненные ситуации возникают неожиданно. Сложно подготовиться к серьезному заболеванию, потере высоко оплачиваемой работы или изменению семейного положения. Не у всех есть финансовый выход из сложившийся ситуации, поэтому не следует паниковать заранее. Главное в неприятной ситуации — это не прятаться от кредитора и своевременно выходить на контакт.

Практика показывает, что добросовестный плательщик может рассчитывать на положительное отношение кредитора и возможность поиска компромисса. В противном случае, после неоднократных обращений к должнику банк подаст исковое заявление в суд, что наименее предпочтительно для заемщика. По существующим правилам, при подаче иска и открытии производства ответчик оповещается и ему высылаются копии приложенных к иску документов.

Полученное уведомление ответчик в лице заемщика должен показать юристу для принятия решения по дальнейшим действиям и разработке плана участия в процессе. Подготовка занимает важное место в защите, следует подобрать смягчающие обстоятельства, тщательно рассмотреть имеющийся договор и рассчитанную стоимость по неустойке. Защитник может прийти к выводу, что необходимо составить встречный иск или ходатайство по смягчению взыскания.

Значение юридического сопровождения в суде сложно переоценить. Доверенное лицо будет участвовать в процессе, сам заемщик может избежать неприятную процедуру. Поведение в процессе, применение юридических знаний и опыта судебных заседаний намного повышает уровень защиты. Сам заемщик вряд ли сможет отстоять свои интересы, поскольку вряд ли сможет исключить эмоции и не сможет апеллировать правовыми нормативами и лексикой.

Если судебное решение не удовлетворит заемщика, то имеется возможность до вступления решения в силу подать апелляцию в вышестоящий судебный орган. Обжаловать первичное решение может только юрист, имеющий практику споров с кредиторами. Обоснование претензии должно быть безусловным, иначе жалоба будет отклонена. Если апелляция не удовлетворяет заемщика, то возможно кассационное производство. Провести судебные споры с банками по кредитам можно с участием наших юристов, регулярно защищающих заемщиков.

После вступления решения суда в силу открывается исполнительное производство. Здесь очень важно не допустить произвола судебных приставов, тщательно проконтролировать и отменить превышение полномочий чиновников и приставов. Когда приставы понимают, что ответчика защищает юрист, то отношение к делу становится намного лояльней в отношении гражданина.

На любом этапе судебного спора с кредитором требуется юридическая помощь. Вы можете связаться с нашими юристами по телефону или оставить сообщение в отведенном окне. Первичная консультация проводится оперативно, юрист рассмотрит ситуацию и предложит путь решения проблемы.

Если советы юриста помогут пользователю разобраться в сложившейся ситуации, то можно заключить договор на дальнейшее сотрудничество и защиту интересов заемщика на различных этапах процесса.

По закону, судебную защиту может получить каждая сторона договора. Другими словами, не только банк, но и заемщик имеет возможность подать иск на незаконные действия банка. Заемщики крайне редко обращаются к правосудию по поводу несправедливых положений договора и незаконных действий кредитора. При наличии веских оснований отстоять свои интересы возможно, но под руководством опытного адвоката.

Профессиональной обязанностью юриста является ознакомление граждан с возможностью подачи иска против кредитора. Юрист объяснит, какие требуются обстоятельства для открытия процесса и на что можно рассчитывать в данном конкретном случае. Юрист рассмотрит все действующие договоренности, график платежей и прочие право устанавливающие документы. Если будут обнаружены ошибки в тексте соглашения, несоответствия к законодательству и прочие огрехи, то защита будет построена на данных фактах.

Если у вас возникла конфликтная ситуация с кредитной организацией, то нельзя предпринимать действия без консультации с юристом. Собеседование не займет много времени, но значительно снизит возможные риски проигрыша процесса. Поскольку речь идет о значительных материальных средствах, то юридические услуги всегда окупаются при снижении взыскания или защите в остальных случаях.

Довольно часто пользователи сайта обращаются к юристам, поскольку банк продолжает требовать проценты при погашенном кредите. Если ежемесячные платежи равными долями на весь срок кредитования установлены договором, то такая проблема может возникнуть. При таком раскладе первоначально погашаются начисленные проценты, затем тело основного долга. Если проведен досрочный платеж, оказалось, что погашены только проценты, то есть шансы отстоять свои интересы.

По правилам кредитования, проценты взыскиваются только на срок пользования кредитом. При досрочном расчете получается, что проценты уплачены за превышенный срок. Полученные финансы являются необоснованным обогащением и если невозможно достигнуть мирового соглашения, то придется обращаться в суд.

Юрист обратит внимание на следующие моменты:

- правила начисления процентов, отраженные в кредитном договоре;

- потребуется проверить суммы, проведя собственные вычисления;

- подается иск, подтвержденный платежными документами о погашении обязательств.

Грамотно подготовленное исковое заявление безусловно поможет выиграть дело. В данной ситуации требования банка являются необоснованными и превышающими полномочия.

При возникновении задолженности и отсутствии платежей в срок более трех месяцев, банк имеет право взыскать залоговое имущество. Как правило, залогом служит дорогостоящая недвижимость или автомобиль. На практике арестовать, реализовать собственность должника не так просто. Существуют много различных условий, которые должны неукоснительно исполняться.

Требования при взыскании залогового имущества:

- долг должен составлять 60% и более от суммы кредита, чтобы стал возможен арест имущества;

- если залогом служит единственное жилье, то арест его невозможен. Исключение касается ипотечного жилья;

- при наличии объективных обстоятельств, рекомендуется идти на мировое соглашение с банком. Будет разработана схема рефинансирования или реорганизации долга.

Суд может вынести постановление об исполнительном производстве и отчислении 50% от официальных доходов должника. Такое решение может быть обжаловано, если у ответчика есть объективные доказательства, например, наличие иждивенцев или тяжелого заболевания.

В ситуации, когда кредит оформлен на документы клиента, сведения о мошеннических действиях поступают в случае отсутствия платежей. Только тогда мнимый заемщик узнает о сложившейся ситуации, о том, что преступник воспользовался его паспортными данными. Поэтому при утере паспорта нужно сразу писать заявление в полицию.

Потребуется доказать, что подпись под договором поставлена третьим лицом, провести почерковедческую экспертизу. Могут понадобиться записи видеонаблюдения, показания свидетелей. Например, в день подписания кредитного соглашения, гражданин находился за границей или в больнице без возможности передвижения. После окончания рассмотрения конфликта, потребуется обратиться с требованием очистки испорченной необоснованно кредитной истории.

Оспорить банковские требования, снизить необоснованно завышенные неустойки можно, заручившись юридической помощью опытных юристов, специализирующихся в судебных спорах с банками по кредитам. Своевременно обратившись к юристам, пользователь может рассчитывать на грамотное составление процессуальных документов, направление их по подсудности в суды. Документы и иски будут приняты сразу, без возврата на доработку и исправление.

Юрист поможет обосновать требование, приложить собственный расчет обязательств. Например, суд имеет право снизить размер кредитной неустойки, если начисленные проценты и пени значительно превышают сумму основного кредита. Адвокат поможет оформить банкротство физического лица, если есть основания.

Пройти процедуру банкротства без юридической поддержки практически невозможно, наши юристы всесторонне защитят интересы заемщика, попавшего в сложную жизненную ситуацию.

Инструкция на случай, если возникли споры с банками по кредитам

Большинство из нас активно пользуется услугами банков и приобретает их продукты. Наверняка у вас есть дебетовая или кредитная карты, расчетный счет или страховка, оформленная кредитором. Но что же делать, если вас не устраивает качество услуг или их исполнение? В этой статье мы расскажем вам о том, какие могут быть причины для спора с кредитором и как их урегулировать.

Между потребителем и банком могут быть споры, которые, как правило, связаны с нарушениями условий договора обслуживания. Не выплатили полагающиеся проценты по вкладу, не вернули деньги или навязали дополнительные расходы? Все это повод для спора, урегулировать который можно несколькими способами.

Одна из распространенных причин для спора между банком и заемщиком – это кредит. Причем инициатором разбирательства может стать как потребитель, так и сам кредитор, если клиент перестал исполнять свои обязательства. Кредитные споры с банком могут возникнуть по следующим причинам:

- Заемщик не исполняет свои обязательства, перестав вносить платежи по займу;

- Компания навязывает дополнительные услуги, незаконно удерживает деньги со счета;

- Компания предъявила новые условия договора и требования, о которых заемщик ранее не знал;

- После заявления потребителя банк не расторгает договор кредитования или страхования.

Дополнительной причиной для спора может стать кредит, который не был погашен заемщиком. Возможно, клиент накопил задолженность и банк выставил требование о погашении комиссий, пеней, штрафов.

Немало споров по кредиту связано с навязываниембанком страховки, которая по закону является добровольной. Однако, большинство компаний отказывают клиентам в выдаче займа без оформления страхового договора.

Но, согласно указанию Центрального Банка РФ № 4500-У, заемщик имеет право отказаться от страховки в течение двух недель с момента ее оформления. И отказ кредитора в расторжении страхового договора – это еще один повод для спора.

Споры с банком – неприятный процесс, однако, свои права нужно отстаивать, не отпуская ситуацию на самотек. Решить спор, например, о невыплате кредита или снижении неустойки по задолженности, заемщик может двумя способами: мирно и через суд. Что именно следует делать?

Первый способ решения любого вопроса – досудебный, который включает в себя попытку мирного урегулирования конфликта между сторонами. Как правило, до суда дела доходят редко, поскольку кредитору невыгодно подавать иск и решать спор в таком порядке.

Претензия подается в виде простого заявления, в котором указываются основания обращения и требования заявителя. Документ необходимо составить в двух экземплярах и одну копию заверить в банке. На ней должна быть отметка о том, что компания получила заявление от заемщика.

Мирный способ решения спора по кредиту выгоден для сторон. Должнику не стоит избегать банка. Обратитесь к кредитору, и вы сможете получить выгодные условия для погашения долга. Аналогично решаются и другие споры.

При невозможности мирного урегулирования конфликта остается единственный вариант решения спора – обращение в суд. Инициировать процесс может как сам заемщик, так и банк, желая взыскать долг с неплательщика.

Порядок судебного разбирательства:

- Попытка мирного урегулирования спора, составление претензии и ожидание ответа на нее.

- Подготовка доказательств нарушений ответчика, составление искового заявления.

- Подача иска в суд и участие в судебном процессе.

- Получение и исполнение судебного решения по спору.

Заемщик может направить иск в суд по своему месту регистрации. Если инициирует разбирательство банк, то компания может подать заявление в суд, который был указан в договоре кредитования. Подсудность можно изменить по заявлению сторон.

Споры с банком в суде могут затянуться, однако, заемщик имеет высокие шансы на успех. При подаче иска нужно подготовить кредитный договор, чеки об оплате платежей, выписки со счета о движении средств, ответ компании на претензию и иные доказательства нарушения прав потребителей.

Если банк подал на взыскание, то помните: кредитор будет прав в споре, поскольку долг нужно возвращать. Однако, заемщик может подать встречный иск или возражение относительно размера требований. Согласно статье 333 ГК РФ, несоразмерную неустойку (пени, штрафы и проценты) можно снизить.

Положительная судебная практика и при решении других споров, если истцом является заемщик. Опытные юристы могут снизить обязательства, доказать нарушения банка и добиться приемлемого судебного постановления. Например, суд может вынести решение об изменении графика и суммы платежей с учетом материального состояния заявителя.

Возник спор с банком? Попытайтесь обратиться в компанию и урегулировать вопрос мирно. Затем следует составить претензию, указав нарушения кредитора и требования заявителя. И если таким способом не удалось решить спор, то нужно обратиться в суд.

Запомните главное: не стоит избегать банк и боятся суда. В некоторых ситуациях судебное решение – лучший способ урегулировать спор по кредиту. Так можно добиться снижения неустойки, изменения графика платежей и сумм взносов, а также возврата своих денег за навязанные услуги.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.