Описание страницы: суд не вправе обнулить штраф даже при наличии смягчающих обстоятельств от профессионалов для людей.

Содержание

- 1 Суд не вправе обнулить штраф даже при наличии смягчающих обстоятельств

- 2 Суды не вправе обнулить штраф из-за смягчающих обстоятельств, указал ВС

- 3 Суд не вправе обнулить штраф даже при наличии смягчающих обстоятельств

- 4 Налоговые смягчающие обстоятельства: выбираем, заявляем

- 5 Суд может снизить размер штрафа и в том случае, если налоговики уже учли смягчающее обстоятельство

- 6 Смягчающие ответственность обстоятельства, или как снизить налоговый штраф

Суд не вправе обнулить штраф даже при наличии смягчающих обстоятельств

ФНС РФ взяла на вооружение позицию Верховного Суда по поводу снижения штрафов за налоговые нарушения.

Суть дела в том, что по итогам выездной проверки контролеры оштрафовали компанию. Причина – нарушение сроков уплаты НДФЛ с доходов работников.

Налогоплательщик не согласился с выводами налоговиков и обратился в суд, где сослался на наличие смягчающих обстоятельств (нарушение было совершено впервые, сумма недоимки невысока, а задержка в уплате налога незначительная). Однако суд первой инстанции посчитал, что штраф, рассчитанный ведомством, правомерен.

При этом апелляция и за ней кассация признали выводы нижестоящих коллег неправомерными. И учитывая смягчающие вину обстоятельства, снизили штраф до нуля.

ВС РФ отправил дело на новое рассмотрение. По мнению высших судей, суды неправильно применили нормы НК РФ. Смягчающие ответственность обстоятельства не тождественны причинам, исключающим привлечение лица к ответственности за совершение правонарушения. При этом из статей 109 и 112 НК РФ не следует, что суд может снизить размер штрафа до нуля при применении смягчающих ответственность обстоятельств.

© Журнал «Время Бухгалтера» 2004 — 2019 | РУНА консалтинговая группа

Суды не вправе обнулить штраф из-за смягчающих обстоятельств, указал ВС

Налоговая ответственность не терпит “умножения на ноль”: правонарушение доказано — значит, штраф неизбежен.

Налоговая провела выездную проверку ООО, обнаружила ряд “виртуальных” хозопераций с контрагентами и доначислила по этим сделкам НДС (21,8 млн рублей) и налог на прибыль (17,4 млн). Помимо налогов, в вынесенном инспекцией решении фирме было предложено уплатить пени (12,4 млн) и 6,3-миллионный штраф — в него вошло и наказание за несвоевременное перечисление удержанного с работников НДФЛ. Налогоплательщик с решением не согласился и оспорил его в суде.

| Видео (кликните для воспроизведения). |

Суд первой инстанции, рассмотрев дело № А76-5261/2017, отказал истцу во всём объёме требований.

Апелляция отменила это решение, так как налоговая не представила расчётов, доказывающих её вывод о выполнении работ силами истца (трудозатраты, нагрузка на работников, сопоставление с реально выполненными договорами, и т.п.). По мнению суда, “неполнота проверочных мероприятий не может быть истолкована против налогоплательщика”.

В эпизоде с НДФЛ, по выводу апелляции, штраф в 141 тысячу рублей не соразмерен нарушению: недоимка по налогу на день принятия решения составила 12,5 тысяч рублей, а сумма пени 13,4 тысячи; при этом сумма штрафа многократно превышает размер недоимки и пени. Кроме этого, суд учёл, что налогоплательщик ранее не привлекался к ответственности за нарушения подобного рода. Штраф был полностью отменен.

Кассация в окружном суде “вернула на место” решение суда первой инстанции в части НДС и налога на прибыль, но при этом оставила в силе решение в части НДФЛ. Инспекция подала кассационную жалобу в ВС, который определением от 05.02.2019 № 309-КГ18-14683 отменил решения апелляционной и кассационной инстанций насчет штрафа по НДФЛ.

Сделав вывод о том, что что сумма штрафа должна определяться как доля от суммы налога, подлежащей уплате, ВС указал, что суды фактически снизили штраф до нуля, освободив истца от ответственности за налоговое правонарушение — то есть, исключили его вину. Однако ни одного из обстоятельств, исключающих ответственность налогоплательщика, судами установлено не было (были найдены только смягчающие) — и ВС возвратил дело в суд апелляционной инстанции.

Таким образом, в контексте данного дела вопрос наказания является принципиальным — тем не менее, суды не позволяют налоговой впадать в другую крайность, игнорируя смягчающие обстоятельства.

Суд не вправе обнулить штраф даже при наличии смягчающих обстоятельств

ФНС взяла на вооружение позицию Верховного Суда по поводу снижения штрафов за налоговые нарушения.

Суть дела в том, что по итогам выездной проверки контролеры оштрафовали компанию. Причина – нарушение сроков уплаты НДФЛ с доходов работников.

Налогоплательщик не согласился с выводами налоговиков и обратился в суд, где сослался на наличие смягчающих обстоятельств (нарушение было совершено впервые, сумма недоимки не высока, а задержка в уплате налога незначительная). Однако суд первой инстанции посчитал, что штраф, рассчитанный ведомством, правомерен.

При этом апелляция и за ней кассация признали выводы нижестоящих коллег не правомерными. И учитывая смягчающие вину обстоятельства, снизили штраф до нуля.

ВС РФ отправил дело на новое рассмотрение. По мнению высших судей, суды не правильно применили нормы НК РФ. Смягчающие ответственность обстоятельства не тождественны причинам, исключающим привлечение лица к ответственности за совершение правонарушения. При этом из статей 109 и 112 НК РФ не следует, что суд может снизить размер штрафа до нуля при применении смягчающих ответственность обстоятельств.

Налоговые смягчающие обстоятельства: выбираем, заявляем

Из Постановления Конституционного суда от 30.07.2001 № 13-П (п. 4):

«. несоизмеримо большой штраф может превратиться из меры воздействия в инструмент подавления экономической самостоятельности и инициативы, чрезмерного ограничения свободы предпринимательства и права собственности, что в силу. Конституции [РФ]. ч. 1 ст. 34, ч. 1— 3 ст. 35, ч. 3 ст. 55 Конституции РФ недопустимо».

Нередко бывает, что компанию или предпринимателя оштрафовали, а возразить по существу совершенного нарушения им нечего — да, виноваты. И вот тут-то и могут прийти на помощь смягчающие обстоятельства, ведь:

- при наличии хотя бы одного такого обстоятельства налоговый штраф должен быть уменьшен минимум в два раз а п. 3 ст. 114 НК РФ . Причем уменьшен может быть и минимальный штраф (как, например, 1000 руб. за просрочку сдачи деклараци и п. 1 ст. 119 НК РФ ), с этим согласен даже Минфи н Письмо Минфина от 30.01.2012 № 03-02-08/7 . На практике налоговики до сих пор либо предпочитают вообще «не замечать» смягчающих обстоятельств, либо снижают штраф строго на 50%. А вот суды, как правило, уменьшают размер штрафа значительно больше, чем инспекция, порой — в десятки, а то и в сотни раз см., например, Постановления ФАС ЗСО № А75-430/2010, № А45-10730/2010; 4 ААС № А58-4441/2011; ФАС ДВО № Ф03-5882/2011; ФАС ВСО № А78-4534/2010 ;

Смягчающие обстоятельства не помогут вам снизить размер пене й Постановление КС от 17.12.96 № 20-П .

- тот факт, что смягчающие обстоятельства уже были учтены вышестоящим налоговым органом, для суда значения не имее т см., например, Постановление ФАС ПО № А12-11813/2010 ;

- перечень смягчающих обстоятельств, приведенный в НК п. 1 ст. 112 НК РФ , не исчерпывающи й подп. 3 п. 1 ст. 112 НК РФ; Постановление ФАС ВВО № А17-4441/2010 , поэтому таковыми может быть признано буквально все, что способно вызвать у налоговиков или судей сочувствие, жалость или ощущение, что наказание несоразмерно проступку.

Нужно помнить, что признание не указанных в п. 1 ст. 112 НК обстоятельств смягчающими — это право, а не обязанность суд а Постановление ФАС ВСО № А74-4786/2011 или налогового органа;

- наличие наряду со смягчающими отягчающих обстоятельств снижению штрафа не помех а см., например, Постановление ФАС УО № Ф09-3151/11 .

Проанализировав арбитражную практику за последние 3 года, мы выявили часто встречающиеся смягчающие обстоятельства. При этом мы условно разделили их на три вида.

Спектр обстоятельств, которые суды признают смягчающими, приятно удивляет своим многообразием

ВИД 1. «Универсальные». На эти обстоятельства могут ссылаться абсолютно все — и организации, и ИП, независимо от вида совершенного нарушения. К универсальным обстоятельствам относятся:

- привлечение к налоговой ответственности впервы е Постановление ФАС ДВО № Ф03-5882/2011; ФАС ЗСО № А46-15485/2011; ФАС МО № А40-41701/11-91-182 ;

- отсутствие умысла на совершение нарушени я Постановления ФАС МО № КА-А40/8428-11; ФАС ЦО № А35-12974/2010; ФАС УО № Ф09-6797/12 ;

- раскаяние и признание своей вин ы Постановления ФАС ДВО № Ф03-6045/2011; ФАС ВСО № А33-14958/2009; 3 ААС № А74-1782/2010; 14 ААС № А05-9841/2010; 8 ААС № А81-4424/2010 ;

- добросовестность налогоплательщика, заключающаяся в своевременной уплате всех налогов и представлении отчетност и Постановления ФАС ДВО № Ф03-5882/2011; ФАС СКО № А32-35211/2010 . Правда, не все суды учитывают это обстоятельство как смягчающе е Постановление ФАС ВСО № А78-7098/2011 , справедливо замечая, что «добросовестность налогоплательщика является нормой поведения в налоговых правоотношениях » Постановление 13 ААС № А56-37871/2010 ;

- тяжелое финансовое состояние налогоплательщика, подтвержденное документальн о Постановления ФАС ПО № А12-11813/2010; ФАС ВСО № А58-8201/10; ФАС ЗСО № А27-9089/2010; ФАС МО № А40-90732/11-91-391 , в частности наличие задолженности перед большим количеством кредиторов (от бюджета и поставщиков до персонала ) Постановления 6 ААС № 06АП-5792/2011; ФАС УО № Ф09-9907/11 , признание компании банкрото м Постановление ФАС ВВО № А79-7505/2010 либо нахождение в предбанкротном состояни и Постановление ФАС УО № Ф09-5854/12 (например, стабильная убыточность или случаи, когда размер чистых активов меньше уставного капитала);

- отсутствие у организации бухгалтера в момент нарушения (по причине болезни или отпуска ) Постановления ФАС ЗСО № А45-22563/2010, № А27-6657/2011; ФАС ЦО № А48-3647/2011 .

Однако учтите, что налоговики или судьи могут вам возразить: то, что главбух фирмы по какой-то причине отсутствовал, не является смягчающим обстоятельством. Ведь руководитель, будучи лицом, ответственным за состояние учета и отчетности, может привлекать других лиц для обеспечения соблюдения налогового законодательств а Постановление 12 ААС № А57-10995/2010 ;

- статус бюджетного учреждени я Постановления ФАС ЗСО № А46-15485/2011; ФАС ВСО № А33-17923/2011; ФАС СЗО № А44-2249/2011 или градообразующего предприяти я Постановления 6 ААС № 06АП-5792/2011; ФАС ЗСО № А27-4466/2011 ;

- ведение социально-значимой деятельности, например, в таких сферах, как:

— поставка продуктов питания для бюджетных учреждений и отдаленных населенных пункто в Постановление 7 ААС № 07АП-6271/10 ;

| Видео (кликните для воспроизведения). |

ВИД 2. «Специфические». Эти обстоятельства характерны только для определенных налоговых нарушений.

- несоразмерность суммы штрафа характеру и тяжести допущенного нарушени я Постановления ФАС МО № КА-А40/8428-11; ФАС ДВО № Ф03-5669/2010; ФАС СЗО № А26-10442/2011 , ведь никакого ущерба бюджету оно не нанесло. Ссылаться на это имеет смысл, только если к моменту сдачи декларации исчисленный налог полностью уплачен;

- незначительность периода просрочки (от 1 до 10 рабочих дней ) Постановления ФАС СЗО № А66-5375/2011; ФАС ВВО № А28-7219/2011; ФАС ВСО № А74-6147/2011 , допущенной, к примеру, из-за возникших у вас технических проблем со связью (при отправке декларации по ТКС) Постановления ФАС МО № КА-А40/6934-11, № КА-А40/4712-11-2 . Указав на это обстоятельство, также можно уменьшить штраф за непредставление вовремя в ИФНС информации об открытии/ закрытии счета в банк е п. 1 ст. 118 НК РФ; Постановление ФАС ДВО № Ф03-6045/2011; Решение АС Свердловской области № А60-42249/2010

- самостоятельное выявление и исправление налогоплательщиком ошибок в исчислении налога путем подачи уточненк и Постановления ФАС ПО № А12-11813/2010; ФАС МО № А40-41701/11-91-182; ФАС СКО № А32-24187/2010; ФАС ВСО № А33-18193/2010 , притом что налог еще не уплачен;

- уплата налога и пени до вынесения решения о привлечении к ответственност и* Постановления ФАС УО № Ф09-6797/12; ФАС ЗСО № А27-17468/2010 ;

- по другим налогам имеется переплат а** Постановления ФАС ЗСО № А03-17603/2009; 3 ААС № А33-4210/2010

- значительный объем затребованных документов;

- необходимость представлять в тот же период документы еще по нескольким требованиям;

- принятие налогоплательщиком активных мер по исполнению требования ИФНС (к примеру, при большом количестве запрошенных документов представление их частями);

- незначительный период просрочк и Постановления ФАС ЗСО № А27-13437/2011; ФАС МО № А40-101990/11-107-434, № А40-89503/11-99-406 ;

- отсутствие у организации запрошенных документов (к примеру уничтожены при пожаре )*** Постановления ФАС УО № Ф09-7459/11; 19 ААС № А48-4979/2011

* Некоторые суды считают, что если налог уплачен к моменту вынесения решения по проверке, то штрафа по ст. 122 НК быть не може т см., например, Постановление ФАС ПО № А65-22211/2010 . Ведь эта статья не предусматривает ответственности за несвоевременную уплату налог а Постановление ФАС ЗСО № Ф04-5866/2009 (20394-А45-49) .

** Знайте, что вас не должны привлекать к ответственности по ст. 122 НК РФ, если в предыдущем периоде у вас переплата определенного налога, котора я п. 42 Постановления Пленума ВАС от 28.02.2001 № 5; п. 5 ст. 78 НК РФ :

- перекрывает сумму налога, заниженную в последующем периоде и подлежащую уплате в тот же бюджет, или равна ей;

- не была ранее зачтена в счет иных задолженностей по этому налогу.

Ведь занижение налога не привело к возникновению задолженности перед бюджетом в части уплаты этого налога.

*** Есть мнение, что в этом случае налогоплательщик освобождается от ответственности за непредставление документов в связи с отсутствием вин ы Постановление 13 ААС № А56-57515/2011 .

ВИД 3. «Индивидуальные». Эти обстоятельства в свое оправдание могут приводить только предприниматели как физические лица:

Итак, теперь вы знаете, чем можно «давить на жалость». Но этого недостаточно. Нужно все имеющиеся смягчающие обстоятельства грамотно изложить в ходатайстве и своевременно направить его в инспекцию:

- нарушение обнаружено в ходе выездной или камеральной проверки — в течение 15 рабочих дней со дня получения вами акта проверк и п. 6 ст. 100 НК РФ ;

- нарушение выявлено не в рамках проверки — в течение 10 рабочих дней со дня получения акта об обнаружении факта правонарушени я п. 5 ст. 101.4 НК РФ .

По закону инспекция должна сама выявлять наличие смягчающих ответственность обстоятельст в п. 5 ст. 101, подп. 4 п. 7 ст. 101.4 НК РФ , но уповать на ее сознательность не нужно.

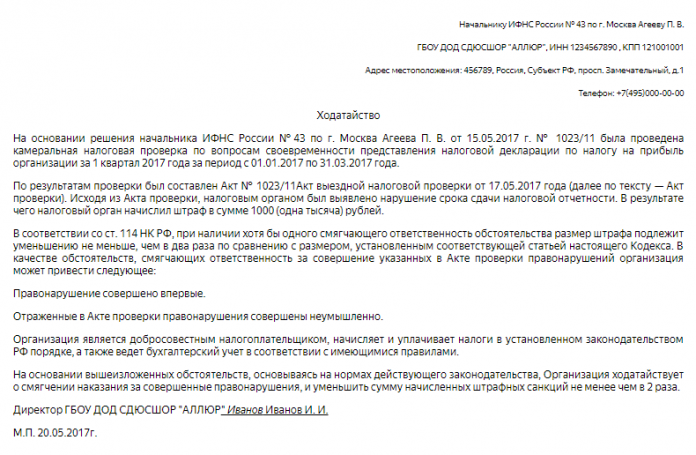

Приведем примерную форму ходатайства об учете смягчающих обстоятельств при принятии решения о привлечении к налоговой ответственности.

Начальнику ИФНС России № 21 г. Москвы

от ООО «ФлешКо»,

ИНН 7721025156, КПП 772101001,

адрес: 109375, Москва, ул. Юных Ленинцев, д. 64,

тел.: (499) 111-22-33

Исх. № 39н от 30.11.2012

ХОДАТАЙСТВО

об учете смягчающих обстоятельств

ИФНС № 21 по г. Москве была проведена камеральная налоговая проверка декларации по НДС ООО «ФлешКо» за III квартал 2012 г., в ходе которой было установлено несвоевременное представление Обществом данной декларации (представлена 29 октября вместо 22 октября).

По результатам проверки составлен акт от 23.11.2012 № 16-08/1025, в котором предлагается привлечь Общество к налоговой ответственности по п. 1 ст. 119 НК РФ за нарушение срока сдачи декларации в виде штрафа в размере 8250 рублей.

Просим Вас при принятии решения по результатам проверки на основании подп. 4 п. 5 ст. 101, п. 4 ст. 112 и п. 3 ст. 114 НК РФ снизить размер штрафа в связи с наличием следующих смягчающих обстоятельств:

1. Общество впервые привлекается к налоговой ответственности по ст. 119 НК РФ.

2. Правонарушение совершено неумышленно.

3. Общество признает свою вину в совершении правонарушения.

4. Просрочка допущена в связи с отсутствием в период сдачи декларации главного бухгалтера по причине болезни.

5. Период просрочки незначителен (5 рабочих дней). Ходатайствуя перед ИФНС или судом о применении смягчающих обстоятельств, заявляйте их «оптом», в совокупности. Чем больше обстоятельств вы укажете, тем выше шансы на то, что штраф будет снижен

Возможность учета вышеуказанных обстоятельств в качестве смягчающих подтверждается судебно-арбитражной практикой Московского региона (см., например, Постановления ФАС МО от 22.05.2012 № А40-41701/11-91-182, от 11.07.2011 № КА-А40/6934-11, от 04.08.2011 № КА-А40/8428-11; 10 ААС от 13.09.2011 № А41-17251/11).

Приложения:

1. Копия листка временной нетрудоспособности главного бухгалтера Курочкиной М.Н.

2. Штатное расписание

3. Приказ о назначении на должность главного бухгалтера Эти документы подтверждают, что бухгалтер в штате один. То есть в его отсутствие никто не мог выполнять его работу

Если ваша инспекция проигнорирует полученное ходатайство, не опускайте руки. Направьте в УФНС жалобу о том, что при вынесении решения о привлечении к ответственности не были учтены (хотя должны были!) заявленные вами смягчающие обстоятельства. Налоговая служба сама говорит, что в жалобе их нужно указывать, это необходимо «для правильного и своевременного рассмотрения дела » Информация ФНС от 09.02.2011 «О содержании жалобы. » .

Если вышестоящий налоговый орган не внемлет вашей просьбе, а сумма штрафа значительная, целесообразно оспорить решение налоговой в суде. Судьи, как правило, охотно учитывают имеющиеся смягчающие обстоятельства.

Заявить в суде о смягчении ответственности можно и в том случае, когда ни в инспекцию, ни в УФНС вы ничего не заявляли.

Правда, нам встретилось одно решение, где судьи остались холодны к просьбе налогоплательщика снизить штраф, сказав следующее: «Большой размер штрафных санкций является результатом противоправных действий самого Общества, в связи с чем оснований для его снижения. не установлено » Постановление ФАС ЗСО № А46-15996/2010 .

Кстати, смягчающие обстоятельства обязательно должны учитываться и при назначении административного наказани я п. 19 Постановления Пленума ВАС от 02.06.2004 № 10 . Поэтому многие из приведенных нами обстоятельств могут «выстрелить» и в том случае, когда на организацию или ее должностное лицо (предпринимателя) наложили административный штраф (неважно, за какое правонарушение ) ч. 2, 3 ст. 4.1 КоАП РФ; Постановления ФАС ВСО № А33-16902/2011; ФАС ЗСО № А75-3210/2010 .

Если административный орган или суд сочтут имеющиеся у вас обстоятельства смягчающими, то они назначат штраф по низшему пределу санкции, установленной соответствующей нормой КоАП РФ Постановление ФАС ВВО № А28-10704/2011 , поскольку уменьшить административный штраф ниже низшего предела нельз я п. 21 Постановления Пленума ВАС от 27.01.2003 № 2 .

Суд может снизить размер штрафа и в том случае, если налоговики уже учли смягчающее обстоятельство

Суть спора. Инспекция привлекла налогового агента к ответственности по статье 123 НК РФ за неперечисление НДФЛ. Размер штрафа составил 1 млн руб.

Проверяющие утверждали, что при определении этой суммы учли смягчающие ответственность обстоятельства (ст. 112 НК РФ). Компания обжаловала решение инспекции в суде. Арбитры первой инстанции снизили размер санкции в 10 раз, признав, что налоговики приняли во внимание не все обстоятельства, смягчающие ответственность компании.

По мнению налоговиков, изложенному в кассационной жалобе, суд неправомерно уменьшил размер штрафа, поскольку право учитывать смягчающие обстоятельства предоставлено только одному органу: или налоговой инспекции, или суду.

Позиция суда. Решение арбитражного суда первой инстанции оставлено в силе. Обстоятельства, смягчающие ответственность за совершение налогового правонарушения, устанавливаются налоговым органом или судом (п. 4 ст. 112 НК РФ). При наличии хотя бы одного такого обстоятельства размер штрафа должен быть уменьшен как минимум в два раза (п. 3 ст. 114 НК РФ).

Налоговики ошибочно полагали, что суд не мог снизить сумму санкции. Право устанавливать наличие смягчающих обстоятельств предоставлено как налоговому органу при производстве по делу о налоговом правонарушении, так и суду при рассмотрении дела.

Примечание «ДК». Норма пункта 4 статьи 112 НК РФ действительно допускает двоякое толкование. Но прямого запрета суду применять смягчающие ответственность обстоятельства в том случае, если инспекция уже снизила штраф, Налоговый кодекс не содержит. А все неустранимые сомнения должны толковаться в пользу налогоплательщиков (п. 7 ст. 3 НК РФ).

Аналогичный вывод содержится в постановлении ФАС Центрального округа от 06.03.09 № А14-9844/2008-304/24.

В деле, по которому вынесено это постановление, инспекция не стала снижать налоговому агенту размер штрафа, поскольку помимо смягчающих ответственность обстоятельств учла и отягчающее (совершение правонарушения повторно).

Однако судьи при рассмотрении спора признали многочисленные обстоятельства, смягчающие ответственность налогового агента, и уменьшили размер санкции.

Смягчающие ответственность обстоятельства, или как снизить налоговый штраф

В НК РФ есть только две статьи, регулирующие порядок применения смягчающих ответственность налогоплательщика обстоятельств. Так, в п. 3 ст. 114 НК РФ указано, что при наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза. А в ст. 112 НК РФ законодатель привел примерный перечень обстоятельств, смягчающих ответственность, и указал, что могут быть иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

Поскольку перечень обстоятельств, которые могут быть признаны судом или налоговым органом смягчающими, открыт, в арбитражной практике встречаются самые разные обстоятельства, которые могут быть признаны смягчающими ответственность компании.

1. Совершение налогового правонарушения впервые

В п. 26 абз. 2 Постановления Пленума ВС РФ от 01.02.2011 г. № 1 Верховный Суд Российской Федерации, толкуя положения ст. 88 ч.6 УПК РФ, в которой содержится термин «совершение преступления впервые», сделал вывод, что впервые совершившим преступление следует считать не только то лицо, которое в принципе совершило преступление впервые, но и совершившее одно или несколько преступлений, ни за одно из которых оно ранее не было осуждено, либо когда предыдущий приговор в отношении него не вступил в законную силу или судимости за ранее совершенные преступления сняты и погашены в установленном законом порядке.

В силу положений ст. 108 п. 2 и 112 п. 3 НК РФ лицо считается привлечённым к налоговой ответственности с момента вступления в силу решения налогового органа о привлечении лица к такой ответственности и является подвергнутым такой санкции в течение 12 месяцев с момента вступления в силу соответствующего решения налогового органа.

Применительно к положениям ст. 108 и 112 НК РФ разъяснение ВС РФ означает: если на момент совершения правонарушений налогоплательщик не являлся лицом, привлечённым к ответственности на основании вступившего в силу решения налогового органа, он считается совершившим его впервые.

Далее следует отметить, что при определении того, являлся или нет налогоплательщик лицом, совершившим налоговое правонарушение впервые, нужно исходить не из даты принятия решения налоговым органом (как считают налоговики), а из даты совершения самого правонарушения. В Постановлении Президиума ВАС РФ от 25 мая 2010 г. № 1400/10 приведено разъяснение, согласно которому для установления факта привлечения налогоплательщика к налоговой ответственности необходимо исходить не из дат принятия налоговыми органами решений по результатам налоговых проверок, а из того обстоятельства, являлся ли налогоплательщик привлечённым к налоговой ответственности на момент совершения текущего нарушения. При этом в отношении нарушения в виде неуплаты сумм налога (ст. 122 НК РФ) моментом его совершения является срок уплаты налога.

Необходимо отметить, что во многих отраслях права, в частности в уголовном (пп. «а» ч. 1 ст. 61 УПК РФ), административном и трудовом праве, совершение лицом правонарушения впервые расценивается в качестве смягчающего ответственность обстоятельства. Подобный подход применяется многими судами и налоговыми органами и в налоговом праве.

Во многих решениях и постановлениях арбитражных судов совершение налогового правонарушения впервые оценивается в качестве смягчающего обстоятельства (Постановления АС Московского округа от 13.03.2017 г. по делу № А40-53047/2016, от 30.05.2018 г. по делу № А40-145559/2017, Постановление ФАС Западно-Сибирского округа от 26.04.2013 г. по делу № А45-19364/2012 и др.).

Существуют также решения вышестоящих налоговых органов, вынесенные по результатам рассмотрения жалоб налогоплательщиков, в которых обстоятельство совершения налогового правонарушения впервые рассматривается в качестве смягчающего обстоятельства (например, Решение ФНС России от 22.03.2016 г. № СА-3-9/1218@).

Однако есть и противоположная практика. В Решении ФНС России от 19.07.2012 налоговый орган прямо указал, что совершение налогового правонарушения впервые не является обстоятельством, смягчающим ответственность. Аналогичная позиция изложена также в Постановлениях Арбитражного суда Западно-Сибирского округа от 12.10.2015 г. № Ф04-24397/2015 по делу № А27-3383/2015, от 05.04.2016 № Ф04-1076/2016 по делу № А27-12990/2015, Постановлении Арбитражного суда Московского округа от 11.04.2018 г. № Ф05-4202/2018 по делу № А40-113319/2017 и др.). В судебных актах, как правило, суды указывают, что совершение правонарушения впервые следует расценивать только как отсутствие обстоятельств, отягчающих ответственность, поскольку повторное совершение аналогичного правонарушения в силу п. 2 ст. 112 НК РФ квалифицируется в качестве отягчающего обстоятельства.

2. Наличие у компании переплат по налогам за предшествующие периоды

Наличие у компании в налоговых периодах, предшествующих проверяемому, переплат по налогам может свидетельствовать о том, что общество уплачивало налоги в большем размере, чем это было необходимо, тем самым фактически авансировало бюджет. Помимо этого, наличие у налогоплательщика переплат по налогам позволяет полностью либо в части компенсировать какие-либо потенциальные потери бюджета.

В правоприменительной практике наличие переплат по налогам в совокупности с иными обстоятельствами нередко оценивается судами в качестве обстоятельства, смягчающего ответственность (Постановление ФАС Западно-Сибирского округа от 10.07.2012 г. по делу № А45-23284/2011, Постановление ФАС Московского округа от 13.12.2011 г. по делу № А40-131669/10-127-759, Постановление ФАС Северо-Кавказского округа от 13.05.2011 г. по делу № А32-24703/2010, Постановление ФАС Уральского округа от 29.09.2008 г. № Ф09-6241/08-С3 по делу № А76-838/08).

3. Признание вины, деятельное раскаяние и добровольная оплата доначислений

В п. 3 Постановления от 15.07.1999 г. № 11-П Конституционный Суд Российской Федерации разъяснил, что в целях обеспечения выполнения публичной обязанности по уплате налога (ст. 57 Конституции Российской Федерации) и возмещения ущерба, понесённого казной в результате её неисполнения, законодатель вправе устанавливать меры принуждения в связи с несоблюдением законных требований государства.

Такие меры могут быть как правовосстановительными, обеспечивающими исполнение налогоплательщиком его конституционной обязанности по уплате налогов, то есть погашение недоимки и возмещение ущерба от несвоевременной и неполной уплаты налога (т. е. пени), так и штрафными, возлагающими на нарушителей дополнительные выплаты в качестве меры ответственности (наказания). При этом в выборе принудительных мер законодатель ограничен требованиями справедливости, соразмерности и иными конституционными и общими принципами права.

В п. 1 ст. 122 НК РФ установлен размер штрафа в виде 20% от неуплаченной суммы налога. С учётом положений НК РФ о необходимости учитывать смягчающие обстоятельства, установленный в ст. 122 НК РФ размер штрафа может быть снижен правоприменительными органами.

Наказание в виде штрафа в любом случае должно быть дифференцированным в зависимости от поведения налогоплательщика и других обстоятельств налогового правонарушения. Суды признают, что применение одинаковой ставки в 20% ко всем совершившим налоговое правонарушение налогоплательщикам не отвечает принципу справедливости и соразмерности наказания. Необходимо отличать недобросовестного налогоплательщика, который оспаривал в судебном порядке решение налогового органа, до последнего уклонялся от погашения недоимки, выводил имущество, переводил бизнес на другое юридическое лицо и т. п. от налогоплательщика, который деятельно раскаялся, добровольно и быстро уплатил недоимку, штраф и пеню, отказался от оспаривания решения налогового органа в судебном порядке, внёс исправления в бухгалтерский учет и подал уточнённые декларации. Деятельно раскаявшийся налогоплательщик заслуживает смягчения ответственности в виде снижения размера штрафа.

В правоприменительной практике добровольная уплата налогоплательщиком начислений по результатам налоговой проверки в совокупности с иными обстоятельствами оценивается в качестве обстоятельства, смягчающего ответственность (Постановление Президиума ВАС РФ от 26.04.2011 г. № 11185/10 по делу № А73-16543/2009, Постановление Арбитражного суда Западно-Сибирского округа от 16.06.2016 г. № Ф04-2227/2016 по делу № А27-17694/2015, Постановление Седьмого арбитражного апелляционного суда от 19.07.2018 г. № 07АП-6035/2018 по делу № А27-705/2018).

4. Ведение налогоплательщиком благотворительной деятельности

Если компания ведёт благотворительную деятельность на регулярной основе, это может послужить веским доводом в пользу снижения размера штрафа.

Налогоплательщику необходимо доказать два обстоятельства: деятельность велась на протяжении нескольких лет, предшествующих проверяемому периоду (желательно на протяжении минимум 5–7 лет), и деятельность являлась благотворительной. Для этого необходимо представить платежные поручения и выписку по лицевому счету из банка, а также письма, дипломы или грамоты из благотворительных или социальных учреждений, которые подтвердят не только факт получения благотворительной помощи, но и цели ее расходования.

Например, Арбитражный суд Московской области и Десятый арбитражный апелляционный суд указали, что компания участвует в благотворительной деятельности. Данный факт подтверждается благодарственными письмами Государственного образовательного учреждения Социальный (коррекционный) детский дом для детей сирот и детей, оставшихся без попечения родителей, с отклонениями в развитии № 11, Фонда содействия ПО ВВ МВД России, Фонда защиты семьи, соответствующими платежными поручениям о перечислении добровольных пожертвований за период с 2010 по 2017 год. Суд принял во внимание то обстоятельство, что благотворительная деятельность велась обществом регулярно на протяжении последних семи лет. Поскольку общество регулярно осуществляло и осуществляет бескорыстную передачу денежных средств в социально полезных благотворительных целях вне зависимости от объёма переданных денежных средств, суды первой и апелляционной инстанции признали данное обстоятельство смягчающим ответственность общества.

Арбитражные суды других регионов в актуальной судебной практике придерживаются однозначного подхода: оказание благотворительной помощи является обстоятельством, смягчающим налоговую ответственность (Постановление ФАС Дальневосточного округа от 05.12.2011 г. № Ф03-5826/2011 по делу № А73-2560/2011, Постановление ФАС Западно-Сибирского округа от 03.06.2014 по делу № А27-8854/2013 и др.).

Таким образом, арбитражные суды Российской Федерации в целом охотно применяют смягчающие ответственность обстоятельства и снижают размер штрафа не менее чем в два раза. Налогоплательщику достаточно лишь доказать, что имеет место одно из них: совершение правонарушения впервые, наличие существенных сумм переплат по налогам за предшествующие периоды, признание своей вины и деятельное раскаяние или же участие в благотворительности.

Нужно подобрать судебную практику кассационной инстанции и ВАС по вопросу применения судами смягчающих обстоятельств при начислении штрафа за несвоевременное представление РСВ-1 в Пенсионный фонд РФ (ст. 46 212-ФЗ)?

Смягчающие обстоятельства учитывает суд в случаях, если организация:

— опоздала с СЗВ-М впервые и незначительно, например, на день;

— задержала отчет из-за проблем с программой или интернетом;

— не имеет в штате пенсионеров, несвоевременное сообщение о которых могло бы повлечь для ПФР дополнительные расходы;

— ведет социально значимую деятельность;

— из-за кризиса находится в сложной финансовой ситуации.

Судебная практика по данному вопросу:

Постановление КС РФ от 19.01.2016 № 2-П

Постановление Арбитражного суда Цо от 15.06.2016 №№ Ф10-1871/2016, А84-1930/2015

Постановление Девятого арбитражного апелляционного суда от 07.04.2017 №№ 09АП-7097/2017, А40-225638/2016

Постановление Одиннадцатого арбитражного апелляционного суда от 14.04.2017 №№ 11АП-2636/2017, А65-25236/2016

Подробно об этом см. материалы в обосновании.

Обоснование данной позиции приведено ниже в материалах «Системы Юрист» и в материалах «Системы Главбух».

Статья: При наличии смягчающих обстоятельств только суд вправе снизить штраф по страховым взносам

«С 2015 года обстоятельства, смягчающие и отягчающие ответственность по страховым взносам, были убраны из Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ). Фонды больше не обязаны выявлять и учитывать эти факторы. То есть вправе штрафовать работодателей по максимуму. Один плюс — фонды не вправе применять отягчающие ответственность обстоятельства. То есть не могут увеличить штраф еще в два раза.

Конституционный суд РФ признал эти поправки незаконными (постановление от 19.01.16 № 2-П). Они не соответствуют сразу нескольким статьям Конституции РФ. Так как теперь невозможно дифференцировать наказание с учетом характера нарушения, степени вины нарушителя и иных существенных факторов.

Судьи обязали законодателей внести изменения в Закон № 212-ФЗ (подробнее читайте во врезке ниже). А пока этого не будет сделано, рекомендовали организациям добиваться снижения штрафов в судебном порядке. Посмотрим, на какие обстоятельства лучше ссылаться, чтобы суд снизил штраф по страховым взносам.

Целесообразно указывать в судебном иске как можно больше смягчающих обстоятельств

Не каждое обстоятельство, на которое ссылается организация или предприниматель, суд считает смягчающим ответственность. Многое зависит от вида и тяжести совершенного нарушения, сферы деятельности нарушителя, частоты повторения ошибок и других факторов (подробнее читайте во врезке ниже).

ЧИТАЙТЕ НА E.RNK.RU

Какие обстоятельства суды признают смягчающими по налоговым нарушениям

До 2015 года нормы о смягчающих и отягчающих обстоятельствах были изложены практически одинаково и в Налоговом кодексе, и в Законе № 212-ФЗ. Перечень этих обстоятельств является открытым. Поэтому обстоятельства, которые суды учитывают по налоговым нарушениям, подходят и в случае со штрафами по страховым взносам.

Подробнее о наиболее эффективных аргументах для уменьшения штрафа по налогам читайте в статье «ТОП-10 обстоятельств, ссылаясь на которые компании снижают налоговые штрафы» // РНК, 2014, № 21

Но чем больше смягчающих обстоятельств укажет компания, тем выше шансы, что суд снизит штраф по страховым взносам. Обычно суды учитывают именно совокупность факторов и не выделяют какое-то конкретное из них.

Организация признала вину и устранила негативные последствия нарушения

Речь идет, например, о добровольной уплате страховых взносов, которые были доначислены из-за допущенной ошибки. В итоге бюджет фонда не пострадал.

Большинство судов считают, что устранение виновником последствий нарушения — это повод снизить штраф по страховым взносам (постановления Семнадцатого арбитражного апелляционного суда от 04.02.16 № 17АП-17028/2015-АК и от 26.01.16 № 17АП-16203/2015-АК, Восемнадцатого арбитражного апелляционного суда от 23.07.14 № А47-8161/2013). Особенно если организация совершила ошибку случайно. То есть не имела на это предварительного умысла (постановления Седьмого арбитражного апелляционного суда от 18.12.15 № 07АП-2146/2015 и Третьего арбитражного апелляционного суда от 29.05.15 № А33-26385/2014).

Сумма штрафа несоразмерна тяжести совершенного нарушения

Штраф за опоздание со сдачей отчетности по страховым взносам установлен в процентах от суммы начисленных взносов (п. 1 ст. 46 Закона № 212-ФЗ и ч. 3 ст. 17Федерального закона от 01.04.96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

Если у организации много работников или большой фонд оплаты труда, штраф бывает очень значительным. Даже если просрочка составила всего несколько дней.

Суды учитывают это обстоятельство и снижают штрафы по страховым взносам. Нередко в десятки (постановления ФАС Западно-Сибирского от 27.05.14 № А27-9085/2013 и от 30.04.14 № А27-9084/2013, Северо-Западного от 19.07.11 № А56-56291/2010 округов) и даже сотни раз (постановления ФАС Московского округа от 25.10.13 № А40-150018/12-107-651 и Седьмого арбитражного апелляционного суда от 30.05.11 № 07АП-4010/11).

Другой пример несоразмерно высокого штрафа. Фонд в рамках выездной проверки затребовал у компании большое количество документов за несколько лет. Организация не успела их подготовить или передала только часть. В итоге — штраф из расчета 200 руб. за каждый непредставленный документ (ст. 48 Закона № 212-ФЗ). Это может составить очень значительную сумму.

Есть пример, когда штраф за это нарушение превысил 520 000 руб. Но суд посчитал его завышенным и уменьшил штраф в 1000 раз до 520 руб. 83 коп. (постановление Семнадцатого арбитражного апелляционного суда от 05.03.13 № 17АП-1492/2013-АК, оставлено в силе постановлением ФАС Уральского округа от 10.06.13 № Ф09-5040/13).

Приведенный пример, скорее, исключение из правил. Обычно арбитры уменьшают штрафы по страховым взносам не так значительно. Чаще всего в несколько раз, что тоже хорошо (постановления Арбитражного суда Северо-Западного округа от 23.12.14 № Ф07-9641/2014, Четвертого арбитражного апелляционного суда от 24.04.15 № 04АП-695/2015 и Седьмого арбитражного апелляционного суда от 16.09.14 № А27-9261/2014)*.

Суд уменьшил штраф за непредставление документов в 1000 раз, с 520 830 руб. до 520 руб. 83 коп.

Суды снижают штраф по страховым взносам, если организация опоздала со сдачей отчетности всего на несколько дней. Особенно если компания объяснила, почему она не могла сдать отчет вовремя. К таким причинам относится болезнь главного бухгалтера, поломка компьютера или технический сбой*.

Но арбитры по-разному определяют срок, который считается незначительным. Можно смело просить суд о снижении штрафа, если организация представила отчетность позже на 1—5 дней. Большинство судов признают такую просрочку незначительной и уменьшают сумму штрафа (постановления ФАС Поволжского от 07.04.14 № А55-14578/2013, от 02.07.13 № А65-24225/2012 и от 25.06.13 № А65-24223/2012, Северо-Западного от 25.01.12 № А56-23739/2011 округов, Третьего арбитражного апелляционного суда от 02.02.16 № А33-11337/2015).

Некоторые суды считают незначительным опоздание на более длительные сроки:

— на 7 дней (постановление ФАС Поволжского округа от 11.03.14 № А72-8169/2013);

— на 18 дней (постановление ФАС Западно-Сибирского округа от 21.07.14 № А27-19172/2013).

В другом споре суд указал, что просрочка на 11 дней является существенной. То есть ее нельзя признать обстоятельством, смягчающим ответственность. Но из-за наличия других смягчающих факторов судьи все равно уменьшили штраф (постановление Седьмого арбитражного апелляционного суда от 28.01.14 № А27-9084/2013). К аналогичным выводам арбитры пришли при просрочке даже на 41 день и тоже снизили сумму штрафа (постановление Седьмого арбитражного апелляционного суда от 28.11.13 № А27-9350/2013).

Неисправность компьютера и другие технические проблемы

Если организация оспаривает штраф за несвоевременную сдачу отчетности по взносам в электронном виде, суды расценивают как смягчающее обстоятельство различные технические сбои. Так, судьи уменьшили сумму штрафа:

Суды считают, что устранение виновником последствий нарушения — это повод снизить штраф

— из-за неисправности компьютера, на котором установлена бухгалтерская программа (постановления Семнадцатого арбитражного апелляционного суда от 30.10.12 № 17АП-11315/2012-АК и 17АП-11319/2012-АК);

— поломки сервера (постановление ФАС Московского округа от 28.11.13 № Ф05-14808/2013);

— технических проблем, возникших из-за перехода на новое программное обеспечение (постановление Восьмого арбитражного апелляционного суда от 20.12.12 № А75-5900/2012);

— отсутствия в бухгалтерской программе функций по формированию и передаче отчетности в фонды (постановление Арбитражного суда Московского округа от 04.12.15 № Ф05-16620/2015);

— технического сбоя при передаче отчетности по телекоммуникационным каналам связи (постановления Арбитражного суда Московского округа от 28.04.15 № Ф05-4594/2015, ФАС Московского округа от 31.10.12 № А41-16210/12 и Седьмого арбитражного апелляционного суда от 18.12.15 № 07АП-2146/2015). Хотя в другом деле суд отклонил это обстоятельство и отказался снизить штраф (постановление Восьмого арбитражного апелляционного суда от 21.03.13 № А46-29981/2012).

Болезнь бухгалтера или его временное отсутствие по другой уважительной причине

Суды по-разному относятся к этому обстоятельству. Есть примеры решений, в которых арбитры признали болезнь бухгалтера обстоятельством, смягчающим ответственность.

Но судьи уменьшили штраф по страховым взносам не из-за наличия только этого фактора. Они приняли во внимание и другие уважительные причины, на которые сослались организации. Например, незначительность просрочки или отсутствие умысла (постановления ФАС Западно-Сибирского от 30.04.14 № А27-9084/2013и Московского от 13.02.14 № Ф05-526/2014 округов, Седьмого арбитражного апелляционного суда от 13.02.14 № А27-9085/2013 и Восьмого арбитражного апелляционного суда от 20.12.12 № А75-5900/2012)*.

В других делах суды прямо указали, что болезнь бухгалтера не освобождает компанию от обязанности своевременно сдавать отчетность в фонды. То есть не является обстоятельством, смягчающим ответственность (постановления Седьмого арбитражного апелляционного суда от 23.07.12 № А45-12624/2012 и Тринадцатого арбитражного апелляционного суда от 26.10.11 № А21-3236/2011).

Чтобы снизить штраф из-за болезни бухгалтера, нужно доказать, что другие работники также не могли вовремя сдать отчетность

Но чтобы все-таки снизить штраф из-за болезни бухгалтера, нужно доказать, что другие работники организации также не могли своевременно представить отчетность. Например, генеральный или финансовый директор, экономист (в зависимости от штатного расписания компании). Но и это не является залогом успеха».

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.