Описание страницы: не считайте срок возврата переплаты с дедлайна представления отчетности по налогу от профессионалов для людей.

Содержание

- 1 Не считайте срок возврата переплаты с дедлайна представления отчетности по налогу

- 2 С какой даты исчислять трехлетний срок для возврата из бюджета переплаты по налогу через суд?

- 3 Трехлетний срок обращения в инспекцию за возвратом излишне уплаченного налога на прибыль исчисляется с даты подачи годовой декларации, а не последующих уточненных деклараций

- 4 Минфин разъяснил, с какого момента исчисляется срок на возврат переплаты по налогу на прибыль

Не считайте срок возврата переплаты с дедлайна представления отчетности по налогу

Компания обратилась в суд с требованием обязать ИФНС вернуть переплату по НДФЛ. Спорные средства были отправлены более 3 лет назад, однако фирма заявила, что в силу положений НК РФ суммы, перечисленные в бюджет сверх удержанных с доходов физлиц, не являются его уплатой.

Кроме того, компания сочла, что если налоговый период по НДФЛ – год, срок возврата переплаты по нему должен исчисляться с момента формирования окончательной базы и предоставления отчетности.

Доводы фирмы судей не убедили, все инстанции, включая окружную кассацию, признали срок возврата денежных средств пропущенным. Даты удержания и уплаты НДФЛ не связаны с окончанием налогового периода, этот вопрос уже был рассмотрен Президиумом ВАС РФ в Постановлении от 05.07.2011 № 1051/11, – заключила Фемида.

С какой даты исчислять трехлетний срок для возврата из бюджета переплаты по налогу через суд?

Как известно, налогоплательщики вправе зачесть или вернуть суммы излишне уплаченных налогов, пеней и штрафов . Такой зачет или возврат налоговый орган производит по заявлению, поданному в течение 3 лет со дня уплаты этой суммы .

А если вы пропустите этот срок, то для того, чтобы вернуть переплату из бюджета, придется обращаться в суд. Сделать это надо в течение 3 лет со дня, когда вы узнали или должны были узнать о факте излишней уплаты налога .

Причины, по которым может возникнуть переплата, разнообразны, ведь никто не застрахован от ошибок. Это и счетные ошибки, и ошибки в платежках, и неприменение положенной по закону льготы, и, наконец, неправильная трактовка закона. И потому для разных случаев даты, когда вы узнали или должны были узнать о факте переплаты, будут различаться. Давайте посмотрим, какие конкретно даты суды признают началом исчисления трехлетнего срока для обращения с иском о возврате переплаты.

| Видео (кликните для воспроизведения). |

Даты, с которых судами исчисляется трехлетний срок

Практика последних лет показывает, что в большинстве случаев суды, не разбирая причин возникновения переплаты, для определения начала исчисления трехлетнего срока для обращения в суд опираются на даты получения налогоплательщиками документов, свидетельствующих о наличии переплаты, например:

– справки о состоянии расчетов с бюджетом или акта сверки ;

– акта выездной налоговой проверки, в котором зафиксирована образовавшаяся переплата ;

– извещения налогового органа о наличии переплаты по налогам .

А в феврале этого года Президиум ВАС РФ дал такие рекомендации. Определяя момент, когда налогоплательщик узнал или должен был узнать об излишней уплате налога, необходимо учитывать совокупность всех имеющих значение обстоятельств, в частности :

– причины, по которым налогоплательщик допустил переплату;

– наличие у него возможности для правильного исчисления налога по данным первоначальной налоговой декларации;

– изменение налогового законодательства, повлекшее возникновение переплаты.

Исходя из этого, Президиум ВАС РФ, рассматривая заявление о возврате налога в связи с тем, что организация своевременно не воспользовалась льготой, пришел к выводу, что об излишней уплате налога она должна была узнать в день уплаты налога или при подаче первоначальной декларации. Как видим, в определенных случаях срок на подачу заявления в суд может быть равен сроку подачи заявления на возврат налога в налоговые органы.

Исчисление сроков при подаче уточненки

А в ситуации, когда налогоплательщик заявляет о наличии переплаты, представляя уточненную декларацию, все еще хуже. Единообразия в судебной практике нет.

Иногда суды признают “точкой отсчета” дату подачи уточненки . Существует еще и практика, когда отсчет срока исковой давности производился даже не с момента представления уточненки, а с момента получения решения по проверке этой декларации .

В похожей ситуации суды считали за отправную точку и дату уведомления, которым налоговая инспекция отказала организации в принятии уточненной декларации .

Но некоторые суды отказывались считать срок исковой давности с даты подачи уточненной декларации. Они указывали, что факт ее подачи свидетельствует лишь о мерах, принятых организацией к исправлению ошибки .

Именно эту позицию занял и Президиум ВАС РФ, придя к выводу о том, что дата представления уточненной декларации не может считаться моментом, когда налогоплательщик узнал о факте излишней уплаты налога .

И как повернется судебная практика после последних указаний Президиума ВАС РФ о более тщательном исследовании причин образования переплат и наличия возможности для правильного исчисления налога, предсказать вообще невозможно.

Однако в случае спора с налоговыми органами о моменте начала течения срока ссылайтесь на любые события, в результате которых вы узнали об ошибках, допущенных при исчислении налога. Ими могут быть, например:

– смена главного бухгалтера;

– аудиторская проверка;

– инвентаризация.

Кто знает, может быть, суд посчитает, что срок на обращение в суд должен быть исчислен с момента возникновения именно этих обстоятельств.

* * *

Дабы своевременно узнавать о своих переплатах, необходимо регулярно проверять правильность составления своей налоговой отчетности. Делать это можно как самостоятельно, образовав службу внутреннего аудита, так и пользуясь услугами аудиторских компаний.

Также регулярно проверяйте состояние расчетов с бюджетом. Вы можете получать информацию о расчетах с бюджетом:

– в электронном виде;

– в виде справок о состоянии расчетов с бюджетом;

– в виде акта сверки.

——————————–

подп. 5 п. 1 ст. 21 НК РФ

п. 7 ст. 78 НК РФ

ст. 196, п. 1 ст. 200 ГК РФ; Определение КС РФ от 21.06.2001 N 173-О; Постановление Президиума ВАС РФ от 08.11.2006 N 6219/06; Письмо Минфина России от 31.01.2008 N 03-02-07/1-37

Постановления Президиума ВАС РФ от 08.11.2006 N 6219/06; ФАС ДВО от 24.11.2008 N Ф03-5115/2008; ФАС МО от 13.10.2008 N КА-А40/9332-08; ФАС ПО от 30.01.2008 N А65-12410/07-СА1-42; Тринадцатого арбитражного апелляционного суда от 25.02.2009 N А42-4546/2008

Постановление ФАС СКО от 07.07.2008 N Ф08-3754/2008

Постановление ФАС ДВО от 22.09.2008 N Ф03-А73/08-2/3402

Постановление Президиума ВАС РФ от 25.02.2009 N 12882/08

Постановление ФАС СКО от 17.04.2008 N Ф08-1849/2008

Постановления ФАС ЗСО от 25.12.2008 N Ф04-6975/2008(15873-А03-19); ФАС ВСО от 16.04.2008 N А78-5155/07-Ф02-1160/08; ФАС ДВО от 08.05.2008 N Ф03-А37/08-2/1366

Постановление ФАС ВСО от 03.03.2009 N А19-9171/08-52-Ф02-591/09

Постановление ФАС СКО от 23.04.2008 N Ф08-2090/2008-750а

Постановление Президиума ВАС РФ от 25.02.2009 N 12882/08

Впервые опубликовано в журнале “Главная книга” N 10, 2009

Трехлетний срок обращения в инспекцию за возвратом излишне уплаченного налога на прибыль исчисляется с даты подачи годовой декларации, а не последующих уточненных деклараций

Задолженности по налогу на прибыль перед бюджетом у Компании не имелось.

Компания регулярно проводила сверки с налоговым органом по налогу на прибыль.

По состоянию на 31.12.2012 г. по акту сверки у Компании имелась переплата по налогу на прибыль в сумме 143 150 руб.

03.12.2013 г. Компания обратилась в Инспекцию с заявлением о возврате переплаты в сумме 143 150 руб. Налоговый орган вернул Компании переплату по налогу на прибыль в сумме 34 000 руб., а в возврате 109 150 руб. отказал.

Причина спора: Компания полагала, что датой, когда налогоплательщик должен был узнать о спорной сумме излишне уплаченного налога, является дата представления уточненной налоговой декларации за 2010 год и срок представления налоговой декларации за 2011 год.

Позиция Инспекции: Инспекцией принято решение о возврате налогоплательщику 34 000 руб. налога на прибыль организаций, зачисляемого в бюджет субъекта Российской Федерации.

Одновременно решением о возврате налогоплательщику 34 000 руб., налоговый орган отказал Обществу в возврате налога на прибыль в сумме 109 150 руб. в связи с тем, что заявление подано по истечении трех лет со дня уплаты налога.

Цена вопроса: 109 150 рублей

Кто победил: Инспекция

Аргументы в пользу Инспекции:

1. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ о налогах и сборах (п. 7 ст. 78 НК РФ).

2. В случае, когда налогоплательщиком не было заявлено требования о возврате излишне уплаченного авансового платежа, произведенного по итогам отчетного периода, данный платеж как результат финансово-хозяйственной деятельности налогоплательщика учитывается на дату окончания следующего отчетного и налогового периода.

3. Довод Компании о том, что датой, когда налогоплательщик должен был узнать о спорной сумме излишне уплаченного налога, является — дата представления уточненной налоговой декларации правомерно отклонен, поскольку уточненные декларации свидетельствуют лишь о последующих корректировках, которые не изменяют первоначальную дату, когда налогоплательщик должен был узнать о наличии у него переплаты.

4. Дата, когда налогоплательщик должен был узнать о наличии у него переплаты, является дата окончательного финансового результата по итогам налогового периода 2009 года, которая отражена в декларации по налогу на прибыль за 2009 г.

5. На момент обращения в Инспекцию с заявлением о возврате переплаты 03.12.2013 срок возврата налога на прибыль за 2009 год истек 29.03.2013.

6. Если налогоплательщик пропустил указанный срок, это не препятствует ему обратиться в суд с иском о возврате из бюджета излишне уплаченной суммы налога в порядке арбитражного судопроизводства в пределах общего срока исковой давности, который подлежит исчислению со дня, когда заявитель узнал или должен был узнать о нарушении своего права.

Источник: Постановление Арбитражного суда Северо-Западного округа от 02.04.2015 N Ф07-1139/2015 по делу N А26-3646/2014.

Р.S. Подача уточненной декларации по налогу на прибыль не изменяет дату возникновения переплаты. Заявление о зачете или о возврате суммы излишне уплаченного налога Компанией должно быть подано до 29 марта 2013 г., поскольку 29 марта 2013 г. истекает трехлетний срок для возврата налога на прибыль за 2009 г. Компании правомерно было отказано в возврате налога на прибыль за 2009 год.

| Видео (кликните для воспроизведения). |

Сроки возврата переплаты исчисляются с момента подачи заявления налогоплательщиоком о возврате денежных средств в налоговую службу

На фоне довольно частых нарушений сроков и сумм уплаты налога особняком стоят случаи, когда налогоплательщик переплачивает в казну лишние средства. При этом, далеко не всегда возможно учесть «излишки» в счет других обязательных платежей. Чаще всего в данном случае требуется возврат средств на счет налогоплательщика. При этом заявление на возврат можно отправить в налоговую электронно. Как и когда это можно сделать подробно разъяснило Министерство финансов в очередном письме от 07.10.15 № 03-02-08/57177.

Почему потребовалось разбирать этот вопрос в отдельном документе — не вполне очевидно. Но для многих налогоплательщиков информация будет весьма полезной.

Согласно мнению чиновников, максимально возможный срок возврата переплаты по налогу составляет не больше четырех месяцев.

Отсчет начинается со дня подачи соответствующего заявления на возврат излишне уплаченной суммы в налоговые органы.

В своем утверждении чиновники опираются на положения пункта 6 статьи 78 Налогового кодекса. В документе говорится, что налоговые инспекторы обязаны вернуть всю переплаченную в бюджет сумму налога не позднее одного календарного месяца. Исчисляется этот срок также с момента подачи заявления о возврате в налоговую службу, который отсчитывается с того дня, когда налогоплательщик подал заявление о возврате переплаты.

Откуда берутся еще три дополнительных месяца, о которых ни слова не сказано в указанном пункте?

Дело в том, что перед возвратом переплаты налогоплательщику фискальные органы должны тщательно проверить сам факт переплаты.

Естественно, сделать это можно только в ходе камеральной проверки конкретного документа — налоговой декларации. А вот уже сама камеральная проверка, согласно установленным срокам, может продлиться до трех месяцев.

И отсчитываться эти три месяца будут с момента представления налогоплательщиком соответствующей декларации и полного пакета документов, подтверждающих право на налоговые вычеты. Такое правило прописано в статье 88 Налогового кодекса.

Помимо письма Минфина, подробно раскрывающего алгоритм и сроки возврата налоговой переплаты, существует и еще один не менее значимый документ. Речь идет об информационном письме Президиума ВАС РФ от 22.12.05 № 98. В документе, а точнее, в 11 его пункте прописано, что начало исчисления срока на возврат суммы переплаченного налога приходится на дату подачи заявления о возврате, но не раньше дня завершения камеральной проверки. Камеральная проверка должна проводиться в отношении декларации по соответствующему периоду.

Таким образом, путем сложения максимально возможных сроков получаем обсуждаемые четыре месяца, в течение которых налоговики обязаны вернуть всю сумму уплаченного сверх положенного налога.

Точкой отсчета является день подачи налогоплательщиком заявления о возврате переплаты. Что касается практики, то зачастую налоговые органы соблюдают прописанные в законе сроки, включающие в себя период проверки оснований для подачи налогоплательщиком заявления на возврат переплаченной суммы.

Сегодня нас будет интересовать возврат переплаты по налогам. Сроки обращения, причины возникновения, алгоритм действий в том или ином случае – все это поможет прояснить ситуацию. В России иногда люди и организации перечисляют слишком много средств в казну государства. Данную переплату можно вернуть, но только после учета многих особенностей. Что об операции должен знать каждый гражданин? Как, когда и где можно оформить возврат? Ответы на эти вопросы будут представлены далее. Разобраться во всем этом намного проще, чем кажется.

Где оформляется возврат переплаты по налогам? Именно с этого вопроса нужно начинать рассмотрение изучаемой темы. Ни для кого не секрет, что переплату в России разрешают вернуть налогоплательщику. Для этого придется действовать согласно установленным правилам. Но о них позже.

Куда обратиться с запросом о возврате излишне уплаченного налога? На сегодняшний день можно реализовать задумку через следующие органы и организации:

- многофункциональные центры;

- отделы Федеральных налоговых служб страны;

- портал “Госуслуги”.

Чаще всего население и компании обращаются в ФНС. Так удается в кратчайшие сроки вернуть себе положенные денежные средства.

А когда может пригодиться процедура оформления возврата денег? Причины данного явления могут быть разными. Чаще всего возврат переплаты по налогам (сроки давности будут рассмотрены позже) возникает вследствие внесения слишком большой суммы денежных средств за:

- пени;

- налоги;

- штрафы;

- авансовые платежи;

- налоговые сборы.

Например, организация может ошибиться при расчете налога и перечислить сумму, превосходящую реальный сбор. Или сумма авансовых платежей за год превысила налоги, положенные к уплате в конце отчетного периода. В любом случае, если гражданин или организация перечислили много денег за налог, их разрешается вернуть.

Сколько составляет срок возврата переплаты налога на прибыль или любой другой налоговый сбор? Перед тем как говорить об этом, нужно выяснить, какого алгоритма действий придерживаться для реализации задумки в жизнь.

Характер возврата переплаты – заявительный. Это значит, что налогоплательщик сам должен заявить о своем праве на возврат денег. Пока нет заявления, денежные средства не могут быть возвращены гражданину или организации. Это нормальное явление. Если налогоплательщик не хочет, он может не обращаться в ФНС с соответствующим запросом.

Что произойдет в таком случае? Бояться нечего. Вовсе не обязательно сразу после обнаружения ошибки оформлять возврат переплаты по налогам. Сроки обращений населения с данным запросом можно назвать гибкими. Они позволяют хорошенько обдумать решение.

Если имеет место переплата по налогам, но заявления о возврате нет, то излишние суммы будут засчитаны в пределах того же платежа в новом налоговом периоде. Фактически человек должен будет в будущем заплатить меньше, чем обычно в виде налога.

Исходя из всего вышесказанного, можно прийти к выводу, что не всегда возврат переплаты по налогам (сроки обращений будут указаны позже) нужно оформлять. Ведь лишние деньги разрешается использовать в качестве аванса за предстоящие налоги, но только в пределах одних и тех же платежей. То есть при переплате НДФЛ остаток суммы разрешается зачесть только в НДФЛ за будущий год, и никак иначе. Это нормальное явление.

Эксперты уверяют, что оформлять возврат излишне уплаченного налога имеет смысл только:

- при значительной переплате;

- если гражданин/организация перестали быть налогоплательщиками в той или иной области.

Таким образом, задумываться над реализацией поставленной задачи нужно не всегда. Но если хочется оформить возврат, придется учесть много особенностей процесса.

На самом деле все намного проще, чем может показаться на первый взгляд. Возврат переплаты по налогам (сроки, отведенные на эту операцию, будут представлены вниманию ниже) предусматривает простой алгоритм действий для реализации поставленной задачи.

- Подготовить определенный пакет документов. О них будет сказано несколько позже.

- Написать заявление на предоставление возврата денег.

- Обратиться с собранными документами в ФНС по месту регистрации. Отдать заявление с подготовленными бумагами и ждать решения налоговых органов.

Вот и все. Больше никаких манипуляций не нужно. Просто, быстро, понятно. Что еще необходимо помнить об изучаемом процессе?

Например, сколько составляет срок возврата переплаты по налогам физических лиц или по иным сборам?

Согласно установленным правилам, на возврат денег после принятия решения о данной операции отводится 1 месяц. В течение 30 дней после проведения проверки предоставленных заявителем документов излишне уплаченный налог должны перечислить налогоплательщику. В противном случае можно обращаться в суд для обжалования решения.

Каков срок возврата переплаты налога по заявлению? Как быстро налоговые органы должны провести проверку и перечислить излишки платежа налогоплательщику на счет?

Данный срок прописан на законодательном уровне. Налоговый Кодекс РФ гласит, что срок рассмотрения заявления о возврате излишне уплаченного налога составляет не более 10 дней. В течение данного периода налоговые органы примут решение о переводе средств, после чего будет произведено их перечисление налогоплательщику. Как говорилось выше, срок, в течение которого будут перечислены излишне уплаченные денежные средства, составляет 30 дней.

Эксперты полагают, что установленные сроки возврата переплаты по налогам (юридических лиц и обычных граждан) малы. Их необходимо увеличить. В ВАС РФ считают, что период рассмотрения заявления на возврат средств по переплате налогов необходимо увеличить.

Зачем? И сколько тогда должна составлять продолжительность оформления возврата денег налогоплательщику?

В ВАС РФ придерживаются мнения о том, что переплата возникает вследствие поданной гражданином или организацией налоговой декларации. Чтобы принять правильное решение о возврате денег, необходимо проводить тщательную проверку. Особенно в отношении юридических лиц.

Речь идет о камеральной проверке. Тогда возврат переплаты по налогам сроки будет иметь, увеличенные до 4 месяцев. На камеральную проверку налоговыми органами отводится около 3 месяцев. Плюс месяц, отведенный на перечисление денег заявителю. Лишь после этого срока налогоплательщик сможет обжаловать принятое налоговыми органами решение.

Срок давности по возврату переплаты по налогам играет важную роль. Он интересует всех граждан и все организации, которые перечислили государству слишком много денег. Как быстро налогоплательщик должен обращаться с соответствующим запросом о возврате средств?

Срок давности подобных обращений в России составляет 3 года. Это значит, что вернуть излишне уплаченные налоги разрешается в течение 36 месяцев.

Если точнее, то обратный отсчет времени начинается:

- с момента подачи налоговой декларации в ФНС – при переплате НДС, а также если хочется вернуть авансы за год;

- после внесения денег в казну государства – если имеет место переплата из-за ошибок.

Как только проходит 3 года, гражданин утрачивает право на возмещение излишне уплаченного налога. Он будет зачтен в счет новых платежей. Ничего трудного для понимания в этом нет. Рекомендуется не затягивать с данным процессом и обращаться за налоговыми переплатами как можно скорее.

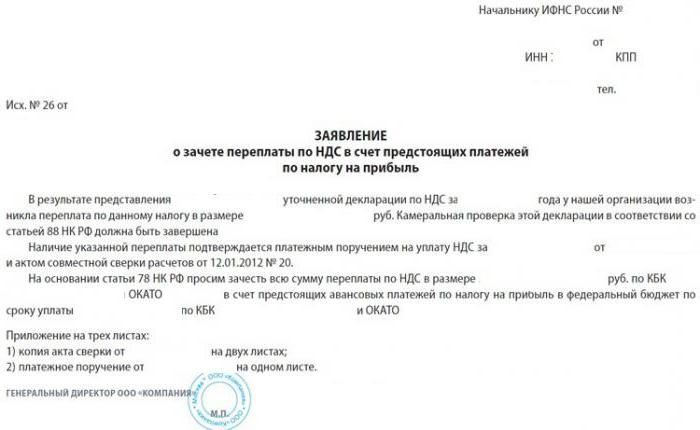

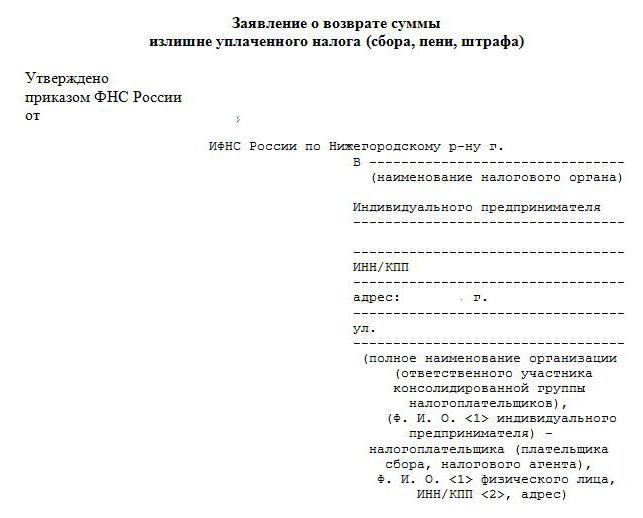

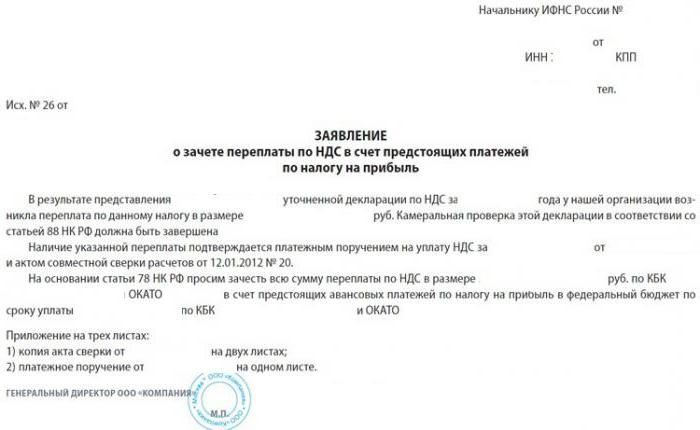

Как выглядит заявление на возврат переплаты налога? Образец этого документа представлен выше. Составить его, как правило, не так уж и трудно. Главное – помнить правила ведения деловой переписки и принципы оформления деловых писем/обращений. Тогда составить письменный запрос на возврат лишних денег за налог будет очень просто.

Упомянутый документ может выглядеть приблизительно таким образом:

Я, (Ф. И. О. налогоплательщика), (данные из паспорта), прошу перечислить мне на банковский счет излишне уплаченный налог (тип налога). Мною (дата перечисления денег) были перечислены деньги в размере (сумма) по налогу (тип налогового платежа). После тщательной проверки платежа выяснилось, что переплата составляет (сумма возврата). Перечислить деньги прошу по следующим реквизитам: (реквизиты счета).

Но можно обойтись более простой формой заявления. К примеру, такой:

Я, (данные о налогоплательщике), прошу вернуть переплату по (вид налога) за (год) и перечислить денежные средства на счет: (реквизиты).

Можно сказать, что заявление на возврат переплаты по налогу фактически составляется в свободной форме. Главное, чтобы этот документ выражал цель обращения гражданина/организации, а также имел данные о банковском счете, необходимом для зачисления денег налогоплательщику.

Отныне понятно, что делать, если нужно оформить возврат переплаты по налогам. Сроки обращения населения с данным запросом тоже не являются загадкой. А что может пригодиться во время подачи соответствующего заявления?

К нему рекомендуется приложить:

- удостоверение личности;

- платежки, подтверждающие уплату налога;

- реквизиты счета заявителя (они прописываются прямо в заявлении);

- ИНН;

- свидетельство о регистрации (для организаций);

- налоговую декларацию;

- документы, устанавливающие необходимость уплаты налога (например, справки о доходах работников или договор купли-продажи недвижимости, свидетельства о правах собственности на имущество).

Больше никакие документы гражданину не нужны. К перечисленным бумагам необходимо приложить их копии. Более точную информацию о документах, запрашиваемых при проверке правильности уплаты налогов рекомендуется уточнять в ФНС. Там смогут дать полную информацию по каждому платежу и гражданам, и организациям, и юридическим лицам. Какие сроки возврата переплаты по налогам физических лиц? Точно такие же, как и в случае с организациями.

Где именно оформляется возврат переплаты по налогу? Образец заявления был представлен вниманию ранее. Как уже было сказано, можно оформить возврат через Федеральную налоговую службу.

В какой именно отдел обращаться? Законодательство указывает на то, что вычет предоставляется в любой ФНС, ведущий налоговый учет организации или гражданина. Иными словами, все налоговые подразделения, в которых налогоплательщик стоит на налоговом учете, обязаны принимать заявления на возврат денежных средств на излишне уплаченный налог или сбор.

Таким образом, при регистрации дочерней компании можно обращаться с соответствующими запросами:

- по месту учета организации;

- в ФНС, в которой находится на учете головное отделение компании.

В случае с физическими лицами принято подавать заявление в отдел налоговой службы по месту регистрации или временной прописки гражданина. Если лицо не стоит на налоговом учете в той или иной местности, оно не может требовать через сторонние ФНС возврата денег за переплату налогов или сборов.

Теперь понятен срок возврата переплаты по налогу на прибыль или по любым другим платежам. Кроме того, сегодня мы познакомились с действиями, необходимыми для того, чтобы налогоплательщику вернули излишне уплаченный налог.

Данная операция – личное желание налогоплательщика. Он может либо вернуть излишки денег, перечисленных в качестве налога, либо зачесть средства в счет будущих платежей. Чтобы не ждать 3 года, можно написать заявление о зачете излишне уплаченных средств. При этом важно помнить, что переплата по федеральным налогам засчитывается только в счет федеральных платежей, а по региональным – в региональные. Никаких исключений налоговые органы не делают.

На самом деле возврат переплаты по налогам сроки давности имеет точно такие же, как и основная масса запросов в налоговые службы. На обращение у гражданина или компании будет 3 года. После истечения данного срока все запросы в налоговую по вопросам возврата переплат не будут иметь места.

На практике отказ от оформления возврата налоговыми органами практически не принимается. Если гражданину безосновательно решили не предоставлять положенные ему деньги, можно обратиться в суд. На это тоже отводится 3 года. Также переплату можно признать безнадежным долгом. В реальной жизни подобные случаи почти не встречаются. Срок возврата переплаты налога по заявлению отныне не является загадкой.

Минфин разъяснил, с какого момента исчисляется срок на возврат переплаты по налогу на прибыль

Срок подачи заявления о возврате переплаты по налогу на прибыль исчисляется с даты представления годовой декларации, но не позднее 28 марта года, следующего за годом, в котором образовалась переплата. Такое разъяснение, основанное на позиции Президиума ВАС РФ, изложено в письме Минфина России от 15.06.12 № 03-03-06/1/309.

Чиновники рассмотрели следующую ситуацию. Компания исчисляет авансовые платежи по налогу на прибыль исходя из фактически полученной прибыли. По итогам отчетных периодов (ежемесячно) она сдает декларации и перечисляет авансовые платежи в срок до 28-го числа месяца, следующего за отчетным периодом. Окончательная сумма налога за налоговый период определяется в декларации по налогу на прибыль и перечисляется не позднее 28 марта года, следующего за истекшим (п. 1 ст. 287, п. 4 ст. 289 НК РФ). В результате перечисления авансовых платежей у компании образовалась переплата по налогу на прибыль. С какого момента можно воспользоваться данной переплатой: 28 марта (после подачи декларации за год, в котором образовалась переплата) или 28 февраля (после подачи декларации за январь следующего года)?

Чиновники Минфина отметили, что на сегодняшний день по данному вопросу сложилась арбитражная практика. Так, Президиум ВАС РФ в постановлении от 28.06.11 № 17750/10 указал, что основания для возврата переплаты по налогу на прибыль наступают с даты представления декларации за налоговый период, но не позднее 28 марта года, следующего за годом, в котором образовалась переплата. Напомним также, что заявление о зачете или о возврате излишне уплаченной суммы налога подается в течение трех лет со дня ее уплаты (п. 7 ст. 78 НК РФ). Это означает, что если переплата по налогу на прибыль образовалась в 2011 году, и компания отчиталась за 2011 год до 28 марта 2012 года, то заявление о возврате переплаты можно подать не позднее 28 марта 2015 года.

Сегодня нас будет интересовать возврат переплаты по налогам. Сроки обращения, причины возникновения, алгоритм действий в том или ином случае – все это поможет прояснить ситуацию. В России иногда люди и организации перечисляют слишком много средств в казну государства. Данную переплату можно вернуть, но только после учета многих особенностей. Что об операции должен знать каждый гражданин? Как, когда и где можно оформить возврат? Ответы на эти вопросы будут представлены далее. Разобраться во всем этом намного проще, чем кажется.

Где оформляется возврат переплаты по налогам? Именно с этого вопроса нужно начинать рассмотрение изучаемой темы. Ни для кого не секрет, что переплату в России разрешают вернуть налогоплательщику. Для этого придется действовать согласно установленным правилам. Но о них позже.

Куда обратиться с запросом о возврате излишне уплаченного налога? На сегодняшний день можно реализовать задумку через следующие органы и организации:

- многофункциональные центры;

- отделы Федеральных налоговых служб страны;

- портал “Госуслуги”.

Чаще всего население и компании обращаются в ФНС. Так удается в кратчайшие сроки вернуть себе положенные денежные средства.

А когда может пригодиться процедура оформления возврата денег? Причины данного явления могут быть разными. Чаще всего возврат переплаты по налогам (сроки давности будут рассмотрены позже) возникает вследствие внесения слишком большой суммы денежных средств за:

- пени;

- налоги;

- штрафы;

- авансовые платежи;

- налоговые сборы.

Например, организация может ошибиться при расчете налога и перечислить сумму, превосходящую реальный сбор. Или сумма авансовых платежей за год превысила налоги, положенные к уплате в конце отчетного периода. В любом случае, если гражданин или организация перечислили много денег за налог, их разрешается вернуть.

Сколько составляет срок возврата переплаты налога на прибыль или любой другой налоговый сбор? Перед тем как говорить об этом, нужно выяснить, какого алгоритма действий придерживаться для реализации задумки в жизнь.

Характер возврата переплаты – заявительный. Это значит, что налогоплательщик сам должен заявить о своем праве на возврат денег. Пока нет заявления, денежные средства не могут быть возвращены гражданину или организации. Это нормальное явление. Если налогоплательщик не хочет, он может не обращаться в ФНС с соответствующим запросом.

Что произойдет в таком случае? Бояться нечего. Вовсе не обязательно сразу после обнаружения ошибки оформлять возврат переплаты по налогам. Сроки обращений населения с данным запросом можно назвать гибкими. Они позволяют хорошенько обдумать решение.

Если имеет место переплата по налогам, но заявления о возврате нет, то излишние суммы будут засчитаны в пределах того же платежа в новом налоговом периоде. Фактически человек должен будет в будущем заплатить меньше, чем обычно в виде налога.

Исходя из всего вышесказанного, можно прийти к выводу, что не всегда возврат переплаты по налогам (сроки обращений будут указаны позже) нужно оформлять. Ведь лишние деньги разрешается использовать в качестве аванса за предстоящие налоги, но только в пределах одних и тех же платежей. То есть при переплате НДФЛ остаток суммы разрешается зачесть только в НДФЛ за будущий год, и никак иначе. Это нормальное явление.

Эксперты уверяют, что оформлять возврат излишне уплаченного налога имеет смысл только:

- при значительной переплате;

- если гражданин/организация перестали быть налогоплательщиками в той или иной области.

Таким образом, задумываться над реализацией поставленной задачи нужно не всегда. Но если хочется оформить возврат, придется учесть много особенностей процесса.

На самом деле все намного проще, чем может показаться на первый взгляд. Возврат переплаты по налогам (сроки, отведенные на эту операцию, будут представлены вниманию ниже) предусматривает простой алгоритм действий для реализации поставленной задачи.

- Подготовить определенный пакет документов. О них будет сказано несколько позже.

- Написать заявление на предоставление возврата денег.

- Обратиться с собранными документами в ФНС по месту регистрации. Отдать заявление с подготовленными бумагами и ждать решения налоговых органов.

Вот и все. Больше никаких манипуляций не нужно. Просто, быстро, понятно. Что еще необходимо помнить об изучаемом процессе?

Например, сколько составляет срок возврата переплаты по налогам физических лиц или по иным сборам?

Согласно установленным правилам, на возврат денег после принятия решения о данной операции отводится 1 месяц. В течение 30 дней после проведения проверки предоставленных заявителем документов излишне уплаченный налог должны перечислить налогоплательщику. В противном случае можно обращаться в суд для обжалования решения.

Каков срок возврата переплаты налога по заявлению? Как быстро налоговые органы должны провести проверку и перечислить излишки платежа налогоплательщику на счет?

Данный срок прописан на законодательном уровне. Налоговый Кодекс РФ гласит, что срок рассмотрения заявления о возврате излишне уплаченного налога составляет не более 10 дней. В течение данного периода налоговые органы примут решение о переводе средств, после чего будет произведено их перечисление налогоплательщику. Как говорилось выше, срок, в течение которого будут перечислены излишне уплаченные денежные средства, составляет 30 дней.

Эксперты полагают, что установленные сроки возврата переплаты по налогам (юридических лиц и обычных граждан) малы. Их необходимо увеличить. В ВАС РФ считают, что период рассмотрения заявления на возврат средств по переплате налогов необходимо увеличить.

Зачем? И сколько тогда должна составлять продолжительность оформления возврата денег налогоплательщику?

В ВАС РФ придерживаются мнения о том, что переплата возникает вследствие поданной гражданином или организацией налоговой декларации. Чтобы принять правильное решение о возврате денег, необходимо проводить тщательную проверку. Особенно в отношении юридических лиц.

Речь идет о камеральной проверке. Тогда возврат переплаты по налогам сроки будет иметь, увеличенные до 4 месяцев. На камеральную проверку налоговыми органами отводится около 3 месяцев. Плюс месяц, отведенный на перечисление денег заявителю. Лишь после этого срока налогоплательщик сможет обжаловать принятое налоговыми органами решение.

Срок давности по возврату переплаты по налогам играет важную роль. Он интересует всех граждан и все организации, которые перечислили государству слишком много денег. Как быстро налогоплательщик должен обращаться с соответствующим запросом о возврате средств?

Срок давности подобных обращений в России составляет 3 года. Это значит, что вернуть излишне уплаченные налоги разрешается в течение 36 месяцев.

Если точнее, то обратный отсчет времени начинается:

- с момента подачи налоговой декларации в ФНС – при переплате НДС, а также если хочется вернуть авансы за год;

- после внесения денег в казну государства – если имеет место переплата из-за ошибок.

Как только проходит 3 года, гражданин утрачивает право на возмещение излишне уплаченного налога. Он будет зачтен в счет новых платежей. Ничего трудного для понимания в этом нет. Рекомендуется не затягивать с данным процессом и обращаться за налоговыми переплатами как можно скорее.

Как выглядит заявление на возврат переплаты налога? Образец этого документа представлен выше. Составить его, как правило, не так уж и трудно. Главное – помнить правила ведения деловой переписки и принципы оформления деловых писем/обращений. Тогда составить письменный запрос на возврат лишних денег за налог будет очень просто.

Упомянутый документ может выглядеть приблизительно таким образом:

Я, (Ф. И. О. налогоплательщика), (данные из паспорта), прошу перечислить мне на банковский счет излишне уплаченный налог (тип налога). Мною (дата перечисления денег) были перечислены деньги в размере (сумма) по налогу (тип налогового платежа). После тщательной проверки платежа выяснилось, что переплата составляет (сумма возврата). Перечислить деньги прошу по следующим реквизитам: (реквизиты счета).

Но можно обойтись более простой формой заявления. К примеру, такой:

Я, (данные о налогоплательщике), прошу вернуть переплату по (вид налога) за (год) и перечислить денежные средства на счет: (реквизиты).

Можно сказать, что заявление на возврат переплаты по налогу фактически составляется в свободной форме. Главное, чтобы этот документ выражал цель обращения гражданина/организации, а также имел данные о банковском счете, необходимом для зачисления денег налогоплательщику.

Отныне понятно, что делать, если нужно оформить возврат переплаты по налогам. Сроки обращения населения с данным запросом тоже не являются загадкой. А что может пригодиться во время подачи соответствующего заявления?

К нему рекомендуется приложить:

- удостоверение личности;

- платежки, подтверждающие уплату налога;

- реквизиты счета заявителя (они прописываются прямо в заявлении);

- ИНН;

- свидетельство о регистрации (для организаций);

- налоговую декларацию;

- документы, устанавливающие необходимость уплаты налога (например, справки о доходах работников или договор купли-продажи недвижимости, свидетельства о правах собственности на имущество).

Больше никакие документы гражданину не нужны. К перечисленным бумагам необходимо приложить их копии. Более точную информацию о документах, запрашиваемых при проверке правильности уплаты налогов рекомендуется уточнять в ФНС. Там смогут дать полную информацию по каждому платежу и гражданам, и организациям, и юридическим лицам. Какие сроки возврата переплаты по налогам физических лиц? Точно такие же, как и в случае с организациями.

Где именно оформляется возврат переплаты по налогу? Образец заявления был представлен вниманию ранее. Как уже было сказано, можно оформить возврат через Федеральную налоговую службу.

В какой именно отдел обращаться? Законодательство указывает на то, что вычет предоставляется в любой ФНС, ведущий налоговый учет организации или гражданина. Иными словами, все налоговые подразделения, в которых налогоплательщик стоит на налоговом учете, обязаны принимать заявления на возврат денежных средств на излишне уплаченный налог или сбор.

Таким образом, при регистрации дочерней компании можно обращаться с соответствующими запросами:

- по месту учета организации;

- в ФНС, в которой находится на учете головное отделение компании.

В случае с физическими лицами принято подавать заявление в отдел налоговой службы по месту регистрации или временной прописки гражданина. Если лицо не стоит на налоговом учете в той или иной местности, оно не может требовать через сторонние ФНС возврата денег за переплату налогов или сборов.

Теперь понятен срок возврата переплаты по налогу на прибыль или по любым другим платежам. Кроме того, сегодня мы познакомились с действиями, необходимыми для того, чтобы налогоплательщику вернули излишне уплаченный налог.

Данная операция – личное желание налогоплательщика. Он может либо вернуть излишки денег, перечисленных в качестве налога, либо зачесть средства в счет будущих платежей. Чтобы не ждать 3 года, можно написать заявление о зачете излишне уплаченных средств. При этом важно помнить, что переплата по федеральным налогам засчитывается только в счет федеральных платежей, а по региональным – в региональные. Никаких исключений налоговые органы не делают.

На самом деле возврат переплаты по налогам сроки давности имеет точно такие же, как и основная масса запросов в налоговые службы. На обращение у гражданина или компании будет 3 года. После истечения данного срока все запросы в налоговую по вопросам возврата переплат не будут иметь места.

На практике отказ от оформления возврата налоговыми органами практически не принимается. Если гражданину безосновательно решили не предоставлять положенные ему деньги, можно обратиться в суд. На это тоже отводится 3 года. Также переплату можно признать безнадежным долгом. В реальной жизни подобные случаи почти не встречаются. Срок возврата переплаты налога по заявлению отныне не является загадкой.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.