Описание страницы: налоговая декларация 3-ндфл для ип и ооо от профессионалов для людей.

Скачать для просмотра и печати:

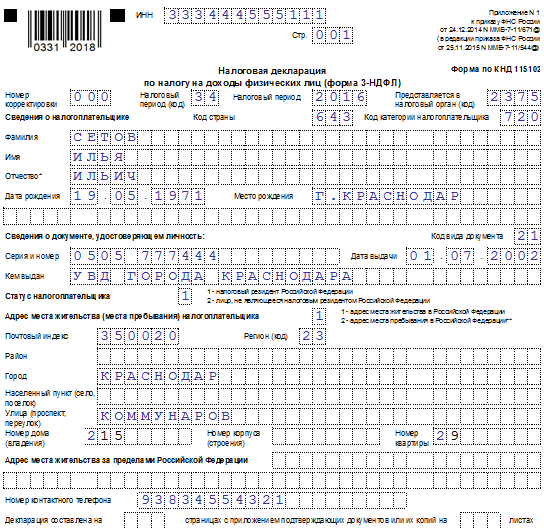

Пример:

- покупка недвижимости;

- получение образования;

- ипотечные выплаты;

- лечение;

- добровольные пенсионные перечисления;

- взносы в благотворительные фонды.

Важно! При оформлении налоговых вычетов возврату подлежит не более 13% затрат: размер перечисленного в бюджет подоходного налога.

Индивидуальные предприниматели и физлица подают декларацию 3-НДФЛ в местное подразделение налоговой службы.

Форма налоговой декларации за 2017 год будет принята ФНС лишь в конце 2017 года и может быть подана в налоговые органы только начиная с 2018 года. В 2017 году Вы можете подать декларацию только за 2016 год (или более ранние года.

Сделать это можно тремя способами:

- при личном посещении в бумажном виде (обязательно 2 экземпляра);

- ценным отправлением по почте с описью содержимого;

- в электронном виде, заполнив форму на сайте налоговой службы.

Внимание! Бумажные декларации принимаются лишь в тех случаях, когда число сотрудников ИП не превышало 100 человек за отчётный период. В противном случае допустима лишь электронная форма отчётности.

Помимо этого, к бумажному экземпляру иногда требуется приложить электронный дубликат или нанести штрих-код, содержащий аналогичные сведения. Данные требования могут повлечь отказ в приёме отчётности, хотя и не являются правомерными. При отказе можно оспорить решение в вышестоящей инстанции.

Скачать для просмотра и печати:

Физические лица, оформляющие налоговые вычеты не ограничиваются по срокам, поэтому могут подавать декларацию в течение всего календарного года.

В случае закрытия документ подаётся не позднее 5 дней с момента прекращения деятельности. Здесь отчётным периодом считается фактически отработанное время.

- 1000 рублей — если сроки пропущены, но налог был уплачен;

- 5% суммы налогообложения — если положенные перечисления не поступили в бюджет.

Второй вариант предусматривает начисление штрафа за каждый полный месяц просрочки, но не превышает 30% заявленной суммы.

| Видео (кликните для воспроизведения). |

- Собственноручно.

- Бесплатные приложения «Декларация» и «Налогоплательщик».

- Программа «1С: Предприниматель».

Помимо этого, такого рода услуги оказывают частные компании, специализирующиеся на бухгалтерской деятельности или платных онлайн-ресурсов, пример, «Моё дело».

- заполняются все ячейки, если остаются незаполненные клетки, ставится прочерк;

- если отсутствуют данные для блока обязательного к заполнению, ставится прочерк;

- категорически запрещается внесение исправлений, использование корректора;

- листы не сшиваются, в крайнем случае, скрепляются скрепками;

- суммы указываются в рублях и копейках, допускается округление: меньше 50 копеек списываются, больше — увеличиваются до полного рубля;

- информация вносится только чернилами синего и чёрного цвета;

- разделы заполняются заглавными печатными буквами;

- каждая страница нумеруется в трёхзначном формате, пример, 001, 002, 003;

- все листы (за исключением титульного) заверяются подписью с указанием даты заполнения.

Важно! Несоблюдение вышеперечисленных требований может послужить поводом к отказу для принятия декларации. В этом случае, решение сотрудника налоговой службы обжалованию не подлежит.

Представление декларации 3 НДФЛ для ИП за 2017 год обязательно в установленных законом случаях. НК РФ содержит 3 основания для ее сдачи индивидуальным предпринимателем:

- Ведение деятельности на общем режиме налогообложения;

- Заявление ИП на спецрежиме (УСН, ЕНВД, ЕСХН и Патенте) налогового вычета;

- Получение ИП дохода от продажи имущества, не использовавшегося в предпринимательской деятельности.

Сроки и порядок представления отчетности зависят от того, по какому из указанных оснований сдается декларация. Рассмотрим вкратце каждое из оснований.

Сдача отчетности по форме 3 НДФЛ ИП на ОСНО за 2017 год является обязанностью, установленной Налоговым кодексом. По итогам каждого года все предприниматели сдают годовую отчетность по НДФЛ с суммой налога, подлежащего уплате в бюджет. Декларация сдается в строго установленный законом срок, нарушение которого грозит ИП существенным штрафом.

Сдает ли ИП 3 НДФЛ при нахождении на специальном режиме налогообложения? Несмотря на то, что Налоговым кодексом предприниматели-спецрежимники освобождены от обязанности сдачи декларации по подоходному налогу, в ряде случаев они это сделать обязаны. Например, при продаже имущества, не использовавшегося в предпринимательской деятельности или получении дохода, не подпадающего под выбранный режим налогообложения.

Почему именно при продаже имущества не использовавшегося в деятельности? Доход, полученный от продажи имущества, используемого в целях извлечения прибыли, ИП включает в налоговую базу для расчета налога. При продаже имущества, не использовавшего в видах деятельности заявленных ИП при регистрации, доход подлежит обложению НДФЛ в порядке, установленном НК РФ.

При этом обратите внимание, что при продаже имущества, не использовавшего в предпринимательской деятельности и находящейся в собственности ИП более трех (в ряде случаев пяти) лет обязанность сдать отчетность отпадает.

Форма 3 НДФЛ для ИП за 2017 год (скачать бесплатно) должна быть актуальна на тот период, за который она представляется. Сдача декларации по устаревшей форме повлечет отказ в ее принятии и в ряде случае в пропуск срока представления.

ИП на спецрежиме вправе, как физическое лицо, обратиться за получением вычета по понесенным расходам на покупку или постройку жилья, оплату лечения или обучения, затратам на страхование жизни и т.д. Но при этом вычет он может заявить только в том случае, если в отчетном периоде он имел налогооблагаемый доход.

Например, параллельно работал по трудовому договору и получал зарплату, с которой работодателем был уплачен в бюджет подоходный налог. Если же ИП не имеет иных доходов, кроме как получаемых в рамках ведения деятельности на спецрежиме, заявить вычет он не может.

Сдача декларации при заявлении вычета является правом, а не обязанностью ИП и поэтому не имеет ограниченных сроков представления, как в случае с ИП на ОСНО и предпринимателями, получившими доход от продажи имущества. Ответив на вопрос, нужно ли ИП сдавать 3 НДФЛ, перейдем к особенностям представления и заполнения отчетности по подоходному налогу.

Как было сказано выше, ограниченные сроки представления отчетности по подоходному налогу установлены для предпринимателей на общем режиме налогообложения и предпринимателей, получивших доход от реализации имущества, не используемого в предпринимательской деятельности.

ИП на спецрежимах, сдающие декларацию для целей получения налоговых вычетов, не ограничены временными рамками и могут представить ее в любое время.

Сроки сдачи 3 НДФЛ для ИП зависят от основания представления отчетности:

- По результатам отчетного периода;

ИП, ведущие деятельность на ОСНО и предприниматели, получившие указанный выше доход, обязаны отчитаться в срок не позднее 30 апреля года, следующего за отчетным. Если крайний срок выпадает на выходной или праздничный день, то он переносится на первый рабочий день. В 2018 году переноса срока не будет, поэтому за 2017 год ИП обязаны представить декларацию не позднее 30 апреля 2018 года.

3 НДФЛ при закрытии ИП представляется в срок не позднее пяти с даты снятия с учета (внесения сведений в ЕГРИП).

Порядок и особенности заполнения отчетности по подоходному налогу зависят от причины сдачи отчетности:

- При ведении деятельности в рамках ОСНО;

- При заявлении вычета ИП;

- При получении дохода от продажи имущества, не использовавшегося в предпринимательской деятельности.

При этом, необходимо отметить, что ИП на ОСНО вправе указать в декларации вычеты, предусмотренные, как для обычных граждан, так и исключительно для ИП.

Если декларацию сдает предприниматель на общем режиме, не заявляющий никаких вычетов, кроме профессиональных, он заполняет следующие листы: Титульный, Разделы 1 и 2, Лист В. Начинать заполнение отчетности лучше в обратном порядке, начиная с листа В и заканчивая титульным листом.

Таблица № 1. Особенности заполнения листа В

Налоговая декларация 3-НДФЛ для ИП на ОСН в 2018 году

Индивидуальные предприниматели на общей системе налогообложения обязаны ежегодно подавать в налоговую инспекцию декларацию 3-НДФЛ. Причем форма 3-НДФЛ сдается в любом случае, даже если деятельность в налоговом периоде не велась и доходы отсутствовали.

Помимо 3-НДФЛ предприниматели на ОСНО должны подавать декларацию 4-НДФЛ. Организации, в свою очередь, сдают отчетность по налогу на прибыль.

Подача единой упрощенной декларации (как это предусмотрено, например, для НДС и налога на прибыль) в отношении НДФЛ не допускается.

Бланк декларации 3-НДФЛ, действующий в 2018 году (скачать бланк).

Примечание: форма налоговой декларации (при отчете за 2017 год), порядок ее заполнения и формат сдачи в электронном виде утверждены Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ (ред. от 25.10.2017).

Декларация 3-НДФЛ для ИП на ОСН при отчете за 2017 год (образец заполнения).

Налоговым периодом по НДФЛ является календарный год.

Декларация 3-НДФЛ сдается по итогам каждого года в срок до 30 апреля.

Примечание: если 30 апреля выпадает на выходной или праздник, то крайний срок подачи декларации переносится на ближайший рабочий день.

Таким образом, декларацию 3-НДФЛ за 2017 год необходимо сдать в срок до 3 мая 2018 года.

За 2018 год срок сдачи отчетности — до 30 апреля 2019 года.

Представление промежуточной отчетности по подоходному налогу не требуется, однако, предприниматель обязан каждый квартал уплачивать авансовые платежи, рассчитанные налоговым органом.

При закрытии ИП форму 3-НДФЛ нужно подать в течение 5 рабочих дней, с даты прекращения деятельности. В этом случае декларация заполняется за неполный год (за фактически отработанное время).

Штрафы за несвоевременное представление отчетности:

- Если срок уплаты налога не наступил или налог был уплачен – 1000 руб.

- Если налог не уплачен, штраф составит 5% от суммы подоходного налога, подлежащего уплате в бюджет по данной декларации, за каждый месяц просрочки, но не более 30% от суммы по декларации и не менее 1 000 руб.

ИП должны сдавать форму 3-НДФЛ в ИФНС по месту своего проживания.

Декларация по НДФЛ может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в инспекции, а на втором проставляется отметка о принятии и возвращается ИП. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота или с помощью сервиса на сайте ФНС).

| Видео (кликните для воспроизведения). |

Сдача отчетности в бумажном виде допускается только в том случае, если численность сотрудников ИП за отчетный год не превышала 100 человек. В ином случае отчитываться по НДФЛ ИП обязан только в электронной форме.

Примечание: для сдачи декларации через представителя ИП необходимо составить нотариальную доверенность на своего представителя.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. N ПА-4-6/7440).

Официальную инструкцию по заполнению декларации 3-НДФЛ вы можете скачать по этой ссылке.

Основные правила заполнения декларации 3-НДФЛ в 2018 году

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- При заполнении декларации не допускается использование корректирующих средств (замазок), внесение исправлений и допущение помарок;

- Скрепление с помощью степлера или сшивание документа не допускается, можно скрепить листы канцелярской скрепкой;

- Двусторонняя печать также не разрешена;

- Стоимостные показатели указываются в рублях и копейках, а суммы налога в полных рублях по правилам округления (значение менее 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части каждой страницы указывается ИНН и ФИО предпринимателя заглавными буквами;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- Данные в декларацию вносятся заглавными печатными буквами;

- Допускается заполнение декларации от руки, или с помощью компьютера. Цвет чернил – черный или синий;

- При заполнении отчетности с помощью компьютера необходимо использовать шрифт Courier New высотой 16 — 18 пунктов;

- Состав декларации (заполняемых листов) зависит напрямую от того, имеет ли ИП доходы за рубежом, какие виды вычета заявляет, имеются ли в отчетном периоде доходы, не подлежащие налогообложению и т.д.;

- Как правило, декларация ИП состоит из Титульного листа, Разделов 1 и 2, Листа В. При включении в отчетность вычетов необходимо будет заполнить листы, соответствующие тому или иному виду вычета;

- На каждой странице (кроме Титульного листа) необходимо поставить подпись и указать дату заполнения декларации.

- При подаче декларации за 2016 год код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Заполнение декларации 3-НДФЛ через программы и сервисы

Налоговую декларацию 3-НДФЛ в 2018 году можно заполнить также с помощью:

- Бесплатных программ «Налогоплательщик ЮЛ» и «Декларация»;

- Платных интернет-сервисов («Мое дело», «Б.Контур» и др.);

- Платной программы «1С:Предприниматель»;

- Специализированных бухгалтерских компаний.

Индивидуальными предпринимателями являются физлица, которые ведут свой бизнес и зарегистрированы в качестве ИП. Все физлица признаются плательщиками НДФЛ, ИП не исключение – не позднее 30 апреля они подают декларацию в ИФНС о доходах от своей предпринимательской деятельности (п. 1 ст. 229 НК РФ). В 2017 году этот срок передвинут на 2 мая в связи с выходными и праздниками.

Всегда ли ИП должен подавать декларацию о своих доходах и как заполнить 3-НДФЛ для ИП – об этом наша статья.

Декларация 3-НДФЛ подается предпринимателем, если в налоговом периоде он получал доходы, облагаемые НДФЛ. Рассмотрим, в каких случаях у ИП возникает объект налогообложения.

Когда ИП применяет общую систему налогообложения (ОСНО), вместо налога на прибыль он платит НДФЛ, начисляемый на доходы от бизнеса. Форма декларации 3-НДФЛ для ИП на ОСНО ничем не отличается от налоговой декларации для обычных физлиц, применяемой в 2017 году.

ИП, в течение отчетного года перешедшие на ОСН в результате потери права на применение спецрежима (ЕНВД, «упрощенки» или патента), тоже должны сдать форму 3-НДФЛ для ИП. Например, превысив допустимый лимит доходов на УСН в 2016 г., или физпоказатели для расчета ЕНВД, ИП теряет право на спецрежим, а значит, он должен пересчитать налоги за определенный период 2016 г. в соответствии с ОСН, в том числе ему придется платить и НДФЛ.

Если нарушений по применению спецрежима не было, и ИП применял его весь 2016 год, то доходы, полученные от «упрощенной», «вмененной» или патентной деятельности НДФЛ не облагаются. Но и в этом случае есть вероятность, что обязанность представить 3-НДФЛ для ИП все же возникнет:

- ИП может получить доход, относящийся к спецрежиму, но облагаемый НДФЛ: к примеру, продав автомобиль, применяемый при «вмененной» деятельности, с дохода от продажи следует удержать НДФЛ, а вот ЕНВД он облагаться не должен;

- ИП может продать свое личное имущество, не относящееся к его бизнесу (дом, участок земли и т.д.), тогда доход от продажи будет облагаться НДФЛ;

- ИП может получить беспроцентный заем, тогда НДФЛ облагается матвыгода от экономии на процентах.

Во всех перечисленных случаях ИП должен подать декларацию за 2016 год в срок не позднее 2 мая 2017г.

Декларация 3-НДФЛ для ИП необходима, когда он хочет вернуть часть уплаченного ранее налога как простое физлицо. ИП может подать декларацию 3-НДФЛ для возврата на лечение (при оплате из личных средств медуслуг, лекарств и уплате взносов на ДМС), заявить об имущественном вычете через 3-НДФЛ при покупке квартиры (возврат части расходов на приобретение жилья и по ипотечным процентам), о вычете по расходам на обучение, а также для получения других имущественных и социальных вычетов, предусмотренных гл. 23 НК РФ.

Если ИП использует 3-НДФЛ только для заявления о налоговом вычете, не декларируя при этом свои доходы, то подать декларацию он может в любой день 2017 года.

Декларацию за 2016 год нужно подавать по обновленной форме с учетом требований Порядка ее заполнения (приказ ФНС РФ от 24.12.2014 № ММВ-7-11/671 в ред. от 10.10.2016).

При заполнении титульного листа ИП указывают специальный код категории налогоплательщика – «720». В 3-НДФЛ для ИП на ОСНО, помимо обязательных для всех разделов 1 и 2, заполняется лист «В» о доходах от предпринимательской деятельности. Остальные листы декларации заполняются ИП по мере необходимости.

Этот лист декларации 3-НДФЛ за 2016 год для ИП целесообразно заполнять первым, а затем, после заполнения Листа В и, если нужно, других листов декларации, производить расчет налоговой базы и налога в разделе 2.

В стр. 010 указывается код вида деятельности для ИП – «1».

По стр. 020 укажите код ОКВЭД, который можно найти в выписке из ЕГРИП и Классификаторе ОК029-2014. Если видов деятельности несколько, то и Лист В декларации 3-НДФЛ 2016 для ИП заполняется на каждый из них отдельно, а п.3 «Итоги» заполняется на последнем из листов В.

В п. 2 указываются показатели для расчета налога: сумма дохода (стр. 030), сумма расходов в составе профвычета с расшифровкой по видам (стр. 040-090). Если ИП свои расходы документально подтвердить не может, то налоговый профвычет определяется как 20% от общей суммы предпринимательского дохода (стр. 100).

В п. 3 строки суммируются по всем заполненным Листам В формы 3-НДФЛ 2016 (образец заполнения для ИП смотрите ниже). По стр. 130 сумма авансовых платежей по НДФЛ указывается в соответствии с налоговым уведомлением, а по стр. 140 уплаченные авансы отражаются на основании платежных документов ИП.

Информация в п. 4 предназначена для глав КФХ: указывается год регистрации хозяйства и доход, не облагаемый налогом.

П. 5 нужно заполнять, только если ИП проводил самостоятельную корректировку налоговой базы и суммы НДФЛ согласно п. 6 ст. 105.3 НК РФ.

В раздел 2 переносятся данные, полученные в итоговом п. 3 Листа В.

При заполнении 3-НДФЛ для ИП на ОСНО не исключено заполнение остальных листов декларации. Это необходимо в случае:

- если у ИП в налоговом периоде были облагаемые доходы за пределами его предпринимательской деятельности, и за них не отчитывался налоговый агент;

- если ИП заявляет о своем праве на имущественный или социальный вычет как физлицо.

Чтобы привести пример декларации для ИП, возьмем следующие данные:

ИП Петров П.П. в 2016 году вел предпринимательскую деятельность только по одному направлению с кодом ОКВЭД 66.22. Его доход за 2016 г. – 550 000 руб., материальные расходы – 21 000 руб., прочие расходы – 4000 руб. В сумме профвычет составил 25 000 руб. Согласно уведомления ИФНС, авансовые платежи по налогу – 40 000 руб., которые ИП Петров уплатил в срок. Ставка налога – 13%. Эти показатели используем для декларации 3-НДФЛ 2016, образец заполнения которой приведен ниже.

Сначала заполняем Лист В, как указано выше.

В Раздел 2 декларации из Листа В переносим следующие суммы:

в стр. 010 – 550 000 руб.,

в стр. 040 – 25 000 руб.

Делаем расчет по стр. 030 и по стр. 060 получаем налоговую базу – 525 000 руб. (доход за минусом профвычета).

НДФЛ по стр. 070 = 68250 руб. (525 000 руб. х 13%).

Переносим сумму авансовых платежей в стр. 100 – 40 000 руб. и получаем по стр. 121 сумму НДФЛ к доплате: 28 250 руб. (68 250 руб. – 40 000 руб.).

В разделе 1 указываем КБК, ОКТМО и переносим в стр. 040 сумму НДФЛ к уплате из раздела 2 – 28 250 руб.

Предприниматели обязаны сдавать 3-НДФЛ в определенных случаях.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Чтобы понять, нужно ли это дело, сначала необходимо ответить на три вопроса:

- На каком налоговом режиме работает ИП: общем или специальном («упрощенка», «вмененка» и пр.)?

- Относится ли полученный бизнесменом доход к его основной экономической деятельности?

- Имеется ли у предпринимателя наемный персонал?

В первую очередь, необходимо разобраться, декларация 3 НДФЛ для ИП — что это такое? Она представляет собой унифицированную форму отчетности по подоходному налогу и используется налоговыми органами для контроля над получаемыми бизнесменами доходами.

В документе показываются доходы ИП, работающего на ОСНО, с которых не удержан НДФЛ. Помимо предпринимательской прибыли к ним относятся иные поступления, например, от сдачи имущества в арендное пользование.

Сдает ли индивидуальный предприниматель декларацию?

Обязательство по сдаче 3-НДФЛ имеется не у всех ИП. Согласно 23-й главе НК РФ плательщиками НДФЛ являются граждане. Однако, не все виды экономической деятельности предпринимателей требуют его исчисления и перевода в государственный бюджет.

Если ИП не применяет специальный режим налогообложения, он должен платить в казну подоходный налог с прибыли, полученной по результатам своей предпринимательской деятельности.

Такая выручка ежегодно должна декларироваться в специальном отчете перед ИФНС – форме 3-НДФЛ. Несмотря на то, что ИП уплачивает поквартально авансовые платежи по НДФЛ, промежуточные отчеты по нему не сдаются.

Гражданский кодекс определяет ИП как физическое лицо, ведущее предпринимательскую деятельность и зарегистрированное в таком статусе (п. 1 ст. 23).

На основании норм Налогового кодекса предприниматель, как физическое лицо, является плательщиком НДФЛ (п. 1 ст. 207).

Обязанность по исчислению подоходного налога с прибыли ИП от бизнеса установлена пп. 1 п. 1 ст. 227 НК РФ.

Представления в налоговые органы отчетности о предпринимательских доходах и расходах требует п. 5 ст. 227 НК РФ.

Использование специального налогового режима (ПСН, ЕНВД, УСН, ЕСХН) освобождает предпринимателя от уплаты НДФЛ. Но такое послабление относится лишь к предпринимательской прибыли. Доход, получаемый ИП не от бизнеса, расценивается в качестве дохода обычного гражданина и облагается подоходным налогом на основании предписаний 23-й главы НК РФ.

Бизнесмены, которые обязаны уплачивать в бюджет НДФЛ, должны своевременно отчитываться в налоговых органах. Для отражения рассчитанной и уплаченной суммы налога заполняется декларационный документ, предусмотренный для всех иных граждан.

Его форма ежегодно утверждается ФНС России. Так, в 2019 году отчетность должна оформляться на новом бланке, утвержденном Приказом ФНС № ММВ-7-11/671@ от 24.12.2014 г.

Однако, до 18 февраля он еще не опубликован. Поэтому до этой даты документ составляется по старой форме, предусмотренной для 2016 года.

Допускается ли онлайн заполнение 3-НДФЛ? Смотрите тут.

Оформление 3-НДФЛ бизнесменом, находящимся на УСН, необходимо только, если он получил прибыль, не связанную с предпринимательством, к примеру, продал личную квартиру или транспорт.

Кроме отражения дохода и суммы налога, ИП может отразить в декларации любой налоговый вычет (имущественный, профессиональный, социальный, инвестиционный). Предприниматели вправе воспользоваться им на общих для всех граждан основаниях.

Работая на ЕНВД, предприниматель не должен платить НДФЛ с предпринимательской прибыли.

Но есть ситуации, в которых ему необходимо подать по нему декларацию:

- Утратил право на применение ЕНВД. В таком случае он автоматически переводится на общую систему налогообложения. Следовательно, у него возникает обязанность представления 3-НДФЛ.

- Продал имущество, используемое в своем бизнесе.

- Получил доход от юридического лица, как обычный гражданин, и данная фирма не уплатила за него НДФЛ (к примеру, взял беспроцентный заём и сэкономил на процентах).

- Выиграл в лотерею как простое физическое лицо.

- Получил оплату в иностранной валюте от деятельности, которая не связана с его бизнесом.

- Получил дивиденды.

При работе на общем налоговом режиме подача 3-НДФЛ для ИП обязательна. Подоходный налог он обязан платить вместо налога с прибыли, предусмотренного для юридических лиц. В отчет можно одновременно включать и доходы, полученные бизнесменом от деятельности, не связанной с предпринимательством.

Форма 3-НДФЛ оформляется даже при отсутствии фактической деятельности, а, соответственно, и прибыли в налоговом периоде. В таком случае в ИФНС сдается «нулевой» отчет.

Если ИП, обязанный сдавать 3-НДФЛ, не получил прибыли в налоговом периоде, отчет состоит из трех листов: титульной страницы, разделов 1 и 2.

В документе отражается только информация, идентифицирующая налогоплательщика:

- личные данные предпринимателя;

- реквизиты удостоверения личности ИП;

- кодировки;

- адрес места жительства бизнесмена.

В графах, предназначенных для отражения сведений о полученных доходах, проставляются прочерки.

Декларация для ИП используется та же, что для обычного гражданина. Главное отличие – разное содержание.

Особенности составления бланка бизнесменом заключаются в следующем:

- на титульной странице указывается код категории декларанта «720»;

- необходимо оформление листа В.

В остальные листы документа информация вносится по мере необходимости.

При оформлении 3-НДФЛ требуется соблюдение следующих правил:

- Внесение сведений авторучкой (черные или синие чернила) или распечатка из специальной программы «Декларация» (скачать можно на сайте ФНС).

- Выбор листов отчета, соответствующих полученных доходам.

- Отсутствие исправлений.

- Заверение каждого листа декларации подписью ИП.

- Соответствие расчетных данных справкам налоговых агентов и прилагающейся документации.

При обнаружении недочетов в сданной 3-НДФЛ самим ИП или налоговым инспектором допускается сдача уточненной декларации.

При самостоятельном заполнении декларационного документа следует использовать образец оформления 3-НДФЛ за соответствующий налоговый период. Практический пример составления декларации для ИП поможет понять тонкости и нюансы.

Заполнять 3-НДФЛ стоит в следующей последовательности: титульная страница, лист В, раздел 2 и 1.

Сначала заполняется титульный лист, в котором отражаются личные данные налогоплательщика: ФИО, ИНН, паспортные данные, место жительства. Также здесь необходимо указать код обслуживающей ИФНС и период отчетности – год.

Лист В заполняется следующим образом:

- Строка 010 – «1» (код вида деятельности для ИП).

- Строка 020 – код по ОКВЭД (из выписки ЕГРИП). По каждому виду деятельности составляется отдельный лист. Итоги вносятся в последний из них.

- Пункт 2 – суммы доходов и расходов.

- Пункт 3 – итоговое суммирование по всем листам В. Строка 130 — авансы из налогового уведомления, строка 140 – авансы по документации ИП.

- Пункт 4 – предназначен для глав КФХ: отражается год постановки хозяйства на учет и доход, не подлежащий налогообложению.

- Пункт 5 – оформляется в случае корректировки НБ и размера НДФЛ (п. 6 ст. 105.3 НК РФ).

Раздел 2 должен содержать размер полученного ИП дохода и порядок расчета налоговой суммы. Например, доход бизнесмена за 2019 год составил 230 тысяч рублей (строка 010). Его НДФЛ будет равен 29 900 рублей (230 000 х 13%) (строка 070).

Из строки 100 переносится сумма авансовых платежей, внесенных предпринимателем в течение 2019 года. К примеру, 17 000 рублей. В итоге по строке 121 отражается размер НДФЛ к доплате 12 900 рублей (29 900 – 17 000).

В раздел 1 по строке 040 переносится исчисленная налогоплательщиком сумма налога из раздела 2. Здесь же указывается КБК и ОКТМО.

Образец заполнения декларации 3-НДФЛ здесь.

3-НДФЛ сдается по месту постоянной регистрации ИП. Для направления ее в ИФНС предусмотрено несколько способов:

- лично или через представителя по нотариальной доверенности в двух экземплярах;

- почтой с описью вложений;

- через Интернет.

Как сдать налоговую декларацию по форме 3-НДФЛ? Информация здесь.

Как заполнить 3-НДФЛ при покупке квартиры? Подробности в этой статье.

ИП на ОСНО должны сдавать 3-НДФЛ ежегодно до 30 апреля. Если последний день сдачи выпадает на праздник или выходной, он переносится на ближайшую рабочую дату. Так, в 2019 году ИП должны отчитаться за 2019 год до 3 мая.

При подаче декларации предпринимателем только для получения вычетов данные сроки не действуют. Обратиться в ИФНС можно в любое время.

Внести сумму исчисленного налога бизнесмен обязан до 15 июля. За нарушение данных сроков предусмотрен штраф (как минимум 1000 руб.) и блокировка счетов.

Если ИП решил прекратить предпринимательство, 3-НДФЛ необходимо сдать не позднее 5 рабочих дней после даты официального прекращения бизнеса. В таком случае составляется отчет за фактическое время работы.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.