Описание страницы: на сумму приобретенной кассовой техники налог можно уменьшить от профессионалов для людей.

Содержание

- 1 Вычет на покупку онлайн-ККТ: 12 самых частых вопросов

- 2 Как правильно уменьшить налог по ЕНВД на стоимость онлайн кассы?

- 3 Как ИП получить вычет на покупку онлайн-ККТ: пошаговая инструкция

- 4 Расходы на онлайн-кассу: налоговики рассказали, как уменьшить налог при покупке ККТ

- 5 Как и когда можно снизить налог по патенту за счет затрат на ККТ?

Вычет на покупку онлайн-ККТ: 12 самых частых вопросов

С 1 января 2018 года индивидуальные предприниматели, применяющие ЕНВД и ПСН, могут получить вычет из уплачиваемых налогов на покупку онлайн-ККТ.

Как это осуществить на практике, описано в статье «Как получить вычет на покупку онлайн-ККТ: подробная инструкция с образцами документов». В этой же статье собраны ответы на некоторые вопросы, возникающие у предпринимателей. Для ответов использованы нормы Налогового кодекса, информация, опубликованная на сайте ФНС в рубрике «Часто возникающие вопросы» и письмо ФНС от 21.02.2018 г. № СД-3-3/1122@.

1. Какие расходы можно учесть при получении вычета?

Список расходов указан в п.2.2 ст.346.32 (ЕНВД) и п.1.1 ст.346.51 (ПСН) Налогового кодекса. Основной расход – это покупка самой ККТ. Без этого не может быть других расходов, поскольку и фискальный накопитель, и услуги по настройке, и программное обеспечение, связаны с конкретным объектом кассовой техники. Полного перечня возможных расходов в Налоговом кодексе не приведено, так что ориентироваться надо на то, является ли какой-то расход затратами на покупку и приведение ККТ в работоспособное состояние.

2. Можно ли получить вычет на арендованную ККТ, за которую платится ежемесячная плата?

Получить вычет можно только на купленную технику, арендованная техника в Налоговом кодексе не упомянута.

3. Когда можно получить вычет?

Для получения вычета ККТ надо не только приобрести, но и зарегистрировать в установленном законом порядке в налоговых органах. Кроме того, ККТ должна использоваться в виде деятельности, по которому применяется уменьшаемый налог (ЕНВД или ПСН)

4. Если купили ККТ в 2017 году, то за какой год можно уменьшать налог?

Налоги за 2017 год уменьшить на покупку ККТ нельзя, даже если техника была приобретена в этом году. Уменьшаются налоги 2018 года. ИП, имеющие право не применять ККТ до 1 июля 2019 года, смогут уменьшить налог и в 2019 году. Таким образом, если ИП применял ЕНВД или ПСН в 2017 году, а в 2018 уже этих систем налогообложения у него нет, уменьшить налоги на покупку ККТ он не сможет

| Видео (кликните для воспроизведения). |

5. ИП сначала купил и зарегистрировал ККТ, а потом уже перешел на ЕНВД. Однако техника используется только в деятельности, облагаемой ЕНВД. Может ли он получить вычет?

Среди условий получения вычета, указанных в статьях 346.32 и 346.51 нет условия приобретения ККТ в период применения ЕНВД или ПСН. Есть только условие применения техники в деятельности, облагаемой ЕНВД. Поэтому получить вычет можно. Тоже самое касается и вычета из стоимости патента при применении ПСН.

6. Купили две штуки ККТ, расходы на одну составили 15 000 руб., а на вторую 28 000 руб. Можно ли получить вычет на сумму 36 000 руб., ведь на дается по 18 000 руб. на одну?

Получить вычет можно по каждому экземпляру ККТ в пределах 18 000 руб. Т.е. по одной вычет составит 15 000, а по второй 18 000 руб. Суммирование пределов вычета законом не предусмотрено.

7. В 2017 году ИП применял ЕНВД. В этом же году была приобретена кассовая техника, которая использовалась в деятельности, облагаемой ЕНВД. С 2018 года ИП отказался от ЕНВД и перешел на УСН. Можно ли получить вычет на покупку ККТ?

Увы, получить вычет не удастся. Поскольку за периоды 2017 года ЕНВД уменьшить нельзя, а в 2018 году у ИП уже ЕНВД нет. Более того, по мнению ФНС, в таком случае ИП не сможет уменьшить и налоговую базу по УСН (если у него объект «доходы минус расходы»), потому что ККТ приобретена до перехода на УСН.

8. А если ИП перешел с 1 января 2018 года с ЕНВД на ПСН, то он может получить вычет на купленную в 2017 году ККТ?

Да, в этом случае можно получить вычет из стоимости патента, если ККТ будет использоваться в деятельности, по которой применяется ПСН.

9. Индивидуальный предприниматель, применявший ЕНВД, купил и зарегистрировал ККТ в марте 2017 года, но в сентябре прекратил деятельность, подав заявление об исключении из ЕГРИП. В 2018 году он собирается регистрироваться снова и опять применять ЕНВД. Сможет ли он получить вычет на купленную ранее технику?

Да, он сможет воспользоваться правом и уменьшить сумму ЕНВД на сумму расходов по приобретению такой ККТ после повторной ее регистрации в налоговых органах.

10. Что делать, если ИП уже уплатил стоимость патента, но хочет получить вычет?

ИП может подать уведомление об уменьшении стоимости патента на расходы по покупке ККТ в ту налоговую, где он получал патент. Вместе с уведомлением подается Заявление о возврате суммы излишне уплаченного налога. Даже если ИП совсем прекратил деятельность, т.е. исключен из ЕГРИП, ему обязаны пересчитать патент и вернуть переплату.

11. Стоимость одного патента у ИП меньше расходов на покупку ККТ. Может ли он уменьшить несколько патентов?

Если ИП получил, несколько патентов и при исчислении налога по одному из них расходы по приобретению ККТ с учетом лимита в 18 000 руб., превысили сумму этого налога, то он вправе уменьшить сумму налога, исчисленную по другому патенту, на сумму этого превышения.

12. ИП применял в 2018 году ПСН, а в 2019 году решил применять ЕНВД. Вычет из стоимости патента по ККТ получен. Можно получить вычет еще раз, но уже из ЕНВД?

Нет, нельзя. Вычет на один экземпляр ККТ дается один раз.

Как правильно уменьшить налог по ЕНВД на стоимость онлайн кассы?

Многие компании и предприниматели уже начали использовать в своей работе новые ККТ – онлайн кассы. А вот как правильно можно получать вычет по расходам на приобретение онлайн кассы – мы рассмотрим в настоящей статье.

Важно: Федеральная налоговая служба России представила очень нужные памятки, которые мы вам рекомендуем скачать!

Памятка 1 — Штрафы по ККТ

А теперь переходим к нашей теме — как нам правильно уменьшить налог по ЕНВД на стоимость онлайн кассы.

Ниже я вам расскажу, какой порядок получения вычета по ККТ, а сейчас приглашаю почитать мою свежую статью «Вычет по онлайн кассе в декларации по ЕНВД за 2 квартал 2018 года»

Для начала я предлагаю обратиться к положения Налогового кодекса, где рассказано о том, кто конкретно сможет получить вычет по налогу, то есть, уменьшить ЕНВД на сумму расходов по приобретению ККТ.

Как говорит нам статья 346.32 НК РФ, уменьшить налог (ЕНВД) можно на:

1) обязательные страховые взносы на пенсионное, социальное и медицинское страхование,

2) расходы по выплате «больничных» листов,

3) платежи по договорам на добровольное личное страхование.

А для налогоплательщиков – индивидуальных предпринимателей пункт 2.2 статьи 346.32 НК РФ дает возможность применения налогового вычета в размере 18 000 рублей. То есть, каждый ИП, который купил (купит) онлайн кассу в период с 1 февраля 2017 года по 1 июля 2019 года и зарегистрирует ее в установленном порядке, сможет уменьшить свой налог по «вмененке» на сумму расходов по покупке онлайн кассы.

Уменьшить налог можно на 18 000 рублей в расчете на одну ККТ. Например, предприниматель купил три аппарата по 19 000 рублей каждый, получается, что ИП сможет сократить сумму ЕНВД на 18 000 рублей х 3 шт = 54 000 рублей.

Но есть свои исключения – те предприниматели, которые осуществляют виды деятельности:

– розничную торговлю через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли;

– розничную торговлю через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

– оказание услуг общественного питания через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания;

– оказание услуг общественного питания через объекты организации общественного питания, не имеющие зала обслуживания посетителей…

и имеющие работников, с которыми заключены трудовые договоры на дату регистрации ККТ, вправе уменьшить сумму ЕНВД на расходы по онлайн кассе при условии регистрации кассы с 1 февраля 2017 года до 1 июля 2018 года.

А теперь давайте посмотрим на примере – как рассчитать налог и как можно перенести остаток неиспользованного налогового вычета.

Допустим, предприниматель относится к той категории ИП, которые вправе уменьшать ЕНВД на расходы по онлайн кассам в период с 01.02.2017 года по 01.07.2019 года. По расчетам на первый квартал 2018 года у такого ИП получился налог в размере 6000 рублей.

Представим, что уплаченные страховые взносы предпринимателя в первом квартале составили 4000 рублей. В бюджет он должен заплатить 2000 рублей. Но наш ИП купил и зарегистрировал две онлайн кассы по цене 22 000 рублей каждая.

В таком случае сумма налога за первый квартал 2018 года будет равна нулю. Общая сумма вычета составит = 18 000 х 2 = 36 000 рублей. За первый квартал ИП использовал всего 2000 рублей вычета и 34 000 рублей переходит на следующие налоговые периоды.

Предположим, что за второй квартал у ИП налог будет равен 12 000 рублей и сумма страховых взносов уплачена будет в размере 4000 рублей. Тогда за второй квартал 2018 года сумма ЕНВД будет равна нулю, а остаток вычета в размере 26 000 рублей (34 000 – 8000) перейдет на третий квартал 2018 года.

Предприниматель в нашем примере сможет получать такой вычет до 1 июля 2019 года.

А как отразить в налоговой декларации по ЕНВД сумму приобретения онлайн кассы? Ведь пока форма декларации «старая» и там не предусмотрены новые строки.

За II квартал 2018 года, скорее всего, форма будет новая. Но что делать тем налогоплательщикам, которые не знали о своем праве об уменьшении суммы ЕНВД и хотят сократить налог за I квартал 2018 года? Можно подать уточненную декларацию по ЕНВД и отразить там сумму нужных расходов. А вот как сделать это грамотно – рассказала сама налоговая служба в своем письме от 20 февраля 2018 г. № СД-4-3/3375@.

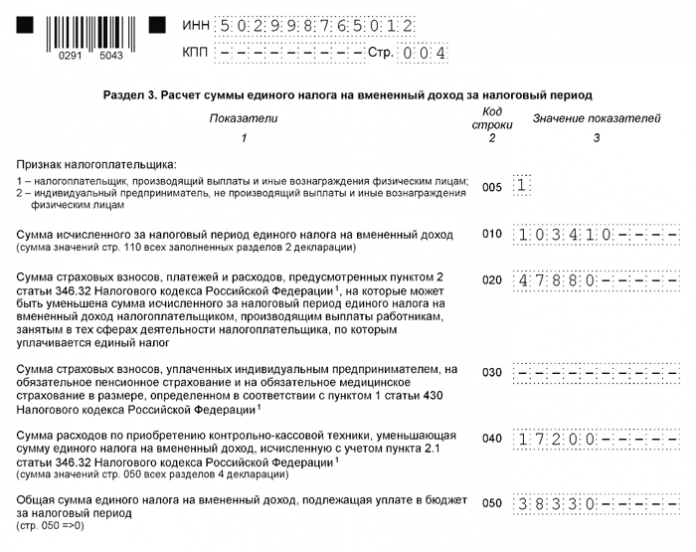

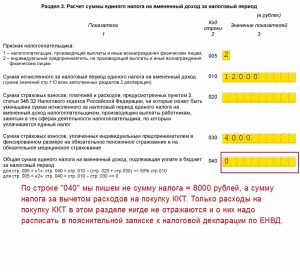

Как объяснили налоговики, до внесения изменений в форму Декларации и порядок ее заполнения, налогоплательщикам рекомендуется после уменьшения суммы исчисленного за налоговый период единого налога на сумму страховых взносов в общей сумме ЕНВД, подлежащей уплате в бюджет за налоговый период по коду строки «040» Раздела 3 Декларации учитывать общую сумму расходов по приобретению ККТ, но не более 18 000 рублей на каждый экземпляр ККТ. При этом общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период по коду строки 040 Раздела 3 Декларации не может иметь отрицательное значение.

| Видео (кликните для воспроизведения). |

Посмотрите на рисунок, пожалуйста, как следует отразить суммы в декларации.

Если вы хотите получать от меня регулярно календарь для бухгалтера с образцами заполнения соответствующих форм отчетов, обзор последних новостей Минфина и ФНС России, подпишитесь на рассылку. Это можно сделать, если перейти на форму обратной связи и в теме письма (теле письма) указать: «Хочу получать календарь» и «Хочу получать новостной обзор».

Как ИП получить вычет на покупку онлайн-ККТ: пошаговая инструкция

С 1 января 2018 года вступил в силу Федеральный закон от 27 ноября 2017 г. № 349-ФЗ “О внесении изменений в часть вторую Налогового кодекса Российской Федерации”. Закон позволяет ИП, применяющим ПСН и ЕНВД, уменьшить налоги путем оформления налогового вычета, если в предпринимательской деятельности используются онлайн-кассы.

Траты на приобретение каждого экземпляра ККТ сегодня можно уменьшить на сумму до 18 тыс. руб. (п. 2.2 ст. 346.32 Налогового кодекса). Для оформления вычета предприниматель должен поставить онлайн-кассу на учет в установленные законом сроки (до 1 июля 2019 года, если у него нет работников, и до 1 июля 2018 года, если работники привлечены) и предоставить в ФНС России декларацию либо уведомление, и при необходимости сопутствующую документацию.

Получить вычет смогут только бизнесмены, зарегистрированные в качестве ИП, работающие на ПСН или применяющие ЕНВД.

ИП на вмененке применяют вычет, уменьшая исчисленный налог на те расходы, которые понесли в связи с покупкой кассовой техники.Вычет предоставляется ИП, не привлекающим работников, в случае, если касса зарегистрирована в налоговом органе после 1 февраля 2017 года и до 1 июля 2019 года. Снижение налога указанной категорией хозяйствующих субъектов осуществляется при расчете ЕНВД в 2018-2019 годах, но не раньше квартала, в котором произведена регистрация кассы.

Для ИП с работниками предусмотрен иной порядок: вычет оформляется, если онлайн-касса зарегистрирована в период с 1 февраля 2017 года и до 1 июля 2018 года. Эта категория предпринимателей уменьшает налог при расчете ЕНВД только в 2018 году, но не раньше квартала, в котором была зарегистрирована ККТ.

Бизнесмены на ПСН оформляют вычет по схожим правилам. Размер налога уменьшается за периоды, начавшиеся в 2018 году и завершившиеся после регистрации онлайн-кассы. Если предприниматель, использующий патент, переходит на ККТ с 1 июля 2018 года, то к моменту получения вычета касса должна стоять на учете. Если переход на онлайн-кассы происходит 1 июля 2019 года, то ККТ должна быть поставлена на учет в период до указанной даты. Только при соблюдении этих условий предприниматель вправе заявить о вычете.

Важно отметить, что закон не ограничивает предпринимателей в количестве единиц техники, в связи с приобретением которой можно получить вычет. ФНС России в своем письме от 21 февраля 2018 г.№ СД-3-3/1122@ разъяснила, что при покупке нескольких ККТ предприниматель получит компенсацию за каждую единицу по отдельности, но в сумме фактически понесенных трат на покупку.

ПРИМЕР

ИП купил две онлайн-кассы и вовремя поставил обе на учет в ФНС России. Одна касса стоила 16 тыс. руб., а вторая – 27 тыс. руб. С учетом действующих сегодня правил предприниматель сможет снизить налог по первой кассе на всю сумму покупки – 16 тыс. руб., а по второй кассе в предельном размере – на 18 тыс. руб. В итоге предприниматель возместит за обе кассы 34 тыс. руб.

Для снижения суммы налога предпринимателю нужно предпринять следующие шаги:

Шаг 1. Проверить наличие оснований для получения вычета.

Вычет оформляется только при соблюдении условий:

- касса включена в специальный реестр ККТ (реестр можно изучить на официальном сайте ФНС России);

- техника стоит на официальном учете в ФНС;

- затраты на приобретение кассовой техники не учитывались при расчете других налогов.

Шаг 2. Заявить о вычете.

Для заявления вычета ИП на системе ЕНВД заполняет и передает в налоговую инспекцию декларацию. В действующей на сегодняшний день форме декларации по ЕНВД не учтена возможность снижения налога в связи с покупкой ККТ. Однако, приказ, утверждающий форму налоговой декларации с учетом изменений, подготовлен и размещен на федеральном портале проектов нормативных правовых актов 1 . Документ вместе с приложениями, подробно описывающими порядок и последовательность заполнения декларации находится на этапе подготовки заключительной редакции текста проекта.

В настоящее время предприниматели на вмененке для оформления вычета применяют стандартную форму декларации. Порядок заполнения декларации для получения вычета разъяснен в Письме ФНС России от 20 февраля 2018 г. № СД-4-3/3375@ “О применении положений главы 26.3 Налогового кодекса Российской Федерации”.

Согласно разъяснениям ФНС России декларация в рассматриваемом случае заполняется так:

В строке декларации 040, в Разделе 3 необходимо указать сумму налога, уменьшенную на расходы, связанные с покупкой ККТ. Нужно учитывать, что общая сумма налога, которой должен быть уплачен в бюджет по коду строки 040 не может быть отрицательной. Вместе с заполненной декларацией налоговый орган рекомендует направлять пояснительную записку, содержащую следующие сведения о каждом экземпляре приобретенной техники:

- наименование модели;

- номера кассы (регистрационные и заводской);

- день регистрации кассы в налоговом органе;

- расходы на покупку экземпляра ККТ(сумма не должна быть выше предельной);

- суммарные расходы на приобретение ККТ.

Предприниматели на патентной системе заявляют о вычете путем направления в налоговый орган специального уведомления. До недавнего времени такое уведомление не имело утвержденной формы и могло составляться предпринимателем в произвольной форме. Письмом ФНС России от 4 апреля 2018 г. № СД-4-3/6343@ “О рекомендуемой форме уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники” форма уведомления была утверждена, в настоящее время налоговый орган рекомендует направлять уведомления на бланках установленного образца, в порядке, разъясненным в письме.

ФОРМА

В строку 050 Листа А Уведомления нужно внести сумму расходов на покупку ККТ, в том числе траты на приобретение программного обеспечения, оплату сопутствующих услуг (настройки, установки), покупку фискального накопителя и т.д. Суммарный размер расходов на приобретение онлайн-кассы не может быть более предельного размера.

Несмотря на разработанную форму уведомления у предпринимателя остается право заявить о получении вычета в произвольном порядке, но в этом случае в уведомлении необходимо указать такие данные:

- Ф.И.О. налогоплательщика;

- номер ИНН;

- дата и номер патента, по которому предприниматель решил применить вычет;

- номер и модель приобретенной ККТ;

- сумма затрат на покупку техники.

Уведомление можно заполнить от руки, или в электронном формате.

Шаг 3. Направить документы и дождаться результата.

Декларация или уведомление и сопутствующая документация подаются в отделение налогового органа в бумажном виде либо в электронной форме (в этом случае у ИП должна быть электронная подпись). Узнать адрес своего отделения можно на сайте ФНС России.

После получения документации от предпринимателя госорган принимает решение о выплате вычета, или об отказе в выплате вычета при наличии на такое решение соответствующих оснований. Например, госорган откажет при использовании предпринимателем иных систем налогообложения, кроме ЕНВД и ПСН, при отсутствии модели онлайн-кассы в специальном реестре ККТ, при обращении за вычетом юрлица и в ряде других случаев.

1 С текстом приказа “Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронной форме” можно ознакомиться на федеральном портале проектов нормативных правовых актов (ID: 02/08/11-17/00075780).

Расходы на онлайн-кассу: налоговики рассказали, как уменьшить налог при покупке ККТ

Индивидуальные предприниматели, применяющие ЕНВД или ПСН, могут уменьшить сумму налога на расходы по приобретению онлайн-кассы, включенной в реестр ККТ. На какую сумму можно уменьшить налог, если ИП приобретает несколько касс? Можно ли учесть расходы на оплату ККТ, понесенные в период применения ЕНВД, после перехода либо на УСН «доходы минус расходы» либо на ПСН? Вправе ли «вмененщик», который забыл отразить вычет по онлайн-кассе в декларации, подать «уточненку» и вернуть переплату по налогу? Ответы на эти вопросы приведены в письме ФНС России от 21.02.18 № СД-3-3/1122@.

Предприниматель-«вмененщик» приобрел два экземпляра ККТ стоимостью 15 000 рублей и 21 000 рублей соответственно. На какую сумму он может уменьшить налог?

Вычет предоставляется в размере не более 18 000 рублей на каждый экземпляр контрольно-кассовой техники (п. 2.2 ст. 346.32 НК РФ). Учитывая данное ограничение, в описанной ситуации ИП может уменьшить сумму ЕНВД на 15 000 рублей и 18 000 рублей. Таким образом, общая сумма вычета составит 33 000 рублей.

В 2017 году ИП на ЕНВД приобрел кассовую технику, а с 1 января 2018 года перешел на УСН с объектом налогообложения «доходы минус расходы». Сможет ли он при расчете единого «упрощенного» налога учесть в расходах стоимость кассы, оплаченной во время применения ЕНВД?

Нет, такой возможности у налогоплательщика нет. Дело в том, что расходы по приобретению ККТ при исчислении налоговой базы по УСН признаются в момент их фактической оплаты (п. 2 ст. 346.17 НК РФ). Поэтому затраты на ККТ, произведенные в 2017 году в период применения ЕНВД, единый «упрощенный» налог не уменьшают.

В 2017 году ИП на ЕНВД приобрел кассовую технику, а с 1 января 2018 года перешел на ПСН. Сможет ли он уменьшить «патентный» налог на стоимость онлайн-кассы?

Да, сможет. Сумма налога уменьшается на сумму расходов по приобретению кассовой техники в размере не более 18 тысяч рублей за один кассовый аппарат. Уменьшение суммы налога в общем случае производится за налоговые периоды, которые начинаются в 2018 и 2019 годах и завершаются после регистрации предпринимателем соответствующей ККТ (п. 1.1 ст. 346.51 НК РФ).

ИП на ЕНВД заплатил налог без учета расходов на ККТ. Может ли он подать уточненную налоговую декларацию по ЕНВД, уменьшив сумму налога на стоимость онлайн-кассы?

Да, может. Переплату по ЕНВД, которая образовалась в результате подачи уточненной декларации, налогоплательщик вправе зачесть в счет предстоящих платежей либо возвратить в порядке, установленном статьей 78 НК РФ.

С 1 января 2018 года некоторые предприниматели имеют право на налоговый вычет за онлайн-кассу: вступил в силу закон от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». Расскажем, как его получить.

Налоговый вычет — хороший способ сэкономить, а чтобы полностью покрыть свои затраты на покупку и установку онлайн-кассы, рекомендуем скачать нашу бесплатную кассовую программу. Приложение Касса МойСклад поддерживает все требования 54-ФЗ. Скачайте и попробуйте его прямо сейчас.

Вычесть расходы на онлайн-ККТ из суммы налога разрешено индивидуальным предпринимателям, которые применяют патентную систему налогообложения или платят единый налог на вмененный доход.

Вернуть таким образом получится до 18 000 рублей на каждую кассу. В эту сумму может входить не только стоимость самой ККТ: можно учесть расходы на покупку фискального накопителя, необходимых программ, услуг по настройке и прочие затраты на приведение техники в рабочий режим.

Налоговый вычет на покупку ККТ: обязательные требования

Льгота распространяется не на все кассы: есть условия, которые обязательно нужно соблюдать.

- Во-первых, налоговый вычет предоставляется только на ККТ, включенные в официальный реестр ФНС.

- Во-вторых, кассу обязательно нужно поставить на учет, иначе вернуть потраченные на нее деньги не получится.

Возместят ли вам расходы — зависит от вашей деятельности и даты постановки ККТ на учет:

- ИП на ПСН или ЕНВД в сфере розничной торговли или общественного питания, имеющие сотрудников на трудовых договорах, могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2018 года. Таким образом, они могут получить налоговый вычет при покупке онлайн-ККТ только в 2018.

- Остальные ИП на ЕНВД и ПСН могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2019 года.

Таким образом, в 2019 вы сможете претендовать на возмещение расходов, только если у вас нет наемных сотрудников. Если по трудовому договору в вашем кафе занят хотя бы один человек, вернуть расходы на кассу уже не получится.

При покупке онлайн-кассы на ЕНВД налоговый вычет нельзя получить за период, который предшествовал регистрации ККТ. Сумма налога уменьшается при исчислении за налоговые периоды 2018 и 2019 годов, но не раньше периода, в котором был зарегистрирован аппарат. Если сумма ЕНВД меньше вычета за онлайн-кассу, то можно перенести остаток на следующие периоды до конца 2019 года.

Для ИП на ПСН сумма налога уменьшается за периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ. Если затраты превышают лимит, остаток учитывается при начислении налогов за следующие периоды. А если сумма налога оказалась меньше затрат, можно уменьшить патент с других видов деятельности, если для них используется касса.

Как получить налоговый вычет при покупке онлайн-кассы

Чтобы оформить вычет, индивидуальные предприниматели на ЕНВД должны подать налоговую декларацию и отразить в ней расходы на ККТ.

Предпринимателям на ПСН нужно предоставить в налоговую уведомление об уменьшении суммы платежа по патенту. Пока официальный шаблон этого документа не утвержден, и заполнять его можно в свободной форме.

Скачать шаблон уведомления на налоговый вычет за онлайн-кассу для ИП на патенте

В уведомлении обязательно указать:

- ФИО и ИНН налогоплательщика.

- Номер и дату патента, в отношении которого производится уменьшение суммы налога, сроки уплаты уменьшаемых платежей, суммы уменьшения.

- Модель и заводской номер купленной кассы.

- Сумму расходов на покупку.

Если вы уже заплатили сумму, из которой хотите получить вычет, то необходимо подать в налоговую заявление о возврате излишне уплаченного налога.

К декларации или уведомлению необходимо приложить документ, подтверждающий затраты на покупку ККТ, фискального накопителя, программного обеспечения, выполнение работ по их настройке и оказание соответствующих услуг, в том числе — на модернизацию старой кассы.

Документы подаются в тот налоговый орган, где предприниматель состоит на учете как налогоплательщик и куда он уплатил или собирается уплатить налог, из которого хочет получить вычет.

Возможен ли налоговый вычет за онлайн-кассу для ИП на УСН?

Только в случае, когда ИП совмещает УСН и ЕНВД / ПСН. Тогда можно зачесть расходы на те кассы, которые используются на вмененке или патенте. Компаниям и предпринимателям на упрощенке кассовый вычет не предоставляют.

Можно ли получить вычет за онлайн-кассу, купленную в 2017 году?

Да, но только если вы поставили ее на учет в ФНС после 1 февраля. Если вы регистрировали онлайн-кассу в январе 2017 года, вернуть расходы на ее покупку нельзя.

Как получить налоговый вычет за онлайн-кассы в полном размере?

Полный размер вычета, установленный законом, — 18 000 рублей на каждую кассу. Вернуть деньги сверх этой суммы не получится, даже если ККТ обошлась дороже.

Как получить налоговый вычет за онлайн-кассу ИП на ПСН?

Если вы применяете патентную систему налогообложения (патент), вычет за онлайн-кассу оформляется с помощью уведомления об уменьшении суммы налога.

Если налог уже заплачен — подайте в ФНС заявление на возврат излишне уплаченной суммы.

Документы предоставьте в налоговую инспекцию, где состоите на учете и куда будете платить налог. Можно отправить их в ФНС и по интернету, заверив усиленной квалифицированной электронной подписью.

ИП на ЕНВД или ПСН могут уменьшить налог на покупку ККТ. Законом учитывается покупка кассы, фискального накопителя, программного обеспечения, сервисные работы, затраты на модернизацию. Уменьшить налог можно на 18 000 рублей по каждой кассе.

Чтобы уменьшить налог нужно, чтобы касса находилась в реестре ФНС, была зарегистрирована, использовалась в деятельности на ЕНВД или ПСН, а расходы на покупку кассы не были учтены при расчёте других налогов.

Вычет можно получить в 2019 году. ИП на ЕНВД в сфере общественного питания и розничной торговли c наёмными сотрудниками должны были зарегистрировать кассу в налоговой в период с февраля 2017 по июль 2018 и уже не смогут получить вычет.

Остальные должны поставить кассу на учёт в период с 1 февраля 2017 по 1 июля 2019. Если организация поставит кассу на учет позже 1 июля 2019 года, то вычет получить не удастся. Если касса куплена раньше 2017 года, то получить вычет можно, если на учет она поставлена в период с 2017 по 2019.

Налог по ЕНВД выплачивается каждый квартал и получить вычет можно только с того квартала, в котором кассу поставили на учёт.

- Если онлайн-касса куплена в первом квартале, то вычет можно получить за каждый квартал. Сумма вычета таким образом составит 100% налога.

- Если касса зарегистрирована во втором квартале, то вычет составит сумму за оставшиеся кварталы.

При покупке ККТ на ЕНВД вычет нельзя получить за период, который предшествовал регистрации кассы. Сумма налога уменьшается за налоговые периоды 2018 и 2019 годов. Если сумма ЕНВД меньше вычета за ККТ, то можно перенести остаток на следующие периоды до конца 2019 года.

Для предпринимателя на ПСН налог уменьшится за периоды, которые начинаются в 2018 году и завершаются после регистрации кассы.

- Если ИП на ПСН должен перейти на онлайн-кассы с 1 июля 2018 года, то для заявления вычета онлайн-касса должна быть зарегистрирована в налоговой инспекции с 01.02.2017 по 01.07.2018. Налог можно уменьшить за периоды, которые начинаются в 2018 году и заканчиваются после регистрации ККТ.

- Когда ИП на ПСН должен перейти на применение онлайн-касс с 1 июля 2019 года, то для заявления вычета онлайн-касса должна быть зарегистрирована в налоговой инспекции с 01.02.2017 по 01.07.2019. Налог можно уменьшить за периоды, которые начинаются в 2018 и 2019 годах и завершаются после регистрации ККТ.

Можно уменьшить любой из платежей по патенту. Если патент оплачен, а срок действия не истек, то расходы на покупку кассы получают статус переплаты. Их можно зачесть или возвратить. Если у ИП есть несколько патентов и по одному из них расходы превышают сумму налога, оставшейся частью расходов можно уменьшить налог по другому патенту.

ИП на ПСН надо подать в налоговую уведомление об уменьшении суммы платежа по патенту. Можно отправить уведомление в письменной или электронной форме. Рекомендуемая форма уведомления указана в письме ФНС России от 04.04.2018 № СД-4-3/6343@.

Если ФНС признает данные недостоверные, то пришлёт уведомление об отказе в вычете в течение 20 дней с момента получения уведомления от ИП. В этом случае ИП может исправить ошибки в уведомлении и повторно отправить запрос в ФНС.

Чтобы оформить вычет на ЕНВД, нужно подать налоговую декларацию и указать расходы на покупку ККТ.

В любом случае потребуется указать:

- ФИО,

- ИНН,

- Суммы уменьшения,

- Сроки уплаты уменьшаемых платежей,

- Модель и заводской номер кассы, которая должна быть в реестре ФНС,

- Сумма расходов на покупку,

- Номер и дата патента.

Как и когда можно снизить налог по патенту за счет затрат на ККТ?

Я ИП на патенте (розничная торговля). Купила и зарегистрировала ККТ в налоговой в июне 2018 года. Подскажите, пожалуйста, если я не подала и не подам заявление на уменьшение налога на патент в этом году, могу ли я подать это заявление в начале следующего года (2019 г)? Кроме того, пишется,что можно вернуть не больше 18000 руб за один ККТ – это имеется в виду вообще или только в период одного года? Мои затраты на ККТ 35000, поэтому хотелось бы знать все нюансы.

Заранее большое спасибо

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 742 вопроса .

В среднем ожидание ответа – 14 минут.

Здравствуйте, Олеся. Согласно ст. 346.51 НК РФ налог можно уменьшить на сумму не более чем на 18 000 руб. за 1 ККМ. Это имеется ввиду вообще. Чтобы воспользоваться этим правом Вам нужно подать уведомление в налоговый орган об уменьшении суммы налога. При этом если налог уже был уплачен, то Вы можете подать заявление о возврате излишне уплаченного налога.

Налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган, в котором он состоит на учете в качестве налогоплательщика и в который уплачена (должна быть уплачена) сумма налога, подлежащая уменьшению. В случае, если сумма налога, подлежащая уменьшению, уплачена до такого уменьшения, зачет (возврат) суммы излишне уплаченного налога производится в порядке, установленном статьей 78 настоящего Кодекса.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.