Описание страницы: минфин рассказал, в каком случае налог при усн нельзя уменьшить на сумму торгового сбора от профессионалов для людей.

Содержание

Минфин рассказал, в каком случае налог при УСН нельзя уменьшить на сумму торгового сбора

Торговый сбор в Москве, Санкт-Петербурге и Севастополе устанавливают НК РФ и местные законы. Платить его надо обязательно.

Налоговая ставит на учет компанию или ИП как плательщика сбора либо по месту нахождения недвижимости, если деятельность, облагаемая торговым сбором, осуществляется с помощью такого имущества, либо по адресу компании или предпринимателя, если недвижимость для его работы не нужна.

НК РФ гласит, что если налогоплательщик занимается деятельностью, которая облагается торговым сбором, то он может уменьшить сумму авансового платежа или налога по этому виду деятельности, на сумму торгового сбора, если налог уходит в бюджет городов, взимающих торговый сбор.

Если же плательщик платит торговый сбор в Москве, а сам стоит на учете в Подмосковье, то уменьшить сумму налога на величину сбора нельзя.

Документ включен в СПС “Консультант Плюс”

Уменьшение налога по УСН на сумму торгового сбора или на сумму страховых взносов

Добрый вечер.

На самом деле все не так просто. Посмотрите публикацию, которую публиковал БухОнлайн

Минфин разъяснил порядок учета сумм торгового сбора при применении УСН

Из письма Минфина, опубликованного в этой публикации

Цитата: Письмо Минфина от 27 марта 2015 г. N 03-11-11/16902

.

Согласно пункту 8 статьи 346.21 Кодекса в случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Кодекса установлен торговый сбор, налогоплательщик в дополнение к суммам уменьшения, установленным пунктом 3.1 указанной статьи Кодекса, вправе уменьшить сумму налога (авансового платежа), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от указанного вида предпринимательской деятельности, зачисляемую в бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя, в котором установлен указанный сбор, на сумму торгового сбора, уплаченного в течение этого налогового (отчетного) периода.

| Видео (кликните для воспроизведения). |

Таким образом, налогоплательщики, применяющие упрощенную систему налогообложения с объектом налогообложения в виде доходов и осуществляющие несколько видов предпринимательской деятельности, на сумму торгового сбора вправе уменьшить только сумму налога, исчисленного с объекта налогообложения по виду деятельности, по которому уплачивается указанный сбор.

Следовательно, названные налогоплательщики в целях применения пункта 8 статьи 346.21 Кодекса обязаны вести раздельный учет доходов и суммы налога , уплачиваемого в связи с применением упрощенной системы налогообложения с этих доходов, по виду деятельности, по которому уплачивается торговый сбор.

То есть, налог с деятельности не подпадающей под уплату торгового сбора Вы уменьшаете на страховые взносы за работников (при их наличии) и ИП.

А налог с деятельности, подпадающей под уплату торгового сбора уменьшаете на торговый сбор.

Также следует отметить, что налог по УСН должен быть уплачен в бюджет того города, в котором введен торговый сбор – п. 8 ст. 346.21 НК РФ

Что такое торговый сбор при УСН? Ответ на этот вопрос будет неоднозначным, поскольку, с одной стороны, ТС — дополнительная финансовая нагрузка на предприятие, с другой — есть много оснований для применения льгот, направленных на снижение такой нагрузки при упрощенке.

Торговый сбор (ТС) — это сбор, устанавливаемый федеральным законодательством в отношении предпринимателей и юрлиц, занимающихся торговлей:

- через объекты стационарной торговой сети с торговыми залами и без;

- объекты нестационарной торговой сети;

- складские помещения.

Плательщиками ТС признаются предприниматели и юрлица Москвы, Севастополя и Санкт-Петербурга, для которых данный вид платежа устанавливается нормативным актом муниципалитета. (По состоянию на октябрь 2017 года такой НПА принят только в Москве.) ТС применяется в отношении налогоплательщиков, применяющих УСН или ОСНО.

Если для хозсубъекта установлена обязанность уплачивать ТС, то фактически он должен перечислять по торговым видам деятельности 2 налога:

- сам налог УСН (его величина определяется выручкой при УСН 6% или разницей между доходами и расходами при УСН 15%);

- торговый сбор (в фиксированной величине исходя из показателей налоговой базы).

Отметим, что плательщиками ТС не могут быть (п. 2 ст. 411 НК РФ):

- ИП на ПСН;

- ИП и юрлица на ЕСХН.

Если ИП или юрлицо становится обязанным платить ТС, то оно не сможет работать на ЕНВД при осуществлении торговых видов деятельности (п. 2.1 ст. 346.26 НК РФ).

Уплаченные продавцом на упрощенке суммы по ТС могут быть использованы:

- в уменьшение налога при УСН «доходы» по торговой деятельности (аналогичная льгота установлена для плательщиков на ОСН);

- в уменьшение налоговой базы при УСН «доходы минус расходы».

Рассмотрим подробнее, каким образом продавец на УСН может пользоваться указанными преференциями и отражать их в налоговом учете на практике.

Как торговый сбор вычитается из налога по УСН «доходы»?

Что такое торговый сбор при УСН – доходы по существу? Это особая налоговая льгота, которая применяется в следующем порядке.

Процедура уплаты авансовых платежей по УСН и ТС очень схожа: и те, и другие перечисления в бюджет осуществляются по итогам каждого квартала.

Нужно иметь в виду, что авансы по УСН могут быть уменьшены только на ту сумму ТС, которая уплачена в течение отчетного периода (п. 8 ст. 346.21 НК РФ). Поэтому если, к примеру, ТС за 2 квартал 2017 года уплачен 25 июля, то эту сумму можно будет использовать для уменьшения аванса по УСН только за 3 квартал или за год в целом.

Особенно важно знать плательщику торгового сбора при УСН – что такой вычет, как уменьшение исчисленного налога, предоставляется, только если у хозяйствующего субъекта есть столичная налоговая прописка (как и для пользования льготой при ОСН).

Льгота в виде возможности вычета ТС из УСН «доходы» не лишает налогоплательщика права уменьшать налог и на страховые взносы (50% от налога при наличии штата работников, 100% — ИП без работников). Торговый сбор уменьшает налог по УСН – доходы, только если тот и другой платеж относятся к одному и тому же отчетному (либо налоговому) периоду.

В уменьшение УСН сначала направляются суммы страховых взносов, если они уплачиваются. И только в случае если взносы окажутся меньше налогов, то разница между взносами и налогами может быть уменьшена на ТС.

ВАЖНО! Если налогоплательщик на УСН 6% осуществляет несколько видов деятельности, то он должен вести раздельный учет доходов, поскольку на сумму ТС он вправе уменьшить лишь ту часть упрощенного налога, в отношении которой установлен ТС (письмо ФНС от 23.07.2015 № 03-11-09/42494).

Как торговый сбор уменьшает налог по УСН «доходы минус расходы»?

Торговый сбор при УСН – доходы минус расходы применяется иначе.

В данном случае суммы ТС приравниваются к прочим расходам (как и страховые взносы) и учитываются в книге учета доходов и расходов кассовым методом. То есть уменьшают налоговую базу по УСН в день оплаты сбора (подп. 22 п. 1 ст. 346.16 НК РФ). Таким образом, исчисленный налог по ставке 15% нельзя уменьшить на уплаченный ТС.

Не имеет значения, для какого вида деятельности исчисляется УСН: при расчете налога учитываются расходы по всем видам деятельности, включая торговую. Таким образом, у фирм на УСН «доходы минус расходы» нет обязанности вести раздельный учет доходов и расходов по УСН и ТС, как в случае с УСН «доходы».

Плательщики УСН «доходы минус расходы» могут быть зарегистрированы в любом регионе — у них не исчезнет право применять расходы в виде уплаченного в столице ТС для уменьшения налоговой базы.

Рассмотрим, каким образом ведется учет торгового сбора при УСН 6% подробнее.

В этих целях может быть применена обновленная форма Книги учета доходов и расходов — с изменениями, внесенными приказом Минфина России от 07.12.2016 № 227н. Новая форма станет обязательной с 01.01.2018 года, но в 2017 году хозяйствующие субъекты вправе задействовать ее по своему усмотрению.

Сведения о применении сумм по торговому сбору в уменьшение исчисленного УСН «доходы» отражаются в разделе V Книги учета доходов и расходов. Кроме того, появилась инструкция по заполнению соответствующего раздела. Она предписывает плательщикам сбора указывать:

- в графе 1 раздела V — порядковый номер операции по оплате ТС в бюджет;

- в графе 2 — дату и номер платежного поручения на оплату;

- в графе 3 — период, за который уплачен ТС;

- в графе 4 — сумму уплаченного ТС.

Плательщиками УСН по ставке 15% ТС в Книге учета отражается в обычном порядке, принятом для любых других расходов (кроме тех, что направлены на покупку основных средств — по ним учет ведется отдельно).

Книга учета доходов и расходов — не единственный документ, в котором фиксируются сведения о ТС. В декларации по УСН сумма торгового сбора также отражается. Изучим, каким образом.

Сведения о торговом сборе указываются в разделе 2.1.2 декларации, которая заполняется по форме, введенной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

При заполнении данного раздела нужно иметь в виду, что:

- он заполняется, только если торговый сбор вычитается из УСН- налога, то есть при схеме УСН «доходы»;

- в строках 110–143 и 130–133 раздела указываются данные только по торговым видам деятельности (в то время как в строках 110–143 и 130–133 раздела 2.1.1 — по всем видам деятельности);

- в строках 150–153 сумма ТС отражается нарастающим итогом;

- в строках 160–163 раздела отражается разница между показателями в строках 130–133 и 140–143 раздела, если сумма налога, уменьшенная на взносы, меньше ТС;

- в строках 160–163 указывается значение, идентичное прописанному в строках 150–153, если сумма налога, уменьшенная на взносы, больше либо равна ТС;

- значение, указываемое в строках 160–163, не может быть больше разницы между налогом и страховыми взносами.

Плательщики УСН по ставке 15% включают суммы ТС в состав расходов в обычном порядке и раздел 2.1.2 декларации не заполняют.

ИП или юрлицо на УСН, начавшее торговую деятельность в городе, где приняты законы о взимании торгового сбора (сейчас это только Москва), становится обязанным уплачивать и налог, и ТС. При УСН «доходы» возможно уменьшение исчисленного налога на сумму ТС. При этом требуется раздельный учет доходов по видам деятельности, в отношении которых не установлен ТС. При УСН «доходы минус расходы» ТС включается в расходы в целях уменьшения налоговой базы.

| Видео (кликните для воспроизведения). |

Торговый сбор отчетность по начислению и уплате сумм в бюджет не предусматривает. Подавать декларацию в налоговые органы пока не требуется. В то же время частично размер уплаченного сбора допустимо учитывать в расходах при расчете НДФЛ, налогов на прибыль или при УСН.

Обязанность по самостоятельному исчислению и уплате торгового сбора в соответствии с п. 1 ст. 411 НК РФ возлагается на предпринимателей и организации, которые ведут торговую деятельность в пределах муниципального образования, принявшего нормативный акт о введении на своей территории этого сбора.

Перечислять торговый сбор при условии его действия на территории ведения торговой деятельности необходимо организациям и ИП, находящимся на ОСНО и УСН. Учреждения и предприниматели, уплачивающие ЕСХН, от обязанности по начислению торгового сбора освобождены. ИП, работающие на патентной системе, также его не уплачивают. ЕНВД не применяется по тем видам деятельности, по которым на основании решения местных властей взимается торговый сбор.

ВАЖНО! Начисление торгового сбора предполагается лишь в тех случаях, когда субъект при осуществлении торговых операций использует движимое/недвижимое имущество. То есть имеется объект торговли.

НК РФ не дает четкого определения объекта торговли. Письмо Минфина России от 15.07.2015 № 03-11-10/40730 содержит положения, определяющие обязанности по уплате торгового сбора субъектами, занимающимися различной деятельностью по реализации. Не облагаются сбором следующие виды работ:

- Реализация изделий собственного производства, если при продаже не используются объекты торговли (торговые точки).

- Продукты питания, продажа которых осуществляется при помощи объектов общепита.

- Реализация предметов залога ломбардами.

- Использование помещений для заключения торговых договоров и соглашений, если площадь не оборудована для выкладки товаров и совершения денежных расчетов с клиентами.

- Если при оказании бытовых услуг происходит реализация сопутствующих товаров.

Еще одну точку зрения чиновников об определении объекта продаж можно узнать из материала «Платить ли торговый сбор при продажах через офис?».

Перечисление взноса в бюджет следует производить каждый квартал не позднее 25-го числа следующего после него месяца, если были зафиксированы случаи торговли, соответствующие требованиям ст. 413 НК РФ. Отдельных форм отчетности по исчислению и уплате сбора не предусматривается.

Если предприятие находится на ОСНО и при этом уплачивает торговый сбор, появляется возможность уменьшения итоговой суммы налога на прибыль или авансовых платежей по ней (п. 10 ст. 286 НК РФ). Однако при этом потребуется выполнение следующих условий:

- В налоге на прибыль уменьшить можно только ту его часть, которая подлежит перечислению в региональный бюджет, куда осуществляется уплата и торгового сбора.

- Торговый сбор за определенный период должен быть не только начислен, но и уплачен в срок.

- Субъект предоставил уведомление о постановке на учет как плательщика торгового сбора.

Если размер уплаченного торгового сбора больше начисленного к уплате за отчетный период в региональный бюджет налога на прибыль, то оставшаяся сумма сбора может быть учтена в следующем отчетном периоде или в декларации по прибыли за год. Отсутствие у предприятия в отчетном периоде прибыли не является поводом для неуплаты торгового сбора.

Если у юридического лица есть обособленные подразделения, то налог на прибыль по филиалам можно уменьшить в части, которая перечисляется ими в тот же бюджет, что и сумма торгового сбора.

Для отражения торгового сбора в декларации по прибыли, утвержденной приказом ФНС России 19.10.2016 № ММВ-7-3/572@, предназначены строки 265-267 на листе 02 и строки 095-097 в приложении 5 к листу 02.

О некоторых нюансах заполнения декларации читайте в статье «Декларация по налогу на прибыль за 2-й квартал 2017 года».

К субъектам, которые находятся на общей системе налогообложения и имеют право уменьшить налоговые платежи за счет торгового сбора, относятся не только организации, но и ИП. Предприниматели вправе зачесть уплаченный размер взноса в счет суммы начисленного НДФЛ за налоговый период (п. 5 ст. 225 НК РФ).

Однако если налогоплательщик зарегистрирован в одном регионе, а платит торговый сбор по месту осуществления деятельности на другой территории, сократить итоговые расходы на перечисление НДФЛ не удастся. ИП также потребуется зарегистрироваться в качестве плательщика торгового сбора, подав соответствующее уведомление в органы ФНС.

В декларации по форме 3-НДФЛ, утвержденной приказом ФНС России от 24.12.2014 № ММВ-7-11/671@ (в редакции от 10.10.2016), торговый сбор, уменьшающий сумму начисленного налога на доходы, будет показан по строке 091 раздела 2.

Форму декларации 3-НДФЛ, содержащую строку для отражения торгового сбора, см. в статье «Новая форма налоговой декларации 3-НДФЛ».

Уменьшение налога при УСН на сумму торгового сбора

Еще ряд субъектов предпринимательской деятельности вправе уменьшать налоговые платежи за счет уплаченного ранее торгового сбора. Речь идет о физических и юридических лицах, выбравших упрощенную систему налогообложения.

Если предприниматели работают на упрощенке и в качестве объекта налогообложения учитывают только доходы, то налог (авансовый платеж) по УСН можно уменьшить на сумму уплаченного сбора (п. 8 ст. 346.21 НК РФ). Для этого требуется, чтобы фактический платеж по сбору был произведен в том же отчетном периоде, когда начислен налог. Сам налогоплательщик должен быть зарегистрирован в том регионе, где действует торговый сбор.

При расчете итогового налога по УСН ограничения в 50% для уменьшения суммы за счет сбора нет (п. 8 ст. 346.21 НК РФ).

Упрощенка с объектом налогообложения «доходы за вычетом расходов» учитывает перечисленный торговый сбор в затратах, уменьшающих базу по налогу (подп. 22 п. 1 ст. 346.16 НК РФ).

О прочих расходах, которые правомерно учитывать при данном объекте налогообложения УСН, читайте в статье «Перечень расходов при УСН “доходы минус расходы”».

В декларации по упрощенке необходимость в отражении торгового сбора в специально отведенных для этого строках есть только у налогоплательщиков, выбравших объектом обложения налогом «доходы». Для отражения этого сбора они используют строки 150–153 и 160–163 в разделе 2.1.2 УСН-декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

Торговый сбор на данный момент действует только на территории Москвы. В прочих регионах соответствующее решение местных властей не принято. Субъектам, осуществляющим торговую деятельность, подпадающую под обложение сбором, вменяется в обязанность встать на учет в качестве его плательщиков в органах ФНС. В дальнейшем отчитываться за совершенные операции не требуется. Своевременно уплаченный торговый сбор учитывается при составлении налоговой отчетности по прибыли, НДФЛ или УСН-налогу для уменьшения налоговых обязательств.

30 Октября 2015 Как торговый сбор уменьшает налог при УСН

Согласно п. 8 ст. 346.21 НК РФ в случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого установлен торговый сбор, он в дополнение к суммам уменьшения, установленным п. 3.1 указанной статьи Кодекса, вправе уменьшить сумму налога (авансового платежа), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от указанного вида предпринимательской деятельности, зачисляемую в бюджет городов федерального значения Москвы, Санкт-Петербурга или Севастополя, в которых установлен указанный сбор, на сумму торгового сбора, уплаченного в течение этого налогового (отчетного) периода.

Положения данного пункта не применяются в случае непредставления налогоплательщиком в отношении объекта осуществления предпринимательской деятельности, по которому уплачен торговый сбор, уведомления о постановке на учет в качестве плательщика торгового сбора.

Таким образом, ограничение вычета сумм торгового сбора из сумм налога в рамках УСН (если объект налогообложения — «доходы») в размере не более чем 50% от суммы налога, уплачиваемого в связи с применением УСН, п. 8 ст. 346.21 НК РФ не установлено. Имеющееся ограничение в размере 50% от суммы налога применяется только для целей п. 3.1 указанной статьи Кодекса.

Вот и наступил 2019 год, который уже ознаменовался для плательщиков ЕСХН возможным повышением суммы их налоговых обязательств. Неожиданно они стали плательщиками одного из самых сложных и условных в расчетах налогов – НДС, ставка по которому еще и повысилась с 2019 года. Правда, плательщикам ЕСХН предоставлена возможность по‑прежнему не платить НДС, только теперь они такую возможность не получат автоматически, а должны совершить определенные действия – подать уведомление о таком освобождении. В частности, возникает вопрос, когда его можно подать и что случится, если уже наступил 2019 год, а оно не подано.

Какие потери от недостачи и (или) порчи при хранении и транспортировке материально-производственных запасов (МПЗ) можно учесть для целей исчисления налога на прибыль? Что такое естественная убыль и как она нормируется? Какие проблемы возникают у налогоплательщиков при практическом применении соответствующих норм НК РФ? Ответы на эти и другие вопросы об учете потерь от недостач и порчи МПЗ – в предложенном материале.

В России расширят практику применения налогового мониторинга, которая позволяет сократить налоговые проверки бизнеса в обмен на его открытость перед фискальными органами. Сейчас этим инструментом пользуются лишь крупные структуры, но скоро он станет доступен компаниям поменьше. Законопроект готовит министерство финансов.

Физическое лицо, даже если оно не зарегистрировано в качестве индивидуального предпринимателя, при сдаче в аренду принадлежащего ему нежилого помещения становится плательщиком НДС в отношении полученного от арендатора дохода. На это не раз указывали компетентные органы, а также высшие судьи. Причем ФНС обращала внимание на такие решения, включая их в обзор важных правовых позиций по вопросам налогообложения. Обозначенный подход, понятно, приведет к ответственности «не заметившего» своей предпринимательской деятельности «физика»-арендодателя: с него взыщут НДС, пени и штраф. Но как при этом будет произведен расчет налога относительно полученной суммы дохода: с применением базовой или расчетной ставки?

В соответствии со ст. 152 Трудового кодекса сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размере. Поскольку необходимость соблюдения данного требования не поставлена законодателем в зависимость от порядка учета рабочего времени, указанная норма применяется и в отношении работников, которым установлен суммированный его учет.

Торговый сбор позволяет уменьшать налоговую нагрузку налогоплательщиков, ведущих свою деятельность на УСН «доходы минус расходы». Данная статья поможет правильно произвести расчёт и уплату как торгового сбора, так и налога.

В соответствии со ст.411 НК РФ плательщиками сбора признаются:

Торговый сбор начисляется лишь тогда, когда при осуществлении предпринимательской деятельности используются объекты движимого или недвижимого имущества.

В Письме Минфина России от 15 июля 2015 г. N 03-11-10/40730 «О порядке исчисления торгового сбора» и в ст. 413 НК РФ поясняется, что к торговой деятельности относятся следующие виды торговли:

- торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями);

- торговля через объекты нестационарной торговой сети;

- торговля через объекты стационарной торговой сети, имеющие торговые залы;

- торговля, осуществляемая путем отпуска товаров со склада.

Согласно п.2 ст.411 НК РФ освобождаются от уплаты торгового сбора организации и индивидуальные предприниматели, ведущие свою деятельность с использованием следующих систем налогообложения:

- патентная система налогообложения;

- ЕСХН.

Помимо указанных в Налоговом кодексе РФ систем налогообложения от уплаты торгового сбора освобождаются организации и индивидуальные предприниматели (Письмо Минфина России от 15 июля 2015 г. N 03-11-10/40730):

- реализующие изделия собственного изготовления, не используя при этом объектов торговли;

- реализующие продукты питания через объекты общепита;

- реализующие предметы залога через ломбарды;

- использующие помещения для заключения торговых сделок и соглашений, но при условии, что используемая площадь не предусматривает выкладку и реализацию товаров;

- оказывающие бытовые услуги и реализующие при этом сопутствующие товары.

ИП Пирожков П.П. занимается изготовлением аксессуаров из кожи. Торговых площадей у предпринимателя нет, в связи с чем от уплаты торгового сбора он освобождён, но ровно до тех пор, пока торговая площадь не появится.

В случае, если деятельность соответствует условиям, указанным в ст. 413 НК РФ, – необходимо производить уплату торгового сбора.

Перечисление торгового сбора в бюджет осуществляется ежеквартально, но не позднее 25-го числа месяца, следующего после него:

Важно отметить, что уплата торгового сбора производится даже в том случае, если был зафиксирован единичный случай деятельности, подразумевающей проведение уплаты торгового сбора.

Согласно писем Департамента налоговой и таможенно-тарифной политики Минфина России от 23 июля 2015 г. № 03-11-09/42494 и Федеральной налоговой службы от 14 августа 2015 г. № ГД-4-3/14386@ «О порядке учета сумм торгового сбора, налогоплательщиками, применяющими упрощенную систему налогообложения» необходимо придерживаться порядка учёта сумм торгового сбора налогоплательщикам, применяющим упрощённую систему налогообложения.

В соответствии с п.8 ст.346.21 в случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого установлен торговый сбор, налогоплательщик в дополнение к суммам уменьшения, вправе уменьшить сумму налога (авансового платежа), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от указанного вида предпринимательской деятельности, зачисляемую в консолидированный бюджет субъекта Российской Федерации, в состав которого входит муниципальное образование (в бюджет города федерального значения Москвы, Санкт-Петербурга или Севастополя), в котором установлен указанный сбор, на сумму торгового сбора, уплаченного в течение этого налогового (отчетного) периода.

Как отразить в налоговой декларации торговый сбор при УСН «доходы минус расходы»?

Предприниматели, применяющие УСН «доходы минус расходы» уменьшают доходы на величину расходов, включая в расходы и торговый сбор. В налоговой декларации эти данные учитываются в Разделе 2.2 «Расчёт налога, уплачиваемого в связи с применением упрощённой системы налогообложения и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов)». При этом заполняются строки 221, 222, 223.

Ведение налогового учёта разных видов деятельности, часть которых подлежит исчислению и уплате торгового сбора

Предприниматели, осуществляющие несколько видов деятельности, часть которых подлежит исчислению и уплате торгового сбора, обязаны вести раздельный учёт доходов, чтобы воспользоваться правом уменьшения налоговой базы.

- Мы занимаемся выращиванием грибов и планируем поставлять их в кафе и рестораны нашего города. Придётся ли нам платить торговый сбор?

Ответ: Нет, ваша деятельность не подлежит уплате торгового сбора в соответствии с Письмом Минфина России от 15 июля 2015 г. № 03-11-10/40730.

- В офисе мы планируем организовать витрину, где будет представлена продукция, которую мы производим. Придётся ли нам в этом случае производить уплату торгового сбора, если офис не является магазином?

Ответ: Вам будет чрезвычайно сложно доказать отсутствие в офисе торговой деятельности при организованной витрине. По этому поводу Минфин России в своём письме от 15.07.2015 г. № 03-11-10/40730 даёт разъяснение, что от уплаты торгового сбора освобождаются предприниматели, использующие помещения для заключения торговых сделок и соглашений, но при условии, что используемая площадь не предусматривает выкладку и реализацию товаров. В связи с этим Вам придётся производить уплату торгового сбора.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

В письме от 07.10.2015 № 03-11-03/2/57373 Минфин России рассказал о применении при вычете торгового сбора из сумм налога, уплачиваемого при УСН (объект налогообложения — доходы), ограничения в размере не более 50% от суммы налога.

Согласно п. 8 ст. 346.21 НК РФ в случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого установлен торговый сбор, он в дополнение к суммам уменьшения, установленным п. 3.1 указанной статьи Кодекса, вправе уменьшить сумму налога (авансового платежа), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от указанного вида предпринимательской деятельности, зачисляемую в бюджет городов федерального значения Москвы, Санкт-Петербурга или Севастополя, в которых установлен указанный сбор, на сумму торгового сбора, уплаченного в течение этого налогового (отчетного) периода.

Положения данного пункта не применяются в случае непредставления налогоплательщиком в отношении объекта осуществления предпринимательской деятельности, по которому уплачен торговый сбор, уведомления о постановке на учет в качестве плательщика торгового сбора.

Таким образом, ограничение вычета сумм торгового сбора из сумм налога в рамках УСН (если объект налогообложения — «доходы») в размере не более чем 50% от суммы налога, уплачиваемого в связи с применением УСН, п. 8 ст. 346.21 НК РФ не установлено. Имеющееся ограничение в размере 50% от суммы налога применяется только для целей п. 3.1 указанной статьи Кодекса.

Это удобно: чтобы быть в курсе новостей сайта ЭЖ подпишитесь на нашу рассылку

Минфин рассказал, как упрощенцам уменьшать суммы торгового сбора

ФНС в письме от 14.08.2015 № ГД-4-3/14386@ ответила на вопрос, как упрощенцам учитывать торговый сбор при УСН.

Как указали налоговики, учет торгового сбора зависит от объекта налогообложения при УСН.

Если объект доходы, то упрощенец уменьшает исчисленный налог по УСН на суммы торгового сбора. То есть учитывает торговый сбор в вычете по УСН наравне с больничными и взносами. Причем 50% ограничений по вычету на торговый сбор не распространяются (по взносам ограничения продолжают действовать).

Что касается объекта доходы минус расходы, то здесь упрощенцам не повезло. Минфин считает, что на таком объекте торговый взнос надо ставить в расходы при УСН, а не в вычет.

Подробнее про учет торгового сбора при УСН будет рассказано в журнале «Упрощенка» № 10. Журнал выйдет как раз к сроку, когда упрощенцы будут делать первые платежи по торговому сбору — за 3 квартал 2015 года. Подпишитесь сегодня со скидкой 20%.

Законодательство меняется чаще, чем вы заходите на наш сайт! Чтобы не пропустить ни одной важной бухгалтерской новости, подпишитесь на ежедневную новостную рассылку. Это бесплатно.

Порядок расчета УСН-налога зависит от того, с каким объектом налогообложения работает «упрощенец»: доходы или доходы за минусом расходов. Практика показывает, что если ваши расходы невелики (вы не платите за аренду офиса, не привлекаете наемных работников), выгоднее применять объект налогообложения «доходы». Если же вы ведете деятельность, связанную с крупными расходами (к примеру, оптовая торговля товарами), выгоднее выбрать объект налогообложения «доходы минус расходы». О том, как рассчитать «упрощенный» налог в обоих случаях, расскажет статья, подготовленная экспертами бератора «УСН на практике».

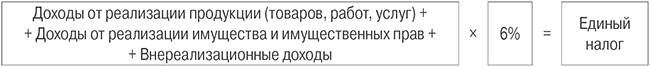

Итак, если в качестве объекта налогообложения вы выбрали доходы, то налоговая база по единому налогу это денежное выражение доходов вашей организации. В состав доходов включают (п. 1, 2 ст. 248 НК РФ):

- доходы от реализации продукции (товаров, работ, услуг);

- доходы от реализации имущества и имущественных прав;

- внереализационные доходы.

В этом случае единый налог рассчитывают по формуле.

Доходы от реализации определяются в порядке, установленном статьей 249, а внереализационные доходы – в порядке, установленном статьей 250 Налогового кодекса.

Доходы определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, 9 месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и 9 месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (6%) и фактически полученных доходов.

Читайте в бераторе

Начисленный налог (авансовый платеж) можно уменьшить, но не более чем на 50% от его величины:

- на сумму уплаченных взносов на обязательное пенсионное, социальное и медицинское страхование;

- на сумму взносов «по травме»;

- на сумму пособий по временной нетрудоспособности, выплаченных за счет собственных средств фирмы (за исключением пособий, выплаченных в связи с несчастным случаем на производстве и профзаболеванием);

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми компаниями, имеющими лицензии на такой вид страхования (п. 3.1 ст. 346.21 НК РФ).

Кроме того, в дополнение к этому перечню вычетов, которые предусмотрены для всех «упрощенцев», те, кто занимается торговлей, могут уменьшать начисленный налог на сумму торгового сбора, уплаченного за отчетный период или год (п. 8 ст. 346.21 НК РФ).

Читайте в бераторе

Существуют некоторые особенности уменьшения единого налога.

- Начисленный налог уменьшают на сумму страховых взносов, которая была фактически уплачена (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде, а не за этот же период (п. 3.1 ст. 346.21 НК РФ). Неважно, за какой период уплачены взносы. Например, страховые взносы за декабрь 2015 года, уплаченные в январе 2016 года, уменьшают авансовый платеж по УСН за I квартал 2016 года.

- Единый налог можно уменьшить на сумму больничных пособий, выплаченных работникам только за счет средств организации, то есть за первые три дня болезни (пп. 2 п. 3.1 ст. 346.21 НК РФ).

Если из средств работодателя к пособию по временной нетрудоспособности работника была начислена доплата до фактического среднего заработка, уменьшить «упрощенный» налог на сумму такой доплаты нельзя (письмо Минфина РФ от 6 февраля 2012 г. № 03-11-06/2/20).

- Уменьшить единый налог на сумму страховых платежей за работников можно только в случае, если страховая выплата по договорам добровольного страхования на случай временной нетрудоспособности не превышает размера больничного пособия за первые три дня болезни работника, определяемого в соответствии с законодательством (пп. 3 п. 3.1 ст. 346.21 НК РФ).

- «Упрощенный» налог можно уменьшить на сумму страховых взносов, уплаченных за счет заемных средств. Из каких средств перечисляются страховые взносы за работников – собственных или привлеченных за счет займа или кредита – значения не имеет. Главное, чтобы взносы были уплачены в том же налоговом (отчетном) периоде, за который начислен «упрощенный» налог (письмо Минфина России от 20 июля 2015 г. № 03-11-06/41618).

- Помимо суммы уплаченных (в пределах исчисленных сумм) страховых взносов из исчисленной суммы «упрощенного» налога можно вычитать и недоимку по страховым взносам, погашенную в этом же периоде. Но опять-таки при условии, что налог уменьшается не более чем на 50% (письмо Минфина России от 7 августа 2015 г. № 03-11-11/45839).

- Индивидуальный предприниматель без наемных работников, применяющий УСН с объектом «доходы», может уменьшить сумму налога на переплату по страховым взносам. Но только после того, как Пенсионный фонд примет решение о зачете переплаты (письмо Минфина России от 16 ноября 2016 г. № 03-11-11/67299).

- С 1 июля 2015 года в Москве введен торговый сбор, под уплату которого подпадают и «упрощенцы».

Те из них, которые применяют объект налогообложения «доходы» в дополнение к суммам, на которые сейчас можно снизить сумму единого налога (страховые взносы, больничные пособия, платежи по договорам добровольного личного страхования) могут уменьшить «упрощенный» налог на сумму фактически уплаченного торгового сбора. С условием, что налог перечислен в бюджет города, в котором введен торговый сбор (п. 8 ст. 346.21 НК РФ).

Этот вывод подтверждают финансисты. Например, если предприниматель на «упрощенке» проживает в Московской области и одновременно торгует в Москве через объект недвижимости, уменьшать сумму УСН-налога на сумму торгового сбора, уплаченного в бюджет города Москвы, он не вправе (письмо Минфина России от 15 июля 2015 г. № 03-11-09/40621).

Фирмы и предприниматели, применяющие УСН, имеют право вести несколько видов бизнеса. Но в этом случае те из них, которые применяют объект «доходы», могут уменьшать единый налог на сумму торгового сбора только по той деятельности, в отношении которой уплачен этот сбор. Такие «упрощенцы» обязаны вести раздельный учет доходов и сумм единого налога, который уплачивается в отношении деятельности, подпадающей под торговый сбор (письмо Минфина России от 27 марта 2015 г. №03-11-11/16902).

В отличие от «упрощенцев» с объектом «доходы», у фирм и ИП на «доходно-расходной» УСН не возникает сложностей с учетом торгового сбора. Поскольку подпунктом 22 пункта 1 статьи 346.16 Налогового кодекса предусмотрено, что при УСН с объектом «доходы минус расходы» «упрощенцы» вправе учесть налоги и сборы, уплаченные в соответствии с законодательством РФ, в составе расходов.

Поэтому вести раздельный учет доходов и расходов, относящихся к «упрощенной » деятельности и к виду деятельности, по которому платится торговый сбор, им не нужно (письмо Минфина России от 30 октября 2015 г. № 03-11-06/2/62729).

Кстати, если «упрощенец» с объектом «доходы» вычтет из суммы исчисленного единого налога уплаченные страховые взносы, больничные и платежи по договорам добровольного личного страхования, но не более чем из 50% налога (п. 3.1 ст. 346.21 НК РФ), всю оставшуюся половину налога он может уменьшить на сумму уплаченного торгового сбора, причем вплоть до нуля (п. 8 статьи 346.21 НК РФ).

Торговый сбор введен с 1 июля 2015 года пока только на территории Москвы. Согласно статье 415 Кодекса периодом обложения сбором признается квартал. Уплатить его нужно в срок не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 2 ст. 417 НК РФ).

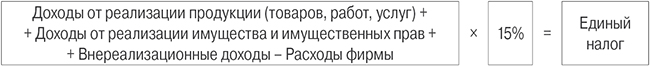

Если налог платят с разницы между доходами и расходами

В этом случае единый налог рассчитывают по формуле.

Формула расчета единого налога при доходно-расходной УСН

Разницу между доходами и расходами определяют нарастающим итогом с начала налогового периода до окончания I квартала, полугодия, девяти месяцев. Налоговый период по единому налогу – календарный год. Отчетные периоды – I квартал, полугодие и девять месяцев.

В течение года «упрощенцы» платят авансовые платежи по налогу. Сумму квартального авансового платежа рассчитывают по итогам каждого отчетного периода исходя из ставки налога (15%) и фактических доходов и расходов.

Причем взносы на обязательное социальное страхование (в том числе взносы «по травме»), больничные пособия, оплаченные за счет фирмы и платежи по договорам добровольного личного страхования, включают в состав «упрощенных» расходов. Таким образом, при этом способе определения налоговой базы взносы, «больничные» и страховые платежи единый налог не уменьшают.

ИП на доходно-расходной «упрощенке» имеют право включать с состав расходов не только страховые взносы, уплаченные за страхование своих работников, но и взносы, перечисленные за себя в виде фиксированного платежа (письмо Минфина России от 29 апреля 2013 года № 03-11-11/15001).

Кроме того, «упрощенцы» с объектом налогообложения «доходы минус расходы» могут учесть сумму уплаченного торгового сбора в УСН-расходах, воспользовавшись нормой подпункта 22 пункта 1 стати 346.16 Налогового кодекса. Эта норма позволяет учесть в расходах суммы налогов и сборов, уплаченные в соответствии с законодательством.

Читайте в бераторе

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.