Описание страницы: когда льготу без заявления не предоставят от профессионалов для людей.

Содержание

ФНС РФ разъяснила правила предоставления физлицу льготы по транспортному налогу за 2018 год.

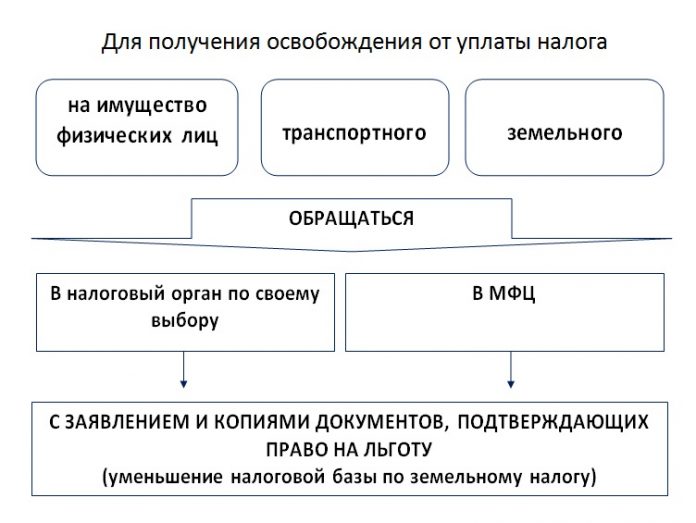

Чтобы получить преференцию, налогоплательщику нужно подать заявление, форма которого установлена Приказом ФНС РФ от 14.11.2017 № ММВ-7-21/897@. И хотя речь в письме идет о транспортном налоге, заявить о льготах можно и по земельному и имущественному налогам в одной форме.

В некоторых случаях к заявлению могут понадобиться документы о праве на льготы. Сдать заявление можно в любую ИФНС по своему выбору.

Документ включен в СПС “Консультант Плюс”

Заявление требуется инспекторам для понимания, к какому транспортному средству применить льготу, а также определения срока ее действия – бессрочно, либо на определенный период. Например, ветеранам боевых действий дается бессрочная льгота, а инвалидам второй группы — на один год. Однако, согласно письму ФНС от 16.04.2018 № БС-4-21/7162@, физлица, которым уже предоставлены льготы по налогу до 01.01.2018 и имеющие право на их применение и после этой даты, новое заявление могут не оформлять.

У кого есть льготы по имущественным налогам и как их получить

Налоговая рассылает уведомления по трем налогам для физлиц: налогу на имущество, земельному и транспортному. У многих по этим налогам есть льготы и вычеты — то есть можно платить меньше, не за весь объект или не платить вообще. По этому поводу чего только не пишут: что нужно срочно подавать заявление на вычет по квартире, что льготы не действуют или что все долги простили по амнистии. Говорят даже, что налоги вообще отменили и можно их не платить.

Налоговая все это тоже читает. Поэтому последние пару месяцев они объясняют про льготы и налоги. Мы изучили все эти разъяснения и налоговый кодекс. Вот как обстоят дела с уменьшением налогов, которые вам нужно заплатить за квартиру, машину и участок до 3 декабря.

Это три налога: на имущество, земельный и транспортный. Их должны платить физлица, у которых есть квартиры, дома, участки и машины. Считать эти налоги самим не нужно, это делает налоговая инспекция. Она знает обо всех объектах и их собственниках, все сама начисляет и присылает уведомления.

| Видео (кликните для воспроизведения). |

Уведомления с начисленными налогами должны прийти самое позднее за месяц до крайнего срока оплаты. Обычно это 1 декабря, но в этом году из-за выходных можно платить до 3 декабря. Сейчас почти всем уведомления уже пришли — по почте или в личном кабинете налогоплательщика.

По имущественным налогам бывают льготы. Их может установить государство для всех — тогда они перечислены в налоговом кодексе. Еще льготы могут вводить регионы и муниципальные образования. Например, где-то от налогов освободят одиноких пенсионеров, а где-то — многодетных родителей.

По налогу на имущество есть еще так называемые вычеты. Но это не те, что помогают вернуть НДФЛ . Это фиксированная площадь, с которой не нужно платить налог за дом или квартиру.

Со льготами много непонятного. Вернее, налоговой и экспертам все ясно, но обычные люди путаются. Каждый раз, когда подходит срок платить налоги за прошлый год, ведомства объясняют, как пользоваться льготами и когда их предоставят без заявлений. Если не разобраться, бабушка переплатит за землю, мама может в панике зря поехать в налоговую, а кто-то вообще выбросит уведомление: налоги же якобы отменили. А потом пени, списания, запреты на выезд и неприятности на работе.

На самом деле льготы предоставляют так.

В конце 2017 года приняли закон о льготах по земельному налогу для пенсионеров. Теперь им и еще нескольким категориям налогоплательщиков можно не платить налог с шести соток. Из площади участка вычитают 600 квадратных метров и начисляют налог только на разницу. Если у бабушки всего шесть соток, налога вообще нет. Но если у бабушки два участка по шесть соток, с одного нужно платить земельный налог: льготу дают только на один участок.

Эта льгота заработала как бы задним числом. Хотя закон вступил в силу в 2018 году, но льготу дают по налогам за 2017 год. То есть сейчас в уведомлениях ее уже должны учитывать.

Эта льгота носит заявительный характер — ее не предоставляют автоматически. Налоговая не следит, кто там стал пенсионером в прошлом году. Тем более, это ведь касается не только пенсионеров по возрасту, но и тех, кто получает пенсию по выслуге, потере кормильца или инвалидности.

Чтобы получить эту льготу, нужно было подать заявление. Если заявления не было, льготу могли не учесть и прислать квитанцию с завышенным земельным налогом.

Если у вас или кого-то из близких есть право на льготу, может быть два варианта развития событий.

Налоговая раньше уже знала о статусе и льготах. Например, человек давно на пенсии и получал льготы по налогу на имущество. Налоговая в курсе и все учитывала. Тогда заявление можно не подавать: скорее всего, льготу учли и по земельному налогу. Но квитанцию лучше проверить.

Налоговая не учла льготу и уже посчитала налог. Например, пенсию назначили в прошлом году и раньше льгот не было, а заявление не подавали. Земельный налог будет выше, чем положено, — но вины инспекции тут нет. Тогда нужно быстрее подать заявление, чтобы налог пересчитали. Его пересчитают даже за прошлый год. А в следующем году подавать уже не придется.

Если права на льготу нет, то заявление подавать бесполезно, хотя кое-кто советует так делать и некоторые пытаются. Все льготники — в пункте 10 статьи 391 НК . Налоговая это легко проверит.

По налогу на имущество есть вычет. Не путайте его со льготами. Вычет дают вообще всем по каждому жилому объекту, даже если вы не пенсионер, не инвалид и не ветеран, а просто владелец квартиры или таунхауса.

Вычет — это площадь, которую вычитают при расчете налоговой базы и на которую не начисляют налог на имущество. Платить нужно только налог с разницы.

Чтобы получить этот вычет, ничего не нужно делать. В соцсетях полно постов и комментариев, что нужно срочно подать заявление до 1 ноября, иначе вычет по площади не дадут и придется переплачивать. Это фейк. Не нужно подавать никаких заявлений, вычет дадут в любом случае: у налоговой все для этого есть. И за прошлый год, и за 2018 площадь жилья уменьшат как положено.

Льготы по налогу на имущество — по заявлению и на один объект

Кроме вычета по налогу на имущество есть еще льготы. Это не одно и то же. Вычет дают всем автоматически, а льготы — льготникам или на конкретные виды объектов по заявлению.

Федеральный список льготников — в статье 407 НК . Еще бывают льготы в регионах. Кому они положены, можно проверить через специальный сервис на сайте nalog.ru.

Если есть право на льготу по налогу на имущество — например, у пенсионера, — нужно подать заявление. Тогда от налога вообще освободят, а если уже начислили — пересчитают.

Каждый год подавать заявление не нужно. Если налоговая уже в курсе про льготу, она и так ее применит. Но даже в таком случае иногда нужно обращаться в налоговую — если хочется выбрать объект для льготы: она положена только по одному дому, квартире, гаражу или хозпостройке. По умолчанию налоговая дает льготу по тому объекту, на который самый большой налог.

Выбирать объект можно до 1 ноября текущего года. Если год назад не выбрали, уже не изменят. Если хотите выбрать льготный объект на 2018 год — подайте уведомление. Это можно сделать через интернет, еще успеете.

Но есть такой нюанс: льготу пенсионеру дают на один объект, а вычет должны дать на все.

Если у пенсионера есть дом и квартира, то налог на имущество он вообще не будет платить. Если дом и две квартиры, то за одну квартиру он заплатит налог на имущество за вычетом 20 м². И тут можно выбирать, к какой квартире применить вычет, а к какой — льготу. Проверьте квитанции родителей. И если что — вот инструкция, куда обращаться, чтобы никуда не ходить.

По транспортному налогу только одна льгота — для тех, кто платит взносы в систему «Платон», то есть для большегрузов. У владельцев легковушек могут быть только региональные льготы. Кому они положены, можно проверить на сайте ФНС .

Если относитесь к категории льготников, тоже нужно подавать заявление. А если налоговая в курсе права на льготу, потому что раньше уже учитывала ее, можно ничего не делать. Но квитанции все равно проверяйте: еще есть время разобраться и пересчитать.

Когда объявили так называемую налоговую амнистию, мы сразу предупреждали, что надеяться на нее не вариант. Спишут только старые безнадежные долги, которые налоговая изо всех сил взыскивала и не смогла взыскать. За 2017 год ничего никому не простят. Не заплатите — попадете на пени и ограничения.

Но позиция Минфина удивила даже нас. Все думали, что по амнистии простят хотя бы налоги за 2014 год — то есть те, по которым были долги на 1 января 2015 года. В законе же так и написано. Но нет, Минфин недавно высказался: «Мы же считаем налоги за год в следующем году. Значит, 1 января 2015 года долга за 2014 год еще не было. За этот год долги вам тоже не простят. Только за 2013, а за все последующие будете платить».

Если кому-то и светило списание, то уже списали: налоговая это делает сама. Если в личном кабинете у вас есть суммы к уплате — амнистия ваш бюджет не спасет. Лучше заплатите: пени капают, а полиция помогает искать должников.

Налоги за 2017 год нужно заплатить до 3 декабря 2018 года. Уведомление должно прийти по почте. Но если есть личный кабинет налогоплательщика, то письма не будет — проверяйте на сайте.

Если проблемы со льготами, там же можно о них сообщить. Сервис работает без авторизации и личного кабинета. Это удобно, если вопрос по уведомлению родственника, а разбираться нужно вам.

Здравствуйте. В соответствии со статьёй 407НК военнослужащий имеет право на налоговую льготу – освобождение от уплаты ежегодного налога на квартиру. Являюсь больше 10 лет военнослужащим, квартиру купил в 2014 году. В 2015 году платил налог на квартиру, а в 2016 году узнал про налоговую льготу, написал заявление в налоговую. Вопрос: могу ли я вернуть тот налог, что я оплатил в 2015 году? Какое написать заявление в налоговую (может форма какая-то есть регламентированная)? Или это невозможно?

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 742 вопроса .

В среднем ожидание ответа – 14 минут.

Вернуть уплаченный налог либо засчитать его в счет будущего платежа вполне возможно.

Получение льготы носит заявительный характер. Это означает, что налогоплательщики, имеющие право на льготу, должны самостоятельно обратиться в налоговый орган с заявлением о предоставлении льготы, написанным в произвольной форме, с предъявлением копий документов, служащих основанием для предоставления льготы.

Если плательщик не знал о полагающейся льготе или вовремя не воспользовался ею, он может обратиться в налоговый орган с письменным заявлением о перерасчете налога, представив необходимые документы. В случае несвоевременного обращения за предоставлением льготы по уплате налогов перерасчет их суммы производится не более чем за три прошедших года.

| Видео (кликните для воспроизведения). |

Заявление пишется в произвольной форме, строгой формы нет.

А надо ли прикладывать банковские реквизиты (так делает коллега) счёта, с которого были уплачены налоги за прошедшие 3 года? И правда ли, что налоговый год начинается с 1 ноября?

Налоговые льготы за прошлые периоды можно заявить без “уточненки”

Общие положения Налогового кодекса предполагают, что при обнаружении компанией в представленной в инспекцию налоговой декларации неотражения (неполного отражения) каких-либо сведений либо ошибок, приводящих к занижению налога к уплате, нужно внести изменения в декларацию и подать “уточненку” (п. 1 ст. 81 НК РФ). Но далеко не всегда применение данной нормы может помочь налогоплательщику реализовать свои законные права.

Реализовать право на налоговую льготу можно только через “уточненку”?

Инспекция в ходе выездной проверки выявила, что компания неверно определила код ОКОФ по объектам основных средств (подстанциям трансформаторным комплектным, содержащимся в Перечне (утв. пост. Правительства РФ от 30.09.2004 № 504 (далее – Перечень)) имущества, относящегося к железнодорожным путям общего пользования, федеральным автомобильным дорогам общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружениям, являющимся неотъемлемой частью указанных объектов). В отношении этих объектов применяется льгота по налогу на имущество (п. 11 ст. 381 НК РФ), но компания из-за ошибки ее не использовала. Об этом инспекторы уведомили проверяемую организацию. Как следствие, налог на имущество был уплачен в большей сумме, а налог на прибыль неправомерно уменьшен. Инспекторы на этом основании доначислили налог на прибыль.

В письменных возражениях, представленных по данному эпизоду на акт проверки, компания заявила о необходимости реализовать ее право на применение льготы по налогу на имущество по пункту 11 статьи 381 Налогового кодекса при вынесении налоговой инспекцией решения по проверке. Контролеры ответили отказом на применение льготы, мотивируя свою позицию отсутствием уточненной декларации по налогу на имущество.

По мнению налоговых инспекторов, право на применение льготы по налогу на имущество должно быть реализовано через подачу уточненной декларации. Если же налоговая льгота не будет заявлена подобным образом, считает инспекция, значит, компания пытается переложить обязанность по корректному отражению налоговых обязательств на инспекцию.

При этом контролеры не учитывали следующие обстоятельства. Срок обращения с заявлением о зачете или возврате налога на имущество, уплаченного за 2010 год, истек 30 марта 2014 года. В то время как акт проверки, послуживший основанием для применения налоговой льготы, получен 7 июля 2014 года. Поэтому решение инспекции об отказе в применении налоговой льготы в рамках итогов налоговой проверки нарушало права компании, так как фактически привело к утрате права налогоплательщика на фактическое получение излишне исчисленной суммы налога на имущество за 2010-2011 годы.

“Потерянную” налоговую льготу могут учесть и инспекторы

Компания не согласилась с позицией налоговой инспекции и обратилась в суд. Судьи трех инстанций встали на сторону компании, руководствуясь следующими нормами. Так, из анализа пункта 11 статьи 381 Налогового кодекса следует, что налоговая льгота предоставляется в отношении объектов при условии, что они поименованы и их коды ОКОФ включены в Перечень. Информация о наименовании объекта, а также о присвоенном коде ОКОФ содержится в актах приема-передачи объектов основных средств по форме ОС-1, инвентарных карточках ОС-6. Эти документы, а также технические паспорта основных средств компания представила инспекторам в ходе проверки. На основании этих документов инспекторы сделали вывод, что по спорным объектам неверно определены коды ОКОФ. Таким образом, контролеры располагали всеми необходимыми документами для проведения проверки, документы были исследованы, претензии к ним отсутствуют.

При необходимости получения дополнительных доказательств руководитель инспекции или его заместитель вправе вынести решение о проведении дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ). Эта возможность не была использована, значит, не возникло необходимости получать дополнительные документы (информацию).

Налоговые инспекторы, получив от компании документы, свидетельствующие о возможном праве на налоговую льготу, обязаны проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении заявленной налоговой льготы (ст. 32 НК РФ). Данное положение Налогового кодекса соответствует позиции Конституционного Суда РФ (определение КС РФ от 18.12.2003 № 472-О).

В рассматриваемом случае факт наличия ошибки (неверного присвоения кодов ОКОФ) обнаружил и установил не налогоплательщик (о чем идет речь в п. 1 ст. 81 НК РФ), а непосредственно инспекторы в ходе выездной проверки. При этом факт неотражения налоговой льготы в декларации не означает отказа налогоплательщика от нее (пост. Пленума ВАС РФ от 11.06.1999 № 9).

Право на налоговую льготу, не использованную в предыдущих налоговых периодах, можно реализовать путем (п. 5 пост. Пленума ВАС РФ от 30.07.2013 № 57):

- подачи уточненной налоговой декларации;

- заявления в рамках проведения выездной налоговой проверки (в части налоговых льгот, имеющих отношение к предмету проводимой проверки и проверяемому налоговому периоду);

- заявления в налоговую инспекцию при уплате налога на основании налогового уведомления.

В результате, по мнению судей, компания реализовала свое право на налоговую льготу в рамках возражений на акт проверки. В этом документе было указано на наличие у организации льготы по налогу на имущество в отношении ряда объектов, по которым инспекторы установили неправильное определение кода ОКОФ. Возможность заявления льготы по налогу после составления справки об окончании выездной проверки, в возражениях на акт проверки, подтверждается арбитражной практикой (пост. ФАС ЗСО от 13.09.2013 № Ф04-3820/13) и решением ФНС России от 13 марта 2014 года № 56.

Компания вправе выбирать способ реализации права на налоговую льготу

В рассматриваемом споре судьи отметили, что законодательство о налогах и сборах не содержит особого порядка предоставления налоговой льготы по пункту 11 статьи 381 Налогового кодекса. На этом основании компании не может быть отказано в предоставлении права на налоговую льготу только лишь потому, что она выбрала форму заявления о таком праве, отличную от рекомендованной налоговыми инспекторами.

В соответствии с правовой позицией Конституционного Суда РФ (пост. КС РФ от 16.07.2004 № 14-П) основное содержание выездной налоговой проверки – проверка правильности исчисления и своевременности уплаты (удержания и перечисления) одного или нескольких налогов по месту нахождения налогоплательщика на основе изучения как документальных источников информации, так и фактического состояния объектов налогообложения.

Таким образом, в ходе проверки инспекция обязана не только доначислять неуплаченные налоги, но и принимать во внимание все выявленные показатели, влияющие на их исчисление. По мнению судей, при вынесении оспариваемого решения не было препятствий для определения действительного размера налоговой обязанности по итогам проверки с учетом всех фактов, влияющих как на увеличение, так и на уменьшение налогов.

Помимо этого суд отметил, что своими действиями налоговые инспекторы ставят право компании на возврат (зачет) (ст. 78 НК РФ) излишне уплаченного налога в зависимость от своевременности проведения налоговым органом выездной проверки. В данном случае это фактически лишает организацию права на возврат излишне уплаченной суммы налога, поскольку:

- в случае подачи уточненной налоговой декларации за 2010-2011 годы заявленные корректировки будут учтены в тех периодах, за которые поданы уточненные налоговые декларации;

- заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ), если иное не предусмотрено законодательством РФ.

Безопаснее подать “уточненку”

На практике налоговые органы настаивают именно на уточненной декларации. В рассматриваемом недавно судебном деле налоговики отказали в предоставлении налоговой льготы как раз из-за того, что организация заявила о ней в процессе налоговой проверки, точнее в возражениях на акт, а не воспользовалась правом подать “уточненку”. При этом налоговым органом не оспаривалось, что общество заявило о реализации права на налоговую льготу, налоговый орган располагал всеми необходимыми документами для проведения проверки и претензии к ним отсутствовали, однако по результатам рассмотрения материалов проверки инспекция отказала обществу в предоставлении льготы, ссылаясь на право налогоплательщика заявить льготы в уточненной налоговой декларации.

Компания, опираясь на норму пункта 5 Постановления Пленума ВАС РФ от 30 июля 2013 года № 57, обратилась в суд, и судьи поддержали налогоплательщика (пост. АС МО от 19.04.2016 № Ф05-4385/16 по делу № А40-56797/2015), указав, что законодательство о налогах и сборах не содержит особого порядка для предоставления налогоплательщику льготы, в связи с чем обществу не может быть отказано в предоставлении права на налоговую льготу только лишь в связи с избранием формы заявления о таком праве не в соответствии с рекомендованной ему налоговым органом. Причем указанное постановление принято по рассмотрению кассационной жалобы. Ранее данную организацию уже поддержал Арбитражный суд г. Москвы (решение Арбитражного суда г. Москвы от 24.09.2015 по делу № А40-56797/2015), апелляция, поданная налоговым органом, также была оставлена без удовлетворения (пост. Девятого ААС от 21.12.2015 № 09АП-53891/15).

Татьяна Ильинова, руководитель департамента аудита АКГ “Градиент Альфа”

Анастасия Кудла, консультант по бухгалтерскому учету и налогообложению компании “Кузьминых, Евсеев и партнеры”

До 1 апреля нужно направить заявление о предоставлении льгот по налогам

Если у вас в 2018 году появились основания для получения льгот по транспортному, земельному налогам и налогу на имущество физических лиц, то необходимо представить заявление до 1 апреля 2019 года.

Как сообщили в краевом управлении ФНС России, это необходимо для того, чтобы льгота была учтена налоговыми органами до начала формирования налоговых уведомлений за 2018 год.

Заявляя о льготе, налогоплательщик вправе представить документы, подтверждающие право на ее получение. Чтобы направить заявление, совсем не обязательно идти в инспекцию. Cделать это в электронном виде позволяет сервис «Личный кабинет налогоплательщика для физических лиц» на сайте www.nalog.ru .

Об установленных налоговых льготах в конкретном муниципальном образовании можно узнать в сервисе «Справочная информация о ставках и льготах по имущественным налогам» .

Государство устанавливает такие меры социальной поддержки как:

- предоставление дополнительных прав или выплат;

- полное или частичное освобождение от выполнения различного рода обязательств или осуществления платежей.

Чтобы получить право на льготы необходимо соответствовать одному из следующих критериев:

- Низкий уровень дохода. Сюда попадают пенсионеры, малоимущие, семьи с ребенком-инвалидом, многодетные и т.д.

- Достижение определенного возраста. В основном это относится к пенсионерам по выслуге лет или по возрасту.

- Иметь особые заслуги или выдающиеся достижения перед Отечеством. В этом случае льготы предусмотрены Героям СССР , Соцтруда и РФ и др.

- Отсутствие одного или обоих родителей.

- Нетрудоспособность — временная или постоянная.

- Многодетность и другие жизненные обстоятельства.

Обязательное требование для получения социальных льгот — наличие гражданства РФ .

Помощь от государства могут получить следующие лица:

- Участники ВОВ и других военных действий, а также их семьи;

- инвалиды и ветераны труда;

- лица, отмеченные государственными наградами;

- труженики тыла;

- доноры;

- многодетные матери или отцы;

- малоимущие граждане;

- государственные служащие;

- дети, не достигшие 16 лет;

- пенсионеры;

- узники концлагерей;

- лица, получившие радиацию в результате аварии на Чернобыльской и других АЭС ;

- политрепрессированные и их родственники;

- безработные.

В России льготная система основана на уравнительном принципе — в первую очередь государство заботится о наименее защищенных гражданах. Это связано с ограниченностью средств, распределяемых через бюджет.

- пенсии;

- жилищные;

- медицинские;

- проездные;

- прочие виды льгот.

Все социальные преференции имеют заявительный характер, т. е. предоставляются только после написания заявления. Граждане льготных категорий могут выбрать форму получения государственной помощи: денежные выплаты или получение социальных услуг в нематериальном виде. Законом предусмотрена возможность замены натуральных услуг на ЕДВ , которая перечисляется одновременно с пенсионными выплатами.

Это ежемесячные социальные перечисления от государства, которые являются основным источником дохода для большинства получателей средств.

Пенсионные выплаты делятся на две составляющие:

- Государственные пенсии — право на их получение гарантируется законом. Такую пенсию назначают:

- при наличии продолжительного рабочего стажа в конкретной отрасли (например, образование или медицина);

- после наступления установленного законом возраста и невозможностью полноценно трудиться;

- в результате получения инвалидности — если гражданин потерял возможность трудиться в результате болезни, полученных травм или увечий;

- социальные пенсии — минимальные выплаты для лиц, у которых не хватает (или нет) стажа (трудового или страхового).

- Трудовые пенсии — это компенсация гражданам средств, полученных ранее (своей заработной платы или доходов членов семьи). Они назначаются в следующих случаях:

- при потере кормильца — на выплаты имеет право лицо, которое не обеспечивало себя самостоятельно и являлось иждивенцем у пропавшего или умершего члена семьи;

- при получении инвалидности;

- при достижении нетрудоспособного возраста, определенного законом.

Ряд лиц имеет право выйти на пенсию раньше установленного времени (не дожидаясь наступления пенсионного возраста). Такая привилегия зависит от условий труда, региона проживания, а также половой принадлежности (женщина или мужчина).

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Государство оказывает поддержку в виде предоставления жилья и скидок по оплате ЖКУ . Преференции устанавливаются в виде:

- Договора «социального найма» — аренда квартиры у государства по цене ниже рыночной. Для выделения жилья используют резервы государственного и муниципального жилищного фонда. На эти средства могут рассчитывать несовершеннолетние дети-сироты и граждане, оставшиеся без жилья (признано негодным). Кроме того, эти льготники обеспечиваются жильем в первую очередь.

- Права на улучшение условий проживания. Эту льготу могут получить граждане в том случае, если размер их жилплощади не соответствует минимально установленным нормам.

- Льготы по оплате коммунальных платежей. Если расходы на оплату услуг ЖКХ превышают установленную норму, государство за счет скидок уменьшает размер необходимых платежей. Величина скидок зависит от региона проживания и категории льготы и достигает 25-50% (в некоторых случаях 100% освобождение от оплаты).

- Программы ипотечного кредитования реализуются путем выдачи субсидий для погашения ипотечных кредитов.

Практически для всех льготных категорий граждан в 2019 году предусмотрены скидки на проезд в общественном городском и пригородном транспорте. Величина скидок меняется в зависимости от категории льготника.

Проездные преференции бывают нескольких видов:

- скидка на оплату проезда — от 50 до 100%;

- проездные билеты на городской общественный транспорт, безоплатно или за 50% от стоимости;

- субсидированные тарифы для отдаленных регионов РФ при покупке билетов к месту отдыха.

Льготы в сфере здравоохранения предоставляются в виде оплаты зубопротезирования и приобретения специальных ортопротезов. Эти расходы оплачивает ФСС .

Гражданам определенных категорий, таким как инвалиды, дети до 3-х лет, положены бесплатные лекарства. Перечень лекарств утверждает Министерство здравоохранения РФ и получить их можно только по рецепту врача.

Преференции в сфере налогообложения предусматривают возможность уплаты сбора в меньшем размере или полное освобождение от налогообложения.

Налоговые льготы предоставляются по следующим видам налогов:

- подоходному;

- имущественному;

- земельному;

- транспортному.

В России каждый регион вправе установить дополнительные региональные скидки и преференции. Размер дополнительных преимуществ зависит от финансовых возможностей края (области). Виды положенных льгот следует уточнять в местных органах соцзащиты.

Государственная социальная поддержка финансируется за счет федерального бюджета и предоставляется гражданам на всей территории страны. Власти регионов имеют право формировать дополнительные преференции для отдельных слоев населения исходя из своих финансовых возможностей. Поэтому претендовать на региональные льготы могут не все категории граждан.

Разница между категориями льготников наглядно видна в таблице

Пенсионеры освобождены от уплаты налога на имущество физических лиц

Налог на имущество физических лиц выступает одним из основных источников формирования бюджета для муниципалитетов.

Объектом налогообложения выступает недвижимость, оформленная в собственность населения.

В настоящее время нестабильная ситуация в экономике страны вынуждает власти предпринимать шаги, направленные на увеличение налоговой нагрузки на граждан, вместе с тем возникает необходимость защитить от непомерной финансовой нагрузки пенсионеров и другие социально незащищенные категории населения, для чего разработана система льгот.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно !

Кто освобожден от уплаты налога на имущество?

Статья 407 НК РФ содержит перечень лиц, которым предоставлены льготы по налогу (на имущество физических лиц):

- Пенсионеры;

- Граждане, с 1 и 2 группой инвалидности и инвалиды с детства;

- Отдельные категории военнослужащих;

- Участники военных действий, ветераны;

- Близкие родственники военнослужащих и госслужащих, погибших при выполнении профессиональных обязанностей;

- Чернобыльцы;

- Граждане творческих профессий, использующие объект налогообложения (помещение) для работы;

- Владельцы хозпостроеек, имеющих площадь в пределах 50 квадратных метров.

Важно знать, что региональным законодательством перечень федеральных льготников может быть расширен.

Пенсионеры имеют преференции по имущественному налоговому сбору на всей территории страны.

Однако, у налогоплательщиков возникает ряд вопросов, касающихся трактовки норм о налоговых льготах, предоставляемых гражданам, вышедшим на пенсию, и основаны они на особенностях национальной пенсионной системы.

Поскольку пенсионное законодательство предусматривает возможность досрочного выхода на пенсию, отдельные категории граждан (учителя, работники вредных производств, пожарные и прочие) приобретают статус пенсионера до наступления официального пенсионного возраста.

С какого возраста применяются налоговые льготы в этом случае?

Согласно разъяснениям Министерства финансов РФ (письмо от 29.09.2011 №03-05-06-01/69) налоговая льгота устанавливается для граждан, признанных пенсионерами в законном порядке, независимо от возраста и условий назначения им пенсии.

Какую собственность можно не включать в налоговую базу?

Льготу разрешено применять к недвижимости, принадлежащей пенсионеру на праве собственности, как:

- Жилье, расположенное в многоквартирном здании (квартира, комната);

- Индивидуальные жилые дома (любые постройки жилого назначения, размещенные на землях, выделенных для индивидуального использования и не связанных с предпринимательством);

- Объекты недвижимости, необходимые льготнику в творческой профессиональной деятельности (например, художественные студии и мастерские) и преобразованные для этих целей, и жилье, которым пользуются, как публичным музеем или библиотекой;

- Хозпостройки площадью 50 квадратов и менее, возведенные на земле, определенной для строительства жилья или дачи;

- Гаражи и оформленные в порядке, предусмотренном для недвижимости, парковочные места.

Возможно Вас заинтересует статья, что такое инвентаризационная стоимость квартиры и где ее узнать, прочитать об этом можно здесь.

Но для приобретения таких финансовых преимуществ введены дополнительные условия:

- Не включается в налоговую базу лишь один объект, относящийся к каждой из вышеперечисленных категорий. Так, пенсионер, имеющий в собственности 2 комнаты и дачу, вправе использовать льготу исключительно на дачный дом и одну из комнат.

- Для подтверждения льготы нужно, чтобы объект недвижимости не использовался пенсионером в коммерческих целях. Например, на гараж, оборудованный пенсионером-предпринимателем под автомастерскую, льготу применить нельзя.

- Пенсионеры, владеющие дорогостоящей недвижимостью, стоимость которой, по кадастровой оценке, составляет более 300 миллионов рублей, не вправе использовать льготу для данного объекта.

Не стоит забывать, что налог начисляется в отношении объектов незаконченного строительства и иной недвижимости. Льготы на такие строения федеральным законодательством не установлены.

Не имеет значения и количество оснований, которые дают гражданину право на применение имущественной налоговой льготы.

Таким образом, если пенсионер еще является участником Великой Отечественной войны, то количество объектов недвижимости, на которые он может распространить льготу, не увеличивается.

Налоговым законодательством предусмотрен особый порядок, соблюдение которого необходимо для получения права на льготу по имущественному налогу.

Предоставление льготы по налогу на имущество физических лиц осуществляется налоговыми органами по заявлению налогоплательщика.

Для подтверждения статуса льготника и заполнения необходимых бланков пенсионеру понадобятся следующие документы:

- Свидетельство о постановке на учет в налоговом органе (ИНН);

- Паспорт гражданина (нужно предъявить при подаче заявления);

- Пенсионное удостоверение (копию необходимо приложить к заявлению);

- Свидетельство о праве собственности на объекты недвижимости, на которые оформляется льгота.

Читайте статью, как рассчитать налог на квартиру тут.

Федеральной налоговой службой (ФНС) разработана рекомендованная типовая форма заявления о предоставлении льготы по имущественным налогам (письмо от 16.11.2015 №БС-4-11/19976@).

Этот документ заполняется гражданами, желающими получить льготу по налогу на имущество, транспортному и земельному налогам. На каждый вид налога заполняется отдельный бланк.

В заявлении о предоставлении льготы по налогу на имущество пенсионеру необходимо:

- Указать наименование налогового органа, в который предоставляются документы. Поскольку гражданин может иметь несколько объектов недвижимого имущества, расположенных в разных субъектах РФ, пункт 6 статьи 407 НК РФ предусматривает возможность обращения в любую инспекцию по выбору налогоплательщика.

- Отметить вид налога в специальном поле (налог на имущество физических лиц).

- В строке «На основании» указать название и реквизиты документа, свидетельствующего о факте назначения пенсии (пенсионное удостоверение).

- Оставить пустой строку об объекте, так как эти данные необходимо указывать только при получении льгот по другим налогам.

- Указать фамилию, имя и отчество, ИНН, телефонный номер, адрес электронного ящика (при наличии). Данные реквизиты посимвольно фиксируются в предусмотренных для них ячейках.

- В строке «Срок предоставления льготы» подчеркнуть вариант «бессрочно», поскольку статус пенсионера не подлежит пересмотру.

- Поставить подпись и дату заполнения заявления.

Предлагаем вам скачать образец заявления для получения налоговой льготы для пенсионеров: Скачать бланк.

Предусмотрена возможность подачи заявления представителем льготника. Для этого необходима доверенность, оформленная нотариусом. Фамилия, имя и отчество доверенного лица и документ, на основании которого осуществляются данные полномочия также следует зафиксировать в форме.

Определенные пенсионером объекты, в отношении которых предполагается получить льготу, указываются в специальном уведомлении.

Форма этого документа введена в действие приказом ФНС №ММВ-7-11/280@, утвержденным 13.07.2015.

На бланке необходимо заполнить следующие строки о заявителе:

- Фамилия, имя, отчество;

- Дата и место рождения;

- Название и данные удостоверения личности;

- Адрес места проживания (пребывания);

- Номер телефона для контактов.

Далее, заполняется раздел, содержащий информацию об имуществе. В этой части уведомления содержится 5 пунктов по числу указанных в НК РФ льготных категорий.

По каждому из объектов, на которые налогоплательщик желает распространить действие льготы, необходимо указать:

- Присвоенный в учетной системе недвижимости номер (обычно кадастровый, но используются также условный и инвентарный);

- Субъект РФ, где расположено это имущество, с указанием кода региона;

- Месяц и год начала применения льготы.

Уведомление об избранном имуществе можно уточнять неограниченное количество раз, но только до 1 ноября каждого года использования льготы.

Поэтому имеет смысл отслеживать сведения о проведении кадастровой оценки и, соответственно, изменении стоимости своего имущества с целью своевременной корректировки перечня льготной недвижимости.

Если же пенсионер направит в налоговую только заявление о предоставлении льготы, не оформив уведомления, то сотрудники ведомства самостоятельно распространят действие льготы на объекты, по которым рассчитана наибольшая сумма налога.

Налог на имущество физических лиц рассчитывается по правилам в соответствии с главой 32 «Налог на имущество физических лиц» Налогового кодекса РФ. Предлагаем Вам посмотреть видеоролик.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

Это быстро и бесплатно !

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.