Описание страницы: как исправить ошибки прошлых периодов от профессионалов для людей.

Содержание

Как исправить ошибку прошлых периодов в бухучете, налогах и страховых взносах с учетом и официальных, и негласных правил

Ошибки неприятны сами по себе. А если за них могут еще и оштрафовать, совсем невесело. Избежать штрафов можно, если вовремя и правильно все исправить. Эта статья посвящена исправлению ошибок прошлых периодов. Поскольку с текущими периодами, как правило, сложностей не возникает.

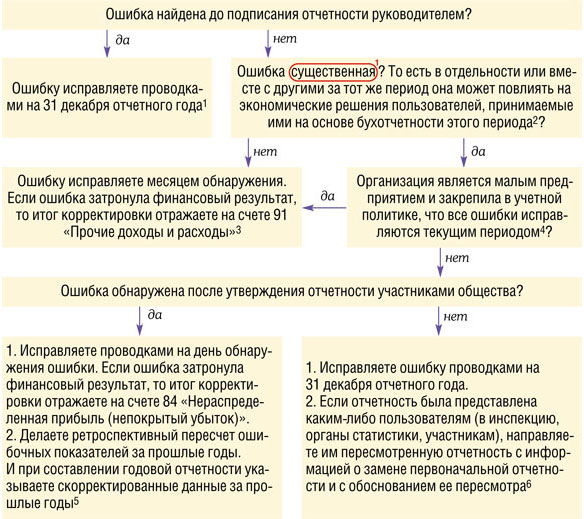

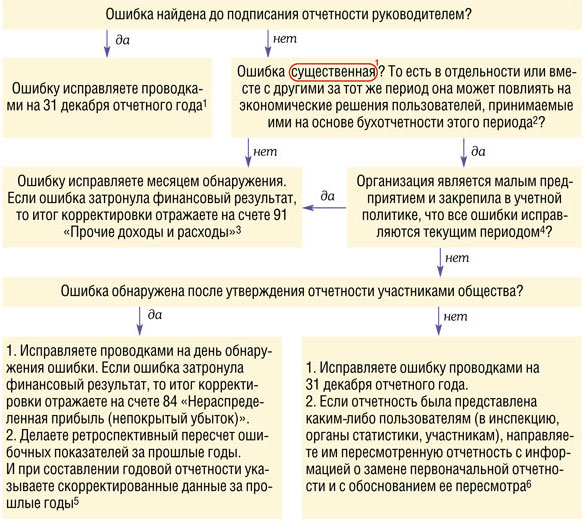

Новый Закон о бухучете ничего не изменил в этом вопросе. Таким образом, исправлять ошибки прошлых лет надо по всем знакомой схеме.

(1) Критерий существенности ошибки вы определяете и устанавливаете сами. Его надо закрепить в учетной политик е п. 3 ПБУ 22/2010 ; п. 4 ПБУ 1/2008

Под ошибками мы будем понимать неверный расчет в декларации (уже поданной вами в инспекцию) каких-либо сумм, влияющих на расчет налога. Если же вы нашли какие-то неточности в учете до подачи декларации, то просто исправьте их до ее составления.

Универсальный способ исправления ошибок — представить уточненную декларацию за тот период, в котором ошибка была допущена (далее — «ошибочный» период). Поэтому сразу хотим обратить внимание на особенности составления и представления в инспекцию уточненной декларации:

- составлять ее надо по форме, действовавшей в период совершения ошибк и п. 5 ст. 81 НК РФ ;

- на титульном листе декларации надо указать номер корректировки;

- уточненная декларация должна включать в себя не только исправляемые данные, а все показатели, в том числе и те, которые были изначально верные;

- к уточненной декларации инспекторы часто рекомендуют приложить сопроводительное письмо с описанием сложившейся ситуации и копии платежек, подтверждающих уплату недоимки и пеней (если такая уплата требовалась, например, чтобы избежать штрафо в п. 4 ст. 81 НК РФ ).

Однако конкретный порядок исправления ошибки зависит от вида налога и от того, к чему привела ошибка: к занижению суммы налога или ее завышению.

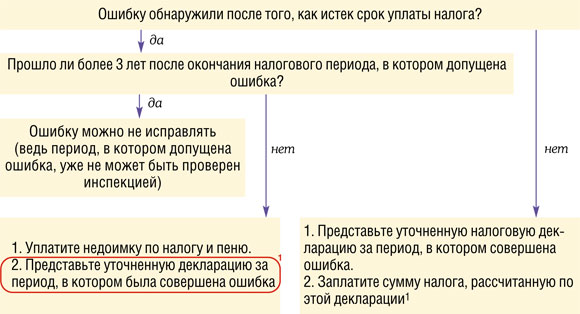

Если в результате ошибки сумма налога была занижена, то корректировки надо внести по следующей схеме. Причем не имеет значения, какой именно налог вы занизили.

| Видео (кликните для воспроизведения). |

(1) Срока для представления уточненной декларации нет. Однако штрафа за занижение налога не будет, только если ошибка обнаружена и исправлена до того, как сама инспекция нашла такую ошибку либо назначила выездную проверку по налогу за этот перио д подп. 1 п. 4 ст. 81 НК РФ

Если вы подадите уточненку, но до этого не заплатите недоимку и пени, то вас могут оштрафовать за несвоевременную уплату налог а подп. 1 п. 4 ст. 81, ст. 122 НК РФ . Правда, подача уточненки в таком случае может быть смягчающим обстоятельством, сославшись на которое, вы сможете уменьшить штра ф подп. 3 п. 1 ст. 112 НК РФ; Постановления ФАС МО от 16.07.2012 № А40-90732/11-91-391, от 22.05.2012 № А40-41701/11-91-182; ФАС СЗО от 22.05.2012 № А05-8232/2011 .

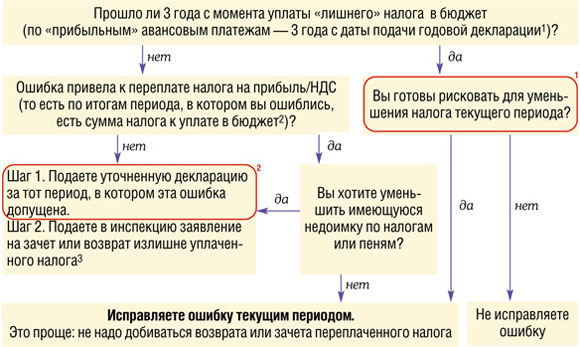

Ошибки, которые привели к переплате налогов, можно вообще не исправлять, ведь так вы бюджету хуже не сделаете. Но исправление таких ошибок выгодно самой организации — зачем же понапрасну расставаться с деньгами?

Если вы вносите какие-либо исправления в расчет налога, то должны в случае документальной проверки суметь доказать, что налоговая база прошлого периода была рассчитана неверно. Это означает, что у вас на руках должны быть не просто документы, подтверждающие конкретные доходы или расходы. Вам надо иметь все иные первичные документы, которые были учтены при расчете налога за тот год, в котором допущена ошибка.

Особенности исправления ошибок зависят от вида завышенного налога.

Налог на прибыль и НДС можно исправить двумя способами: или подав уточненку, или исправив их текущим периодом. Но сразу оговоримся: при исправлении ошибок, допущенных при расчете НДС, приводимая ниже схема применима только к тем из них, которые связаны с расчетом налоговой базы. То есть были завышены облагаемые доходы, неправильно применена ставка налога (18% вместо 10%) и так далее.

(1) Риск связан с тем, что проверяющие считают: исправление ошибок, приведших к переплате налога, ограничено сроком, отпущенным НК на зачет и возврат налого в п. 1 ст. 78 НК РФ; Письмо Минфина от 05.10.2010 № 03-03-06/1/627 . Если вы готовы пойти на риск, то он оправдан, только если ошибка привела к переплате налога. Ведь только в этом случае вы соблюдаете все условия для исправления ошибок, предусмотренные НК РФ ст. 54 НК РФ

(2) Учтите, что уточненная декларация, по которой сумма налога уменьшается, — повод для назначения выездной проверки уточняемого периода (в том числе и повторной ) п. 10 ст. 89 НК РФ

Исправить ошибку в расчете налога на прибыль в текущем периоде можно так:

- ошибка связана с неправильным учетом расходов или убытков — отражаете «забытые» расходы и убытки в текущем период е п. 1 ст. 54 НК РФ; Письмо Минфина от 30.01.2012 № 03-03-06/1/40 :

- как расходы прошлых лет, выявленные в текущем периоде;

- как обычные текущие расходы;

- ранее были завышены облагаемые доходы — признаете ошибочно учтенные суммы в составе внереализационных расходов текущего периода — в качестве убытка прошлых лет п. 1 ст. 54, п. 1 ст. 81, подп. 1 п. 2 ст. 265 НК РФ .

Исправить ошибку в расчете налоговой базы по НДС в текущем периоде, если ориентироваться на НК, можно так п. 1 ст. 54 НК РФ :

- ошибка связана с неверным выставлением счета-фактуры покупателю/заказчику, то:

- составляете исправительный счет-фактуру в двух экземплярах и заполняете строку 1а «Исправления. » подп. «б» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137 (далее — Постановление № 1137) ;

- делаете исправительные записи в книге продаж за текущий квартал, для этого:

— первоначальный счет-фактуру регистрируете, отражая суммовые данные с минусом;

— исправленный счет-фактуру регистрируете в обычном порядке;

- ошибка не затронула выставленные счета-фактуры, то корректируете данные книги продаж. К примеру, если в ней был ошибочно зарегистрирован дважды один и тот же счет-фактура, то в книге продаж текущего периода можно зарегистрировать его суммовые данные со знаком минус.

Однако учтите, что данная схема применима для исправления ошибок в НДС, только если ориентироваться на Налоговый кодекс. Ведь в Правилах ведения книги прода ж утв. Постановлением № 1137 нет ни слова об исправлении ошибок в текущем периоде. Более того, эти Правила предусматривают регистрацию исправленных счетов-фактур в дополнительном листе книги продаж за квартал излишнего начисления НДС п. 11 Правил ведения книги продаж; п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137 . То есть Правила как бы предлагают исправлять все ошибки только в периоде их совершения. За разъяснениями мы обратились к специалистам ФНС.

“ При необоснованном завышении налоговой базы по НДС в одном из прошлых кварталов (к примеру, при ошибочном включении сумм в облагаемые НДС операции), ошибку нужно исправить. Пункт 1 ст. 54 Налогового кодекса предусматривает возможность исправления таких ошибок в текущем периоде. Однако тогда следовало бы в книге продаж за текущий период отразить операцию со знаком минус. А Правила ведения книги продаж, утвержденные Постановлением № 1137, не предусматривают подобных записей. Поэтому для того, чтобы исправить ошибку в такой ситуации, надо заполнить дополнительный лист книги продаж за тот период, когда была допущена ошибк а п. 3 разд. 4 приложения № 5, утв. Постановлением № 1137 . То есть исправить ее текущим периодом, учитывая утвержденные Правительством Правила, не получится.

Не исключаю, что на местах налоговые инспекторы могут предъявить организации претензии за занижение базы по НДС текущего периода и привлечь к ответственности по ст. 122 НК Р Ф ” .

Получается, что налог на прибыль текущим периодом исправлять можно без опаски. А вот про НДС такого однозначно сказать нельзя. Однако нормы НК, несомненно, имеют больший вес, чем Правила ведения книги продаж. И наверняка арбитражные суды с этим согласятся.

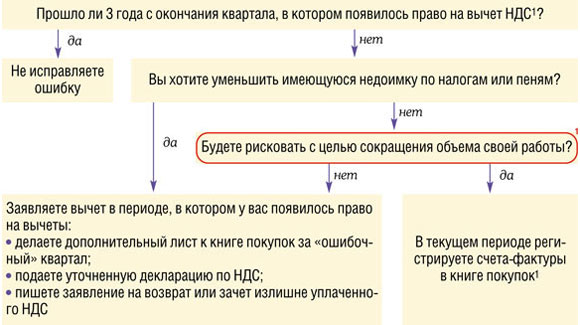

Если же ошибка связана с занижением вычетов по НДС, ее нужно исправлять в особом порядке. Ведь вычеты НДС не участвуют в формировании налоговой базы (которая определяется как стоимость реализованных товаров (работ, услуг ) п. 1 ст. 154 НК РФ ). Таким образом, принятие вычета, относящегося к прошлому налоговому периоду, не приводит к перерасчету налоговой базы текущего налогового период а Письмо Минфина от 25.08.2010 № 03-07-11/363 . А значит, приведенная выше схема вообще не применима.

Остановимся подробнее на заявлении забытых вычетов входного НДС — когда вы не отразили счет-фактуру в книге покупок в том периоде, в котором у вас возникло право на вычет.

(1) Минфин считает, что вычет надо заявлять только в том квартале, в котором право на вычет появилось, и действующими Правилами ведения книги покупок не предусмотрена регистрация счетов-фактур в более поздних квартала х Письма Минфина от 13.02.2013 № 03-07-11/3784, от 14.12.2011 № 03-07-14/124 . Однако у Высшего арбитражного суда иная позиция, и ее должны придерживаться нижестоящие суд ы Постановления Президиума ВАС от 22.11.2011 № 9282/11, от 15.06.2010 № 2217/10, от 30.06.2009 № 692/09

Если же вы отразили счет-фактуру своевременно — в том периоде, в котором у вас появилось право на этот вычет, однако затем обнаружилось, что ошибка допущена в самом счете-фактуре, ситуация складывается следующая. Поставщик должен выставить вам исправленный счет-фактуру. А вам нужно:

- не хотите споров с проверяющим и Письма Минфина от 02.11.2011 № 03-07-11/294, от 01.09.2011 № 03-07-11/236, от 26.07.2011 № 03-07-11/196 :

- снять вычет в прошлом периоде, отразив в дополнительном листе к книге покупок суммы неправильного счета-фактуры со знаком минус;

- подать уточненную декларацию за квартал, в котором был отражен неправильный счет-фактура;

- отразить в книге покупок текущего периода показатели исправленного счета-фактуры;

- готовы поспорить с инспекцией — снять вычет в прошлом периоде (как уже было описано выше), но в том же периоде и принять к вычету НДС по исправленному счету-фактуре. Большинство судов такой подход поддерживаю т Постановления Президиума ВАС от 03.06.2008 № 615/08, от 04.03.2008 № 14227/07; ФАС ЦО от 20.08.2012 № А35-8786/2011; ФАС МО от 07.09.2011 № А40-136255/10-129-436; ФАС УО от 24.05.2011 № Ф09-1652/11-С2; ФАС ПО от 12.04.2011 № А55-14064/2009 . Если исправление ошибки не привело к уменьшению суммы налога, то пени платить вообще не придется. А вот уточненная декларация понадобится (если сумма НДС в ошибочном счете-фактуре не совпадает с суммой налога в исправленном счете-фактуре).

| Видео (кликните для воспроизведения). |

Налог на имущество. Исправить ошибку можно, только подав уточненную декларацию за «ошибочный» период.

Виной тому форма декларации и особенности расчета имущественного налога. Ведь в ней отражается остаточная стоимость основных средств только текущего года. Если вы ошиблись со стоимостью ОС в прошлом году и исправите ее в отчетности по налогу на имущество текущего периода, то у вас будет правильно рассчитан лишь налог за последний квартал. А суммы налога за предшествующие периоды не изменятся.

Земельный налог. И тут не обойтись без уточненки. Ведь декларация по земельному налогу составлена аналогично «имущественной»: в ней невозможно отразить перерасчеты налога за прошлые годы.

Но результат исправления ошибок по налогу на имущество и земельному налогу повлияет на расчет налога на прибыль только в текущем периоде — излишне начисленные ранее суммы земельного и имущественного налога можно включить в доходы на момент обнаружения ошибки. Нет необходимости снимать расходы задним числом, подавая уточненку по прибыли. Ведь ранее вы обоснованно включали начисленные налоги в «прибыльные» расход ы Постановление Президиума ВАС от 17.01.2012 № 10077/11 .

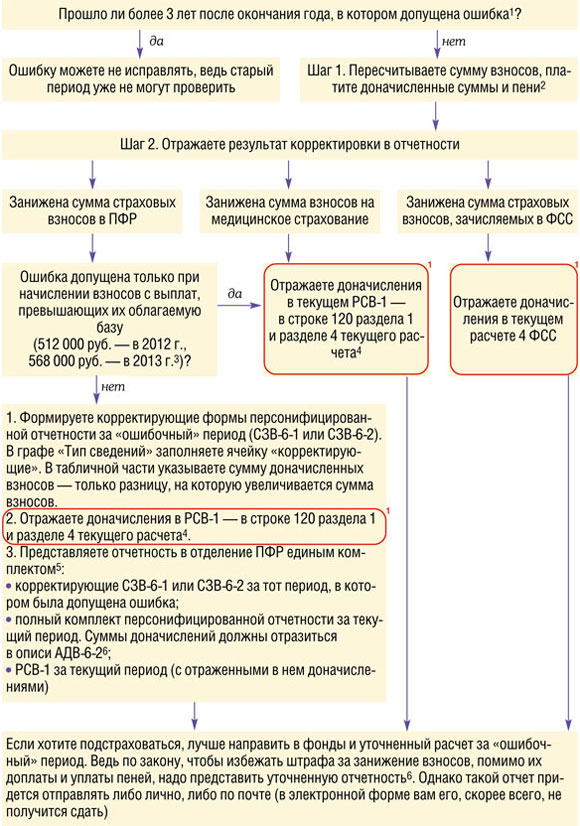

Прежде чем их исправлять, определитесь, а точно ли это ошибка прошлого периода. К примеру, если вы ошибочно начислили работнику в прошлом периоде меньше, чем нужно, на сумму страховых взносов прошлого периода это повлиять не должно. Ведь доначисление дохода вы отразите текущим периодом — и в текущем периоде эта выплата должна быть учтена для целей расчета страховых взносов. В таком случае не нужно ни доплачивать взносы за прошлые периоды, ни начислять и уплачивать пени.

Но если это все же ошибка прошлого периода, за который уже сдана отчетность, и она привела к занижению взносов, ее надо исправлять. Вот какой вариант исправления ошибок, приведших к недоплате взносов, предлагают внебюджетные фонды.

(1) Это связано с тем, что инспекторы могут вносить в программу только данные, содержащиеся в текущей отчетности

Если же вы хотите исправить ошибку, приведшую к завышению взносов, можно отразить ее исправление в текущей отчетности (уменьшив в отчетном периоде базу по взносам ) ч. 2 ст. 17 Закона № 212-ФЗ . Можно составить и уточненную отчетность, но ее вам в электронной форме сдать вряд ли удастся. Так что придется подавать ее либо лично, либо отсылать по почте.

При исправлении ошибок не забудьте составить бухгалтерскую справку. В ней надо отразить не только суть выявленной ошибки, но и то, как вы ее исправляете и в каком периоде. Такая справка — первичный документ, обосновывающий ваши записи и в бухгалтерском учете, и в налогово м ст. 313 НК РФ; п. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ .

Как исправлять ошибки в налоговом учете и отчетности

Продолжаем публиковать серию статей об исправлении ошибок в учете. Первые две смотрите тут и тут. Сегодня остановимся на том, как правильно исправлять ошибки в налоговом учете и отчетности.

Определение ошибки в НК РФ отсутствует, попытаемся сформулировать его самостоятельно. Если обратиться к нормам бухгалтерского учета, то под ошибкой понимают неправильное отражение или неотражение фактов хозяйственной деятельности в бухгалтерском учете организации (п. 2 ПБУ № 22/2010). Данные бухгалтерского учета служат основанием для исчисления налоговой базы по итогам каждого налогового периода (п. 1 ст. 54 НК РФ). Поэтому в целях налогообложения наше определение следует дополнить условием, при котором неправильное отражение или неотражение фактов хозяйственной деятельности привело к ошибкам (искажениям) в исчислении налоговой базы, относящимся к прошлым налоговым (отчетным) периодам.

Механизм исправления ошибки по исчислению налогов установлен п. 1 ст. 54 НК РФ, согласно которому:

а) если ошибки (искажения) в исчислении налоговой базы, относящиеся к прошлым налоговым (отчетным) периодам, обнаружены в текущем налоговом (отчетном) периоде, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения);

б) если период совершения ошибки определить невозможно, то перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Одним из обязательных реквизитов первичных документов является дата их составления. Дата составления первички – это момент совершения операции, а если это невозможно, то момент ее окончания. Таким образом, чтобы доказать невозможность определения периода совершения ошибки, надо чрезвычайно постараться.

При обнаружении в поданной декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, нужно внести необходимые изменения в налоговую декларацию и представить уточненку по ст. 81 НК РФ.

Пример

В январе 2017 года организация обнаружила, что не отразила в бухгалтерском учете выручку за отгруженные в сентябре 2016 года товары в сумме 1 180 000 руб. (в т. ч. НДС 180 000 руб.). Так как ошибка выявлена после окончания года, но до даты подписания бухгалтерской отчетности за этот год, то она исправляется записями по соответствующим счетам бухгалтерского учета за декабрь 2016 года (п. 6 ПБУ № 22/2010).

В бухгалтерском учете декабрем 2016 года будут сделаны следующие записи:

ДЕБЕТ 62 КРЕДИТ 90/1 – 1 180 000 руб. – отражена выручка за реализованные товары в сентябре 2016 года;

ДЕБЕТ 90/3 КРЕДИТ 68/НДС – 180 000 руб. – начислен НДС, причитающийся в бюджет;

ДЕБЕТ 99 КРЕДИТ 68/Налог на прибыль – 200 000 руб. ((1 180 000 руб. – 180 000 руб.) х 0,20) –начислен условный расход;

Срок предоставления декларации по НДС за 3 квартал – 25.10.2016 г., который истек на момент обнаружения ошибки, поэтому возникает необходимость сдачи уточненной декларации по НДС за 3 квартал 2016 года. Налоговый период по НДС – квартал (ст. 163 НК РФ), значит – ошибка, допущенная в 3 квартале, не повлияет на правильность расчета НДС в 4 квартале и уточненный расчет за этот период сдавать не нужно.

Налоговым периодом по налогу на прибыль признается календарный год (п. 1 ст. 285 НК РФ), который состоит из отчетных периодов: первый квартал, полугодие и девять месяцев календарного года (п. 2 ст. 285 НК РФ). Ошибка, допущенная в сентябре 2016 года, обязывает сдать уточненку по налогу на прибыль за 9 месяцев и за год, так как налоговая база исчисляется нарастающим итогом.

В приведенном примере, допущенная ошибка исправляется таким образом, что прибыль в бухгалтерском учете и налоговая база корректируется в одном отчетном периоде, что не приводит к образованию разниц между бухгалтерской и налогооблагаемой прибылью. Правила ПБУ 18/02 в данном случае не применяются.

Важно, что уточненка представляется по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

При этом, если уточненная налоговая декларация представляется до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации (п. 2 ст. 81 НК РФ). Случаи, когда уточненка подается после истечения срока подачи налоговой декларации, также не будут являться нарушением срока (п. 1 ст. 81 НК РФ).

Если срок подачи декларации и уплаты налога истек, то до представления уточненной налоговой декларации надо уплатить недоимку и пени.

Подытожим, что если обнаружена ошибка в расчете налога и известен период, когда она была допущена, действуем по следующей схеме:

1) производим пересчет налоговой базы и налога в периоде совершения ошибки;

2) платим недоимки;

4) сдаем уточненную налоговую декларацию.

Обратите внимание: уплата недостающей суммы налога и соответствующей пени поможет избежать штрафа, который предусмотрен ст. 122 НК РФ (п. 4 ст. 81 НК РФ).

Исправление ошибки в периоде обнаружения, если период ее совершения неизвестен

Судебная практика под эту норму подводит случаи, в которых определить период совершения ошибки проблемно, так как ведение учета расходов невозможно или сопряжено со значительными затратами. Например, при покупке материалов или товаров неверно отражена его стоимость в регистре налогового учета, но искажение налоговой базы по налогу на прибыль произойдет не в момент оприходования товара или материала, а в момент, когда он будет реализован. При этом, если допустить, что оборот товаров или материалов на складе огромный и учет ведется по средней себестоимости, то невозможно отследить, когда именно была осуществлена реализация спорной единицы.

В тех случаях, когда ошибка привела к излишней уплате налога, исправить ее можно в периоде ее обнаружения. Здесь существует оговорка: компания может включить в налоговую базу текущего периода сумму ошибки, которая привела к переплате налога в предыдущем налоговом периоде, только в том случае, если в текущем отчетном периоде получена прибыль. Если убыток, необходимо произвести перерасчет налоговой базы за период в котором произошла ошибка (письмо Минфина РФ № 03-02-07/1/42067 от 22 июля 2015 г.).

Новые правила исправления ошибок прошлых лет в бухучете бюджетников

С введением новых Федеральных стандартов бухгалтерского учета изменились правила исправлений ошибок прошлых лет организациями госсектора. Перед составлением очередной отчетности напомним о новых требованиях.

На реальных примерах покажем, как действовать, если обнаружена ошибка в первичных документах или в регистрах бухучета в периодах, отчетность за которые уже сдана.

Ошибка отчетного периода, выявленная после завершения мероприятий по внешнему финансовому контролю, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка прошлых лет. При этом нужно учитывать требования стандартов ФСБУ «Концептуальные основы», «Учетная политика, оценочные значения и ошибки», изменения, внесенные в Инструкцию по применению единого плана счетов (утв. приказом Минфина России от 01.12.2010 № 157н, далее — Инструкция № 157н). Кроме того, нужно не упустить и разъяснения, которые по этой теме дал Минфин России (в письме от 31.08.2018 № 02-06-07/62480).

Новые правила применяются при ведении учета уже с 1 января 2019 года и составлении отчетности, начиная с 2019 года.

Суть нововведений в том, чтобы в отчетности отражалась текущая операционная деятельность, а ошибки прошлого были обособленны (п. 18 Инструкции № 157н). Такую отчетность Минфин оценивает как более прозрачную, а хозяйственную деятельность учреждений — как отвечающую действительности.

Напомним, что в результате внесения изменений в Инструкции 162н; 174н; 183н появились новые счета для отражения исправительных записей по ошибкам прошлых лет:

401 18 000, 401 19 000 — служит для отражения бухгалтерских записей, корректирующих показатель доходов по финансовому году, предшествующему отчетному, по иным прошлым финансовым годам соответственно;

401 28 000, 401 29 000 — применяется для отражения бухгалтерских записей, корректирующих показатель расходов по финансовому году, предшествующему отчетному, по иным прошлым финансовым годам соответственно;

304 84 000, 304 94 000 — по ошибкам в части расчетов между головным учреждением и обособленным подразделением по финансовому году, предшествующему отчетному, по иным прошлым финансовым годам соответственно;

304 86 000, 304 96 000 — по иным расчетам года, предшествующего отчетному, по иным прошлым финансовым годам соответственно.

В конце года показатели счетов бухгалтерского учета по отражению ошибок прошлых лет (0 401 18 000, 0 401 19 000, 0 401 28 000, 0 401 29 000, 0 304 84 000, 0 304 94 000, 0 304 86 000, 0 304 96 000) закрываются в общеустановленном порядке, предусмотренном Инструкцией № 157н, с применением счета 0 401 30 000 «Финансовый результат прошлых отчетных периодов».

Ошибки прошлых лет, допущенные при ведении бухгалтерского учета, исправляются в текущем отчетном периоде на дату обнаружения ошибки. Для этого делается дополнительная бухгалтерская запись либо бухгалтерская запись способом «красное сторно». Запись производится в отдельном Журнале по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет», с применением названных выше счетов. Такой подход предложил Минфин России в письме от 31.08.2018 № 02-06-07/62480.

В феврале 2019 года автономное учреждение обнаружило ошибку, допущенную в 2018 году: расходы на текущий ремонт здания в сумме 980 000 руб. ошибочно отнесены на увеличение стоимости здания. При этом сделаны такие бухгалтерские записи:

Новый стандарт бухучета: как «бюджетникам» нужно будет исправлять ошибки прошлых периодов

Минфин России разработал проект нового Федерального стандарта бухгалтерского учета для организаций государственного сектора (ФСБУ) «Учетная политика, оценочные значения и ошибки». Предполагается, что документ вступит в силу с 1 января 2019 года. Как, согласно новому стандарту бухгалтерского учета, изменится порядок исправления ошибок в уже сданных отчетах? Что надо будет предпринять бухгалтеру, чтобы избежать штрафов за недостоверность отчетов? Об этом рассказывает Юлия Вольхина, руководитель проекта «Контур-Бухгалтерия Бюджет» компании СКБ Контур.

Прежде чем начать работу над ошибками, бухгалтер должен убедиться, что в учетной политике учреждения указаны допустимые способы исправления ошибок. При разработке этих положений государственные и муниципальные учреждения ориентируются на пункт 18 Инструкции, утвержденной приказом Минфина России от 01.12.10 № 157н (далее — Инструкция № 157н). Ожидается, что после вступления в силу нового ФСБУ, в данную Инструкцию будут внесены изменения. В частности, расширится список допустимых способов исправления ошибок. Все перечисленные в Инструкции № 157н и указанные в учетной политике учреждения способы исправления ошибок станут обязательными для самого учреждения, а у проверяющих не возникнет по ним вопросов.

Есть еще один важный нюанс: исправлять уже сданные отчеты нельзя. Все корректировочные данные вносятся в отчет за тот период, когда выявлена ошибка. Например, если бухгалтер в III квартале 2019 года обнаружит, что в I квартале 2019 года он неправильно отразил остатки по счетам или сведения по оборотам, то скорректированный отчет нужно будет сдать именно за III квартал.

Период выявления ошибки влияет на способ исправления

Проще всего исправить ошибки, обнаруженные сразу после представления отчетов в вышестоящую организацию, до сдачи годовых отчетов. В такой ситуации исправления вносятся в тот же день. Согласно пункту 25 проекта нового ФСБУ, для этого надо составить бухгалтерскую справку по форме 0504833 и внести в электронный регистр дополнительную бухгалтерскую запись — одну или вместе с записью по способу «Красное сторно», решает бухгалтер.

Гораздо сложнее исправить «старые» ошибки — тут одним сторнированием проводок не обойтись. Если год уже закончился, то счета, которые отвечают за финансовое состояние учреждения (0 401 10 000 «Доходы текущего финансового года» и 0 401 20 000 «Расходы текущего финансового года») и их показатели сведены на счет 0 401 30 000 «Финансовый результат прошлых отчетных периодов». В текущем году этот счет нельзя использовать для создания исправительных проводок, относящихся к прошлым отчетным периодам. Дело в том, что это нарушит синхронизацию баланса (отчетные формы 0503130 и 0503730) и отчета о финансовых результатах (формы 0503121 и 0503721). Корректировочная запись по счету 0 401 30 000 изменит сальдо в балансе, но не затронет обороты в отчете о финансовых результатах.

Проект ФСБУ «Учетная политика, оценочные значения и ошибки» не предусмотрел единого алгоритма исправления данных в прошлых периодах. Это означает, что порядок действий во многом будет зависеть от характера и сложности ошибки. Если имеется расхождение доначислений доходов или расходов, то такую ошибку корректнее будет исправить за счет аналогичных статей текущего периода, внести в регистр дополнительную бухгалтерскую запись и запись способом «Красное сторно».

Когда бухгалтеру надо восстановить остаток, то правки должны коснуться только доходных статей. Остаток можно скорректировать через счет 0 401 10 180 «Прочие доходы».

Если обнаружены неучтенные доходы (расходы) прошлых периодов, то в текущем отчетном периоде по статьям доходов (расходов) следует сделать такие проводки:

Исправление ошибок прошлых лет в бухгалтерском учете

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности. Бухгалтер должен принять во внимание новый порядок исправления ошибок.

В бухучете могут быть выявлены ошибки следующих видов:

- В текущем отчетном периоде (обнаружены до завершения года).

- В текущем отчетном периоде (обнаружены после завершения года, но до времени утверждения отчетности за данный период).

- В периоде, предшествующем текущему году.

Первые два вида отражаются в бухучете в стандартном порядке. Претерпело изменения только исправление ошибок последнего вида.

Ошибка представляет собой внесение неверной информации о хозяйственной работе предприятия в бухучет и отчетность. Ошибкой также признается отсутствие данных об осуществленных операциях. Однако в ПБУ имеется значимая оговорка: неточности и отсутствие данных при фиксации проведенных операций, обнаруженные при получении сведений, ошибкой признаваться не будут.

К примеру, если контрагент передал компании информацию о наличии ошибок в первичной документации, а осуществленная операция на основании переданных бумаг уже отражена, ошибкой это считаться не будет. Обосновывается это тем, что сама компания не виновата в возникновении неточностей. Поэтому корректировка в данном случае не требуется.

Появление неточностей происходит по множеству причин. Рассмотрим самые распространенные:

- Некорректное использование законов, касающихся бухучета.

- Неправильное применение учетной политики.

- Неверно произведенные вычисления.

- Неверная классификация и оценка операций, проведенных в процессе хозяйственной деятельности.

- Лица с соответствующими полномочиями допускают недобросовестность в работе.

Данная информация указана в пункте 2 ПБУ. Неточности могут быть как существенными, так и несущественными. Однако в законе не указывается, по каким параметрам можно определить существенность. Поэтому эти параметры могут устанавливаться предприятием самостоятельно. Выбранные признаки существенности должны быть прописаны в учетной политике.

Все обнаруженные неточности, согласно пункту 4 ПБУ, нужно откорректировать. Аналогично исправляются сведения, неправильно отраженные из-за допущенной ранее ошибки. Корректировки должны вносится с подтверждением в виде первичной документации. Потребуется также сформировать бухгалтерские справки. В данных бумагах нужно указать обоснование коррекций. То есть, указывается, что была допущена ошибка.

После того как была обнаружена неточность, следует выполнить соответствующие исправления. В этом помогут следующие данные:

Изменение неправильно указанной информации зависит от специфики ошибки: время обнаружения, существенность.

Используемые проводки также определяются в зависимости от времени обнаружения ошибки и ее существенности. К примеру, могут применяться следующие проводки:

- ДТ 44 КТ 60 (сторнирование долга перед поставщиками).

- ДТ 90-2 КТ 44 (сторнирование трат по стандартным направлениям деятельности).

- ДТ 44 КТ 60 (фиксация долга перед поставщиком).

- ДТ 20 КТ 68 (доначисление налогов).

Проводятся исправления с использованием счетов учета трат, доходов. Если специалист не указал доход или завысил траты, применимы следующие проводки:

- ДТ 62, 76. КТ 84 (обнаружение незафиксированного дохода или завышенных трат).

Если допущенная неточность привела к тому, что специалист не зафиксировал расход или завысил прибыль, понадобится следующая проводка:

- ДТ 84 КТ 60, 76 (обнаружение незафиксированного расхода или завышенного дохода).

Исправление неточностей должно проводится в соответствии с новыми правилами.

Для корректировки применяются следующие счета:

- Счет 91, если ошибка признана несущественной или учет ведется малой организацией.

- Счет 84, если ошибка признана серьезной.

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2016 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

- ДТ 19 КТ 60. Пояснение: сторнирование ошибки при учете входного налога. Сумма: 18 рублей.

- ДТ 68 КТ 19. Пояснение: сторнирование суммы входного налога, который был принят к вычету по ошибке.

- ДТ 60 КТ 91-1. Пояснение: учет обнаруженного показателя дохода. Сумма: 100 рублей.

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.