Описание страницы: декларация по земельному налогу порядок заполнения, сроки сдачи, ответственность от профессионалов для людей.

Содержание

Декларация по земельному налогу: порядок заполнения, сроки сдачи, ответственность

Первое февраля – срок сдачи декларации по земельному налогу. Отчитаться за 2018 год налогоплательщики должны по новой форме. Наша статья поможет вам разобраться с новой отчетной формой.

Декларацию по земельному налогу сдают все собственники участков. Даже если компания имеет право на льготу по уплате налога, она должна представить декларацию в ИФНС. Срок сдачи формы — 1 февраля года, следующего за отчетным.

Таким образом, отчитаться по налогу за 2018 год нужно не позднее 1 февраля 2019 года.

Декларация по земельному налогу должны быть представлена в ИФНС по месту нахождения земельного участка (п. 1 ст. 398 НК РФ).

Однако если компания имеет в собственности несколько участков, то порядок сдачи декларации следующий.

Если земельные участки находятся на территориях нескольких муниципальных образований и в ведении одной ИФНС, то представляется одна декларация с заполнением разделов декларации по соответствующим кодам ОКТМО. При этом на каждый из участков заполняется отдельный раздел 2.

Если участки находятся в ведении разных ИФНС, то можно представить декларацию по всем участкам в одну из них, уведомив другие инспекции в произвольной письменной форме.

Если наделы расположены в разных муниципалитетах и подконтрольны одной ИФНС, то сдать нужно одну декларацию. При этом на каждый участок заполняется отдельный раздел 2 с указанием соответствующего кода ОКТМО.

Если муниципалитеты, где находятся участки, курируют несколько инспекций, то декларации подаются в каждую из них.

Крупнейшие налогоплательщики представляют декларации в налоговый орган по месту учета в качестве таковых.

Декларация по земельному налогу предоставляется по форме, утвержденной Приказом ФНС РФ от 10.05.2017 № ММВ-7-21/347@. Приказом ведомства от 30.08.2018 № ММВ-7-21/509@ данная форма была обновлена. Как часто бывает, форму обновили, чтобы адаптировать ее под изменившееся законодательство.

| Видео (кликните для воспроизведения). |

- теперь бланк учитывает изменение кадастровой стоимости земельного надела, которое произошло из-за изменения либо его площади, либо вида использования, или иных характеристик;

- появилась возможность рассчитать платеж, когда участок был отведен под жилищное строительство, но долго простаивал, из-за чего увеличился повышающий коэффициент;

- коды категорий земель, которые должны быть точно указаны при заполнении бланка, актуализированы.

Проверить декларацию помогут контрольные соотношения.

Декларация состоит из:

- титульного листа;

- раздела 1 «Сумма земельного налога, подлежащая уплате в бюджет»;

- раздела 2 «Расчет налоговой базы и суммы земельного налога».

Раздел 1 заполняется по всем земельным участкам, находящимся в пределах соответствующих муниципальных образований (долям земельных участков, находящихся в границах соответствующих муниципальных образований (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), долям в праве на земельный участок).

Раздел 2 заполняется по каждому земельному участку (доле земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), доле в праве на земельный участок), принадлежащему на праве собственности, праве постоянного (бессрочного) пользования организации. В связи с этим декларация может включать несколько разделов 2, так как раздел 2 декларации заполняется отдельно по каждому земельному участку с соответствующими кодами ОКТМО и КБК.

Декларация формируется в отношении сумм земельного налога, подлежащих уплате в бюджет по соответствующему ОКТМО муниципального образования. При этом в декларации, представляемой в налоговый орган, указываются суммы земельного налога, коды ОКТМО которых соответствуют территориям муниципальных образований.

В связи с изменением формы декларации по земельному налогу налоговики обновили и контрольные соотношения к ней.

Логические формулы пригодятся для самопроверки при заполнении обновленного отчета.

Документ включен в СПС “Консультант Плюс”

Постановка на налоговый учет юридического лица в качестве крупнейшего налогоплательщика подтверждается уведомлением по форме № 9-КНУ, утвержденной Приказом ФНС РФ от 26.04.2005 № САЭ-3-09/178.

Порядок заполнения декларации по земельному налогу утвержден Приказом ФНС РФ от 10.05.2017 № ММВ-7-21/347@.

В соответствии с п. 3.2 Порядка при заполнении титульного листа декларации для крупнейших налогоплательщиков ИНН и КПП по месту нахождения организации указываются согласно свидетельству о ее постановке на учет в налоговом органе по месту нахождения (5-й и 6-й разряды КПП – 01).

КПП по месту нахождения обособленного подразделения российской организации указывается согласно уведомлению о постановке на налоговый учет юридического лица по месту нахождения обособленного подразделения.

Документ включен в СПС “Консультант Плюс”

За непредставление в срок декларации по земельному налогу предусмотрена ответственность по ст. 119 НК РФ. За каждый полный или неполный месяц просрочки декларации взыскивается штраф в размере 5 процентов не уплаченного в срок налога.

Максимальный штраф – 30 процентов налога, не уплаченного в срок по опоздавшей декларации.

Если же компания не вовремя уплатила налог либо нарушила срок сдачи нулевой декларации, то штраф будет взыскиваться в минимальном размере – 1 тыс. рублей.

Кроме того, должностные лица организации могут быть оштрафованы на сумму от 300 до 500 рублей на основании ст. 15.5 КоАП РФ.

Отчетность по земельному налогу — кому, куда и как ее сдавать, как правильно заполнить? В данной статье мы постараемся разъяснить все вопросы, связанные с отчетностью по земельному налогу.

Отчетностью по земельному налогу (ЗН) является соответствующая декларация. При этом обязанность ее сдачи лежит не на всех плательщиках ЗН, а только на организациях (п. 1 ст. 398 НК РФ).

До налога за 2015 г. земельную декларацию также подавали индивидуальные предприниматели, однако с 01.01.2015 закон от 04.11.2014 № 347-ФЗ внес в главу 31 НК РФ изменения, распространившие на ИП порядок уплаты земельного налога, действующий для физлиц (на основании налогового уведомления), а также снявшие с предпринимателей обязанность по представлению декларации.

Декларация по земельному налогу представляется организациями по истечении отчетного периода, которым является календарный год (п. 1 ст. 398, п. 1 ст. 393 НК РФ). В течение года отчитываться не нужно даже в том случае, если местные власти, вводя налог, установили отчетные периоды. В этом случае вы уплачиваете авансовые платежи, но никаких расчетов в ИФНС не подаете.

Крайний срок сдачи декларации — 1 февраля года, следующего за истекшим налоговым периодом (п. 3 ст. 398 НК РФ). Если этот день выпадает на выходной, срок сдачи переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Например, так было в 2015 г., когда сдача декларации за 2014 г. отсрочилась до 02.02.2015.

В общем случае декларация по земельному налогу подается в ИФНС по месту нахождения земельного участка (п. 1 ст. 398 НК РФ), однако крупнейшие налогоплательщики сдают ее в ту инспекцию, в которой состоят на учете в этом качестве (п. 4 ст. 398 НК РФ).

Если земельных участков у организации несколько, они находятся в разных муниципальных образованиях, но все эти территории контролирует один налоговый орган, допускается представлять одну общую декларацию, в которой на каждый участок заполняется отдельный раздел 2. Это подтверждает ФНС РФ в письме от 07.08.2015 № БС-4-11/13839.

В настоящее время применяется форма и порядок заполнения декларации, утв. приказом ФНС России от 28.10.2011 № ММВ-7-11/696@ (в ред. от 14.11.2013).

- Титульный лист.

- Раздел 1 «Сумма земельного налога, подлежащая уплате в бюджет».

- Раздел 2 «Расчет налоговой базы и суммы земельного налога».

Титульный лист заполняется в порядке, обычном для всех деклараций, поэтому на нем мы останавливаться не будем и рассмотрим подробно лишь показатели разделов 1 и 2.

Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

Данный раздел предусматривает 2 блока строк 010–040. Это необходимо для того, чтобы заполнить декларацию по земельным участкам, находящимся в пределах одного муниципального образования, но имеющим различные коды ОКТМО, или если налог по ним перечисляется на разные КБК (в зависимости от категории земель). На несколько участков с одинаковыми ОКТМО и КБК заполняется один блок.

В разделе отражаются:

- в строке 010 — КБК;

- в строке 020 — код ОКТМО;

- в строке 021 — сумма исчисленного налога, подлежащего уплате по соответствующим КБК и ОКТМО (это сумма строк 280 всех разделов 2 с соответствующими КБК и ОКТМО);

- в строках 023, 025 и 027 — авансовые платежи за I, II и III кварталы соответственно;

- в строках 030 и 040 — сумма налога к доплате/уменьшению (это положительная/отрицательная разница между исчисленным налогом и авансовыми платежами).

Раздел 2. Расчет налоговой базы и суммы земельного налога

Раздел 2 заполняется отдельно (п. 5.1 Порядка заполнения декларации):

- по каждому земельному участку;

- по каждой доле земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения);

- по каждой доле в праве на земельный участок.

В самом верхнем поле (после ИНН и КПП) нужно указать кадастровый номер земельного участка.

- в строке 010 — КБК;

- в строке 020 — ОКТМО;

- в строке 030 — код категории земель (берется из справочника категорий земли, приведенного в приложении № 5 к Порядку заполнения декларации);

- в строке 050 — кадастровая стоимость (доля) участка;

- в строке 060 — доля налогоплательщика в праве на участок;

- в строках 070–120 приводятся код и сумма льгот по налогу;

- в строке 130 — налоговая база с учетом льгот;

- в строке 140 — ставка налога;

- в строке 150 — количество полных месяцев владения участком в течение года;

- в строке 160 — коэффициент Кв, который рассчитывается делением значения строки 150 на 12 (число календарных месяцев в налоговом периоде), при этом значение приводится в виде десятичной дроби с 4 знаками после запятой;

- в строке 170 — сумма исчисленного налога: стр. 170 = (стр. 130 x стр. 140 x стр. 160) : 100.

Строки 180–270 заполняются при использовании различных льгот.

Сумма налога, исчисленная к уплате в бюджет с учетом льгот, отражается по строке 280.

| Видео (кликните для воспроизведения). |

Перед сдачей декларации целесообразно самостоятельно проверить правильность ее заполнения с помощью контрольных соотношений из письма ФНС России от 30.05.2014 № БС-4-11/10399.

Декларация по земельному налогу: сроки сдачи в 2019 году

deklaraciya_po_zemelnomu_nalogu_sroki_sdachi_v_2019_godu.jpg

Налог на землю относится к разряду местных и уплачивается компаниями по месту расположения используемого участка. Напомним, в какие сроки предприятиям необходимо отчитаться по земельному налогу, представив декларацию в ИФНС, и какими способами осуществляется ее подача.

Статьей 388 НК РФ установлен круг лиц – плательщиков налога. Это юридические и физические лица, имеющие участки земли, которые являются объектами налогообложения – находятся в собственности, бессрочном пользования или пожизненном владении.

К сведению! Декларируют расчет налога только юридические лица. Предприниматели и граждане – собственники участков земли не сдают декларацию – они получают налоговые уведомления, где инспектором указываются все необходимые сведения: реквизиты платежа, сумма, объект и база налога, а также сроки уплаты.

Уплата налога осуществляется в соответствии с нормами, продиктованными региональным законодательством. Исполнительным органам муниципалитетов делегировано право установления порядка уплаты налога в субъекте РФ – одним платежом за год или с перечислением авансовых платежей за отчетные периоды – кварталы.

Компании обязаны представить годовую декларацию по земельному налогу. Срок сдачи – не позже 1-го февраля года, наступившего за прошедшим налоговым периодом (ст. 398 НК). Т. е. за 2018 год декларацию следует подать до 01.02.2019 включительно, а, поскольку этот последний день сдачи декларации не выпадает на выходной день, то продления сроков ожидать не следует.

Нарушение сроков сдачи чревато для налогоплательщика штрафами. Согласно п. 1 ст. 119 НК РФ нарушителю придется заплатить 5% от неуплаченной суммы налога (по декларации), причем за каждый, даже неполный, месяц просрочки. Минимальный штраф при непредставлении по земельному налогу декларации в срок не может быть менее 1000 рублей, а максимальный равен 30% от неуплаченного по декларации налога.

Представлять декларацию за 2018 год следует по форме в обновленной редакции, утвержденной приказом ФНС № ММВ-7-21/509@ от 30.08.2018. Новая форма дополнена строками, которые заполняются в ситуациях владения участком не с начала налогового периода и при смене его кадастровой стоимости на протяжении года, т.е. с учетом возможности одновременного применения в расчете налога коэффициентов периода владения участком и изменения его стоимости. Образец заполнения и бланк новой декларации по земельному налогу, вы найдете в нашей статье.

Отчитываются компании по месту нахождения участка. Это общее правило, исключение касается лишь предприятий со статусом крупнейших плательщиков – они декларируют налог по месту учета компании.

Если в организации имеется несколько земельных участков, расположенных в различных муниципалитетах, то отчитываться придется в одну ИФНС только в случае, когда все участки находятся на подведомственной этой инспекции территории. Если же контроль осуществляется разными налоговыми, декларацию подают в каждую из них по месту нахождения каждого объекта (письмо ФНС № БС-4-11/13839 от 07.08.2015).

Порядок заполнения отчета и условия его представления определены Приказом ФНС от 10.05.2017 № ММВ-7-21/347@ в редакции от 30.08.2018.

Существует два варианта сдачи декларации: на бумаге или в формате электронного документа. Традиционный бумажный отчет вправе подавать компании, если среднесписочная численность персонала не превышает 100 человек. Периоды для определения численности разнятся в зависимости от времени работы фирмы:

для предприятий со «стажем» работы на рынке расчет производится на базе данных за истекший год,

для открытых недавно – с месяца открытия,

для реорганизованных – с месяца произошедших изменений.

При наличии на предприятии численности, превышающей установленный предельный уровень, декларацию представляют только в электронном виде (п. 3 ст. 80 НК). Обязательным условием при этом является удостоверение декларации усиленной электронной подписью. Штраф за несоблюдение электронной формы – 200 руб. (ст. 119.1 НК РФ).

Декларация по земельному налогу за 2018 год: на что обратить внимание

1 февраля – срок сдачи декларации по земельному налогу. Отчитаться за 2018 год налогоплательщики должны по новой форме. Наша статья поможет вам разобраться с новой отчетной формой.

Таким образом, отчитаться по налогу за 2018 год нужно не позднее 1 февраля 2019 года.

Однако если компания имеет в собственности несколько участков, то порядок сдачи декларации следующий.

Если земельные участки находятся на территориях нескольких муниципальных образований и в ведении одной ИФНС, то представляется одна декларация с заполнением разделов декларации по соответствующим кодам ОКТМО. При этом на каждый из участков заполняется отдельный раздел 2.

Если участки находятся в ведении разных ИФНС, то можно представить декларацию по всем участкам в одну из них, уведомив другие инспекции в произвольной письменной форме.

Если наделы расположены в разных муниципалитетах и подконтрольны одной ИФНС, то сдать нужно одну декларацию. При этом на каждый участок заполняется отдельный раздел 2 с указанием соответствующего кода ОКТМО.

Если муниципалитеты, где находятся участки, курируют несколько инспекций, то декларации подаются в каждую из них.

Крупнейшие налогоплательщики представляют декларации в налоговый орган по месту учета в качестве таковых.

Декларацию по земельному налогу за 2018 год нужно сдать по обновленной форме

- теперь бланк учитывает изменение кадастровой стоимости земельного надела, которое произошло из-за изменения либо его площади, либо вида использования, или иных характеристик;

- появилась возможность рассчитать платеж, когда участок был отведен под жилищное строительство, но долго простаивал, из-за чего увеличился повышающий коэффициент;

- коды категорий земель, которые должны быть точно указаны при заполнении бланка, актуализированы.

Проверить декларацию помогут контрольные соотношения.

- титульного листа;

- раздела 1 «Сумма земельного налога, подлежащая уплате в бюджет»;

- раздела 2 «Расчет налоговой базы и суммы земельного налога».

Раздел 1 заполняется по всем земельным участкам, находящимся в пределах соответствующих муниципальных образований (долям земельных участков, находящихся в границах соответствующих муниципальных образований (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), долям в праве на земельный участок).

Раздел 2 заполняется по каждому земельному участку (доле земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), доле в праве на земельный участок), принадлежащему на праве собственности, праве постоянного (бессрочного) пользования организации. В связи с этим декларация может включать несколько разделов 2, так как раздел 2 декларации заполняется отдельно по каждому земельному участку с соответствующими кодами ОКТМО и КБК.

Декларация формируется в отношении сумм земельного налога, подлежащих уплате в бюджет по соответствующему ОКТМО муниципального образования. При этом в декларации, представляемой в налоговый орган, указываются суммы земельного налога, коды ОКТМО которых соответствуют территориям муниципальных образований.

Как отражается КПП в декларации по земельному налогу, представляемой крупнейшими налогоплательщиками

Порядок заполнения декларации по земельному налогу утвержден Приказом ФНС РФ от 10.05.2017 № ММВ-7-21/347@.

В соответствии с п. 3.2 Порядка при заполнении титульного листа декларации для крупнейших налогоплательщиков ИНН и КПП по месту нахождения организации указываются согласно свидетельству о ее постановке на учет в налоговом органе по месту нахождения (5-й и 6-й разряды КПП – 01).

КПП по месту нахождения обособленного подразделения российской организации указывается согласно уведомлению о постановке на налоговый учет юридического лица по месту нахождения обособленного подразделения.

Максимальный штраф – 30 процентов налога, не уплаченного в срок по опоздавшей декларации.

Если же компания не вовремя уплатила налог либо нарушила срок сдачи нулевой декларации, то штраф будет взыскиваться в минимальном размере – 1 тыс. рублей.

Кроме того, должностные лица организации могут быть оштрафованы на сумму от 300 до 500 рублей на основании ст. 15.5 КоАП РФ.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Владение земельным участком обязывает ежегодно подавать декларацию по земельному налогу. Подача декларации обязательна для юридических лиц, которые обладают участком земли на праве собственности, наследования или бессрочного пользования.

В 2017 году Приказом ФНС от 10.05.2017 № ММВ-7-21/347@ утверждена новая форма декларации. Учитывайте изменения 2017 года при заполнении декларации:

- код ОКВЭД не указывается на титульном листе;

- штрих-коды в новой форме заменены;

- исправлен второй раздел: заменены строки 090 и 100 и исправлена нумерация;

- появилась возможность рассчитывать сумму налога по нормативной стоимости.

Новый приказ опубликовали 02.03.2018 года, он вносит правки в форму и порядок заполнения декларации и вступает в силу со 02.06.2018. Эти изменения будут актуальны для налоговых деклараций, подаваемых по итогам 2018 года. Организациям, которые проходят процедуру ликвидации или реорганизации, до 2.06.2018 разрешено представлять декларацию по новой форме.

- Во второй раздел добавлена строка с кодом Ки. Теперь можно учитывать корректировку кадастровой стоимости при изменениях, произошедших в течение налогового периода.

- Введена возможность снижения налоговой ставки, если это предусмотрено местным законодательством.

- Для участков, приобретаемых юрлицами под строительство жилья, теперь можно исчислять налог с изменением повышающего коэффициента. Если срок строительства меньше 3-х лет, коэффициент равен 2, при превышении срока, он увеличивается до 4.

Порядок заполнения декларации по земельному налогу

- ИНН и КПП организации, полученные от органа, в который представляется декларация.

- Номер корректировки — 0 — для первичной или 1,2 и далее для уточненной.

- Код налогового периода — 34 за отчетный период или 50 при ликвидации.

- Дату заполнения.

- Код налогового органа, принимающего декларацию.

- Полное наименование организации.

- Код формы реорганизации (ликвидации) для организаций, проходящих эту процедуру.

- Контактный номер.

- Количество страниц.

Заполните раздел подтверждения информации, указав код подтверждающего лица, ФИО, наименование организации и поставьте подписи. Для представителя нужно указать реквизиты документа, подтверждающего полномочия. На титульном листе есть раздел, который заполняется представителем налогового органа, его заполнять не нужно.

Заполняйте первый раздел по всем участкам земли в пределах одного муниципалитета. В верхнее поле раздела впишите наименование соглашения о разделе продукции, если оно имеется. Сведения раздела подтверждают руководитель организации или представитель своими подписями. Заполните строки:

- 010, 020 укажите КБК и ОКТМО.

- 021 — просуммируйте все строки 250 вторых разделов.

- 023, 025, 027 — впишите авансовые платежи за первые три квартала. Местные власти могли не установить их в вашем регионе, в таком случае, налог перечисляется по итогам года.

- 030 — определяется по формуле: 021 – (023+025+027). Если значение отрицательное, то просто поставьте по строке 030 прочерк и запишите полученное значение без минуса в строку 040. Иначе результат запишите в строке 30 и в строке 40 проставьте прочерк.

Второй раздел заполняйте для каждого участка земли, в пределах муниципалитета.

Для участков, приобретенных под жилищное строительство, полученное значение поделите на 100 и умножьте на коэффициент 2 или 4, в зависимости от указанного кода по строке 040. Код 1 предполагает использование повышающего коэффициента 2, а код 2 — 4.

- 170 — рассчитайте коэффициент Кл = месяцы без льготы/12.

- В строках 180-240 укажите данные по льготам.

- Сумму налога к уплате в бюджет укажите в строке 250. Она рассчитывается как разница между значением строки 150 и имеющимися льготами.

Представляйте декларацию в налоговую по месту учета участка. Налогоплательщики, имеющие статус крупнейших, должны представлять декларацию в налоговую по месту своего учета.

Срок подачи отчета — до 1 февраля. Есть возможность перенести сроки. Если последний день подачи выпадает на выходной или праздничный день, декларацию можно подать в ближайший рабочий день.

Декларацию подают в следующих формах:

- в бумажной форме со штрих-кодом;

- в бумажной форме с приложением данных в электронном формате;

- в электронном виде (за 2018 год только в формате 5.05).

Сдавать декларацию в электронном виде обязаны организации, численность персонала в которых более 100 человек, иначе — организация может самостоятельно выбрать форму подачи декларации.

Если у вас имеются участки в различных муниципалитетах, то для каждого из них составляется отдельная декларация. При наличии нескольких участков в пределах одного муниципального образования подается одна декларация и для каждого участка заполняется Раздел 2.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия составит для вас декларацию по земельному налогу и поможет отправить ее через интернет. Подавайте декларацию вовремя, руководствуйтесь официальными источниками при определении ставки налога, КБК, формы заполнения — при подаче отчета это позволит избежать проблем с налоговой. Контур.Бухгалтерия поможет решить все эти задачи. Первый месяц использования сервиса — бесплатен для всех новых пользователей.

Что такое декларация по земельному налогу и как она заполняется?

Согласно нормам действующего законодательства, предприятиями, имеющими на основании права собственности и бессрочного пользования земельные наделы, которые признаны объектами соответствующего налогообложения, подается декларация по земельному налогу. О порядке, сроках и других нюансах указанной процедуры более подробно будет рассказано в данной статье.

Что такое налоговая декларация по земельному налогу?

Декларацией по налогу на землю является документ, который подлежит обязательному заполнению и сдаче в соответствующие органы налоговой службы организациями, владеющими земельными участками, и использующими оговоренные наделы в коммерческих целях.

Кто обязан подавать декларацию по земельному налогу

Указанная декларация подлежит сдаче всеми лицами, которые владеют наделами. Даже если предприятие имеет право на определенные льготы по уплате земельного налога, декларация должна предоставляться в территориальные органы налоговой службы.

Оговоренный документ следует подавать в органы ИФНС, территориальность которых определяется местом расположения земельного участка.

В случае если лицо владеет несколькими наделами, которые располагаются на территории разных муниципальных образований, необходимо поступить следующим образом.

- Если данные территории подведомственны одному налоговому органу, то декларация подается только в одно отделение ИФНС. При этом второй раздела указанного документа заполняются отдельно для каждого участка.

- Если участки находятся в ведении нескольких налоговых, то данные по таким наделам нужно подать в каждый из них.

Декларация по налогу на землю подлежит сдаче в компетентные органы в срок не позднее первого февраля года, который следует за уходящим.

В случае, если последний день указанного периода является праздничным или выходным, то действующим законодательством разрешена сдача документа в следующий за ним рабочий день.

Заполнение декларации по земельному налогу: образец бланка

Полный перечень рекомендаций относительно заполнения декларации содержится в Приложении № 3 к Приказу ФНС от 10.05.17. Указанный документ несет в себе информацию не только об общих правилах его заполнения, но и о порядок оформления титульного листа и соответствующих разделов.

Порядок заполнения налоговой декларации по земельному налогу

Оговоренный документ складывается из титульного листа, а также двух разделов, которые заполняются следующим образом.

В шапке указанного бланка следует в первую очередь указать ИНН и КПП. При этом, данные касательно второго показателя указываются в отношении предприятия, расположенного по месту нахождение надела.

Графа, в которой отражается номер корректировки, подлежит заполнению, начиная с обозначения цифра «0». Данный номер предусмотрен для первичной документации. Если фирмой подается уточненная декларация — указывается цифра, соответствующая порядку корректировки, например» «1», «2» и так далее.

В графе «Налоговый период» указывается один из кодов, предусмотренных приложением № 1 к Порядку заполнения указанного документа. Например, в случае если предприятие не проходит процедуру ликвидации или реорганизации, то указывается код «34» — календарный год.

Поле «Отчетный год» должно содержать в себе информацию о годе, за которой декларируется налог. Код территориального отделения налоговой службы обычно автоматически вводится в программу учёта. В случае если в указанной программе произошел сбой или гражданин его попросту забыл, то его можно узнать на сайте ФНС по соответствующей ссылке.

Для того, чтобы узнать коды, необходимые для заполнения строки «По месту нахождения» необходимо руководствоваться приложением № 3 к оговоренному Порядку.

Обязательному отражению в документе подлежит телефонный номер, а также подпись заполняющего ее лица.

В оговоренном разделе должны содержаться непосредственно расчётные данные налога на землю. При этом, указанные сведения следует заполнять в отдельном порядке по каждому земельному участку. В документе указывается кадастровый номер надела, который можно узнать из правоустанавливающих документов на такую недвижимость, например, из свидетельства о праве собственности. Раздел № 2 заполняется следующим образом:

Указанный раздел состоит из трех блоков. Первый блок подлежит заполнению в случае если имеет место соглашение о разделе продукции. Два других, в свою очередь, заполняются путем внесения данных в имеющиеся графы, а именно:

- В графах 010 и 020 необходимо отразить сведения о ККБ и ОКТМО;

- Строка 021 должна иметь информацию об общей сумме налога;

- В строки 023 — 027 вписываются ведомости об авансовых платежах по указанному налогу, которые были начислены на протяжении всего налогового периода;

- В графе 030 отражается сумма налога, которая рассчитывается из разницы между данными, указанными в строке 21 и суммой граф 023 – 027. Если полученный результат окажется меньше, то полученное число подлежит отражению в строке 040.

Составлять декларацию по земельному налогу нужно правильно. Поэтому мы расскажем обо всех этапах составления этого важного документа, а именно:

- кто обязан сдать;

- сроки сдачи;

- форма;

- штраф за непредоставление;

- образец заполнения;

- бланк.

Организации, которые имеют в собственности или владении земельные участки и признаются налогоплательщиками по земельному налогу в 2019 году. Так как налог местный, он подлежит уплате в бюджет по месту нахождения земли. Власти субъектов РФ устанавливают ставки земельного налога своими законодательными актами, поэтому они отличаются в разных регионах и не должны превышать допускаемых пределов.

В соответствии с внесенными поправками в ФЗ № 347 от 4 ноября 2014 года для индивидуальных предпринимателей платеж рассчитывают налоговые органы, после чего отправляют уведомление о его уплате по почте.

Декларация по земельному налогу за 2019 год должна быть направлена юридическим лицом в территориальный налоговый орган не позже 01 февраля 2019 года, этот срок устанавливается НК РФ в пункте 3 статьи 398.

Форма декларации по земельному налогу и порядок ее заполнения в 2019 году изменились. По итогам года нужно отчитываться на бланке, утвержденном приказом ФНС России от 10.05.2017 N ММВ-7-21/ [email protected] «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронном виде и порядка ее заполнения» — с учетом изменений, внесенных приказом ФНС от 30.08.2018 N ММВ-7-21/[email protected] Форма по КНД — № 1153005. Декларацию по земельному налогу — скачать бланк можно будет в конце статьи.

Если срок сдачи декларации организация пропустит, то понесет ответственность в виде уплаты штрафа в размере 5 % от неуплаченной суммы налога либо на основании информации? представленной в заполненной декларации. Штраф начисляется за каждый полный или неполный месяц? прошедший со дня, установленного для представления отчета. Штраф не должен превышать 30 % от суммы налога и не может быть менее 1000 рублей.

Кто может сдать нулевую декларацию по земельному налогу?

В соответствии с письмом ФНС от 27.12.2018 № БС-4-21/25802, если участка, принадлежащего организации, нет в Едином государственном кадастре недвижимости, то подавать можно нулевую декларацию. Ведь рассчитать налоговую базу нужно самостоятельно, на основе сведений из ЕГРН. В ЕГРН сведений о стоимости земли нет? Тогда и база для исчисления налога отсутствует.

Налоговая декларация по земельному налогу: образец, правила и порядок заполнения

Порядок заполнения отчетной формы регулирует приложение № 3 к соответствующему приказу ФНС России. Бланк отчета состоит из трех страниц:

- 1-я страница — Титульный лист;

- 2-я страница — Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет;

- 3-я страница — Раздел 2. Расчет налоговой базы и суммы земельного налога.

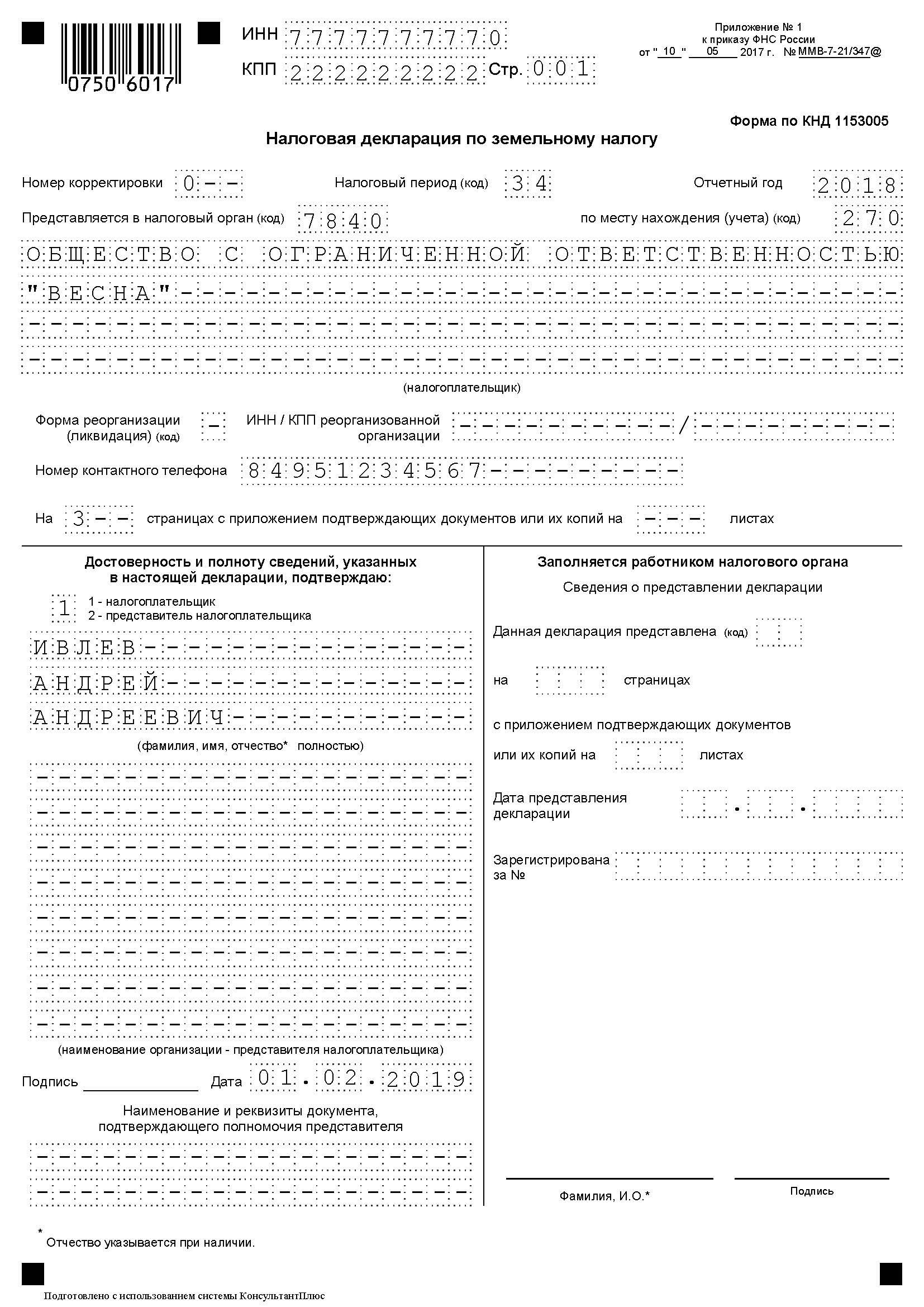

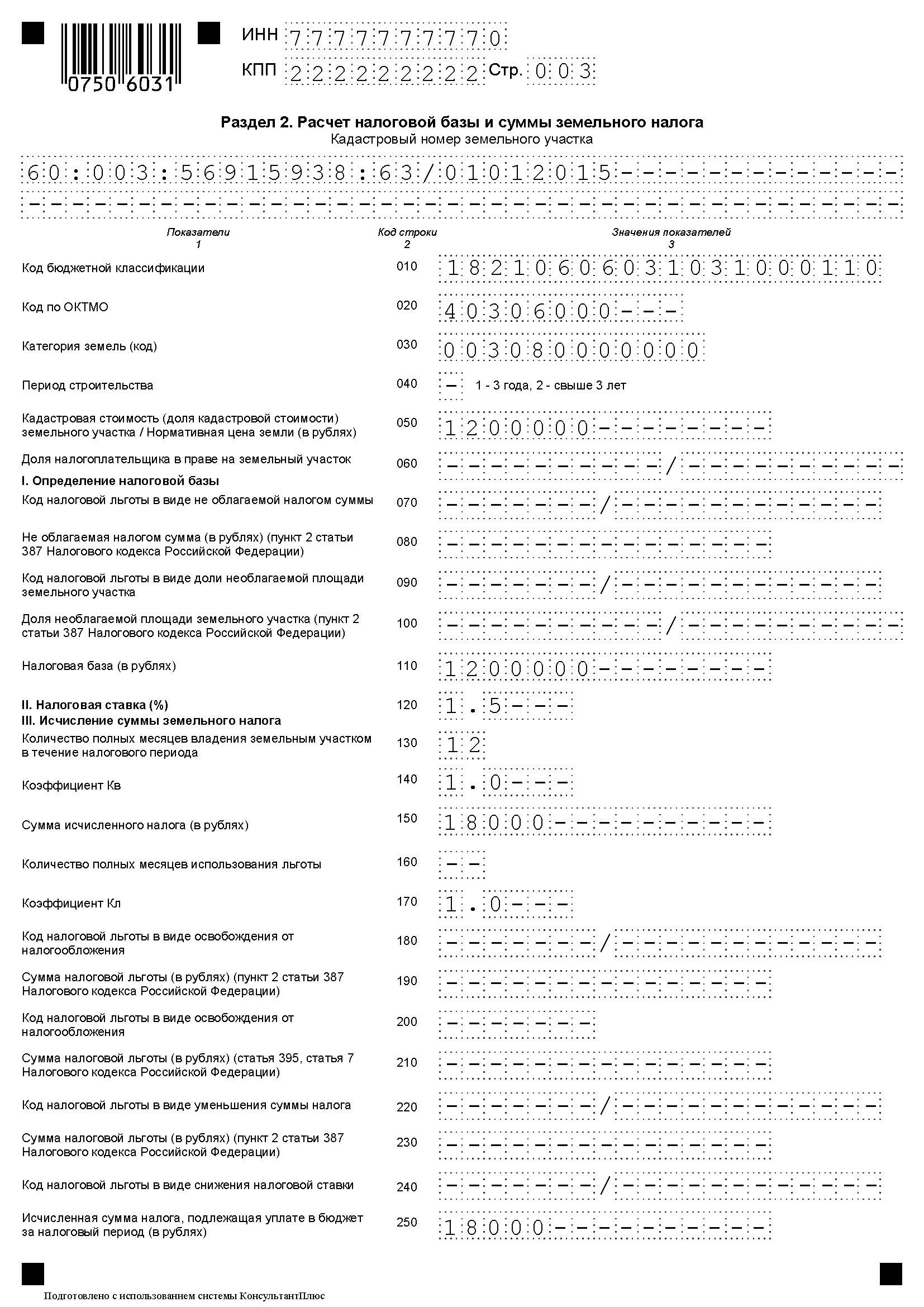

Налоговая декларация по земельному налогу: образец заполнения дан для российской коммерческой организации, ООО «ВЕСНА», которая зарегистрирована в городе федерального значения Санкт-Петербург. Осуществляет деятельность по оптовой торговле продуктами, напитками и табаком, у фирмы имеется в собственности один земельный участок, расположенный в этом же городе, кадастровый номер — 60: 003:56915938: 63/ 01012015. Кадастровая стоимость участка составляет 1 200 000 рублей. Организация владеет им уже 12 месяцев, налоговая ставка установлена в размере 1,5 %. КБК 182 1 06 06031 03 1000 110. ОКТМО — 40306000. ООО в течение года вносило в бюджет авансовые платежи и перечисляло следующие суммы:

- I квартал — 4500 рублей;

- II квартал — 4500 рублей;

- III квартал — 4500 рублей — порядок расчета авансовых платежей смотрите в блоке по заполнению Раздела 1. Образец заполненной декларации можно скачать в конце статьи.

Образец заполнения бланка:

Титульный лист заполняется непосредственно самим налогоплательщиком, за исключением поля «заполняется работником налогового органа».

Рассмотрим образец заполнения налоговой декларации по земельному налогу за 2019 год по каждому полю отдельно.

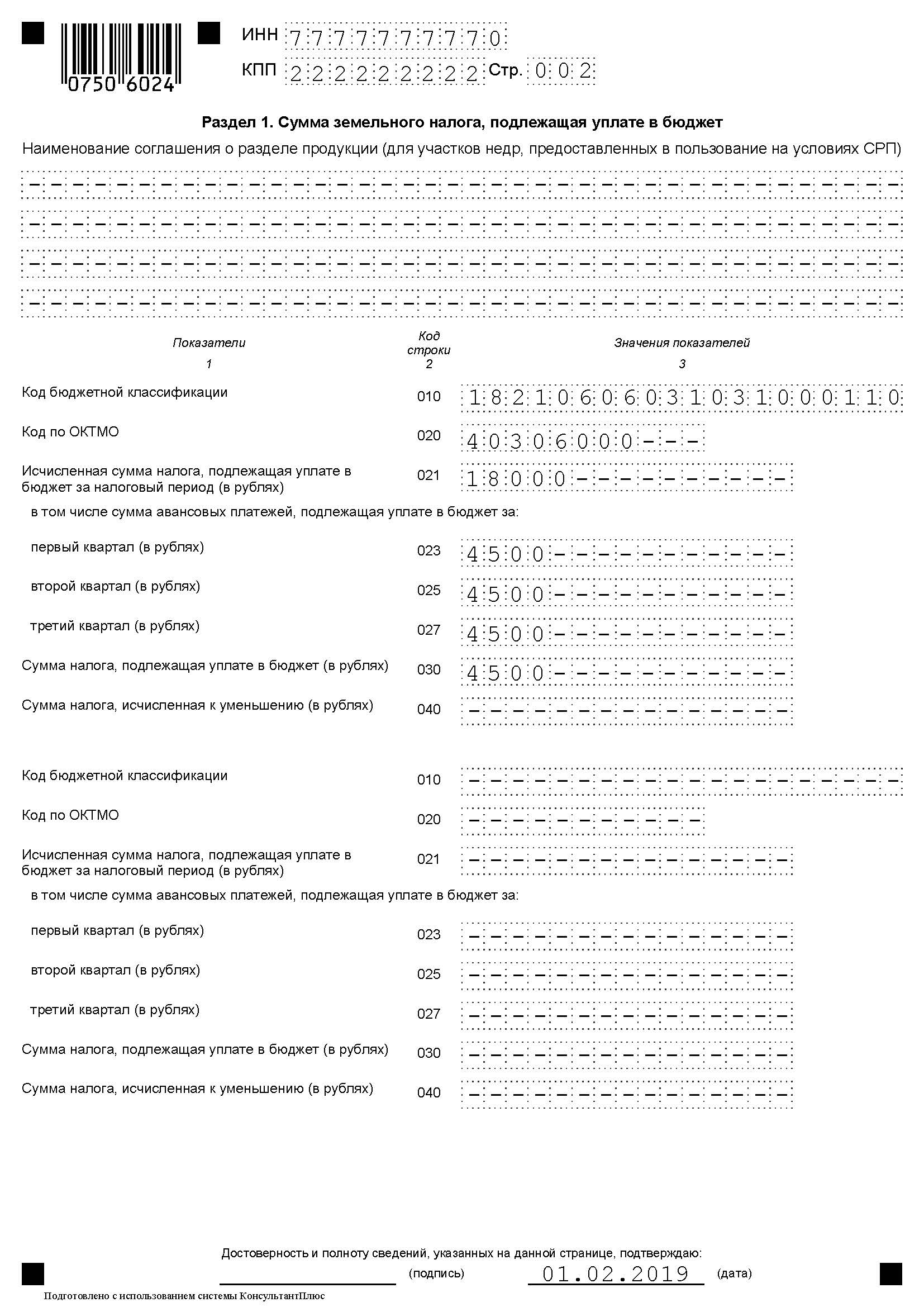

2 страница — Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

Рассмотрим образец заполнения налоговой декларации по земельному налогу 2019 по каждому полю отдельно.

- Сначала необходимо указать название соглашения о разделе продукции, так как в нашей ситуации оно отсутствует, ставим прочерк.

- В 010 пишем код бюджетной классификации КБК в соответствии с законодательными актами Российской Федерации о бюджетной классификации. Каждый раз проверяем актуальность указываемого КБК. Наш надел находится в городе федерального значения СПб — указываем КБК 182 1 06 06031 03 1000 110.

- В 020 «ОКТМО» указывается код муниципального образования, на территории которого осуществляется уплата обязательного сбора. Для нашего предприятия в декларации по земельному налогу 2019 впишем 40306000.

- 021 — общая сумма платежа, исчисленная и подлежащая уплате в бюджет по соответствующим кодам КБК и ОКТМО. Значение, указанное в пункте, 150 и 250, — 18000 рублей, правила подсчета смотрим в поле 170.

- С 023 по 027 записываются значения уплаченных авансовых платежей за 1, 2 и 3 квартал соответственно.

3 страница — Раздел 2. Расчет налоговой базы и суммы земельного налога

Рассмотрим образец заполнения налоговой декларации по земельному налогу 2019 по каждому полю отдельно.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.