Описание страницы: введут новые штрафы для бизнеса от профессионалов для людей.

Содержание

Наступающий год принесет определенные изменения для бизнеса: приняты или готовятся законы, касающиеся отчетности, налогообложения, а также общих правил ведения деятельности.

Для начала рассмотрим нормативные акты, которые вступили в силу в прошедшем году, но активное их применение, а значит, и взыскание штрафов, начнется в 2019.

Так, очень много споров вызвал закон об онлайн-кассах. Для основной массы предпринимателей использование такой техники, оснащенной специальными фискальными накопителями, передающими все данные о совершенных операциях в налоговую инспекцию в режиме реального времени, стало обязательным с 1 июля текущего года.

Однако, компании и ИП на «вмененке» и патенте, а также те компании, которые до вступления в силу указанного нормативного акта могли не применять ККТ, должны озаботиться вопросом их приобретения и применения с 01.07.2018. За несоблюдение данного правила предусмотрены наказания, суммы которых зависят от сумм проводимых операций, но повторное нарушение уже наказывается штрафом до 1 миллиона рублей и грозит дисквалификацией директору.

Подробнее о штрафах — в ст. 14.5 КоАП «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники».

Применение онлайн-касс уже вызвало много вопросов — недавно в системе случился сбой. Депутаты намерены подготовить нормативный акт, освобождающий от данной обязанности часть ИП до 01.01.2019. Но пока нормативный акт действует в исходном виде и, по информации из проверяющих органов, с 2019, когда больше компаний перейдет на онлайн-кассы, начнется активное проведение проверок и применение штрафов.

Также не все могут знать, что с 01.07.2017 запрещено в розницу продавать и разливать пиво в пластиковые бутылки объемом более 1,5 литра. Наказание солидное — от 300 000 до 500 000 рублей.

С 01.01.2018 ФНС меняет форму расчета по страховым взносам и порядок ее заполнения. Также изменения коснулись и других форм: ЕРСВ, НДФЛ. Старые формы не будут приняты, ошибки в новых могут привести к доначислениям и штрафам. Подробные разъяснения и рекомендации по заполнению можно найти в нормативных актах и письмах ФНС.

| Видео (кликните для воспроизведения). |

Кроме того, повышаются госпошлины и ставки платы:

- за лесные ресурсы (постановлением правительства от 11.11.2017 № 1363 повышены коэффициенты: за единицу объема древесины в 2019 году — 2,17; за за единицу площади лесного участка в 2019 году — 1,57);

- утилизационный сбор за колесный транспорт (пока это проект Минпромторга).

Правительство обязало Минкомсвязи и ФСБ разработать закон о правилах пользования следующих ресурсов: социальных сетей и онлайн-игр. Речь идет о правилах идентификации пользователей. Предполагается, что регистрация будет производиться только при подтверждении личности пользователя, но пока неясно, как этот проект будет реализовываться. Эксперты высказывают мнение, что в ходе выполнения нашумевшего «закона Яровой» пользователи и так будут идентифицированы, более того, информация о коммуникациях будет храниться не менее года, поэтому дополнительные требования излишни. Однако, пока такой проект находится в разработке и за нарушение его требований предполагается ввести значительные штрафы.

Краткое содержание:

И так 2019 год, как уже мы знаем несет вступлением в силу новых «гениальных» законов. И к изменениям в российском законодательстве лучше быть реально готовыми, чтобы потом не расплачиваться за свое незнание.

Штраф за продажу немаркированного товара: до 300 тысяч рублей

Согласно распоряжению правительства, с 2019 года, помимо продукции из меха (шуб) и алкоголя, в Российской Федерации начнут маркировать табачные изделия, духи, обувь, верхнюю одежду и иную группу товаров.

С 1 марта 2019 года вводится система кодов, которые станут обязательными для торговли табачными изделиями. С 1 июля такие же коды вводятся для обуви. С декабря 2019 года коды обязаны стоять на шинах, изделиях из натуральной кожи, трикотажных женских блузках, верхней одежде, постельном белье, духах и фототехнике.

Производителям, поставщикам, магазинам придется подключиться к единой системе мониторинга ЕГАИС.

Предпринимателям придётся приобрести сканер для считывания маркировочных кодов, и подключить данный сканер к онлайн-кассе. Некоторым из них предстоит обновить программное обеспечение касс. В условиях торговли на рынках будет достаточно оборудования, в которое уже встроен сканер QR-кодов, которые смогут считывать данные уже с маркированного товара без подключения каких либо дополнительных устройств.

Ответственность за продажу немаркированного товара достаточно финансово весомая. Штраф:

- для физических лиц составят от 2 тысяч до 4 тысяч рублей,

- для должностных лиц (руководство компаний, индивидуальных предпринимателей) — от 5 тысяч до 10 тысяч рублей,

- для юридических лиц — от 50 тысяч до 300 тысяч рублей (часть 2 статьи 15.12 КоАП РФ).

Вся немаркированная продукция подлежит изъятию из оборота.

Прежде всего, маркировка изделий и продукции выполняет три основных функции:

- Информационная: позволяет увидеть потребителю общие сведения о товаре (наименование производителя, адрес фирмы, наименование технического регламента, информацию о составе, сроке службы, условиях хранения и многое другое).

- Идентифицирующая: у каждого товара есть уникальный код, поэтому контролирующие службы, потребители, продавцы могут определить, в соответствии ли с законом и необходимыми нормами изготовлен товар.

- Инновационная: прежде всего маркировка продукции вызывает большой интерес со стороны потребителей, так как покупатель в любой момент может сам проверить легальность продукции при помощи обычного мобильного устройства, используя программы для распознания QR-кодов.

Маркировка – это информационная запись, наносимая на продукцию, упаковку, этикетку или даже ярлык для улучшения идентификации и ускорения в работе транспортировки, продаже и хранения, в виде кода, надписи, цифровых или цветовых условных обозначений (Федеральный закон от 31.12.2017 №487-ФЗ, вступает в силу с 01.01.2019).

Код маркировки всегда уникален, то есть не может встретиться два одинаковых кода. Введенный код на упаковке применяется единожды и после покупки продукции код также списывается с единой базы мониторинга. Принципы работы системы обязательной маркировки утверждены распоряжением Правительства РФ от 28.04.2018 г. № 791-р.

Данный закон вступил в силу еще в 2014 году, проверку рабочих мест разрешили проводить поэтапно. Но все заканчивается и с 1 января 2019 года начинается процесс спецоценки (СОУТ) условий труда по полной.

На проведение СОУТ работодателям был поставлен срок до 31 декабря 2018 года. К этому времени не только необходимо завершить саму процедуру, но и утвердить отчет, и в течение 3 рабочих дней уведомить об утверждении экспертную организацию, проводившую СОУТ. После чего экспертная организация в десятидневный срок направляет в Федеральную государственную информационную систему учета (ФГИС) сведения о результатах СОУТ.

В 2019 ггоду Минтруд начнет с помощью автоматизированных проверок выявлять предприятия, которые не провели специальную оценку. Инспекция труда будет сравнивать базы предприятий налоговой службы и пенсионного фонда с данными, которые есть во ФГИС. Кроме того, нарушителей будут выявлять при проверках в общем порядке – плановых или внеплановых.

Чем грозит работодателю отсутствие СОУТ?

Привлечением к административной, а в некоторых случаях и к уголовной ответственности. Штраф за отсутствие СОУТ в 2019 составит от 5 000 до 80 000 руб.

Минимальный размер оплаты труда в Российской Федерации напрямую связан с прожиточным минимумом. И с января 2019 года он поднимется с 11 163 рублей до 11 280 рублей – спасибо, спасибо за такую щедрую подачку правительству. Закон в третьем чтении приняла Госдума Российской Федерации.

За выплату зарплаты ниже МРОТ предусмотрена административная и уголовная ответственность:

- на руководителя организации могут наложить штраф в размере от 1000 до 5000 руб.,

- на организацию – от 30 000 до 50 000 руб. (ч. 1 ст. 5.27 КоАП РФ).

Чтобы узнать, какой формат фискальных данных в кассе, сформируйте отчет об открытии смены и посмотрите реквизит «ФФД ККТ». Если ничего не указано, у вас формат 1.0, если 2 — формат 1.05, если 3 — формат 1.1.

Если в вашей кассе формат фискальных данных версии 1.0, работать с ней после 1 января 2019 года нельзя.

Инспекторы составят административный материал за работу без ККТ минимум на 30 тыс. руб. (ст. 14.5 КоАП РФ). Повторное нарушение, если сумма расчетов достигла миллиона рублей и более, грозит дисквалификацией руководителя на срок до двух лет, а также приостановлением работы предприятия до 90 суток.

Предпринимателю стоит проверить, в каком формате его онлайн-касса передает данные.

С 1 января 2019 года налог на добавленную стоимость поднимут с 18% до 20%. НДС должен быть отражен в чеке!

В связи с этим предприниматели, которые платят НДС и пользуются онлайн-кассами, в любом случае должны перенастроить свои аппараты. Для этого потребуется обратиться в сервисный центр. Как сообщило РБК со ссылкой на ФНС России, до конца первого квартала 2019 года санкций к предпринимателям, у которых касса выдает чеки со старой ставкой НДС, не будет. При условии, конечно, что в отчетности они указывают корректную ставку – 20% НДС.

Наказание за применение контрольно-кассовой техники, которая не соответствует требованиям, составляет:

- для должностных лиц – от 1,5 тысяч до 3 тысяч рублей,

- для юридических лиц — от 5 тысяч до 10 тысяч рублей (пункт 4 статьи 14.5 КоАП РФ).

Вместе с нововведенями каждый год возрастает нагрузка на предпринимателей, все больше требований предъявляется к отчетным документам, условиям труда, продаже товаров, технике. Вместе с тем растет и число штрафов. Предпринимателям в Российской Федерации не позавидуешь.

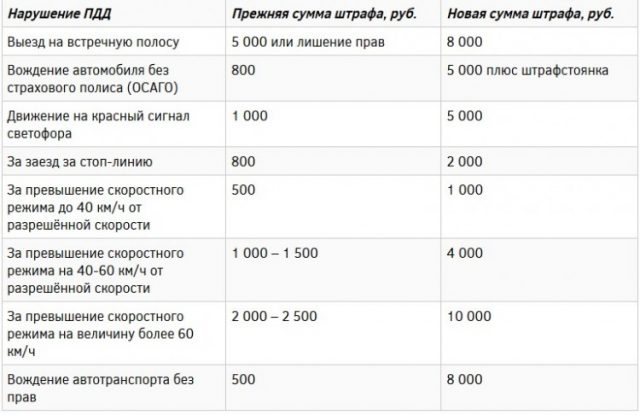

Они касаются ремней безопасности и перевозки детей. Об этом пишет ubr.ua.

В Верховной Раде зарегистрировали сразу два законопроекта по новым штрафам для водителей. Первым — №10131 — предлагается повысить штрафы за непристегнутый ремень безопасности в 10 раз, до 510 грн. Именно увеличением наказания народные избранники хотят побороть пренебрежительное отношение автомобилистов к личной безопасности за рулем. Как бы тяжело не проходили подобные новации.

| Видео (кликните для воспроизведения). |

В декабре 2018 года нардепы провалили похожий законопроект, которым предусматривалось 17-кратное увеличение штрафа, до 850 грн. Тогда на принятие решения не хватило голосов.

На те же 510 грн. хотят штрафовать водителей за нарушение правил перевозки детей. Это заложено во второй законопроект — №10130. За повторное правонарушение течении года санкция составит уже 850 грн. Прежде всего, штрафовать будут за перевозку детей, ростом ниже 145 см или возрастом меньше 12 лет, без детского кресла. Также ПДД запрещено перевозить детей до 16-ти лет в любых грузовых автомобилях. Помимо этого, штраф грозит и за перевозку организованных групп детей в темное время суток.

Индивидуальный предприниматель – сам себе начальник. Для наемных работников, мечтающих начать собственный бизнес, это большой плюс. Но позже оказывается, что контроль за предпринимательской деятельностью ведется, причем, на разных уровнях. За что выписывают штрафы ИП и как их избежать?

Если говорить о разного рода административных санкциях, то к предпринимателям государство относится лояльнее, чем к юридическим лицам. Штрафы ИП по Кодексу об административных правонарушениях в несколько раз ниже, чем для организаций.

Известно, что государство уже не первый год стремится снизить административное давление на малый бизнес. Однако запрет на плановые проверки распространяется только на неналоговые органы. Проверки со стороны ФНС и фондов ничем не ограничены.

В основном же, судя по полноте сбора налогов и взносов, ИП соблюдают основные правила ведения бизнеса. А чтобы делать это было легче, обращаем ваше внимание на основные нарушения, за которые вас могут оштрафовать.

Как правило, работающие ИП знают о сроках своей отчетности и сдают ее своевременно. Но вот те, кто зарегистрировался, а деятельность не ведут, иногда считают, что отчитываться им не за что.

Это не так. В этом случае, а также при совмещении налоговых режимов, декларации надо обязательно сдавать, даже нулевые.

- Штраф за несданную налоговую отчетность составляет минимум 1 000 рублей . Кроме того, за просрочку с декларацией ИФНС вправе заблокировать расчетный счет предпринимателя.

- Если у ИП есть работники, то отчитываться ему придется гораздо чаще – по итогам года, квартала и даже месяца. Штрафы зависят от вида отчетности, например, по ежемесячному отчету СЗВ-М за каждого работника взыскивают по 500 рублей .

- Самая дорогая, и при этом самая запутанная, отчетность – у Росстата. Статистика может оштрафовать по статье 13.19 КоАП РФ на сумму от 10 000 до 20 000 рублей за первое нарушение и на сумму от 30 000 до 50 000 рублей за повторное.

- Штраф за отсутствие путевого листа для ИП установлен статьей 12.3 КоАП РФ и составляет 500 рублей . Казалось бы, немного…

- Но дело в том, что автоинспектор может сослаться на другую статью кодекса — 12.31.1. Она предусматривает, что за нарушение Правил перевозок пассажиров и грузов (в соответствии с которыми путевой лист обязателен) предприниматель привлекается к ответственности, как юридическое лицо. По этой статье штраф за отсутствие путевого листа для ИП составит уже от 20 000 до 100 000 рублей .

По взносам ИП за себя ситуация несколько другая. В письме от 24.05.2017 № 03-02-07/1/31912 Минфин, руководствуясь Постановлением Пленума ВАС, считает, что если взносы были рассчитаны верно и указаны в отчетности, то за просрочку штрафовать нельзя. В этом случае начисляются только пени.

Из-за того, что КУДиР не сдаются в налоговую инспекцию, не все предприниматели их ведут. Однако при налоговой проверке деятельности ИП этот факт может обнаружиться, и тогда предпринимателя могут оштрафовать за отсутствие налогового учета.

- Штраф за отсутствие КУДиР от 10 000 до 30 000 рублей .

- Если из-за неверного учета был занижен налог к уплате, то штраф возрастет до 40 000 рублей .

Например, льгот лишили тех, кто работал на системах ЕНВД и ПСН, а также тех, кто оказывает услуги населению. Выдавать кассовый чек теперь надо при онлайн-оплате и даже в случае, когда оплата от покупателя-физлица поступает через банк на расчетный счет продавца.

Кратко напомним даты отсрочки в применении касс для разных категорий ИП:

- Ведущие торговлю или оказывающие услуги общепита на ПСН и ЕНВД с привлечением персонала – с 1 июля 2018 года;

- Принимающие онлайн-оплату или оплату от физлица на расчетный счет — с 1 июля 2018 года;

- Самостоятельно занимающиеся торговлей или общепитом на ПСН и ЕНВД – с 1 июля 2019 года;

- Оказывающие услуги населению на всех системах налогообложения – с 1 июля 2019 года.

Штрафы ИП за работу без кассового аппарата предусмотрены статьей 14.5 КоАП РФ. В 2018 году за это нарушение взыскивается от ¼ до ½ от суммы реализации, но не меньше 10 000 рублей. Если ККТ применяется, но касса не соответствует требованиям закона, то санкция будет мягче – предупреждение или штраф от 1 500 до 3 000 рублей .

Но чаще всего работник выполняет трудовые обязанности под контролем работодателя, поэтому заключать надо именно трудовой договор.

По статье 5.27 ТК РФ неоформление работника – это:

- Уклонение от оформления или ненадлежащее оформление трудового договора;

- Заключение гражданско-правового договора при наличии фактических трудовых отношений.

В первый раз административное наказание для работодателя-ИП составит от 5 000 до 10 000 рублей , а при повторном нарушении — от 30 000 до 40 000 рублей .

Кроме того, будут начислены или пересчитаны страховые взносы за работников, которые работодатель должен выплачивать за свой счет. Если не исполнялась обязанность налогового агента по удержанию и перечислению НДФЛ с зарплаты или вознаграждения, то это еще 20% от не перечисленной вовремя суммы .

Не получена лицензия на лицензионные виды деятельности

- Работа без лицензии, если она нужна, штрафуется по статье 14.1 КоАП РФ. Для физлиц это от 4 000 до 5 000 рублей , дополнительно допускается также конфискация сырья, продукции, орудий производства.

- Если же обнаружен факт продажи крепкого алкоголя, на что лицензию ИП вообще не выдают, то штраф будет намного выше. В соответствии со статьей 14.17.1 КоАП РФ это сумма от 100 000 до 200 000 рублей плюс конфискация всей алкогольной и спиртосодержащей продукции.

Предпринимательская деятельность не зарегистрирована в ИФНС

Таких нелегальных продавцов и исполнителей действительно много, по разным оценкам, от 5 до 15 миллионов человек. Административного ресурса ФНС не хватает на выявление всех случаев нелегальной предпринимательской деятельности, особенно в сети Интернет.

Пока что попытки вывести этих граждан из тени нельзя назвать успешными, но не стоит рассчитывать на то, что государство оставит их в покое. Одна из последних инициатив – позволить исполнителям и продавцам без работников платить минимальный налог всего в 3%.

Сейчас штраф за работу без ИП по статье 14.1 КоАП РФ составляет от 500 до 2 000 рублей . Если будет доказана сумма полученного дохода, то может быть применена и статья 122 НК РФ, по которой штраф составит от 20% до 40% недоимки. В некоторых случаях нелегальное предпринимательство подпадает и под уголовное преследование.

Но дело не только в штрафах. Если вы торгуете или оказывает услуги без регистрации ИП, то ваши клиенты и покупатели не защищены законом о защите прав потребителей. Вы не можете выдать им кассовый чек или гарантийный документ. Соответственно, если у потребителя есть выбор, он предпочтет обратиться к зарегистрированному предпринимателю или ООО.

Коммерческие структуры и государственные организации тоже предпочитают закупать товары и заказывать услуги у зарегистрированных субъектов предпринимательской деятельности. То есть, без регистрации вас просто вытеснят с рынка легальные бизнесмены.

Это всё, что вам нужно знать о штрафах ИП, чтобы не выложить кругленькую сумму за нарушения законодательства. Подпишитесь на нашу рассылку — так Вы не пропустите ни одной новой статьи:

В предприниматели идут, чтобы создать собственный бизнес, зарабатывать большие деньги и стать, наконец, независимым от начальства. Начальников у предпринимателей действительно нет, но контроль за их деятельностью всё равно ведется, причём, многоуровневый. А вместо вызова на ковёр и выговора с занесением в трудовую, применяется другой действенный инструмент – штрафы ИП.

Если вы уже стояли перед выбором между ИП и ООО, то, наверняка, находили информацию, что штрафы на физических лиц в несколько раз ниже, чем на юридических. Это действительно так, если речь идет про штраф для ИП по КоАП РФ.

Этот кодекс регулирует наложение административных санкций, и для организаций они намного больше, чем для предпринимателей. Один из ярких примеров – штраф за размещение наружной рекламы без согласования с местной администрацией. Если такую рекламу обнаружат у ИП, то он отделается суммой от трех до пяти тысяч рублей. Ну а если законодательство о рекламе нарушит юридическое лицо, то вилка штрафов здесь совсем другая – от 500 тысяч до 1 миллиона рублей.

А вот Налоговый кодекс различий между предпринимателем и организацией не делает. Все налогоплательщики за нарушение налогового законодательства отвечают одинаково, за небольшим исключением.

Учтите, что так называемые надзорные каникулы или периоды освобождения от плановых проверок распространяются только на неналоговые органы. Это Роспотребнадзор, Ространснадзор, Государственная инспекция труда, Росприроднадзор, Госпожнадзор, Росздравнадзор, и др. Сводный план таких проверок ежегодно публикуется на сайте Генеральной Прокуратуры.

Но кроме плановых, возможно проведение внеплановых проверок – по обращению лица, чьи права нарушены, или в случаях причинения вреда жизни и здоровью граждан, культурному наследию и окружающей среде. И хотя санкций в законах прописано много, поверьте, вполне можно спокойно работать, если знать основные и самые частые нарушения.

Перед вами ТОП-7 ситуаций для ИП, за которые вас могут оштрафовать. Просто держите их на контроле, это не так сложно.

Если ИП работает сам, то обязательной отчётности у него немного. Например, на упрощённой системе всего одна годовая декларация, а на ПСН деклараций нет вообще.

Но всё меняется, когда предприниматель нанимает работников. Отчётов здесь несколько видов, некоторые сдаются раз в квартал, но есть и ежемесячные. О том, что и куда сдавать в соответствии с выбранным режимом, можно узнать в нашем налоговом календаре.

Минимальный штраф за несданную налоговую отчётность, в том числе, нулевую – 1 000 рублей. За отчётность по работникам штраф для ИП зависит от конкретной формы. Так, для ежемесячного отчета СЗВ-М сумма зависит от количества сотрудников – 500 рублей за одного человека.

Самые высокие штрафы – по статистическим формам. Росстат добился принятия для ИП таких санкций по статье 13.19 КоАП РФ:

- от 10 до 20 тысяч рублей за первое нарушение;

- от 30 до 50 тысяч рублей за повторное нарушение.

Cроки сдачи в Росстат специфические. Раз в пять лет этот орган проводит сплошное наблюдение за деятельностью малого бизнеса (последний раз проводилось за 2015 год). А в промежутках между наблюдениями отчётность сдается выборочно, по запросу статорганов. Но лучше заранее узнать на сайте Росстата , надо ли вам отчитываться и когда.

Бухучёт предприниматели не ведут, но кроме бухгалтерского, есть и другой учёт – налоговый. К этому виду учёта относятся не только декларации, но и специальные книги учёта доходов и расходов, разработанные для всех режимов, кроме ЕНВД.

Книги доходов и расходов – это регистры налогового учёта, и за их отсутствие налагается штраф от 10 до 30 тысяч рублей по статье 120 НК РФ (если неведение учёта не привело к занижению налога). Если же при проверке выяснится, что в результате отсутствия учёта налог к уплате был занижен, то штраф составит уже 40 тысяч рублей.

Кроме книг учёта и деклараций на режимах, которые требуют подтверждения расходов (ОСНО, ЕСХН, УСН Доходы минус расходы), надо правильно оформлять первичные документы. Ошибка в их оформлении может привести к тому, что налоговики не признают сумму рассчитанного налога, соответственно, начислят штраф.

Если вы нанимаете персонал или работаете на режиме, требующим подтверждения расходов, советуем доверить учёт специалистам 1С:БО. Это намного дешевле, чем нанимать бухгалтера в штат.

Налоги предприниматель должен платить вовремя и в полном размере. Сроки уплаты на разных системах налогообложения тоже указаны в нашем календаре. Штраф за неуплату налогов ИП по статье 122 НК РФ составляет 20% от суммы неуплаченного налога.

Кроме того, предприниматель при наличии работников становится налоговым агентом, поэтому должен удержать с их доходов НДФЛ и перечислить его в бюджет. За нарушение сроков перечисления этого налога штраф налагают на ИП по тем же правилам, т.е. 20% от не перечисленной суммы.

Каждый предприниматель, независимо от наличия доходов от бизнеса, должен платить страховые взносы за себя. Срок уплаты обязательной суммы взносов – в любое время не позднее 31 декабря текущего года.

Для дополнительного взноса в сумме 1% от годовых доходов, превышающих 300 тысяч рублей, установлен другой срок уплаты. Если вы получили в 2018 году доход выше этого лимита, то дополнительный внос можно заплатить до 1 июля 2019 года.

Надо ли платить штрафы ИП за неуплату страховых взносов? Это зависит от того, правильно ли были рассчитаны взносы. По мнению Минфина (письмо от 24 мая 2017 г. N 03-02-07/1/31912), наказывать ИП за неуплату страховых взносов штрафом нельзя, если их сумма не была занижена намеренно или по ошибке.

Соответственно, если взносы начислены верно и правильно отражены в своевременно сданной отчётности или расчёте, то нарушение срока их уплаты приведёт только к начислению пени, но не к штрафу.

Индивидуальный предприниматель – такой же работодатель, как и организация. Со своим работником надо обязательно заключить письменный договор – трудовой или гражданско-правовой. Штраф ИП за неоформленного работника предусмотрен статьёй 5.27 КоАП РФ. Это сумма от 5 до 10 тысяч рублей.

Если же это правонарушение обнаружат повторно, то штраф ИП за неоформленного работника существенно вырастет и составит уже от 30 до 40 тысяч рублей.

Причём, наказать предпринимателя по этой статье могут, даже если в бизнесе ему помогают члены его семьи. Доказывать, что помощь родственников была безвозмездной, непостоянной и не имела характера трудовых отношений, скорее всего, придётся в суде.

После вступления в силу изменений о порядке применения ККТ осталось совсем немного ситуаций, когда допускается отсутствие кассового аппарата.

Несмотря на сопротивление бизнеса, онлайн-кассы с середины 2017 года обязательны для торгующих на режимах ОСНО, УСН и ЕСХН. А с середины 2018 года право работать без кассы теряют и предприниматели на ЕНВД и ПСН.

Небольшая отсрочка (до 1 июля 2019 года) для установки ККТ предусмотрена для следующих категорий ИП:

- торгующие или оказывающие услуги общепита на режимах ЕНВД и ПСН, но только при отсутствии работников;

- оказывающие услуги населению на всех системах налогообложения.

Кроме того, работа без ККТ теперь невозможна при приёме онлайн-оплаты, а также при получении оплаты напрямую на расчётный счёт ИП, если покупателем является обычное физлицо. Санкция за отсутствие кассового аппарата установлена статьей 14.5 КоАП РФ. Это от ¼ до ½ от суммы продажи, но не менее 10 тысяч рублей.

Например, если зафиксирован факт продажи на сумму 30 тысяч рублей, то штраф может составить 15 тысяч рублей. А если покупка была копеечной, рублей на 100, то всё равно взыщут 10 тысяч рублей. То есть, в этом случае штраф за отсутствие онлайн кассы для ИП будет больше суммы продажи в 100 раз!

Обратите внимание, многие банки сейчас предоставляют льготные условия по настройке и обслуживанию онлайн-касс. Банк Тинькофф предоставляет ККТ, соответствующую 54-ФЗ. Ознакомиться с их предложением вы можете ниже.

Из лицензируемых направлений для предпринимателей доступны только автоперевозки пассажиров, фармацевтическая, медицинская, образовательная и частная детективная деятельность. Отсутствие лицензии, если она обязательна, наказывается по статье 14.1 КоАП РФ – на сумму от 4 до 5 тысяч рублей с возможной конфискацией изготовленной продукции, орудий производства и сырья.

Что касается крепкого алкоголя, реализация которого предпринимателями запрещена, то для этого в Административном кодексе есть специальная статья 14.17.1. Согласно этой норме санкции для ИП за продажу алкоголя без лицензии составляют от 100 до 200 тысяч рублей с обязательной конфискацией алкогольной и спиртосодержащей продукции.

ИП за продажу алкоголя без лицензии не наказывают только в случае, если он реализует не крепкий алкоголь, а пиво. При этом для продажи пива установлены определённые требования, которые тоже надо соблюдать.

Пять новых штрафов для малого бизнеса. Что нужно знать предпринимателю, чтобы не попасть впросак

Новый год в России традиционно отмечается не только фейерверком, но и вступлением в силу новых законов. Не всегда новшества эти приятны. Широко известно о том, что с 1 января повысилась ставка НДС, что ожидаемо приведет к росту цен и тарифов, негативно скажется на развитии бизнеса и покупательной способности граждан. Малому бизнесу стоит приготовиться еще и к новым штрафам, которые введены в действие с начала января.

К такого рода новшествам лучше быть готовыми, чтобы потом не пришлось платить за ошибки. Роман Арифуллин, который курирует в МТС работу с малым и средним бизнесом, рассказал, о каких штрафах предприниматели чаще всего спрашивают экспертов, от чего хотят защититься в новом году и какая поддержка им необходима.

Штраф за продажу немаркированного товара: до 300 тысяч рублей

По распоряжению правительства, с 2019 года помимо шуб и алкоголя в России начнут маркировать сигареты, духи, обувь, верхнюю одежду и другие группы товаров. Внедрять систему будут постепенно. Так, с 1 марта уникальные коды станут обязательны для торговли табачными изделиями, с 1 июля — для обуви. С декабря 2019 года маркировка должна стоять на духах, шинах, изделиях из натуральной кожи, трикотажных женских блузках, верхней одежде, постельном белье и фототехнике. При этом производителям, поставщикам и магазинам придётся подключиться к единым системам мониторинга. Впрочем, многие предприниматели уже отработали эту схему с алкоголем и Единой государственной автоматизированной информационной системой (ЕГАИС).

Чтобы работать по новой системе, магазину нужно приобрести специальный сканер для считывания марок и подключить его к онлайн-кассе. Возможно, придётся обновить программное обеспечение кассы. На рынке есть оборудование, в которое уже встроен сканер QR- и штрихкодов, и оно может работать с маркированным товаром без подключения дополнительных устройств.

Продажа товара без специальных знаков будет наказываться по всей строгости. Штрафы для физических лиц составят от 2 тысяч до 4 тысяч рублей, для должностных лиц (руководство компаний, индивидуальных предпринимателей) — от 5 тысяч до 10 тысяч рублей, для юридических лиц — от 50 тысяч до 300 тысяч рублей (часть 2 статьи 15.12 КоАП РФ). Кроме того, вся немаркированная продукция будет конфискована.

Штраф за отсутствие спецоценки условий труда: до 80 тысяч

Этот закон вступил в силу еще с 2014 года, но проверку рабочих мест разрешили проводить поэтапно. Однако этот переходный период 1 января 2019 года закончится. Главное, что необходимо было сделать работодателю, — заключить договор на проведение оценки с одной из специализированных организаций. Их реестр есть на сайте Минтруда. Эксперты должны обследовать помещения и определить степень вредности условий труда. Всего выделяются четыре класса: оптимальные, допустимые, вредные и опасные.

Тем, кто не выполнил требования закона, грозят серьёзные штрафы: для должностных лиц и индивидуальных предпринимателей — от 5 тысяч до 10 тысяч рублей, для юридических лиц — от 60 тысяч до 80 тысяч рублей (часть 2 статьи 5.27.1. КоАП РФ).

Минимальный размер оплаты труда в России теперь привязан к прожиточному минимуму. И с января вырастет с 11 163 рублей до 11 280 рублей. Закон в трёх чтениях приняла Госдума РФ. В некоторых регионах, где предусмотрены повышающие коэффициенты, сумма будет еще выше.

Работодателям с нового года нужно будет пересмотреть зарплаты своих сотрудников, так как платить меньше минимума они не имеют права. Должностных лиц за это оштрафуют на сумму от 10 до 20 тысяч рублей, индивидуальных предпринимателей — от 1 до 5 тысяч рублей, юридических лиц — от 30 до 50 тысяч рублей (часть 6 статьи 5.27 КоАП РФ).

Штраф за старый формат передачи данных: 30 тысяч рублей

Нововведение касается предпринимателей, пользующихся онлайн-кассами. С нового года аппараты должны будут поддерживать формат фискальных документов (ФФД) не ниже версии 1.05. По сути, ФФД — это алгоритм, которым пользуется касса, составляя документ для налоговой службы. С 1 января формат фискальных документов 1.0 не применяется. И налоговая служба больше не принимает данные от «устаревших» аппаратов.

Продолжение работы с форматом 1.0 будет оцениваться как «неприменение контрольно-кассовой техники». Штраф для должностных лиц составит не менее 10 тысяч рублей, для юридических — не менее 30 тысяч рублей (пункт 2 статьи 14.5 КоАП РФ). Повторное нарушение, если сумма расчётов достигла миллиона рублей и более, грозит дисквалификацией руководителя на срок до двух лет, а также приостановлением работы предприятия до 90 суток.

Предпринимателю стоит проверить, в каком формате его онлайн-касса передаёт данные. Эта информация отражается на чеке с данными о контрольно-кассовом аппарате. Если в отчёте указан ФФД 1.0, нужно обратиться в компанию, обслуживающую вашу кассу, и обновить прошивку.

Владельцам новых моделей касс менять ФФД не нужно — разработчики последних версий уже учли новый закон. Кассы, которые появились на рынке относительно недавно, сразу поддерживают ФФД 1.05. К ним относятся и кассы МТС.

С 1 января налог на добавленную стоимость повышается с 18 до 20%. И эти изменения должны быть отражены в чеке. Поэтому всем предпринимателям, которые платят НДС и пользуются онлайн-кассами, придётся перенастроить аппараты. Для этого нужно обратиться в сервисный центр.

Изначально планировалось, что кассы должны выдавать обновлённые фискальные документы с 00 часов 1 января. Но так как это ставило бизнес в весьма затруднительное положение, то налоговая ввела своего рода переходный период. Как сообщает РБК со ссылкой на ФНС России, до конца первого квартала 2019 года санкций к предпринимателям, у которых касса выдаёт чеки со старой ставкой НДС, не будет. При условии, конечно, что в отчётности они указывают корректную ставку 20%.

Но если аппарат не перенастроить до конца этого срока, придётся платить штраф. Наказание за применение контрольно-кассовой техники, которая не соответствует требованиям, составляет для должностных лиц от 1,5 тысячи до 3 тысяч рублей, для юридических лиц — от 5 тысяч до 10 тысяч рублей (пункт 4 статьи 14.5 КоАП РФ ).

Большинство современных касс будут обновляться под новую ставку дистанционно — «по воздуху». Для этого потребуется лишь установить специальное приложение или получить инструкцию по изменению настроек от сервисного центра.

Разовое обновление кассовой техники будет стоить от 600 рублей — в зависимости от бренда. При этом некоторые производители касс сегодня готовы перепрошить аппараты бесплатно — в рамках спецпредложений для клиентов. Так, например, мы в МТС бесплатно обновим системы своих онлайн-касс в автоматическом режиме.

Важно отметить, что в России продолжается постепенный переход на онлайн-кассы. Многие нововведения связаны с нюансами их использования. Поэтому сегодня большое значение для предпринимателей имеет возможность оперативного обновления кассовых систем. При покупке новой онлайн-кассы сразу стоит обратить внимание на стоимость её обновлений, а также на наличие облачной товароучётной системы. Благодаря ей касса сможет легко и быстро подстраиваться под новые законы.

В связи с регулярными нововведениями каждый год возрастает финансовая нагрузка на предпринимателей — всё больше требований предъявляется к технике, отчётным документам, условиям труда и продаже товаров. Вместе с тем растёт и число штрафов.

Предпринимателям не позавидуешь. Отрадно, что банки сегодня стараются оказывать поддержку бизнесу. Об этом говорит не только снижение ставок по кредитам для предприятий, но и увеличение количества финансовых и технологических сервисов. По данным коллег из МТС Банка, в 2018 году вырос спрос на получение кредитов и кредитных карт онлайн — оформить и то, и другое можно в интернете, без похода в банк. Клиенты нашего МТС Банка, например, берут кредиты прямо через онлайн-банк. Неудивительно, что сегодня наблюдается стремительный рост кредитования малого и среднего бизнеса, и он будет продолжаться. Также банки сегодня начали предлагать различные цифровые и рекламные сервисы для предпринимателей, и это, на мой взгляд, очень правильный тренд. В 2019 году поддержка малого и среднего предпринимательства должна стать приоритетной задачей не только для правительства РФ, но и для крупных компаний и банков.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.