Описание страницы: утверждена новая форма декларации по транспортному налогу от профессионалов для людей.

Содержание

- 1 Декларация по транспортному налогу за 2019 год для юридических лиц: порядок заполнения и сроки сдачи

- 2 Декларация по транспортному налогу за 2018 год (образец заполнения)

- 3 Новая форма декларации по транспортному налогу утверждена незадолго до ее отмены

- 4 Утверждена новая форма декларации по транспортному налогу

- 5 Декларация по транспортному налогу за 2017 год: бланк и пример заполнения

- 6 Утверждена новая форма декларации по транспортному налогу

Декларация по транспортному налогу за 2019 год для юридических лиц: порядок заполнения и сроки сдачи

Заполняют документ организации — владельцы транспортных средств, которые должны перечислять этот сбор в соответствии с главой 28 НК РФ и законами субъектов федерации.

Декларация представляется в налоговые органы по месту нахождения транспортных средств (в соответствии с пунктом 1 статьи 363.1 НК РФ) или по месту постановки на учёт крупнейшего налогоплательщика (в соответствии с пунктом 4 той же статьи).

Сбор региональный, поэтому ставки в городах России различаются.

В конце 2018 года депутаты рассматривают законопроект, отменяющий транспортную декларацию. Однако даже в случае его принятия эти изменения вступят в силу только в следующем году — так что отчитаться за 2019 год необходимо в любом случае.

Сдают декларации по транспортному налогу за 2018-й не позднее 1 февраля 2019 года. При совпадении с выходным срок переносится на первый последующий рабочий день. В этом году никаких переносов не будет: крайний срок выпадает на пятницу – 01.02.2019.

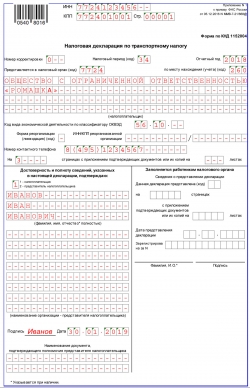

Форма документа, формат в электронном виде и порядок заполнения утверждены Приказом ФНС России от 05.12.2016 N ММВ-7-21/ [email protected] .

По этой форме налоговая декларация впервые предоставлялась за 2017-й. В конце вы сможете скачать актуальный бланк.

Юридические лица, которые платят транспортный налог, должны сдавать отчёты в виде деклараций до 1 февраля года, следующего за отчетным. Иначе штраф составит 5% не уплаченной в срок налоговой суммы за каждый полный или неполный месяц просрочки представления декларации.

Штраф не может быть:

- больше 30% не уплаченной в срок суммы, подлежащей уплате по опоздавшей декларации;

- меньше 1000 рублей (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 N 03-02-08/47033).

| Видео (кликните для воспроизведения). |

Заполнение декларации по транспортному налогу в 2019 году: общие правила

Документ содержит титульный лист и два раздела: «Сумма налога, подлежащая уплате в бюджет» и «Расчет суммы налога по каждому транспортному средству».

Удобнее сначала оформить титульный лист, затем второй раздел по каждому автомобилю, а уже потом суммировать итоговую сумму в первом разделе. В таком порядке мы и будем рассказывать, как заполнить декларацию по транспортному налогу за 2018 год. Пример — с двумя т/т средствами; если у вас их больше, то сначала заполняете раздел второй по каждому объекту налогообложения, а затем суммируете показатели в первом разделе.

Образец заполнения декларации по транспортному налогу за 2018 год: пошаговая инструкция

Порядок заполнения декларации по транспортному налогу в 2019 году разберём на конкретном примере.

ООО «Альфа» зарегистрировано в Санкт-Петербурге, занимается оптовой торговлей мукой и макаронными изделиями, имеет в собственности один грузовой автомобиль Scania R420 — владеет им уже 6 лет. Местным законом в Санкт-Петербурге установлены авансовые платежи по данному налогу. Однако в нашем случае суммы авансов не играют роли, поскольку не учитываются при уплате налога с грузовиков (см. Письмо Минфина РФ от 26.01.2017 N 03-05-05-04/3747).

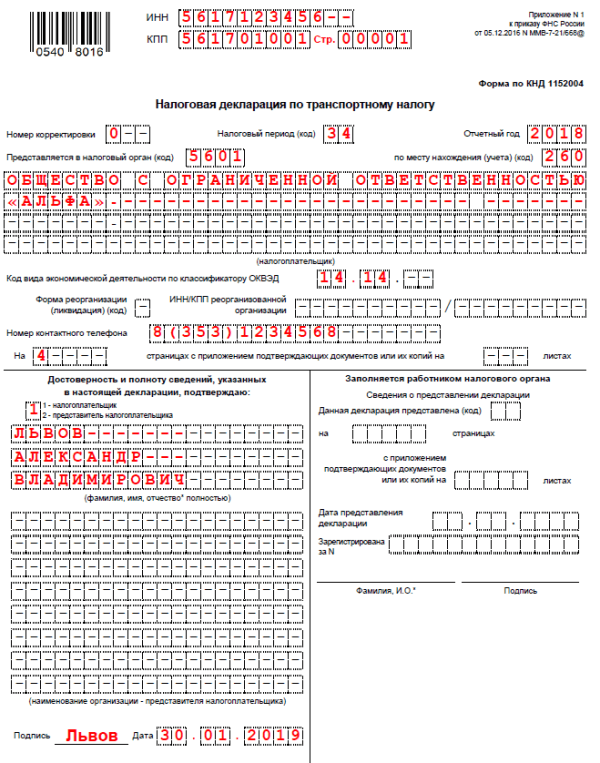

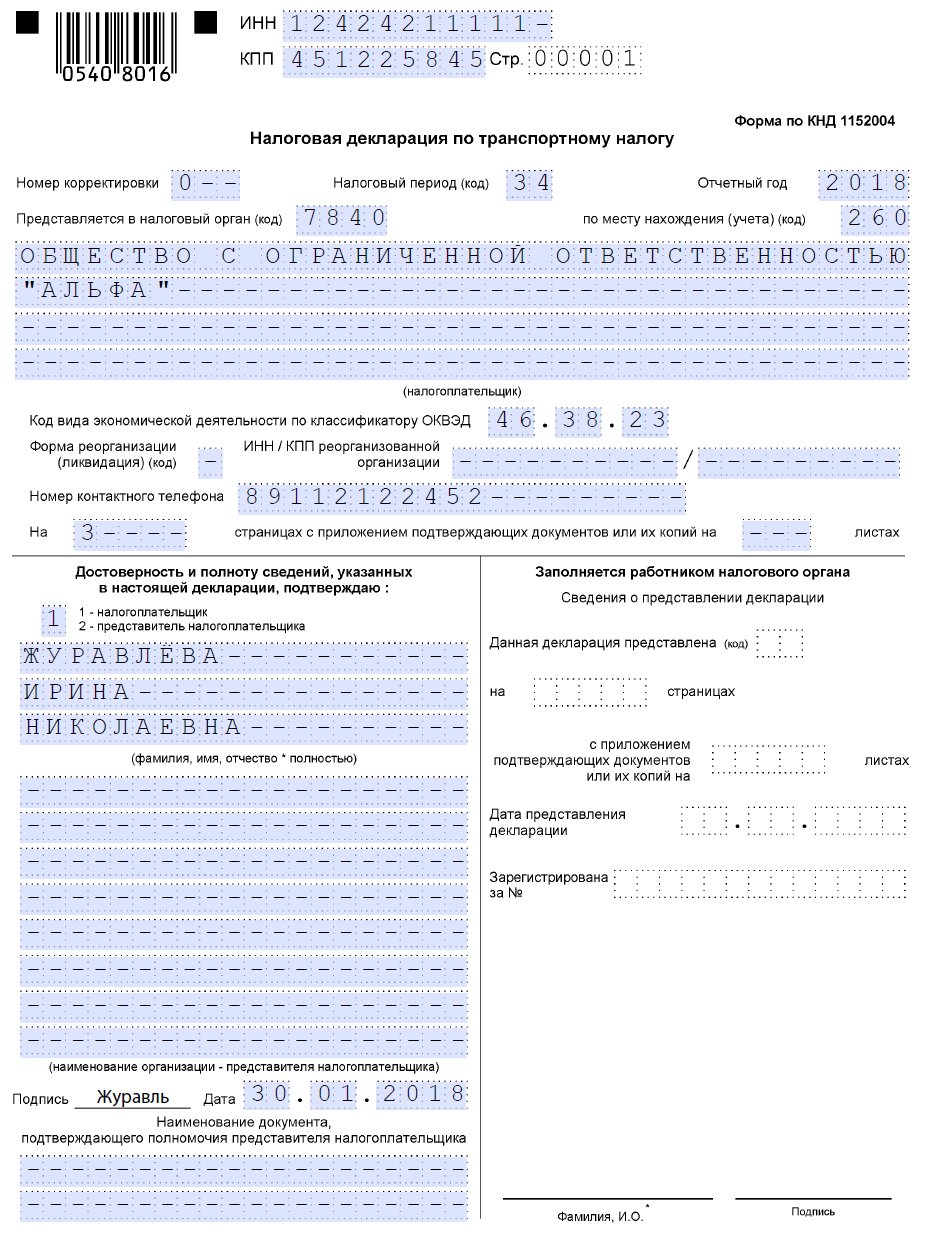

- Вверху страницы укажем ИНН и КПП компании, затем они автоматически дублируются на каждом листе декларации.

- Номер корректировки при сдаче декларации впервые — 000.

- Код налогового периода для календарного года — 34. Для последнего налогового периода при ликвидации — 50.

- Год отчёта — 2018.

- Налоговая инспекция, в которую предоставляется декларация, имеет уникальный четырёхзначный код, его можно узнать, обратившись в ИФНС, или на сайте ФНС: первые 2 цифры — код региона, вторые 2 цифры — код самой инспекции. Декларация сдаётся в ИФНС по месту нахождения автомобилей, которые организация обычно регистрирует по месту своего нахождения. Либо по месту нахождения обособленного подразделения — при регистрации транспортных средств (далее — ТС) подразделением. На примере код ИФНС № 9 Центрального района СПБ.

- Налогоплательщик проставляет код по месту учёта, который зависит от его статуса. Коды в Приложении N 3 к Порядку заполнения:

По месту учёта организации — крупнейшего налогоплательщика

По месту учёта правопреемника крупнейшего налогоплательщика

По месту нахождения транспортного средства

ООО “Альфа” — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляем код 260.

- Название вносим в самое длинное поле титульного листа, пропуская между словами одну ячейку.

- ОКВЭД можно узнать, используя классификатор. Наш пример заполнения декларации по транспортному налогу за 2018-й приведен для ООО “Альфа”, которое торгует оптом мукой и макаронными изделиями, поэтому код ОКВЭД 46.38.23.

- Номер телефона.

- Число страниц в декларации. ООО «Альфа» сдаёт декларацию по данному налогу за 2018 год на 3 листах. Но их будет проще посчитать уже после оформления всех разделов.

- Внизу титульного листа впишем ФИО налогоплательщика (директора) или его представителя, поставим дату подачи и подпись.

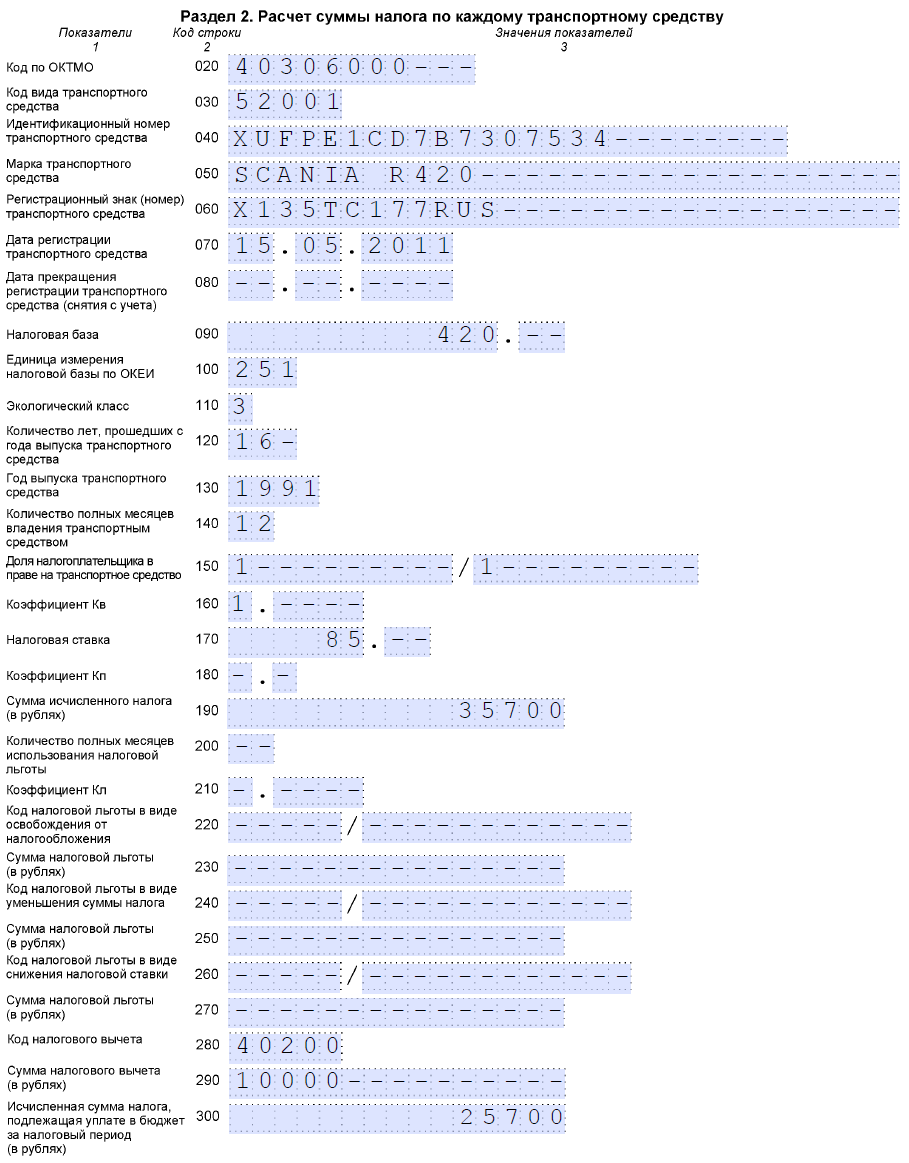

Шаг 2 — Раздел 2 по каждому транспортному средству отдельно

- 020 — код ОКТМО, на территории которого зарегистрирован автомобиль. Найти код, если вы его не знаете, можно на сайте ФНС;

- 030 — код вида ТС, которые перечислены в Приложении N 5 к Порядку заполнения декларации. В примере для ООО “Альфа” указан 520 01 — по грузовому автомобилю. В таблице ниже приведены наиболее часто используемые коды:

Наименование транспортного средства

Водные транспортные средства

Суда морские и внутреннего плавания

Суда пассажирские и грузовые морские и речные самоходные

(кроме включенных по коду 421 00)

суда грузовые морские и речные самоходные (кроме включенных по коду 421 00)

Суда спортивные, туристские и прогулочные

спортивные, туристские и прогулочные суда самоходные

(кроме включенных по кодам 422 00, 423 00 – 426 00)

Наземные транспортные средства

Автомобили грузовые (кроме включенных по коду 570 00)

Трактор, комбайны и специальные автомашины

- 040 — VIN — идентификационный номер машины;

- 050 — марка — указываем Scania R420;

- 060 — государственный регистрационный номер, присвоенный машине;

- 070 — поле предназначено для указания даты регистрации ТС — по документам;

- 080 — строка заполняется в случае снятия с учета. Важно пользоваться при этом регистрационными документами;

- 090 — налоговая база для транспортного налога за 2017 год. Определить ее можно следующим образом:

- если ТС с двигателем, то указать мощность в лошадиных силах. В нашем примере как раз используется этот показатель, а в самом образце декларации указано 420 л.с.;

- при заполнении отчета на воздушное ТС вписывают паспортную статическую тягу реактивного двигателя (суммарную тягу всех двигателей) на взлетном режиме в килограммах силы либо мощность двигателя транспортного средства в л.с.;

владельцы водных несамоходных (буксируемых) ТС указывают валовую вместимость в регистровых тоннах, а самоходных — мощность двигателя в л.с.; - если речь идет о водных и воздушных ТС, не указанных в подпунктах 1, 1.1 и 2 п. 1 ст. 359 НК РФ, налоговая база определяется как единица ТС, и в строке 090 ставят «1»;

- 100 — коды единиц измерения налоговой базы ищите в Приложении N 6 к Порядку заполнения декларации, в нашем случае показатели в лошадиных силах – код 251;

- 110 — экологический класс, если он указан в свидетельстве или ПТС, в примере это евро 3;

- 120 — сколько лет автомобилю считают со следующего за выпуском года. Строка заполняется, если в регионе ставки дифференцируются в зависимости возраста машины. В остальных случаях можно поставить прочерки. В Санкт-Петербурге ставки на грузовые машины дифференцируются в зависимости от их года выпуска. Так как автомобиль Scania выпущен в 1991 г., заполняем строку значением 16 лет;

- 130 — год выпуска. В нашем случае 1991 г.;

- 140 — количество полных месяцев владения автомобилем. Полный год обозначается «12», как в образце. Обратите внимание, если ТС зарегистрировано до 15-го числа месяца включительно или снято с учета после 15-го числа месяца, то этот месяц необходимо считать, как полный месяц владения;

- 150 — поле для тех, кто владеет какой-то долей ТС. Поскольку ООО “Альфа” единственный владелец грузовика, заполняем строку 1/1 (п. 5.11.1 Порядка заполнения декларации). Если компания владеет только половиной автомобиля, то ей надо записать 1/2;

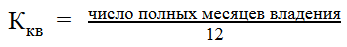

- 160 — коэффициент Кв нужен для расчёта суммы налога. Так как ООО “Альфа” владело машиной весь календарный год, указываем “1”. Если код не полный, коэффициент Кв вычисляется с точностью до десятитысячной доли по формуле:

- 170 — налоговая ставка, определяемая на уровне субъекта федерации. Если вы не знаете ставку в своём регионе, воспользуйтесь сервисом ФНС. В СПБ ставка на грузовые автомобили мощностью более 250 л.с., с года выпуска которых прошло более 5 лет составляет 85 рублей (см. ст. 2 Закона Санкт-Петербурга от 04.11.2002 N 487-53 в ред. от 21.06.2016);

- 180 — повышающий коэффициент Кп указывается при владении легковым автомобилем средней стоимостью от 3 000 000 рублей и зависит от его года выпуска (коэффициент варьируется от 1,1 до 3). Такие машины вынесены в особый перечень (Информация Минпромторга России от 26.02.2016). В остальных случаях можно поставить прочерки;

- 190 — сумма исчисленного за грузовой автомобиль налога. Формула для расчёта:

Строка 190 = стр. 090 х стр. 170 х стр. 150 х стр. 160 х стр. 180

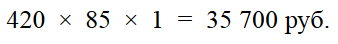

Рассчитаем сумму налога для нашего примера:

- 200-270 — эти строки заполняются при наличии налоговых льгот, ООО “Альфа” льгот не имеет, поэтому ставим прочерки. Какие коды могут быть, смотрите в таблице:

Льготы по транспортному налогу, устанавливаемые законами субъектов РФ, из них:

– льготы в виде освобождения от налогообложения

– льготы в виде уменьшения суммы

– льготы в виде снижения налоговой ставки

Льготы (освобождения) по транспортному налогу, предусмотренные международными договорами РФ

- 280 — поле для организаций, которые имеют большегрузные машины, зарегистрированные в системе «Платон». В нем должен быть код вычета — 40200. Если декларация заполняется на легковое авто, ставятся прочерки;

- 290 — здесь указываем сумму, которую организация внесла на счет оператора системы «Платон». Если вы по каким-то причинам не помните, сколько денег отдали на возмещение ущерба, через личный кабинет в системе можно сделать запрос по каждому ТС. ООО “Альфа” внесло плату в размере 10 000 рублей;

- 300 — если ни льгот, ни вычетов не положено, в эту строку можно перенести показатель из поля 190. В нашем случае нужно рассчитать конечную сумму. Это показатели из стр. 190 — данные из стр. 290. В цифрах это 25 700 рублей.

| Видео (кликните для воспроизведения). |

Если организация владеет легковым автомобилем, декларацию надо заполнять аналогичным образом, но с небольшими отличиями. На что именно обратить внимание:

- код вида транспортного средства — легковой автомобиль — 51000;

- количество лет, прошедших с года выпуска, заполнять не нужно, поскольку ставки для легковых автомобилей в Санкт-Петербурге не дифференцируются в зависимости от возраста машины.

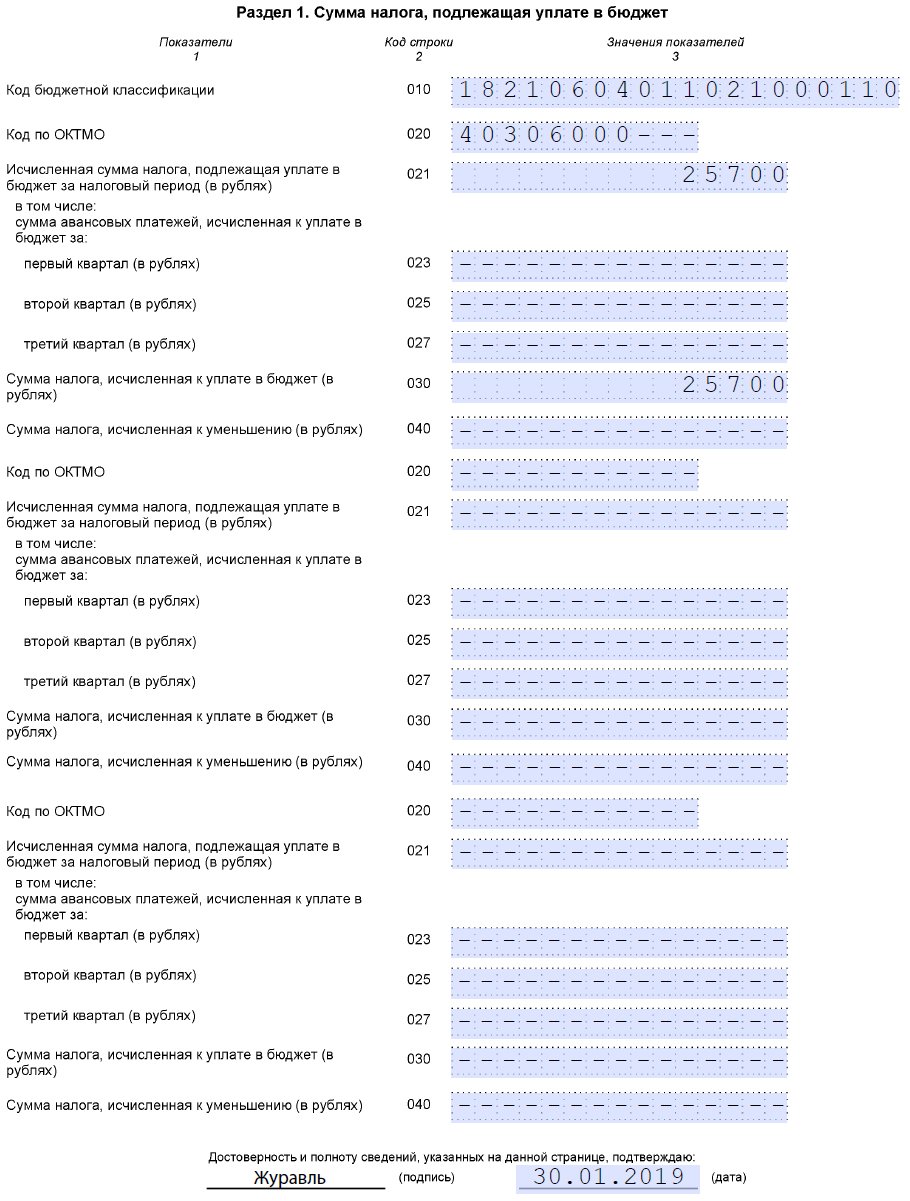

Заполнение 1 раздела декларации по транспортному налогу за 2018 происходит в последнюю очередь. В бланке предусмотрено 3 блока строк с 020 по 040, для отражения записей по разным ОКТМО. Если организация платит налог со всех машин по одному и тому же ОКТМО, заполняется только один такой блок.

- 010 — КБК для уплаты транспортного налога. Актуальные коды можно найти здесь;

- 020 — код ОКТМО, по которому уплачивается налог;

- 021 — сумма транспортного налога. Ее можно взять из строки 300 раздела 2. Если транспортных средств несколько, в поле 021 надо вписать общую сумму налога к уплате;

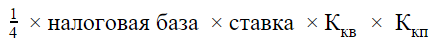

- 023,025 и 027 — поля для указания квартальных авансовых платежей. Расчёт авансовых платежей производится по формуле:

В нашем примере автомобиль Scania R420 — это большегруз, зарегистрированный в системе «Платон». В таком случае сумма авансовых платежей по транспортному налогу принимает значение “0”, а если декларация заполняется только на такой грузовик, то можно ставить прочерки. Также не заполняются показатели, если авансовые платежи не предусмотрены региональным законодательством.

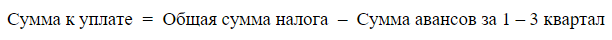

- 030 — сумма к уплате в бюджет по итогам 2018-го. Рассчитывается по формуле:

В нашем случае сумма будет дублироваться из строки 021 раздела 1 и строки 300 раздела 2.

Обратите внимание: если получается отрицательное значение, его вписывают в строку 040 (без минуса). В этом случае налог по итогам года не платится, но декларация в любом случае предоставляется.

Декларация по транспортному налогу за 2018 год (образец заполнения)

Организации – владельцы транспортных средств должны ежегодно отчитываться по транспортному налогу в ИФНС по месту регистрации транспортного средства (п. 1 ст. 363.1 НК РФ). Исключение предусмотрено только для собственников авто, не являющихся объектом налогообложения и указанных в п. 2 ст. 358 НК РФ.

Крупнейшие налогоплательщики — владельцы транспортных средств сдают налоговую декларацию по транспортному налогу в ИФНС по месту регистрации в качестве крупнейшего налогоплательщика (п. 4 ст. 363.1 НК РФ).

Налоговая служба подготовила законопроект, согласно которому юридическим лицам больше не придется сдавать декларацию по транспортному налогу, а так же декларацию по земельному налогу. Организации, как и прежде, будут уплачивать транспортный и земельный налоги в бюджет, а проверяющие со своей стороны будут сверять уплаченную сумму с расчетной величиной.

Отмена деклараций по транспортному и земельному налогу, несомненно, облегчит жизнь бухгалтеров.

Согласие президента России Владимира Владимировича Путина на отмену данных деклараций уже получено. Остается дождаться внесения соответствующих поправок в Налоговый кодекс РФ.

Налоговая декларация по транспортному налогу представляется в налоговый орган не позднее 1-го февраля следующего года (п. 3 ст. 363.1 НК РФ).

Если последний день сдачи отчетности совпадает с выходным или праздничным днем, то срок переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

По итогам 2018 года сдать налоговую декларацию по транспортному налогу без штрафа со стороны проверяющих нужно в срок не позднее 1 февраля 2019 года.

Согласно нормам действующего законодательства РФ декларация по авансовым платежам по транспортному налогу не сдается (п. 47 ст. 2 Закона от 27.07.2010 № 229-ФЗ).

Налоговая декларация по транспортному налогу (бланк), а так же порядок ее заполнения утвержден Приказом ФНС России от 05.12.2016 № ММВ-7-21/668@.

Порядок расчета транспортного налога и срок уплаты

Величина транспортного налога за год определяется как произведение ставки налога и мощности двигателя (тяги реактивного двигателя, валовой вместимости) транспортного средства (п. 2 ст. 362, п. 1 ст. 359 НК РФ).

Ставки транспортного налога, сроки уплаты налога и авансовых платежей по нему устанавливаются в каждом регионе отдельно (п. 1 ст. 361, п. 6 ст. 362, п. 1 ст. 363 НК РФ). При этом срок уплаты налога за год не должен быть установлен ранее 1 февраля следующего года (п. 1 ст. 363 НК РФ).

Например, владельцы транспортных средств, зарегистрированные в г. Москве, уплачивают налог только по итогам года, авансовые платежи по налогу рассчитывать и уплачивать не нужно (Закон г. Москвы от 09.07.2008 № 33). Так, в г. Москве компаниям нужно заплатить в бюджет транспортный налог не позднее 5-го февраля следующего года (п. 1 ст. 3 Закона г. Москвы от 09.07.2008 № 33).

Алгоритм расчета транспортного налога для юридических лиц читайте в статье.

Порядок заполнения налоговой декларации по транспортному налогу

Как заполнить декларацию по транспортному налогу – Титульный лист

На титульном листе налоговой декларации указываются данные об организации (наименование, ИНН, КПП, код вида экономической деятельности, телефон), а также отчетный год, за который представляется отчет, и код ИФНС, в которую сдается декларация.

Если отчет сдается впервые за год, то номер корректировки будет «0», при сдаче уточненной декларации номер корректировки будет «1», «2» и т.д.

При сдаче декларации за год налоговый период будет «34», при сдаче декларации за последний период при ликвидации или реорганизации компании налоговый период будет «50».

Код налогового органа соответствует первым четырем цифрам ИНН компании.

При сдаче декларации по месту нахождения компании, транспортного средства проставляется код «260», если декларация сдается крупнейшей организацией, то код будет «213», правопреемники проставляют код «216».

Порядок заполнения декларации по транспортному налогу – Раздел 1. Сумма налога, подлежащая уплате в бюджет

В разделе 1 налоговой декларации по транспортному налогу указывается код бюджетной классификации транспортного налога, территориальный код ОКТМО и рассчитанные суммы годового налога и авансовых платежей, а также величина налога, которую необходимо уплатить в бюджет по итогам года.

Посмотреть актуальные КБК можно в нашей консультации.

Заполнение декларации по транспортному налогу – Раздел 2. Расчет суммы налога по каждому транспортному средству

В Разделе 2 налоговой декларации по транспортному налогу рассчитывается величина годового налога по каждому транспортному средству с указанием территориального кода ОКТМО.

Код вида транспортного средства указывается на основании Приложения 5 к Порядку заполнения декларации, утвержденному Приказом ФНС России от 05.12.2016 № ММВ-7-21/668. Например, для легкового автомобиля нужно указать код «51000».

Идентификационный номер, марка, регистрационный знак, дата регистрации и год выпуска транспортного средства указаны в свидетельстве о государственной регистрации.

Далее указывается мощность двигателя (тяги реактивного двигателя, валовой вместимости) в зависимости от вида транспорта. Данная величина так же указана в свидетельстве о государственной регистрации.

Единица измерения налоговой базы указывается в соответствии с Приложением 6 к Порядку заполнения декларации, утвержденному Приказом ФНС России от 05.12.2016 № ММВ-7-21/668. Например, единица измерения мощности двигателя в лошадиных силах – «251».

Экономический класс и количество лет, прошедших с года выпуска транспортного средства, заполняют только те организации, у которых ставка налога зависит от этих показателей (п. 3 ст. 361 НК РФ).

Количество полных лет владения транспортным средством определяется следующим образом: если транспортное средство зарегистрировано до 15-го числа месяца включительно, то этот месяц приравнивается к полному месяцу владения, а так же к полному месяцу владения относятся месяцы, в которых транспортное средство снято с учета после 15-го числа (п. 3 ст. 362 НК РФ).

Если владелец транспортного средства один, то при заполнении доли налогоплательщика в праве на транспортное средство указывается «1/1», если владельцев транспорта несколько, то доля указывается в соответствии с количеством собственников «1/2», «1/3».

Для определения коэффициента владения (строка 160) необходимо разделить количество месяцев владения транспортным средством на общее количество месяцев в году. Например, при владении транспортом 9 месяцев, коэффициент владения составит 0,75 (9: 12).

Повышающий коэффициент (строка 180) заполняется только для дорогостоящих транспортных средств (п. 2 ст. 362 НК РФ).

Органами власти в регионах могут быть установлены льготы, освобождающие от уплаты транспортного налога полностью или частично.

Налоговая декларация по транспортному налогу (образец) 2018

ФНС России приказом от 26.11.2018 № ММВ-7-21/664@ (зарегистрирован в Минюсте 19 декабря 2018 года) скорректировала форму и порядок заполнения налоговой декларации по транспортному налогу. Соответствующие изменения внесены в приложения к приказу ФНС России от 05.12.2016 № ММВ-7-21/668@.

В форме декларации по транспортному налогу обновлены штрих-коды.

Кроме того, в порядке заполнения декларации уточняется, что по кодам 280 – код налогового вычета на транспортное средство, имеющее разрешенную максимальную массу свыше 12 тонн, и 290 – сумма налогового вычета в рублях, показатели отражаются для налогового периода, в котором применяется указанный налоговый вычет.

Также в новой редакции приведены коды видов транспортных средств.

Напомним, со следующего года транспортный налог большегрузов больше не будет уменьшаться на сумму платы, внесенной в систему «Платон» (Федеральный закон от 03.07.2016 № 249-ФЗ).

Нововведения подлежат применению с налогового периода 2019 года.

Новая форма декларации по транспортному налогу утверждена незадолго до ее отмены

Новая форма декларации по транспортному налогу официально вводится с 20.02.2019 и подлежит применению для отчетности за 2019 год (срок сдачи — до 01.02.2020). Она утверждена приказом ФНС РФ «О внесении изменений…» от 26.11.2018 № ММВ-7-21/664@, которым отредактирована форма налоговой декларации по транспортному налогу, утв. приказом ФНС РФ от 05.12.2016 № ММВ-7-21/668@.

Обратите внимание! Вместе с тем 19.02.2019 Госдума приняла в первом чтении законопроект № 607168-7, предусматривающий отмену этой декларации, внесенный по инициативе ФНС, одобренной Президентом РФ.

- Порядка заполнения декларации. В основном это относится к налогоплательщикам — владельцам большегрузов, поскольку с 01.01.2019 отменяется вычет по транспортному налогу в размере платы за вред, причиненный дорогам федерального значения, а также перестает действовать освобождение от уплаты авансовых платежей.

- Кодов видов транспортных средств, которые приведены в соответствие с кодами, утв. приказами ФНС от 19.03.2018 № ММВ-7-21/151@ и от 27.06.2018 № ММВ-7-21/419@.

Форма декларации по транспортному налогу за 2018 год соответствует утвержденной ранее.

Утверждена новая форма декларации по транспортному налогу

В соответствие с действующим законодательством приведена декларация по транспортному налогу. Приказ ФНС РФ об утверждении новой формы от 26.11.2018 № ММВ-7-21/664@ вступает в силу 20.02.2019.

Необходимость обновления декларации связана с прекращением с 01.01.2019 действия положения, позволяющего вычитать из суммы транспортного налога плату за вред дорогам федерального значения, наносимый большегрузами. В связи с этим изменился и порядок заполнения документа.

Остальных изменений немного:

- обновлены штрихкоды видов транспортных средств;

- уточнены льготы и вычеты;

- вместо трех разных кодов, предназначенных для автобусов, будет введен один, общий.

Новая декларация должна применяться с отчетности за 2019 год, то есть понадобится уже в 2020 году — в срок до 1 февраля. Естественно, в случае если отчетность по транспортному налогу не отменят вообще — законопроект об этом уже рассмотрен в Госдуме.

О том, какие еще новшества ждут плательщиков налога в 2019 году, читайте в нашей статье.

Декларация по транспортному налогу за 2017 год: бланк и пример заполнения

Какой сроки сдачи декларации по транспортному налогу на 2017 год юридическими лицами? По какой форме сдавать декларацию? Изменился ли бланк? Образец заполнения этого отчета и что нужно знать для правильного оформления – в нашем обзоре. Также см. “Изменения по транспортному налогу в 2018 году“.

Актуальный бланк транспортной декларации за 2017 год

С отчетности за 2017 год декларации по транспортному налогу нужно сдавать на новых бланках. Новая форма декларации, утвержденная приказом ФНС России от 5 декабря 2016 № ММВ-7-21/668.

Поясним в таблице, что в ней изменилось:

– 070 – дата регистрации транспортного средства;

– 080 – дата прекращения регистрации транспортного средства (снятия с учета);

– 130 – год выпуска транспортного средства.

По строке 280 отражают код вычета, а по строке 290 – сумму вычета

Скачать бланк новой декларации по транспортному налогу с 2018 года.

Какие сроки сдачи транспортной декларации за 2017 год

Статья 363.1 НК РФ регламентирует сроки сдачи декларации по транспортному налогу. Отчетность по транспортным средствам организации сдают один раз в год. Крайний срок — 1 февраля следующего года. Если последний день срока выпадает на выходной, его сдвигают на ближайший рабочий день (п. 7 ст. 6.1 Налогового кодекса РФ). Однако поскольку в 2018 году 1 февраля выпало на четверг, сроки не переносятся. Декларацию нужно передать в ИФНС не позднее 1 февраля 2018 года.

Заметим, что указанный срок предоставления декларации по транспортному налогу един для всех компаний. Каких-либо специальных правил или исключений на счет того, когда сдается декларация по транспортному налогу, в НК РФ нет. Очень удобно, что порядок заполнения налоговой декларации по транспортному налогу, позволяет фирмам выбирать, как ее сдавать:

- лично или через представителя;

- по почте с описью вложения или путем отправки электронного отчета.

Если выберете услуги почты, то декларация считается сданной в день отсылки почтового отправления. А при передаче по ТКС – дата отправки файла.

Декларацию по транспортному налогу сдавайте в ту же инспекцию, куда платите налог. То есть по местонахождению транспортных средств (п. 1 ст. 363, п. 1 ст. 363.1 НК РФ).

Кто именно должен отчитаться за 2017 год в 2018 году

Сдать декларацию по транспортному налогу за 2017 год обязаны юридические лица (ст. 363.1 НК РФ), на которых зарегистрированы транспортные средства (ст. 357 НК РФ). Причем не любые, а которые признаны объектом по налогу: авто, мотоциклы, автобусы, яхты, катера, моторные лодки и др. (см. ст. 358 НК РФ).

В это же статье приведен перечень позиций, зарегистрированные права на которые не обязывают заполнять транспортную декларацию за 2017 год, поскольку – это не объекты по налогу. Например, авто в угоне или транспорт сельхозназначения.

В отличие от юридических лиц, налоговая декларация по транспортному налогу физическими лицами не заполняется и не сдается (п. 1 ст. 362 НК РФ). Налоговики сами рассчитают этот налог к уплате на основе данных от органов ГИБДД. Таким образом, для обычных граждан декларацию по транспортному налогу для физических лицз аменяет уведомление из ИФНС на уплату транспортного налога. Скачивать декларацию по транспортному налогу – нет надобности. Кстати, проверить, правильно ли инспекция рассчитала транспортный налог, можно с помощью специального сервиса на официальном сайте ФНС. Точная ссылка.

Что касается ИП, то на них в полной мере распространяются правила отчетности и уплаты транспортного налога, которые действуют в отношении обычных физлиц. Даже если коммерсант использует ТС для извлечения прибыли. Таким образом, ИП декларацию по транспортному налогу за 2017 год не сдают, а уплачивают налог на основании уведомления из ИФНС.

Новая декларация по транспортному налогу за 2017 год для юридических лиц состоит из титульного листа и двух разделов.

Как мы уже сказали, во втором разделе декларации за 2017 год. в котором указывают размер налога по каждому транспортному средству, появилось пять строк:

- в строках 070 и 080 теперь можно указать, когда транспортное средство зарегистрировано (в ГАИ, Гостехнадзоре и т.п.) и когда снято с учета;

- по строке 130 – год выпуска;

- строки 280 и 290 – кода и суммы вычета заполняют плательщики сборов в систему «Платон» (владельцы транспортных средств массой свыше 12 т).

Данные об автомобиле – идентификационный номер (VIN), марку, регистрационный номер, дату регистрации, год выпуска возьмите из ПТС или свидетельства о регистрации. Дату прекращения регистрации (строка 080) указывайте только по автомобилям, которые вы сняли с учета в отчетном году.

Заполнение нового бланка декларации: примеры и образцы

Далее приведем примеры и образы заполнения декларации по транспортному налогу на 2017 год.

На титульном листе укажите основные сведения об организации и декларации.

Эти коды приведите в верхней части титула. Если же отчитываетесь по местонахождению обособленного подразделения, укажите его КПП.

- если сдаете отчет в первый раз – «0–»;

- если уточняете уже сданный— порядковый номер отчета с исправлениями («1–», «2–» и т. д.).

В декларации по транспортному налогу зафиксируйте код «34».

В данном случае 2017-й — это год, за который подается отчетность.

Далее отметьте кодами, в какую инспекцию сдаете декларацию:

- в поле «Представляется в налоговый орган» проставьте код ИФНС;

- в строке «по месту нахождения (учета) (код)» поставьте 260, если подаете декларацию по месту учета организации, подразделения, транспортных средств. Код 213 означает крупнейших налогоплательщиков, а код 216 их правопреемников.

Тут зафиксируйте полное наименование организации в соответствии с учредительными документами.

В этом поле укажите код по Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2014 (КДЕС редакция 2).

После заполнения титульного листа пропустите раздел 1 и начните заполнять раздел 2. На основе данных этого раздела затем заполняйте раздел 1.

Поясним особенности заполнения некоторых строк в разделе 1 декларации за 2017 год.

Строку 120 заполняйте, только если ставка налога зависит от количества лет с года выпуска авто.

В строке 140 укажите количество полных месяцев владения автомобилем в течение года, а в строке 160 – коэффициент Кв. Если автомобилем вы владели весь год, в строке 140 ставьте 12, а в строке 160 – 1.

Количество месяцев 2017 года, на протяжении которых конкретным транспортом владеет ваша организация, проставьте в 140-й строке. При этом учтите, что к полным месяцам причисляют те, в которых транспорт зарегистрирован до 15-го числа (включительно) и снят с учета после 15-го числа. Месяцы, в которым транспортом владели меньше полумесяца, не принимают во внимание. Разделите количество полных месяцев владения транспортным средством на 12 и получите коэффициент владения, данные о котором приводят в строке 160. Этот коэффициент округляют до четырех знаков после запятой.

В строке 150 поставьте 1/1 сли собственник единственный. В противном случае указывается в виде дроби (1/2, 1/3 и т. п.).

Коэффициент Кп (строка 180) указывайте только по дорогим автомобилям.

В строках 190 и 300 укажите исчисленный налог за год.

Сумму исчисленного налога проставьте по строке 190. Для этого рассчитайте ее по формуле:

Утверждена новая форма декларации по транспортному налогу

ФНС России приказом от 05 декабря 2016 г. №ММВ-7-21/668@ утвердила новую форму декларации по транспортному налогу, а также, формат и порядок заполнения налоговой декларации по транспортному налогу в электронной форме. Приказ зарегистрирован Минюстом 26 декабря 2016 года и вступает в силу по истечении двух месяцев. Налоговая декларация по новой форме будет представляться за налоговый период 2017 года.

Декларация состоит из двух разделов: Раздел 1 «Сумма налога, подлежащая уплате в бюджет», здесь необходимо указать КБК, код по ОКТМО, сумму налога, подлежащую уплате за налоговый период, в том числе и авансовые платежи, и Раздел 2 «Расчет суммы налога по каждому транспортному средству» – здесь указываются код, идентификационный номер, марка, регистрационный знак транспортного средства, дата регистрации и дата прекращения регистрации транспортного средства, экологический класс и другие данные.

Необходимость принятия новой формы обусловлена изменениями в части корректировки НК РФ об изменении понятия «месяц регистрации (снятия с учета, исключение из государственного судового реестра и так далее)», а также применения налогового вычета на ТС, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре ТС системы взимания платы «Платон».

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.