Описание страницы: срочно заплатите имущественные налоги от профессионалов для людей.

Содержание

Третьего декабря истекает срок уплаты налогов на имущество, землю и транспорт за 2017 год. Налоговая служба призывает граждан — собственников недвижимости, земельных участков и автомобилей активизироваться в целях перевода обязательных налоговых платежей в казну. В противном случае последуют пени за просрочку, а также штрафы. Санкции могут быть взысканы в принудительном порядке, в том числе со счетов физлиц.

Оплатить налоги можно через отделения банков, на почте, посредством ЛК на сайте ведомства. ФНС РФ предупреждает, что появились многочисленные фиктивные платежные ресурсы по уплате налогов. Будьте бдительны, не попадите на уловки мошенников.

Если вы не получали налоговое уведомление, то необходимо обратиться в любую ИФНС, МФЦ либо воспользоваться сервисами фискальной службы.

© Журнал «Время Бухгалтера» 2004 — 2019 | РУНА консалтинговая группа

Наш сервис поможет узнать просроченную задолженность по налогам (по ИНН) физических лиц без регистрации и входа в личный кабинет. Для проверки своей задолженности введите ИНН в форму ниже и нажмите кнопку «ИСКАТЬ».

Узнать свою задолженность по налогам и оплатить её очень просто!

НАДЕЖНО Поиск задолженностей по налогам и другим начислениям осуществляется в Государственной информационной системе о государственных и муниципальных платежах (ГИС ГМП) по всей территории РФ. Информация проверяется в реальном времени.

БЫСТРО Проверка наличия налоговых задолженностей, штрафов и пеней при помощи нашего сервиса займет у Вас не более минуты. На оплату найденных начислений Вы также не потратите много времени – все операции осуществляются через интернет.

УДОБНО Для оплаты задолженностей Вам не придется ходить в банк и стоять в очередях – найденные начисления можно оплатить онлайн. После совершения платежа на Ваш электронный адрес будет отправлено письмо со ссылкой на Квитанцию об оплате.

БЕЗОПАСНО Платежи совершаются через Платежный сервис «А3» (расчетный банк – ПАО «Промсвязьбанк», лицензия Банка России 3251) на защищенном сайте платежной системы. Наш сайт не собирает, не хранит и не обрабатывает Вашу платежную информацию.

| Видео (кликните для воспроизведения). |

КОНФИДЕНЦИАЛЬНО Соединение между Вашим компьютером, нашим сайтом и платежной системой зашифровано по протоколу HTTPS (Hypertext Transfer Protocol Secure), который обеспечивает высокий уровень конфиденциальности всей передаваемой информации.

Ответы на вопросы о работе сервиса проверки и оплаты налогов

Ниже Вы найдете ответы на наиболее часто задаваемые вопросы относительно работы нашего сервиса по проверке и оплате налогов. Нажмите на интересующий вопрос, для быстрого перехода к ответу на него.

Какие налоги можно проверить и оплатить при помощи данного сервиса?

На нашем сайте Вы можете узнать задолженность по следующим видам налогов физических лиц:

- Налог на имущество (квартиры, комнаты, жилые дома, гаражи, иные здания, сооружения и прочие помещения, доля в праве общей собственности на имущество);

- Транспортный налог (автомобили, мотоциклы, снегоходы, водная, воздушная и другие самоходные машины и механизмы);

- Земельный налог (земельные и дачные участки);

- Налог на доходы физических лиц (НДФЛ) и штрафы за несвоевременно поданную налоговую декларацию по форме 3-НДФЛ.

Узнать о наличии задолженностей можно по ИНН и по Индексу документа. Поиск осуществляется по базе Государственной информационной системы о государственных и муниципальных платежах. Наличие регистрации на официальном сайте Федеральной налоговой службы (www.nalog.ru) для этого не требуется. Узнать задолженность по фамилии нельзя.

Являетесь ли Вы официальным сервисом Федеральной налоговой службы?

Нет, не являемся. Официальный сайт Федеральной налоговой службы находится по адресу www.nalog.ru. Наш сайт – это коммерческий ресурс, не имеющий отношения к ФНС, что, впрочем, не означает что мы в чем-то уступаем по качеству услуг аналогичным сервисам. Больше информации о нас можно найти на странице «О сервисе».

Как происходит оплата задолженностей через интернет?

Налоги физических лиц, задолженности по налогам и пени можно оплатить через интернет при помощи банковских карт, электронных денег и систем онлайн-оплаты. После заполнения всех необходимых полей наш сервис перенаправит Вас на сайт платежной системы, на котором происходит непосредственно процесс оплаты.

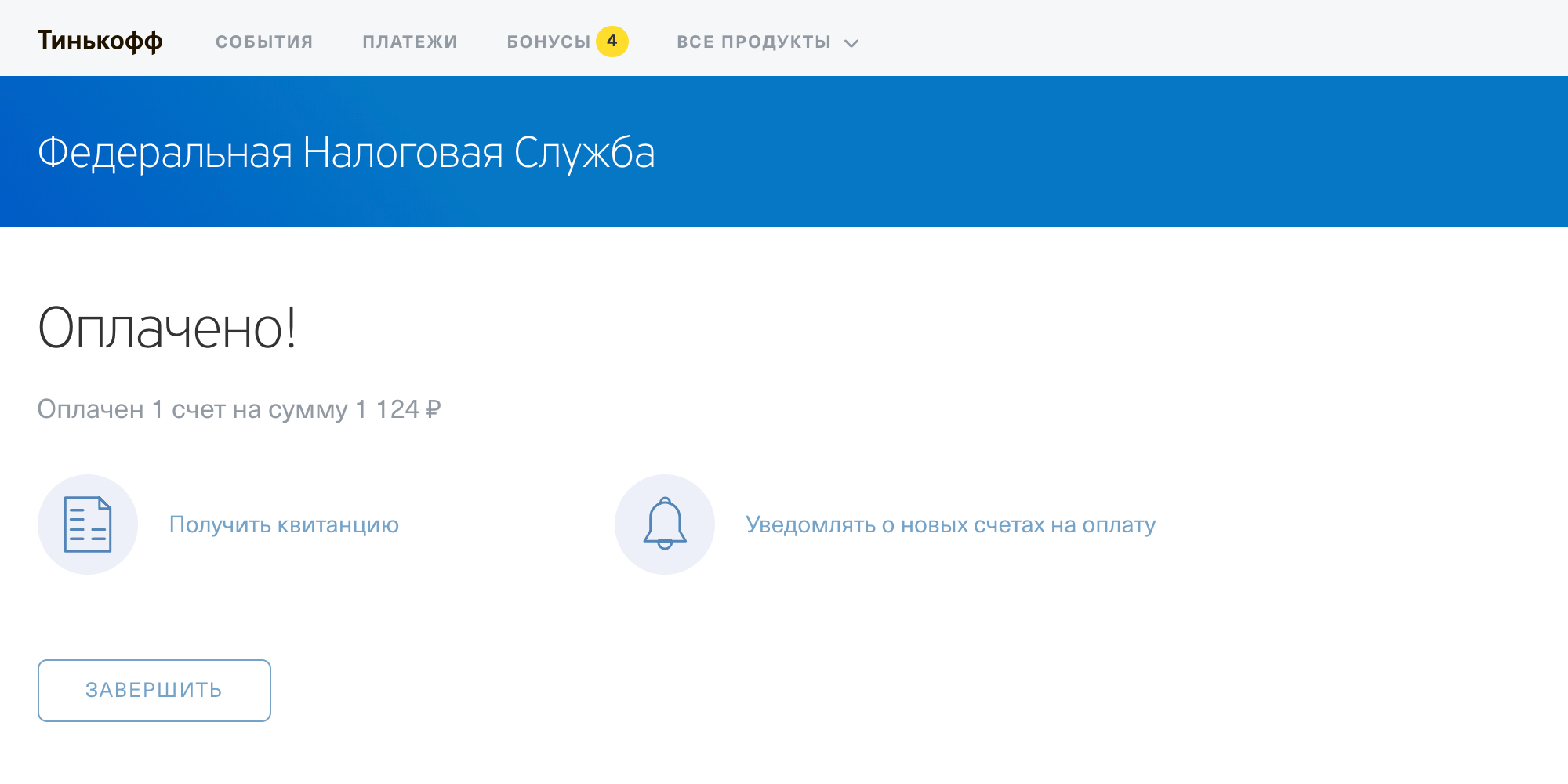

После совершения платежа Вы будете перенаправлены обратно на страницу нашего сайта, с информацией о статусе Вашего заказа. Ссылку на квитанцию об оплате платежная система отправит на Вашу электронную почту, указанную при создании заказа.

Как оплатить имущественные налоги за предыдущий 2018 год?

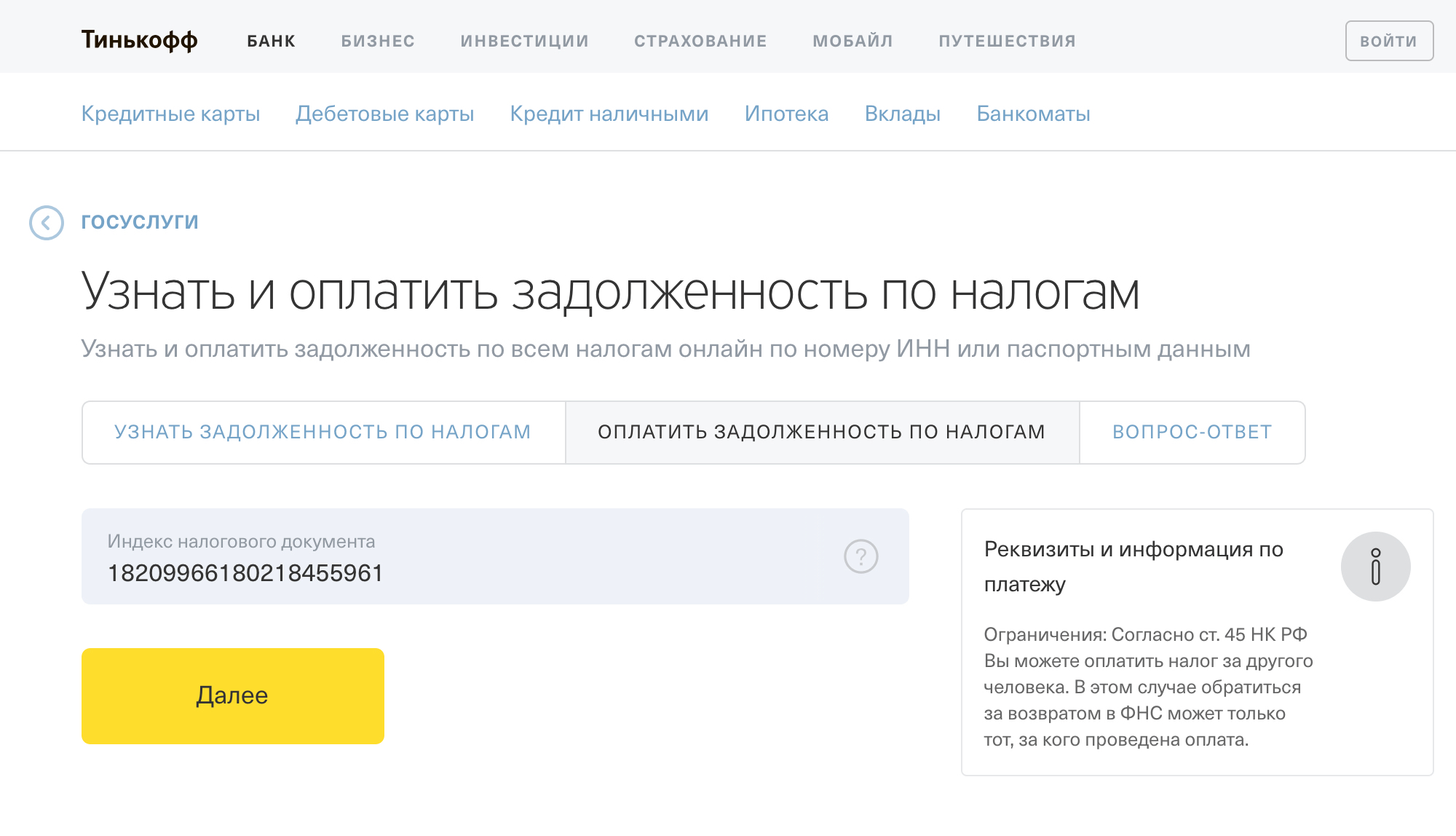

Наш сервис позволяет оплатить имущественные налоги за 2018 год по Индексу документа, указанному в платежном извещении из налоговой инспекции. Для этого его нужно ввести в соответствующее поле в форме поиска и нажать кнопку «ИСКАТЬ». После того, как документ будет найден, можно произвести по нему оплату.

Налог на имущество физических лиц, транспортный и земельный налог подлежат оплате не позднее 1 декабря года, следующего за истекшим налоговым периодом, а налог на доходы физических лиц (НДФЛ) – до 15 июля. То есть имущественные налоги за 2018 год должны быть уплачены до 01.12.2019 г., а НДФЛ – до 15.07.2019 г.

Как получить подтверждение моей оплаты (квитанцию об уплате налогов)?

После совершения платежа на адрес Вашей электронной почты будет отправлено письмо со ссылкой на Квитанцию об оплате. Если этого не произошло, вероятно, Вы некорректно указали свой e-mail в процессе оформления заказа.

В таком случае отправьте нам сообщение через форму обратной связи. В запросе укажите причину обращения, фамилию и имя плательщика, дату и сумму платежа, номер телефона и правильный адрес электронной почты.

Как узнать что мой платеж зачислен и моя задолженность по налогам погашена?

Удостовериться в зачислении оплаты по налогам можно двумя способами:

- Через 3-4 дня после оплаты произведите повторный поиск задолженности по ИНН или Индексу документа при помощи нашего сервиса;

- Авторизуйтесь в Личном кабинете на официальном сайте ФНС (требуется регистрация в налоговой инспекции или на портале электронного правительства) и уже в нем можно будет узнать о состоянии задолженностей по налогам.

И в первом, и во втором случае проверку стоит совершать не ранее, чем через три дня после осуществления оплаты, так как на обработку информации об оплате требуется время.

Почему после оплаты начисления продолжают отображаться в поиске?

Наш сервис выполняет проверку начислений через единственный официальный источник – базу ГИС ГМП. Информация о задолженностях удаляется из базы только после обработки платежа Федеральной налоговой службой, поэтому сразу после оплаты она будет еще какое-то время отображаться в результатах поиска.

В большинстве случаев платежи обрабатываются от трех до десяти рабочих дней, но иногда с момента оплаты до внесение изменений в базу ГИС ГМП может проходить до четырех недель. Средний срок обработки платежей при помощи нашего сервиса, как правило, составляет 3-4 дня.

Стоит ли оплачивать найденные налоги и пени одновременно?

Мы не рекомендуем оплачивать налоги и пени одновременно. После оплаты налоговой задолженности платеж может обрабатываться в ФНС до четырех недель, а в это время по долгу продолжат начисляться пени. Советуем оплачивать их, убедившись в погашении основной задолженности по налогу.

Узнать о наличии задолженностей в базе ГИС ГМП можно при помощи нашего сервиса или в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

Что делать если я не согласен с начисленными налогами и пенями?

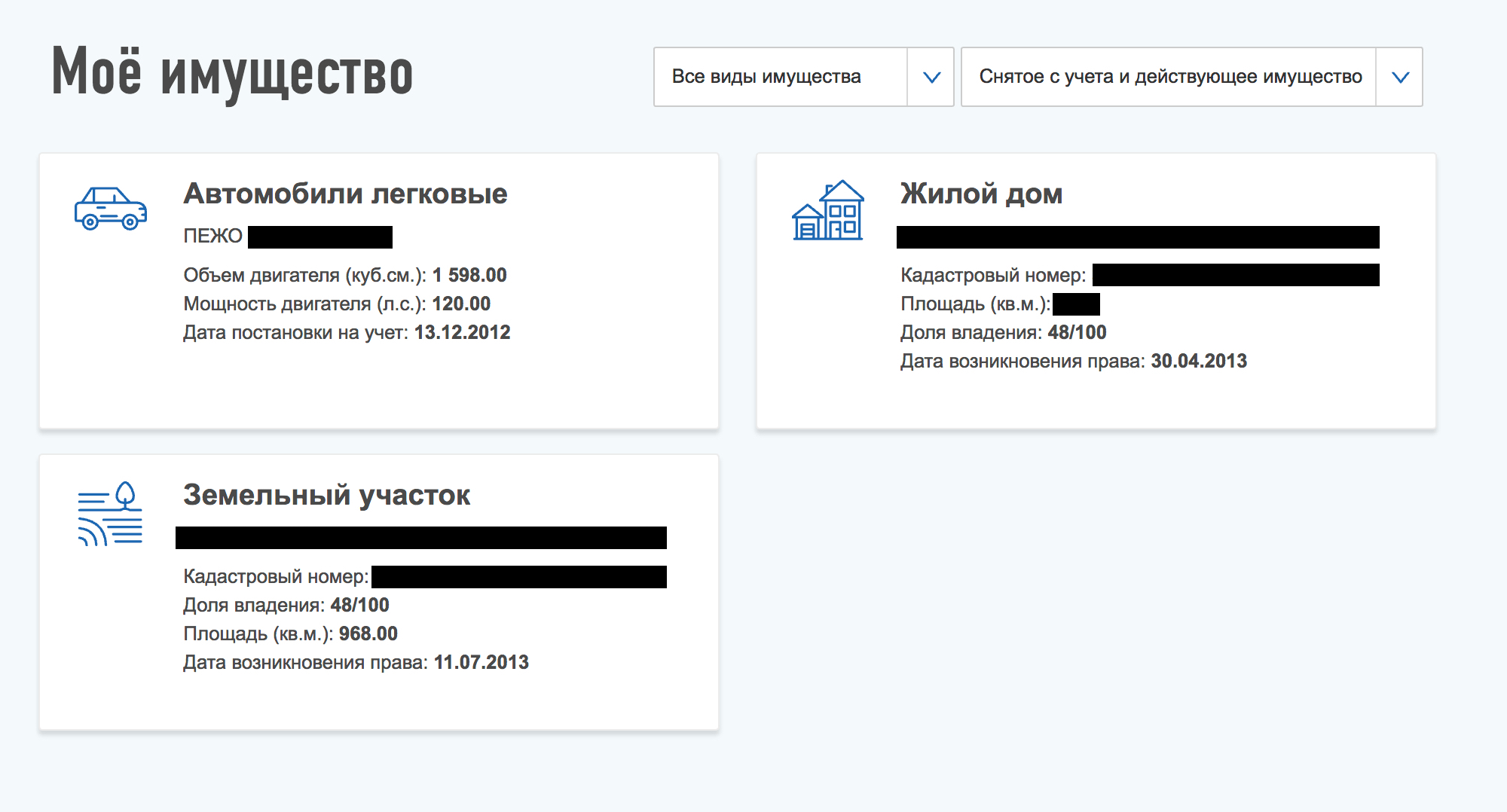

В таких случаях мы рекомендуем Вам обратиться в местное отделение ИФНС, либо авторизоваться в «Личном кабинете налогоплательщика для физических лиц» на официальном сайте ФНС (www.nalog.ru) и из раздела «Объекты налогообложения» направить электронную заявку на уточнение начислений.

Наш сервис предназначен только для поиска налоговых задолженностей в базе ГИС ГМП и их последующей оплаты. Мы не располагаем какой-либо дополнительной информацией об объектах налогообложения пользователей сервиса.

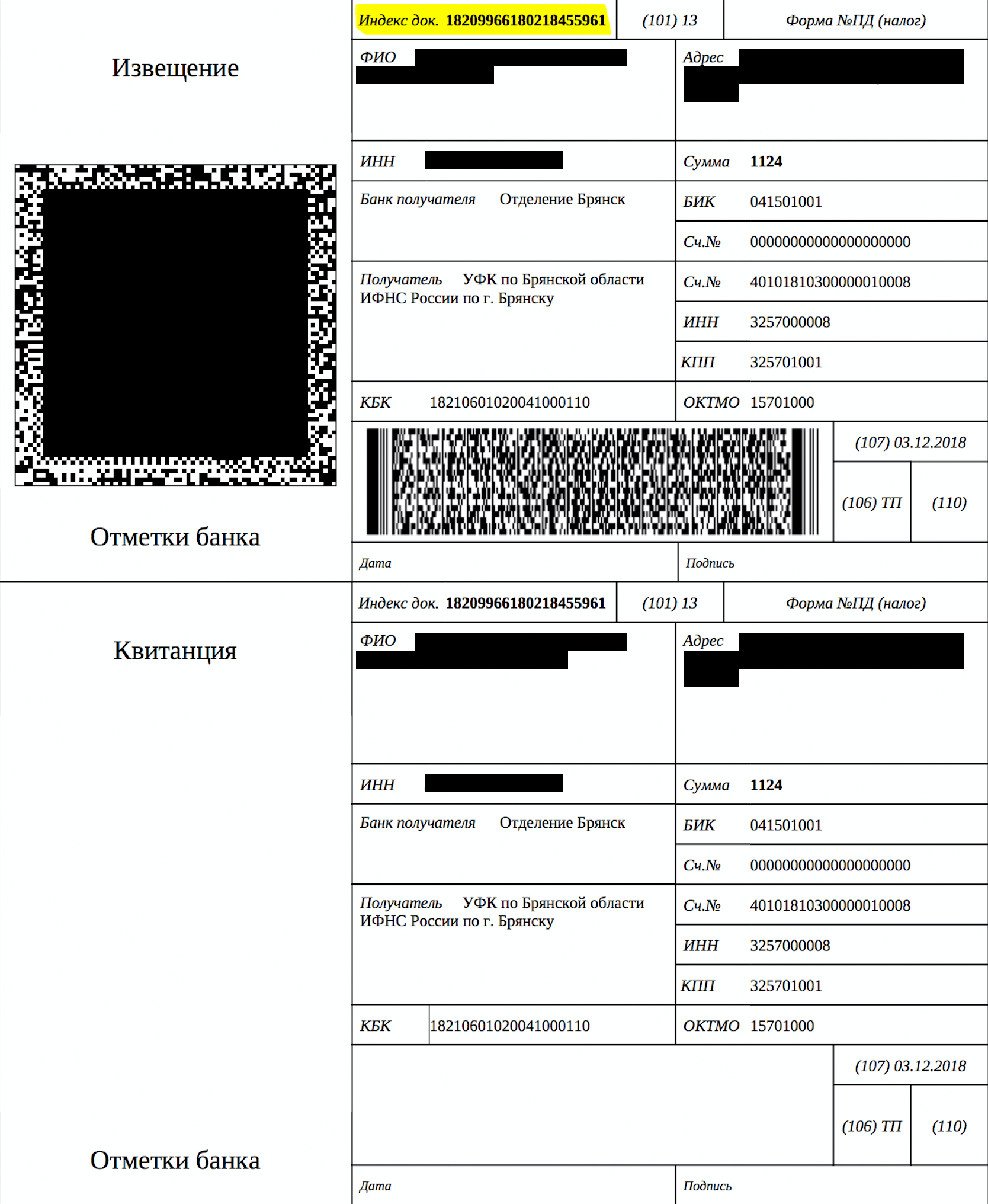

Индекс документа – это уникальный идентификатор начисления (УИН), который состоит из 20-ти цифр и присваивается платежным документам (извещениям, квитанциям) предназначенным для перечисления средств в государственный бюджет.

Для уплаты налогов физических лиц налоговый орган направляет налогоплательщику по почте уведомление с приложенным к нему извещением по форме №ПД(налог). Индекс документа такого извещения можно найти в верхней части квитанции, он начинается с цифр 182.

Чем отличается проверка налогов по ИНН и по индексу документа?

По ИНН можно узнать только о задолженностях по налогам и о наличии штрафных санкций за них – то есть, узнать о налогах, которые не были уплачены в установленный срок, и теперь по ним начисляются пени.

По индексу документа наш сервис находит как текущие налоговые начисления (для которых еще не вышел срок уплаты), так и задолженности по налогам (если Вам известен их УИН) – такова особенность работы ГИС ГМП в части организации проверки налогов физических лиц.

Имущественные налоги физических лиц – это налоги, уплачиваемые налогоплательщиком-физическим лицом с объектов налогообложения, принадлежащих ему на праве собственности.

Классификация имущественных налогов физических лиц

Имущественные налоги являются местными налогами, т.е. они уплачиваются в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), в котором эти налоги установлены и в котором находится имущество.

Имущественные налоги включают в себя три налога.

К таким имущественным налогам относятся:

земельный налог с физических лиц;

Объектами налогообложения имущественных налогов в данном случае являются:

транспортные средства (автомобили, мотоциклы, самолеты, вертолеты, яхты, катера, теплоходы и т.д.)

объекты недвижимости (жилой дом, квартира, комната, дача, гараж, доля в праве общей собственности и иное имущество).

При этом, имущественные налоги уплачиваются физическими лицами по месту жительства (транспортный налог) или по месту нахождения объекта налогообложения (земельный налог, налог на имущество).

Так, например если квартира или земельный участок находятся на территории г. Санкт-Петербург, а физическое лицо проживает (зарегистрировано) в другом муниципальном образовании, то налог будет исчисляться налоговой инспекцией г. Санкт-Петербурга.

| Видео (кликните для воспроизведения). |

Имущественные налоги формируют региональный и местные бюджеты и являются основой для социальных программ, реализуемых на местах, — это строительство дорог, школ, благоустройство территорий.

Основная доля в поступлениях имущественных налогов приходится на налог на имущество организаций; вторым по поступлениям является земельный налог, причем основные платежи поступают от юридических лиц.

Транспортный налог занимает третье место, при этом основную его долю составляют налоги физических лиц.

Наименьшие суммы поступают от налога на имущество физических лиц.

Если рассматривать налоги физических лиц, то плательщиками земельного налога являются собственники земельных участков, а также граждане, владеющие земельными участками на праве пожизненного наследуемого владения и постоянного бессрочного пользования.

Налоговой базой по земельному налогу является кадастровая стоимость земельных участков.

Плательщиками транспортного налога физические лица становятся с момента постановки транспортного средства на учет в органах ГИБДД или в иных регистрирующих транспортные средства органах.

По наземным транспортным средствам в большинстве случаев налоговой базой является мощность транспортного средства в лошадиных силах.

Плательщики налога на имущество физических лиц — это граждане, зарегистрировавшие права собственности на дома, квартиры, комнаты и иные строения и сооружения.

Налоговая база в настоящий момент — это инвентаризационная стоимость объектов недвижимости.

Такие налоги в отношении физических лиц, или в случае неиспользования их в предпринимательской деятельности индивидуальными предпринимателями, исчисляются налоговым органом.

Основанием для этого служат сведения, поступающие из регистрирующих органов.

Уплата имущественных налогов физическим лицом производится на основании налогового уведомления направляемого налоговым органом в адрес налогоплательщика.

Причем направление такого уведомления должно быть заблаговременно, оно должно быть получено за месяц до наступления срока уплаты.

Так, например, налоговые уведомления в 2017 году будут направлены жителям России в период с апреля по ноябрь, но не позднее, чем за 30 дней до наступления даты платежа.

При этом Налоговый орган вправе пересчитать имущественные налоги физическим лицам за три предшествующих года.

Многие владельцы недвижимого имущества ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда имущественный налог платить не нужно.

На самом деле это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в ИФНС о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года.

Например, если квартира была куплена в 2016 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2017 года.

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично.

За непредставление такого сообщения в установленный срок, гражданин будет привлечен к ответственности по п.3 ст. 129.1 и оштрафован в размере 20% от неуплаченной суммы налога, по тому объекту, по которому он не представил сообщение.

В настоящее время в отношении имущественных налогов установлен единый срок уплаты – 1 декабря.

Как заплатить имущественный налог быстро и без лишних хлопот?

В октябре традиционно в почтовые ящики граждан, имеющих собственность в том или ином виде, падают «письма счастья»: Федеральная налоговая служба напоминает нам, что владение имуществом — это еще и обязанность оплачивать налог на него. Налоговые «платежки» получают владельцы земельных участков (земельный налог), недвижимости (имущественный) и автомобилей (транспортный).

Оплатить налог на имущество физических лиц за 2017 год надо не позднее 3 декабря 2018 года. Затягивать не рекомендуем.

Для экономии времени и, чего скрывать, нервов рекомендуем сервисы от Сбербанка.

Итак, как выполнить свой долг налогоплательщика без суеты?

Любой клиент, имеющий банковскую карту Сбербанка, может с легкостью заплатить налоги, не выходя из дома или не покидая своего рабочего места. Особо отметим: услуга бесплатна и никаких комиссий при совершении платежей не взимается.

Чтобы войти в личный кабинет «Сбербанк Онлайн», нужно получить логин и пароль к своей карте через любой банкомат банка, после чего зайти на сайт www.sberbank.ru (16+) в раздел «Сбербанк Онлайн».

Для оплаты налогов необходимо последовательно выбирать пункты:

Переводы и платежи — Федеральная налоговая служба — Поиск и оплата налогов ФНС — Оплата налогов по индексу документа.

Процесс оплаты квитанций можно значительно ускорить — достаточно найти в верхнем углу квитанции двухмерный штрих-код. В мобильном приложении на вкладке платежи выбрать пункт «Оплата по QR-коду или штрих-коду», навести камеру телефона на QR-код — после сканирования происходит автоматическое заполнение всех реквизитов (не забудьте на всякий случай сверить их с теми, что указаны в квитанции). Легкое нажатие кнопки «Продолжить» — и, вуаля, меньше чем за минуту оплата сделана.

Если по каким-то причинам штрих-код считать не удалось, можно воспользоваться традиционным алгоритмом:

в мобильном приложении СБОЛ выбрать раздел

«Платежи — Налоги, штрафы, ГИБДД — Поиск и оплата налогов ФНС — Оплата по индексу документа».

Индекс документа, конечно, тоже указан в квитанции. Дальше все по проверенному алгоритму. Кстати, здесь же есть возможность проверить, есть ли у вас просроченные платежи — путем ввода своего ИНН.

- минимум усилий: не нужно специально идти в банк;

- скорость: время совершения платежа — минута;

- доступность: возможность оплаты в любое время (круглосуточно);

- надежность: через несколько дней информацию об оплате налога можно проверить в личном кабинете налогоплательщика на сайте УФНС.

Способ №3 — Устройства самообслуживания и отделения банка

Если по каким-то причинам описанные способы оплаты клиенту не подходят, ну или он просто весьма консервативен — он, разумеется, может воспользоваться традиционными сервисами и оплатить налоги через устройства самообслуживания или в отделениях банка.

ПАО «Сбербанк России»

Кто платит и как: несколько важных вопросов об имущественных налогах

Какие налоги относятся к имущественным и как легко и быстро заплатить их не выходя из дома?

Все, кто обладает каким-либо крупным имуществом. Под ним подразумеваются объекты недвижимости и транспорт. Соответственно, к имущественным налогам относятся транспортный, земельный налоги, а также налог на имущество физических лиц — квартиру, дом, земельный участок, дачу, машино-места и пр.

В этом году россияне платят имущественные налоги за прошлый, 2017 год. Срок уплаты — до 3 декабря.

Да, если вы не являетесь пользователем «Личного кабинета» на сайте ФНС.

Если же, как и 148 тысяч жителей Калининградской области, вы пользуетесь «Личным кабинетом налогоплательщика», то уведомление получите только в электронном виде. Если бумажное уведомление вам всё же необходимо, обратитесь в налоговую инспекцию.

Кстати, электронное уведомление получат и те пользователи «Личного кабинета», кто до сих пор не подтвердил регистрацию в сервисе путём изменения первичного пароля. В этом случае необходимо:

- Повторно получить регистрационную карту и зарегистрироваться в «Личном кабинете» и выбрать способ получения уведомлений и иных документов в разделе «Профиль».

- Предоставить в письменном виде в инспекцию заявление об отказе использования «Личного кабинета» и получить уведомление на уплату имущественных налогов в инспекции по месту регистрации.

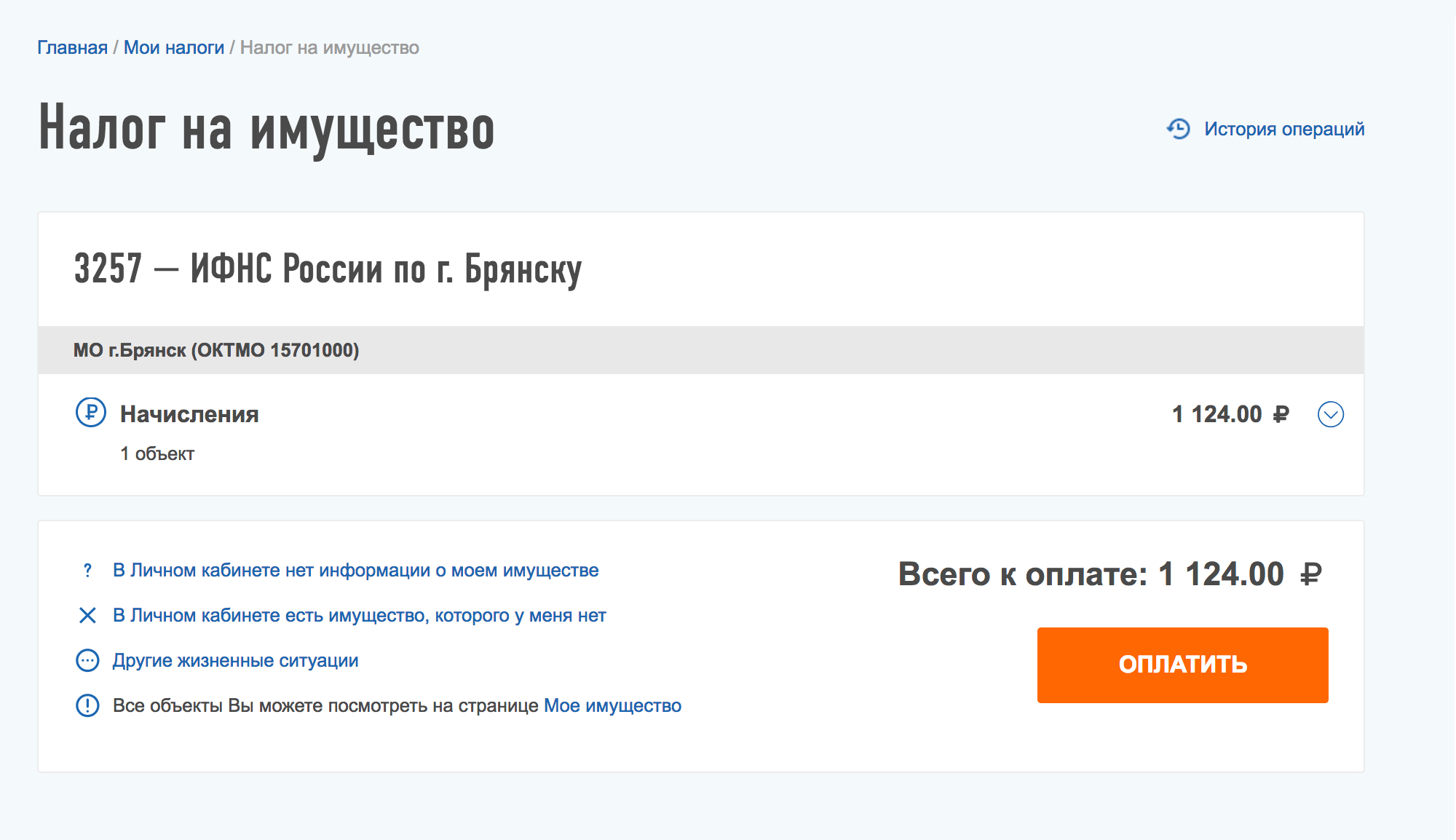

Через этот сервис вы сможете оплатить имущественные и другие налоги в режиме онлайн. А также проверить актуальность данных о своих объектах налогообложения, чтобы избежать некорректного исчисления налогов.

Эти данные есть в разделе «Уточнить информацию об объектах налогообложения». В случае обнаружения некорректной информации кликайте на ссылку «Заявление на уточнение информации об объектах налогообложения».

Если нужно уточнить ваши персональные данные, используйте путь «Профиль» — «Персональные данные» — «Отправить в ИФНС заявление на уточнение персональных данных».

Для подключения к электронному сервису «Личный кабинет налогоплательщика для физических лиц» можно обратиться с заявлением в любой налоговый орган по своему выбору с документом, удостоверяющим личность.

С 2016 года налог на недвижимость рассчитывается исходя из его кадастровой стоимости. Эта стоимость близка к рыночной, хотя есть и отличия: рыночная цена зависит от индивидуальных характеристик жилья, а кадастровая более универсальна и может быть схожей для целых кварталов.

По закону, средства от налога на имущество поступают в местный бюджет. И каждый муниципалитет вправе самостоятельно устанавливать дифференцированные налоговые ставки в зависимости от кадастровой стоимости объекта, его вида, места нахождения, а также вида территориальных зон, в границах которых расположено имущество. При этом снизить ставку можно до нуля, а увеличить только в три раза по сравнению с базовой ставкой.

Узнать действующую ставку, льготы и вычеты можно на официальном сайте муниципалитета, в котором зарегистрировано ваше имущество.

В прошлом году жители нашего региона впервые заплатили налог исходя из кадастровой стоимости. Но это не значит, что в этом году сумма исчисленного налога должна будет идентичной. По закону каждый год сумма исчисленного налога будет увеличиваться ежегодно по 20% до 2020 года (если увеличение имеет место быть по сравнению с налогом рассчитываемым исходя из инвентаризационной стоимости).

Допустим, кадастровая стоимость вашей квартиры в Калининграде составляет 2 713 937 рублей, а площадь – 65 кв. м.

- Ранее вы платили налог 780 рублей.

- Кадастровая стоимость 1 кв. м. = 2 713 837/65 кв.м.= 41 752,87 руб.

- Согласно закону, «льготная» площадь квартиры, которая освобождается от налога – 20 кв. м. Соответственно, облагаемая налогом площадь в данном случае составит 45 кв. м.

- Налогооблагаемая база = 41 752,87х45 кв. м. = 1 878 879 рублей

- Налоговая ставка в Калининграде = 0,1%.

- Соответственно налог в 2020 году составит – 1 878 879 х 0,1% = 1 878,88 рублей.

- В прошлом году сумма налога составила не 1878,88, 88 рублей, а – (1878,88 руб.-780 руб.)*20%+780 руб. = 1 005,78 руб.

- В этом году она будет уже чуть выше, а именно: (1878,88 руб.-780 руб.)*40%+780 руб. = 1 219,56 руб.

Категории налогоплательщиков, освобождённые от уплаты налога на имущество или имеющие налоговые льготы. Ставки и льготы можно узнать на сайте ФНС России, при помощи сервиса «Имущественные налоги: ставки и льготы». Достаточно ввести критерии поиска: вид налога, налоговый период, субъект РФ и муниципальное образование.

Да, в этом году можно заплатить НДФЛ вместе с имущественным налогом, не позднее 3 декабря. Ранее, в случае если у налогоплательщика не был удержан НДФЛ налоговым агентом, ему приходилось самостоятельно предоставлять декларацию и уплачивать налог до 15 июля. Теперь процедура упрощена. В этом году в налоговые уведомления вместе с имущественными налогами включены суммы НДФЛ, если они не были удержаны в 2016 — 2017 годах.

Для того, чтобы просто и оперативно разобраться в полученном уведомлении, на сайте ФНС России создана новая промо-страница «Налоговое уведомление 2018».

Сегодня практически вся информация по уплате налогов есть в «Личном кабинете». Если вы не являетесь его пользователем и действуйте по старинке, обратитесь во Многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ). Здесь можно:

- Подать заявление о предоставлении налоговой льготы по имущественному налогу

- Подать уведомление о выбранных объектах налогообложения, в

- отношении которых предоставляется налоговая льгота

- Сообщить о наличии объектов недвижимого имущества и

- (или) транспортных средствах, признаваемых объектами налогообложения

- Подать заявление к налоговому уведомлению об уточнении сведений, указанных в налоговом уведомлении.

- Сделать запрос о предоставлении справки о состоянии расчётов по

- налогам, сборам, пеням, штрафам, процентам.

- Сделать запрос о предоставлении акта совместной сверки расчётов по налогам, сборам, пеням, штрафам, процентам.

- Направить налоговикам налоговые декларации по налогу на

- доходы физических лиц по форме 3-НДФЛ на бумажном носителе.

Материал подготовлен в рамках программы регионального министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области»

Как оплатить налог на квартиру и другое имущество через интернет

В конце текущего года заканчивается срок уплаты физическими лицами имущественного налога за предыдущий год (например, в 2016 году оплачивается налог за 2015 год). Последний день – 1 декабря. До этой даты, согласно нормам налогового законодательства, у гражданина есть обязанность уплаты, после 1 декабря, в случае отсутствия платежа, — долг. Наличие долга – основание для начисления плательщику штрафов и пени. Сегодня интернет предоставляет гражданам ряд возможностей оплатить налог на квартиру или другое недвижимое имущество, не выходя из дома и в считанные минуты. Как это сделать с использованием сервиса Госуслуги, далее в обзоре.

Через какой сервис в интернете можно платить имущественный налог

При оплате налогов важно всё: дата, сумма налога, назначение платежа, платежные реквизиты. Кроме того, важно сохранить оригинал квитанции, которая подтверждает, когда и как платился налог. Большинство налогоплательщиков понимают важность всех перечисленных нюансов, и, естественно, это заставляет их беспокоиться о том, насколько надежна оплата налога на недвижимость через интернет.

При неправильной уплате налога для плательщика могут наступить следующие неблагоприятные последствия:

- сумма налога затеряется в общем потоке оплат, и своевременность выполнения своего обязательства лицо будет доказывать уже в суде;

- возникновение налоговой задолженности;

- невозможность доказать свой платеж в случае, если ФНС заявит о том, что налог не был уплачен.

Перечисленные последствия нивелируют платеж и создадут массу проблем как материального, так морального характера.

Важно! При использовании сервисов сайта Госуслуг, плательщик защищен от неточностей, ошибок или использования неправильной информации при перечислении налога. Система онлайн оплаты налога на имущество не позволит провести платеж с ошибочными реквизитами.

Правильность оплаты налога на квартиру онлайн гарантируют только правительственные порталы (Госуслуги и сайт ФНС), при осуществлении перечислений через другие электронные системы плательщик должен самостоятельно сформировать правильный платеж. Для получения достоверной информации об оплате имущественного налога самостоятельно, рекомендуется обратиться за консультацией в региональную ФНС, где плательщику предоставят актуальные платежные реквизиты и информацию о доступных способах оплаты.

Пошаговая инструкция по оплате налогового обязательства через интернет

Для того чтобы оплатить налог на недвижимость через интернет, пользователю необходимо пройти процедуру регистрации и подтвердить свои личные данные одним из способов, предложенных сайтом Госуслуги ру. Если вы часто пользуетесь интернет-сервисами для получения государственных услуг, то вам рекомендуется оформить электронную цифровую подпись (ЭЦП). Несмотря на то, что пользователям с ЭЦП сайт предоставляет больше возможностей, на процедуре оплаты налогов это никак не сказывается.

Сервисы для оплаты авторизованный пользователь найдет в разделе «Оплата».

При переходе во вкладку «Налоговая задолженность», плательщику предоставляется возможность выбрать услугу. Одна из услуг – оплата налоговых обязательств.

При переходе по ссылке «Оплатить», система формирует квитанцию со сведениями о налоговых задолженностях, числящихся за плательщиком. Квитанция формируется по коду ИНН, который указывается физическим лицом при регистрации.

Отдельно можно посмотреть сумму задолженности, которая числится за плательщиком по каждому виду налога, в том числе и по имущественному.

Под сформированной квитанцией плательщику предлагают способы оплаты. Один из способов – оплата с использованием платежной системы Госуслуги. Также в списке сервисов, через которые физическим лицам можно оплатить налог на имущество онлайн, есть Сбербанк, система Киви и ряд крупных региональных банков, поддерживающих услугу интернет-банкинга.

При осуществлении платежа комиссия сервисом не взимается. Но это не исключает того, что внутрибанковские системы могут снять с плательщика средства за перечисление платежа.

Важно! Сформировать квитанцию и заплатить налог за квартиру онлайн, плательщик должен только из своего личного кабинета. Если у ваших близких есть доступ к вашему кабинету на Госуслугах, то они могут это сделать вместо вас. Но в любом случае, платеж должен осуществляться только из кабинета лица, которое обязано заплатить налог на недвижимость.

Пользователи, которым удобнее работать через сайт налоговой службы, могут использовать учетную запись, зарегистрированную на Госуслугах, для того, чтобы заплатить сумму налога за квартиру через интернет на сайте ФНС. Для этого необходимо перейти на сайт налоговой службы nalog.ru и открыть вкладку «Заплати налоги».

В этой вкладке перечислены доступные для пользователей системы сервисы.

При переходе по ссылке «Уплата налогов физическими лицами» пользователю предоставляется шаблон квитанции и данные по налогу на недвижимость, которые необходимы для правильного заполнения платежного документа. Перечисление денег для оплаты налога на квартиру через интернет на сайте ФНС также может осуществляться через различные платежные системы (Госуслуги, Сбербанк и т.д.). Налогоплательщику предоставляется право выбора наиболее удобного для него агента.

После того как платеж осуществлен, в личном кабинете плательщика появляется квитанция с отметкой об оплате. Эта квитанция является достаточным подтверждением того, что физическое лицо выполнило своё налоговое обязательство.

Частая проблема, из-за которой плательщик не имеет доступа к оплате налога на недвижимость через интернет – отсутствие необходимого подтверждения личных данных. Это обязательное условие, и без его соблюдения онлайн-сервис не формирует налоговые квитанции. При этом нельзя использовать личный кабинет другого плательщика, который уже такое подтверждение прошел.

Вторая серьезная проблема — зависание сайта в дни, когда истекает срок по оплате налога на недвижимость. В этом случае система несколько раз может просить пользователя войти в личный кабинет. Чтобы не сталкиваться с этими сложностями, следует не дожидаться последнего дня для уплаты, а оплачивать налоги заранее.

Сходите на почту или откройте личный кабинет на сайте nalog.ru, если давно этого не делали.

Вас там может ждать налоговое уведомление. 3 декабря — последний день, когда вы должны заплатить налог на имущество за 2017 год. Разберемся, что это за налог, как его заплатить и что будет, если этого не сделать.

Налог на имущество физических лиц платят собственники — то есть те люди, которые указаны в документах на недвижимость. Наниматели, члены семьи и гости платить этот налог не должны.

Если у вас в собственности есть квартира, скорее всего, вы должны платить налог на имущество. Если вы снимаете квартиру, такой обязанности нет и уведомление на ваше имя никто не пришлет.

Квартира — это не единственное имущество, которое облагается налогом. Еще его должны платить владельцы:

- Загородных домов или дач.

- Комнат.

- Гаражей или машино-мест.

- Единых недвижимых комплексов.

- Объектов незавершенного строительства.

- Еще каких-то зданий или сооружений — апартаментов, бань, хозпостроек.

Налог на имущество физических лиц не распространяется на машины или землю. За такие объекты платят другие налоги: транспортный и земельный.

Вы должны заплатить налог, если являетесь собственником, то есть если имущество зарегистрировано на вас. Вы можете не пользоваться квартирой, не быть совершеннолетним и гражданином России, у вас может быть несколько квартир и не быть работы — платить налог на имущество все равно придется. Единственное условие: имущество должно находиться на территории России. Кстати, если квартира в ипотеке, платить налог на имущество должен собственник, а не банк.

Если у вас нет ни дачи, ни квартиры, ни гаража, можете не читать эту статью. Лучше прочитайте советы, как накопить на свое жилье.

Налог на имущество не нужно считать самостоятельно. Это делает налоговая инспекция. Она получает из Росреестра данные о собственниках и их имуществе, знает, что вам принадлежит, сколько квадратных метров в квартире, за сколько и когда вы ее купили.

Когда заканчивается очередной календарный год, налоговая собирает все данные, учитывает заявления на льготы и сообщает каждому собственнику, сколько налога на имущество ему надо заплатить в бюджет. Сумму указывают в уведомлениях и рассылают по почте или через интернет.

Для расчета налога берут кадастровую или инвентаризационную стоимость, а не ту, которая указана в договоре купли-продажи. Все это знает и делает сама налоговая. Налог на имущество начислят с той даты, когда оформлена собственность. Если квартиру купили в середине года, то платить нужно не за 12 месяцев, а пропорционально сроку владения.

Если собственников несколько, то налог каждому посчитают отдельно. Но это налоговая тоже учтет, начислит и распределит сама. Вам нужно только проверить данные в уведомлении: бывают ошибки.

Ставки налога на имущество зависят от того, какую стоимость используют для расчета: кадастровую или инвентаризационную. По кадастровой стоимости налог пока считают не во всех регионах — переход постепенный. В налоговом уведомлении будет видно, что стало налоговой базой в вашем расчете. Информацию о кадастровой стоимости можно получить на сайте Росреестра.

В налоговом уведомлении указана только та часть, которая стала налоговой базой. А полная сумма приводится отдельно в личном кабинете.

В любом случае окончательная ставка — на усмотрение муниципальных образований. Налоговый кодекс устанавливает базовые ставки налога.

Если в регионе налог на имущество считают исходя из инвентаризационной стоимости, ставки другие. Еще там используют коэффициент-дефлятор — инвентаризационную стоимость умножают на него, а потом уже — на ставку.

Ставки налога на имущество бывают дифференцированными. Например, при стоимости до 10 млн рублей ставка налога может составить 0,1%, а если больше 30 млн, то 0,3%.

Для расчета налога есть калькулятор на сайте ФНС . Там учтены все ставки по городам и поселкам. Если в уведомлении есть ошибка, не учтена льгота или числится проданный объект, можно сразу пожаловаться.

Разбираться со ставками и пользоваться калькуляторами можно для ориентира и проверки, но, вообще, считать — задача налоговой инспекции, а не ваша.

Уменьшение налога может произойти автоматически или по заявлению налогоплательщика. Это зависит от того, за счет чего он уменьшается. Иногда налог вообще платить не придется.

Налоговый вычет. При исчислении налога по кадастровой стоимости для собственников предусмотрен налоговый вычет. Это не тот вычет, который дают при покупке или продаже квартиры, а специальный — по налогу на имущество. Деньги из бюджета с его помощью вернуть нельзя, но можно сэкономить.

Налоговый вычет работает так: при расчете налоговой базы площадь объекта недвижимости уменьшают на заранее известное количество квадратных метров. Для этого ничего не нужно делать, вычет положен всем и по каждому объекту.

Понижающие коэффициенты. В течение первых лет применения кадастровой стоимости учитываются понижающие коэффициенты. За первый год — 0,2, за второй — 0,4, за третий — 0,6. В 2018 году такой коэффициент должен был составить 0,8, но его отменили. И уже при расчете налога за 2017 год работают другие правила: его начисляют так, чтобы с четвертого года он не рос больше чем на 10% в год. Но во всей этой системе разбираться необязательно: все учитывается автоматически.

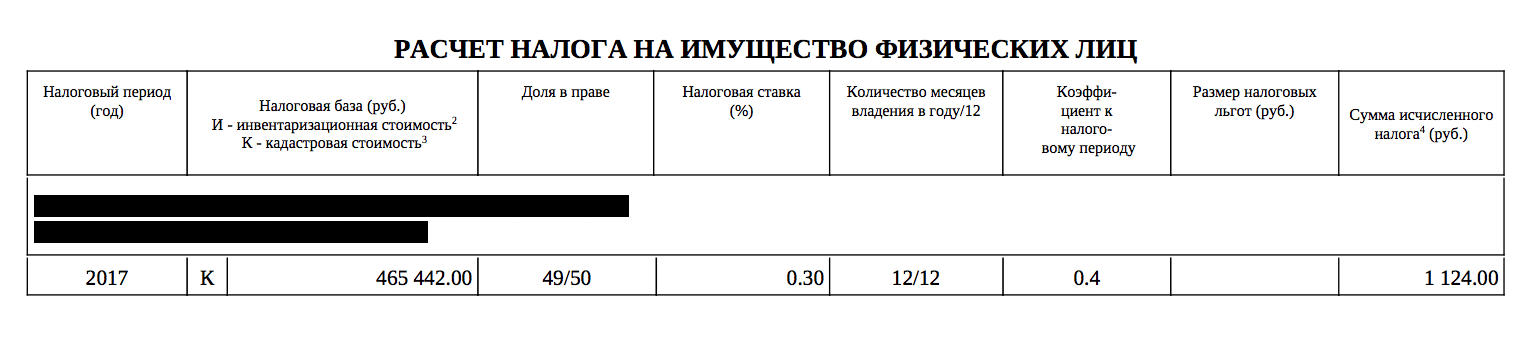

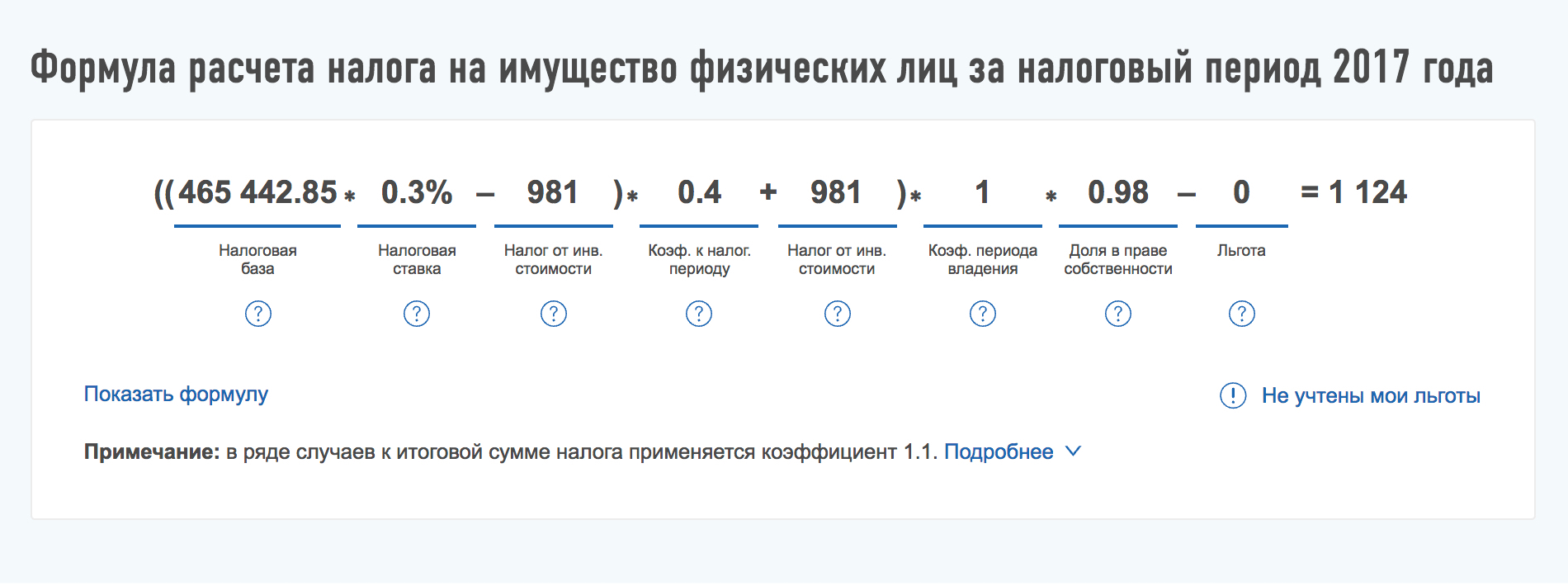

Например, в Брянской области в 2017 году второй год применяют для расчета кадастровую стоимость. Поэтому сейчас в налоговом уведомлении указан коэффициент 0,4. Это чтобы собственников не шокировал резкий рост налога. В следующем году коэффициент составит 0,6 — налог за тот же объект станет больше. А потом он будет расти на 10% в год. Если, конечно, опять что-нибудь не изменится.

Льготы. Кроме налоговых вычетов закон предусматривает федеральные льготы для ветеранов, инвалидов и пенсионеров. Они освобождаются от уплаты налога на имущество в отношении одного объекта из каждой категории. Местные власти могут устанавливать свои льготы. Информация о них — на сайте налоговой. Чтобы получить льготу, нужно подавать заявление.

Если вам положена льгота, но ее не дали, еще есть время все пересчитать. Используйте специальный сервис налоговой и помогите родителям и бабушкам разобраться с начислениями. Может быть, они вышли на пенсию, а налоговая еще не знает об этом и ждет налог, которого не должно быть. Для этого сервиса не нужна регистрация: просто опишите ошибку и отправьте заявление на льготу — налог пересчитают или вообще обнулят.

Налоговая высылает собственнику налоговое уведомление за месяц до крайнего срока уплаты налога. Обычно уведомления начинают рассылать еще летом. К концу ноября их всем уже отправили. Пока нет уведомления, нет и обязанности платить налог.

Уведомления отправляют двумя способами:

- Заказными письмами по почте.

- В личный кабинет налогоплательщика на сайте nalog.ru.

Если у вас есть личный кабинет, то налоговое уведомление по умолчанию придет именно туда. А по почте без отдельной просьбы его не пришлют. То есть если почтальон не вручил вам конверт, это не значит, что вы ничего не должны, — проверьте личный кабинет.

Если нужно уведомление на бумаге, придется идти в налоговую и писать заявление. Сейчас в уведомлении указывают сразу три налога: налог на имущество, земельный и транспортный. Еще там могут указать НДФЛ — не пугайтесь.

Иногда налоговые уведомления вообще никуда не приходят. Вот почему это может произойти:

- Нет налога к начислению. Например, у вас льгота или просто нет имущества.

- Налог меньше 100 рублей. Тогда его пришлют в следующем году.

- Документы потерялись.

Если у вас в собственности есть имущество, но никаких уведомлений о налоге вы не получали, сообщите об этом в свою налоговую. Особенно если не имеете доступа к почте, на которую приходят письма. Или не следите за ними. Даже если вы не забрали уведомление, считается, что вы его получили.

А на будущее — заведите личный кабинет на сайте nalog.ru. Там можно все проверить и сразу заплатить. Если у вас есть учетная запись на госуслугах, значит, есть и доступ в личный кабинет.

Если нет времени куда-то идти или не хочется, в декабре можно проверить налоговую задолженность через приложение Тинькофф-банка или на госуслугах. Там отразятся недоимки и можно сразу же их оплатить — правда, уже с учетом пени.

Вот способы оплаты налога:

- Через личный кабинет на nalog.ru. Оплата за пару кликов — можно погасить всю сумму сразу или платить частями.

- В сервисе Тинькофф-банка. Понадобится индекс документа. Удобно платить не только за себя.

- На портале госуслуг. Там тоже есть сервис для оплаты налогов по номеру квитанции и даже за третьих лиц.

- На сайте налоговой без личного кабинета. Можно по номеру квитанции или без нее. Но тогда придется заполнить данные о налогоплательщике и знать сумму.

- В банке по бумажной квитанции. С уведомлением по почте присылают распечатанные квитанции. Просто относите их в банк и платите по старинке — за себя и других.

С 2017 года налоги можно платить за третьих лиц. Даже если заплатить за родителей со своей карты, деньги попадут куда положено. Раньше так было нельзя: только родителям разрешали платить за детей.

Но чтобы заплатить налог на имущество за кого-то другого, нужно или правильно заполнить платежку, или иметь доступ в личный кабинет, или знать индекс документа — это много цифр, которые указаны на квитанции. По индексу документа можно заплатить за кого угодно.

Сумму из налогового уведомления нужно заплатить в бюджет до 1 декабря следующего года. Но так как в 2018 году это выходной, то срок переносится на 3 декабря. Даже если уведомление вам прислали в августе, до 3 декабря долга нет. А вот после неоплаченные суммы превратятся в недоимку.

Пеня. Если не заплатить налог вовремя, могут начислить пеню — 1/300 от ключевой ставки ЦБ за каждый день просрочки. Правда, в тех регионах, где налог на имущество платят исходя из кадастровой стоимости, пени за 2017 год не будут начислять до середины 2019 года. Это время дают на то, чтобы в случае чего можно было оспорить оценку.

ст. 75 НК РФ о пене из-за долгов по налогам

Штраф. Вообще, за неуплату налогов еще могут начислять штраф — 20 и 40% от долга. Но по налогу на имущество, который указан в уведомлении, такой штраф не начисляют. То есть если вам придет уведомление и нужно заплатить 3000 рублей налога на имущество, а вы не заплатили, начислят только пеню. Штрафа от этой суммы не будет, потому что бездействие — это не то нарушение, за которое штрафуют на 20%.

Но если у вас есть квартира, а налоговая об этом не знает, то риск получить штраф все-таки будет. Потому что тогда вы как бы сами должны рассказать о своем имуществе. А если этого не сделали, то специально занизили налоговую базу. Это уже не бездействие, а именно то нарушение, за которое штрафуют по статье 122 НК РФ .

Проверить свои объекты можно в личном кабинете на сайте nalog.ru.

Принудительное взыскание. Если вы сами не заплатите налог, его будут взыскивать принудительно. Могут сообщить на работу или списать деньги с карты по судебному приказу.

Ограничения от приставов. Если накопить долгов по налогам даже на 10 тысяч рублей, приставы могут заблокировать счета и закрыть выезд за границу. Долги перед бюджетом могут взыскать за счет имущества.

Уголовная ответственность. Уголовной ответственности по налогу на имущество стоит бояться только тем, кто имеет в собственности очень много дорогих объектов, долго за них не платит и задолжал бюджету миллионы. То есть формально такая ответственность как бы есть, но, чтобы ее применили, надо копить огромный долг в течение нескольких лет.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.