Описание страницы: сгорит ли соцвычет, если физлицо не получает доход от профессионалов для людей.

Содержание

Уменьшается ли имущественный вычет если есть социалный

Поэтому предоставить его в большем размере, чем сумма дохода, полученная в соответствующем налоговом периоде, не представляется возможным.Этот вывод справедлив не только для имущественного, но и для любых перечисленных в ст. ст. 218 — 221 НК РФ вычетов, а также для их сочетаний, если права на льготы возникли в одном и том же налоговом периоде (для НДФЛ этот период равен году (ст. 216 НК РФ)). При наличии у налогоплательщика права на несколько вычетов по НДФЛ разных категорий ими можно маневрировать для наиболее полного использования их суммы. При этом имеет значение разница в источниках их предоставления (налоговый орган или работодатель), которые тоже можно сочетать определенным образом, а также право переноса имущественного вычета на следующий год и отсутствие такого права при получении других вычетов.

Получение имущественного и социального вычетов по ндфл

Налоговый кодекс позволяет получать несколько видов налоговых вычетов одновременно. Поэтому Вы можете получить и социальный вычет, и имущественный, отразив их в налоговой декларации 3-НДФЛ.

Более того Вы имеете право на одновременно получение нескольких социальных вычетов, не только за лечение, но и за оплату обучения, перечисления на благотворительность и уплату дополнительных пенсионных взносов. Правда, такой вычет предоставляется в сумме не более 120000 рублей за год.

С 2016 года в налоговом законодательстве нововведение, теперь для получения социального вычета Вам не нужно дожидаться окончания года. Так, если Вы оплачивали лечение или обучение в этом году, Вы можете получить в налоговой инспекции соответствующее уведомление, которое нужно будет отнести в Вашу бухгалтерию вместе со своим заявлением на предоставление вычета.

Как зачесть социальный налоговый вычет, если уже получен имущественный?

Захотел гражданин отказаться от части имущественного вычета (перенести его на следующий год), чтобы не «сгорел» социальный вычет. Поздно! Минфиновцы посочувствовали ему и пояснили, что из нуля вычесть ничего нельзя, а возможность отказа от уже полученного налогового вычета Налоговым кодексом РФ не предусмотрена.

| Видео (кликните для воспроизведения). |

Социальные и имущественные вычеты одновременно в одном году

Последние новости: ФНС рассказала, когда выгода от процентов не облагается НДФЛ Федеральная налоговая служба уточнила порядок определения дохода физического лица, полученного в виде выгоды от экономии на процентах по банковским кредитам. Это необходимо для обложения полученной гражданином выгоды налогом на доходы.

Имущественному ндфл-вычету стандартные и социальные не помеха

Согласно статье 19 Кодекса налогоплательщиками и плательщиками сборов признаются, в частности, физические лица, на которых Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы. Таким образом, на налоговые органы возложена обязанность бесплатно информировать (в том числе в письменной форме) о действующем законодательстве Российской Федерации о налогах и сборах только налогоплательщиков в каждом конкретном случае возникновения налоговых правоотношений.

В этой связи ответ на рассматриваемый вопрос может быть предоставлен непосредственно налогоплательщику — физическому лицу в случае его обращения (обращения его законного представителя) в налоговые органы. 2.

Можно ли одновременно получить социальный и имущественный вычет?

В другом Письме Минфина России, от 22.10.2009 N 03-04-06-01/269, подтверждено, что стандартный налоговый вычет тоже не может быть перенесен на следующий налоговый период. Напомним, что для получения социального вычета по НДФЛ специальное заявление в налоговый орган подавать не нужно, однако без документов, подтверждающих целевой характер расходов (в рассматриваемом случае — копии соглашения о пожертвовании, платежных документов и т.п.), налогоплательщику не обойтись. Заметим, что при определенных условиях некоторые социальные вычеты (например, в сумме уплаченных пенсионных взносов по договору работника с негосударственным пенсионным фондом) могут предоставляться налогоплательщику до окончания налогового периода при его обращении к работодателю — налоговому агенту (пп. 4 п. 1, п. 2 ст. 219 НК РФ).

Если общая сумма социального и имущественного налоговых вычетов не превысит сумму налога на доходы физических лиц, уплаченного налогоплательщиком в налоговом периоде, то вопросов не возникает, т.к. вся сумма налога будет полностью возвращена налогоплательщику.Если же общая сумма социального и имущественного налоговых вычетов превысит сумму налога на доходы физических лиц, то наиболее выгодный выбор налогоплательщика — это использовать социальный налоговый вычет по максимуму, а остаток имущественного налогового вычета перенести на следующий налоговый период, т.к., в отличие от имущественного, возможность переноса социального налогового вычета на последующий налоговый период НК РФ не предусмотрена.Таким образом, налоговое планирование в данной ситуации будет заключаться в определении налогоплательщиком, какой налоговый вычет и в каком размере использовать по окончании налогового периода.

Особенности применения имущественных вычетов при расчете ндфл

Получение имущественного вычета при покупке жилья, стандартных и социальных вычетов / условие / Домовитый А.Н. в 2012 г. приобрел квартиру за 1 100 000 руб. (без привлечения заемных средств). Кроме того, в 2012 г. он потратил 50 000 руб. на свое обучение в вузе и 15 000 руб.

НК РФ предусматривает, что их нужно вернуть на счет работника в банке в течение трех месяцев со дня получения соответствующего заявления. Возврат можно осуществлять за счет сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога.

Можно ли подать декларацию, если я получала доход в качестве физического лица?

Добрый день! Я в прошлом году помимо основной работы получила доход от 50 физ лиц (фотоуслуги). ИП или ООО у меня нет.

Хочу подать декларацию, чтобы заплатить налоги. Были несколько сделок по 15 -20 000 руб., но все сделки были заключены в устной форме.

1. Будут ли с этим проблемы?

2. Как их оформить в декларации?

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 741 вопрос .

В среднем ожидание ответа – 14 минут.

Здравствуйте, Елена. Согласно пп. 6 п. 1 ст.208 Налогового кодекса РФ

вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации.

относится к доходам с которых выплачивается НДФЛ. Таким образом, Вам нужно подавать декларацию 3-НДФЛ и указывать в ней полученные доходы. Форму декларации и порядок её заполнения можно посмотреть здесь http://www.consultant.ru/docum.

Проблемы могут быть в том плане, что Вас привлекут по ст. 14.1 КоАП РФ

Осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии)

1. Осуществление предпринимательской деятельности без государственной регистрации в качестве индивидуального предпринимателя или без государственной регистрации в качестве юридического лица, за исключением случаев, предусмотренных частью 2 статьи 14.17.1 настоящего Кодекса, — (в ред. Федерального закона от 29.07.2017 N 265-ФЗ)

влечет наложение административного штрафа в размере от пятисот до двух тысяч рублей.

Можно ли получить налоговый вычет, если не работаешь?

Налоговый вычет представляет собой определенную сумму от затраченных гражданином на определенные нужды (в частности, покупку недвижимости) средств, возвращаемую государством.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Данная льгота неразрывно связана с уплатой в казну НДФЛ, то есть в общем случае рассчитана только на работающих граждан. Однако, если безработный получил некий официальный доход, он также может рассчитывать на возврат части своих расходов.

Претендентами на налоговый вычет неработающие граждане могут быть при условии наличия облагаемого 13-процнтным налогом дохода, в частности:

- от реализации какого-либо движимого или недвижимого имущества;

- от сдачи недвижимости в аренду;

- от оказания услуг в соответствии с гражданско-правовым договором.

Претендовать на налоговый вычет, если не работаешь, но имеешь некий доход, нельзя гражданам, которые:

- ранее уже воспользовались данной льготой;

- являются недобросовестными налогоплательщиками;

- нигде не работали и не имели официальных источников дохода.

Вопросы, связанные с получением налогового вычета, в том числе неработающими гражданами, регулируются нормами НК РФ.

Так, в статье 220 данного свода законов прописано, что приобретение квартиры является одним из видов сделок имущественного характера, по которым предусмотрена возможность получения налогового вычета. Там же приведены условия, соблюдение которых необходимо для реализации права на льготу.

В статье 218 Кодекса перечисляются категории граждан, претендующих на вычет, а также виды и размеры выплат.

В 171-172-й статьях речь идет об особенностях скидок налогового вычета и порядке их применения. Детали, касающиеся налогооблагаемой базы, приведены в статье 210.

Законодательством предусмотрена возможность получения налогового вычета при условии наличия официального дохода, с которого государству было отчислено 13 процентов в виде налога.

Поскольку безработные не получают зарплату, то на данную льготу они могут рассчитывать, если имеют другого рода доходы, в частности, от продажи или сдачи в аренду недвижимости, от продажи авто, в виде творческих вознаграждений и т.д.

Налоговый вычет безработному при приобретении жилья можно получить, если соблюдаются следующие условия:

- гражданин ранее имел официальные источники дохода, облагаемые НДФЛ. при этом сумма выплаченных им в пользу государства налогов должна составлять не менее 13 процентов от стоимости квартиры;

- цена приобретаемого жилья не превышает определенный законодателями лимит по данному виду вычетов, который на 2019 год составляет 2 миллиона рублей (из которых возвращено может быть 13 процентов, то есть 260 тысяч);

- при покупке квартиры под залог сумма кредитования составляет не более 4 миллионов рублей;

- недвижимое имущество приобретается не у близких родственников или иных лиц, от которых безработный гражданин получает некие денежные выплаты.

| Видео (кликните для воспроизведения). |

Какие требуются документы для получения налогового вычета на работе? Необходимый перечень тут.

Налоговый вычет не работающему человеку, пребывающему на пенсии также можно получить в соответствии с законодательными нормами, действующими с 2012 года.

Ранее Трудовой кодекс четко устанавливал, что данная льгота положена лишь тем, кто в отчетном периоде уплачивал НДФЛ. Однако в 2012 году в НК были внесены определенные изменения, которые позволили пенсионерам получать налоговые вычеты.

Применяемая в отношении вышедших на пенсию и не имеющих иных официальных доходов граждан схема предполагает возможность переноса льготы, которая ранее не была использована, на более поздний период, который, однако, не может превышать трех лет.

То есть, при определении суммы вычета для пенсионеров принимается во внимание тот доход, которые они получили за три года, предшествующие покупке жилья.

Общий алгоритм получения налогового вычета для нетрудоустроенных граждан аналогичен таковому для официально трудоустроенных лиц:

- получение справки о доходах по форме 2-НДФЛ с предыдущего места работы или организации, откуда заявитель получает дополнительный доход;

- написание заявления на получение вычета с указанием реквизитов для возврата денежных средств;

- заполнение и подача в отделение ФНС декларации 3-НДФЛ, а также заверенных копий удостоверения личности и документов, подтверждающих факт осуществления покупки жилья (или иных расходов, по которым предусмотрен налоговый вычет);

- осуществление проверки поданного пакета документации представителями налоговой инспекции, на что законодательство выделяет до трех месяцев;

- в случае принятия положительного решения – получение на указанные в заявлении реквизиты положенной суммы компенсации, которая должна быть перечислена на протяжении месяца.

Не имеющий официального трудоустройства гражданин может воспользоваться правом на возврат части понесенных расходов не только через налоговую инспекцию, но и через своего бывшего работодателя.

При этом на последнего перекладывается часть обязанностей налогоплательщика, однако процедура в некоторых случаях оказывается более затянутой.

Справка о доходах в предыдущих периодах, входящая в число основных документов для получения вычета, оформляется непосредственно бывшим работодателем, как и бумаги, которые подтверждают уплату налога с заработной платы в госказну.

Как получить имущественный налоговый вычет при совместной собственности? Информация здесь.

Как получить налоговый вычет созаемщику по ипотеке? Подробности в этой статье.

Отечественное законодательство, регулирующее отношения в сфере налогообложения, допускает возможность осуществления взаимного зачета вычетов и НДФЛ. Иными словами, в законодательстве закреплены нормы, позволяющие легально не производить уплату данного налога. Но наиболее интересным данный момент может быть для тех граждан, которые не получают регулярного дохода, облагаемого 13-процентным налогом.

К примеру, в стандартном случае при реализации квартиры, пребывавшей в собственности менее трех лет, человек должен будет перечислить в госказну 13 процентов от полученной суммы.

Однако, если в том же году им была проведена сделка по покупке другого жилья, предусматривающая получение им вычета в размере все тех же 13 процентов от потраченных средств, то он имеет право не производить уплату налога.

Для этого гражданин должен обратиться в отделение налоговой инспекции, находящееся в районе его проживания, с заявлением о желании воспользоваться взаимным вычетом, при котором положенная ему налоговая льгота просто перекроет сумму подлежащего уплате налога. Таким образом, человек не будет должен ничего выплачивать государству.

Принципом взаимного зачета граждане могут пользоваться независимо от того, есть у них постоянный источник дохода или же они являются безработными.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Налоговый вычет по НДФЛ – это сумма, которая уменьшает налог.

Социальный налоговый вычет – это когда налогоплательщик возвращает часть денег, потраченные, в частности, на лечение или обучение.

Самыми популярными социальными вычетами являются:

- обучение детей, например, в вузах, музыкальных и спортивных школах, оплата занятий в секциях и кружках;

- платное лечение, включая лечение зубов, санаторное лечение, проведение обследования, УЗИ, МРТ, анализы и т.д.

Существуют следующие виды социальных вычетов.

- расходы на обучение себя, детей, братьев и сестер;

- расходы на лечение и приобретение медикаментов для себя, супруга, родителей, несовершеннолетних детей,

- взносы на негосударственное пенсионное обеспечение и добровольное пенсионное страхование,

- дополнительные страховые взносы на накопительную пенсию,

- расходы на благотворительные цели и пожертвования,

- прохождение независимой оценки своей квалификации.

По общему правилу социальные вычеты равны сумме фактически произведенных расходов, но в совокупности они не должны превышать 120 тысяч рублей в год. Данное ограничение не распространяется на обучение детей и дорогостоящее лечение.

Если налогоплательщик имеет право на получение соцвычетов по нескольким основаниям (например, лечение, обучение и дополнительные страховые взносы на накопительную пенсию), то вычеты могут одновременно использоваться, но в пределах максимального размера.

Если сумма расходов оказалась больше установленного лимита (например, расходы на обучение ребенка оказались больше 50 тыс. руб.), то «лишние» вычеты на следующий год не переносятся.

Жанна Солнцева потратила в течение года на свое обучение в автошколе – 30 000 руб., на лечение отца – 60 000 руб., и на лечение своих зубов – 50 000 руб.

Кроме того, Жанна оплатила обучение сына в институте в размере 67 000 руб.

Посчитаем расходы Жанны:

- 30 000 руб. (автошкола) + 60 000 руб. (лечение отца) + 50 000 руб. (лечение зубов) = 140 000 руб. Общая сумма расходов превышает максимальный размер (120 000 руб.), поэтому берется 120 000 руб.

- 67 000 руб. (за обучение ребенка). Расходы на обучение сына тоже больше установленного предела (50 000 руб.), поэтому можно воспользоваться социальным вычетом по данному основанию только в размере 50 000 руб.

Таким образом, максимальный размер социального вычета будет равен 170 000 руб. (120 000 руб. + 50 000 руб.)

Налог к возврату = 22 100 руб. (170 000 руб. х 13%)

Остаток налогового вычета не переносится на следующий год.

Руслан Артемов потратил на имплантацию зубных протезов – 280 000 руб. Так как данные расходы относятся к дорогостоящему лечению, они включаются в состав социального вычета в полном размере.

НДФЛ = 280 000 руб. х 13% = 36 400 руб.

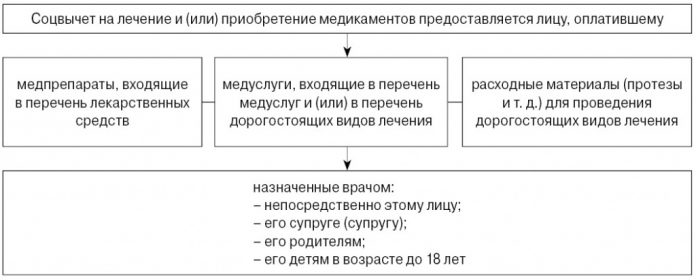

Данный вычет предоставляется физлицу, потратившему деньги на:

- свое обучение по любой форме обучения (очной, заочной и т.д.) независимо от возраста;

- обучение своих детей, подопечных (в том числе бывших подопечных), брата или сестры в возрасте до 24 лет по очной форме обучения.

Социальный вычет не применяется, если оплата расходов на обучение произведена за счет материнского капитала

Вычет предоставляется при обучении в образовательных организациях, имеющих соответствующую лицензию. Учебные заведения могут быть как государственными, так и частными, как юрлицами, так и ИП, как российскими, так и иностранными.

При обучении за границей обязательным условием для вычета является наличие у иностранной компании документа, подтверждающего статус образовательной организации.

В частности, вычет можно использовать при обучении:

- в платных школах, лицеях;

- спортивных и музыкальных школах;

- в вузах;

- в автошколах;

- в различных студиях и секциях;

- за границей и т.д.

Учебный социальный вычет ограничен двумя предельными размерами:

- на собственное обучение, а также обучение брата (сестры) – 120 000 руб. в год

- на обучение ребенка (подопечного) – 50 000 руб. за ребенка на обоих родителей.

Использовать вычет можно за период, когда оплачивалось обучение. Поэтому, оплачивая многолетнюю учебу сразу, плательщик теряет вычеты за следующие годы. Ведь, потратив сумму, превышающую норматив, зачесть разницу в следующие годы не получится.

При оплате обучения за детей вычет предоставляется, если обучение проходило по очной форме, включая дистанционный способ обучения и академический отпуск. Размер вычета ограничен суммой в 50 000 руб. на каждого учащегося в общей сумме на обоих родителей. При этом не важно, кто из родителей фактически оплачивал обучение.

Роман Пупкин получает второе высшее образование. У него двое детей, которые учатся в частной школе. В 2018 году он заплатил за свое обучение 75 000 руб. и за обучение каждого ребенка – по 90 000 руб. Доход Романа составил 550 000 руб., его жены – 380 000 руб. Вычет, положенный в связи с обучение детей, супруги решили разделить поровну.

Тогда вычет Романа будут равен 75 000 руб. (за свое обучение) + 50 000 руб. (максимальный размер вычета за детей) х 2 детей / 2 = 125 000 руб. Налог к возврату = 125 000 руб. х 13% = 16 250 руб.

Вычет жены равен 50 000 руб. х 2 детей / 2 = 50 000 руб. НДФЛ к возврату = 6 500 руб.

Расходы физлица, включаемые в состав социального вычета на лечение:

- на лечение свое, супруги (супруга), родителей, детей до 18 лет (далее – члены семьи);

- на приобретение назначенных врачом лекарств, в том числе для членов семьи;

- страховые взносы по договору ДМС (дополнительного медицинского страхования).

Максимальный размер социального вычета при лечении, за исключением дорогостоящего лечения, составляет 120 000 рублей.

Максимальный размер в 120 000 руб. установлен в совокупности для социальных вычетов на обучение, лечение, накопительную пенсию и т.д.

Условия получения лечебного вычета при оплате медицинских услуг следующие.

- Вычет предоставляется физлицу, который в течение года оплатил лечение себе, супругу, родителям, детям до 18 лет

- Медицинская услуга оказана организациями или ИП, имеющими российскую лицензию на осуществление медицинской деятельности

Если лечение проводилось в зарубежных клиниках, то вычет не предоставляется

В частности, получить вычет за лечение можно при оплате за:

- лечение в платной клинике,

- прохождение обследований и сдачу анализов,

- ечение и протезирование зубов,

- санаторно-курортное лечение (в части стоимости лечения),

- массаж и косметические услуги, оказываемые мед. организацией, и т.д.

По дорогостоящим видам лечения размер вычета не ограничивается и предоставляется в полной сумме затраченных физлицом денег. Список дорогостоящих видов лечения указан в специальном Перечне. В указанный перечень, например, входят:

- реконструктивные и пластические операции (например, операция по увеличению груди),

- лечение злокачественных новообразований,

- лечение бесплодия методом ЭКО,

- имплантация зубных протезов,

- замена хрусталика глаза,

- ринопластика и т.д.

В 2018 году Роман Пупкин прошел курс лечения зубов стоимостью 150 000 руб. Также Роман оплатил супруге лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона в размере 200 000 руб. При этом за 2018 год он заработал 600 000 руб. и уплатил налог на доходы в размере 78 000 руб.

В связи с тем, что лечение зубов не относится к дорогостоящему лечению, максимальный размер социального вычета составляет 120 000 руб. Однако расходы на лечение супруги включаются в вычет в полном объеме, так как, наоборот, относятся к дорогостоящему лечению.

Таким образом, социальный вычет Романа составляет 320 000 руб. (120 000 руб. + 200 000 руб.), и он сможет вернуть себе НДФЛ в размере 320 000 руб. х 13% = 41 600 руб.

Приобретение лекарств можно включить в социальный вычет при выполнении следующих условий:

- лекарства, оплаченные для себя или членов семьи, назначены врачом, т.е. имеется рецепт;

- лекарства включены в специальный Перечень медикаментов, по которым предоставляется вычет

В Перечне лекарств указаны международные наименования. Поэтому достаточно, чтобы в составе купленного лекарства присутствовало средство, поименованное в Перечне.

Олег Лошадкин приобрел в 2018 году по рецепту врача следующие медикаменты: аспирин, аспирин-упса, аспирин-с и т.д. Но в Перечне медикаментов, по которым предоставляется вычет, таких лекарств нет. Однако в Перечень включено такое средство, как ацетилсалициловая кислота, которая входит в состав вышеупомянутых медикаментов.

Таким образом, расходы на приобретение данных лекарств могут быть включены в налоговый вычет.

Условием предоставления вычета в сумме страховых взносов по договору добровольного медицинского страхования является:

- оплата страховых взносов за себя или членов семьи,

- договор страхования предусматривает только оплату услуг по лечению,

- страховая организация имеет лицензию на ведение соответствующего вида деятельности.

Обращаем внимание, что расходы на лечение должны оплачиваться за счет собственных средств. Например, если за лечение платит работодатель, то социальный вычет не предоставляется.

Для получения социальных вычетов нужны подтверждающие документы. Получить налоговые вычеты можно двумя способами:

- в налоговой инспекции,

- у работодателя.

При этом основное отличие этих способов – куда, когда и в какой форме нести документы, подтверждающие право на вычет.

Для получения социального вычета нужно сдать в налоговую инспекцию:

- декларацию по форме 3-НДФЛ,

- подтверждающие документы,

- заявление о возврате излишне уплаченного НДФЛ (советуем сдать одновременно с декларацией, но это необязательно).

При этом можно подать декларацию и пакет документов в течение трех лет после окончания года, в котором были произведены расходы. Например, в 2019 году можно подать декларацию с заявленными социальными вычетами за 2018, 2017 и 2016 годы.

Документы можно сдать лично, по почте (с описью вложения) и в электронной форме через Интернет.

Налоговый орган в течение 3-х месяцев со дня получения декларации проводит проверку, и при подтверждении права на вычет в течение 1 месяца со дня получения заявления о возврате налога или окончания проверки, если заявление представлено одновременно с декларацией, вернет НДФЛ.

Излишне уплаченный налог будет возвращен сразу целиком

Для начала физлицу нужно заполучить в налоговом органе уведомление о подтверждении права на получение социальных налоговых вычетов. Для этого ему следует обратиться с письменным заявлением и документами, подтверждающими права на вычет, в налоговую инспекцию по месту жительства. При этом декларацию по форме 3-НДФЛ налоговикам представлять не нужно.

При условии подтверждения заявленного налогоплательщиком права налоговый орган в течение 30 дней со дня получения заявления и документов должен выдать соответствующее уведомление.

После чего данное уведомление вместе с заявлением о предоставлении социального вычета нужно отдать работодателю.

Работодатель в свою очередь, не скрывая радости, предоставит вычет начиная с месяца, в котором получены заявление и уведомление.

Работодатель не будет удерживать налог на доходы с суммы зарплаты, соответствующей размеру подтвержденного социального вычета

Последним месяцем для предоставления вычетов является декабрь либо месяц, в котором вычет учтен полностью.

Если социальный налоговый вычет в течение года представлен работодателем в меньшем размере, то налогоплательщик вправе обратиться в налоговый орган для получения остатка вычета. Для этого нужно падать в налоговую инспекцию декларацию 3-НДФЛ.

Применение социальных вычетов по налогу на доходы – это право плательщика, а не его обязанность. Поэтому физлицо самостоятельно принимает решение – уменьшать или нет свои налоговые обязательства. Ведь может сложиться впечатление, что налоговые вычеты получить сложно. Однако это не так. Советуем заявить о своих налоговых правах. А мы поможем!

Социальные налоговые вычеты

Налоговый вычет по НДФЛ – это сумма, которая уменьшает налог.

Социальный налоговый вычет – это когда налогоплательщик возвращает часть денег, потраченные, в частности, на лечение или обучение.

Самыми популярными социальными вычетами являются:

- обучение детей, например, в вузах, музыкальных и спортивных школах, оплата занятий в секциях и кружках;

- платное лечение, включая лечение зубов, санаторное лечение, проведение обследования, УЗИ, МРТ, анализы и т.д.

Существуют следующие виды социальных вычетов.

- расходы на обучение себя, детей, братьев и сестер;

- расходы на лечение и приобретение медикаментов для себя, супруга, родителей, несовершеннолетних детей,

- взносы на негосударственное пенсионное обеспечение и добровольное пенсионное страхование,

- дополнительные страховые взносы на накопительную пенсию,

- расходы на благотворительные цели и пожертвования,

- прохождение независимой оценки своей квалификации.

По общему правилу социальные вычеты равны сумме фактически произведенных расходов, но в совокупности они не должны превышать 120 тысяч рублей в год. Данное ограничение не распространяется на обучение детей и дорогостоящее лечение.

Порядок оформления налогового вычета пенсионерам, безработным, студентам

Законодательством предусмотрена своеобразная налоговая льгота для физических лиц в виде налогового вычета. Основным условием, определяющим право на ее получение, является наличие у физического лица дохода, облагаемого по ставке 13%. Но может ли рассчитывать на вычеты лицо, временно не работающее, студент или пенсионер? В статье расскажем про налоговый вычет безработному, разъясним основные вопросы.

Под налоговым вычетом можно понимать определенную законодательством льготу для физического лица, способствующую уменьшению величины налога при обложении полученных им доходов. Из этого следует, что налоговый вычет – это не скидки, не льготы в прямом понимании этого слова. Это сумма, которую можно вычесть из общей величины дохода при определении размера НДФЛ. Читайте также статью: → Может ли неработающий пенсионер получить налоговый вычет в 2018

Предусмотрены следующие виды вычетов:

Право на предоставление таких вычетов, как имущественный и социальный, возникает у налогоплательщика только после его письменного обращения и предоставления подтверждающих документов в налоговые службы.

Может ли безработный претендовать на налоговый вычет?

Если рассматривать в обобщенном виде, то главным основанием для предоставления налогового вычета является получение физическим лицом дохода, подлежащего налогообложению по ставке 13%. Поскольку у безработного, студента либо пенсионера такие доходы, как правило, не возникают, то и налоговый вычет этим физическим лицам не предоставляется.

Выходит, что налоговый вычет – это не льгота, которая положена гражданину в любом случае. Он предоставляется только при наличии дохода, поэтому безработный имеет право на получение вычета, но только в том случае, когда у него появится такой доход. Например, неработающий гражданин может рассчитывать на имущественный либо социальный вычет при расчете НДФЛ по доходу, возникшему от сдачи квартиры в аренду.

Изменения в налоговом законодательстве позволяют перенести налоговые вычеты на 3 года. Это означает, что если физическое лицо уволилось с работы или вышло на пенсию, то вычеты при покупке-продаже имущества, оплате обучения могут быть предоставлены в срок, не превышающий трех лет с этого момента.

Чтобы оформить налоговый вычет, необходимо предоставить:

- паспорт;

- налоговую декларацию 3-НДФЛ (как заполнить);

- справку 2-НДФЛ;

- документы, подтверждающие право на получение вычета.

При возникновении вопросов, связанных с заполнением налоговой декларации, следует обратиться в налоговую службу по месту регистрации за разъяснениями.

В каких случаях можно оформить вычет:

Если же после выхода работника на пенсию установлено, что за три года до необходимости оформления вычета он не получал никаких доходов, подлежащих налогообложению по ставке 13%, то право на него реализовать нельзя. Та же ситуация возникает, если физическое лицо не трудоустроилось в течение трех лет после того, как возникла возможность оформления вычета.

Вышеуказанные условия касаются права на получение имущественного вычета. Право на остальные вычеты возникает у безработного, пенсионера или студента при получении дополнительного дохода, облагаемого НДФЛ по ставке 13%, например, продаже квартиры, гаража, машины, сдаче имущества в аренду, получении пенсии из негосударственных фондов и т.д. Читайте также статью: → «Оформление документов для получения налогового имущественного вычета + образцы заполнения».

При возникновении у безработного права на оформление налогового вычета нужно обратиться в налоговую службу по месту регистрации. Предварительно следует собрать необходимые документы. Это могут быть договора купли-продажи недвижимого имущества, контракты на строительство, заключенные с подрядчиком, договор на обучение, с указанием стоимости образовательных услуг, которые следует оплатить, документы, подтверждающие стоимость лечения.

К этому следует приложить справку о доходах по форма 2-НДФЛ с последнего места работы и налоговую декларацию. Все бумаги предоставляют в ФНС. После их рассмотрения часть подоходного налога будет возвращена. Читайте также статью: → «Для чего нужна справка 2-НДФЛ? Как заполнить бланк».

Неработающему пенсионеру, оформившему пенсию не позднее 3 лет, полагается имущественный вычет. Например, пенсионер купил квартиру в 2017 г. В начале этого года он вышел на пенсию. Физическое лицо имеет право получить имущественный вычет по доходам, полученным в 2016, 2015 и 2014 гг.

Если пенсионер оформит вычет позднее, чем через год после покупки квартиры, то число лет, по которым можно оформить вычет, сокращается.

Например, Иванов А.И. вышел на пенсию в начале2015 г. В конце этого года он купил квартиру. В 2017 г. он решил оформить вычет. Право на него возникло в конце 2015 г. Поскольку на пенсию он вышел в 2015 г., к расчету можно принять доходы, полученные Ивановым А.И. в 2014, 2013 и 2012 гг. Пенсионер должен был обратиться за оформлением льготы в течение следующего года после приобретения недвижимости, то есть в 2016 г.

Поскольку обращение последовало в 2017 г., то во внимание можно принять размер доходов, полученных за 2 года: 2014 и 2013 г. В случае еще более позднего обращения, например в 2018 г., период, за который можно учитывать доход сократится. Во внимание примут только один год. Вычеты распространяются на супругов. Поэтому, когда у неработающего пенсионера есть супруг, получающий доход, то он может получить вычет может при операциях с недвижимостью.

Если по имущественному вычету к зачету можно предъявить все доходы, полученные пенсионером за последние три года, то в отношении социального вычета такое правило не действует. Оформить его придется в соответствии с установленными правилами в общем порядке.

Налоговый вычет может быть предоставлен в случае возникновения расходах на лечение, покупку лекарственных препаратов, медицинское страхование. Это действует не только в отношении самого пенсионера, но и в отношении его супруги (а), родителей и детей.

Чтобы социальный налоговый вычет был предоставлен, важно соблюдение следующих условий:

- в том налоговом периоде, когда пенсионер или родственники, указанные в законе, лечились, покупали лекарства, у него должны быть доходы, облагаемые по ставке 13% (от реализации имущества, сдачи в аренду и т.д.). Когда у пенсионера только один источник дохода – пенсия, вычет ему не предоставят. Тогда о вычете может заявить его супруг(а) или ребенок;

- организация, выдавшая подтверждающие расходы на лечение бумаги, должна иметь соответствующую лицензию на право заниматься соответствующими медицинскими услугами;

- Пенсионеру необходимо жить в РФ не менее 183 суток в том году, когда он лечился;

- Когда вычет заявляется детьми пенсионера, то все документы (договор с медучреждением, квитанции об оплате, чеки, подтверждающие покупку лекарственных препаратов) должны быть оформлены на детей. Это правило не распространяется на случай, когда вычет оформляется на супругу(а) пенсионера. Поскольку в браке все денежные средства относятся к общему имуществу, то не имеет значения, кто оплатил лечение и лекарства;

- медицинские препараты и услуги, которые потребовались пенсионеру, должны быть включены в специальный список, утвержденный правительством.

Размер налогового возмещения напрямую зависит от того, является ли выполненное лечение дорогостоящим либо нет. Когда в справке стоит код 2 (дорогостоящее лечение), возвращено будет 13% от его стоимости. Ограничения по размеру выплат нет. Если же в справке стоит код 1(не дорогостоящее лечение), то максимальный размер вычета ограничивается 15600 рублей. Если вычет был зачтен не в полном объеме, то остаток его сгорает. Социальный налоговый вычет может предоставляться ежегодно (см. → Как получить налоговый вычет на лечение пенсионерам в 2018 году)

Вычет на лечение имеет ограничение по срокам. Обратиться в налоговую службу с просьбой о его возмещении необходимо не позже 3 лет после того, как пенсионер лечился.

Стандартные вычеты на детей и детей-инвалидов для безработного

Поскольку основным условием предоставления стандартного налогового вычета, в том числе вычета на детей, детей-инвалидов, является наличие у физического лица в отчетном периоде дохода, безработный не может получить его. Также невозможно передать такой вычет работающему супругу(е).

Главным условием предоставления двойного вычета супругу(е) является ежемесячное предъявление отказавшейся от вычета стороной справки 2-НДФЛ, в котором будет указана сумма его дохода. Отсутствие дохода и, соответственно, такого документа, определяет невозможность безработного лица рассчитывать на такой вычет.

Вопрос №1. В какие сроки и в какой форме будет произведено возмещение налогового вычета по НДФЛ?

Документы для предоставления вычета возможно предоставить сразу после покупки недвижимости либо совершения расходов на лечение. Но возмещение будет произведено не сразу. При предъявлении пакета документов в ФНС проводится его проверка. Как правило, документы проверяют на протяжении нескольких месяцев (от 2 до 4).

Но в случае вопросов по документам либо загруженности налоговых органов срок проверки может продлиться до года. Денежные средства по возмещению НДФЛ будут перечислены в безналичной форме на счет физического лица в кредитном учреждении.

Вопрос №2. Может ли физическое лицо рассчитывать на одновременное возмещение нескольких вычетов, если право на них возникло в одном периоде?

Один налоговый вычет не исключает права получения остальных. Но возможна ситуация, когда налогоплательщик не сможет оптимально реализовать положенные ему налоговые льготы. Ни один вычет не может быть предоставлен в размере, превышающем доход налогоплательщика, полученный за налоговый период.

Когда у физического лица возникает право на возмещение нескольких вычетов сразу, их следует правильно сочетать. По некоторым вычетам, например, имущественному, действует правило переноса его неиспользованной части на следующий период. По отдельным категориям, например, по стандартным вычетам, либо вычетам на обучение, это правило не «работает».

Вопрос №3. В какой ситуации заявителю может быть правомерно отказано в возмещении НДФЛ через налоговый вычет?

Главным основанием для отказа является отсутствие в налоговом периоде у заявителя налогооблагаемого дохода. Кроме этого причиной отказа может стать:

- неполный комплект документов;

- неправильно заполненная декларация;

- обнаружение у заявителя незадекларированных доходов;

- Несоответствие фактической величины расходов заявленной;

- Использование такого вычета в полном объеме в налоговом периоде.

Когда заявитель не согласен с действиями налоговой службы, он может жаловаться руководителю ФНС. Если же сторонам не удалось прийти к общему мнению, то налогоплательщик имеет право обратиться в суд.

Вопрос №4. Могут ли возмещаться расходы на обучение студенту в виде социального вычета?

Если студент кроме стипендии имеет официальный налогооблагаемый доход, то он имеет право на предоставление вычета на обучение. Если такого дохода у него нет, то этим правом могут воспользоваться его ближайшие родственники, перечень которых определен в НК РФ.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.