Описание страницы: правила заполнения расчета по страховым взносам в 2019-2020 году от профессионалов для людей.

Содержание

- 1 Специальное разъяснение ФНС о порядке заполнения расчета по страховым взносам с I кв. 2019 года

- 2 Расчет по страховым взносам в ИФНС за 2019 г.

- 3 Расчет по страховым взносам за 1 квартал 2019 года заполняется с учетом разъяснений ФНС России

- 4 Нулевой расчет по страховым взносам в 2019 году: образец заполнения

- 5 Инструкция по заполнению расчета по страховым взносам в 2019 году

С 1 января 2019 года увеличились предельные значения базы для начисления страховых взносов на обязательное пенсионное страхование и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (Постановление Правительства РФ от 28.11.2018 N 1426). Это надо учитывать при определенни суммы взносов и заполнении РСВ.

Согласно нормам действующего законодательства РФ расчет по страховым взносам на обязательное пенсионное, медицинское и социальное страхование обязаны сдавать:

- организации (п. 1 ст. 419 НК РФ, п. 7 ст. 431 НК РФ);

- обособленные подразделения организаций, которые начисляют работникам заработную плату (п. 7 ст. 431, п. 11 ст. 431 НК РФ);

- индивидуальные предприниматели и физические лица, которые имеют работников и выплачивают им заработную плату (п. 1 ст. 419 НК РФ, п. 7 ст. 431 НК РФ).

Расчет страховых взносов производится с сумм вознаграждений сотрудникам за выполненные ими работы, оказанные услуги (ст. 420 НК РФ), за исключением выплат, указанных в ст. 422 НК РФ, согласно нормам и требованиям главы 34 НК РФ.

Утвержденная форма расчета по страховым взносам представляется в ИФНС по месту нахождения компании, по месту нахождения ее обособленных подразделений, по месту жительства предпринимателя не позднее 30-го числа месяца, следующего за кварталом, полугодием, девятью месяцами, годом (п. 7 ст. 431 НК РФ).

Если последний день сдачи расчета совпадает с выходным или праздничным днем, то этот день переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Если среднесписочная численность сотрудников составляет менее 25-ти человек включительно, то отчет по страховым взносам можно сдать в бумажном виде. Если же среднесписочная численность работников составляет более 25-ти человек, то отчет представляется исключительно в электронном виде посредством телекоммуникационных каналов связи (п. 10 ст. 431 НК РФ).

| Видео (кликните для воспроизведения). |

О том, как правильно рассчитать среднесписочную численность работников, читайте в консультации.

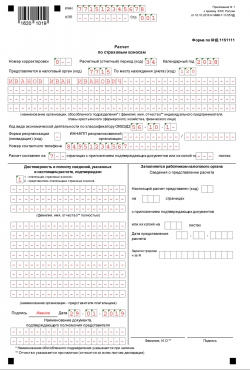

Расчет по страховым взносам (форма), а также порядок заполнения расчета по страховым взносам утверждены Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Подробнее о том, как заполнить расчет по страховым взносам, читайте в статье «Единый расчет по страховым взносам-2018/2019» .

Организации, не имеющие работников, также обязаны сдавать отчет (расчет по страховым взносам), но с нулевыми показателями (Письмо ФНС России от 03.04.2017 № БС-4-11/6174).

Расчет страховых взносов (бланк) скачать можно здесь.

Порядок расчета страховых взносов в 2019 году по сравнению с 2018 годом существенно не изменился. Страховые взносы, как и прежде, нужно рассчитывать ежемесячно с выплат сотрудникам согласно ст. 421 НК РФ. Основные тарифы, указанные в ст. 426 НК РФ, остались без изменений.

Также с 1 января 2019 года сокращен перечень организаций и предпринимателей, применяющих пониженные тарифы страховых взносов (Письмо Минфина от 01.08.2018 № 03-15-06/54260).

Подробнее о новых лимитах и о том, кто должен перейти с пониженных тарифов на основные тарифы, читайте в консультации.

Расчет страховых взносов в 2019 году (пример заполнения отчета)

Приведем образец заполнения расчета по страховым взносам в 2019 году по итогу 2018 года. Также приведем образец заполнения персонифицированных сведений о сотруднике (раздел 3).

Пример: Индивидуальный предприниматель 12 сентября 2018 года заключил два трудовых договора с работниками. Оклад первого сотрудника составил 20 000 рублей в месяц, оклад второго сотрудника – 22 000 рублей в месяц. Период с 12 сентября 2018 года по 31 декабря 2018 года сотрудниками отработан полностью. Предприниматель рассчитывает страховые взносы по основным тарифам.

Специальное разъяснение ФНС о порядке заполнения расчета по страховым взносам с I кв. 2019 года

В письме от 26 декабря 2018 года № БС-4-11/25633 Налоговая служба России детально изложила свои разъяснения по порядку заполнения расчета по страховым взносам до внесения соответствующих изменений в действующую форму расчета, утвержденную приказом ФНС от 10.10.2016 № ММВ-7-11/511. Рассказываем, зачем это понадобилось и что нужно учитывать при заполнении расчета начиная с отчетного периода за I квартал 2019 года.

Специальное разъяснение о порядке заполнения расчета по страховым взносам ФНС выпустила по двум причинам.

Во-первых, плательщики страховых взносов, названные в подп. 5, 6 и 9 п. 1 ст. 427 НК РФ с 01.01.2019 утратили право на применение пониженных тарифов страховых взносов (подп. 3 п. 2 ст. 427 НК РФ). А это:

- организации и ИП на УСН с определённым видом деятельности;

- аптечные организации и ИП-фармацевты на ЕНВД;

- ИП на патентной системе.

Таким образом, указанные категории с отчетного периода за I квартал 2019 года сдают расчеты по страховым взносам с указанием кода тарифа плательщика “01” и соответствующего кода категории застрахованного лица – “НР”, “ВЖНР”, “ВПНР”.

Во-вторых, Закон от 03.08.2018 № 303-ФЗ на 2019 – 2024 годы продлил применение пониженных тарифов страховых взносов для некоммерческих и благотворительных организаций, названных в подп. 7 и 8 п. 1 ст. 427 НК РФ.

Так, при заполнении строки 001 “Код тарифа плательщика” Приложения 1 “Расчет сумм страховых взносов на обязательное и медицинское страхование” к Разделу 1 расчета по страховым взносам не применяют следующие коды тарифа:

- “08” – плательщики страховых взносов, применяющие УСН, и основной вид экономической деятельности которых указан в подп. 5 п. 1 ст. 427 НК РФ;

- “09” – плательщики на ЕНВД и имеющие лицензию на фармацевтическую деятельность – в отношении выплат и вознаграждений, физлицам, которые в соответствии с Законом от 21.11.2011 № 323-ФЗ “Об основах охраны здоровья граждан в России” имеют право на занятие фармацевтической деятельностью или допущены к ее осуществлению;

- “12” – плательщики страховых взносов – ИП на ПСН в отношении выплат и вознаграждений, начисленных в пользу физлиц, занятых в виде экономической деятельности по патенту (исключение – ИП, осуществляющих виды предпринимательской деятельности, указанные в подп. 19, 45 – 47 п. 2 ст. 346.43 НК РФ).

При заполнении соответствующего значения графы 200 “Код категории застрахованного лица” Подраздела 3.2.1 “Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу застрахованного лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование” Раздела 3 расчета не применяют следующие коды категорий застрахованных лиц:

Коды категорий застрахованных лиц “АСБ”, “ВЖСБ” и “ВПСБ” применяют плательщики страховых взносов при заполнении соответствующего значения графы 200 “Код категории застрахованного лица” подраздела 3.2.1 в случае указания в строке 001 “Код тарифа плательщика” Приложения 1 к Разделу 1 расчета по страховым взносам следующих кодов тарифа:

- “10” – плательщики страховых взносов – некоммерческие организации (кроме ГУПов и МУПов), зарегистрированные в установленном законодательством РФ порядке, применяющие УСН и осуществляющие в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (театры, библиотеки, музеи и архивы) и массового спорта (кроме профессионального);

- “11” – плательщики страховых взносов – благотворительные организации, зарегистрированные в установленном законодательством РФ порядке и применяющие УСН.

Приложение 6 “Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации” к Разделу 1 расчета по страховым взносам соответствующие организации и ИП на УСН с определённым видом деятельности не заполняют.

Приложение 8 “Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации” к Разделу 1 расчета по взносам ИП на патенте не заполняют.

При заполнении поля 002 Подраздела 1.3.2 “Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 Налогового кодекса Российской Федерации” Приложения 1 к Разделу 1 расчета по страховым взносам не применяют следующие коды основания для заполнения:

- “2” – при наличии результатов аттестации рабочих мест по условиям труда с учетом положений п. 5 ст. 15 Закона от 28.12.2013 № 421-ФЗ “О внесении изменений в отдельные законодательные акты РФ в связи с принятием ФЗ “О специальной оценке условий труда”;

- “3” – при наличии результатов спецоценки и результатов аттестации рабочих мест с учетом положений п. 5 ст. 15 Закона от 28.12.2013 № 421-ФЗ “О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием ФЗ “О специальной оценке условий труда”.

Расчет по страховым взносам в ИФНС за 2019 г.

Раздел обновлен 22 февраля 2019 г.

Представлять расчет по страховым взносам (РСВ) должны (п. 7, 11 ст. 431, пп. 1 п. 1 ст. 419, п. 1 ст. 420 НК РФ):

- организации, производящие выплаты физлицам в рамках трудовых договоров, ГПД на выполнение работ (оказание услуг), а также в рамках договоров авторского заказа и договоров, поименованных в пп. 3 п. 1 ст. 420 НК РФ;

- ОП, наделенные полномочиями по начислению и выплате вознаграждений работникам, а также иным физлицам в рамках вышеназванных договоров;

- ИП, производящие выплаты физлицам в рамках трудовых договоров, а также в рамках вышеупомянутых договоров.

Скачать бланк расчета по страховым взносам вы можете через систему КонсультантПлюс.

С формой расчета вы можете ознакомиться ниже.

ИП-работодатели должны представлять расчет в ИФНС по месту своего жительства. А при представлении расчета по страховым взносам организациями есть свои нюансы (п. 7, 11 ст. 431 НК РФ):

Способ представления зависит от среднесписочной численности работников и иных физлиц, в пользу которых производились выплаты (п. 10 ст. 431 НК РФ):

- если за предшествующий отчетный/расчетный период выплаты получили 25 и менее человек, то организация/ИП может представить расчет на бумаге;

- если за предшествующий отчетный/расчетный период выплаты получили более 25 человек, то работодатель обязан представить РСВ в электронном виде по утвержденному ФНС формату (Приложение № 3 к Приказу ФНС от 10.10.2016 NММВ-7-11/551@). Расчет должен быть подписан усиленной квалифицированной электронной подписью.

| Видео (кликните для воспроизведения). |

Важно знать, что если работодатель должен был представить электронный расчет, а сдал его на бумаге, то за нарушение способа подачи работодатель будет оштрафован на 200 руб. за каждый представленный не по формату расчет (ст. 119.1 НК РФ).

Расчет (как в электронном виде, так и на бумаге) нужно представить не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ):

За нарушение срока представления РСВ работодателю грозит штраф (п. 1 ст. 119 НК РФ). А также налоговики могут заблокировать счет за «просроченный» расчет по страховым взносам, если не представить его в течение 10 дней по истечении установленного срока представления (п.3.2 ст.76 НК РФ).

Рассчитать сумму штрафа за просрочку сдачи РСВ вам поможет наш Калькулятор.

Расчет по страховым взносам состоит из:

- титульного листа;

- листа «Сведения о физическом лице, не являющемся индивидуальным предпринимателем»;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя, в том числе расчеты сумм по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Разделы включают в себя подразделы. Кроме того, к разделам есть приложения.

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

Остановимся на некоторых моментах заполнения расчета по страховым взносам:

- Расчет должен быть заполнен чернилами черного, синего или фиолетового цвета (п. 2.15 Порядка заполнения расчета, утв. Приказом ФНС от 10.10.2016 N ММВ-7-11/551@ (далее — Порядок)).

- Текстовые поля заполняются печатными заглавными буквами (п. 2.16 Порядка)

- Страницы нумеруются, начиная с Титульного листа – ему присваивается номер «001» (п. 2.10 Порядка).

- Ошибки в расчете нельзя исправлять при помощи корректирующего или иного аналогичного средства (п. 2.17 Порядка).

- Нельзя распечатывать расчет двусторонним способом (п. 2.18 Порядка).

- Скрепление листов расчета, приводящее к порче бумажного носителя, недопустимо (п. 2.19 Порядка).

- При отсутствии каких-либо количественных или суммовых показателей в соответствующем поле ставится «0», в иных случаях — прочерк (п. 2.20 Порядка).

- Если работодатель представляет первичный расчет, то в поле «Номер корректировки» она должна указать «0–». При подаче первого уточненного расчета указывается «1–», второй – «2–» и т.д. (п. 3.5 Порядка).

Более подробно ознакомиться с правилами заполнения РСВ вы можете в вышеупомянутом Порядке.

Часть информации, содержащейся в расчете по страховым взносам, указывается в закодированном виде. Например, кодируется информация о периоде, за который подается РСВ. Об этих кодах вы можете почитать в отдельном материале.

Проверить правильность заполнения расчета можно при помощи разработанных ФНС контрольных соотношений (Письмо ФНС от 30.06.2017 № БС-4-11/12678@, Письмо ФНС России от 13.12.2017 N ГД-4-11/25417@). Кроме того, контрольные соотношения в части расходов на «больничные» пособия разработал и ФСС (Письмо ФСС от 15.06.2017 № 02-09-11/04-03-13313).

Расчет считается непредставленным, если (п. 7 ст. 431 НК РФ):

- раздел 3 содержит недостоверные персональные данные физлица;

- есть ошибки в числовых показателях раздела 3 (в сумме выплат, базы, взносов);

- сумма числовых показателей разделов 3 по всем физлицам не совпадет с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета;

- сумма взносов на ОПС (исходя из базы, не превышающей предельную величину) в разделах 3 по всем работникам не равна сумме взносов на ОПС по организации в целом в подразделе 1.1 приложения № 1 к разделу 1 расчета.

В вышеназванных случаях налоговики не позднее дня, следующего за днем представления электронного расчета, уведомляют работодателя о непринятии его РСВ. У работодателя есть 5 рабочих дней со дня его уведомления на исправление Расчета. Если работодатель уложится в отведенный срок, то датой представления расчета будет считаться дата первоначального представления расчета.

Если же расчет представлен на бумаге, то у ИФНС на уведомление о непринятии есть 10 рабочих дней, следующих за днем получения бумажного расчета, а у работодателя на исправление расчета – 10 рабочих дней с момента направления налоговиками уведомления об ошибках.

Если у работодателя по каким-то причинам отсутствовали в отчетном/расчетном периоде выплаты в пользу работников/иных физлиц, он должен представить в ИФНС расчет по страховым взносам с нулевыми показателями (Письмо ФНС от 03.04.2017 N БС-4-11/6174).

Расчет по страховым взносам за 1 квартал 2019 года заполняется с учетом разъяснений ФНС России

Это связано, в частности, с тем, что с 1 января 2019 года плательщики страховых взносов, поименованные в подпунктах 5, 6, 9 пункта 1 статьи 427 НК РФ, утрачивают право на применение пониженных тарифов страховых взносов (это налогоплательщики на УСН, осуществляющие определенные виды деятельности, налогоплательщики ЕНВД, осуществляющие фармацевтическую деятельность, и ИП на ПСН).

Таким плательщикам при заполнении расчета за первый квартал 2019 года необходимо указывать код тарифа плательщика “01” и соответствующий код категории застрахованного лица (“НР”, “ВЖНР”, “ВПНР”).

Соответственно, при заполнении строки 001 “Код тарифа плательщика” приложения 1 к разделу 1 расчета не подлежат применению коды тарифа плательщика “08”, “09”, “12”.

При заполнении графы 200 “Код категории застрахованного лица” подраздела 3.2.1 “Сведения о сумме выплат и иных вознаграждений. ” раздела 3 расчета по страховым взносам не подлежат применению коды категорий застрахованных лиц: “ПНЭД”, “ВЖЭД”, “ВПЭД”.

Также указанными плательщиками страховых взносов не заполняются соответствующие приложения, в которых производился расчет соответствия условиям применения пониженного тарифа.

Помимо этого, разъяснен также порядок заполнения поля 002 подраздела 1.3.2 “Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 НК РФ” приложения 1 к разделу 1 расчета по страховым взносам (указано, что не подлежат применению коды “2” и “3”.)

Приведена таблица соответствия кода тарифа страховых взносов на обязательное пенсионное страхование коду категории застрахованного лица.

Как заполнить расчет по страховым взносам в 2019 году, учитывая, что за 1 квартал придется отчитываться на новом бланке. Мы подготовили небольшую инструкцию, подробно остановившись на том, что интересного ждет нас в изменившейся форме, кто должен представить РСВ и куда.

Активировать пробный доступ к журналу “РНК” или подписаться со скидкой

Плательщикам страховых взносов в 2019 году придется отчитываться по новой форме РСВ. Здесь вы найдете актуальный бланк отчетности и инструкцию по заполнению.

Бланк расчета по страховым взносам в 2019 году меняется. Пока приказ о новом бланке находится на утверждении. Перечислим самое важное:

- Из всех приложений убрали графу «Всего». В блоках строки нужно отражать теперь общую сумму с начала года, и помесячные отчисления за последний квартал. Квартальную цифру больше не показываем;

- В Раздел 1 добавлен «Код плательщика» . Его предназначение – уведомлять ФНС, были ли начисления зарплаты за 3 месяца последнего квартала или нет;

- В приложение 2 появилось поле о количестве физиков, с доходов которых фактически перечислялись взносы;

- В разделе 3 теперь не нужно дублировать год, отчетный период и дату;

- В разделе 3 поле «номер корректировки» переименовано в «признак аннулирования сведений о застрахованном лице»;

- Отменено Приложение 9.

Сдача отчета по страховым взносам в ИФНС делается до 30 числа месяца, следующего за отчетным кварталом. Все стандартные правила переноса при этом сохраняются.

Кто сдает отчет по страховым взносам и куда предоставляется

Вероятность применения новой формы РСВ никак не отразиться на том, кто сдает отчет по страховым взносам в 2019 году. Перечислим эти категории плательщиков:

- Предприятия и предприниатели, имеющие работников по трудовым договорам и ГПД, если имело место выдача каких-либо средств;

- Обособки, рассчитывающиеся с сотрудниками отдельно от головной компании, в том числе и с лицами по договорам ГПХ;

- Фермеры при наличии у них наемной силы.

Куда предоставляется расчет по страховым взносам в 2019 году – в ИФНС по месту регистрации фирмы, обособленного подразделения или месту жительства ИП.

Как заполнить единый расчет по страховым взносам в 2019 году

Порядок заполнения расчета по страховым взносам регулируется Приложением 2 к Приказу ФНС о новом бланке ЕРСВ.

На основе этого приложения мы составили небольшую инструкцию по заполнению единого расчета по страховым взносам в 2019 году:

- Обязательные поля расчета по страховым взносам остаются неизменными. Все компании и ИП предоставляют в ФНС: титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1, раздел 3.

- Раздел 2 расчета по страховым взносам предназначен для фермеров;

- Отчетность сдается ежеквартально, но нарастающим итогом, начиная с 1 января отчетного года. Соответственно нужно правильно указывать код отчетного периода: 21 – 1 квартал, 31 – полугодие, 33 – девять месяцев, 34 – год;

- В каждую графу можно вписать только одно число. Одна ячейка – одна цифра или буква;

- Нумерация идет с первого листа. Пропуски в номерах недопустимы, то есть пустые листы так же нумеруются;

- Помарки нельзя исправлять путем ластиков, лезвий, замазок и прочих канцтоваров;

- Если в количественной графе отсутствуют данные, ставьте 0. В остальных прочерк;

- Заполнение цифрами и буквами начинайте с левой ячейки.

Нулевой расчет по страховым взносам в 2019 году: образец заполнения

В статье подробно рассмотрим особенности заполнения каждого раздела нулевого расчета по страховым взносам в 2019 году. Есть образец и бланк, а также справочники, которые помогут правильно и своевременно отчитаться.

Расчет по взносам можно сформировать в программе БухСофт. Она сделает это в 3 клика, на актуальном бланке с учетом всех изменений закона. Программа заполнит РСВ автоматически. Перед отправкой в налоговую инспекцию форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Плательщиками обязательных страховых взносов, то есть страхователями, являются компании и их обособленные подразделения, индивидуальные предприниматели, главы фермерских крестьянских хозяйств:

- которые выдали своим работникам зарплату в рамках трудовых договоров;

- заплатили за услуги или работы физлицам – исполнителям по договорам ГПХ (например, договорам подряда или оказания услуг);

- приобрели у физлиц лицензию или исключительное право на интеллектуальную собственность и т.д.

Все страхователи обязаны отчитываться по страховым взносам начисленным застрахованным лицам.

Статус застрахованных лиц, которым выплачивали вознаграждения, значения не имеет.

Внимание! Специально для бухгалтеров мы подготовили справочники и документы, которые помогут правильно нулевой расчет по страховым взносам 2019 и своевременно сдать его в налоговую:

Инструкция по заполнению расчета по страховым взносам в 2019 году

В 2019 году планируется ввести новую форму расчета по страховым взносам (РСВ) и обновить порядок заполнения формы. Отчет организации сдают ежеквартально. Бухгалтера часто встречаются с ошибками при заполнении и сдаче РСВ. Мы подготовили подробную инструкцию по заполнению каждого раздела в РСВ. В статье вы можете скачать новую форму отчета и новый порядок его заполнения.

Смотрите порядок заполнения РСВ в 2019 году и сроки сдачи расчета. За ошибки в РСВ и несвоевременную сдачу расчета грозят штрафы, про них мы также вам расскажем в статье.

Для расчета по страховым взносам (РСВ) существует четыре отчетных периода:

- Первый квартал.

- Первое полугодие.

- 9 месяцев.

- Год.

Форма представляется ежеквартально, данные во все разделы вносятся за период с начала года по отчетную дату. В п.7 ст.431 НК РФ установлены сроки направления РСВ в ИФНС для юридических и физлиц, выплачивающих вознаграждение работающим по найму: по 30 число следующего за отчетным периодом месяца включительно. В 2019 году это положение НК РФ продолжает действовать, крайние даты представления формы РСВ указаны ниже:

Крайняя дата сдачи формы РСВ в 2019 году

30 января 2019 года

1 квартал 2019 года

1 полугодие 2019 года

9 месяцев 2019 года

30 января 2020 года

Итоговый отчет за 2019 год нужно будет сдать уже в 2020 году, 30 января. Если последнее число установленного срока выпадает на праздник или выходной, допустимая дата сдачи отчетов передвигается вперед, на ближайший рабочий день в соответствии с положениями ст. 6.1 НК РФ. В 2019 году переносов по РСВ не будет. Днем представления отчета считается:

- Дата доставки РСВ на бумажном носителе руководителем либо законным представителем организации в ИФНС лично с проставлением отметки о приеме на 2 экземпляре. Такая возможность есть у работодателей, среднесписочная численность персонала которых за предыдущий отчетный период не превысила 25 человек.

- Дата отправки ценным письмом с описью Почтой России, проставленная в квитанции. Этим способом могут воспользоваться только работодатели, о которых сказано в п.1.

- Дата отправки электронного отчета по телекоммуникационным каналам связи, подтвержденная уведомлением оператора. Эта форма сдачи отчета обязательна для страхователей, среднесписочная численность персонала которых более 25 человек.

Отчет может быть не принят ИФНС из-за нарушений инструкции по заполнению расчета по страховым взносам, допущенных ошибок. Если страхователь соблюдает порядок устранения нарушений, предусмотренный ст.431 НК РФ, исправленная форма РСВ принимается датой первоначальной отправки.

С 2017 года страховые взносы на пенсионное, медицинское и социальное страхование администрирует ФНС. Форму РСВ следует направлять в территориальную инспекцию:

- по месту нахождения юридического лица;

- по месту нахождения обособленного подразделения, наделенного полномочиями по начислению заработной платы и прочих выплат сотрудникам, исчислению и перечислению взносов с расчетного счета;

- по месту жительства физлица, осуществляющего выплаты наемным работникам.

Куда сдавать расчет по страховым взносам обособленным подразделениям, смотрите в рекомендации

Действующая форма отчета РСВ (КНД 1151111) утверждена приказом ММВ-7-11/551@ от 10.10.2016 года. В этом же документе содержится инструкция по заполнению РСВ. Скачать действующую форму:

На едином портале проектов нормативно-правовых актов размещен проект приказа ФНС об утверждении нового бланка. В июле 2018 года там разместили саму новую форму, порядок заполнения расчета по страховым взносам в 2019 году и форматы для представления электронной отчетности:

Предполагается, что новая РСВ впервые будет составляться по итогам 1 квартала 2019 года. Отчет за 2018 год должен формироваться в соответствии с приказом ММВ-7-11/551@. Структурный состав действующей и подготовленной ФНС форм РСВ одинаков. Обе состоят из:

- Титульного листа.

- Сведений о физлице, не зарегистрированном в качестве ИП.

- Раздела 1, содержащего сведения об актуальных на отчетную дату обязательствах страхователей. В состав раздела входит 10 приложений, первое из них содержит подразделы: 1.2, 1.3.1, 1.3.2, 1.4.

- Раздела 2 с данными об обязательствах глав фермерских хозяйств, имеющего одно приложение.

- Раздела 3 с персонифицированными сведениями обо всех застрахованных лицах, которым производились выплаты. Включает в себя подразделы 3.1, 3.2, 3.2.1, 3.2.2.

Если после сдачи формы налогоплательщик обнаружил ошибки, приводящие к занижению облагаемой базы, он обязан в соответствии со ст.81 НК РФ сделать уточнение. Оно выполняется на том бланке, который действовал в уточняемый отчетный период.

Когда организация в отчетном периоде не начисляла выплаты физическим лицам, подайте в ИФНС нулевой расчет по страховым взносам

Порядок заполнения расчета по страховым взносам в 2019 году

Ниже приведена инструкция по заполнению РСВ в 2019 году, основанная на действующем приказе ФНС. В конце описания каждого раздела сообщается об изменениях, которые предполагается применять с 1 квартала 2019 года.

Далее рассмотрим, как в общем порядке заполнять разделы РСВ. Если вам нужно отразить в расчете сложные ситуации: суточные, компенсацию за использование личного автомобиля и т.п., используйте шпаргалку в Системе Госфинансы

Здесь указываются подробные данные о юридическом лице или индивидуальном предпринимателе, который направляет отчет:

- ИНН.

- КПП (у ИП, физлиц не проставляется).

- Номер корректировки. Для исходной формы – 000, далее в порядке возрастания. Каждая форма с последующим номером заменяет предыдущую, поэтому следует внимательно проставлять цифры.

- Расчетный период: 21 – квартал, 31 – полугодие, 33 – 9 месяцев, 34 – год.

- Четырехзначный код ИФНС по российскому классификатору.

- Код места представления выбирается из справочника в приказе. Наиболее часто встречающиеся: 120 – по месту жительства ИП, 214 – по месту нахождения российской организации.

- Наименование юрлица, его филиала в соответствии с Уставом, ФИО ИП и физлиц по паспорту.

- Сведения о реорганизованной организации (если отчет сдается правопреемником).

- Контактный телефон.

- ОКВЭД2 в соответствии с новым классификатором.

- Данные о руководителе.

На титульном листе указывается общее количество листов в расчете и число копий прилагаемых документов.

Физическое лицо, не стоящее на учете в ИФНС и не внесенное в реестр, должно сообщить о себе актуальные данные:

- ФИО;

- дата и место рождения;

- гражданство;

- адрес места жительства.

Иностранные граждане могут заполнить адрес, по которому они осуществляют предпринимательскую деятельность.

Здесь отражаются суммы исчисленных взносов на ОПС, ОМС и социальное страхование сначала за отчетный период, а далее – за 3 его последних месяца. В годовом отчете указывается полное начисление за год, в том числе октябрь, ноябрь и декабрь.

Если страхователь платит взносы по дополнительному тарифу за работников с вредными условиями труда, их тоже следует показать в первом разделе. Для различных списков профессий по 400-ФЗ применяются свои КБК. Классификация зависит от наличия либо отсутствия спецоценки. По каждому КБК заполняется отдельный блок данных, максимально их может быть четыре.

Для взносов на соцстрах нужно будет указать не только начисления за отчетный период и его последние месяцы, но и превышение расходов налогоплательщика на социальные выплаты над исчисленными взносами. Это задолженность ФСС перед страхователем. Если расходы меньше начислений, в отведенных ячейках указывается сумма взносов, подлежащая оплате страхователем. Отрицательные значения не допускаются. Для стр. 90 из приложения 2, в которой рассчитывается разница начислений и расходов, предусмотрено два признака:

- 1 – выплаты по соцстраху превышают исчисленные взносы;

- 2 – затраты на пособия меньше начислений по взносам.

По этим признакам определяется, чья задолженность показана в первом разделе: фонда или страхователя.

В приложении 1 к первому разделу рассчитываются взносы на ОПС и ОМС. В ячейки, предназначенные для указания кода тарифа, проставляются цифры в зависимости от применяемой системы налогообложения:

В подразделах 1.1 и 1.2 выполняются расчеты страховых взносов соответственно на ОПС и ОМС. Если есть рабочие места с вредными условиями труда, то в подразделе 1.3 выполняется расчет взносов по доптарифу. Подраздел 1.4 заполняют организации, занимающиеся авиаперевозками и отдельные предприятия угольной промышленности. Они производят расчет взносов на дополнительное соцобеспечение некоторых категорий своих работников.

В приложении 2 рассчитываются взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством. В приложении 3 показаны расходы работодателя на социальные цели. Учитывается признак выплат:

- прямые – для регионов, где действует пилотный проект по оплате пособий напрямую из ФСС;

- зачетная система – для регионов, не принимающих участие в проекте.

Пилотный проект – эксперимент, когда ФСС напрямую выплачивает социальные пособия без участия страхователей, то есть работодателей. Также в рамках пилотного проекта фонд за счет своих средств финансирует расходы по профилактике травматизма и профзаболеваний. Взносы на «травматизм» в финансировании не участвуют.

Как платить пособия и отчитываться в ФСС, если ваш регион в пилотном проекте, смотрите в рекомендации Системы Госфинансы

Приложения 4-10 включаются в форму РСВ при наличии у работодателя определенных обстоятельств: права на пониженный тариф, наличие в штате граждан, пострадавших от техногенных катастроф, иностранцев, студентов-практикантов и так далее.

В новой форме в разделе 1 добавится код типа плательщика:

- если практически производились выплаты в пользу физлиц за 3 последних месяца, ставится «1»;

- если таких выплат не было, ставится «2».

Подраздел 1.4 станет приложением 1.1. В приложении 2, кроме общего количества застрахованных лиц, нужно будет указать число тех, с выплат которых исчислялись взносы. Приложения 8 и 9, предназначенные для расчета взносов по пониженному тарифу, будут исключены.

Этот раздел предназначен для руководителей крестьянских фермерских хозяйств. Здесь указываются только общие суммы начисленных взносов на ОПС и ОМС за отчетный период. Выделять последние три месяца не требуется. В приложении 2.1 по каждому члену хозяйства заполняются:

- ФИО;

- ИНН;

- СНИЛС;

- год рождения;

- период работы в хозяйстве;

- начислено взносов на ОПС;

- начислено взносов на ОМС.

Итоговые суммы взносов по всем членам хозяйства и должны дать общее начисление.

Эксперты Системы Госфинансы подготовили спецподборку – сложные ситуации при заполнении РСВ из практики ваших коллег. Смотрите подсказки и образцы заполнения расчета по взносам, чтобы сдать его с первого раза

В РСВ для каждого работника, которому выплачивалось вознаграждение с начала отчетного периода, заполняется раздел 3. Здесь содержатся персональные данные:

- фамилия, имя, отчество;

- день, месяц, год рождения;

- СНИЛС;

- ИНН;

- данные паспорта;

- сведения о гражданстве.

В подразделе 3.2.1 учитываются все произведенные физлицу выплаты, определяется облагаемая база и сумма взносов на пенсионное страхование. Расчет для каждого человека выполняется аналогично расчету по всей организации в подразделе 1.1 раздела 1. Итоговые данные всех 3.2.1 должны быть равны общей сумме взносов по организации. Подраздел 3.2.2 заполняется только для работников с вредными условиями труда. В нем рассчитываются взносы по дополнительному тарифу. Итоговая сумма всех 3.2.2 должна равняться общей сумме по организации в подразделе 1.3 раздела 1.

В третьем разделе в новой форме ФНС планирует заменить название поля для указания номера корректировки на «Признак аннулирования сведений о застрахованном лице». Если сведения передаются впервые, это поле не заполняется. Если выполнялась корректировка данных о физлице или аннулировались ранее переданные начисления, проставляется «1».

Сотрудник может обратиться в бухгалтерию за копией расчета РСВ. Как бухгалтеру выдать копию без нарушений и в какие сроки, смотрите в рекомендации

Санкции за нарушение сроков сдачи формы РСВ предусмотрены в ст.119 НК РФ. Штраф составляет 5% от суммы неуплаченных в установленный срок страховых взносов за каждый полный или неполный месяц задержки отчета. Есть нижняя граница в 1000 руб., и верхняя – 30% от неуплаченных взносов. Если отчет не сдан, но задолженности по взносам нет, все платежи произведены своевременно, сумма санкций составит 1000 руб.

С 30.08.2018 года действует поправка к главе 76 НК РФ (введена 232-ФЗ), позволяющая блокировать расчетные счета налогоплательщиков, задержавших представление формы РСВ на 10 и более дней.

Перед сдачей отчета РСВ, проверьте его на ошибки по формулам ФНС:

Отчет, содержащий ошибки, считается не сданным. Получив уведомление об отказе, необходимо представить исправленную форму:

- в течение пяти дней, если использовались электронные средства связи;

- в течение десяти дней, если уведомление направлено почтой.

При соблюдении этих сроков, штрафных санкций не будет.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.