Описание страницы: порядок заполнения декларации по енвд от профессионалов для людей.

Декларация по ЕНВД в 2019 году: полное руководство по заполнению

Подавать декларацию по ЕНВД должны все компании и предприниматели, являющиеся плательщиками этого налога. Причем вне зависимости от того, вели ли они в отчетном периоде деятельность или нет. Расскажем, как ее заполнить и подать.

Подавать отчет в большинстве случае нужно в ИФНС по месту ведения бизнеса, но есть и исключения. Это виды деятельности, при осуществлении которых невозможно определить конкретное место, а именно:

- автотранспортные услуги по перевозке грузов и пассажиров;

- развозная и разносная торговля в розницу;

- размещение рекламы на транспорте.

При осуществлении таких видов деятельности организации отчитываются по ЕНВД в ИФНС по месту нахождения, а ИП — по месту жительства.

Если у бизнесмена несколько точек и/или видов деятельности на ЕНВД, то декларация представляется по таким правилам:

- Один вид деятельности, несколько объектов:

- если все точки находятся в пределах одного муниципального образования (имеют один ОКТМО), то подается одна декларация по ЕНВД, в которой следует суммировать физические показатели всех точек;

- если точки в разных муниципальных образованиях, подается несколько деклараций (по количеству ОКТМО) в налоговый орган каждого из них без суммирования показателей.

- Несколько видов деятельности:

- если они осуществляются через один объект, то подается одна декларация, в которой заполняется столько листов Радела 2, сколько осуществляется видов деятельности (на каждый вид — отдельный лист);

- если деятельность ведется в разных муниципальных образованиях, то в ИФНС каждого образования подается отдельная декларация с нужным количеством листов Раздела 2 (по числу видов деятельности).

Важно понимать, что нулевой декларации по ЕНВД не бывает, поскольку сумма налога зависит от физических показателей (размера торговой площади, количества работников и других) и не связана с суммой полученного дохода.

Отчетным периодом по ЕНВД является квартал. Декларация подается не позднее 20 числа месяца, следующего за окончанием каждого квартала. По общему правилу, если крайняя дата срока приходится на выходной, то его конец переносится на ближайший рабочий день. Отчетные даты за кварталы 2018 года — в следующей таблице.

| Видео (кликните для воспроизведения). |

Таблица 1. Сроки подачи декларации и уплаты ЕНВД за I-IV кварталы 2019 года

* Перенос из-за выходных дней

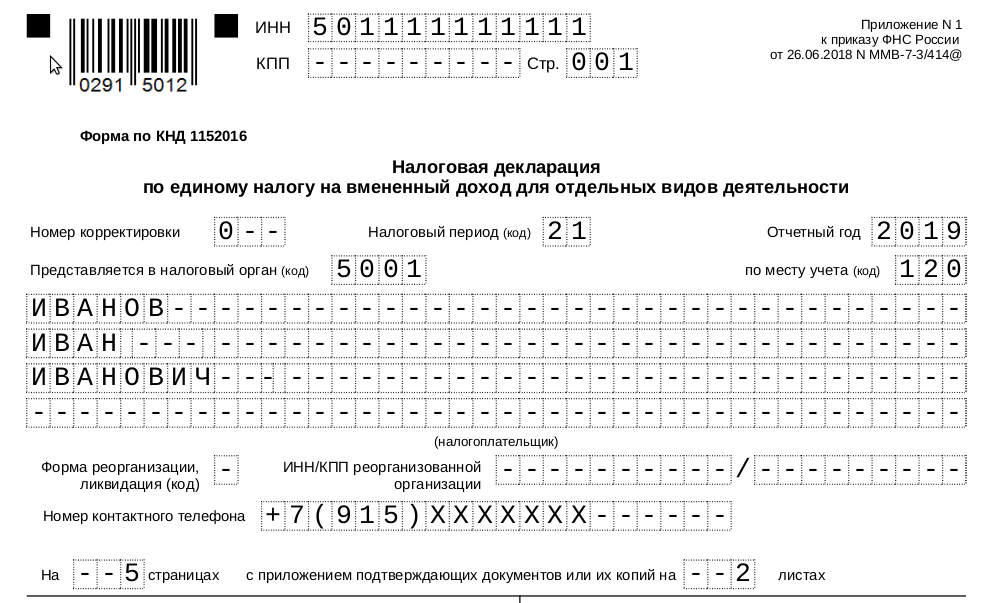

Начиная с отчетности за IV квартал 2018 года, применяется новая форма декларации, утвержденная приказом ФНС РФ от 26.06.2018 № ММВ-7-3/414@. Этим же приказом утвержден порядок заполнения декларации (далее Порядок).

Подать декларацию по ЕНВД можно одним из трех способов:

- лично или через представителя;

- по почте ценным письмом с описью вложения;

- по ТКС через оператора электронного документооборота.

При личном обращении или при подаче через представителя декларация составляется в двух экземплярах: один — для ИФНС, второй (с пометкой налоговой о принятии) — для себя. Представитель должен иметь документ, подтверждающий его полномочия.

Декларацию целесообразно заполнять через специальные сервисы или программы, формирующие машиночитаемый код. В нем продублированы все данные из отчета. Это особенно актуально, если он подается при визите в ИФНС. В противном случае можно столкнуться с требованием приложить декларацию на цифровом или ином носителе. И хотя это неправомерно, на практике может осложнить процесс сдачи декларации.

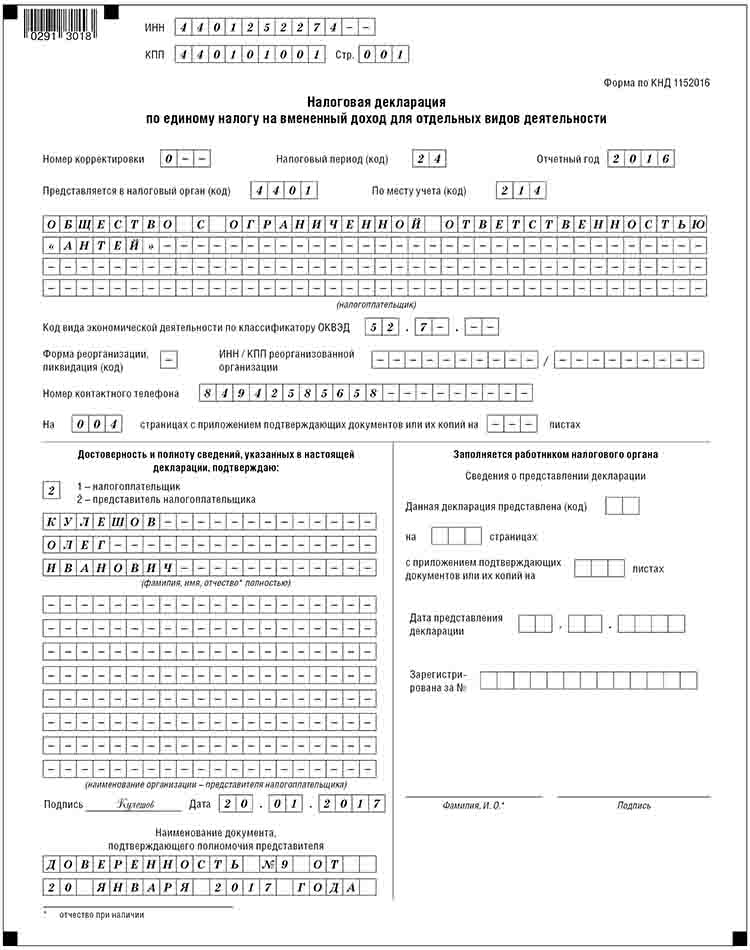

Актуальная форма декларации состоит из титульного листа и трех разделов. Далее расскажем, как построчно заполнить каждый из них.

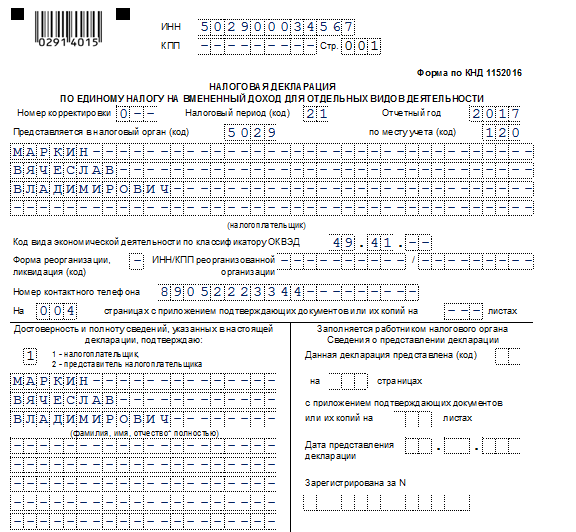

В верхней части титульного листа указывается информация о налогоплательщике, налоговом органе и декларации.

КПП — код, присвоенный ИФНС, в которую представляется отчет. ИП его не указывают.

Номер страницы указывается в формате «001», «002» и так далее.

Номер корректировки — при первичной подаче отчета «0–», при уточненном отчете — порядковый номер корректировки.

Налоговый период — код из приложения № 1 к Порядку:

- 21 — I квартал;

- 22 — II квартал;

- 23 — III квартал;

- 24 — IV квартал;

- при реорганизации (ликвидации) организации:

- 51 — I квартал;

- 54 — II квартал;

- 55 — III квартал;

- 56 — IV квартал.

Отчетный год — 2017.

Код налогового органа: первые 2 цифры — код субъекта РФ, последние — номер налогового органа.

Код по месту нахождения (учета) из приложения № 3 к Порядку:

- 120 — По месту жительства индивидуального предпринимателя;

- 214 — По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком;

- 215 — По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком;

- 245 — По месту осуществления деятельности иностранной организации через постоянное представительство;

- 310 — По месту осуществления деятельности российской организации;

- 320 — По месту осуществления деятельности индивидуального предпринимателя;

- 331 — По месту осуществления деятельности иностранной организации через отделение иностранной организации.

Налогоплательщик: полное наименование компании, как оно указано в учредительных документах, либо фамилия, имя, отчество предпринимателя (каждое слово с новой строки).

Код вида экономической деятельности по ОКВЭД — его можно посмотреть в выписке из ЕГРЮЛ или ЕГРИП.

Сведения о реорганизации и ликвидации заполняются правопреемниками или ликвидированными организациями. Коды приводятся в приложении № 2 к Порядку.

Номер контактного телефона для связи с налогоплательщиком — указываются только цифры с кодом города без пробелов и иных символов.

В нижней части лицо, подписывающее декларацию, должно удостоверить полноту и подлинность отраженных в ней данных:

- Индивидуальный предприниматель. ФИО дублировать не нужно, ставится подпись и дата.

- Руководитель организации. Указывается его ФИО, ставится подпись и дата.

- редставитель налогоплательщика — физическое лицо. Вписывается его ФИО, ставится дата и подпись, указывается документ, подтверждающий полномочия.

- Представитель налогоплательщика — юридическое лицо. Вписывается ФИО уполномоченного сотрудника, ставится дата и подпись, указывается документ, подтверждающий полномочия.

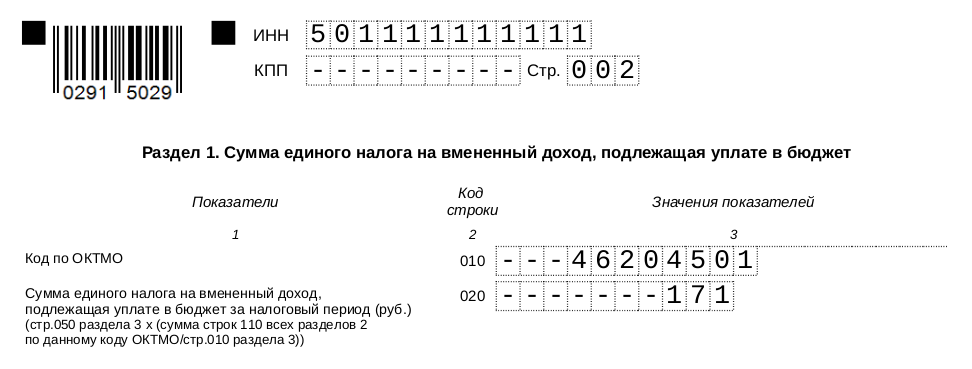

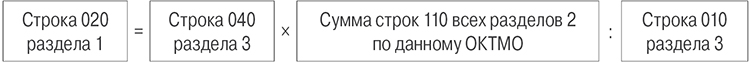

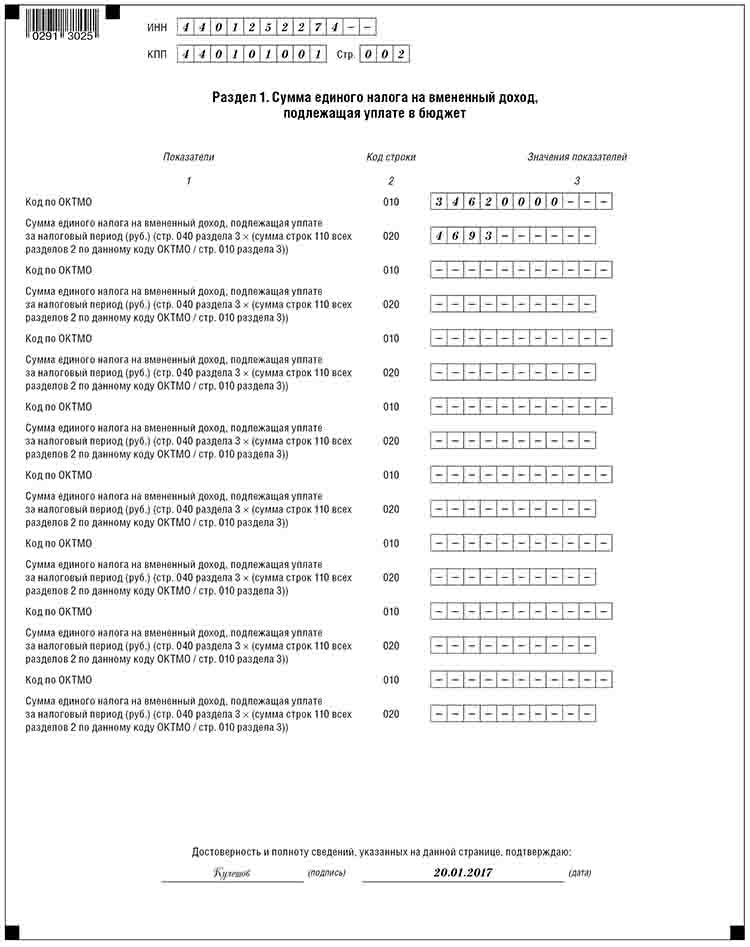

В этом разделе отражается результат:

- Строка 010 — ОКТМО.

- Строка 020 — сумма налога к уплате.

Раздел состоит из нескольких блоков строк 010 и 020. Если налогоплательщик ведет деятельность в нескольких муниципальных образованиях в пределах одной ИФНС, то заполняет соответствующее количество блоков. Иначе заполняется только первый блок, в остальных ставятся прочерки.

Вслед за титульным листом целесообразно приступить к заполнению Раздела 2. Раздел 1 пока пропустим, поскольку он содержит результаты расчета, которые производятся в Разделах 2 и 3.

Если субъект занимается разной деятельностью, облагаемой ЕНВД, он должен заполнить несколько листов Раздела 2 по числу видов деятельности.

Раздел 2 заполняется следующим образом:

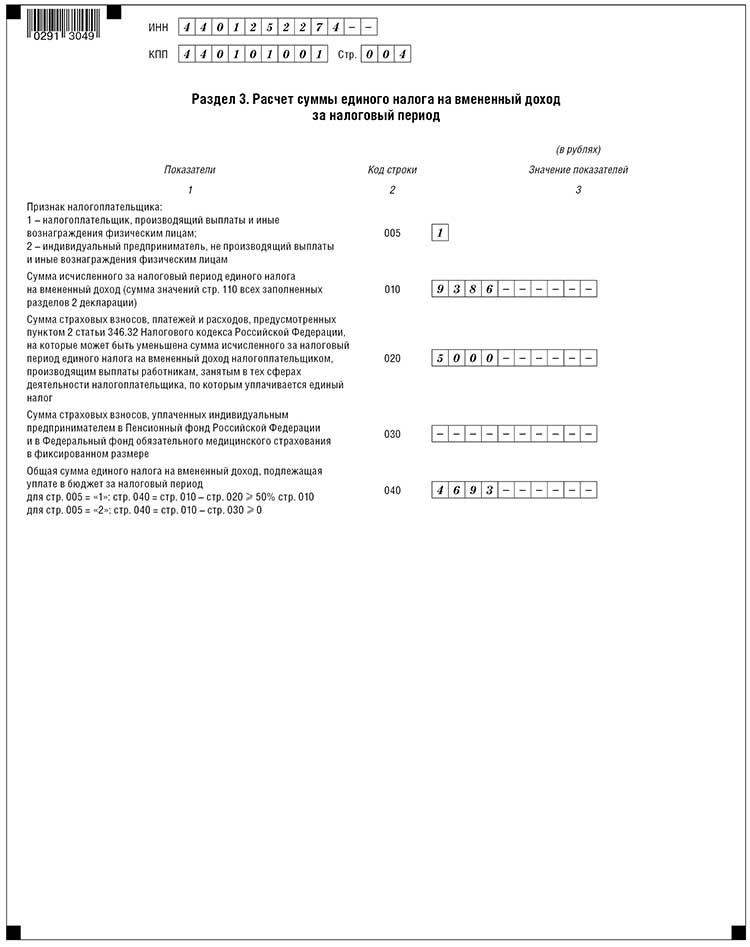

В разделе 3 рассчитывается налог с учетом вычетов по страховым взносам и на приобретение кассовой техники (только для ИП).

Важно! Работодатели за счет взносов могут уменьшить налог не более чем на 50% (строка 020). ИП без работников может уменьшить ЕНВД за счет уплаченных за себя страховых взносов и/или вычета за ККТ вплоть до нуля.

В Разделе 3 всего 5 строк:

- Строка 005. ИП без работников ставят код 2, остальные — код 1.

- Строка 010. Отражается сумма налога, исчисленная в строке 110 Раздела 2. Если Разделов 2 несколько, показатели строк 110 суммируются.

- Строка 020. Сумма страховых взносов за работников, уплаченных в периоде, принимаемая к уменьшению ЕНВД.

- Строка 030. Сумма страховых взносов, которые ИП уплатил в отчетном квартале за себя, принимаемая к уменьшению ЕНВД.

- Строка 040. Сумма расходов на ККТ, которую ИП принимает к вычету в отчетном квартале.

- Строка 050. Сумма ЕНВД к уплате с учетом уменьшения на страховые взносы. ИП, которые заявляют вычет по ККТ, исчисляют эту сумму с учетом вычета.

Новый раздел 4 включен в декларацию по ЕНВД в целях соблюдения п. 2.2 ст. 346.32 НК РФ, согласно которому ИП на ЕНВД вправе уменьшить сумму налоговых обязательств на сумму расходов по приобретению кассовой техники (включая приобретение фискального накопителя и ОФД).

Кроме раздела 4, новая декларация дополнена строкой 040 раздела 3 – Сумма расходов на ККТ, уменьшающая ЕНВД.

Включение расходов на приобретение ККТ в налоговую декларацию по ЕНВД осуществляется при соблюдении следующих условий:

- ККТ поставлена на учет в ФНС в период с 01.01.2019 по 01.07.2019 года;

- касса зарегистрирована на ИП;

- стоимость ККТ не превышает 18 000 руб. (если дороже, то компенсируется только 18 000 руб.)

Ответственность за несвоевременное представление отчета налагается в соответствии с пунктом 1 статьи 119 Налогового кодекса. Нарушителю сроков подачи декларации грозит штраф в размере 5% от суммы налога за каждый полный и неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей, обычно она назначается, если субъект уплатил налог, но не подал декларацию в срок. Максимальный размер штрафа составляет 30% от суммы налога.

Если организация не подаст декларацию в срок, ИФНС может заблокировать ее расчетный счет. Такое решение может быть принято руководителем налоговой инспекции или его замом, если декларация не поступила в течение 10 дней после окончания срока сдачи.

За неуплату налога назначается штраф по статье 120 НК РФ. Если субъект неправильно исчислит налог, штраф составит 20% от его суммы. Если же он занизит базу умышленно, размер штрафа возрастет до 40%.

ИП Иванов из г. Балашихи Московской области занимается перевозкой грузов и применяет ЕНВД. В 4 квартале 2018 года он потратил на внедрение ККТ в общей сложности 15 000 рублей. Подавая декларацию за 4 квартал, он указал вычет в сумме 10 000 рублей. А остаток вычета перенес на 1 квартал 2019 года. Он имеет на это право, поскольку крайний срок внедрения ККТ для него наступает лишь в середине 2019 года.

Посмотрим, как ИП Иванов должен заполнить декларацию за 1 квартал 2019 года с учетом вычета за ККТ.

Для заполнения нужны такие данные:

- код по месту учета — 120 (по месту жительства ИП, так как он занимается перевозками);

- код вида деятельности — 05 (грузоперевозки);

- физический показатель — 1 (количество автотранспортных средств, ст. 346.29 НК РФ);

- базовая доходность на единицу — 6 000 рублей (ст. 346.29 НК РФ);

- коэффициент К1 на 2019 год — 1,915;

- коэффициент К2 на 2019 год для перевозки грузов (Балашиха) — 1;

- сведения о кассовом аппарате — модель, дата постановки на учет, заводской и регистрационный номера (эта информация указывается в Разделе 4);

- первичные документы (например, чек, накладная), которые подтвердят расходы на ККТ. Их копии нужно приложить к декларации.

| Видео (кликните для воспроизведения). |

Далее приведен расчет ЕНВД ИП Иванова за 1 квартал 2019 года.

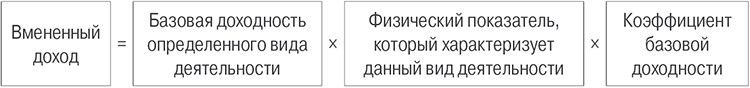

- Налоговая база за месяц — Базовая доходность х Физический показатель х К1 х К2: 6 000 х 1 х 1,915 х 1 = 11 490 рублей.

- Налоговая база за квартал: 11 490 х 3 = 34 470 рублей.

- Сумма налога: 34 470 / 100 * 15 = 5 171 рубль.

Взносов за себя ИП в 1 квартале решил не платить, поэтому к вычету он примет только расходы на ККТ (5 000 рублей): 5 171 — 5 000 = 171 рубль — это сумма ЕНВД к уплате за 1 квартал.

Образец заполнения декларации по ЕНВД с кассовым вычетом приводится ниже. Организации и те ИП, кто в отчетном квартале не заявляет вычет, Раздел 4 не заполняют, а в строке 040 Раздела 3 ставят прочерки. В остальном они заполняют декларацию так же.

Декларацию представляют по форме, утвержденной приказом ФНС России от 4 июля 2014 года № ММВ-7-3/353@ в редакции приказа налогового ведомства от 22 декабря 2015 года № ММВ-7-3/590@. Эта обновленная форма применяется начиная с отчетности за I квартал 2016 года.

Декларация состоит из титульного листа и разделов:

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

Ставка единого налога на вмененный доход одинакова для всех местностей – 15%.

Налоговый период по единому налогу – квартал.

Порядок определения размера вмененного дохода за квартал, в течение которого «вмененщик» встал на учет или снялся с учета как плательщик ЕНВД, имеет свои особенности.

Его рассчитывают не с месяца, следующего за месяцем постановки на учет плательщика ЕНВД, а с момента постановки на учет.

Такое же правило действует и при уходе с ЕНВД. В этом случае сумму единого налога определяют с первого дня квартала до даты снятия с вмененного учета (п. 10 ст. 346.29 НК РФ).

Декларацию по ЕНВД нужно представить в налоговые органы по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход.

По общему правилу налогоплательщики ставятся на учет в качестве плательщиков ЕНВД

по месту осуществления «вмененной» деятельности (абз. 2 п. 2 ст. 346.28 НК РФ).

При этом в некоторых случаях отчетность представляется в ИФНС по месту нахождения организации. Это касается следующих видов предпринимательской деятельности:

- развозной или разносной розничной торговли;

- деятельности по размещению рекламы на транспортных средствах;

- деятельности по оказанию автотранспортных услуг по перевозке пассажиров и грузов.

Если деятельность «вмененщика» ведется в разных муниципальных образованиях, обслуживаемых разными налоговыми инспекциями, то постановка на учет такого налогоплательщика осуществляется в инспекции, на территории которой расположено место ведения «вмененной» деятельности, указанное первым в заявлении о постановке на учет (абз. 4 п. 2 ст. 346.28 НК РФ).

Титульный лист декларации имеет типовую форму. Сверху на каждой странице нужно указать ИНН и КПП вашей фирмы. Под названием декларации проставьте номер корректировки. Если декларацию вы подаете впервые, в ячейке поставьте цифру «0––», если подаете уточненную декларацию – «1––», «2––» и так далее.

Далее укажите код налогового периода, за который подается декларация. Перечень этих кодов есть в приложении № 1 к Порядку заполнения декларации (утвержден приказом ФНС России

от 4 июля 2014 г. № ММВ-7-3/353@). Если вы подаете декларацию за I квартал, поставьте код 21, за II квартал – 22, за III – 23 и за IV – 24. Затем укажите отчетный год и код вашей налоговой инспекции. Кроме того, впишите код места представления декларации. Возьмите его из приложения № 3 к Порядку заполнения декларации.

В центре страницы запишите полное название своей фирмы.

Ниже приведите код вида экономической деятельности. Как неоднократно отмечали финансисты, определение кода вида деятельности, подлежащего переводу на уплату ЕНВД,

в том числе в целях заполнения налоговой декларации, возлагается на налогоплательщика (письма Минфина России от 17 июня 2010 г. № 03-11-06/3/86, от 8 июня 2010 г. № 03-11-11/159,

от 29 января 2010 г. № 03-11-11/21). Данные коды определяются согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2001, утвержденному постановлением Госстандарта России от 6 ноября 2001 года № 454-ст (с 1 января 2017 года –

ОК 029-2014, утвержденный приказом Росстандарта от 31 января 2014 г. № 14-ст). Кроме того, укажите количество сдаваемых страниц декларации и подтверждающих документов или их копий, а также номер контактного телефона.

Декларацию должен подписать руководитель или представитель фирмы. Во втором случае необходимо указать наименование документа, подтверждающего полномочия представителя.

После заполнения титульного листа нужно заполнить раздел 2, а затем – раздел 3.

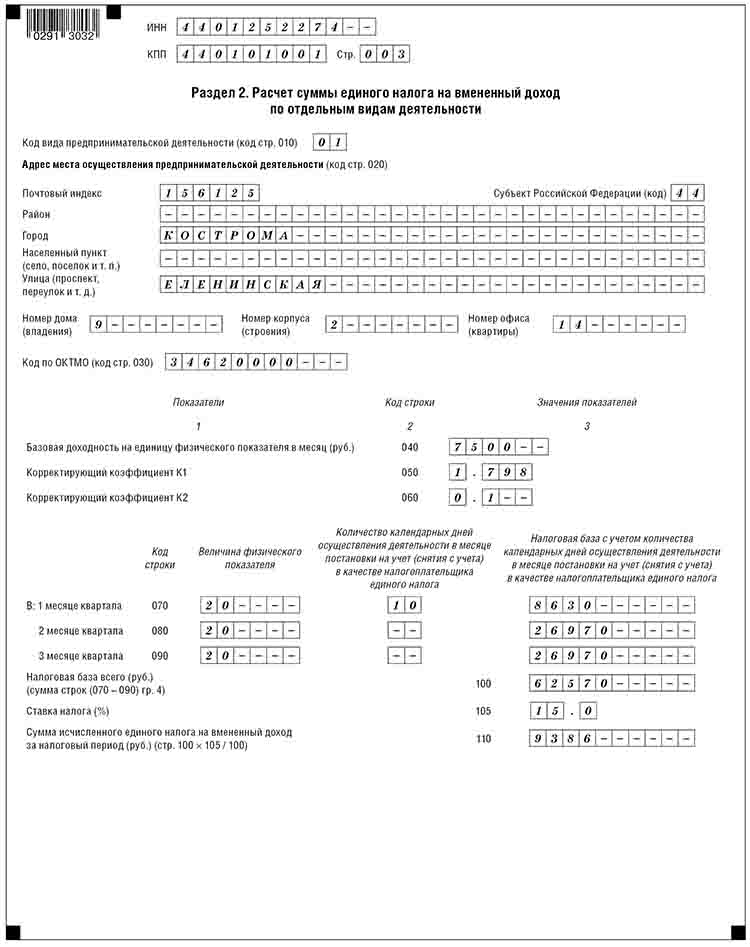

Начинаем заполнять декларацию с раздела 2. Он заполняется отдельно по каждому виду осуществляемой вами предпринимательской деятельности.

Если бизнес ведется в нескольких отдельно расположенных местах, раздел 2 заполняется отдельно по каждому месту осуществления такого вида предпринимательской деятельности (каждому коду по ОКТМО).

Прежде всего, в строке с кодом 010 раздела 2 укажите код вида предпринимательской деятельности, в отношении которого он заполняется. Этот раздел заполняют по каждому виду деятельности, облагаемой ЕНВД, отдельно. Поэтому в составе декларации разделов 2 может быть несколько. Коды предпринимательской деятельности есть в приложении № 5 к Порядку заполнения декларации по ЕНВД.

Коды видов предпринимательской деятельности и значения базовой доходности

По строке 020 нужно указать полный адрес места осуществления вида предпринимательской деятельности, указанного по строке 010 (код субъекта Российской Федерации указывается в соответствии с приложением № 6 к Порядку заполнения декларации).

В строке 030 укажите код ОКТМО того муниципального образования, где вы стоите на учете в качестве налогоплательщика единого налога на вмененный доход.

Напомним, что ЕНВД определяют исходя из величины вмененного дохода. Этот доход рассчитывают по формуле:

Значение базовой доходности вашего вида деятельности укажите по строке 040. Его можно взять из пункта 3 статьи 346.29 НК РФ.

По строкам 050 и 060 указывают значения корректирующих коэффициентов К1 и К2.

В качестве показателя К1 используют коэффициент-дефлятор, который учитывает изменение потребительских цен. Его утверждает Минэкономразвития ежегодно. В 2016 году коэффициент К1 установлен в размере 1,798. Коэффициент К1 следует указать в строке 050 без округления.

Значение коэффициента К2 покажите по строке 060. Он учитывает совокупность особенностей ведения предпринимательской деятельности фирмы. Этот коэффициент устанавливают региональные власти. Его значение должно находиться в пределах от 0,005 до 1.

По строкам 070–090 нужно отразить физические показатели для каждого вида деятельности, значения которых нужно указать за каждый месяц квартала:

- в графе 2 – значения физического показателя по соответствующему виду деятельности в каждом месяце налогового периода;

- в графе 3 – количество календарных дней осуществления деятельности в месяце постановки на учет (в месяце снятия с учета) в качестве налогоплательщика единого налога, которое рассчитывается, соответственно:

- начиная с даты постановки на учет в налоговом органе в качестве плательщика ЕНВД

до конца календарного месяца, в котором налогоплательщик был поставлен на учет; - с первого дня календарного месяца, в котором налогоплательщик снимается с учета,

до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии с учета; - в графе 4 – налоговая база (величина вмененного дохода) за каждый календарный месяц налогового периода (произведение значений строк 040, 050, 060, а также 070 или 080 или 090)).

Если в течение налогового периода вы были поставлены на учет (сняты с учета) в качестве плательщика ЕНВД, то налоговая база за каждый календарный месяц налогового периода определяется как произведение значений показателей строк 040, 050, 060, а также (070 или 080 или 090) с учетом количества календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета). Если же в течение налогового периода вы не вставали на учет (не снимались с учета) в качестве плательщика ЕНВД в налоговом органе, то во всех знакоместах полей по строкам 070–090 графы 3 проставляются прочерки.

По строке 100 нужно указать налоговую базу за квартал (сумма строк 070, 080, 090 графы 4).

По строке 105 укажите ставку ЕНВД в размере 15% либо ставку, установленную нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

По строке 110 показывают сумму единого налога, рассчитанного за квартал:

После того как вы заполнили раздел 2, заполните раздел 3. Рассчитайте ЕНВД, который нужно уплатить в бюджет.

По строке 005 укажите признак налогоплательщика:

- при представлении декларации организацией или индивидуальным предпринимателем, производящими выплаты и иные вознаграждения работникам, проставляется «1»;

- при представлении декларации индивидуальным предпринимателем, не производящим выплаты и иные вознаграждения физическим лицам, проставляется «2».

В строку 010 раздела 3 перенесите сумму единого налога из строки 110 раздела 2. Если вы заполнили несколько разделов 2 (по каждому виду деятельности), все показатели строк 110 нужно сложить.

Полученную сумму налога можно уменьшить (п. 2 ст. 346.32 НК РФ):

- на сумму страховых взносов во внебюджетные фонды;

- на сумму взносов «по травме»;

- на сумму больничных, выплаченных за счет средств фирмы, и пособий в связи с материнством;

- на сумму платежей по договорам добровольного личного страхования, заключенным в пользу работников на случай их временной нетрудоспособности со страховыми

компаниями, имеющими лицензии на такой вид страхования.

Обратите внимание: ЕНВД нельзя уменьшить на страховые взносы больше чем на 50%.

По строке 020 отразите всю сумму страховых взносов, уплаченных за работников, больничных пособий и расходов по страхованию, предусмотренных пунктом 2 статьи 346.32 Налогового кодекса.

Строку 030 заполняет индивидуальный предприниматель. В этой строке ИП отражает сумму страховых взносов, уплаченных в ПФР и ФСС в фиксированном размере.

По строке 040 нужно указать общую сумму единого налога на вмененный доход, подлежащую уплате в бюджет за налоговый период.

После заполнения разделов 2 и 3 можно приступить к заполнению раздела 1. Здесь указывается сумма «вмененного» налога, подлежащего уплате в бюджет.

В каждом блоке строк с кодами строк 010 и 020:

- по строке 010 – код по ОКТМО по месту осуществления деятельности (месту постановки

на учет плательщика); - по строке 020 – сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период.

Значение показателя по строке 020 определяется так:

С 2013 года обязательный порядок перехода на уплату ЕНВД отменен. Применение данного спецрежима по любому из перечисленных в пункте 2 статьи 346.26 НК РФ видов предпринимательской деятельности является добровольным. То есть компания, применяющая «упрощенку» или общий режим налогообложения, вправе переходить на уплату ЕНВД по видам деятельности, указанным в главе 26.3 НК РФ, но делать это она не обязана. Компаниям, уплачивающим ЕНВД в текущем году и планирующим продолжать применение этого спецрежима в следующем году, вновь подавать заявления в налоговую инспекцию о постановке на учет по этому основанию не требуется.

Добровольно отказаться от «вмененки» и перейти на другой режим можно только с начала календарного года. Именно эту дату нужно указывать в заявлении о снятии с учета. Заявление о снятии с учета в качестве плательщика ЕНВД подается в течение пяти дней со дня перехода на иной режим налогообложения. Подчеркнем: такой переход производится для отдельных видов предпринимательской деятельности. По общему правилу исчисления сроков пятидневный срок исчисляется в рабочих днях (п. 6 ст. 6.1 НК РФ). Следовательно, течение срока начнется после окончания новогодних каникул 1–8 января (ст. 112 ТК РФ, постановление Правительства РФ

от 4 августа 2016 года № 756 «О переносе выходных дней в 2017 году»).

Годовой отчет 2018

под редакцией В.И. Мещерякова

Бестселлер года для бухгалтера.

Книга, которая нужна каждому бухгалтеру, чтобы подготовка отчета не превратилась в тяжкое испытание на работоспособность.

Декларацию по ЕНВД сдают организации и индивидуальные предприниматели. Эта декларация одна из самых простых и понятных в заполнении. Однако и в ней есть нюансы, которые лучше не игнорировать. В статье приводится пошаговая инструкция и пример заполнения налоговой декларации по единому налогу на вмененный доход в 2018 году.

Общие правила заполнения декларации ЕНВД в 2018 году для ИП

- Вносить данные нужно с первой ячейки. Если в какой-то ячейки нет показателей – ставится прочерк.

- Если декларация по ЕНВД заполняется вручную, то используются ручки определенных цветов – черные, синие, фиолетовые.

- В текстовых полях буквы пишутся только с большой буквы. Это касается титульного листа и страницы 3 – адрес осуществления деятельности.

- Пени и штрафы не заносятся.

- В верхнем правом углу обязательно ставится номер страницы.

- Ошибки не допускаются. При исправлении показатель зачеркивается вертикальной чертой, пишется верное число и ставится подпись руководителя. Подпись заверяет исправление.

О том, как рассчитать размер ЕНВД подробно читайте здесь.

Налоговую декларацию по ЕНВД для отдельных видов деятельности в 2018 году можно заполнить как на бумажном носителе, так и электронно. Удобнее всего использовать программу Налогоплательщик ЮЛ. Она бесплатная. Программу можно скачать с сайта налоговой инспекции. Внизу сайта есть раздел «Программные средства». Заходите туда и сразу попадаете на закладку «Налогоплательщик ЮЛ», где можно скачать последнюю версию программы.

Не успеваете следить за изменениями налогового законодательства и вовремя на них реагировать? Поручите эту работу профессионалам с помощью сервиса Главбух Ассистент. Первый месяц бесплатно.

Если вам сложно разобраться с программой, то можете скачать бланк декларации по ЕНВД для ИП за 2018 год.

Заполнение декларации по единому налогу в 2018 году начинается с титульного листа. Для начала вносится ИНН – в каждую ячейку вводится по одной цифре. Если заполняет декларацию физическое лицо – ИП, то заполняются все ячейки. Если юрлицо, то в первых двух ячейках ставим прочерк, а потом – цифры. ИНН у юрлица короче на два знака.

Дальше – вписывается КПП. Если это организация, вносятся цифры. Если ИП – прочерк. КПП отсутствует у предпринимателей.

Что такое номер корректировки? Цифры в ячейке указывают на то, сколько раз была подана уточненная декларация. Если это единственный отчет, то ставится минус. Если предприниматель решил исправить отчет, то он посылает уточненную декларацию и ставит цифру один, если это в первый раз и цифру два, если корректирует дважды.

Налоговый период . Его выбирают из приложения 1 к порядку заполнения. Если отчет за 1 квартал, ставим 21,за второй- 22, третий- 23, четвертый – 24.

Отчетный период – год сдачи декларации.

Налоговый орган – это номер налоговой инспекции, в котором предприниматель встал на учет, как плательщик ЕНВД.

В поле «Налогоплательщик» вносятся фамилия, имя, отчество предпринимателя. Код ОКВЭД ставится по основному виду деятельности. Если несколько видов – пишется любой.

Пример заполнения титульного листа декларации по ЕНВД

Советуем начать заполнение с раздела 2. Здесь может быть несколько листов. Это зависит от количества видов деятельности у ИП или организации.

Например , ИП Иванов продает запчасти для иномарок через розничный магазин и рядом оказывает услуги по мойке машин. Это два разных вида деятельности, которые облагаются ЕНВД. Поэтому, у ИП Иванова будет два листа раздела 2 – по рознице и по автомойке.

Строка 010 – код вида деятельности. Узнать его можно из приложения 5.

В строке 040 вписывается показатель базовой доходности (БД). Узнать свой показатель можно в пункте 3 ст.346.29 НК.

Строка 050 – коэффициент-дефлятор К1. Он меняется каждый год и в 2018 году К1 = 1,868.

Строка 060 – понижающий коэффициент доходности К2. Он зависит от решения региональных властей и составляет от 0,005 до 1 единиц.

Пример заполнения декларации ЕНВД для ИП без работников

Например, ИП Шпилькин оказывает парикмахерские услуги в Смоленске. Тогда:

В строке 010 будет показатель 01 – оказание бытовых услуг.

Базовая доходность ( БД ) равна 7500 рублей в месяц.

К2 в Смоленске = 0,759

ФП = 1. Он равен единице, потому что Шпилькин работает один, без сотрудников. Если бы были наемные сотрудники, то ФП равнялся бы двум, трем и так далее по числу сотрудников.

Рассчитываем ЕНВД: ВД=7500*1,868*0,759*1 = 10633,59 рублей.

Записываем в строки 070-090 без копеек.

Строка равна сумме строк 070-090. В нашем примере – 31092 рубля

Умножаем на ставку налога 15%: 31902*15% = 4875 рублей

Строка 005 третьего раздела указывает на признак налогоплательщика. В примере с ИП Шпилькин пишется цифра 2 потому что он работает один, без наемных сотрудников.

В строке 010 повторяется цифра из строки 110 раздела 2. Если видов деятельности несколько, то суммируются все данные из строки 010.

В нашем примере получается – 4785 рублей.

В строке 020 указываются выплаты с зарплаты работникам. Сюда входят страховые взносы в ПФР, ФСС и ФОМС, перечисленные в отчетном периоде. Кроме того, больничные листы и добровольное страхование сотрудников.

Строка 030 – для страховых выплат самого ИП в текущем квартале. Это взносы в ПФР и ФОМС за себя.

О сдаче отчетности ИП на ЕНВД в 2018 году читайте здесь.

В нашем примере ИП Шпилькин перечислил социальные взносы за месяца и на сумму 8097 рублей.

В строке 040 указывается сумма налога для перечисления в бюджет. ИП без сотрудников рассчитывает налог ЕНВД так:

стр.040 = стр.010 – стр.030

В нашем случае она равна нулю: 4785 р.- 8097 р. получается цифра меньше нуля и поэтому в строке 040 ставится прочерк.

ИП и организаций с сотрудниками считают ЕНВД по такому алгоритму:

стр.040 = стр.010 – стр.020 – стр. 030

При этом уменьшить налог можно только вполовину или на 50% от страховых взносов.

Теперь заполнить раздел 1 просто. Остается перенести цифры из строки 040 раздела 3 в строку 020 раздела 1. Если налог не начислен (как в нашем примере), то обязательно ставится прочерк.

Если не было деятельности, сдается нулевой отчет. В нулевой декларации по ЕНВД заполняется только первый лист – титульный. На остальных листах проставляется прочерк и сдается в ФНС.

Если опоздать с подачей декларации по единому налогу на вмененный доход, то налоговая выпишет штраф согласно п. 1 ст. 119 Налогового кодекса. Сумма штрафа составляет 5% от начисленной суммы. Минимум – 1000 рублей. Максимум – 30% на суммы налога. Кроме того, ФНС может заблокировать расчетный счет.

Не хотите тратить время на заполнение декларации по ЕНВД? Воспользуйтесь сервисом Главбух Ассистент.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.