Описание страницы: неверно указанный в сзв-м месяц нарушением не посчитают от профессионалов для людей.

Содержание

- 1 Хорошая новость про СЗВ-М: за указание неверного периода штрафовать неправомерно

- 2 Неверно указанный в СЗВ-М месяц нарушением не посчитают

- 3 Если в СЗВ-М вы ошиблись с отчетным периодом в большую сторону.

- 4 В СЗВ-М неверно указан период, можно ли его исправить?

- 5 Исправляем ошибки в форме СЗВ-М с учетом разъяснений контролеров

- 6 Ошибка в СЗВ-М: нельзя штрафовать страхователя за указание некорректного периода, решил Верховый суд

- 7 Ошиблись в коде месяца в СЗВ-М – штраф можно отменить

- 8 Судебный вердикт: ПФР не должен штрафовать за технические ошибки в СЗВ-М

Хорошая новость про СЗВ-М: за указание неверного периода штрафовать неправомерно

Компания направила в Пенсионный фонд форму СЗВ-М, однако принята она не была. Поводом для этого послужила формальная ошибка — бухгалтер неверно указал месяц, за который представляются сведения. ПФР затребовал повторный отчет, который компания и подала, но уже за пределами срока представления. На этом основании Фонд наложил на нее штраф.

Страхователь обратился в суд с тем, чтобы отменить штраф. Он указал: первоначальный отчет был подан в срок и не содержал ошибок в сведениях о застрахованных лицах. К тому же повторно СЗВ-М был запрошен ПФР в конце года, то есть уже после окончания срока, в который его нужно было представить.

Арбитры рассудили, что страхователь прав. Они напомнили, что срок представления формы СЗВ-М — 15 число месяца, следующего за отчетным. Нарушителю грозит штраф в размере 500 рублей за каждого застрахованного. Таковы правила, установленные законом № 27-ФЗ от 01.04.1996. В отчете должны содержаться сведения о застрахованных лицах, а именно:

- фамилия, имя и отчество;

- СНИЛС;

- ИНН (при наличии у страхователя таких данных).

Это критически важные сведения СЗВ-М — именно их искажение или отсутствие является основанием для требования уточненной формы.

А вот ошибка, точнее, опечатка, которую допустил бухгалтер компании в рассматриваемом деле, вовсе не является значимой. Она не говорит о том, что страхователь нарушил срок подачи СЗВ-М.

Принял суд во внимание и тот факт, что ПФР фактически принудил компанию подать корректирующую форму с нарушением срока. Итог таков: суд кассационной инстанции признал штраф неправомерным (постановление АС Поволжского округа от 30.03.2018 № А65-9392/2017).

| Видео (кликните для воспроизведения). |

Неверно указанный в СЗВ-М месяц нарушением не посчитают

Общество подало в региональное отделение ПФР форму СЗВ-М за август, но по ошибке указало в форме, что отчитывается за июль. ПФР, основываясь на поданных документах, проиндексировал пенсию для двух сотрудниц фирмы с ноября по март. Посчитав, что ПФР понес убытки в размере излишне выплаченных пенсий, фонд обратился в суд. Три инстанции встали на сторону фирмы, такую же позицию занял и ВС РФ.

Суды посчитали, что общество не нарушило действующего законодательства. Отчетность оно предоставило вовремя, а ошибка в указании месяца не нарушает норм, указанных в соответствующем законе, регулирующем индивидуальный персучет в системе соцстраха РФ.

Учитывая это, суды посчитали, что связи между действиями общества и ущербом, причиненным фонду, нет.

Документ включен в СПС “Консультант Плюс”

© Журнал «Время Бухгалтера» 2004 — 2019 | РУНА консалтинговая группа

Если в СЗВ-М вы ошиблись с отчетным периодом в большую сторону.

Если, отчитываясь, скажем, за ноябрь, в поле «Отчетный период» формы СЗВ-М вы по ошибке укажете не «11», а «12», то ПФР этот отчет примет. Только вот без штрафа эту ошибку, скорее всего, уже не исправить.

Некоторые программы при заполнении формы СЗВ-М в качестве отчетного периода проставляют по умолчанию тот месяц, в котором заполняется отчет. И, составляя отчет в декабре, можно из-за невнимательности отчитаться не за ноябрь (как планировалось), а за декабрь.

Причем, отправив такой отчет в ПФР, вы не получите ни отрицательный протокол, ни какие-либо предупреждения на этот счет. Ведь контроль значений поля «Отчетный период» настроен таким образом, что к форме СЗВ-М, поданной за месяц, в котором проводится проверка, или за предшествующие месяцы, претензий не буде т табл. 7 приложения к Распоряжению Правления ПФР от 31.08.2016 № 432р .

То есть в отчетах СЗВ-М, поступивших в ПФР в декабре, значение «12» в поле «Отчетный период» программа, естественно, пропустит. ПФР просто решит, что вы представили СЗВ-М именно за декабрь. То есть сознательно отчитались «авансом».

Конечно, хотелось бы для исправления ошибки подать тот же самый отчет, но уже с типом «доп» (то есть дополняющую форму), просто указав в нем верный месяц. Однако специалисты ПФР на местах видят один путь исправления этой ошибки — представление формы СЗВ-М с правильным отчетным периодом и типом «исхд».

- вы дополняете ранее принятые ПФР сведения о застрахованных лицах за отчетный период — подается отчет с типом «доп»;

- вы впервые представляете сведения о застрахованных лицах за отчетный период — подается отчет с типом «исхд».

В нашей ситуации СЗВ-М за ноябрь ПФР принял как декабрьский. Отчета за ноябрь в базе ПФР нет. То есть дополнять нечего. Соответственно, в ПФР необходимо направить именно исходный СЗВ-М за ноябрь.

Что же касается СЗВ-М, принятого ПФР как отчет за следующий месяц (в нашей ситуации — за декабрь), то отменять его нет смысла. В январе вы, если будет нужно, просто подадите СЗВ-М за декабрь:

- с типом «доп» на новых работников;

- с типом «отмн» на тех, с кем расстались еще в ноябре — месяце, предшествующем отчетному.

Понятно, что если СЗВ-М за ноябрь с верным отчетным периодом и типом «исхд» вы подадите до окончания срока отчетной кампании, то штрафа не будет.

Но, как правило, эта ошибка выявляется лишь через месяц — при сдаче следующего отчета, который ПФР отказывается принимать, ссылаясь на то, что исходный отчет за этот месяц в базе уже есть. Тут-то и выясняется, что у ПФР нет вашего СЗВ-М за предыдущий месяц.

Как только вы подадите отчет с типом «исхд» за предыдущий отчетный период, ПФР оштрафует вас. И штраф за это (особенно для компаний с большим штатом работников) просто драконовский — 500 руб. в отношении каждого человека в списке застрахованны х ст. 17 Закона от 01.04.96 № 27-ФЗ (далее — Закон № 27-ФЗ) . Причем у ПФР нет полномочий снижать штраф даже по причине каких-либо смягчающих обстоятельств. Но это вправе сделать суд.

Например, в АС Пермского края обратился предприниматель, который в мае подал вовремя отчет за апрель, но со значением «05» в поле «Отчетный период», которое программа заполнила автоматически. СЗВ-М с верно указанным отчетным периодом — «04» — был подан позже крайнего срока, установленного для сдачи отчета за апрель. Суд оказался солидарен с ПФР в том, что нарушение законодательства тут налицо. Но штраф, назначенный в размере 11 000 руб., снизил до 500 руб. Решение АС Пермского края от 11.10.2016 № А50П-525/2016 (Внимание! PDF-формат)

АС Архангельской области снизил штраф за несвоевременное представление отчета, также вызванное ошибкой в поле «Отчетный период», с 17 500 до 3500 руб. Решение АС Архангельской области от 20.10.2016 № А05-9137/2016 (Внимание! PDF-формат)

Так что, если сумма штрафа большая, судиться за ее снижение стоит!

Учтите, у ПФР есть право списывать по инкассо штрафы, которые не были уплачены страхователями добровольно на основании выставленных требовани й ст. 17 Закона № 27-ФЗ ; статьи 19, 20 Закона от 24.07.2009 № 212-ФЗ . Поэтому, если вы получили требование, заплатите штраф, не дожидаясь окончания судебного разбирательства. А потом уже вернете сумму, которая окажется переплаченной, если суд снизит размер штрафа.

Заметим, что с 2017 г. не уплаченные добровольно штрафы ПФР будет взыскивать не по инкассо, а в судебном порядк е ст. 17 Закона № 27-ФЗ (ред., действ. с 01.01.2017) .

Ошибиться в поле «Отчетный период» можно не только в бо ´ ль шую сторону. Допустим, отчитываясь за ноябрь, вы укажете в этом поле «10», а не «11». Конечно, электронно такой отчет с типом «исхд» в ПФР не пройдет, ведь в базе Фонда октябрьский отчет уже есть. И вы все исправите, как говорится, по горячим следам.

Если же вы сдаете отчет на бумаге непосредственно инспектору, то ошибку, как правило, можно исправить прямо на месте. Другое дело — отчетность, отправленная по почте. ПФР ее просто не примет. Только вот узнаете вы об этом, скорее всего, уже после окончания отчетной кампании. А значит, подать исходный СЗВ-М с правильным отчетным периодом своевременно — без штрафа — не получится. Так что будьте внимательны!

В СЗВ-М неверно указан период, можно ли его исправить?

Добрый день. Начала делать отчет за апрель и увидела, что в мартовском СЗВ-М неверно указан период. В фирме числится 12 человек, отчет сдавала на бумаге. Срок сдачи предыдущей формы уже прошел. Грозит ли за такую ошибку штраф? В каком размере? Что делать в данной ситуации? Нужно ли исправлять эту ошибку или подождать, пока ее найдут в ходе камеральной проверки. Если ошибку нужно исправить, то как это сделать?

Алие Сейтумерова, бухгалтер

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Здравствуйте, Алие. Ваша ситуация довольно сложная. Суть состоит в том, что раз сроки сдачи отчетности уже прошли, то, если вы отправите отчет текущей датой, это будет являться опозданием. За это вам придется заплатить штраф по 500 руб. за каждого человека, по которому вы не подали в Пенсионный фонд сведения (ст.17 Федерального закона от 01.04.1996 № 27-ФЗ). То есть на вашу компанию будет наложен штраф 500*12 = 6000 руб. Если в СЗВ-М неправильно указан период, то откладывать исправление ошибки в долгий ящик не рекомендую. Чтобы исправить ошибку, вам нужно сдать исходящий отчет за март. Штраф, скорее всего, платить придется, но вы можете попробовать его оспорить, написав соответствующее письмо в ваше отделение ПФР.

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Вечер добрый! У меня тоже похожая ситуация, в СЗВ-М неверно указал период: в отчете за март указал в строке «отчетный период» 02 вместо 03. Я – индивидуальный предприниматель. Работников 2 человека. Не очень переживаю за штраф, но я поступил иначе: отправил в Пенсионный фонд письмо о том, что прошу исправить код 02 указанный в отчете, на 03 в виду того, что я допустил механическую ошибку. Допустим ли такой вариант?

Илья Раздольный, ИП

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

| Видео (кликните для воспроизведения). |

Здравствуйте, Илья. У моей знакомой на практике была точно такая же ситуация. Если в СЗВ-М неправильно указан период, то Пенсионный фонд не будет исправлять в вашем отчете код периода с 02 на 03. По той причине, что специалисты ПФР просто не имеют таких полномочий. Вообще по идее, второй исходник с кодом 02 они не должны были принять. Я думаю, что вскоре вы получите весточку из Пенсионного фонда в виде отрицательного протокола, так как ПФР увидит в своей базе отчет за февраль месяц. Штраф за то, что вы не сдали мартовскую СЗВ-М вам все равно выпишут, при чем рассчитать его будет достаточно просто, ведь вы сдали РСВ-1 за 9 месяцев, то есть они увидят, сколько человек работало в вашем ИП в марте.

Вы, конечно, можете оспорить этот штраф и подать в Пенсионный фонд письменное возражение по акту. Но если в вас работает 2 человека, то стоит ли мучиться и тянуть время? Может быть, просто стоит его оплатить? Тем более, что вы не особо переживаете за штраф 🙂 🙂 :).

Константин Владимирович, налоговый юрист

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

А вот Арбитражный суд высказал другое мнение по поводу пересдачи уточненных СЗВ-М по окончании отчетного периода.

Арбитражный суд Поволжского округа, решение от 19.05.2017 по делу № Ф06-20555/2017.

В чем суть – организация подала СЗВ-М с технической ошибкой – указала не тот период в документах. Ошибку выявили и подали уточнения, но уже после того, как отчетный период закончился. ПФ квалифицировал уточненный отчет как первичный, поданный с опозданием и выписал штраф. Штраф был существенный для организации и они подали в суд.

Суды 3-х (!) инстанций последовательно отменили решение о штрафе и встали на сторону страхователя!

“Наличие ошибок (описок) в своевременно представленных сведениях, само по себе, не является основанием считать такие сведения не представленными в установленный срок. Согласно ст. 15 Закона 27-ФЗ, страхователь вправе дополнять и уточнять переданные им сведения о застрахованных лицах. Организация воспользовалась этим правом и исправила техническую ошибку. При этом исправленная отчетность правомерно представлена по уточненной исходной форме. Оснований для дополняющей или отменяющей формы отчетности, подаваемой с целью дополнения (отмены) сведений не было, так как никаких дополняющих либо изменяющих сведений о застрахованных лицах нет”

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

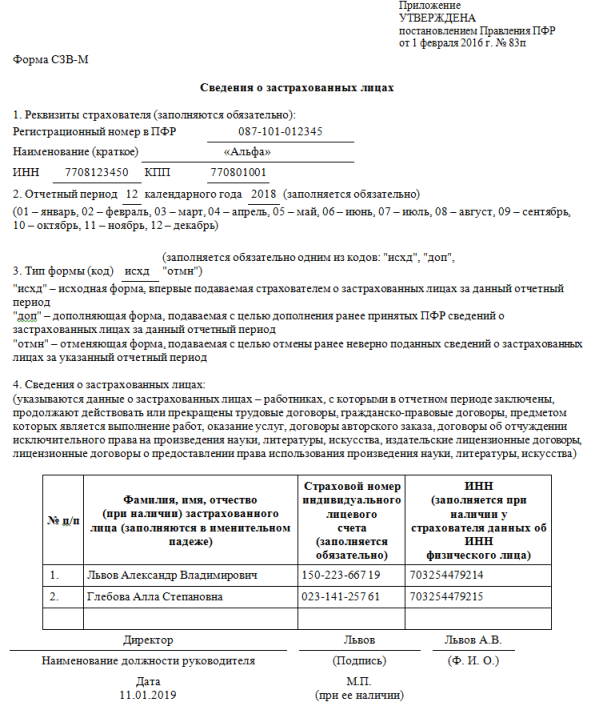

Унифицированная форма ежемесячной пенсионной отчетности по форме СЗВ-М знакома всем бухгалтерам без исключения. Данный отчет сдается в ПФ РФ уже более двух лет. Однако уже с 01.10.2018 чиновники утвердили ряд нововведений в порядок подготовки и сдачи пенсионной отчетности.

Ключевое изменение — скорректирован порядок предоставления отчетной информации в Пенсионный фонд. Теперь отчет считается сданным, если получено официальное уведомление от ПФР о его приеме. То есть если организация сдала отчет в срок (до 15 числа месяца, следующего за отчетным), но уведомление получено не было, то СЗВ-М считается несданным. В таком случае учреждению грозит штраф — 500 рублей за каждое застрахованное лицо в непринятой отчетной форме.

Еще одно важное нововведение: Минтруд России разрешил споры, которые длились несколько лет. В Письме от 16.03.2018 № 17-4/10/В-1846 чиновники утвердили, что сведения на единственного учредителя компании нужно сдавать в ПФР. То есть если в организации нет наемных работников, а числится только один гендиректор, который является единственным учредителем, то на него подают сведения в обязательном порядке.

Напомним, что действующий порядок, утвержденный Приказом Минтруда от 21.12.2016 № 766н, был скорректирован Приказом Минтруда России от 14.06.2018 № 385н. Изменения вступают в силу 01.10.2018.

Ошибки и неточности можно исправить только в принятом отчете. То есть поле получения уведомления от ПФР. Причем избежать штрафа в некоторых ситуациях не получится.

Например, учреждение при подготовке отчетности не указало в СЗВ-М сведения о вновь принятом работнике. В таком случае придется подать дополняющую форму. За такое нарушение представители Пенсионного фонда выпишут штрафные санкции. Оспорить данное наказание практически невозможно.

А вот ошибки в Ф.И.О. или СНИЛС работника штрафами не грозят. Допустим, бухгалтер сделал опечатку в фамилии наемного специалиста. Данную неточность следует скорректировать в обычном порядке: сначала подав в ПФР отменяющую форму, а затем дополняющий бланк. Но только по тому сотруднику, в персональных сведениях которого была допущена неточность.

Ключевые правила заполнения отчетности и унифицированный бланк остались прежними. О них подробно мы рассказали в специальном материале «Сдаем отчетность: инструкция по заполнению СЗВ-М».

Исправляем ошибки в форме СЗВ-М с учетом разъяснений контролеров

Как без штрафа и претензий со стороны проверяющих исправить уже сданную в фонд отчетность по форме СЗВ-М?

Страхователь имеет право дополнять и уточнять переданные им сведения о застрахованных лицах (ст.15 Федерального закона от 01.04.1996 г. №27-ФЗ).

Непредставление СЗВ-М либо представление с неполными или недостоверными сведениями влечет штраф в размере 500 рублей за каждого работника.

А должностным лицам компании грозит административный штраф в размере от 300 до 500 рублей (ст.15.33.22 КоАП РФ).

Существует две формы уточнения сведений по форме СЗВ-М:

дополняющая форма, подаваемая с целью дополнения ранее принятых ПФР сведений о застрахованных лицах за данный отчетный период;

отменяющая форма, подаваемая с целью отмены ранее неверно поданных сведений о застрахованных лицах за указанный отчетный период.

Прежде всего, корректирующие сведения необходимы, если неверно указан ИНН, СНИЛС сотрудника либо не учтены вновь принятые сотрудники или включены уволенные.

Причин для исправления ранее сданного отчета предостаточно.

Ошибка в указании отчетного периода

Ошибка в указании отчетного периода

Например, распространенной причиной ошибки при заполнении сведений по форме СЗВ-М является некорректное указание отчетного периода. Дело в том, что ячейка «отчетный период» проставляется в программных продуктах ручным способом, поэтому не исключены ошибки.

Будут ли штрафные санкции при направлении повторного отчета по форме СЗВ-М за один и тот же период за пределами законодательно установленного срока?

Компания 03.06.2018 г. представила отчет по форме СЗВ-М за май 2018 года. Но ошибочно указала отчетный период – июнь 2018 года.

Данный отчет был принят 03.06.2018 г. (согласно протоколу проверки ПФ)

За июнь 2018 г. компанией отправлен отчет по форме СЗВ-М 04.07.2018 г.

Но указанный отчет не принят ПФР, в связи с наличием ранее отправленного отчета.

Поэтому компанией 06.07.2018 г. был повторно отправлен отчет по форме СЗВ-М за май 2018 г. и корректировка за июнь 2018 г.

Управление ПФР посчитало, что компанией был нарушен срок предоставления отчета СЗВ-М за май 2018 г.

Однако судьи отметили, что повторное представление исправленного отчета по форме СЗВ-М за май не может расцениваться как представление сведений с нарушением срока, поскольку сами по себе индивидуальные сведения, хотя и содержащие ошибки в указании отчетного периода, были представлены своевременно (несмотря на ошибочное указание компанией отчетного периода).

В другом деле бухгалтер также ошибочно при формировании отчета за июнь проставила период «07» вместо «06». В августе при формировании отчетности была обнаружена ошибка. Поэтому в августе была подана исходная форма СЗВ-М за июнь.

В данном случае судьи согласились с тем, что работодателем нарушен срок представления отчетности за июнь, доказательств сбоя в работе компьютерной программы не представлено, в связи с чем привлечение к ответственности страхователя является законным. Однако в данной ситуации суд снизил в 10 раз размер штрафных санкций (Постановление АС Московского округа от 31.03.2017 г. №А41-59848/2016).

Ошибка в сведениях по застрахованным лицам

Ошибка в сведениях по застрахованным лицам

Начиная с 01.10.2018 г. (т.е. при подготовке отчетности СЗВ-М за сентябрь 2018 г.), страхователю нужно учитывать изменения, внесенные в Инструкцию Приказом Минтруда от 14.06.2018 г. №385н.

Суть внесенных изменений в Инструкцию заключается в том, что страхователь может безболезненно исправить сведения в отношении тех работников, по которым был ранее представлен отчет.

Чем чреваты внесенные изменения на практике?

Чем чреваты внесенные изменения на практике?

Если фонд нашел ошибку в представленной отчетности и прислал страхователю уведомление, то в течение пяти дней страхователь может без штрафа исправить сведения в отношении тех работников, которые включены в уведомление. В этом случае страхователь должен подать «уточненку» в течение 5 дней со дня получения уведомления от ПФР об ошибках. Но «забытых» работников без штрафа исправить не получится.

Как отмечали судьи самостоятельное выявление страхователем ошибки, которая впоследствии была исправлена, до момента ее обнаружения ПФР, путем представления скорректированных сведений, свидетельствует о возможности в таком случае не применять к страхователю соответствующие финансовые санкции.

Отметим, что при вынесении решения, суды руководствовались «старой» редакцией Инструкции.

Таким образом, избежать штрафа возможно, если страхователь подал сведения на «лишних» сотрудников, а потом сдал уточненку с видом «отмн».

Если организация обнаружила ошибку в форме СЗВ-М, бухгалтер задается вопросом, в СЗВ-М как исправить ошибки без штрафов. Если отчет был скорректирован раньше, чем недостоверные сведения обнаружила налоговая служба, подача уточненной информации поможет избежать штрафных санкций.

С тех пор, как была отменена индексация пенсий работающих пенсионеров, Пенсионному Фонду понадобилось регулярное обновление сведений о трудящихся на предприятиях сотрудниках. Решено было получать интересующие ПФР сведения путем наложения обязательства на страхователей ежемесячно подавать отчет по форме СЗВ-М. Если у юридического лица или индивидуального предпринимателя на предприятии имеются застрахованные лица, с чьих вознаграждений уплачиваются страховые взносы в рамках обязательного пенсионного страхования, на данных лиц необходимо подавать СЗВ-М.

Важно! В отчет СЗВ-М необходимо включать информацию о единственном учредителе (руководителе) действующей компании как о единственном исполнительном органе. Факт отсутствия у него зарплаты не влияет на данную обязанность, как и отсутствие должным образом оформленного трудового договора.

В форме СЗВ-М страхователи должны указывать номер страхового свидетельства обязательного пенсионного страхования (СНИЛС), фамилию, имя, отчество и ИНН (если он известен) каждого застрахованного лица:

- штатных сотрудников, трудоустроенных на основании трудового договора;

- дистанционных сотрудников с трудовыми договорами;

- официально трудоустроенных совместителей;

- исполнителей по договорам гражданско-правового характера (предметом которых является оказание услуг или выполнение работ).

Форма СЗВ-М состоит из 4 разделов:

- регистрационный номер в Пенсионном Фонде;

- краткое наименование;

- ИНН/КПП.

«исхд» – исходная форма (подаваемая страхователем впервые за данный отчетный месяц);

«доп» – дополняющая форма (подается, чтобы дополнить ранее принятые Пенсионным Фондом сведения за данный отчетный месяц);

«отмн» – отменяющая форма (отменяет неверно поданные сведения за указанный отчетный месяц).

ФИО (в именительном падеже), СНИЛС, ИНН сотрудников.

Важно! Компании, которые сдают отчеты на 25 и более застрахованных лиц, обязаны отчитываться в электронной форме. При этом документ в электронном виде должен быть подписан усиленной квалифицированной электронной подписью.

Правление Пенсионного Фонда предоставляет страхователям несколько вариантов относительно подачи СЗВ-М, чтобы каждый мог выбрать для себя наиболее удобный вариант и не допускать просрочек по отчетности. Форму СЗВ-М можно подать в ПФР:

- В электронном виде с применением информационно-телекоммуникационных сетей общего пользования (включая интернет), в том числе «личного кабинета», Единого портала и официального сайта Пенсионного Фонда России.

- На бумажном носителе (можно передать лично или отправить по почте).

- Через МФЦ (многофункциональные центры).

В какие сроки необходимо сдать отчет по форме СЗВ-М

Страхователи должны отчитаться, представив в ПФР сведения о работниках по форме СЗВ-М, не позднее 15 числа того месяца, которые следует за отчетным месяцем. В Письме ПФР от 28.12.2016 № 08-19/19045 уточняется, что в том случае, если последний день срока пришелся на нерабочий праздничный день или выходной, крайним сроком подачи отчета следует считать следующий за ним рабочий день.

Какие штрафы налагаются за отказ от подачи формы СЗВ-М

Согласно указаниям ст. 17 Закона № 27-ФЗ, если компания не вовремя отправила отчет по форме СЗВ-М, ей придется уплатить штраф в размере 500 рублей на каждое застрахованное лицо, о котором страхователь не сообщил сведения. Аналогичный по размеру штраф накладывается на страхователя, который предоставил неполные и/или ложные сведения (так же, на каждого из сотрудников).

Существует несколько критических ошибок, из-за которых форма СЗВ-М не будет принята Пенсионным Фондом:

- в форме прописан неверный период, за который предоставлены сведения;

- повторная отправка исходной формы;

- отправляется дополняющая форма, а не исходная;

- совершена ошибка в регистрационном номере в Пенсионном Фонде;

- поставлена чужая электронная подпись.

В каких случаях отчет СЗВ-М будет отправлен страхователю на доработку

Если Пенсионный Фонд вернул форму на доработку, значит, страхователь допустил ошибки в сведениях на застрахованных лиц. В такой ситуации необходимо будет подать дополнительную форму СЗВ-М с указанием лишь тех работников, в отношении которых были изначально предоставлены недостоверные сведения. Ошибки могут быть следующие:

- отсутствует фамилия, имя и/или отчество сотрудника;

- СНИЛС и ФИО сотрудника не совпадают;

- вместо ИНН поставлены «0», поскольку страхователь не обладал данными об ИНН работника.

В СЗВ-М как исправить ошибки без штрафов – в какой срок нужно успеть устранить ошибки

Пенсионный Фонд дает возможность страхователям исправить ошибки в форме СЗВ-М и направить дополнительную форму, чтобы избежать штрафов. Срок устранения недочетов составляет 5 рабочих дней с момента получения информации от ПФР о наличии ошибки в отчете. Если исправленный отчет придет в ПФР в течение 5 рабочих дней, штрафа не будет. Об этом говорится в Приказе Минтруда РФ от 14.06.2018 № 385н.

Страхователь должен подать отчет по форме СЗВ-М за июль месяц до 15 августа. 22 августа работодатель получил протокол от ПФР о наличии ошибок в поданном отчете. Исправленный отчет должен поступить в ПФР не позднее 29 августа. В противном случае, на страхователя будет наложен штраф.

Ошибка в СЗВ-М: нельзя штрафовать страхователя за указание некорректного периода, решил Верховый суд

При отправке в Пенсионный фонд электронного отчета по форме СЗВ-М страхователь указал неверный период. При этом сведения достоверны и представлены в установленный срок. Вправе ли ПФР приравнять подобную ошибку к непредставлению отчетности за конкретный период и привлечь страхователя к ответственности? Нет, не вправе. Такой вывод следует из определения Верховного суда от 22.01.18 № 301-КГ17-20650 .

За один день до окончания срока (9 сентября) организация направила в ПФР отчет по форме СЗВ-М за август 2016 года. По технической ошибке в отчетности был указан неправильный период: отчет за август (отчетный период 08) выгрузился из бухгалтерской программы в программу электронного документооборота Пенсионного фонда РФ как отчет за июль. Самостоятельно выявив ошибку, страхователь исправил наименование периода и отправил расчет повторно. Но сделано это было уже за пределами срока сдачи отчетности — 20 августа.

В Пенсионном фонде сочли, что сведения за август фактически были направлены только 20 сентября, а 9 сентября был представлен отчет за иной период (за июль). В итоге организация была оштрафована на основании статьи 17 Федерального закона от 01.04.96 № 27-ФЗ за несвоевременную подачу СЗВ-М. Штраф составил 48 000 рублей.

Обратите внимание: при сдаче СЗВ-М и других отчетов наиболее комфортно будут чувствовать себя те страхователи, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности « Контур.Экстерн »). Все актуальные обновления и контрольные соотношения устанавливаются в веб-сервисах без участия пользователя. Если данные, которые ввел страхователь, не соответствуют требованиям к заполнению формы и контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки. А своевременное исправление ошибок избавит бухгалтера от необходимости подавать «уточненку», судиться или платить штрафы.

Суд первой инстанции признал привлечение к ответственности правомерным (при этом размер штрафа был снижен в десять раз). Но вышестоящие суды полностью поддержали страхователя, указав на следующее. В электронной базе данных ПФР уже содержались сведения за июль 2016 года (СЗВ-М за этот период был представлен 9 августа). Фонд подтверждает, что указанные сведения отличались от тех, которые поступили 9 сентября. При этом файл, поступивший 20 сентября содержит ту же информацию, что и файл от 9 сентября.

При таких обстоятельствах суд признал, что датой представления СЗВ-М за август следует считать 9 сентября. Так как сведения были представлены в установленный законом срок, фонд неправомерно привлек организацию к ответственности.

Напомним, что такой же вывод содержится в постановлениях:

Суды указали, что наличие ошибок в своевременно представленных сведениях не может являться основанием для привлечения к ответственности за нарушение срока представления сведений. Страхователь вправе дополнять и уточнять переданные им сведения о застрахованных лицах (ст.15 Закона № 27-ФЗ). Кроме того, в письме ПФР от 14.12.04 № КА-09-25/13379 разъяснено, что штраф не применяется, если страхователь самостоятельно выявил ошибку и представил достоверные сведения по персонифицированному учету.

Ошиблись в коде месяца в СЗВ-М – штраф можно отменить

Если в вовремя сданном отчете ошибочно указан номер предыдущего месяца, у чиновников нет оснований для штрафа (определение ВС от 22.01.2018 № 301-КГ17-20650).

Если ошиблись с номером месяца в СЗВ-М и направили исправленный отчет уже после срока сдачи, ПФР может назначить штраф за опоздание. Однако Верховный суд на вашей стороне.

Судьи считают, что Пенсионный фонд не вправе наказать компанию за техническую ошибку в номере месяца. По их мнению, у ПФР были все данные, чтобы понять, к какому периоду относится СЗВ-М. Ведь сведения за предыдущий месяц отличаются о тех, которые указаны в отчете с неверным номером периода. Кроме того, компания обозначила СЗВ-М с ошибкой как исходный. Также организация смогла представить возражения на акт проверки и объяснить, из-за чего подала исправленный отчет.

Вам также будет интересно:

Чтобы не пропустить ни одной важной или интересной новости, подпишитесь на рассылку. Это бесплатно. Мы будем держать вас в курсе всех новостей и событий.

Судебный вердикт: ПФР не должен штрафовать за технические ошибки в СЗВ-М

Предмет спора: Организация своевременно направила в ПФР отчет о застрахованных работниках по форме СЗВ-М. ПФР не принял первоначальный отчет со ссылкой на то, что в нем значился неправильный месяц. Повторно затребованный фондом отчет был представлен уже с нарушением сроков. Это дало ПФР возможность оштрафовать организацию за несвоевременное представление сведений.

За что спорили: 8 000 рублей

Кто выиграл: организация

Оспаривая решение ПФР, организация обращала внимание на то, что первоначальный отчет был подан в рамках законных сроков. Неверных сведений о застрахованных сотрудниках он не содержал, и единственная ошибка в нем касалась отчетного периода, который был указан неправильно. При этом сам фонд фактически и вынудил организацию нарушить сроки направления сведений, затребовав в конце года уточняющий отчет.

Суд кассационной инстанции согласился с доводами страхователя и признал решение ПФР нарушающим права организации.

Суд указал, что срок сдачи СЗВ-М – не позднее 15 числа месяца, следующего за отчетным (п. 2.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном учете в системе обязательного пенсионного страхования»).

За непредставление сведений в установленный срок к страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица (абз. 4 ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ).

При этом в отчете в обязательном порядке должны содержаться следующие сведения:

- фамилия, имя и отчество сотрудника;

- страховой номер индивидуального лицевого счета;

- идентификационный номер налогоплательщика (при наличии у страхователя данных об ИНН застрахованного лица).

Именно ошибки и неточности в данных сведениях позволяют ПФР не принять СЗВ-М и затребовать со страхователя уточняющие сведения. Все прочие ошибки не относятся к критическим. В рассматриваемом случае кассация пришла к выводу о том, что страхователем была допущена техническая ошибка (опечатка).

Техническая ошибка в наименовании отчетного периода не свидетельствует о нарушении страхователем срока сдачи сведений. При этом ПФР сам же и спровоцировал организацию на несвоевременную сдачу повторного отчета. На основании этого кассационный суд признал действия фонда незаконными.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Ошибка в указании отчетного периода

Ошибка в указании отчетного периода

Ошибка в сведениях по застрахованным лицам

Ошибка в сведениях по застрахованным лицам Чем чреваты внесенные изменения на практике?

Чем чреваты внесенные изменения на практике?