Описание страницы: налоговая декларация по налогу на имущество организаций в 2019-2020 году от профессионалов для людей.

Содержание

- 1 Новая декларация по налогу на имущество с 2019 года

- 2 С 2019 года представляется новая декларация по налогу на имущество

- 3 Новая форма декларации по налогу на имущество организаций с 2019 года

- 4 Снова изменилась отчетность по налогу на имущество

- 5 И снова об отчетности по налогу на имущество организаций

Новая декларация по налогу на имущество с 2019 года

С 2019 года представляется новая декларация по налогу на имущество

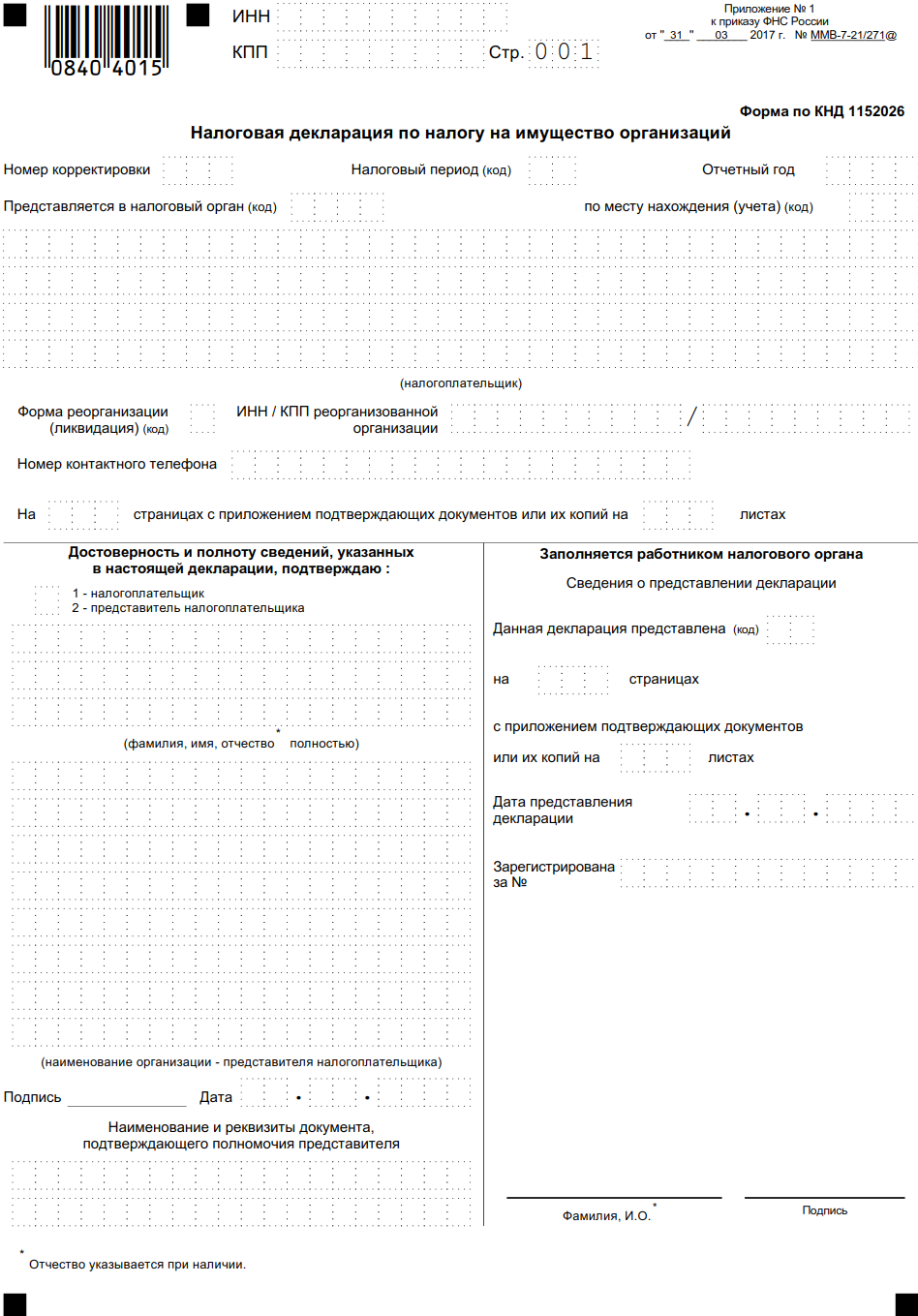

Порядок заполнения и форма декларации по налогу на имущества утверждена приказом ФНС от 31 марта 2017 г. N ММВ-7-21/271@. В этот приказ 04.10.18 внесены изменения, согласно которым расчет и декларация по налогу на имущество, начиная с 1 квартала 2019 года, представляются по новым формам.

Новая форма расчета и декларации по налогу на имущество

Изменения были внесены приказом Ф НС N ММВ-7-21/575@ от 04.10.18. С его текстом можно ознакомиться и скачать ниже.

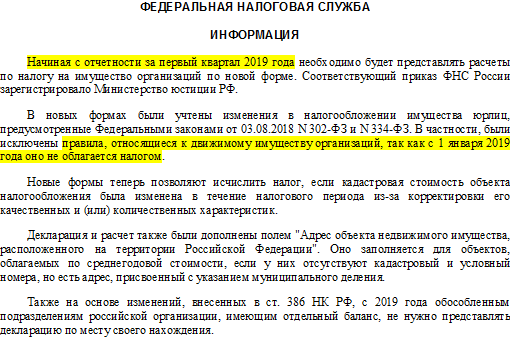

Эти изменения связаны с отменой налога на движимое имущество с 2019 года, а также некоторыми другими обстоятельствами, которые не позволяла учесть ранее действовавшая форма. Информацию об этом довела ФНС.

Приказ ФНС от 31.03.17 г. N ММВ-7-21/271@ (с учетом изменений от 04.10.18)

С текстом приказа ФНС с учетом изменений от 04.10.18 вы можете ознакомиться и скачать ниже.

В данном письме ФНС разъяснила, какие изменения произошли, а также сообщила, что расчеты и декларацию по новым форма нужно представлять, начиная с отчетности за 1 кв. 2019 года.

Свои ответы пишите ниже.

В строке 270 декларации по налогу на имущество указывается остаточная стоимость основных средств, учтенных на балансе организации по состоянию на 31 декабря отчетного года. В показатель данной строки не включается стоимость основных средств, не признаваемых объектом налогообложения налогом на имущество в соответствии с пп. 1-7 п. 4 ст. 374 НК РФ (к примеру, земельные участки и иные объекты природопользования). При этом обращаем внимание, что остаточную стоимость объектов основных средств, включенных в 1-ую или 2-ую амортизационные группы, несмотря на то, что такие объекты также не облагаются налогом на имущество, по строке 270 показать нужно.

Новая форма декларации по налогу на имущество организаций с 2019 года

ФНС России приказом от 04.10.2018 № ММВ-7-21/575@ внесла изменения в формы отчетности по налогу на имущество организаций. По новой декларации нужно будет отчитаться за 2019 год.

| Видео (кликните для воспроизведения). |

Напомним, ежеквартально нужно подавать в налоговую инспекцию налоговый расчет авансовых платежей по налогу на имущество. Его нужно подать в течение 30 дней после окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). По итогам года подают декларацию не позднее 30 марта следующего за завершившимся налоговым периодом года (п. 3 ст. 386 НК РФ).

Впервые “авансовый” расчет по обновленной форме нужно будет подать до 30 апреля 2019 года. По новой декларации нужно будет отчитаться за 2019 год.

Отчитаться же за 2018 год в марте 2019 года следует по старой форме.

Рассмотрим основные изменения в формах отчетности.

- из титульного листа;

- Раздела 1 “Сумма налога, подлежащая уплате в бюджет”;

- Раздела 2 “Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

- Раздела 3 “Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

С 2019 года движимое имущество не облагается налогом

В новых формах были учтены изменения в налогообложении имущества юридических лиц, предусмотренные Федеральными законами от 03.08.2018 № 302-ФЗ и № 334-ФЗ. Прежде всего, это отмена налога на движимое имущество.

С 1 января 2019 года налог на имущество будет уплачиваться только по недвижимости организаций. Поэтому из отчетности убраны все данные по основным средствам, относящимся к движимому имуществу. Их не нужно будет указывать даже справочно.

В связи с данным нововведением из Декларации исключены поля Раздела 2 “в том числе недвижимое имущество” (код строки 141) и “Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)” (код строки 270).

В связи с принятием Федерального закона от 03.08.2018 № 334-ФЗ “О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации”, согласно которому изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости:

- в Декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения (Раздел 3 Декларации дополнен строкой с кодом 095 “Коэффициент Ки”);

- порядок заполнения декларации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения.

Декларация и расчет также дополнены полем “Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации” (код строки 030 Раздела 2.1). Оно заполняется для объектов, облагаемых по среднегодовой стоимости, если у них отсутствуют кадастровый и условный номера, но есть адрес, присвоенный с указанием муниципального деления.

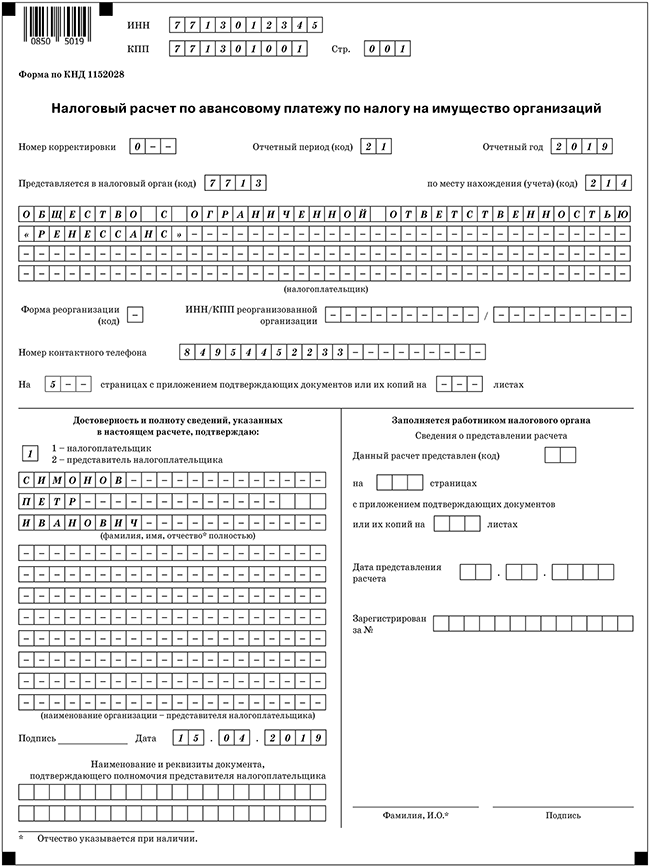

Рассмотрим на примере, как заполнить налоговый расчет по авансовому платежу по налогу на имущество организаций.

Так, Расчет состоит:

- из титульного листа;

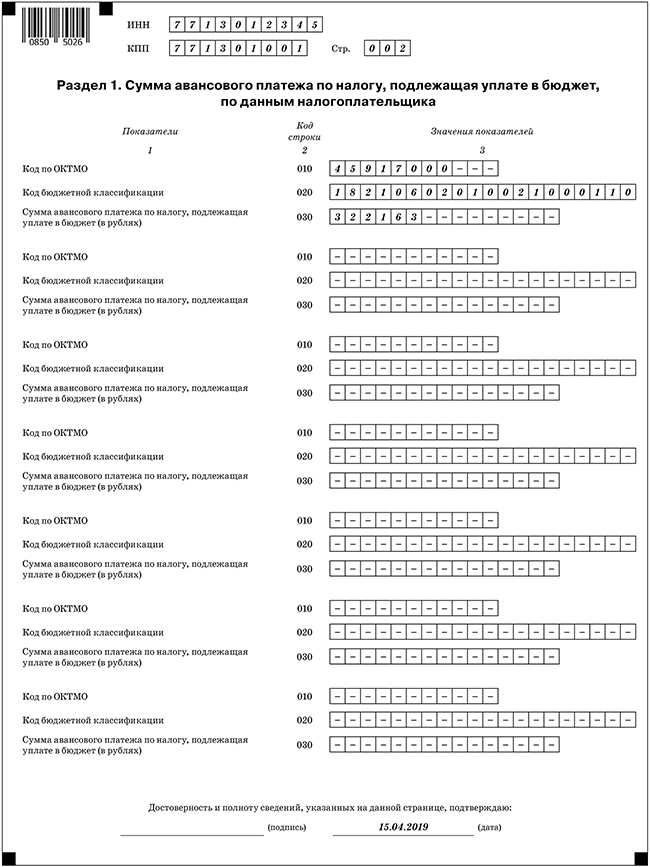

- Раздела 1 “Сумма авансового платежа по налогу, подлежащая уплате в бюджет, по данным налогоплательщика”;

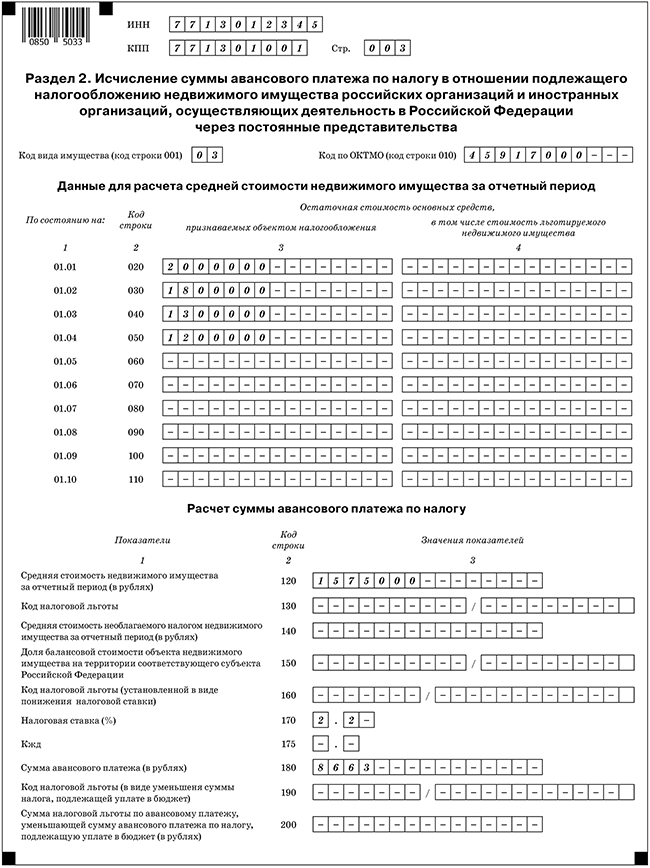

- Раздела 2 “Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению недвижимого имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства”;

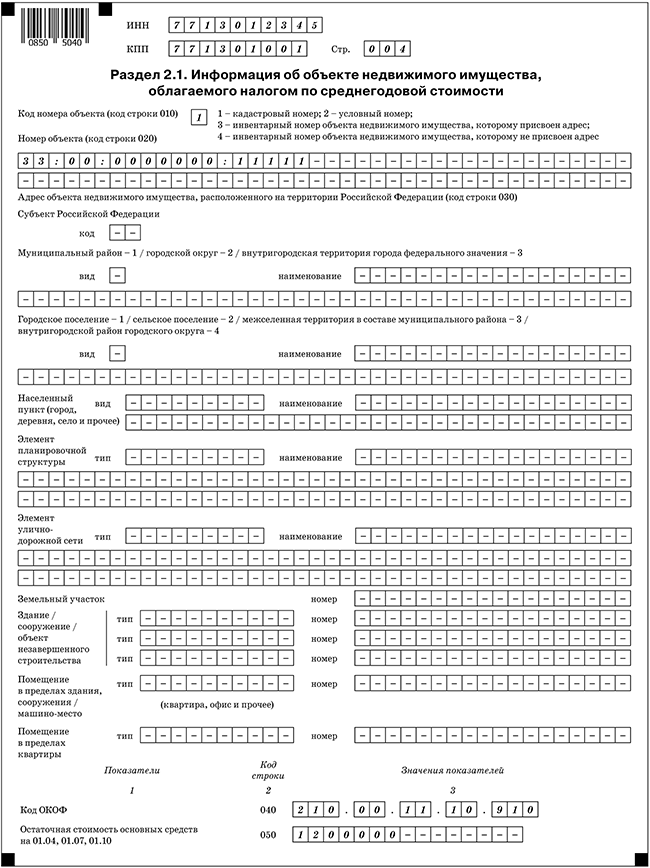

- Раздела 2.1 “Информация об объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости”;

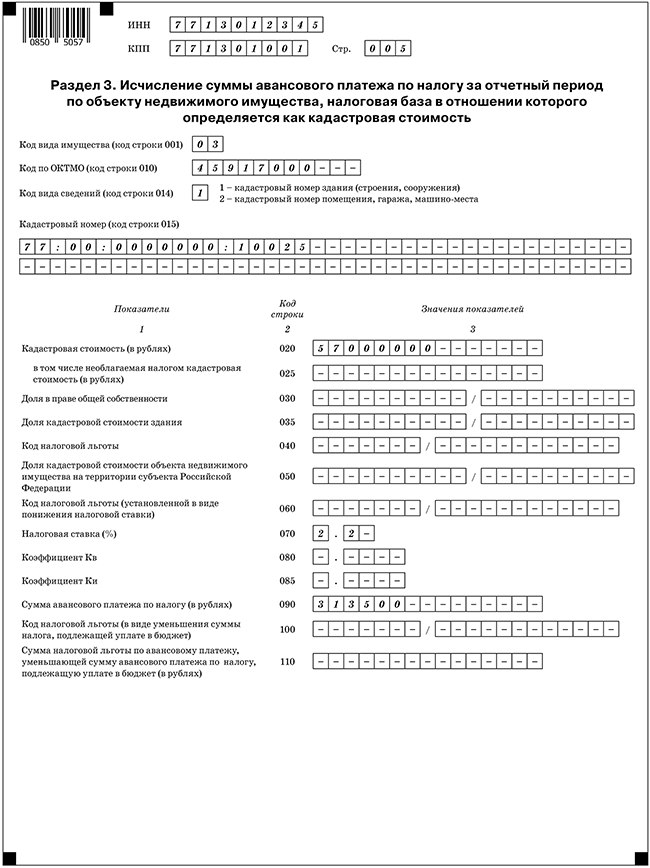

- Раздела 3 “Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость”.

Налоговый расчет по налогу на имущество организаций за первый квартал 2019 года бухгалтер заполнил так, как показано далее.

Пример заполнения декларация за первый квартал 2019 года

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

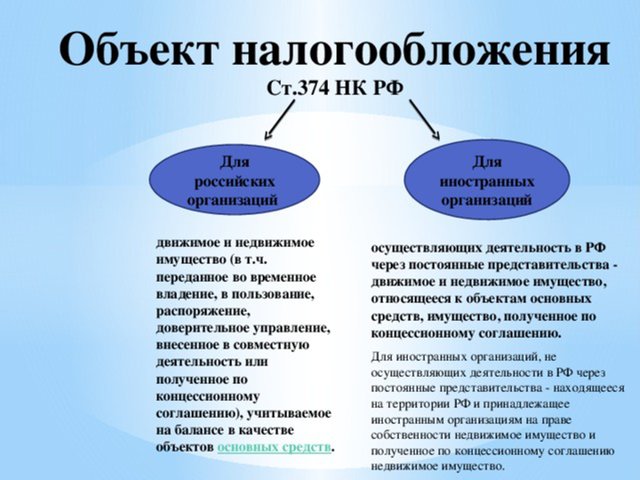

Федеральным законом от 03.08.2018 № 302-ФЗ в НК РФ внесены изменения, согласно которым с 01.01.2019 года объектом налогообложения налогом на имущество для российских организаций признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств.

Таким образом, движимое имущество с 01.01.2019 перестает облагаться налогом на имущество.

Однако, что именно считать движимым или недвижимым имуществом, в НК РФ не конкретизировано.

В соответствии с ч. 1 ст. 11 НК РФ институты, понятия и термины гражданского и других отраслей законодательства Российской Федерации, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

В связи с тем, что НК РФ не содержит норм, конкретизирующих признаки классификации имущества на движимое и недвижимое, использование норм и понятий из смежных отраслей права является правомерным на основании ч.1 ст.11 НК РФ.

Минфин РФ в своих разъяснениях ссылается, прежде всего, на нормы гражданского законодательства (письма от 20.12.2013 № 03-05-05-01/56232, от 04.10.2013 № 03-05-05-01/41301, от 10.09.2013 № 03-03-06/1/37238).

Налоговики в письме ФНС РФ от 01.10.2018 № БС-4-21/19038@ разъяснили, что к недвижимости относятся земельные участки, а также объекты, перемещение которых без несоразмерного ущерба их назначению невозможно. В частности:

- здания, сооружения, объекты незавершенного строительства;

- помещения;

- машино-места;

- жилые дома, квартиры, комнаты;

- дачи и гаражи.

В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН.

При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению.

Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).

Таким образом, принимая во внимание нормы ГК РФ, в целях исчисления налоговой базы по налогу на имущество организаций, к объекту недвижимости относится также имущество, составляющее с объектом недвижимости неделимую вещь.

Все остальное имущество признается движимым (п. 2 ст. 130 ГК РФ). Движимым имуществом считаются автомобили, мотоциклы и другие транспортные средства, за исключением тех, которые отнесены к недвижимым.

- Изменение порядка исчисления налога вследствие пересмотра кадастровой стоимости

С 01.01.2019 начнет действовать Федеральный закон от 03.08.2018 № 334-ФЗ, который вносит поправки в НК РФ по налогу на имущество компаний и граждан, а также земельному налогу.

Закон меняет порядок расчета имущественных налогов вследствие пересмотра кадастровой стоимости объекта. Применение нового порядка исчисления налога зависит от причин пересмотра кадастровой стоимости.

- Если стоимость имущества меняется по причине изменения характеристик объекта, таких как площадь, назначение и т.п., тогда налог на имущество рассчитают по новой кадастровой стоимости со дня внесения сведений в ЕГРН.

- Если изменение кадастровой стоимости имущества происходит в случае ее обжалования, тогда применяется следующий порядок пересчета налога на имущество.

| Видео (кликните для воспроизведения). |

В 2018 году, если налогоплательщик оспаривает кадастровую стоимость в комиссии при территориальном Росреестре или суде, то обновленные данные для расчета налога применяют с того налогового периода, в котором подано заявление о пересмотре кадастровой стоимости.

С 2019 года сведения о кадастровой стоимости, установленной решением комиссии или суда, будут учитывать при определении налоговой базы с начала налогообложения объекта по оспоренной кадастровой стоимости, а не с момента подачи заявления.

Например, если налог на имущество рассчитан по кадастровой стоимости объекта с 2017 года, а заявление об оспаривании этой стоимости удовлетворено в 2019 году, то плательщику пересчитают налоговые платежи с 2017 года.

А значит, если кадастровая стоимость после 01.01.2019 года изменится в результате обжалования или исправления ошибки, можно будет вернуть или зачесть налог и за предыдущие годы

- Новая декларация по налогу на имущество

С 01.01.2019 отчитываться по налогу на имущество необходимо по новой форме, утвержденной приказом ФНС РФ от 04.10.2018 № ММВ-7-21/575.

Декларация по налогу на имущество за 2018 год подает по старой форме.

С 2019 года сдавать отчетность по налогу на имущество должны только те компании, у которых есть недвижимость. Если в 2019 году недвижимости на балансе нет, расчет авансовых платежей и декларацию можно не представлять (письма Минфина от 28.02.2013 № 03-02-08/5904, от 17.04.2012 № 03-02-08/41).

Основные изменения произошли в разделах 2, 2.1 и 3 отчетности. Рассмотрим их подробнее.

Раздел 2. В Разделе 2 обновленной формы отражается исчисленная сумма налога только в отношении недвижимого имущества.

Из расчета по авансовым платежам удалили строку 210. В ней указывалась остаточная стоимость основных средств по состоянию на 1 апреля, 1 июля и 1 октября соответственно.

В декларации нет строки 270. В ней отражалась остаточную стоимость основных средств по состоянию на 31 декабря.

Раздел 2.1 также скорректирован. Теперь по строке 010 нужно указывать код номера объекта. А именно:

- «1» — если имеется кадастровый номер, указанный в ЕГРН;

- «2» — если нет кадастрового, но есть условный номер;

- «3» — если имеется только инвентарный номер и объекту присвоен адрес;

- «4» — если имеется только инвентарный номер, но объекту не присвоен адрес.

Помимо этого, в разделе появились графы для указания адреса объекта недвижимости. Они заполняются, если у объекта есть инвентарный номер, а кадастрового или условного номера нет. Но, если объекту адрес не присвоили, в новых полях поставьте прочерки. Сейчас в отчетах надо прописать кадастровый, условный или инвентарный номер объекта.

Раздел 3. Изменения внесены и в раздел 3 отчетности (он предназначен для расчета налога, который исчисляется исходя из кадастровой стоимости недвижимости).

- В отчетах появилось поле, в котором указывается код кадастрового номера недвижимости.

Код 1 — для зданий, строений, сооружений.

Код 2 — для помещений, гаражей, машино-мест.

В действующих формах указывают только кадастровые номера объектов.

- В разделе 3 также добавили строки «Коэффициент Ки». В расчете это строка 085, а в декларации — 095.

Их нужно заполнить, если в течение года изменились качественные или количественные характеристики недвижимости. Например, поменялась площадь или назначение объекта.

Чтобы определить коэффициент Ки, воспользуйтесь формулой:

Снова изменилась отчетность по налогу на имущество

Начиная с отчетности за 1-й квартал 2019 года расчет авансов по налогу на имущество нужно будет сдавать по форме, утвержденной приказом ФНС от 04.10.2018 № ММВ-7-21/575@. А бланк декларации из этого же приказа потребуется в 2020 году для отчета за 2019-й. Скачать их вы можете ниже.

Что же изменилось в отчетности:

1. В расчете по авансам из раздела 2 пропала строка 210, в которой сейчас отражают остаточную стоимость ОС на 01.04, 01.07, 01.10. Аналогичным образом из декларации убрали строку 270 с остаточной стоимостью на 31.12.

2. В разделе 2.1 как в расчете, так и в декларации изменились строки 010–030. Сейчас в них вы указываете кадастровый, условный или инвентарный номер соответственно.

Подробнее см. здесь.

В новой форме в строке 010 нужно будет проставить код вида номера:

- 1 — кадастровый;

- 2 — условный;

- 3 — инвентарный для объекта, у которого есть адрес;

- 4 — инвентарный для объекта, у которого адреса нет.

В строку 020 записать соответствующий номер.

Строка 030 предназначена для указания адреса недвижимости, но заполняется она только по объектам с кодом 3.

3. В разделе 3 теперь будет две строки для коэффициентов:

- Кв — учитывает период владения объектом в отчетном периоде. В расчете по авансам это строка 080, в декларации — 090.

где: Мс — число полных месяцев в отчетном периоде, в течение которых объект находился в собственности;

Моп — число месяцев в отчетном периоде.

- Ки — учитывает изменение кадастровой стоимости. Это строка 085 в расчете и 095 в декларации.

где: Мкс — число полных месяцев с соответствующей кадастровой стоимостью (до и после изменения);

Мс — число полных месяцев в отчетном периоде, в течение которых объект находился в собственности.

Эти коэффициенты понадобятся тем, кто продавал или покупал в отчетном году недвижимость, по которой в течение этого же года менялась кадастровая стоимость.

Если такие объекты будут, то по ним нужно будет заполнять два раздела 3: по кадастровой стоимости на 1 января и по измененной кадастровой стоимости.

О том, как заполнить и сдать декларацию за 2018 год, читайте здесь.

Необходимость утвердить новую декларацию по налогу на имущество с 2019 года (Приложение № 1 к Приказу ФНС от 04.10.2018 N ММВ-7-21/575@, далее – Приказ), точнее скорректировать старую, возникла в связи с последними поправками в НК РФ. Ведь со следующего года движимое имущество не будет объектом обложения налогом на имущество организаций (п. 1 ст. 374 НК РФ в ред., действ. с 01.01.2019). Напомним, что сегодня не облагаются налогом движимые основные средства только в тех субъектах РФ, где был принят соответствующий региональный закон.

Вместе с декларацией по налогу на имущество 2019 ФНС утвердила и новую форму налогового расчета по авансовому платежу (Приложение № 4 к Приказу). Если в вашем регионе введены отчетные периоды по налогу (п. 2,3 ст. 379 НК РФ), то впервые обновленный расчет вам нужно будет представить за I квартал 2019 года, а по новой форме декларации все налогоплательщики должны будут отчитаться по итогам 2019 года (п. 2 Приказа).

Что изменилось в декларации по налогу на имущество 2019

На титульном листе и в разделе 1 перемен нет, не считая новых штрихкодов в левой верхней части страниц. Их ФНС обновляет при каждой корректировке отчетности.

В раздел 2 «Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению недвижимого имущества российских организаций…» были внесены технические поправки: в заголовке, подзаголовке и некоторых строках раздела теперь прямо указано, что сведения в нем указываются именно о недвижимом имуществе.

Но больше всего изменился раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости». С отчетности за 2019 год его нужно будет заполнять отдельно на каждый объект недвижимости. Сначала в строке 010 необходимо указать код номера объекта. Если у недвижимого имущества в ЕГРН (п. 6.2 Приложения № 3 к Приказу ФНС от 31.03.2017 N ММВ-7-21/271@ в ред. от 04.10.2018, далее – Приложения № 3):

- есть кадастровый номер, то ставится код 1. Этот кадастровый номер затем нужно отразить в строке 020;

- нет кадастрового номера, но есть условный номер, то – код 2. И этот условный номер ставится в строке 020;

- нет ни кадастрового, ни условного номера, но есть инвентарный номер и присвоенный адрес, то указывается код 3. В отсутствие адреса – код 4. В строке 020 при этом нужно отметить инвентарный номер. Кстати, только если в разделе 2.1 стоит код 3, заполняется строка 030, где отражается адрес объекта недвижимости, причем довольно подробно.

В разделе 3 «Исчисление суммы налога за налоговый период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость» коэффициент К переименован в коэффициент Кв. Рассчитывается он по прежним правилам, указывается, как и ранее, в строке 090, но не в виде простой дроби, а в виде десятичной дроби с точностью до десятитысячных долей (п. 12 Приложения № 3). То есть до 4 знака после запятой: к примеру, 0,58333333 округляется до 0,5833.

Также в разделе 3 появилась строка для отражения коэффициента Ки. Он применяется, если в течение налогового периода изменилась кадастровая стоимость объекта недвижимости из-за изменения его количественных или качественных характеристик (п. 13 Приложения № 3).

Отчетные формы по имущественному фискальному сбору предоставляются организациями, признаваемыми налогоплательщиками в соответствии с главой 30 НК РФ . На сегодняшний день плательщиками признаются организации, имеющие на балансе в составе основных средств движимое и недвижимое имущество.

Обратите внимание, что с 2019 года вносятся изменения в указанную главу. Начиная с 01.01.2019, объектом обложения имущественным фискальным сбором будет считаться только недвижимость. Движимые основные средства (транспорт, оборудование, инвентарь) от обложения имущественным фискальным сбором освобождаются.

Налоговая декларация предоставляется по результатам налогового периода. Налоговым периодом для имущественного фискального платежа является год.

Форма отчета утверждена Приказом ФНС от 31.03.2017 № ММВ-7-21/ [email protected] . Именно по ней предоставляется отчетность за 2019 г.

Статьей 379 НК РФ установлен не только налоговый период — год, на также и отчетный период — квартал. Поэтому, кроме отчетности по результатам года, организация-налогоплательщик обязана ежеквартально предоставлять в ИФНС авансовый расчет по налогу на имущество. Срок сдачи установлен НК РФ, а бланк расчета — тем же Приказом ФНС от 31.03.2017 № ММВ-7-21/ [email protected] .

Отчетными периодами признаются:

Сроки сдачи отчетности, а также авансовых расчетов прописан в статье 386 НК РФ :

Не позднее 30 марта следующего года.

Не позднее 30 календарных дней месяца, следующего за отчетным кварталом.

Если день сдачи отчета выпадает на выходной или нерабочий праздничный день, то последний день предоставления переносится на первый следующий рабочий день.

В 2019 г. сроки следующие:

- 1 квартал — 30.04.2019;

- полугодие — 30.07.2019;

- 9 месяцев — 30.10.2019;

- год — 01.04.2020.

Отчетность по налогу на имущество сдается налогоплательщиками:

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения, выделенного на отдельный баланс;

- по месту нахождения каждого объекта недвижимости.

Что грозит несвоевременное предоставление отчетных форм

Если организация не соблюдает срок предоставления декларации по налогу на имущество, то ей грозит ответственность в соответствии со статьями 119 и 119.1 НК РФ в виде штрафа:

- 200 руб. — за несоблюдение электронной формы подачи отчетности;

- 5 % от неуплаченной суммы исчисленного платежа в бюджет на основании непредоставленной отчетности, но не менее 1000 руб. и не более 30 % от указанной суммы.

Кроме того, при несдаче налоговой декларации ИФНС имеет право заблокировать операции на банковских счетах компании до момента предоставления отчета в инспекцию (п. 3 ст. 76 НК РФ ). Происходит блокировка, если просрочка составила более 10 дней.

И снова об отчетности по налогу на имущество организаций

Автор: Данченко С. П., эксперт информационно-справочной системы «Аюдар Инфо»

Приказ ФНС России от 04.10.2018 № ММВ-7-21/575@ фактически утвердил новые формы налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций. Об этих новшествах, порядке их вступления в силу, а также о представлении единой декларации и поговорим.

Новшества декларации по налогу на имущество и порядок их вступления в силу

Приказ ФНС России № ММВ-7-21/575@ внес следующие основные изменения в действующую форму декларации по налогу на имущество организации:

из разд. 2 исключены поля «в том числе недвижимое имущество» (код строки 141) и «Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)» (код строки 270);

исключены положения, касающиеся представления декларации по местонахождению обособленных подразделений организации, имеющих отдельный баланс;

из п. 1.6 порядка заполнения декларации исключены положения о процедуре представления одной налоговой декларации в отношении подлежащей уплате в бюджет субъекта РФ суммы налога, по согласованию с налоговым органом по субъекту РФ;

разд. 3 декларации дополнен строкой с кодом 095 «Коэффициент Ки» – в декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения;

порядок заполнения декларации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения вследствие изменения в течение налогового периода качественных и (или) количественных характеристик этого объекта налогообложения, при возникновении (прекращении) у налогоплательщика в течение налогового периода права собственности (права хозяйственного ведения) на указанный объект;

разд. 2.1 декларации дополнен полем «Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации» (код строки 030), которое заполняется в случае отсутствия у объекта недвижимого имущества кадастрового номера и условного номера, указанных в ЕГРН, и наличия инвентарного номера, а также присвоенного этому объекту адреса на территории РФ;

порядок заполнения декларации дополнен приложением 7 «Коды субъектов Российской Федерации».

В налоговый расчет по авансовому платежу по налогу на имущество организаций внесены аналогичные поправки.

Внесенные изменения обусловлены следующими изменениями в гл. 30 НК РФ:

с 1 января 2019 года из состава объектов обложения налогом исключается движимое имущество (Федеральный закон от 03.08.2018 № 302-ФЗ);

изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в ЕГРН сведений, являющихся основанием для определения кадастровой стоимости (Федеральный закон от 03.08.2018 № 334-ФЗ).

Обратите внимание: контрольные соотношения показателей форм новой отчетности по налогу на имущество организацийприведены в Письме ФНС России от 05.12.2018 № БС-4-21/23605@.

Порядок представления отчетности за 2018 и в 2019 годах

Что касается вступления в силу новых форм, Приказ ФНС России № ММВ-7-21/575@ вступил в силу по истечении двух месяцев со дня его официального опубликования и применяется начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года.

Соответственно, налоговая декларация и налоговый расчет по авансовому платежу по налогу за отчетные и налоговый периоды 2018 года заполняются в соответствии с Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@, то есть по форме декларации, действовавшей в 2018 году до рассматриваемых новшеств.

За отчетные и налоговые периоды начиная с первого отчетного периода 2019 года отчетность по налогу заполняется по новым формам (письма ФНС России от 01.11.2018 № БС-4-21/21319@, от 22.11.2018 № БС-3-21/8670@).

Обратите внимание: новые формы отчетности по налогу на имущество организаций применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года.

Единая декларация по налогу на имущество организаций

В соответствии с п. 1.6 порядка заполнения декларации (в редакции, действовавшей до вступления в силу Приказа ФНС России № ММВ-7-21/575@), если законодательством субъекта РФ предусмотрено зачисление налога на имущество организаций в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, может заполняться одна декларация в отношении суммы налога, подлежащей уплате в бюджет субъекта РФ, по согласованию с налоговым органом по данному субъекту РФ, полученному до начала налогового периода, за который представляется такая декларация.

В аналогичном порядке подлежало согласованию представление одного налогового расчета по авансовому платежу по налогу на имущество организаций в отношении суммы авансового платежа, подлежащей уплате в бюджет субъекта РФ.

Приказ ФНС России № ММВ-7-21/575@ вступил в силу 31 декабря 2018 года. Встает вопрос о том, как представлять отчетность за 2018 год при наличии указанного согласования.

ФНС дала следующие разъяснения по данному вопросу: организации, получившие вышеуказанные согласования для налогового периода 2018 года, представляют единые декларации по налогу на имущество организаций за налоговый период 2018 года в соответствии с указанными согласованиями в налоговый орган, в который представлялись налоговые расчеты по авансовым платежам, с обязательным заполнением в налоговых декларациях кода постановки на учет (КПП) аналогично указанному в ранее представленных расчетах по авансовым платежам за 2018 год (письма от 19.11.2018 № БС-4-21/22414@, БС-4-21/22349@, от 27.11.2018 № БС-4-21/22936@, БС-4-21/22937@).

Налогоплательщики, состоящие на учете в нескольких налоговых органах на территории одного субъекта РФ, вправе представлять в 2019 году единую налоговую отчетность (единые декларации по налогу и единые расчеты по налогу) в отношении всех объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, в один из налоговых органов, в котором они состоят на учете на территории указанного субъекта РФ. Выбор налогового органа в данном случае остается за налогоплательщиком.

Согласно разъяснениям ФНС применение данного порядка представления налоговой отчетности осуществляется на основании представленного налогоплательщиком в налоговый орган по субъекту РФ уведомления о порядке представления деклараций (расчетов) по налогу (письма № БС-4-21/22936@, БС-4-21/22937@). Таким образом, обязательное ранее согласование заменено на уведомление налогового органа.

Порядок представления обозначенного уведомления следующий:

уведомление представляется налогоплательщиком в календарном году, являющемся налоговым периодом, до начала представления налоговой отчетности по налогу на имущество организаций за первый отчетный период этого года;

уведомить налоговый орган нужно однократно.

Заметим, что налоговики не указали конкретного предельного срока представления уведомления. Первый отчетный период 2019 года – это I квартал 2019 года (ст. 379 НК РФ). Соответственно, представить уведомление нужно до 31 марта 2019 года, поскольку с 1 апреля 2019 года уже можно отчитываться по налогу на имущество организаций. С другой стороны, как сказано далее, налоговики откажут в приеме единой налоговой отчетности по налогу на имущество организаций в случае представления уведомления после окончания предельного срока для представления отчетности по налогу за первый отчетный период 2019 года – это 30 апреля 2019 года (п. 2 ст. 386 НК РФ).

Поскольку никаких других разъяснений по срокам представления рассматриваемого уведомления на момент подготовки данного материала нет, рекомендуем представить заинтересованным лицам названное уведомление до 31 марта 2019 года.

Еще раз отметим: если законом субъекта РФ установлены нормативы отчислений от налога в местные бюджеты, то приведенные рекомендации не применяются.

Уведомление о порядке представления налоговых деклараций

В уведомлении должны быть указаны:

сведения, позволяющие идентифицировать налогоплательщика – ИНН, КПП, наименование организации, номер контактного телефона;

код налогового органа, куда будет представляться единая налоговая отчетность;

налоговый (отчетный) период, в течение которого применяется обозначенный выше порядок представления налоговой отчетности.

Рекомендуемая форма уведомления приведена в Письме ФНС России от 21.11.2018 № БС-4-21/22551@. Подчеркнем, что форма носит рекомендательный характер, то есть можно уведомить налоговиков и в произвольной форме, указав вышеприведенные данные.

В Письме ФНС России от 03.12.2018 № БС-4-21/23363@ говорится, что в случае несоблюдения указанных выше условий представления единой налоговой отчетности по налогу УФНС по субъекту РФ, в которое представлено уведомление, проинформирует в установленном порядке налогоплательщика о причинах, по которым уведомление не может рассматриваться как основание представления единой налоговой отчетности.

К таким причинам, в частности, относятся:

представление уведомления после окончания предельного срока для представления налоговой отчетности по налогу за первый отчетный период 2019 года;

представление уведомления без заполнения соответствующих реквизитов или с ошибочными реквизитами (например, представление уведомления за налоговый период, не совпадающий с периодом представления уведомления);

отсутствие постановки на учет налогоплательщика в соответствии со ст. 83 НК РФ в налоговом органе, который выбран для представления единой декларации (расчетов) по налогу;

наличие в субъекте РФ закона, устанавливающего в налоговом периоде представления уведомления нормативы отчислений от налога в местные бюджеты;

представление уведомления в случае, если у налогоплательщика в субъекте РФ имеются (на праве собственности или праве хозяйственного ведения) исключительно объекты недвижимого имущества, налоговая база в отношении которых исчисляется как кадастровая стоимость.

Разработана рекомендуемая форма данного сообщения, в котором будут указаны конкретные причины фактически отказа в представлении единой декларации по налогу на имущество.

В 2019 году в соответствии с п. 1 ст. 386 НК РФ (в новой редакции) налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено данным пунктом, налоговые расчеты по авансовым платежам по налогу и налоговую декларацию (налоговую отчетность).

Согласно п. 3.2.6 порядка заполнения налоговой декларации и п. 3.2.6 порядка заполнения налогового расчета по авансовому платежу по налогу на имущество организаций на титульном листе налоговой отчетности указывается код представления налоговой отчетности (далее – код) в налоговый орган по месту нахождения (учета) в соответствии с приложением 3 к порядку заполнения налоговой декларации и приложением 3 к порядку заполнения налогового расчета.

Код

Наименование и основание применения кода

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.