Описание страницы: когда пригодится новый отчет по косвенным налогам от профессионалов для людей.

Косвенные налоги уплачивают импортеры товаров из стран — участников ЕАЭС. Понятие косвенных налогов включает в себя НДС и акцизы. По импортным операциям налогоплательщики обязаны отчитываться путем сдачи декларации по косвенным налогам. Когда сдавать «импортную» отчетность, как заполнить декларацию, расскажем ниже.

Если импортируемый товар из стран ЕАЭС облагается НДС, то применяются ставки НДС, действующие и для товара российского производства. То есть уплата косвенных налогов (НДС) при импорте из Белоруссии, Казахстана или другой страны ЕАЭС осуществляется по ставкам 10 % и 20 %.

НДС платят все импортеры, даже упрощенцы.

Если ввоз товаров осуществляется нерегулярно, декларация сдается только за тот месяц, в котором был осуществлен импорт.

Сроки отчетности по косвенным налогам зафиксированы в п. 20 Договора о Евразийском экономическом союзе от 29.05.2014.

Данный протокол говорит, что сдавать декларацию нужно до 20-го числа месяца, наступающего за отчетным. При этом под отчетным месяцем следует понимать:

- месяц оприходования импортированных товаров;

- месяц, в котором нужно заплатить лизинговый платеж согласно условиям договора.

Помимо декларации налогоплательщики обязаны представить ряд документов. В Договоре о ЕАЭС зафиксировано восемь видов таких документов (п. 20).

Декларация по косвенным налогам включает стандартный титульный лист и три раздела.

Первый раздел собирает информацию об НДС по импортируемым товарам. Разделы 2 и 3 содержат информацию об акцизах и заполняются только при необходимости. То есть если акцизы компания не платит, сдать нужно только титульный лист и раздел 1.

Раздел 1 содержит суммы НДС к уплате. При этом весь НДС делится в зависимости от вида товаров. Для отражения общей суммы налога предназначена строка 030. Строки 031–035 — это расшифровка строки 030. Так, строка 032 отражает налог по продуктам переработки давальческого сырья, а строка 035 — налог с товаров, ввезенных в РФ по договору лизинга.

Существуют и такие импортные товары, которые не облагаются НДС (гл. 21 НК РФ), — их следует отразить в строке 040 раздела 1.

Раздел 2 фиксирует информацию обо всех подакцизных товарах, кроме этилового спирта различного происхождения. Акцизы так же, как и НДС, отражаются по видам подакцизных товаров. Также в данном разделе по каждому виду товаров указывается страна, из которой доставлен товар.

| Видео (кликните для воспроизведения). |

При заполнении второго раздела потребуется учесть ряд нюансов. Все особенности подробно изложены в Порядке заполнения декларации.

Раздел 3 отражает информацию о спирте.

Коды видов подакцизных товаров содержатся в приложениях к порядку заполнения декларации.

Пример заполнения. ООО «Сила» прошло все таможенные процедуры и импортировало товар из Казахстана. НДС по импорту составил 56 000 рублей. Эту сумму нужно уплатить в бюджет. Товар принят к учету ООО «Сила» 17.05.2018. Значит, декларацию ООО «Сила» должно сдать до 20.06.2018. Бухгалтер компании заполнил титульный лист и раздел 1. Налоговым периодом считается май, ему соответствует код 05, который следует указать в предназначенной для этого ячейке. Компания сдает декларацию в составе титульного листа и раздела 1.

Декларация по косвенным налогам при импорте товаров из стран – участниц Таможенного союза

Составлять и сдавать декларацию по косвенным налогам должна компания, которая импортировала товары с территории Республики Беларусь или Казахстана. Отчет нужно заполнять за месяц, в котором:

– организация приняла импортированные товары на учет;

– наступает срок лизингового платежа, предусмотренный договором лизинга (если товары ввозятся по договору лизинга, которым предусмотрен переход права собственности).

Об этом сказано в пункте 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ, и пункте 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н.

Если в течение месяца российская фирма не импортировала товары и предметы лизинга с территории стран – участниц Таможенного союза (срок лизингового платежа не наступал), декларацию по косвенным налогам составлять не нужно.

Как платить НДС при импорте из Белоруссии и Казахстана

Организация, применяющая специальный налоговый режим, ввозит товары с территории стран – участниц Таможенного союза.

Спецрежимники, импортировавшие товары с территории Республики Беларусь или Казахстана, также являются плательщиками ввозного НДС (п. 1 ст. 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ, п. 1 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

Такие организации обязаны рассчитать НДС, перечислить его в бюджет и сдать специальную налоговую декларацию, приложив к ней все необходимые документы (п. 8 ст. 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ).

Декларацию нужно сдать не позднее 20-го числа месяца, следующего за тем месяцем, в котором организация приняла к учету товары, ввезенные с территории Республики Беларусь или Республики Казахстан. Но, допустим, компания ввозит в Россию предметы лизинга (по договору, который предусматривает переход права собственности на них к лизингополучателю). Тогда декларацию нужно подать не позднее 20-го числа месяца, следующего за тем месяцем, в котором наступает срок платежа, предусмотренный договором лизинга.

Положения статьи 163 Налогового кодекса РФ, где сказано, что налоговым периодом по НДС является квартал, в данном случае не применяются. Это объясняется тем, что международные договоры по вопросам налогообложения имеют приоритет над налоговым законодательством России (ст. 7 Налогового кодекса РФ). Соглашение от 25 января 2008 года относится к таким договорам. Неотъемлемой частью этого Соглашения является Протокол, ратифицированный Законом от 19 мая 2010 г. № 98-ФЗ (ст. 4 Соглашения от 25 января 2008 г.). Требования, предусмотренные этим Протоколом, обязательны для всех российских организаций.

Одновременно с декларацией в инспекцию сдайте пакет документов, который предусмотрен пунктом 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ (п. 6 письма Минфина России от 22 июля 2010 г. № 03-07-15/101). Если последний срок подачи декларации и пакета документов приходится на выходные, отправьте их в инспекцию в первый следующий рабочий день (п. 5 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

Декларация по косвенным налогам включает в себя:

– титульный лист;

– раздел 1 «Сумма НДС, подлежащая уплате в бюджет в отношении товаров, импортированных на территорию РФ с территории государств – членов Таможенного союза»;

– раздел 2 «Сумма акциза, подлежащая уплате в бюджет в отношении подакцизных товаров, импортированных на территорию РФ с территории государств – членов Таможенного союза»;

– приложение к декларации «Расчет налоговой базы по виду подакцизного товара».

Особенности заполнения разделов и приложения специальной декларации по косвенным налогам приведены в Порядке, утвержденном приказом Минфина России от 7 июля 2010 г. № 69н.

Титульный лист и раздел 1 декларации обязаны представить все организации:

– которые в отчетном месяце приняли на учет товары, ввезенные в Россию из стран – участниц Таможенного союза (независимо от того, облагаются эти товары НДС или нет);

– у которых в отчетном месяце наступил срок лизингового платежа, предусмотренный договором лизинга.

Итоговая сумма НДС, рассчитанная к уплате в бюджет, по товарам, импортированным из стран – участниц Таможенного союза, отражается по строке 030 раздела 1 декларации. Она должна соответствовать сумме налогового вычета, отраженного по строке 190 раздела 3 общей декларации по НДС. Если организация ввозила в Россию подакцизные товары, дополнительно нужно заполнить раздел 2 и приложение к декларации.

Какие документы представляют в налоговую инспекцию вместе с декларацией

К декларации нужно приложить:

– заявление о ввозе товаров и уплате косвенных налогов на бумажном носителе (в четырех экземплярах) и в электронном виде;

– выписку банка, подтверждающую уплату НДС в бюджет;

– транспортные и (или) товаросопроводительные документы;

– счета-фактуры на отгрузку товаров;

– договор, на основании которого товар ввозится в Россию (договоры купли-продажи, лизинга, товарного кредита (товарного займа), договоры об изготовлении товаров, – о переработке давальческого сырья);

– договоры комиссии, поручения или агентский договор (если они заключались);

– договор, в целях исполнения которого импортируемые товары были приобретены по договорам комиссии, поручения или агентскому договору (если посредники НДС не уплачивают).

Допустим, товары ввозятся с территории Белоруссии или Казахстана, а продавец – представитель другого государства, в том числе не являющегося участником Таможенного союза. Тогда инспекторам нужно представить еще один документ. Речь идет об информационном сообщении поставщика товаров о лице, у которого они были приобретены.

Обратите внимание: иногда в налоговую инспекцию нужно представлять не все указанные документы. Например, если оформление счетов-фактур, товарных и товаросопроводительных документов национальным законодательством союзных государств не предусмотрено, ваши инспекторы эти бумаги потребовать не могут.

Все документы, кроме заявления о ввозе товаров и уплате косвенных налогов, можно приложить к декларации в виде копий, заверенных руководителем (главным бухгалтером) и печатью организации.

Заявление, подтверждающее, что компания ввезла в Россию товары из Республики Беларусь или Казахстана

Компания импортировала товар с территории стран – участниц Таможенного союза, но декларацию по косвенным налогам сдать вовремя не успевает.

Не позднее 20-го числа месяца, следующего за тем месяцем, в котором вы импортировали товары, налоговая декларация по косвенным налогам должна быть сдана в инспекцию.

Если ваша компания не представила отчетность в срок, ее оштрафуют на основании статьи 119 Налогового кодекса РФ. Такой порядок теперь закреплен в пункте 9 статьи 2 Протокола от 11 декабря 2009 года.

Кроме того, возможен и штраф по статье 15.5 Кодекса РФ об административных правонарушениях. Для должностных лиц организации штраф составляет от 300 до 500 руб.

Как платить НДС при импорте из Белоруссии и Казахстана

Бракованный импорт с территории Таможенного союза вернули поставщику.

Организация может вернуть товары, импортированные из стран – участниц Таможенного союза, из-за брака или неполной комплектации.

Если товары вернули в том же месяце, в котором приняли к учету, то отражать их в налоговой декларации не нужно. Если возврат происходит в последующих месяцах, организации придется подать уточненную декларацию за период, в котором товары были приняты к учету (абз. 2 п. 9 ст. 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ).

| Видео (кликните для воспроизведения). |

Компания приняла к учету импортные товары, начислила НДС и уплатила его в бюджет, но полного пакета документов у нее нет.

Организации необходимо сдать налоговую декларацию в срок. Тогда она сможет избежать наказания по статье 119 Налогового кодекса РФ. А принять отчетность чиновники обязаны.

Другое дело, что придется платить штрафы за несвоевременное представление документов, предусмотренные пунктом 1 статьи 126 Налогового кодекса РФ. Напомним, что штраф составляет 200 руб. за каждый несданный документ.

Ведь требование представить документы, подтверждающие уплату НДС по товарам, ввезенным в Россию с территории Республики Беларусь и Казахстана, установлено пунктом 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ. Этот Протокол является неотъемлемой частью Соглашения от 25 января 2008 г. (ст. 4 Соглашения от 25 января 2008 г.).

А так как нормы международного соглашения имеют приоритет над российским налоговым законодательством, они обязательны для всех российских организаций.

Невыполнение этих требований – основание для того, чтобы привлечь компанию к налоговой ответственности по российскому законодательству.

Декларация по косвенным налогам необходима при провозе товаров через границу нашей страны. При её формировании необходимо учитывать ряд особенностей. Среди них можно выделить специфику составления и сроки сдачи в налоговые представительства.

Не все располагают подобной информацией. Образец заполнения и инструкция к нему находится в открытом доступе в интернете.

Законодательство нашей страны говорит, что таможенные пошлины не взимаются при перемещении продукции между участниками таможенного союза. Но при товарообмене между данными государствами необходимо уплачивать налоги, устанавливаемые в виде надбавки.

Основные требования и порядок выплат регулируют обособленные международные договоренности. Они имеют приоритет для налогового кодекса.

Декларация по косвенным налогам в 2019 году имеет ряд общих правил при составлении:

- В документе должна быть предусмотрена сквозная нумерация. Начальной точкой проставления порядковых номеров является титульный лист. Итоговое количество разделов не влияет на это.

- Любые числовые значение проставляются в поля декларации слева направо.

- В пустое пространство полей необходимо вписать ноль или прочерк.

- Текстовые пояснения следует заполнять прописными буквами. Показатели стоимости записываются в целых рублях.

- Недопустимо корректировать значения, внесенные в декларацию. Они исправляются шариковой ручкой. Их правильность подтверждает подпись налогоплательщика.

- Недопустимо скреплять листы теми средствами, которые способны повредить их.

Днем предоставления документации в налоговые органы являются следующие даты:

- День, в которые владелец организации или его официальный представитель предоставляют необходимые сведения в налоговую.

- День отправления данных при помощи заказного письменного сообщения. Опись помещается во вложение.

- День передачи по средствам канала телекоммуникации. Необходимо подтверждение данного типа отправки.

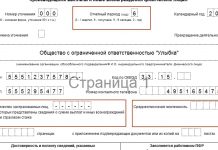

Бланк декларации по косвенным налогам:

Среди наиболее важных положений следует выделить следующие факторы. Новая форма декларации начала действовать с июля десятого года. Приказ министерства финансов 07.07.2010 №69Н подтверждает это. Срок предоставления — раньше двадцатого числа месяца, следующего за месяцем, в котором принимались на учет ввозимые продукты.

Письменное заявление федеральной налоговой службы от 17.10.2013 требует наличие кода ОКТМО. Его нужно указать налоговым агентам и плательщикам. Данное требование вступило в силу с первого дня 2019 года.

Материалы для заполнения документа при ввозе продукции из государств, входящих в таможенный союз:

- Приказ финансового министерства №69;

- справочная информация;

- пособие по НДС;

- статьи «Годовые налоговые отчеты» за 2019 и 2019 год;

- нюансы заполнения документов при импорте вещей из Армении, Белоруссии, а также Казахстана.

Во избежание проблем необходимо знать, кто сдает декларацию. Её составлением и сдачей занимается та организация, которая импортировала товары на российские предприятия. Отчетным месяцем считается тот, в котором прибывшие средства были оприходованы компанией-потребителем, и срок наступления уплаты лизинга. Он предусматривается в договоре, также там находится описание перехода права собственности.

В том случае, если импортированный товар не оформлен российским предприятием на протяжении месяца, то нет необходимости сдавать декларацию.

Срок сдачи декларации не позже двадцатого числа месяца, следующего за периодом принятия товаров, при ввозе товаров из республики Беларусь и из Казахстана.

Приказ об утверждении расчетного листка по заработной плате можете скачать тут.

Если же в сделке фигурируют предметы лизинга, то вся документация сдается не позже двадцатого числа месяца, следующего за тем, в котором наступил срок платы.

При заполнении документа необходимо соблюдать ряд особенностей.

Пример заполнения сможет продемонстрировать их более детально:

- ИНН, КПП и порядковые номера страниц указываются автоматически. Данные берутся из карты регистрации в системе бухгалтерского и складского учета.

- В графе Код по ОКАТО до того, как новая форма была подтверждена, необходимо вписать ОКТМО. Его можно найти в соответствующем классификаторе.

- Код бюджетной классификации пишется при заполнении каждого раздела. По ним зачисляются суммы акцизов и НДС. Его можно найти, выбрав КБК по тождественному налогу.

Осуществлять сдачу декларации можно несколькими способами. Наиболее импонирующим является электронный вариант. Но также распространен и печатный.

Первый лучше всего подходит наиболее крупным организациям. Их среднесписочное число сотрудников должно превышать сто человек. Монополистические предприятия сдают декларацию исключительно в электронном виде. На прибыль налагается налог, база которого указывается там же.

Второй вариант чаще используется меньшими конторами. Его необходимо предоставлять в виде утвержденной формы, которая ориентирована на компьютер. Декларация заполняется вручную или печатается на принтере. В данном случае не допускается корректировка записей и двусторонняя печать.

Иногда бывает проблематично правильно определить налоговую базу.

При оформлении товаров, которые облагаются акцизами, её формируют следующие статьи:

- расчетная величина стоимости товаров, которые реализовались в допустимый срок;

- объем проданной продукции в натуральном виде;

- комбинированная величина налога, собирающаяся из фиксированных процентов.

В прочих ситуациях налоговая база формируется на основе стоимостных показателей импортированной продукции. Если товар является результатом выполнения договорных обязательств, то стоимостью признаются затраты на всю сделку. Отдельные расходы способны увеличить налоговую базу.

При подаче декларации в налоговые органы необходимо приложить определенные документы.

В ИФНС, которая находится по месту регистрации предприятия, предоставляется следующее:

Все вышеупомянутые документы предоставляются в тот день, в который была произведена уплата рассматриваемого налога.

Данная документация должна состоять из нескольких страниц.

Таковыми являются:

- титульный лист;

- первый раздел, именуемый «Величина НДС, который необходимо уплатить государству в отношении тех товаров, которые были ввезены на территорию России»;

- второй раздел, который называется «Величина акциза, касающаяся облагаемых товаров, который следует уплачивать в бюджет Российской Федерации;

- приложение — оно содержит данные о вычислении налоговой базы по разновидностям облагаемого акцизами товара.

Первый лист и раздел необходимо заполнять тем плательщикам, которые принимали ввезенный товар на учет. Второй раздел необходимо предоставить, если операции, совершенные налогоплательщиком, были совершены в отчетный период. Также необходимо придерживаться ряда общепринятых правил.

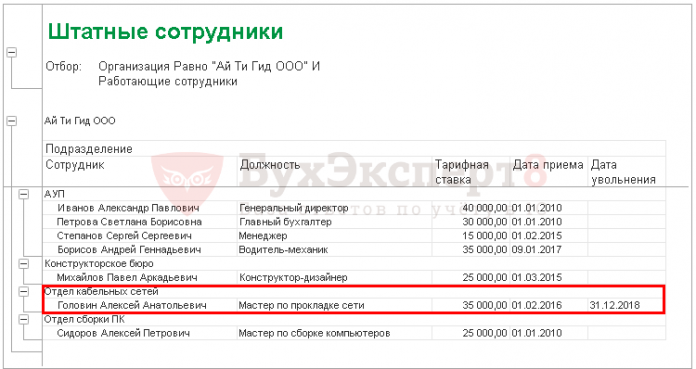

С 2019 года заявление об импорте товаров имеет новую форму, отличную от других. Будет рассмотрен образец заполнения документации в 1С 8.3.

Для успешного составления декларации рекомендуется придерживаться хронологической последовательности действий, указанных ниже:

- Обозначить настройки, которые будут функционировать при учете операций по ввозимым товарам.

- Настраивается учетная политика.

- Настраиваются основные параметры учета операций.

- Определяется направленность функционала программы.

- Вносятся сведения о контрагентах в справочники.

- Заполняется справочная информация о номенклатуре.

- Вводятся настройки для операций, суть которых в поступлении продукции, ввозимой из других стран.

- Создается документ о поступлении товаров из стран таможенного союза.

- Заполняется заявление об импорте товаров и выплате косвенных налогов.

- Формируется окончательный внешний вид декларации.

Придерживаясь данных рекомендаций можно оградить себя от нежелательных ошибок при составлении документа. Лишние расходы не потребуются.

Если подать декларация не вовремя, то это будет признано правонарушением действующего законодательства. За это предусматривается административная и налоговая ответственность

Несвоевременное предоставление необходимой документации карается штрафом, размер которого составляется двести рублей.

Отсюда вы сможете скачать образец бланка расчета РСВ-1.

Образец приказа о выдаче подотчетных сумм любой желающий может увидеть в этой статье.

Бухгалтерское обслуживание от проверенных партнеров СКБ Контур. Для тех, кто хочет делегировать бухгалтерию профессионалам.

Декларация по косвенным налогам составляется российскими организациями-импортёрами товаров из государств ЕАЭС. С 2018 года ФНС утвердила новую форму декларации. В статье расскажем, кто сдает декларацию, какова процедура её заполнения и какие сроки определены для подачи.

Отечественные компании, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

- приняли импортные товары на учет;

- настало время лизингового платежа.

- с титульного листа убрали поле для кода ОКВЭД и добавили поле для кода по форме реорганизации;

- второй раздел дополнили расчетом суммы акциза по подакцизным товарам, кроме этилового спирта;

- ввели третий раздел для расчета суммы акциза к уплате при ввозе этилового спирта;

- коды ОКАТО на всех страницах заменили на ОКТМО и изменили штрих-коды.

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает 4 листа — титульник и 3 раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

- Укажите ИНН и КПП организации;

- если подаете первичку, ставьте номер корректировки — 0, для уточненной декларации — 1,2 и далее;

- налоговый период — месяц, поэтому в соответствующем поле укажите номер месяца «06» — для июня, «07» — для июля и т.д.;

- заполните поле «предоставляется в налоговый орган» соответствующим кодом, а если подаете декларацию по месту учета — заполните поле «по месту нахождения», указав код 400.

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4000 рублей.

- Строка 032: 4 000 * 18% = 720 рублей

- Строка 031: 45 000* 18% = 8 100 рублей

- Строка 030: 8 100 + 720 = 8 820 рублей.

Строка 030 рассчитывается как сумма строк 031-035 первого раздела. Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по ст. 150 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Во втором разделе, заполнение строк 010, 020 и 030 аналогично первому. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

- код вида товара и код единицы измерения;

- если приобрели мотоцикл или авто, укажите в столбце мощность двигателя, а для товаров с этиловым спиртом — его содержание;

- объем/количество товара и налоговую базу;

- в строке 050 — сумму акциза по данному товару.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

- код вида спирта можно посмотреть в Приложении №5 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- код вида подакцизного товара, для производства которого будет использован завезенный этиловый спирт. Если производимая продукция не подакцизный товар, поставьте в графе прочерк.

- код признака применения ставки акциза на спирт указан в Приложении №6 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- налоговую базу в литрах.

В строку 050 внесите сумму акциза в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него.

Отчетный период составляет 1 месяц, поэтому если вы ввозили товары из стран членов ЕАЭС в течение месяца, на следующий месяц заполните и подайте декларацию. Форму нужно подать до 20 числа месяца, следующего за тем, как импортный товар был принят к учету. Если компания ввозит товары, являющиеся предметом лизинга, то декларацию подают в месяце, следующим за лизинговым платежом.

Декларацию подавайте в налоговую по месту учета. Это можно сделать лично, отправить по почте или через ТКС. Если вы решили отнести декларацию самостоятельно, датой представления будет день, когда вы принесли документ в налоговую. При отправке по почте или ТКС день представления совпадает с днем отправки.

Вместе с декларацией налогоплательщику нужно подать пакет документов. Их можно представить в виде заверенных копий с печатью, кроме заявлений на ввоз и уплату налогов. Пакет включает:

- заявление на ввоз товаров;

- заявление об уплате налогов;

- банковскую выписку, подтверждающую уплату налогов;

- транспортные документы, счета-фактуры и товаросопроводительную документацию;

- договор на приобретение импортных товаров;

- договор поручения, комиссии или агентский.

Оформление счетов-фактур, товарных или товаросопроводительных документов может быть не предусмотрено законодательством контрагента, тогда налоговики не могут их с вас требовать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет безошибочно подготовить декларацию по косвенным налогам и другие виды отчетности. Отчетность формируется автоматически, а еще вам не придется посещать налоговую инспекцию — вы отправите декларации онлайн. Получите бесплатный доступ к сервису на 14 дней прямо сейчас.

Права на информацию в разделе “Справка УПП”, “Справка БП” и “Справка ЗУП” принадлежат фирме 1С (http://1c.ru)

Права на информацию в разделе “Практический опыт” принадлежат Мутовкину А.М.

Перепечатка разрешена только с активной ссылкой на правообладателя.

Регламентированный отчет «Декларация по косвенным налогам при ввозе товаров из Республики Беларусь»

Регламентированный отчет «Декларация по косвенным налогам при ввозе товаров из Республики Беларусь»

Регламентированный отчет по выбранной пользователем форме открывается после нажатия кнопки «ОК» в «стартовой» форме отчета. В открытом отчете будет установлен отчетный период, указанный в стартовой форме. Изменить отчетный период в уже открытом отчете нельзя: если отчет не записан, можно отказаться от ввода отчета и, вновь через стартовую форму, открыть отчет за другой период.

Работа с регламентированными отчетами организована следующим образом.

Форма для составления регламентированного отчета содержит бланк отчета, то есть табличный документ 1С:Предприятия, работающий в режиме ввода данных, а также диалог управления заполнением и печатью данного отчета.

Ячейки отчета окрашены в разные цвета.

Ячейки желтого цвета можно заполнять вручную.

Ячейки зеленого цвета вычисляются автоматически, на основе введенных данных в других ячейках.

В верхней части диалога необходимо изменить единицу измерения и точность вывода сумм в отчете, если необходимо, чтобы она отличалась от установленной законодательно, а также указать дату подписания отчета.

В некоторых случаях, в верхней части диалога могут располагаться и другие элементы.

Ниже описано назначение некоторых управляющих элементов диалога.

«Настройка страниц» – если отчет состоит из многих разделов (например, это почти все налоговые декларации), форма отчета реализована в виде диалога с закладками, а в верхней командной панели присутствует кнопка «Настройка страниц». По нажатию это кнопки вызывается диалог настройки, в котором можно указать – какие разделы отчета следует показывать на экране и выводить на печать.

«Заполнить» – кнопка присутствует, если отчет имеет возможность автоматического заполнения по данным информационной базы. В этом случае отчет можно заполнить как вручную, так и автоматически.

«Очистить» – нажатие этой кнопки вызовет очистку всех заполненных ранее ячеек формы.

«Печать» – выполняет печать отчета.

«Сохранить» – при нажатии этой кнопки запоминается содержимое ячеек формы отчета.

Для печати отчета используется кнопка «Печать», расположенная в нижней командной панели. При ее нажатии из выпадающего меню можно выбрать одно из следующих действий:

«Печатать сразу» – печать отчета сразу на принтере, без предварительного показа.

«Показать бланк» – вывод отчета в отдельном окне в виде табличного документа, с целью предварительного просмотра и редактирования. Отредактированный табличный документ можно сохранить на диске.

На печать выводятся все страницы отчета, в соответствии с настройками печати в диалоге «Настройка страниц».

Если количество строк в отчете, какой-либо его части или частях не оговорено заранее, то при составлении отчета могут потребоваться дополнительные строки в бланке. Для таких случаев в программе реализована возможность включения в отчет неограниченного количества дополнительных групп строк.

Управление такими многострочными частями выполняется при помощи управляющих элементов, расположенных под бланком отчета.

«Добавить» – добавляет в отчет дополнительную строку в ту часть отчета, на которой стоит курсор.

«Удалить» – удаляет самую нижнюю строку из группы строк. Не могут быть удалены только те строки, которые предусмотрены в законодательно установленном бланке отчета. При заполнении отчета на основании данных учета с помощью кнопки «Заполнить», программа автоматически создает необходимое количество строк.

Следует иметь в виду, что добавленные и незаполненные дополнительные строки автоматически не удаляются и остаются в отчете. Лишние строки необходимо удалять, чтобы они не выводились на печать.

В тех случаях, когда какие-либо разделы отчета должны составлять в нескольких экземплярах, в нижней части страницы раздела отчета присутствуют управляющие элементы группы «Дополнительные страницы».

«Добавить» – кнопка добавляет дополнительную страницу, при этом в форме отчета введенные ранее данные сохраняются, поля отчета очищаются и можно заполнять новый экземпляр раздела отчета.

«Удалить» – кнопка удаляет из отчета текущую дополнительную страницу.

«Перейти» – если в отчет много дополнительных страниц, при помощи этой кнопки удобно переходить к требуемой странице: нужно нажать кнопку и выбрать страницу из списка.

«Стрелка вправо» / «Стрелка влево» – позволяют пролистывать дополнительные страницы по одной.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.