Описание страницы: как владельцу жилья застраховать возможные потери при аренде от профессионалов для людей.

Содержание

Страхование квартиры при сдаче в аренду — cтрашная правда

Очень часто в интернете можно прочитать советы о том, что страхование квартиры – это необходимая процедура, которая решает все проблемы арендодателя. Обычно так говорят люди, которые сами не сталкивались с работой страховых компаний. На практике доказать наступление страхового случая не так-то просто, и даже в случае успеха суммы выплат могут быть смехотворными. К тому же страховщики не хуже банкиров умеют защищать свои интересы при помощи мелкого шрифта.

Тем не менее, при грамотном подходе страхование квартиры при сдаче в аренду может быть полезным. В этой статье мы разберём юридические нюансы, поговорим о том, что нужно знать при сдаче квартиры, в каких случаях производится выплата, сколько стоит страховка, и сколько денег вы реально сможете получить на руки. А также попробуем оценить, в каких случаях от страховки лучше отказаться.

Не будет большим откровением, если я скажу, что страховые компании в России не любят. И причиной тому не пресловутая «низкая культура» населения, а специфика работы самих страховщиков. Рынок страховых услуг в стране фактически поделен между несколькими крупными компаниями, которые имеют огромные доходы и не менее серьёзные возможности по лоббированию своих интересов.

Вместо маркетинговой работы в привычном смысле, когда клиентов привлекают за счёт предоставления необходимых услуг и умелых рекламных кампаний, у нас прижилось нечто совсем иное. Большинство страховых продуктов сегодня носят обязательный характер и имеют, по мнению экспертов, все признаки налога. Вот только некоторые примеры:

- КАСКО и ОСАГО;

- страховка жизни и здоровья при получении кредита;

- страхование от банкротства застройщика при долевом строительстве;

- страхование жилья при ипотеке;

- обязательное медицинское страхование.

Иными словами, вместо того, чтобы искать и уговаривать клиентов, страховые компании употребляют своё влияние на то, чтобы провести через парламент удобные для них законы и обязать граждан пользоваться своими услугами.

Вот и идея о том, чтобы обязать граждан страховать жильё обсуждается с 2008 года. При этом договор будет заключаться без всякого участия квартировладельца, а страховая плата включаться в квитанцию ЖКХ. Периодически такую норму пытаются вписать в проекты законов, проходящих через Госдуму, однако, пока власть ограничивает аппетиты страховщиков. Очевидно из-за общественного резонанса и вполне ожидаемой негативной реакции общества.

| Видео (кликните для воспроизведения). |

Поэтому страхование квартиры в Российской Федерации пока ещё остаётся делом добровольным. Общее количество застрахованного жилья по статистике не превышает 20% и это почти исключительно ипотека. Квартиры, сдаваемые в аренду, россияне обычно не страхуют. И вот почему…

Ещё 5-10 лет назад страховщики принципиально отказывались работать с арендуемым жильём. А точнее, заключали договоры, в которых мелким шрифтом дописывались условия, делавшие их бессмысленными для владельца недвижимости. Со временем политика компаний поменялась, на рынке появились продукты, специально предназначенные для арендодателей (о них мы поговорим ниже), однако, сильно погоду они не сделали.

Какие же ухищрения придумывают страховщики, чтобы не платить вам деньги или существенно сократить объёмы страховой выплаты? Перечислим основные хитрости.

Эти и другие милые нюансы привели к тому, что желающие застраховать свою квартиру, как правило, быстро отказываются от этой идеи, вникнув в суть вопроса и внимательно почитав текст договора.

Все приведённые сведения не означают, что от страхования нужно отказаться полностью. Не нужно только питать особых иллюзий и считать страховку панацеей от всех бед. Так на что же вы всё-таки, можете рассчитывать?

Сегодня у большинства крупных компаний, таких, как ВСК, Ингосстрах, Согаз действуют специальные пакеты для страхования жилья, сдаваемого в аренду (есть, кстати, и аналогичные продукты и для арендаторов). Они различаются у разных фирм, но общие принципы похожи. Заказать полис можно не выходя из дома, сразу на сайте организации, что действительно удобно.

Застраховать обычно можно:

- Отделку и оборудование;

- Гражданскую ответственность.

Под гражданской ответственностью понимается вред, который может быть по неосторожности причинён третьим лицам. Например, компенсация соседям, пострадавшим от пожара в вашей квартире или затопления.

Страховые случае следующие:

- Пожар;

- Стихийные бедствия

- Аварии коммунальных сетей;

- Проникновение воды из соседних (чужих) помещений;

- Противоправные действия третьих лиц;

- Падение летательных аппаратов и их обломков, деревьев и иных предметов;

- Наезд транспортных средств и самоходных машин;

- Взрыв (включая террористический акт);

- Причинение вреда жизни, здоровью и/или имуществу третьих лиц;

По умолчанию в пакет вписывается весь спектр услуг, поэтому перечень желательно скорректировать. Например, вряд ли вам стоит всерьёз опасаться падения на дом самолёта или наезд на дом бешеного гонщика. Противоправные действия третьих лиц вы просто не сможете доказать, о чём мы уже говорили.

Как правило, вам не обязательно специально для страховой заключать договор коммерческого найма, делать копии и предъявлять его. Достаточно того, чтобы в самом страховом договоре было прописано, что квартира сдаётся в наём.

Важный нюанс! Получить страховую выплату вы сможете только в том случае, если докажете, что действия жильцов не были умышленными.

То есть, если произойдёт пожар по неосторожности, страховая заплатит (и то не факт, смотрите предыдущий раздел, п. 4). А вот если они целенаправленно подожгли квартиру, то компенсацию вы не получите. Учтите, доказывать отсутствие умысла придётся тоже вам.

Есть два вида страхования имущества:

- с осмотром – к вам выезжает оценщик от страховой компании;

- без осмотра – страховщики сами вписывают в договор ценник, как правило, руководствуясь оценочной стоимостью Росреестра со своими понижающими коэффициентами.

Заполнив все пункты и заплатив деньги, вы становитесь счастливым владельцем страхового полиса. И тут мы подходим к самому интересному моменту – каковая же цена вопроса?

Конечная цена полиса зависит от множества факторов, среди которых отметим:

- количество страховых случаев, включённых в договор;

- стоимость отделки и оборудования;

- площадь квартиры;

- рыночная стоимость жилья;

- установлена ли сигнализация;

- проводились ли перепланировки;

- срок действия страховки.

Для наглядности давайте посмотрим на страховой полис, предлагаемый одной крупной компанией и предназначенный именно для жилья, сдаваемого в аренду. В него изначально вписаны все перечисленные выше страховые случаи (включая падение самолёта) и отредактировать его в сторону уменьшения нельзя. Заключается договор на срок от 1 до 12 месяцев, мы для простоты рассмотрим максимальный срок. Цены приведены на середину 2018 года.

Вариант 1

ущерба, нанесённого соседям – 200 000 рублей,

порчи отделки и оборудования – 200 000 рублей.

Стоимость полиса на год – 2 160 рублей

Вариант 2

Суммы покрытия в обоих случаях составляют 1 миллион рублей.

Стоимость полиса – 10 800 рублей.

Как правило, при перезаключение договора на следующий год вы получаете скидку в размере 5-10%. Постоянных клиентов любят все.

Вот мы и рассмотрели, как производится страхование квартиры при сдаче в аренду. Как видите, заказать полис несложно, стоит он сравнительно недорого. Вам не нужно вписывать какие-то дополнительные условия в договор аренды или тащить квартиросъемщика в страховую компанию. Более того, даже если квартира сдаётся посуточно, договор страхования оформляется просто, достаточно просто указать, что квартира сдаётся в аренду.

Трудности наступят, когда придётся получать денежки от страховой компании. В некоторых ситуациях доказать страховой случай будет невозможно, и даже если это удастся, сумма выплаты окажется разочаровывающее малой. Тем не менее, это единственная возможность арендодателя снизить риски, и пренебрегать ей полностью не следует. О том, какими ещё способами можно сохранить своё имущество, сдавая квартиру в аренду, читайте в этой статье.

Как владельцу жилья застраховать возможные потери при аренде

При заключении договор стороны несут обязательства друг перед другом:

- так, заключая договор аренды, арендатор обязуется своевременно и в полном размере вносить арендную плату и не нанести вред имуществу съемного жилья;

- при оформлении кредита в банке заёмщик принимает обязательства ежемесячно погашать долг по займу и выплачивать проценты банку в течение всего периода кредитования;

- перед заключением договора купли-продажи недвижимости покупатель даёт гарантии продавцу о том, что сделка состоится.

Взятые обязательства должны быть подкреплены не на словах, а соглашением и действиями, имеющими юридическую силу. Одним из способов обеспечения взятых обязательств является обеспечительный платёж. В каких случаях он применяется, и что это такое?

Обеспечительный платёж как гарантия взятых на себя обязательств

Гражданский кодекс, ст. 381.1, дает определение обеспечительному платежу (ОП) как обязательству в денежной форме произвести компенсацию возможных убытков и потерь в случае нарушения договора. Такая форма гарантии ответственности удобна, если обязательства выполняются не одномоментно, а растягиваются на длительный период времени.

- От одной стороны к другой передаётся денежная сумма, которая в случае нарушения обязательств первым контрагентом покроет убытки второго.

- Если таких обстоятельств не возникает, обеспечительный платеж подлежит возврату.

- Партнёры в соглашении могут предусмотреть частичный возврат ОП в определённых договором случаях, либо пополнение суммы ОП, если она была частично израсходована из-за возникшей неустойки.

- Предметом ОП могут быть не только деньги, но и ценные бумаги, акции, облигации, а также вещи с родовыми признаками (ст. 381.2).

- Проценты на денежную сумму, находящуюся у партнёра в качестве обеспечительного платежа, не начисляются.

Обеспечительный платеж может быть применён только в сделках, защищённых законом. Так на основании ст. 1062, нельзя использовать гарантию в качестве ОП в игорном бизнесе или при заключении пари.

В то же время сделки на товарных, фондовых и валютных биржах, а также соглашения, учитывающие уровень инфляции и изменение процентной ставки, находятся в законодательном поле, но при выполнении условия: хотя бы одна из сторон должна быть юридическим лицом (коммерческой организацией) и иметь банковскую лицензию или лицензию с правом проведения операций на биржах.

| Видео (кликните для воспроизведения). |

- Если договор об обеспечительном платеже стал недействительным (например, истёк его срок, либо вся сумма ушла на покрытие убытков, и плательщик отказывается пополнить ОП), это не значит, что автоматически перестает действовать основное соглашение.

- При недействительности основного договора обеспечительной мерой является не ОП, а возврат имущества, которое было по нему получено.

- Прекращение действия договора прекращает действие и обеспечительного платежа (ст. 329 ГК).

Обеспечительный платёж — это лишь один из способов гарантирования ответственности, который применяется, например, при заключении договора аренды. Помимо него, согласно ст. 329 ГК РФ, существуют такие методы:

- неустойка (штраф);

- задаток;

- поручительство;

- залог;

- удержание имущества (вещи);

- независимая гарантия и другие способы.

- Неустойка — это начисление в виде штрафа или пени за несвоевременный платеж. Может быть использована в кредитовании, коммунальных платежах, в договорах между поставщиком и покупателем и т. д.

- Задаток — частичная (или полная) предоплата в счёт стоимости приобретаемого объекта (обычно используется в сделках с недвижимостью, а также при поставках дорогостоящей продукции).

- Поручительство — обязательство третьей стороны погасить задолженность должника перед кредитором, в случае его неплатёжеспособности.

- Залог — передача заёмщиком дорогостоящего имущества (например, квартиры, автомобиля) кредитору до полного погашения займа. На залог оформляется соответствующий документ — закладная. И поручительство, и залог применяются обычно при выдаче ипотечных кредитов.

- Удержание вещи — временное нахождение вещи у кредитора до полного расчета должника. Почти то же, что и залог, с той лишь разницей, что на удержание не нужно оформление письменного соглашения. Способ используется обычно в денежных отношениях между физическими лицами.

- Независимая гарантия — это гарантия, которую даёт банк либо кредитная организация выплатить другому кредитору чьи-то долги, вне зависимости от дальнейшей судьбы сделки, в т. ч. признания её недействительной.

Независимую гарантию может дать только банк или КО — любое другое юридическое или физическое лицо, берущее на себя обязательство возможно погашения в будущем чужого долга, является поручителем.

Исходя из анализа данного списка, можно сделать вывод:

Банки используют наибольшее количество способов обеспечения обязательств, стремясь защитить свои риски: неустойку, залог, поручительство, банковскую гарантию.

Рассмотрим, как работает обеспечительный платёж в договоре аренды.

Что такое обеспечительный платеж по договору аренды

Постоянно снимающие жильё по договору найма хорошо знакомы с этим видом платежа. Обычно арендодатель требует внесения наперед определённой суммы, чтобы подстраховать себя в случае неплатежеспособности арендатора и порчи имущества им. Ведь аренда — это долгосрочная сделка, и за это время может произойти всякое. Размер страхующей суммы может быть разным, и обычно устанавливается между сторонами в виде арендной платы за конкретный календарный период (месяц или несколько месяцев).

В договорах аренды стороны часто указывают предоплату как задаток, хотя сумма, вносимая для покрытия возможных убытков для арендодателя, является исключительно обеспечительным платежом.

- Задаток является гарантией выполнения обязательств и вносится в счёт общей стоимости платежа. Он не подлежит возвращению его плательщику при нарушении им данных обязательств.

- Обеспечительный платёж предназначен для возмещения возможных убытков (вдруг арендатор перестанет платить или нанесёт материальный ущерб квартире). Если этого не произойдёт, то по окончанию срока аренды предоплата должна быть возвращена.

Важно отразить в договоре внесение денежной суммы именно в качестве обеспечительного платежа. Если сумма будет внесена как задаток, арендодатель при завершении срока аренды, сможет манипулировать, если знает тонкости законодательства. Например, отказаться возвращать задаток на том основании, что жилец платил несвоевременно или съехал раньше времени, чем нарушил условия договора. И главное, он будет прав, так как форма обеспечения обязательства в виде задатка используется и при аренде.

Важно! Использование задатка как обеспечительной меры возможно только при оформлении письменного соглашения о внесении задатка.

Оплата наперед в аренде — это не обеспечительный платёж

Вносимая в качестве арендной оплаты наперед сумма не может расцениваться как обеспечительный платёж. Например, стороны могут договориться рассчитываться за аренду за месяц, квартал или год. Периодичность платежа и его размер должны быть указаны в договоре. Наименование в договоре платежа за аренду наперед — аванс или задаток:

- аванс предпочтительнее для арендатора, так как при досрочном прекращении договора в одностороннем порядке остаток неизрасходованных средств возвращается;

- задаток выгоднее арендодателю, так как обязывает арендатора выполнять условия договора и не возвращается в случае их нарушения.

К платежам в виде аванса или задатка прибегают в основном владельцы, находящиеся за границей и не имеющие доверенных лиц, управляющих арендой.

Авансовый и обеспечительный платежи при аренде могут использоваться одновременно: одна сумма считается предварительной оплатой, а другая — страхующей от возможных убытков.

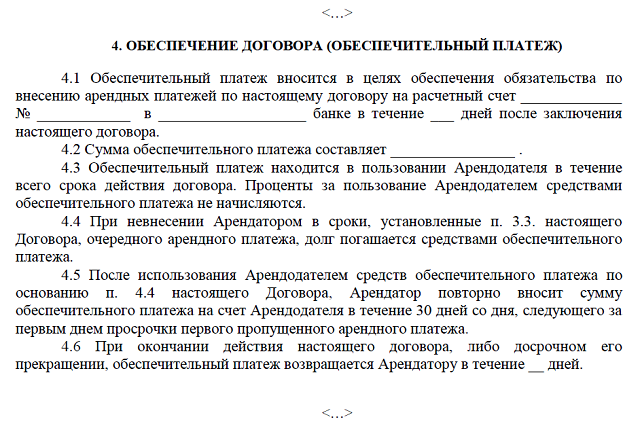

В договоре, помимо стандартных сведений о сторонах и объекте аренды, должны быть указаны сведения:

- наименование предварительно внесённой суммы — обеспечительный платёж;

- размер ОП;

- назначение ОП (компенсация потери от порчи имущества, арендная плата за неоплаченный период);

- условие возврата ОП;

- дополнительные условия (о возможности пополнения, частичного использования в качестве арендной платы при несвоевременном поступлении средств и т. д. );

- сроки, в которые необходимо производить пополнение обеспечительного платежа.

Рассмотрим конкретные примеры.

Примеры использования обеспечительного платежа при аренде

Пример N 1

- Размер арендной платы 20 тыс. руб.

- Срок действия договора — один год.

- В качестве задатка внесена сумма за первый и последний месяц аренды в размере 40 тыс. руб.

- Составлено отдельное соглашение о задатке.

Арендатор решил съехать на месяц раньше и попросил хозяина квартиры вернуть 20 тыс. руб., но арендодатель отказался это сделать из-за досрочного расторжения договора. Прав ли арендодатель?

- Предоплата оформлена в виде задатка, который может быть удержан за прекращение действия договора по вине одной из сторон.

- С точки зрения арендатора договор составлен неправильно: плату за первый месяц необходимо было внести как аванс, а за последний месяц — как обеспечительный платеж.

Пример N 2

- Арендная плата: 20 тыс. руб/мес.

- Аванс за 12 мес. — 240 тыс. руб. (отдельное письменное соглашение не составлено).

- Обеспечительный платёж — 40 тыс. руб.

- Итоговая сумма оплаты: 280 тыс. руб.

Арендатор нанёс материальный ущерб в размере 20 тыс. руб. и съехал на один месяц раньше, после чего стал требовать возврата обеспечительного платежа в полном объёме. Но хозяин квартиры счёл правомерным вернуть половину суммы, ссылаясь на то, что обеспечительный платёж налагает ответственность не только за порчу имущества, но и за преждевременное нарушение договора. Какая сторона права?

Ответ — формально прав арендатор:

- Арендная плата была оформлена как аванс, следовательно, при прекращении договора арендатор имеет право вернуть остаток неизрасходованных средств за один месяц, который покрывает убыток из-за порчи имущества.

- Обеспечительный платеж в договоре аренды страхует арендодателя от нарушений условий договора (несвоевременной оплаты, порчи имущества), но не от прекращения действия самого договора.

- Согласно ст. 329 ГК РФ, арендодатель должен вернуть арендатору после расторжения соглашения остаток неизрасходованных средств, уплаченных за аренду (то есть плату за один месяц), и оставшиеся после вычета за порчу имущество деньги от обеспечительного платежа (20 тыс. руб.). То есть общая сумма к возврату — 40 тыс. руб.

Но если бы сумма для оплаты наперед (240 тыс.) была оформлена как задаток, то возврату подлежало бы 20 тыс. руб., то есть прав был бы арендодатель.

Заключение

Большое значение имеет каждое слово, использованное в договоре между сторонами. Деньги (или ценные бумаги), вносимые в качестве предоплаты, должны быть чётко определены. Достаточно вместо одного определения использовать другое, смысл договора меняется. Примеры выше доказывают, что обеспечительный платёж, задаток и аванс в равной мере возможны при заключении договора аренды. Но последствия расторжения договора при этом будут совершенно разные.

Комплексная помощь по оформлению

полиса страхования арендатора

При заключении договора аренды нежилого помещения арендаторы сталкиваются с необходимостью страхования ответственности арендатора. Также арендодатель может дополнительно потребовать оформить договор страхования переданного в аренду недвижимого имущества в пользу собственника. Таким способом обе стороны минимизируют возможные убытки при наступлении страхового события.

Внимание! Если вы уже застраховали свою ответственность или имущество, но ищете надежную страховую компанию с более низкими тарифами на очередной год страхования – сравните тарифы действующего полиса с тарифами других страховых компаний, наш сервис вам в помощь!

Мы работаем с 10 самыми надежными страховыми компаниями России

Выбирая партнеров, мы очень внимательно относимся к их репутации. Сотрудничаем только с аккредитованными страховыми компаниями, которые имеют высокие рейтинги надежности и финансовой стабильности.

гражданская ответственность за вред причинённый жизни, здоровью и имуществу третьих лиц.

Выгодоприобретатели – третьи лица, которым может быть причинен вред, в том числе др. арендаторы, посетители, клиенты и прочие

- конструктивные элементы помещения;

- инженерные коммуникации;

- внутренняя отделка помещения.

Выгодоприобретатель – собственник помещения

- мебель, оргтехника, оборудование, товарные запасы и иное имущество, размещаемое в арендованном помещении;

- внутренняя отделка (если произведена за счет арендатора).

Выгодоприобретатель – Арендатор

Сколько стоит застраховать ответственность арендатора

Ответственность арендатора за вред, причинённый жизни, здоровью и имуществу третьих лиц, может быть застрахована как на определенных условиях (в соответствии с требованиями договора аренды), так и по условиям страхования, предлагаемым страховыми компаниями.

Основные факторы, влияющие на стоимость договора страхования:

- Вид деятельности, осуществляемой арендатором;

- Характеристики здания (сооружения), в котором осуществляет свою деятельность арендатор;

- Наличие средств противопожарной защиты и систем безопасности;

Подбираем предложения от ТОП-10 страховых компаний в течение 1 рабочего дня и сопровождаем заключение договора страхования

Вы получаете договор страхования удобным для вас способом: у нас в офисе или курьерской доставкой

ДЛЯ ЧЕГО НУЖЕН ДОГОВОР СТРАХОВАНИЯ ИМУЩЕСТВА ЮРИДИЧЕСКОГО ЛИЦА?

Договор страхования имущества, заключенный в соответствии с условиями договора аренды, не является обязательным видом страхования. Однако неисполнение обязательства по страхованию арендованного имущества может быть основанием для расторжения договора аренды или уплаты неустойки (штрафа, пени). Таким способом собственники объектов нежилого фонда (здания, сооружения, нежилые помещения) обеспечивают страховой защитой свою недвижимость на случай гибели или повреждения.

С целью защитить себя от всех опасностей, возникающих при эксплуатации арендованных помещений, мы рекомендуем дополнительно заключить договор страхования в отношении имущества, находящегося в арендованном помещении и принадлежащее арендатору на праве собственности.

Стоимость договора страхования имущества зависит от множества факторов и рассчитывается индивидуально по каждому клиенту

- Подберем оптимальные предложения от ТОП-10 страховых компаний в течение 1 рабочего дня;

- Индивидуальный подход по заключению договоров страхования, с учетом особенностей Вашего бизнеса;

- Оформим необходимый пакет документов для арендодателя, в соответствии с требованиями договора аренды;

- Бесплатно доставим полис страхования в пределах МКАД/КАД, а также осуществим доставку в любой регион РФ;

- Окажем содействие в урегулировании вопросов со страховой компанией при наступлении страхового случая;

Страхование арендованного имущества в настоящее время может осуществляться только в виде добровольного страхования, так как в соответствии с п.2 ст.927 и ст.935 ГК РФ обязательным является только страхование, обязанность которого предусмотрена федеральным законом. В настоящее время не имеется ни одного федерального закона, обязывающего арендатора страховать свою ответственность и/или арендованное имущество. Однако необходимо учитывать, что, хотя страхование, предусмотренное договором аренды, не является обязательным страхованием, лицо, на которое договором аренды возложена такая обязанность, не освобождается от ответственности за неисполнение данного обязательства.

Как правило, страховая сумма при страховании имущества определяется собственником имущества (арендодателем или арендатором) и устанавливается в размере его полной восстановительной стоимости на момент заключения договора страхования.

Лимит ответственности арендатора по договору страхования может быть установлен арендодателем в соответствии с условиями договора аренды. Формулировка договора в этом случае может быть следующей: «Арендатор обязан за свой счет застраховать арендованный объект недвижимости от следующих рисков ………». Арендатор также может самостоятельно определить лимит ответственности по всем рискам, исходя из возможного размера нанесенного ущерба третьим лицам при осуществлении своей деятельности.

Размер франшизы по договору страхования устанавливается в размере, согласованном Страхователем и Страховщиком. В договоре страхования может быть предусмотрена условная или безусловная франшиза. Франшиза определяется по соглашению сторон при заключении договора страхования в процентном отношении к страховой сумме, размеру причиненного вреда или в абсолютной величине.

Уплата страховой премии по полисам страхования имущества и ответственности может производиться единовременным платежом или в рассрочку, при заключении договоров страхования на срок от 1 года и более. При сроке действия договора страхования меньше года, уплата страхового взноса производиться единовременно.

В соответствии со Статьей 942 ГК РФ, при заключении договора имущественного страхования между Страхователем и Страховщиком должно быть достигнуто соглашение:

1) об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

2) о характере события, на случай наступления которого осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

Страхование арендуемого помещения является добровольным т.к. в ГК РФ Глава 34. Аренда (ст.ст. 606 – 670) не содержится обязательного пункта по страхованию помещения или ответственности арендатора. Но в то же время арендодатель предоставляет в аренду помещение по договору, в котором обычно присутствует условие страхования арендуемого помещения в его пользу, это не противоречит закону т.к. собственник вправе включать любые условия в договор. Если вы обладаете достаточным обаянием, то можно попробовать договориться об изменении условия в вашу пользу. Но не торопитесь отказываться от страховки т.к. тарифы на данный вид приемлемые, а ответственность, которую вы понесете измеряется в миллионах рублей!

Ознакомиться с условиями по страхованию вы можете в договоре аренды. Обычно арендодатель включает 2 объекта:

- Имущественный : конструктив, если помещение сдается с отделкой и движимым имуществом, то и его нужно включить в договор страхования. Тут очень советую заранее составить опись имущества и отделки помещения, это ускорит урегулирование убытка.

- Гражданскую ответственность: причинение ущерба третьим лицам (другим арендаторам например) связанного с вашей деятельностью.

Требуемые лимиты ответственности то же обычно указываются в договоре, но бывает так, что они не прописаны, тогда вы проговариваете их отдельно с арендодателем или просчитываются самостоятельно, исходя из рыночной стоимости.

Страхователем обычно выступает сам арендатор или субарендатор, а вот выгодоприобретателем должен выступать арендодатель.

Страхуется помещение от: пожара, взрыва, действий воды (залив например), стихийных бедствий, навала чего-либо, наезда, противоправных действий третьих лиц. Отдельно можно добавить риск терроризм. Если у вас например стеклянные витрины, панорамное остекление или перегородки из стекла, то лучше добавить риск бой стекол т.к. во многих компаниях он страхуется отдельно от стандартного пакета. Мы не имеем ввиду окна т.к. окна, часть конструктива и по ним разумеется не возникает лишних вопросов.

Так же отдельно можно застраховать убытки от перерыва в производстве, или повреждение дорогостоящего оборудование; сюда же можно отнести и электротехнический риск (когда оборудование выходит из строя из-за короткого замыкания например).

Обычно договор заключается на год с возможностью дальнейшей пролонгации. Но некоторое арендодатели требуют предоставить договор на весь срок аренды, сразу хочу сказать, что данное условие почти у всех страховщиков согласовывается отдельно.

Что бы застраховать ТМЦ «в обороте» или «на складе/ на хранении» нужно определить ассортиментный перечень, территорию. Как вы уже поняли существует разделение ТМЦ на 2 типа:

- «в обороте» т.е. площадь хранения не превышает площади торгового зала, осуществляется розничная реализация товара и нет штата сотрудников для складских операций.

- «на складе/на хранении» т.е. помещение выполняет функцию склада, не осуществляется розничная реализация, ну и отдельный штат сотрудников (кладовщики, грузчики и.т.д.)

Каждый собственник, сдающий свою жилую площадь в аренду, заведомо идет на определенный риск, связанный с возможной порчей имущества. Это неудивительно, ведь многие арендаторы не воспринимают съемную жилплощадь как свой дом, относятся к ней менее бережно. Соответственно, вероятность ухудшения состояния квартиры повышается. Ну а уж пожар или затопление может случиться совершенно в любой квартире. Однако все эти неприятности можно предусмотреть заранее. Для этого стоит застраховать квартиру, после чего можно сдавать ее и спать спокойно. Rentagent.ru выяснил все тонкости страхования арендных квартир.

Риск — дело благородное?

Для начала разберемся, что представляет собой страхование квартиры, вне зависимости от того, будет ли она сдаваться в аренду, или проживать в ней будет собственник. Жилплощадь – это имущество, которое можно застраховать и от таких редких в московском регионе стихийных бедствий, как наводнение или ураган, и от более распространенных неприятностей, к примеру, от пожара, ограбления или прорыва канализации.

Впрочем, перечень рисков, от которых можно застраховать квартиру, достаточно широк. По словам Светланы Земцовой, директора департамента маркетинга агентства эксклюзивной недвижимости «Усадьба», как правило, во всех страховых компаниях существуют разные пакеты, включающие в себя определенное покрытие страховых рисков. Собственники квартир эконом-класса предпочитают выбирать наименее дорогой базовый пакет, который включает в себя непредвиденные обстоятельства — пожары, взрывы, удары молнии, расходы по спасанию. Владельцы квартир бизнес-класса и элитных выбирают более дорогие программы. Есть пакет, предусматривающий дополнительно стихийные бедствия, наезд транспортных средств, падение самолета или вертолета, столба, дерева, а также кражу со взломом, грабеж, разбой, противоправные действия третьих лиц залив. Ну и, конечно же, есть расширенный пакет, помимо выше перечисленного предоставляющий, например, хищение ключей к дверным замкам, залив в результате поломки посудомоечной или стиральной машины, механическое повреждение аквариума. Стоит отметить, что отдельно можно застраховать и имущество, находящееся в квартире.

Эксперты рекомендуют страховать любые квартиры, вне зависимости от их стоимости или предназначения. Если есть возможность, то страховать нужно каждую жилплощадь, находящуюся в собственности, ведь обворовать могут любую квартиру — и в панельном доме, и в элитном жилом комплексе, ту, что используется для собственного проживания, и ту, что сдается в аренду, ведь молнии и пожары не выбирают квартиры по их стоимости. «Целесообразно страховать все сегменты. У владельцев квартир разного класса, соответственно, и разные доходы, и в случае нанесения ущерба, страховые возмещения ни для кого из них не будут лишними», — говорит Мария Жукова, первый заместитель директора компании «МИЭЛЬ-Аренда». Но на практике страховые полисы наиболее часто оформляют на квартиры бизнес и элит класса. Это вполне логично, так как в дорогих квартирах в случае ущерба стоимость восстановления отделки, ремонта мебели и инженерных систем может исчисляться десятками и даже сотнями тысяч долларов.

Когда речь идет о страховании квартиры, как постоянного места проживания ее владельца, то тут вопрос о стороне, заинтересованной в страховании жилплощади даже не встает. Другое дело, если страхуется жилье, предназначенное для сдачи в аренду. Как правило, наиболее заинтересован в этом случае собственник. «Квартира — слишком ценный актив, чтобы надеяться на русский «авось». В квартире может случиться пожар, проникнуть взломщик, могут залить соседи сверху», — рассказывает Дмитрий Таганов, руководитель аналитического центра Корпорации «ИНКОМ». Но страхование квартиры выгодно и для нанимателя. Например, если в договоре найма прописана материальная ответственность нанимателя за ущерб, нанесенный квартире в течение срока аренды, то в его интересах убедить собственника оформить страховку.

Но все же, страхование квартиры — это вопрос не столько выгоды, сколько собственного спокойствия и уверенности в завтрашнем дне. Теоретически, можно предположить, что все арендаторы будут исключительно чистоплотные и ответственные, и с квартирой за весь срок аренды ничего не случится. «Однако в реальности такой сценарий маловероятен: за несколько встреч невозможно понять, что за людей вы пускаете в свою квартиру, а риск ущерба из-за непредвиденных обстоятельств существует всегда», — отмечает Таганов.

Вот здесь начинается самое интересное. Если в квартире для постоянного проживания можно застраховать все, вплоть до мебели, техники и элементов декора, то для квартир, предназначенных для сдачи в аренду этот перечень резко сокращается. К примеру, если арендатор жилье порезал ножницами обивку дивана, сломал стол и выбил стекла в квартире, ни одна страховая компания не станет покрывать затраты на их восстановление. «Собственник квартиры не может застраховать квартиру от тех, кто у него снимает жилье. Если люди, которых он впустил в квартиру, навредят имуществу хозяина, страховая компания ничего не выплатит, потому что он сам их пустил туда жить», — подчеркивает Жанна Лобода, ведущий эксперт компании «Альфа Страхование».

По словам эксперта, хозяева каждый раз наступают на одни и те же грабли, не понимая того, что от арендаторов застраховаться невозможно. «То есть людям объясняют изначально, на что они могут рассчитывать, на что даже не стоит пытаться. Вы можете свою мебель страховать от пожаров и заливов, но только если они причинены третьими лицами, не связанными ни с жильцами, ни с собственниками», — добавляет Жанна Лобода. Таким образом, владелец квартиры, сдающий ее в аренду, может застраховать квартиру от пожара и прочих стихийных бедствий, а также ограбления со взломом, но не от ущерба, нанесенного жилью арендаторами.

Стоимость страховки зависит от многих обстоятельств. Любой фактор, повышающий риск какого-либо ущерба и, соответственно, наступления страхового случая, влияет на стоимость страхового полиса. Сам факт, что квартира сдается в аренду, уже увеличивает стоимость страхования. «Зависит цена и от того, в который раз вы заключаете договор страхования: происходит это впервые или вы страхуете квартиру в одном и том же агентстве уже несколько лет подряд», — отмечает Дмитрий Таганов.

На стоимость страхового полиса влияют год постройки дома, перекрытия в доме, этажность, коммуникации — газ или электричество. Как замечает Константин Ковалев, управляющий партнер компании Blackwood, также влияет наличие или отсутствие домофона, консьержа в подъезде, пожарной сигнализации в квартире, системы видеонаблюдения, охранной сигнализации, железной двери, решеток на окнах, если это первый или последний этаж. «Стоимость полиса будет определять и перечень рисков, от которых вы хотите всё это застраховать. Если вы выбираете страхование от всех видов стихийных бедствий, включая извержение вулкана и цунами, то полис обойдется на порядок дороже, чем страхование только от пожара», — предупреждает Таганов. Еще один фактор, определяющий стоимость страхового полиса — сумма, на выплату которой можно рассчитывать при наступлении страхового случая.

Не секрет, что при наступлении страхового случая могут возникнуть некоторые проблемы с выплатой страховки, которых многие собственники жилья очень опасаются. Во избежание подобных случаев необходимо относиться ко всем вопросам, связанным со страхованием жилья, с большим вниманием.

Причем проблемы могут начаться еще на стадии заключения договора страхования. Первый камень преткновения — оценка страхуемой квартиры и имущества в ней. Страховая компания направляет в квартиру своего эксперта-оценщика, а его оценка может оказаться существенно ниже ожиданий хозяина квартиры. Конечно, собственник может пригласить независимого оценщика. При этом компания имеет право оспаривать заключения эксперта собственника, а собственник — заключения эксперта компании. В результате определение суммы, которая устроила бы обе стороны, может длиться очень долго. «Такая же проблема может встать при оценке убытков и определении страхового возмещения. В период кризиса страховые компании испытывают не лучшие времена, что выражается в их явном стремлении занизить сумму выплаты или отказать в выплате вообще», — рассказывает Дмитрий Таганов. На этапе оценки проблемы могут возникнуть и при стандартном страховании жилья, и в случае оформления страховки на арендную квартиру.

Проблемы с выплатой страховки также могут возникнуть в обоих случаях, но если рассматривать именно вариант с арендой, то здесь вероятность того, что возмещение не будет выплачено гораздо выше. Во-первых, большинство страховых компаний в принципе негативно относятся к подобным сделкам. Если же страховщик все-таки пошел на уступки и договор оформил, то нужно внимательно его изучить, уделяя особое внимание пунктам, напечатанным самым мелким шрифтом. Существуют и другие нюансы. «Ни одна страховая компания не станет заниматься квартирой, в которой живут «посторонние» лица. Конечно, есть определенные услуги для арендаторов и тех, кто сдает жилплощадь – страхование отделки квартиры и имущества от потопа, пожара и действий третьих лиц. Однако в последнем случае придется еще доказать, что, к примеру, воры не были в сговоре с арендатором. Если вы дали ключи арендатору, то он может у вас украсть диван. А страховая компания думает: «может быть они в сговоре, может они просто захотели поменять старый диван на новый»», — поясняет Вадим Ламин, руководитель эксклюзивного отдела департамента аренды элитных квартир Penny Lane Realty.

На сегодняшний день достаточно сложно говорить о том, какое количество арендных квартир подвергается страхованию. Объясняется это банальной непрозрачностью рынка столичной аренды. Но даже при таких расплывчатых данных можно твердо сказать, что процент застрахованных квартир на рынке аренды очень невелик. По данным компании Penny Lane Realty, более половины владельцев квартир, которые пользуются услугами агентства, не страхуют свои квартиры. При этом Penny Lane Realty – единственная на московском рынке компания, которая сама предлагает арендодателям застраховать квартиру абсолютно бесплатно. В целом по рынку количество застрахованных арендных квартир намного ниже. Причина такого положения вещей достаточно проста — у нас просто нет подобной культуры. Так что, как бы не было целесообразно страховать квартиры, сколько бы мы не выделяли плюсов, а широкого распространения страхование арендных квартир пока не приобретает, и сложно предположить, когда наконец приобретет.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.