Описание страницы: как рассчитывается енвд от профессионалов для людей.

Главной особенностью системы единого налогообложения является то, что взимание налога производится с вмененного (рассчитанного предварительно), а не с полученного де-факто, дохода. Именно поэтому данную систему легко сочетать с процедурами общего и упрощенного налогообложения. С 2013 года ЕВНД из категории обязательных процедур перевели в разряд добровольно уплачиваемых. Регулирование действий налогоплательщика в подобном случае осуществляется отдельной главой Налогового Кодекса РФ 26.3.

Под это определение могут подпадать как организации, так и индивидуальные предприятия, осуществляющие свою деятельность в рамках, определенных соответствующими разделами налогового кодекса и заинтересованные в применении системы единого налога. Исключениями к использованию ЕВНД являются:

- Очень крупные налогоплательщики;

- Субъекты, осуществляющие свою деятельность в сфере услуг организации общественного питания в общеобразовательных, лечебных или социальных учреждениях;

- Организации с долевым участием сторонних субъектов предпринимательской деятельности превышающим 25% (за исключениями оговоренными ст.346.26 НК);

- Организации с числом сотрудников, в подотчетном периоде, превышающим 100 человек;

- Организации и ИП, передавшие в аренду АЗС и АГЗС.

Кроме того, единый налог не предусмотрен для предпринимательской деятельности, осуществляющейся согласно договорам о совместной деятельности, или в случаях использования доверительного управления имуществом.

Виды деятельности, облагаемые по системе единого налога, оговорены п.2 ст.346.26 НК. Кроме того, дополнительно существуют региональные законодательные акты, определяющие перечень видов предпринимательской деятельности, подлежащим обложению ЕНВД.

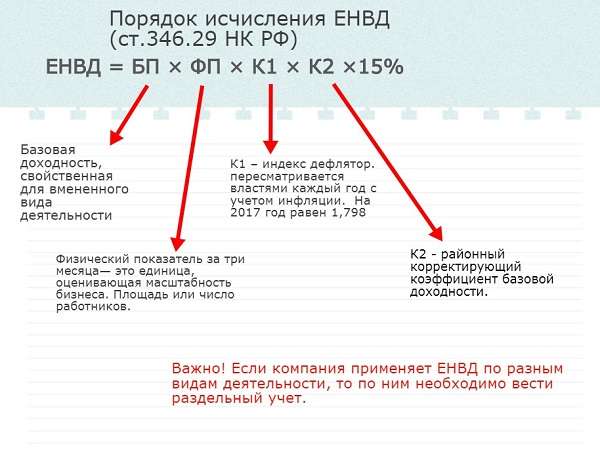

Вмененным доходом (ВД) принято считать потенциально возможный доход, расчет которого производится на основании ряда факторов, лежащих в основе его получения. Величина данного показателя определяется согласно формуле:

ВД = БД х ФП,

где БД – это показатель базовой, или условной, месячной доходности (в денежном эквиваленте), для каждого конкретного вида предпринимательской деятельности; а ФП является значением физического показателя, также определенным для каждого вида деятельности.

Согласно Налоговому кодексу для каждого вида деятельности определен свое значение физического показателя и базовой доходности. К примеру, в сфере услуг — это число работников, для розничной торговли – каждый квадратный метр торгового зала.

| Видео (кликните для воспроизведения). |

Базовая доходность для каждого конкретного отчетного налогового периода, в зависимости от особенностей региона и ведения предпринимательской деятельности регулируется при помощи специальных корректирующих коэффициентов ЕНВД — К1 и К2.

К1, так называемый корректирующий коэффициент-дефлятор (т.е. учитывающий инфляцию), устанавливаемый федеральным законодательством. Его значение соответствует показателю индексации потребительских цен на различные категории товаров и услуг.

К2 – коэффициент, определяющий базовую доходность (устанавливается местными властями). Данный коэффициент учитывает особенности ведения предпринимательской деятельности (перечень товаров и услуг), периодичность и время работ, величину доходов, региональные особенности и пр. Значения этого показателя определяются каждым субъектом РФ ежегодно и могут колебаться в пределах от 0,01 до 1.

Величина ставки ЕВНД составляет 15% от общего показателя вмененного дохода, расчетным налоговым периодом принято считать квартал.

Ежемесячный расчет налога может быть получен согласно следующей формуле:

ЕНВД = ВД х К1 х К2 х 15%(ставка налога).

При изменении физических показателей предприниматель рассчитывает величину единого налога с учетом произошедших изменений (на начало текущего месяца).

В случае, если плательщик единого налога занимается несколькими видами деятельности, входящими в сферу налогообложения ЕНВД, он обязан рассчитывать и выплачивать налог отдельно по каждому виду предпринимательской активности.

Организация или индивидуальное предприятие, осуществляющие свою деятельность, подпадающую под действие единого налога, помимо него должны произвести в бюджет следующие выплаты:

- на доходы физических лиц;

- взносы в различные внебюджетные фонды;

- при наличии в собственности земельного участка – земельный налог;

- при наличии в собственности транспортных средств – транспортный налог;

- при условии водопользования особого или специализированного типа (забор воды, использование акватории водоемов для производственных целей) – водный налог.

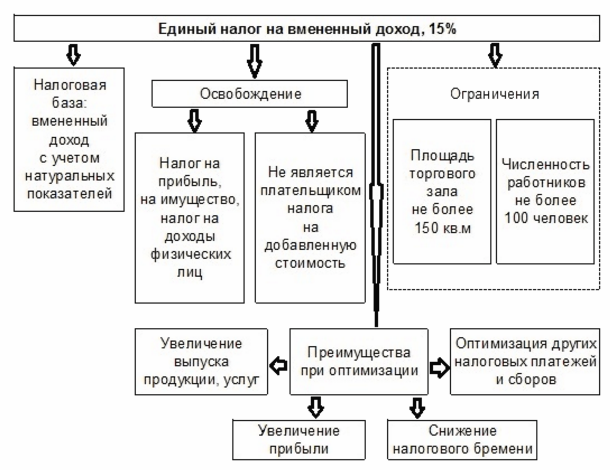

Организации и индивидуальные предприниматели, добровольно ставшие плательщиками единого налога, освобождаются от ряда других выплат:

- налога на прибыль – для организаций, налога на доходы физического лица – для индивидуальных предприятий;

- НДС, или налога на добавленную стоимость (исключая налог при ввозе товара на территорию Российской Федерации).

- налога на имущество;

Также размеры выплат по ЕНВД могут быть уменьшены за счет следующих категорий отчислений:

- страховых взносов на обязательное пенсионное страхование, за тот же период времени, в той же сфере деятельности, по которой уплачивается ЕНВД;

- страховых взносов, выплаченных индивидуальными предпринимателями, и пособий по временной нетрудоспособности.

Однако при этом не допускается уменьшения суммы ЕНВД более чем на 50% в отношении обязательных страховых взносов пенсионного страхования и выплат по больничным.

В качестве примера можно рассмотреть поквартальный расчет единого налога для непродовольственного магазина розничной торговли. Допустим, что используемая полезная площадь торговой точки составляет 75 кв.м.

При базовой доходности на 1 кв.м установленной в 1800 рублей, величине физического показателя в 75 кв.м. и соответствующих коэффициентах:

К1 – 1,148 и К2 – 0,7,

величина налоговой базы будет получена путем следующих расчетов:

1800 руб. х 75 кв.м х 3 (месяца) х 1,148 х 0,7 = 325458 рублей

В таком случае сумма единого налога составит:

325458 х 15/ 100 = 48819 рублей

В случае если торговое предприятие выплатило за квартал обязательные страховые взносы на пенсионное страхование в сумме 22760 рублей, этот показатель составит менее 50% от общей суммы налога.

Разница между полученным значением ЕНВД и обязательными страховыми взносами будет равна:

48819 – 22760 = 26059 рублей

Итого предприятию надлежит выплатить в бюджет единый налог в сумме 26059 рублей.

Только здесь есть информацию про бланки строгой отчетности.

«Как я открыл бизнес по франшизе Zapx и зарабатываю более 140 тыс. руб. в месяц чистыми»

на продаже игровых ресурсов в мобильной игре-бестселлере!

Помогла статья? Подписывайтесь в наши сообщества: ВКонтакте, Фейсбуке, Twitter, Одноклассниках или Google Plus.

Будем очень благодарны, если поставите “Лайк” ниже. Спасибо!

Переход на ЕНВД значительно упрощает деятельность предпринимателя. Суть этого режима налогообложения заключается в том, что окончательная сумма налога не зависит от финансовых результатов. Он рассчитывается на основании фиксированных показателей. Соответственно, ИП на ЕНВД могут не вести бухгалтерский учет и не отчитываться в полученной прибыли.

Чтобы перейти на ЕНВД нужно подать заявление в налоговую службу по месту нахождения хозяйствующего субъекта. Сюда же нужно будет сдавать декларацию. Если бизнес не связан с определенным местом, то заявление подается в инспекцию по месту регистрации. Правило распространяется на следующие виды деятельности:

- грузовые перевозки;

- реклама на транспорте;

- разъездная, нестационарная торговля.

Далеко не все предприниматели могут пользоваться упрощенным налоговым режимом. На ЕНВД ИП могут перейти при соответствии следующим критериям:

Предприниматель на ЕНВД не освобожден от уплаты транспортного и земельного налога. К тому же, если сделка выпадает из условий специального режима, то доходы по ней облагаются в соответствии с основной системой налогообложения.

Какие отчеты сдавать в 2017 году предпринимателю на ЕНВД? Налоговая инспекция не вправе требовать данные по зарплате, прибыли. Для предпринимателя на ЕНВД единственной обязательной формой является отчет по изменениям физического показателя, на основании чего рассчитывается базовая доходность.

Можно ли работать без ККМ при розничной торговле в 2017 году? Ответ можете просмотреть здесь. Для уплаты ЕНВД в 2017 реквизиты для ИП можно узнать в налоговой инспекции или на официальном портале ФНС.

После того, как определена базовая доходность, ее умножают на количество физических показателей (например, площадь торгового зала) и на коэффициент – дефлятор (устанавливается Правительством РФ). В результате определяется сумма предполагаемого дохода. Она может быть скорректирована на коэффициент, введенный местными органами власти (в порядке поддержки малого предпринимательства).

С 2017 года введена новая отчетность ИП на ЕНВД с работниками (форма 6-НДФЛ). Кроме этого изменения коснулись порядка уменьшения суммы налога. Основные положения закона с введением новых глав в НК РФ относительно исчисления и уплаты страховых взносов включают следующее:

- Предприниматель может уменьшать сумму налога на страховые взносы не только за работников, но и за себя. При этом не установлены ограничения, даже если сумма налогового платежа уменьшается более чем наполовину.

- Сохранилось правило учета взносов на работников, не более 50% от суммы налога.

Более полную информацию о взносах (в том числе, если получен доход свыше 300000 рублей в год) можно посмотреть в таблице:

- Страховой взнос за себя вычитается частями из квартальной суммы ЕНВД. Например, каждый квартал предприниматель уплачивает страховой взнос в сумме 7000 руб. Именно на это значение будет уменьшена сумма ежеквартального налога.

- В одном из налоговых периодов (квартал), предприниматель имеет право уменьшить ЕНВД на всю сумму страховых взносов. Даже, если платеж будет равен 0. Однако следует помнить, что если взносы на страхование превысили сумму ЕНВД, то остаток на другой квартал не переносится.

- при торговле принимается в расчет торговая площадь. Поэтому часть помещения можно сдавать в аренду. Однако существует предел стоимости арендуемой площади, при превышении которого предприниматель может не оправдать свои действия. Ведь суммы, полученные от аренды, будут облагаться НДФЛ или могут стать объектом УСН;

- для рекламной деятельности сдача в аренду рекламных конструкций тоже позволит снизить сумму ЕНВД, так как эта деятельность подпадает под общую систему налогообложения;

- для предпринимателей в сфере торговли, можно порекомендовать уменьшение налога путем выделения и отделения зоны работы с клиентами, расчетов и выкладки товаров. Остальная недвижимость может быть оформлена в качестве складских, подсобных помещений, которые не учитываются при расчете ЕНВД;

- при создании точки общепита, кафе, ресторана такие помещения, как кухня, место разогрева и раздачи еды, подсобки, витрины, склад – все это не включается в физический показатель площади;

- для автоперевозок актуально снижение числа автомобилей, которые участвуют в хозяйственной деятельности предпринимателя.

| Видео (кликните для воспроизведения). |

Все вышеуказанные изменения должны быть зафиксированы в инвентаризационных и правоустанавливающих документах.

Как видно, система налогообложения ЕНВД – реально действующая мера поддержки начинающих ИП и небольших организаций. Однако отчитываться все же придется – раз в квартал осуществляется подача налоговой декларации.

Март 12, 2019 Налоги ИП за что платит ИП 0

В России около двух миллионов организаций и индивидуальных предпринимателей платят налог на вмененный доход – ЕНВД. Этот режим относится к льготным, потому что в большинстве случаев налоговая нагрузка здесь намного ниже, чем на общей системе налогообложения.

ЕНВД вводился временно, чтобы малый бизнес мог развиваться и не платить большие налоги. В принципе, эта цель была достигнута. По статистике ФНС, один плательщик налога на вмененный доход перечисляет в казну меньше 3 тысяч рублей в месяц.

Причина такой низкой налоговой нагрузки — в порядке определения дохода на ЕНВД. Вместо реальной выручки для расчета налога учитывается так называемый вмененный доход, размер которого заранее устанавливает государство. Базовая доходность по видам деятельности на вмененке указана в статье 346.29 НК РФ, и эти цифры очень далеки от реальных цен.

Именно поэтому режим ЕНВД планируют отменить еще с 2011 года, ведь поступления в казну от него мизерные, особенно на фоне других систем налогообложения. Во многих крупных городах вмененка вообще не применяется (например, в Москве) или перечень разрешенных видов деятельности сильно сокращен.

Но пока что последние новости для плательщиков ЕНВД хорошие – действие этого льготного режима продлили до января 2021 года. А значит, в 2019 году для ИП на этой системе налогообложения надо знать, какие изменения произошли.

В определенной мере формула расчета налога на ЕНВД учитывает рост инфляции через повышающий коэффициент К1. Каждый год его значение устанавливает приказ Минэкономразвития РФ. На 2019 год это 1,915. По сравнению с предыдущим годом, когда значение К1 равнялось 1,868, рост совсем незначительный.

Но дело в том, что муниципальные образования могут вводить на своей территории другой показатель формулы — понижающий коэффициент К2. В результате, для многих плательщиков вмененки налог к уплате оказывается очень небольшим.

Для примера рассчитаем налог на вмененный доход на одну единицу транспорта при грузоперевозках. Причем, коэффициент К2 возьмем максимально возможный, т.е. «1». Базовую доходность и физический показатель берем из таблицы статьи 346.29 НК РФ. Коэффициент К1 в 2019 году мы уже указали выше.

Формула расчета налога выглядит так: БД * ФП * К1 * К2 * 15%. Подставим необходимые значения и получим (6000 * 1 * 1,915 * 1) * 15% = 1723,5 рублей в месяц или 5170 рублей в квартал.

На самом деле, даже из этой небольшой суммы государство вообще ничего не получит. Почему? Потому что предприниматель вправе уменьшить рассчитанный налог на сумму взносов, которые он уплатил в отчетном квартале. Например, ИП заплатил за себя ¼ обязательных страховых взносов за себя, т.е. 9 060 рублей. Рассчитанный выше налог за квартал (5170 рублей) полностью уменьшается за счет уплаченных взносов и равен нулю.

Так, конечно, бывает не всегда. Во-первых, физический показатель (количество единиц транспорта, работников, торговой площади и др.) может быть намного больше единицы. Например, максимальная площадь торгового зала достигает 150 кв. м, тогда и налог будет очень высоким. Во-вторых, если у ИП есть работники, то рассчитанный налог можно уменьшать не более, чем на 50%.

Но в любом случае, если вы рассчитываете налоговую нагрузку для своего бизнеса, то ЕНВД в 2019 году может оказаться самым выгодным вариантом. И пока продолжается действие вмененного режима, надо этим пользоваться.

Каким бизнесом можно заниматься на ЕНВД в 2019 году

Виды деятельности, которыми можно заниматься на вмененке, указаны в статье 346.26 НК РФ. Этот перечень называется федеральным, но муниципальные образования на своей территории могут запрещать действие ЕНВД полностью или по определенным направлениям бизнеса.

Москва и некоторые другие крупные города такой возможностью уже воспользовались. Причина запрета, как мы уж разбирались, в мизерных поступлениях в бюджет налога на вмененный доход.

Кроме того, чиновники считают, что надо запретить продажу на вмененке товаров с обязательной маркировкой. По крайней мере, Минфин уже заявил об этом в направлениях налоговой политики на 2019–2021 годы.

Если эта инициатива будет принята, то будет установлен запрет на реализацию на ЕНВД и ПСН следующих товаров:

- табачная продукция;

- изделия из натурального меха;

- парфюмерия;

- резиновые шины и покрышки;

- одежда из кожи;

- верхняя одежда;

- блузки и трикотажные блузоны для женщин и девочек;

- домашний текстиль;

- обувь;

- фотокамеры и фотовспышки.

В 2019 году для ИП полностью отменят еще одну льготу вмененки – возможность работать без кассового аппарата. Причем, индивидуальные предприниматели, которые занимаются розничной торговлей или общепитом с привлечением работников, применяют ККТ уже с 1 июля 2018 года.

А с 1 июля 2019 года касса нужна уже всем плательщикам ЕНВД – и тем, кто торгует самостоятельно, и тем, кто оказывает услуги населению.

Совет: если вы занимаетесь оказанием бытовых услуг, изучите статью 2 закона от 22.05.2003 № 54-ФЗ. В ней есть перечень видов деятельности, который освобожден от применения ККТ, если предприниматель работает на ПСН. Возможно, вам будет выгоднее оформить патент, чем приобретать кассу для ЕНВД.

Если же кассовый аппарат вам необходим, то затраты на его покупку можно частично компенсировать, заявив налоговый вычет. Правда, воспользоваться этим правом могут только индивидуальные предприниматели, которые обязаны установить ККТ до 1 июля 2019 года. А ИП на ЕНВД, которые уже работают с кассой, должны были заявить свой вычет до конца прошлого года.

Расходы на приобретение и установку кассового аппарата компенсируются в пределах 18 000 рублей за одну единицу ККТ. Причем, это не деньги, возвращенные из бюджета, а только возможность уменьшить рассчитанный квартальный налог. Если сумма налога за квартал небольшая, то сумма компенсации переносится на следующий квартал.

Для отражения в декларации расходов на покупку и установку контрольно-кассовой техники для ЕНВД утвердили новую форму отчетности. При этом право на получение налогового вычета предоставили только индивидуальным предпринимателям на вмененке. А после того, как период получения компенсации за кассу закончится, декларацию, скорее всего, снова поменяют.

Итак, в 2019 году плательщики ЕНВД отчитываются по новой форме декларации, утвержденной приказом ФНС от 26 июня 2018 г. № ММВ-7-3/414@. Расчет налога с учетом вычета по страховым взносам и затратам на ККТ указывается в разделе 3.

А регистрационные и заводские реквизиты самого кассового аппарата вписывают в новый раздел 4. Если предприниматель не заявляет вычет по ККТ, то этот раздел он не заполняет и не сдает.

Сроки сдачи декларации для плательщиков налога на вмененный доход остались прежними: 20 число месяца, следующего за отчетным кварталом. Налог по данным декларации надо заплатить на 5 дней позже.

С учетом переноса крайних сроков с выходных дней на ближайший рабочий день, налоговый календарь для плательщика ЕНВД выглядит так.

Расчет ЕНВД в 2019 году – как рассчитать ЕНВД, формула, пример расчета единого налога

Система налогообложения в виде единого налога на вмененный доход (ЕНВД) – это один из действующих в РФ специальных налоговых режимов. Суть этой системы налогообложения заключается в том, что при расчете ЕНВД и его уплате налогоплательщики руководствуются размером вмененного им дохода, который установлен главой 26.3 Налогового кодекса РФ (далее – НК РФ). При этом размер реально полученного ими дохода значения не имеет. Рассмотрим примеры расчета ЕНВД и как самостоятельно рассчитать размер единого налога.

Переход на уплату единого налога осуществляется предпринимателями добровольно при соблюдении следующих условий:

- организации и индивидуальные предприниматели встали на учет в качестве налогоплательщиков единого налога в налоговом органе в установленный срок;

- система налогообложения ЕНВД в установленном порядке введена на территории муниципального образования, где осуществляется предпринимательская деятельность;

- в местном нормативном правовом акте о ЕНВД в числе видов предпринимательской деятельности, облагаемых этим налогом, указан осуществляемый вид предпринимательской деятельности.

Применение ЕНВД освобождает налогоплательщиков от уплаты ряда налогов, в частности, организации на ЕНВД не платят налог на прибыль, НДС (за исключением “ввозного”), налог на имущество. Индивидуальные предприниматели освобождены от уплаты НДФЛ (с доходов, полученных от видов деятельности, облагаемых ЕНВД), налога на имущество физических лиц (в отношении имущества, используемого в деятельности, облагаемой ЕНВД), НДС.

Перечень видов деятельности, в отношении которых представительные органы вправе принять решение о введении ЕНВД, указан в пункте 2 ст. 346.26 НК РФ.

В их числе бытовые, ветеринарные услуги, услуги по ремонту, техническому обслуживанию и мойке автотранспортных средств, розничная торговля, общественное питание, распространение и (или) размещение наружной рекламы и др.

Расчет единого налога прост и производится на основании нормативных показателей, установленных НК РФ.

Налоговой базой для исчисления единого налога является вмененный, т.е. потенциально возможный доход налогоплательщика ЕНВД. Таким образом, налог рассчитывается из вмененного, а не фактически полученного дохода.

Налоговая база рассчитывается как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности (п. 2 ст. 346.29 НК РФ).

При этом базовая доходность корректируется (уменьшается или увеличивается) на коэффициенты К1 и К2 (п. 4 ст. 346.29 НК РФ).

Формула расчета налоговой базы выглядит следующим образом:

НБ = БД x К1 x К2 x (ФП1 + ФП2 + ФП3),

где НБ – налоговая база;

БД – базовая доходность, установленная для конкретного вида предпринимательской деятельности;

К1 – коэффициент-дефлятор;

К2 – корректирующий коэффициент;

ФП1, ФП2, ФП3 – значения физического показателя, установленного для каждого вида деятельности, в первом, втором и третьем месяцах квартала соответственно.

Далее рассмотрим подробнее приведенные выше показатели.

Значения базовой доходности и физического показателя определены для каждого конкретного вида предпринимательской деятельности и утверждены нормами статьи 346.29 НК РФ.

Базовая доходность установлена в расчете на месяц для каждого вида деятельности. Этот доход соответствует единице физического показателя, характеризующего определенный вид деятельности.

В зависимости от вида предпринимательской деятельности используются различные физические показатели.

Так, единицей физического показателя, согласно п. 3 ст. 346.29 НК РФ, может быть:

- работник (в том числе индивидуальный предприниматель);

- торговое место;

- посадочное место;

- земельный участок;

- квадратный метр;

- транспортное средство и др.

К примеру, физическим показателем для бытовых и ветеринарных услуг является количество работников (включая индивидуального предпринимателя), занятых в этих видах деятельности. Физическим показателем для розничной торговли через объекты стационарной торговой сети, имеющие торговые залы, является площадь торгового зала в квадратных метрах и т.д.

Если в течение налогового периода меняется величина физического показателя, то учесть это изменение при расчете ЕНВД нужно с начала того месяца, в котором оно произошло (п. 9 ст. 346.29 НК РФ).

Например, ООО “Трейдер” оказывает услуги по ремонту автотранспортных средств. В отношении указанной деятельности организация применяет ЕНВД. По состоянию на 1 января количество ее работников, задействованных в данном виде деятельности, составляло 15 человек. В I квартале уволились два сотрудника: один – 4 февраля, другой – 10 марта. Так как физическим показателем для данного вида деятельности является количество работников, то при расчете ЕНВД за 1 квартал физический показатель за январь будет составлять 15, за февраль – 14, за март – 13.

Ниже приведены значения физических показателей для некоторых сфер деятельности. Расширенный список можно посмотреть в пункте 3 статьи 346.29 НК РФ.

Базовая доходность для каждого конкретного отчетного налогового периода, в зависимости от особенностей региона и ведения предпринимательской деятельности, регулируется при помощи специальных корректирующих коэффициентов ЕНВД – К1 и К2.

Коэффициенты К1 и К2 позволяют скорректировать базовую доходность с учетом влияния различных внешних условий (факторов) на размер получаемого дохода.

К1 – коэффициент-дефлятор, устанавливаемый федеральным законодательством на календарный год. Он ежегодно определяется Минэкономразвития России и публикуется не позднее 20 ноября года, в котором устанавливаются коэффициенты-дефляторы. Его значение соответствует показателю индексации потребительских цен на различные категории товаров и услуг.

ЕНВД Коэффициент К1 на 2019 год составляет 1,915

К2 – корректирующий коэффициент базовой доходности, устанавливаемый местным законодательством и учитывающий совокупность особенностей ведения предпринимательской деятельности (перечень товаров, услуг, иные особенности).

Расчет единого налога по итогам налогового периода производится по следующей формуле:

ЕНВД = (Налоговая база * Ставка налога) – Страховые Взносы.

Ставка ЕНВД одинакова для всех видов деятельности и всех территорий – 15%.

Налогоплательщики ЕНВД имеют право уменьшить сумму налога, исчисленную за налоговый период, на суммы платежей (взносов) и пособий, которые были уплачены в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог (ст.346.32 НК РФ).

При наличии наемных работников возможно уменьшить налог по ЕНВД на уплаченные страховые взносы, но не более чем на 50 процентов от рассчитанной к уплате суммы налога.

Индивидуальные предприниматели, работающие без наемных работников (не производят выплаты и иные вознаграждения физическим лицам), могут уменьшить сумму единого налога на всю сумму уплаченных в отчетном периоде фиксированных страховых взносов в ПФР и ОМС (без применения 50 % ограничения). Полученная сумма налога к уплате в этом случае не может быть меньше 0.

Налоговым периодом по ЕНВД признается квартал (ст. 346.30 НК РФ).

Это означает, что исчислять и уплачивать налог в бюджет необходимо по месту постановки на учет в налоговом органе в качестве налогоплательщика ЕНВД по окончании каждого квартала не позднее 25-го числа первого месяца следующего налогового периода.

В платежном поручении на перечисление налога необходимо указать код бюджетной классификации (КБК).

Примеры расчетов единого налога на вмененный доход

Ниже приведем расчеты налога для разных видов деятельности.

Организация осуществляет деятельность по оказанию автотранспортных услуг по перевозке грузов 3 автомобилями.

Единый налог на вмененный доход ― один из принятых в РФ режимов налогообложения. И хотя законодательно планируется отменить его действие уже с 2021 года, ЕНВД все так же продолжают использовать многие представители малого бизнеса ― организации и ИП. Определить сумму налога несложно, рассмотрим как рассчитать ЕНВД, формулу расчета налога и примеры расчета.

Применение ЕНВД характерно тем, что при расчете учитываются не фактические доходы, полученные от предпринимательской деятельности, а некие вмененные показатели. В итоге сумма налога практически не меняется за каждый период расчета:

Единый налог на вмененный доход рассчитывается по одной схеме, вне зависимости от статуса хозяйственного субъекта, будь то организация или ИП. Начисление ЕНВД и его уплата производятся ежеквартально. При определении размера платежа учитывают следующие составляющие:

- Базовая доходность. Под этим понятием понимается некоторый условный размер потенциально полученного дохода. Зависит от вида применяемой деятельности.

- Физический показатель. Здесь подразумеваются используемые в предпринимательстве объекты. Это могут быть и количество автомобилей при оказании автотранспортных услуг, и метраж торговой площади, и количество работников.

- Коэффициенты К1 и К2 ― корректирующие налоговую базу показатели. Решение о размере К1 принимается ежегодно на уровне государства. На 2017 год К1 остался на уровне прошлого года ― 1,798. Величина К2 устанавливается субъектами РФ, зависит от экономической обстановки в целом.

- Период деятельности. При полной занятости отчетный (налоговый) период состоит из 3-х месяцев.

- Ставка налога. Рассчитывается исходя из 15% от суммы полученного результата. Некоторым субъектам РФ дано право на уменьшение ставки.

Получите 267 видеоуроков по 1С бесплатно:

Общая формула по расчету вмененного налога выглядит следующим образом:

Сумма налога = (БД*ФП*Т*К1*К2)*15%, где БД ― базовая доходность, ФП ― величина физического показателя, Т ― количество месяцев работы, К1 и К2 ― корректирующие коэффициенты.

Допускается уменьшение суммы налога к уплате на перечисленные платежи по страховым взносам и выплаты больничных за счет работодателя. Доля уменьшения зависит от статуса работодателя.

ИП вправе уменьшить налог на все 100% перечисленных взносов, но при условии, что не зарегистрирован как работодатель. Прочие же субъекты ― работодатели могут уменьшить налог до 50% за счет указанных перечислений.

Как рассчитать ЕНВД при различных видах деятельности

Режим налогообложения в виде ЕНВД применим не ко всем видам деятельности. Кроме того, возможность его использования должна быть закреплена на уровне субъектов РФ. Так, например, в г. Москва ЕНВД не применяется, его заменяет торговый сбор.

Использование вмененки возможно для следующих видов деятельности:

- Оказание бытовых услуг населению;

- Розничная торговля, в том числе разностная, выездная;

- Пассажирские и грузовые перевозки;

- Размещение рекламы;

- Сфера общественного питания;

- Ветеринарная помощь;

- Услуги автостоянки;

- Прочие работы согласно ст. 346.26 НК РФ.

Рассмотрим на примере как рассчитать ЕНВД для ИП, а также расчет ЕНВД по грузоперевозкам.

Пример 1. Предпринимательская деятельность по оказанию услуг по грузоперевозкам проводится в г. Санкт-Петербург. Коэффициент К2 по этому виду деятельности равен 1. Количество используемых автомобилей ― 6. Величина базовой доходности ― 6 000 руб. на 1 единицу транспорта. Принятая величина К1 ― 1,798. Как как рассчитать ЕНВД и узнать размер налога за квартал при условии, что работы велись все 3 месяца?

Сумма налога ЕНВД рассчитывается по формуле, приведенной выше:

- БД ― 6 000 руб., ФП ― 6 единиц транспорта, количество месяцев работы ― 3, К1 ― 1,798, К2 ― 1.

- Итог равен: (6 000*6*3*1,798*1)*15% = 29 128 руб. ― такую сумму необходимо перечислить по итогам работы квартала. Допускается уменьшение размера платежа на перечисленные за период расчета страховые взносы.

Если деятельность велась неполный квартал, то налог определяется с учетом лишь фактически отработанных дней пропорционально.

Пример 2. ИП встал на учет как плательщик ЕНВД 15 октября. Вид деятельности ― розничная стационарная торговля, площадь торгового зала свыше 5 квадратных метров. Величина БД ― 1 800 руб. за квадратный метр, ФП (площадь торгового зала)― 12 метров квадратных. К1 ― 1,798, К2 ― 1. Как рассчитать ЕНВД для ИП.

Размер итогового платежа рассчитывается следующим образом:

- За 2 полных месяца работы (ноябрь и декабрь) сумма платежа равна (1800*12*2*1,798*1)*15% = 11 651 руб.;

- Налог за октябрь (с 15 числа за 17 рабочих дней): ((1800*12*1*1,798*1)*15%)/31 *17 = 3 195 руб.;

- Итоговая сумма ЕНВД за 4 квартал составляет 11 651+3 195 = 14 846 руб.;

- Общую сумму налога уменьшают на величину перечисленных в 4 квартале страховых взносов в пределах установленных лимитов.

Как видно из примеров, расчет ЕНВД не представляет большой сложности. Достаточно знать значение требуемых показателей, общепринятых коэффициентов. Особенностью вмененки как режима является отсутствие зависимости величины начисленного налога к уплате от фактически заработанного дохода.

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.