Описание страницы: как рассчитать налог, если арендованный объект улучшен от профессионалов для людей.

Содержание

Как рассчитать налог, если арендованный объект улучшен

С 1 января 2013 года*(1) налоговая база по налогу на имущество исчисляется исходя из среднегодовой стоимости:

— недвижимого имущества;

— движимого имущества, принятого на учет в качестве основного средства до 1 января 2013 года.

При исчислении налога на имущество учитываются объекты, принятые на баланс в качестве основных средств по правилам бухгалтерского учета*(2).

На текущий момент основным нормативным документом, регулирующим бухгалтерский учет объектов основных средств, является ПБУ 6/01 «Учет основных средств»*(3). В соответствии с пунктом 5 ПБУ 6/01 в составе основных средств учитываются капитальные вложения в арендованные объекты основных средств. Данная формулировка подразумевает учет таких капитальных вложений (неотделимых улучшений) на балансе арендатора до момента возврата арендованного имущества с неотделимыми улучшениями арендодателю, поскольку именно арендатор признается лицом, произведшим капитальные вложения, приносящие ему экономические выгоды. Обязанность арендатора по отражению неотделимых улучшений в бухучете в составе основных средств и уплате налога на имущество подтверждена Высшим Арбитражным Судом РФ*(4).

Для исключения ошибок при определении налоговой базы по налогу на имущество (но и не допуская излишней уплаты налога) бухгалтер должен правильно квалифицировать:

— объект аренды, в котором производятся улучшения, в качестве движимого или недвижимого имущества;

— вложения в арендованное имущество в качестве отделимого или неотделимого улучшения.

Движимое и недвижимое имущество

Данные понятия приведены в статье 130 Гражданского кодекса. К недвижимым вещам (недвижимости) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно. В том числе это здания, сооружения, объекты незавершенного строительства. Вещи, не относящиеся к недвижимости, признаются движимым имуществом.

| Видео (кликните для воспроизведения). |

Под зданием, в соответствии с законом «Технический регламент о безопасности зданий и сооружений»*(5), понимается «результат строительства, представляющий собой объемную строительную систему, имеющую надземную и (или) подземную части, включающую в себя помещения, сети инженерно-технического обеспечения и системы инженерно-технического обеспечения. ». В свою очередь, система инженерно-технического обеспечения в Законе N 384-ФЗ определена как «одна из систем здания или сооружения, предназначенная для выполнения функций водоснабжения, канализации, отопления, вентиляции, кондиционирования воздуха, газоснабжения, электроснабжения, связи, информатизации, диспетчеризации, мусороудаления, вертикального транспорта (лифты, эскалаторы) или функций обеспечения безопасности»*(6).

В связи с этим под объектом недвижимости следует понимать единый конструктивный объект как совокупность всех объектов, включаемых в инженерно-техническое обеспечение здания.

Представители Минфина России считают, что капвложения арендатора в арендованный объект недвижимости, принятые им на учет с 1 января 2013 года в качестве основных средств, подлежат налогообложению до их выбытия, поскольку не являются движимым имуществом (т.е. положение подп. 8 п. 4 ст. 374 НК РФ на них не распространяется*(7)). Заметим также, что если арендатор произвел капвложения в арендованный объект недвижимого имущества по местонахождению своего обособленного подразделения, не имеющего отдельного баланса, то налог на имущество уплачивается и налоговая декларация представляется по местонахождению организации-арендатора*(8).

В отношении капитальных вложений в арендованный объект арендатор должен уплачивать налог на имущество до их передачи арендодателю либо до возмещения последним их стоимости.

В связи со всем вышеизложенным повышаются требования к правильной квалификации производимых на арендованном объекте улучшений. Тем более что в этом заинтересованы обе стороны — арендатор и арендодатель.

Отделимые и неотделимые улучшения

Все улучшения арендованного имущества подразделяют на отделимые и неотделимые. При этом, как и в случае с движимым и недвижимым имуществом, налоговое законодательство не дает определения этим терминам — они приведены в Гражданском кодексе. Так, в силу пункта 2 статьи 623 данного кодекса основным критерием различия отделимых и неотделимых улучшений является возможность отделения первых от объекта аренды без причинения вреда, причем отделимые улучшения можно использовать отдельно.

Неотделимые улучшения, несмотря на то что они учитываются в течение срока аренды на балансе арендатора, фактически являются собственностью арендодателя (если иное не предусмотрено договором аренды)*(9).

Стоимость капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором и переданных им арендодателю по окончании срока аренды, в доходах арендодателя не учитывается*(10). В этой связи грамотная квалификация производимых на арендованном объекте улучшений позволит и арендодателю избежать рисков доначисления налога на прибыль (в случае, если переданные улучшения будут квалифицированы налоговыми органами как отделимые). Поэтому целесообразно заранее согласовывать с арендодателем перечень неотделимых улучшений, которые в дальнейшем будут передаваться на баланс арендодателя (с возмещением затрат или без него).

На практике вопрос о том, какие работы относить к отделимым, а какие — к неотделимым, в большинстве случаев является спорным, о чем свидетельствуют многочисленные судебные разбирательства*(11). При этом возникают коллизии, когда один и тот же тип улучшений в арендованное имущество один суд признает отделимым, а другой — неотделимым. Так, например, постановлением ФАС Центрального округа*(12) установка системы безопасности, системы кондиционирования и вентиляции, монтаж структурированной кабельной сети в арендованном помещении были признаны неотделимыми улучшениями, в то время как Десятый арбитражный апелляционный суд в своем постановлении *(13) признал аналогичные объекты отделимыми улучшениями.

Учитывая сложность самостоятельной квалификации бухгалтерами вида производимых организацией улучшений в арендованный объект, а также неоднозначность в понимании данного вопроса плательщиками и налоговыми инспекциями, можно посоветовать: в спорных случаях запрашивайте у подрядчика документальное подтверждение отделимости либо неотделимости производимых или уже произведенных улучшений (например, в форме письменного заключения).

Как правило, вопросы по квалификации отделимое/неотделимое относятся к улучшениям, произведенным в арендованном организацией помещении (офисном, складском, торговом и т.п.), расположенном в здании. Ниже в таблице приведен перечень часто встречающихся работ, осуществляемых организациями в арендованных помещениях (зданиях). По нашему мнению, основываясь на схожести критериев, установленных гражданским законодательством и отличающих движимое/недвижимое имущество и отделимые/неотделимые улучшения (возможность перемещения без нанесения ущерба), при квалификации улучшений, произведенных организацией в арендованное имущество, бухгалтер вправе также принимать во внимание нормативные акты, в которых рассматриваются вопросы разграничения движимого и недвижимого имущества.

Если база арендованного объекта — кадастровая стоимость

Напомним, что с 1 января 2014 года действует новое правило, согласно которому база по налогу на имущество организаций в отношении отдельных объектов определяется как их кадастровая стоимость. Такими отдельными объектами признаются торговые и административно-деловые центры, офисы, точки общепита и некоторые другие виды недвижимости*(14). В Москве, например, в 2014 году вышеуказанный порядок действует в отношении собственников торговых и офисных помещений общей площадью свыше 5 тыс. кв. метров. А с 2015 года, согласно законопроекту, рассматриваемому в Мосгордуме, налог с кадастровой стоимости будут платить владельцы недвижимости площадью более 3 тыс. кв. метров.

В своем письме от 19 февраля 2014 года N 03-05-05-01/6958 Минфин России рассмотрел вопрос о порядке исчисления налога на имущество в отношении произведенных арендатором неотделимых улучшений объекта, база по которому определяется как кадастровая стоимость. Специалисты Минфина России считают, что в этом случае арендатор до передачи неотделимых улучшений арендодателю уплачивает налог на имущество с указанных капвложений на основании их среднегодовой стоимости в соответствии с бухгалтерским учетом.

Однако в комментариях к рассматриваемому письму Минфина России независимые эксперты указали на ряд вопросов, возникающих в связи с возможными практическими ситуациями, которые, в свою очередь, влекут определенные налоговые последствия. Например, срок проведения очередной кадастровой оценки объекта недвижимости попадает в период до окончания договора аренды (либо до передачи арендатором капвложений).

Изменится ли после проведения оценки налоговая база в целом по зданию, в отношении которого налог уплачивает арендодатель, или нет? А после передачи капвложений, не требующих «внеочередной оценки», арендодателю эти неотделимые улучшения не будут учитываться при налогообложении вплоть до проведения новой кадастровой оценки объекта недвижимости в целом?

В контексте данной статьи также представляют интерес разъяснения Минфина России по следующему вопросу.

Так, если здание облагается налогом на имущество организаций исходя из кадастровой стоимости, то сети и системы инженерно-технического обеспечения, являющиеся его неотъемлемой частью, по мнению финансистов, облагаются налогом в составе этого здания, в том числе если они учитываются как отдельные инвентарные объекты*(15). Исчислять в отношении таких сетей и систем инженерно-технического обеспечения налог на имущество на основе среднегодовой стоимости не требуется. Однако вопрос налогообложения аналогичных сетей и систем в случае, если они учитываются на балансе арендатора в качестве улучшений арендованного имущества, в данном письме не рассматривался.

Возможно, в дальнейшем Минфин России или ФНС России направят дополнительные официальные разъяснения в отношении вышеуказанных ситуаций.

*(1) п. 1, подп. 8 п. 4 ст. 374 НК РФ

*(2) п. 1 ст. 374 НК РФ

*(3) утв. приказом Минфина России от 30.03.2001 N 26н (далее — ПБУ 6/01)

*(4) решение ВАС РФ от 27.01.2012 N 16291/11

*(5) Федеральный закон от 30.12.2009 N 384-ФЗ (далее — Закон N 384-ФЗ)

*(6) подп. 21 п. 2 ст. 2 Закона N 384-ФЗ

*(7) письма Минфина России от 19.02.2014 N 03-05-05-01/6958, от 24.05.2013 N 03-05-05-01/18569, от 15.04.2013 N 03-05-05-01/12447, от 14.03.2013 N 03-05-05-01/7760

*(8) письмо Минфина России от 23.10.2013 N 03-05-05-01/44378

*(9) ст. 623 ГК РФ

*(10) подп. 32 п. 1 ст. 251 НК РФ

*(11) пост. ФАС МО от 17.01.2013 N Ф05-5659/11, ФАС ЦО от 07.04.2011 N Ф10-1189/11, ФАС ВСО от 04.12.2008 по делу N А33-1122/2008-Ф02-6062/2008 и др.

*(12) пост. ФАС ЦО от 07.04.2011 N Ф10-1189/11

*(13) пост. Десятого ААС от 03.02.2011 N 10АП-7759/2010

*(14) ст. 378.2 НК РФ

*(15) письмо Минфина России от 04.03.2014 N 03-05-05-01/9272

| Видео (кликните для воспроизведения). |

Если же он может эксплуатироваться только вместе со зданием, несмотря на существенные различия в сроке его полезного использования, он должен признаваться объектом обложения налогом на имущество.А теперь рассмотрим порядок обложения налогом на имущество улучшений, произведенных арендатором в помещении арендодателя. Вернемся в недалекое прошлое (в период до 01.01.2013) и напомним читателям общие правила исчисления налога на имущество арендатором в отношении произведенных им улучшений арендованного имущества.1. В соответствии со ст. 623 ГК РФ улучшения подразделяются на отделимые (те, что без ущерба могут быть отделены от объекта арендованного имущества) и неотделимые (отделение которых принесет ущерб арендованному помещению).2. Отделимые улучшения признаются собственностью арендатора, если иное не установлено договором аренды.

Должен ли арендатор уплачивать налог на имущество? (манохова с.в.)

Не ответив на конкретно поставленный вопрос, чиновники определили лишь направление, в котором должны двигаться налогоплательщики и проверяющие при его решении. Например, они привели положения ст. 2 Федерального закона от 07.07.2003 N 126-ФЗ «О связи», которой, в частности, установлены такие понятия, как линейно-кабельные сооружения связи (объекты инженерной инфраструктуры, созданные или приспособленные для размещения кабелей связи), линии связи (линии передачи, физические цепи и линейно-кабельные сооружения связи), сооружения связи (объекты инженерной инфраструктуры, созданные или приспособленные для размещения средств связи, кабелей связи).Кроме того, Минфин сослался на нормы Федерального закона от 30.12.2009 N 384-ФЗ «Технический регламент о безопасности зданий и сооружений», в соответствии с п.

2 ст.

- 1 Безвозмездная передача ОС

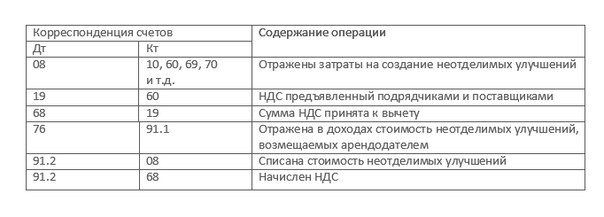

- 2 Улучшения арендованного имущества

- 3 Расчет и уплата налога

Кто платит налог В общем случае налог на имущество по сданным в аренду основным средствам платит арендодатель (п. 1 ст. 374 НК РФ). Это обусловлено тем, что при передаче имущества в аренду именно он остается его собственником (ст.

НК РФ.Если вы применяете пониженную ставку земельного налога, то можете сохранить это право и при сдаче земли в аренду. Не важно, кто использует землю, важно — для чего. Поэтому если вы, например, сдаете в аренду земли сельскохозяйственного назначения организациям-сельхозпроизводителям, то можете применять пониженную ставку, даже если сами не занимаетесь производством сельхозпродукцииПостановление ФАС МО от 22.04.2013 № А41-27239/12.

Налог на имущество в договоре аренды? включить можно, но осторожно

Пример расчета налога на имущество по основному средству, сданному в аренду ООО «Альфа» расположено в г. Москве. Одним из видов деятельности организации является сдача в аренду основных средств.

В январе «Альфа» приобрела для сдачи в аренду офисное помещение стоимостью 5 900 000 руб. (в т. ч. НДС – 900 000 руб.). В этом же месяце объект был сдан в аренду.

Помещение не включено в перечень объектов недвижимости, налоговой базой для которых является кадастровая стоимость. Начиная с февраля бухгалтер «Альфы» начисляет по офисному помещению амортизацию.

Срок полезного использования офисного помещения для целей бухгалтерского и налогового учета – 180 месяцев. Согласно учетной политике амортизацию по основным средствам организация начисляет линейным способом.

Годовая сумма амортизации составила:(5 900 000 руб. – 900 000 руб.) × 6,67% = 333 500 руб. Ежемесячная сумма амортизации равна:333 500 руб.

В общем случае налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. С 2014 г. налогоплательщики — собственники торговых центров и помещений в них определяют налоговую базу по налогу на имущество особым способом: исходя из кадастровой стоимости объектов недвижимости по состоянию на 1 января года налогового периода

2 примера расчета налога на имущество при аренде помещения, автомобиля, участка у ИП и физ.лица

Аренда – это договор между собственником (арендодателем) и арендатором о передаче имущества за оговоренную плату во временное владение или пользование. Имуществом может быть: земля, помещение, транспорт, оборудование и другие объекты, которые в процессе использования не теряют своих свойств. Объект, сданный в аренду, облагается налогом. Как платится налог на имущество при аренде помещения у индивидуальных предпринимателей или физических лиц, подробно рассмотрено в статье.

Согласно п. 1 ст. 374 НК РФ при сдаче объекта в аренду налог удерживается с арендодателя, поскольку он является его собственником.

Организация, арендующая у физического лица (ФЛ) или у индивидуального предпринимателя (ИП) имущество, обязана исчислить налог на него, удержать его из арендной платы, причитающейся арендодателю и перечислить.Данный вид налога платится в бюджет того региона, где находится имущество. Читайте также: → Налог на имущество организаций. Формула расчета, ставка, основные аспекты

ИП освобождаются от уплаты налога в следующей ситуации: если имущество, сдаваемое в аренду, является предметом предпринимательской деятельности (т.е. предприниматель ведет деятельность – сдача в наем собственного имущества) и при этом ИП применяет упрощенную систему налогообложения и имущество не имеет кадастрового номера (см. → Какой налог на имущество для ИП?). Для освобождения уплаты налога в налоговый орган нужно предоставить:

- заявление об освобождении уплаты (форма произвольная),

- документы, подтверждающие то, что имущество является предметом предпринимательской деятельности (договор об аренде).

Организация, арендующая имущество у физического лица или у индивидуального предпринимателя может поставить его на баланс, в этом случае она будет являться плательщиком налога.

Если арендуемый объект не стоит на балансе, то налог платит собственник. Но если арендующая организация проводит ремонт арендуемого объекта, то капитальные вложения в него должны учитываться на балансе в составе основных средств. Если улучшения неотделимы, то в этом случае налог с суммы капитальных вложений платит арендатор до момента передачи имущества собственнику.

Подводные камни учета затрат по улучшению арендованного имущества

Арендаторам помещений, будь то офисы или производственные площади, нередко приходится вкладывать собственные средства, чтобы довести имущество до состояния, в котором его можно использовать по назначению. Ведь у каждого арендатора свой взгляд на то, как должен выглядеть офис, торговый зал или производственное помещение. И здесь важны не только месторасположение и метраж, но и планировка и отделка помещения. Поэтому на практике арендаторы нередко производят улучшения арендованного имущества. Планирование и учет таких затрат — непростой участок работы специалистов экономических и финансовых служб предприятия.

Какие суммы по улучшению арендатору можно учесть единовременно в текущих расходах, а какие следует учитывать обособленно в составе основных средств? Можно ли распределить затраты по улучшению планомерно на срок действия договора? Какие улучшения арендатор обязан передать собственнику, а какие может оставить себе? Ответы на эти и другие вопросы — в настоящей статье.

По договору аренды арендатор получает от арендодателя имущество за плату во временное владение и пользование или во временное пользование (ст. 606 Гражданского кодекса РФ; далее — ГК РФ).

Арендатор обязан своевременно вносить плату за пользование имуществом (арендную плату). Порядок, условия и сроки внесения арендной платы определяются договором аренды (п. 1 ст. 614 ГК РФ).

Функции обеспечительного платежа при получении имущества в аренду

Договором аренды может быть предусмотрено, что надлежащее исполнение финансовых обязательств арендатора обеспечивается банковской гарантией, задатком, удержанием имущества должника, поручительством и другими способами, предусмотренными законом или договором (п. 1 ст. 329 ГК РФ).

Выплата обеспечительного платежа арендатором является одним из способов обеспечения исполнения обязательств по договору аренды.

Обеспечительные меры в качестве гарантийного взноса или задатка не считаются расходом у передающей стороны и доходом у получающей стороны, поскольку согласно п. 32 ст. 270 Налогового кодекса РФ (далее — НК РФ) при определении налоговой базы не учитываются расходы в виде имущества или имущественных прав, переданных в качестве залога или задатка.

Это объясняется тем, что первоначально гарантийный задаток (обеспечительный взнос) носит лишь характер удостоверения намерения стороны совершить сделку. После того как договор начинает исполняться, задаток приобретает платежную функцию, и только если нарушаются обязательства по договору, функция задатка становится обеспечительной. Если арендатор надлежащим образом исполняет свои обязательства по договору, то гарантийный взнос или задаток, как правило, возвращается по окончании срока договора аренды.

Договором аренды может быть предусмотрено, что арендатор уплачивает обеспечительный платеж, который засчитывается в счет исполнения обязательств по уплате арендной платы за конкретный месяц аренды объекта недвижимости (за последний месяц, за два последних месяца срока аренды и т. д.) (п. 1 ст. 329, ст. 421 ГК РФ).

Формулировка договора в этом случае может быть следующей: «Арендатор уплачивает обеспечительный платеж в размере ___________ в срок до ___. Обеспечительный платеж засчитывается в счет арендной платы за __________ месяц срока действия договора аренды».

Таким образом, сумма обеспечительного платежа, засчитываемая в счет будущей арендной платы, выполняет как обеспечительную, так и платежную функцию. В этом случае обеспечительный платеж рассматривается в качестве предоплаты (аванса) по договору. Например, организация заключила договор аренды помещения производственного назначения сроком на один год с 01.04.2014. Согласно условиям договора арендатор до 10.04.2014 перечисляет обеспечительный платеж в размере ежемесячной арендной платы — 35 400 руб., в том числе НДС 5400 руб. Данная сумма будет зачтена арендодателем в счет уплаты арендного платежа за последний месяц аренды помещения.

Необходимо учитывать, что при перечислении обеспечительного платежа арендатора ожидают определенные налоговые последствия.

При передаче арендодателем имущества арендатору право собственности на это имущество к арендатору не переходит, следовательно, такая передача имущества арендодателем и возврат его арендатором не является реализацией (п. 1 ст. 39 НК РФ). Соответственно, при получении и возврате арендованного имущества каких-либо последствий в налоговом учете арендатора не возникает.

Сумма перечисленного обеспечительного платежа, засчитываемого в счет будущей арендной платы, по сути, является предоплатой (авансом). Следовательно, при перечислении обеспечительного платежа при применении метода начисления расход в налоговом учете не признается (п. 14 ст. 270 НК РФ).

Сказанное в равной степени относится и к организациям, применяющим специальные режимы налогообложения, например, в виде упрощенной системы налогообложения (УСН; объект налогообложения — «доходы минус расходы»).

Так, при использовании кассового метода при УСН оплата является одним из условий для признания расхода. При этом оплатой признается прекращение встречного обязательства арендатора перед арендодателем по арендной плате (п. 3 ст. 273 НК РФ). На дату перечисления обеспечительного платежа встречного обязательства арендодателя перед арендатором нет. Поэтому при перечислении обеспечительного платежа при кассовом методе расход в налоговом учете также не возникает.

В соответствии с п. 3 ст. 607 ГК РФ в договоре аренды должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору в качестве объекта аренды . При отсутствии этих данных в договоре условие об объекте, подлежащем передаче в аренду, считается не согласованным сторонами, а соответствующий договор не считается заключенным.

Объект основных средств, полученный организацией по договору аренды, учитывается на забалансовом счете 001 «Арендованные основные средства» в оценке, согласованной сторонами и указанной в договоре аренды (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 № 94н (в ред. от 08.11.2010)).

Предположим, что объект аренды оценен в 1 млн руб. В бухгалтерском учете будут отражены следующие проводки (табл. 1).

Таблица 1. Учет объекта аренды в бухгалтерском учете

Сегодня рынок недвижимости находится на спаде, хотя многие собственники сдают в аренду свои помещения, чтобы иметь дополнительный источник получения доходов. С прибыли, которую получает владелец жилья, необходимо уплачивать налог на аренду сданной квартиры в госбюджет. Сумма выплаты прямо зависит от того, кто владеет недвижимостью: физическое лицо или индивидуальный предприниматель. В статье можно узнать, как заплатить налог, какой налог выплачивать, как правильно сдать квартиру в аренду, какие санкции последуют, если не вносить платежи в ИФСН.

Несколько слов о том, как сдать квартиру в аренду. Если у вас есть свободное жилье, то его можно предоставлять другим лицам. Перед этим нужно знать, какие документы требуются, чтобы составить договор между владельцем и нанимателем квадратных метров. В нем обязательно прописывают:

- адрес сдаваемого жилья и его размер;

- порядок начисления. В этом разделе пишут размер оплаты и сколько раз в год необходимо ее вносить. Рекомендуется в договор найма внести сумму с учетом инфляции, роста цен на жилищно-коммунальные услуги. Периодичность изменения размеров оплаты также вписывают в соглашение (например, раз в полгода);

- информацию об арендодателе и нанимателе (данные паспорта, место проживания, ИНН);

- условия получения денег за квартиру (например, потребовать предварительную оплату за два месяца или за полгода, если наниматель выедет до указанного срока, не внесет оплату или испортит имущество);

- где и когда составлен договор аренды квартиры (адрес и число).

Можно вписать и другую информацию, которую сочтут важной две стороны, заключающие соглашение.

Немного о том, на какой срок заключать договор. В соглашении необходимо записать дату окончания договора, который заключают на срок от месяца до пяти лет. Когда таких данных нет, то контракт действует на протяжении пяти лет. Также в соглашении нужно указать сроки, когда его могут расторгнуть. Арендодатель может внести условия, по которым выселит нанимателя: несвоевременная оплата, порча имущества, проживание посторонних граждан и т. д.

В заключение договаривающиеся стороны подписывают соглашение. С этого времени оно считается действующим, подпись нотариуса не нужна. Если контракт функционирует больше года, то его требуется заверить в Росреестре, чтобы не платить штраф надзирающим органам. Во избежание этого следует заключать соглашение на срок меньше года.

После заключения соглашения нужно оформить договор приема-передачи квартиры в день въезда нанимателя. В нем перечисляют все дорогостоящие вещи арендодателя, которые есть в жилом помещении, передаваемом съемщику. Эти сведения пригодятся, если ценное имущество пропадет. В таком случае можно предъявить претензии жильцу и возместить материальный ущерб.

После заключения договора и передачи квартиры жильцу арендодатель получает оплату за жилье в соответствии с условиями соглашения. Рекомендуется взять расписку обеим сторонам, чтобы предотвратить конфликтные ситуации по этому поводу. Выплату за аренду квартиры получают следующими способами:

- наличными от нанимателя;

- переводом денег на счет или карту арендодателя.

При последнем способе расписка не нужна, так как все подтверждено при оформлении перевода. При взятии платы за ЖКУ сведения о получении денег указываются во второй расписке, что предотвратит разночтения и поможет не запутаться в выплатах. Эта информация поможет арендодателю решить вопрос, как правильно сдавать квартиру в аренду.

Со сдачи квартиры в аренду необходимо выплачивать подоходный налог. От того, кто сдает жилье, зависит форма оплаты.

Такая форма выплаты на сдачу жилого объекта элементарна, потому что от арендодателя не требуется регистрации в налоговых организациях и сбора каких-либо справок. Владелец жилья составляет только декларацию 3-НДФЛ и отдает ее в ИФНС. Форму декларации берут следующими способами:

- посещают местную налоговую службу и заполняют форму там согласно требованиям фискального органа;

- скачивают форму на странице ИФНС и заполняют ее лично (скачать форму 3-НДФЛ);

- на странице налоговой службы регистрируются в «Личном кабинете», вносят все необходимые сведения и пересылают заявление по Е-мэйл.

Заполнение декларации не займет много времени. Необходимо отправлять ее в рекомендуемые сроки – до 30 апреля текущего года, а налоги с аренды квартиры выплачивать до 15 июля текущего года.

Налог за сдачу квартиры обязан платить собственник даже в случае, когда договор найма не заключен. Ведь он получает доход, за который необходимо вносить налоги в государственный бюджет. 3-НДФЛ декларация подается ежегодно, а арендодатель выплачивает определенную сумму, которая составляет 13 процентов от доходов за сдачу жилья. Если декларация не подается, то налоговая инспекция вправе потребовать выплату штрафа, который значительно ударит по кошельку владельца квартиры. Несколько слов о том, как платить налог.

Форму декларации арендодатель заполняет сам, при этом следует иметь в виду следующие нюансы:

- когда арендодатель получает оплату за жилищно-коммунальные услуги, то он выплачивает 13 процентов с полученной за ЖКУ суммы (если наниматель сам не оплачивает коммунальные услуги по условию договора аренды);

- в декларацию входят все сдаваемые квартиры, которые принадлежат собственнику, вознаграждения, выплаты по различным соглашениям и т. д.;

- если арендодатель числится на какой-либо работе, то он вносит в декларацию подоходный налог с заработка, который платит его работодатель;

- когда владелец квартир постоянно сдает ее внаем, то он является по закону индивидуальным предпринимателем, к которому применяют другие правила.

Сумму уплаты налога подсчитывают так:

Н = П х М х 13%,

Н – сумма налога;

П – плата за аренду;

М – количество месяцев (которые прописаны в договоре найма);

13% – арендная ставка.

Наниматели платить налог не обязаны. Они оплачивают жилье в установленный срок арендодателю. Когда в соглашении прописана обязательность взносов за коммунальные услуги, то он вносит деньги и за это. Если арендодатель хочет, чтобы налог за аренду жилья оплачивал наниматель, то понадобится внести такой пункт в соглашение.

Такие случаи бывают, когда арендодателем является юридическим лицом. Например, организация, которая предоставляет своему работнику служебное жилье. Работодатель и будет налоговым агентом, оплачивающим налоговый сбор в ИФНС. На практике сумму взноса предприятие вносит в арендную плату за квартиру.

Выгодно сдавать квартиру и не вносить большие суммы сбора можно, оформившись индивидуальным предпринимателем, при этом платит арендодатель по упрощенной схеме налогообложения (УСН). Такая форма имеет как преимущества, так и недостатки. При регистрации ИП размер вносимого налогового сбора состоит из 6 процентов и единоразовый ежегодный взнос в пенсионный фонд (28 000 рублей). Для этого требуется зарегистрироваться в качестве индивидуального предпринимателя:

- заплатить пошлину (800 рублей);

- отдать паспорт и заявление в налоговую службу, к которой относится владелец квартиры (для этого посещают офис фискального органа, пересылают их в почтовом отделении или на официальной странице ФНС);

- ежеквартально вносить аванс в 6 процентов от размера выплат за квартиру.

После отсылки документов, через трое суток можно получить свидетельство о регистрации ИП и сведения о записи в Росреестре. Заполнение декларации аналогично заполнению таковой от физических лиц, только размер налога будет шесть процентов, и подавать ее нужно ежеквартально. Также придется платить и фиксированную сумму во внебюджетные фонды, которая равна 28 000 рублей. Ее перечисляют до конца текущего года. На практике регистрация ИП не всегда невыгодна собственнику и зависит от таких факторов, как количество сдаваемых квартир, стоимость аренды и т. д.

Это еще один выгодный способ сократить налог за аренду. Для получения патента требуется уплатить 15 000 рублей за один объект (стоимость патента зависит от региона и площади сдаваемого объекта). За 2-5 квартиры размер патента составляет 45 000 рублей, а за более чем пять жилых помещений – 90 000 рублей. К таким выплатам добавляется взнос в Пенсионный фонд. Покупка патента сэкономит деньги при сдаче дорогостоящего жилья, которая облагается налогообложением.

К примеру, квартира сдавалась за 100 000 рублей ежемесячно, то по УСН собственник заплатит – 100 000 х 12 месяцев х 6% = 72 000 рублей фискального сбора. А если он выкупит патент, то сумма сбора составит лишь 43 000 рублей.

Патент заказывают в налоговом органе по месту проживания на несколько месяцев или год. Можно приобрести и патент на полгода, он стоит 7 500 рублей.

Немного о том, нужно ли платить налог. Если арендодатель не вносит налоговые сборы на доходы, то он может подпасть под штрафные санкции, а когда при уклонении государство не получило крупную сумму, то последует ответственность по 198 статье Уголовного кодекса России (штраф в размере 100 000 – 500 000 рублей). А при особо крупных суммах, которые утаили от налогов можно получить и реальный срок – до трех лет тюрьмы.

Но такие санкции применяют только к тем арендодателям, которые не вносили фискальные сборы на протяжении трех лет и размер не уплаченного налога составляет больше, чем 600 000 рублей. Особо крупными невыплатами являются суммы более, чем 3 000 000 рублей, которые не вносили три года.

Обычно такие доходы получает хозяин дорогого жилья или большого количества квартир. Подобную прибыль невозможно иметь при сдаче одной квартиры. Поэтому эти санкции на практике применяют только к арендодателям, которые сдают комплекс жилых объектов (более семи двухкомнатных квартир). При выявленной небольшой неуплаты от сдачи одной квартиры арендодатель вносит только размер сбора, который он скрыл и пени, составляющие незначительную сумму.

Оплатить налог в таком случае нужно в сумме, равной 13 процентам от полученных доходов. Такая статья есть в налоговом законодательстве страны. Большинство владельцев жилья желают обойтись без налогов, но при этом они рискуют получить штраф от фискальных органов. Заплатив сборы за сдачу жилья, можно жить со спокойной совестью и избежать ответственности по УК РФ. Это гарантирует возмещение ущерба после порчи имущества квартиросъемщиком. К тому же, «доброжелатели» часто сообщают, что при сдаче квартиры в аренду налог не выплачивается. Последние законы направлены на вывод теневого рынка в правовое пространство и взимание сборов за прибыль, полученную от аренды квартир. Поэтому нужно действовать в соответствии с законодательством и вносить требуемые суммы вовремя.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.