Описание страницы: как ип вести деятельность с ндс от профессионалов для людей.

Содержание

Чаще всего ИП выбирают для работы различные вариации упрощенной системы налогообложения (УСН, ЕНВД, ЕСХН). Однако большинство крупных компаний работает с НДС и им выгодно иметь дело именно с такими же налогоплательщиками, поскольку они смогут учесть сумму поступившего налога при расчете обязательств. Потому, даже если ИП без НДС, предлагает продукцию по сниженным ценам, предприятию не всегда выгоднее покупать у него. Но для ИП работа с плательщиками данного налога может означать заключение крупных и выгодных контрактов. Как поступить? Очевидно, что если предприниматель хочет работать с крупными предприятиями, то ему придется осваивать НДС.

При регистрации в ФНС предприниматель, не подавший заявление на одну из упрощенных систем, автоматически становится плательщиком налогов на общих основаниях. Одним из этих налогов является и НДС. При этом он может подать заявление на освобождение от его уплаты при соблюдении ряда условий, указанных в НК Российской Федерации.

Продавец выставляет предпринимателю счет-фактуру, где отдельно выделяется НДС, ИП в свою очередь при продаже продукции выставляет такие же счета своим клиентам. По окончанию отчетного квартала на основании записей из книги продаж и книги покупок он выводит разницу между входящим и исходящим налогом, получая сумму, которую необходимо уплатить в бюджет.

Среди преимуществ работы на ОСН для предпринимателя можно назвать только возможность иметь дело с крупными компаниями, что как правило, связано с долгосрочными контрактами на большие суммы.

А вот недостатков по сравнению с облегченными системами несколько:

- необходимость вести учет двумя методами (НДФЛ к оплате рассчитывается кассовым методом, а НДС по отгрузкам);

- необходимость вести более сложный и объемный бухучет и хранить все первичные документы не менее 5 лет;

- необходимость подачи налоговых деклараций один раз в квартал;

- более высокая налоговая нагрузка.

Чаще всего НДС выбирают ИП, занимающиеся торговлей, при этом оборот предпринимателя, как правило, существенный с большим количеством первичных документов.

| Видео (кликните для воспроизведения). |

Важно! При переходе на ОСН с НДС предпринимателю следует принять на работу бухгалтера, поскольку система бухгалтерского и налогового учета здесь достаточно сложная и объемная. А в случае допущения ошибок или неточностей, которые приведут к недоплате налога, ему придется возмещать ущерб государству за счет всего своего имущества.

Помимо непосредственно уплаты НДФЛ в размере 13% и НДС 18% предприниматель, как и при УСН должен будет уплатить налоги и взносы с заработной платы своих наемных сотрудников, а также взносы в фонды социального страхования за себя.

Согласно нормам НК бизнесмены, выбравшие упрощенную систему обложения налогами, не являются плательщиками НДС. Однако для отельных случаев делается исключение. К примеру, ИП, работающие по договорам комиссии, даже если они выбрали УСН, могут выставлять счета с НДС своим клиентам. При этом предприниматель должен будет подготовить и подать декларацию по НДС в соответствующие сроки (по итогам календарного квартала) и уплатить налог. Вести книги продаж и покупок не нужно.

Важно! Вполне законно выписывать счета-фактуры с НДС могут ИП с УСН, являющиеся посредниками, агентами или комиссионерами.

Налог на добавленную стоимость (НДС) является самым сложным для бухгалтеров. Этот налог закладывается в стоимость товара. Его фактически оплачивает клиент из собственного кармана. Отвечает за перечисление налога в госбюджет плательщик НДС — предприятие или ИП. Отчисления выполняются «авансом» без учёта факта продажи товара.

Кто должен платить НДС. Может ли ИП работать с налогом

Это косвенный налог федерального уровня, который предполагает изъятие в госбюджет части добавленной стоимости товара. Оплачивает сумму налога конечный потребитель, так как сумма учтена в цене. Покупатель является фактическим плательщиком этого налога.

Предприятия, которые реализуют товары или услуги, считаются юридическими плательщиками. ИП производит расчёт и оплачивает средства в госбюджет. Для этого необходимо встать на учёт в налоговой.

- ИП, которые совершают налогооблагаемые сделки.

- Организации, совершающие налогооблагаемые сделки.

- Лица, которые перевозят товары через таможенную границу РФ.

НДС — это разница между выручкой от продажи товаров и суммой, оплаченное за сырье/материалы, купленные у сторонних предприятий. Некоторые виды деятельности, а также особые товары и услуги, освобождаются от оплаты НДС в полной мере или частично. Сумма налога взимается заранее, не учитывая факт реализации товара.

Налоговый Кодекс предоставляет возможность выбора, как работать: платить налог и работать на ОСНО или выбрать упрощённую систему без налога. На первый взгляд, легче отказаться от уплаты дополнительных комиссий. Но предприниматели не всегда понимают, какую выгоду может извлечь для своей деятельности в этой ситуации.

Отсутствие строки НДС в счёте-фактуре часто закрывает путь бизнесмена к выгодным сделкам. Организации ищут себе в партнёры таких же плательщиков этого налога. Это проблема для малого бизнеса.

ИП может использовать общую систему налогообложения с уплатой НДС или оформить «упрощёнку»

- Крупные предприятия не работают с контрагентами, которые не платят НДС. Отказ от уплаты понижает конкурентную привлекательность бизнеса.

- Организация имеет право на налоговый вычет, если приобрела у поставщика товары/материалы с НДС. Это реальная экономия, если цена выгодная по сравнению с предложениями поставщиков без этого налога.

- Необходимость тщательно сверять первичные документы, проверять поставщиков.

- Обязанность вести книги учёта, налоговых регистров.

- Подача деклараций.

Одна ошибка в расчётах ведёт к крупным убыткам. Поэтому налоговая тщательнее проверяет ИП, которые оплачивают НДС, в отличие от субъектов на упрощённых системах.

ИП должен оплачивать НДС, если работает по общей системе налогообложения. Плательщик обязан выполнять следующее:

- Выставлять контрагентам счета-фактуры.

- Оплачивать счета в налоговой.

- Предоставлять декларацию в налоговую по месту учёта. Заполнить можно только титульный лист и первый раздел.

Выделение НДС в счёте не должно обязывать оплачивать этот налог. Но это может вызвать вопросы у контролёров.

Если предприниматель выставляет контрагенту счёт-фактуру с НДС, то автоматически становится плательщиком этого налога. Если ИП находится на УСН «доходы минус расходы» и должен уплатить НДС, то эту сумму уже нельзя включить в «расходы». А также и при ЕНВД размер уплаченного налога поставщику к вычету не принимается.

Если ИП работает на УСН, то он не обязан оплачивать НДС, а соответственно и не должен выставлять контрагентам этот вид налога в счёте-фактуре.

В РФ ставка составляет 18%. Для некоторых видов товаров предусмотрена сниженная ставка 10%: детские товары, продукты питания, продукция сельского хозяйства, печатные издания.

Налоговый период — квартал. В каждом квартале 3 месяца. Размер оплаты назначается на квартал и выплачивается тремя равными частями каждый месяц, не позднее 25 числа. Например, за первый квартал 2018 года тремя равными частями нужно заплатить до 25 апреля, мая и июня 2018 года соответственно.

Таблица 1 — Сроки уплаты налога в 2018 году

25 января 2018 г.

25 февраля 2018 г.

25 марта 2018 г.

25 апреля 2018 г.

25 августа 2018 г.

26 сентября 2018 г.

25 октября 2018 г.

25 ноября 2018 г.

26 декабря 2018 г.

Закон разрешает более раннюю уплату налога, но нужно дождаться истечения квартала.Например, за первый квартал 2018 года можно заплатить 2/3 суммы или полностью уже с 1 апреля 2018 года. За опоздание в оплате грозит пеня.

ИП на спецрежимах налогообложения, которые в отчётном периоде выставили счёт-фактуру с выделенным НДС, должны оплатить налог единым платежом до 25 числа следующего после отчётного периода месяца. Например, если ИП в первом квартале провёл соответствующую сделку, то обязан уплатить всю сумму налога до 25 апреля 2018 года.

Вариант первый — расчёт НДС от суммы. С помощью математических расчётов высчитывают процент по формуле:

НДС = НБ * Нст/100, где НБ — налоговая база или сумма без учёта налога, Нст — налоговая ставка 10% или 18%.

Второй вариант — расчёт НДС в том числе. Для этого из общей суммы выделяют размер налога. Если ставка составляет 18%, то используют следующую формулу:

Если налог составляет 10%, то порядок следующий:

С — общая сумма, включающая налог.

Оплата поступает в федеральный бюджет. Важно правильно заполнить платёжное поручение, чтобы средства дошли в полном объёме на нужный счёт.

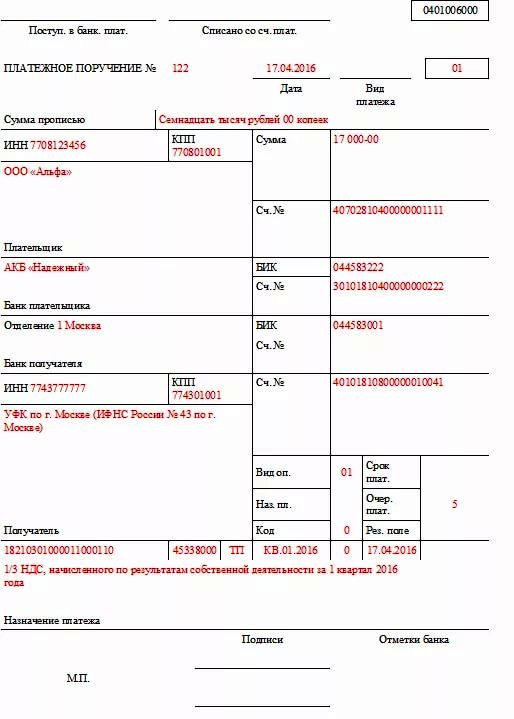

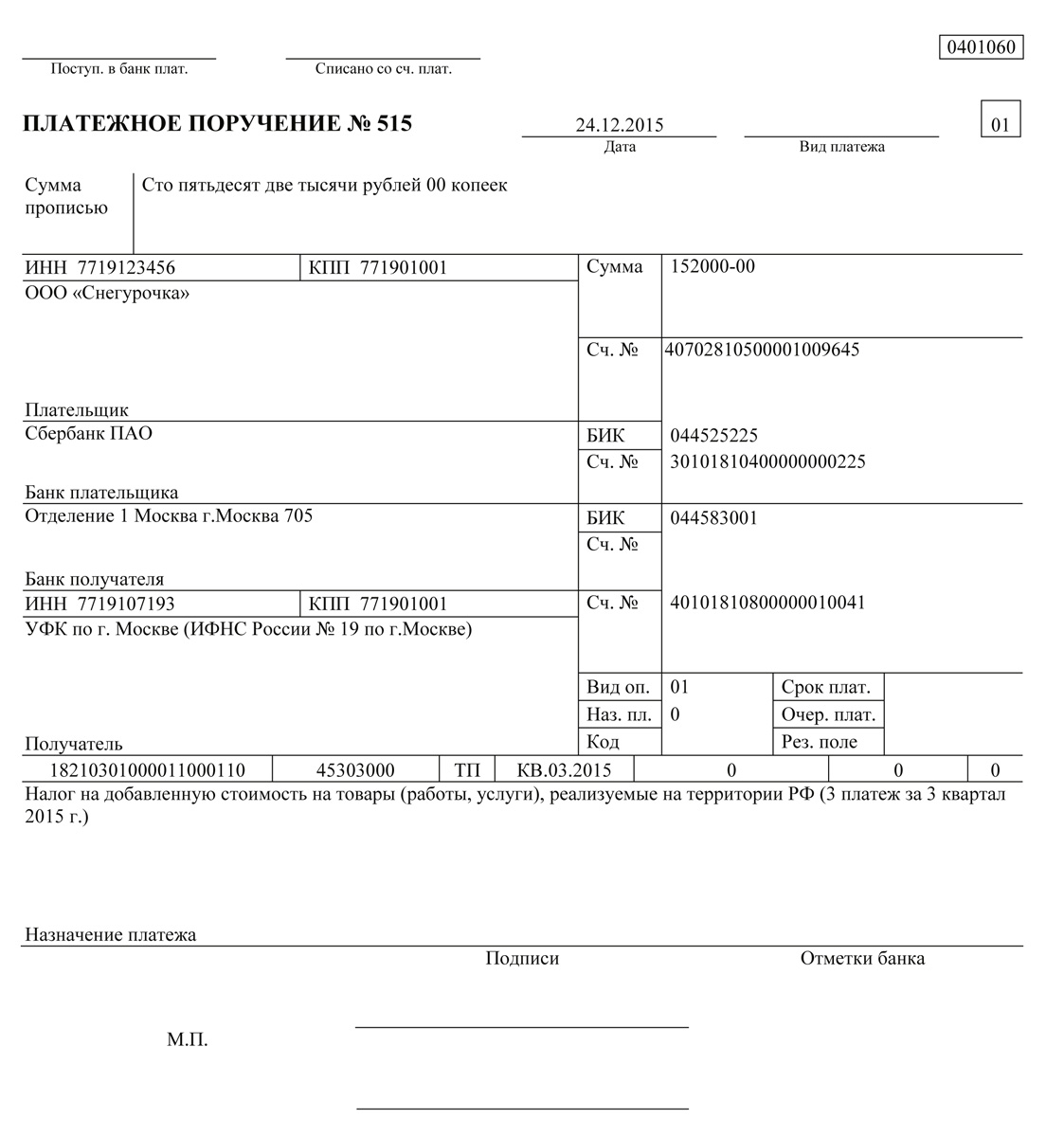

Образец заполнения платёжного поручения для оплаты НДС

В поле 101 указывают статус плательщика:

А также указывают код КБК, который зависит от вида деятельности.

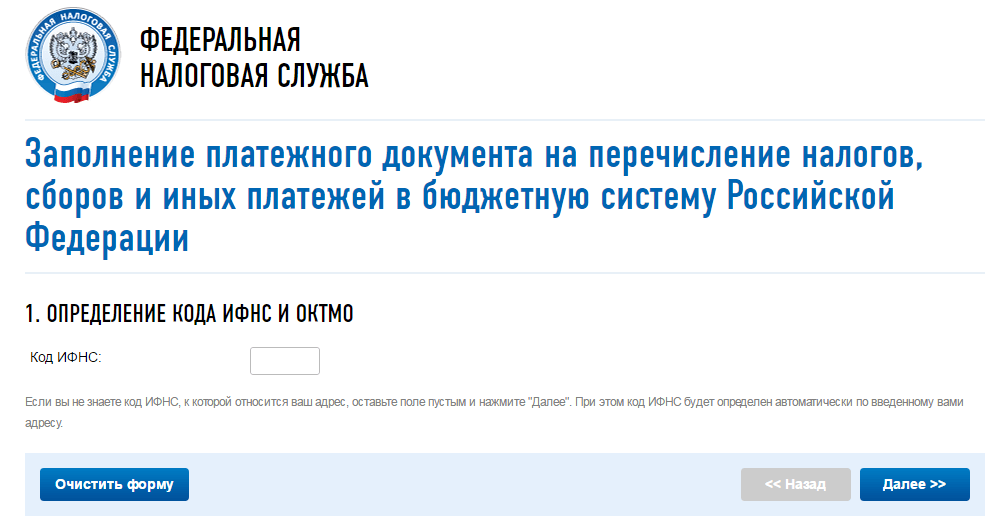

На сайте ФНС можно заполнить платёжное поручение в электронном виде.

Электронный формат платёжного поручения идентичен бумажному варианту, заполняется пошагово, упрощает процедуру оплаты налогов

Плательщики НДС сдают декларацию онлайн через оператора электронного документооборота. Отчётность, которую нужно сдавать:

- Декларация по НДС (раз в квартал).

- Декларация 3-НДФЛ (раз в год).

- Декларация 4-НДФЛ (в начале деятельности либо в месячный срок с момента 50% увеличения или уменьшения дохода).

- Сведения о среднесписочной численности (раз в год).

- Расчёт 6-НДФЛ (раз в квартал).

- Справки 2-НДФЛ (раз в год).

- Расчёт по страховым взносам.

Таблица 2 — Сроки сдачи декларации

Если последний день сдачи нерабочий, то отчёт примут на следующий день и это не будет считаться нарушением. Если ИП работает без НДС, то количество отчётности сокращается. От ИП потребуется ежегодно сдавать налоговую декларацию до 30 апреля последующего года. А также ИП ведёт книгу учёта доходов и расходов.

Организации или ИП могут освобождаться от уплаты этого налога, если размер их выручки не превышает установленные пределы. Но это правило не распространяется на деятельность, связанную с подакцизными товарами. А также не освобождаются от оплаты НДС ИП и организации, которые ввозят товары на территорию РФ.

Организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога (далее в настоящей статье — освобождение), если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учёта налога не превысила в совокупности два миллиона рублей.

| Видео (кликните для воспроизведения). |

п. 1, ст. 145, НК РФ

Лица, которые имеют право на освобождение, должны обратиться в налоговый орган по месту жительства с пакетом документов:

- Письменное уведомление.

- Выписка из книги продаж.

- Выписка из книги учёта доходов и расходов и хозяйственных операций.

«Бумаги» должны быть предоставлены не позднее 20 числа текущего месяца, иначе он не будет учтён в расчётах. Освобождение предоставляется на 12 месяцев. Если документы поданы вовремя, то текущий месяц будет считаться первым в периоде. Отказаться от освобождения нельзя. Не нужно ждать положительный ответ от налоговой. Освобождение носит уведомительный характер, а не разрешительный.

Если ИП в период освобождения начал реализовывать подакцизные товары или сумма выручки превысила установленный предел (2 млн руб. за 3 месяца), то такой субъект утрачивает право на освобождение от уплаты налога. Датой отсчёта принято 1 число месяца, когда наступили указанные условия. НДС не платят также ИП, которые работают по специальному налоговому режиму: УСН, ЕНВД, ЕСНХ.

Проверка контрагента, восстановление налога при закрытии ИП

ИП имеет право на вычет по НДС в особых случаях. Например:

- Если товар или услуга используется в операциях, которые сами по себе также облагаются этим видом налога. Во избежание двойного налогообложения ИП имеет право на возврат средств.

- При обнаружении брака товар возвращается поставщику, но налог уже оплачен. В этом случае ИП-поставщик имеет право на возмещение.

- Если ИП арендует муниципальное помещение для работы, то имеет право на возмещение налога с арендной платы.

- Если с аванса был оплачен взнос, а затем контракт был расторгнут, то сумма налога возвращается.

Если ИП занимается реализацией разных видов товаров, не все из которых облагаются НДС, то нужно вести раздельный учёт входного налога. В противном случае при смешении информации возместить взносы будет невозможно. Эти суммы будут утрачены для бизнеса.

Чтобы проверить контрагента, платит ли он НДС, нужно знать его ИНН. По номеру можно сделать запрос на сайте ФНС, позвонить на горячую линию службы или отправить смс. В автоматическом режиме запрос обработается и выдаст систему налогообложения контрагента. Из этой информации понятно, платит ли компания налог.

Если ИП закрывается и снимается с учёта, нужно сдать уточнённые декларации. Если у лица остаётся имущество, товар и прочие активы, то налоговая может доначислить суммы к оплате. Это объясняется тем, что активы уже не будут использоваться в деятельности, облагаемой НДС.

ИП может работать с НДС или отказаться от него. Решение зависит от вида деятельности и выбранной системы налогообложения. Если планируется укрупнение бизнеса, заключение сделок с крупными компаниями, то рекомендуется изначально платить НДС. Для малых и микробизнесов использование НДС только усложняет деятельность в виде множества отчётов.

Могут ли ИП работать с НДС? ИП с НДС – плюсы и минусы. Какие налоги платит ИП

Зачастую индивидуальные предприниматели применяют специальные режимы, позволяющие избежать уплаты основных налогов. В частности, налога на добавленную стоимость, который является наиболее сложным в учете. Однако отказываться от его уплаты стоит далеко не всегда, поскольку это сокращает круг потенциальных контрагентов. Но могут ли ИП работать с НДС? Законодательство не содержит на этот счет никаких ограничений. Однако есть множество нюансов, которые нужно учитывать.

Если предприниматель платит НДС, то другим компаниям и ИП, которые также являются плательщиками этого налога, сотрудничать с ним будет выгодно. Это связано с возможностью применить налоговый вычет. Тем самым покупатель может уменьшить собственный налог к уплате в бюджет. Поэтому средние и крупные компании предпочитают работать с контрагентами, которые платят НДС.

Если же ИП применяет спецрежим, то его покупатели не смогут сделать налоговый вычет. Работать с таким субъектом плательщикам НДС будет невыгодно. Поэтому кто-то из них может отказаться от сотрудничества, другие же потребуют уменьшить стоимость договора. Таким образом, если ИП — плательщик НДС, то круг его контрагентов будет гораздо шире.

Уплату НДС организациями и предпринимателями предполагает основная система налогообложения (ОСНО). Считается, что ее автоматически применяет любой ИП, если он не уведомил ИФНС о выборе специального налогового режима. Другими словами, если ИП зарегистрировался и не подал уведомления о применении спецрежима, то он обязан уплачивать НДС.

Если же предприниматель предпочитает не связываться с уплатой этого налога, он может выбрать подходящий под свою деятельность спецрежим:

- упрощенную систему налогообложения (УСН), она же «упрощенка» (ставка налога для ИП составит 6% или 15% в зависимости от того, будет ли он учитывать расходы);

- уплату единого налога на вмененный доход (ЕНВД) или «вмененку»;

- патентную систему налогообложения (ПСН);

- уплату единого сельскохозяйственного налога (ЕСХН).

Режимы налогообложения можно совмещать, но не все. Например, ИП может находиться на ОСНО или УСН, но в отношении отдельных видов деятельности применять ЕНВД или ПСН.

Итак, зарегистрировавшись и не выбрав спецрежим, предприниматель находится на общей налоговой системе. Какие налоги платит ИП на ОСНО? Основными платежами, связанными с предпринимательской деятельностью, являются:

- НДС с реализации товаров и услуг, являющихся объектами налогообложения;

- НДФЛ — налог, который предприниматель уплачивает со своих доходов;

- НДФЛ в качестве налогового агента за сотрудников, если они имеются в штате (кроме самого ИП).

Не стоит забывать, что предприниматель является физическим лицом. В связи с этим налогообложение ИП с НДС предполагает уплату:

- налога на имущество, если он является собственником квартиры, дома или дачи;

- транспортного налога при наличии автотранспорта;

- земельного налога при владении участком;

- водного налога (как физическое лицо) за пользование скважиной или колодцем.

Но это еще не все. То, какие налоги платит ИП, зависит также от сферы, в которой он ведет свою деятельность. С отраслевыми особенностями связаны следующие платежи:

- акцизы — они уплачиваются при реализации подакцизных товаров;

- НДПИ — при осуществлении деятельности, связанной с полезными ископаемыми;

- водный налог (как ИП) — если осуществляется водозабор для предпринимательской деятельности;

- сборы за охоту и рыболовство.

Так стоит ли предпринимателю становиться плательщиком НДС? В каждом случае этот вопрос нужно решать индивидуально. К плюсам работы с этим налогом отнесем отсутствие ограничений в выборе контрагентов. Являясь плательщиком этого налога, ИП может рассчитывать на сотрудничество даже с самыми крупными покупателями. Ведь они обычно применяют ОСНО и желают заявлять входной НДС к вычету.

Минусы тоже очевидны — придется исчислять и уплачивать налог, вести учет и подавать декларации. А его расчет и учет местами представляет сложность для начинающих. К тому же налоговые органы особенно трепетно относятся к нарушениям, связанным с НДС, и тщательно проверяют отчетность. Ведь этот налог является одним из существенных источников поступления бюджетных средств. При малейших огрехах, причем не только собственных, но и со стороны контрагента, появляется риск того, что ИФНС не признает вычет. И возможно, отстаивать свое право на него придется уже в арбитражном суде.

Итак, взвесив все за и против, ИП решил перейти на основную систему налогообложения. Для этого имеется одно ограничение — добровольно сменить налоговый режим можно лишь со следующего календарного года. Если ИП применяет УСН, то он должен подать в ИФНС уведомление об отказе от применения упрощенной системы в срок до 15 января. Заявление об отказе от уплаты ЕНВД подается в течение 5 рабочих дней с даты прекращения «вмененной» деятельности или утраты права применять этот спецрежим.

Перейдя на ОСНО, важно не забыть уплатить налог и отчитаться в установленный срок за последний период, в котором применялся спецрежим. Также придется решить некоторые вопросы учета, связанные со стыковкой старой и новой систем налогообложения.

Могут ли ИП работать с НДС, находясь на спецрежимах

Зачастую предприниматель на «упрощенке» или «вмененке» пытается заполучить крупного покупателя, но тот требует выставить счет-фактуру, поскольку рассчитывает на вычет НДС. Сможет ли он его получить — вопрос спорный. Минфин в своих разъяснениях неоднократно указывал на то, что вычет в этом случае неправомерен, даже если счет-фактура составлен с НДС. ИП на УСН или ЕНВД не является плательщиком налога и не имеет обязанности выписывать счет-фактуры. Другими словами, ИФНС вычет покупателю, вероятнее всего, не признает. Тогда и счет-фактура, казалось бы, ни к чему. Но если покупатель решит пойти в суд, то шанс отстоять право на вычет у него имеется. В этом случае счет-фактура ему все же понадобится.

Может ли ИП из приведенного примера пойти навстречу покупателю и выставить счет-фактуру с НДС? Безусловно. Да, спецрежимник не должен оформлять этот документ, но это вовсе не значит, что он не имеет на это права. Правда, тогда сделка становится не такой выгодной для ИП. Дело в том, что у него в этом случае возникнут обязанности плательщика НДС. Ему придется уплатить в бюджет выделенную в счет-фактуре сумму налога, а также отчитаться об этом в ИФНС. А вот права вычесть входной налог у неплательщика нет — в лучшем случае его можно списать в расходы.

ИП на спецрежиме: когда возникает обязанность уплатить НДС

Иногда на предпринимателей, которые применяют спецрежимы, возлагаются обязанности плательщика НДС. Упомянем наиболее распространенные из таких ситуаций:

- выставление счет-фактуры про просьбе контрагента (как в приведенном выше примере);

- импорт товаров на территорию России;

- утрата права на применение спецрежима;

- налоговое агентство по НДС:

- при аренде муниципального имущества;

- при приобретении товара в России у иностранной компании.

Что касается утраты права на спецрежим, то это случается тогда, когда предприниматель выходит за установленные законом рамки. Например, если ИП на УСН по итогам отчетного периода получил доход 150 млн рублей и более. При ЕНВД одним из критериев служит размер помещения, в котором осуществляется розничная торговля или реализация услуг общепита.

Вернемся к случаю, когда спецрежимник выставил счет-фактуру с НДС по просьбе покупателя. Надо сказать, такое случается часто, и причина порой заключается в том, что ИП не осознает последствий. Нужно запомнить простое правило: выставил счет-фактуру с НДС — уплати сумму налога в бюджет. Сделать это придется даже в том случае, если счет-фактура выставлена при реализации товаров и услуг, которые в соответствии с законодательством не облагаются этим налогом.

Как ИП работать с НДС? Рассмотрим алгоритм действий на самом простом примере.

Предприниматель приобрел товар у поставщика для дальнейшей перепродажи. Полученный счет-фактуру он зарегистрировал в книге покупок и журнале учета. В дальнейшем он сможет заявить к вычету входной НДС, выделенный в полученной счет-фактуре.

Далее предприниматель делает наценку и реализует товар контрагенту. При этом он выставляет покупателю счет-фактуру с выделенной суммой налога в пятидневный срок с даты отгрузки товара. Также ИП должен отразить документ в книге продаж и журнале учета счет-фактур.

По окончании отчетного период ИП исчисляет сумму НДС, которую выставил своим покупателям. Из получившейся суммы он может вычесть налог, который выделен в полученных им от поставщиков счет-фактурах, то есть свой входной налог. В результате получится сумма НДС, подлежащая по итогам прошедшего периода уплате в бюджет.

По окончании квартала и до наступления 25 числа следующего месяца ИП должен уплатить 1/3 суммы налога, рассчитанного за отчетный период. В этот же срок необходимо подать в ИФНС декларацию по НДС через каналы телекоммуникационной связи. Уплата остального налога происходит равными частями до 25 числа двух последующих месяцев.

Такой порядок уплаты налога и отчетности действует для всех, кто выставил в прошедшем периоде хотя бы единственную счет-фактуру с выделенной суммой налога. В том числе и для предпринимателей, которые не работают с НДС (ИП на ЕНВД, на УСН, освобожденные от уплаты по статье 145 НК РФ и прочие). Разница лишь в том, что они не ведут книгу продаж, а в декларации по НДС заполняют только титульный лист, разделы 1 и 12.

По закону взаимодействие с налоговой службой по НДС, то есть подача деклараций, а при необходимости и пояснений к ним, происходит в электронном виде. Помимо компьютерной техники и выхода в интернет, понадобится заключить договор с оператором электронного документооборота, оформить цифровую подпись и установить специальное программное обеспечение.

Как видим, отчетная деятельность требует подготовки. В связи с этим часто возникает вопрос: могут ли ИП работать с НДС и подавать декларации на бумаге? Нет, таких преференций для предпринимателей в Налоговом кодексе не предусмотрено. Единственное исключение — если ИП собственный НДС не платит, а лишь исполняет роль агента по этому налогу. Например, в том случае, если предприниматель на УСН арендует помещение у органа муниципальной власти.

Итак, могут ли ИП работать с НДС? Законодательство дает на данный вопрос утвердительный ответ. Вновь зарегистрированным предпринимателям нужно остаться на основной системе налогообложения, а тем, кто уже работает и применяет иной режим — перейти на ОСНО с начала следующего года. Отдельные сделки можно провести с НДС и на спецрежимах, если покупатель настаивает на выдаче счет-фактуры с выделенной суммой налога. Главное при этом — не забыть уплатить налог в бюджет и своевременно подать в налоговый орган декларацию.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2019 года

Начиная собственный бизнес, предприниматели не всегда уделяют должное внимание вопросу бухгалтерии. Кто-то слышал, что ведение бухгалтерского учета индивидуальным предпринимателем по закону не требуется, другие считают этот вопрос второстепенным, третьи – что ничего сложного здесь нет, и справиться с учетом можно самостоятельно.

На самом деле, постановка бухгалтерии ИП с нуля необходима уже на этапе планирования предпринимательской деятельности. Почему?

Причин тому несколько:

- Грамотный выбор системы налогообложения позволит вам выбрать минимально возможную налоговую нагрузку. Чтобы вы не попали по незнанию под определение незаконных налоговых схем, практическое налоговое планирование вашего бизнеса должны проводить специалисты, а не сомнительные советчики.

- От выбранного режима зависит состав отчетности, сроки уплаты налога, возможность получения налоговых льгот.

- Нарушение сроков сдачи отчетности, порядка учета, уплаты налоговых и неналоговых платежей приведет к неприятным санкциям в виде штрафов, споров с налоговой службой, проблем с контрагентами.

- На выбор налогового режима после регистрации ИП отводится совсем немного времени. Так, для перехода на УСН это всего 30 дней после получения свидетельства. Если вы не выберете систему налогообложения сразу, то будете работать на ОСНО. В большинстве случаев для начинающего предпринимателя это самый невыгодный и сложный вариант.

Нужен ли бухгалтер для ИП? Бухгалтерское сопровождение ИП однозначно необходимо. Вопрос только, кто будет его осуществлять – штатный бухгалтер, сторонний исполнитель бухгалтерских услуг или сам индивидуальный предприниматель?

Законом № 402-ФЗ установлено, что индивидуальные предприниматели могут не вести бухгалтерский учет. Однако это положение не следует понимать так, что ИП вообще никак не отчитывается перед государством. Кроме собственно бухгалтерского учета существует другой – налоговый учет.

Налоговый учет – это сбор и обобщение сведений, необходимых для расчета налоговой базы и налоговых платежей. Его ведут все налогоплательщики, в том числе индивидуальные предприниматели. Чтобы разобраться в налоговой отчетности и порядке налогового учета, надо обладать профессиональными знаниями или самостоятельно изучить эти вопросы. А кроме того, есть специальная отчетность по работникам, кассовые и банковские документы, первичная документация и т.д.

Часто предприниматели не видят особой разницы между видами учета, поэтому всю свою бухгалтерию называют бухгалтерским учетом. Хотя в нормативном понимании это не соответствует действительности, но на практике это привычное выражение, поэтому мы тоже будем его использовать.

Итак, как правильно вести бухгалтерский учет? Ответ один – профессионально. Бухгалтером для ИП может быть штатный работник или специалист компании-аутсорсера. Если количество хозяйственных операций у ИП не слишком велико, то зарплата бухгалтера, принятого на постоянную работу, может оказаться неоправданными расходами. Если же вы готовы самостоятельно заняться своим учетом, то мы расскажем, как это сделать.

Как ИП вести бухгалтерию самостоятельно? Возможно ли это? Ответ вы найдете ниже в пошаговой инструкции.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2019 года

Итак, на вопрос: «Обязан ли ИП вести бухгалтерский учет в 2019 году?» мы получили отрицательный ответ. Но хотя бухгалтерский учет ИП не ведут и не сдают бухгалтерскую отчетность, выше мы уже рассказали, что вести документооборот, связанный с бизнесом, предпринимателям необходимо. С чего начать ведение бухгалтерии ИП? Читайте в нашей пошаговой инструкции.

Шаг 1. Сделайте предварительный расчет предполагаемых доходов и расходов вашего бизнеса. Эти данные потребуются вам при расчете налоговой нагрузки.

Шаг 2. Выберите налоговый режим. Узнать в подробностях, на каких режимах или системах налогообложения работает ИП в России, вы можете в статье: «Системы налогообложения: как сделать правильный выбор?». Здесь же мы только перечислим их: основная система налогообложения (ОСНО) и специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН). От выбора системы налогообложения напрямую зависит налоговая нагрузка ИП. Суммы, которые вы должны выплачивать в бюджет, на разных режимах могут различаться в разы. Если вы не знаете, как сделать расчет налоговой нагрузки, рекомендуем вам получить бесплатную консультацию по налогообложению.

Шаг 3. Ознакомьтесь с налоговой отчетностью выбранного режима. Найти актуальные формы отчетности вы можете на сайте ФНС налог.ру или в нашей подборке образцов .

Шаг 4. Определитесь, будете ли вы нанимать работников. Как ИП вести бухгалтерию на работника? Отчетность работодателей можно назвать достаточно сложной, причем, ее состав не зависит от выбранного налогового режима и количества работников. В 2019 году за работников сдают несколько видов отчетности: в ПФР, в ФСС и в налоговую инспекцию. Например, до 20 января всем ИП с работниками необходимо сдать сведения о среднесписочной численности работников. Кроме того, работодатели должны вести и хранить кадровую документацию.

Шаг 5. Изучите налоговый календарь своего режима. Несоблюдение сроков сдачи отчетов и уплаты налогов приведет к штрафам, начислению пени и недоимки, блокировке расчетного счета и другим неприятным последствиям.

Шаг 6. Определитесь с видом бухгалтерского обслуживания. На простых режимах, таких как УСН Доходы, ЕНВД, ПСН, даже при наличии работников можно вести бухгалтерию ИП самостоятельно. Главным вашим помощником в этом случае станут специализированные онлайн-сервисы, такие как 1С Предприниматель. Но на ОСНО и УСН Доходы минус расходы, а также при большом количестве хозяйственных операций, ведение бухучета ИП разумнее передать на аутсорсинг.

Шаг 7. Ведите и сохраняйте все документы, относящиеся к бизнесу: договоры с контрагентами, документы, подтверждающие расходы, банковские выписки, кадровые документы, БСО, отчетность по кассовому аппарату, первичные документы, входящую информацию и т.д. Проверить документы по деятельности ИП налоговая инспекция может даже в течение трех лет после снятия с регистрационного учета.

О том, в каких случаях имеет смысл выбирать общую систему налогообложения, вы можете прочесть в этой статье. Бухгалтерия ИП, который работает на ОСНО, будет самой непростой. Если говорить о формах отчетности, то это декларация 3-НДФЛ по итогам года и ежеквартальная по НДС.

Сложнее всего будет администрирование налога на добавленную стоимость – НДС. Ведение ИП бухгалтерского учета на ОСНО особенно затрудняется получением налоговых вычетов по этому налогу или возмещением входящего НДС.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Бухгалтерия для ИП на УСН значительно проще, т.к. необходимо сдать всего одну налоговую декларацию в год. Срок отчетности ИП на УСН в 2019 году без работников – 30 апреля, и в этот же срок надо уплатить годовой налог за вычетом авансовых платежей.

Вести бухгалтерию ИП при УСН Доходы 6% можно самостоятельно. На этом режиме учитываются только полученные доходы, налоговая ставка в общем случае равна 6%. По итогам каждого квартала надо заплатить авансовый платеж, который будет учитываться при расчете единого налога по итогам года.

Как вести бухгалтерию ИП при УСН Доходы минус расходы? Основной сложностью на этом налоговом режиме будет необходимость сбора подтверждающих расходы документов. Для того, чтобы налоговая инспекция приняла затраты, заявленные для уменьшения налоговой базы, надо правильно оформлять все документы. Признание расходов на УСН Доходы минус расходы практически аналогично признанию расходов для ОСНО. Это означает, что расходы должны быть экономически обоснованными и попадать в специальный перечень, указанный в статье 346.16 НК РФ.

Сроки сдачи отчетности ИП в 2019 году: календарь бухгалтера и таблица

Календарь бухгалтера для ИП на 2019 год включает в себя сроки сдачи налоговых деклараций и отчетности по работникам. Независимо от налогового режима, все работодатели сдают отчеты в фонды:

- срок сдачи отчетности в ПФР (форма СЗВМ) – каждый месяц, не позднее 15 числа месяца, следующего за отчетным;

- срок сдачи отчетности в ФСС (форма 4-ФСС) – ежеквартально, не позднее 20 апреля, 20 июля, 20 октября, 20 января в бумажной форме, для электронной отчетности не позднее 25-го числа соответственно.

Кроме этого, есть отчеты за работников, которую сдают в налоговую инспекцию: единый расчет по взносам; 2-НДФЛ; 6-НДФЛ. Полный календарь отчетности работодателей для всех режимов смотрите здесь.

Сроки сдачи налоговой отчетности и уплаты налогов для ИП в 2019 году по разным режимам мы собрали в таблицу.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.