Описание страницы: досрочное погашение ипотеки от профессионалов для людей.

5 ключевых ошибок при досрочном погашении кредита и ипотеки

Досрочное погашение — это изменение остатка вашего долга по кредиту перед банком. Оно достигается путем возврата части кредита сверх ежемесячного платежа. В общем случае правильно досрочно погашать кредит, т.к. это уменьшает переплату и помогает закрыть кредит с минимальными финансовыми потерями. Но очень часто люди совершают досрочное погашение не правильно, что приводит к повышенной переплате банку.

Рассмотрим ключевые ошибки при досрочном погашении

Ошибка первая — не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег.

Рассмотрим пример

- Сумма кредита 1 млн. рублей под 12% на 24 месяца с датой первого платежа 9 сентября 2018 года

- Вы имеете лишние деньги в размере 200 тыс. рублей, они у вас будут 31 января 2019 года

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту.

- Досрочное погашение уменьшает ваш долг по кредиту(остаток долга)

- Проценты в банке начисляются на остаток долга, следовательно при его уменьшении проценты уменьшатся.

Это следует помнить и обязательно стараться досрочно погасить кредит.

Ошибка вторая — не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк.

Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж

Возьмем пример.

- У вас есть кредит с ежемесячным платежом 15 тыс. рублей 15 числа каждого месяца

- У вас есть свободная сумма 50 тыс. рублей.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

| Видео (кликните для воспроизведения). |

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Важный совет: всегда проверяйте наличие средств для ежемесячного платежа и следите за тем, чтобы после даты досрочки деньги ушли в досрочку(списались со счета)

Ошибка третья — погашать когда появятся деньги любыми суммами.

Данное правило вроде бы верное — чем больше погасишь, тем больше сэкономишь на процентах. Однако в случае Сбербанка это не так. Дело в том, чтоб на данный момент все банки обрабатывают досрочное погашение по-разному.

Есть 2 варианта:

- Банк списывает деньги для досрочного погашения в дату ближайшего платежа по кредиту

- Банк списывает деньги точно в дату погашения. Этот вариант применяет Сбербанк, ВТБ, Райффайзен и ряд других банков

Допустим, вы решили погасить кредит через 15 дней после очередного платежа. У вас есть 1000 рублей на досрочку на вашем счету. Ваш долг по кредиту на на дату очередного платежа был 100000 рублей.

Во втором варианте досрочное погашение работает следующим образом:

- Банк смотрит, сколько процентов нужно начислить за 15 дней пользования средствами 100 000 рублей. Это будет допустим сумма 5 тыс. рублей. Банк сначала списывает проценты из суммы досрочки, а потом уже оставшуюся сумму с остатка долга

- Банк пытается списать 5 тыс рублей, а на счету только 1 тыс. Банк списывает 1 тыс. рублей в счет уплаты процентов. Никакого досрочного погашения — уменьшения остатка долга не происходит. Вы просто заплатите банку проценты заранее — это вам не выгодно.

Не будем вдаваться в математику, она описана здесь. Вот как это выглядит на картинке

В столбце проценты — наша 1. тыс. рублей, она пошла на выплату процентов. В столбце остаток долга — нуль. После досрочного погашения ежемесячный платеж не изменился и остался тем же(первый столбец).

В случае Сбербанка советуем досрочно погашать кредит суммами, больше чем ежемесячный платеж. Делать это лучше всего в дату очередного платежа. Тогда досрочное погашение сработает наиболее эффективно.

Ошибка четвертая — копить и гасить потом сразу большой суммой.

Многие люди ждут, пока накопится достаточно большая сумма, чтоб потом идти в банк и разом погасить часть кредита досрочно. Это не правильно, ибо чем позже мы погашаем, тем меньше будет экономия. Это следует из особенности аннуитетных платежей — наиболее популярного типа платежа по кредиту:

- Аннуитетный платеж складывается из процентов и суммы в оплату тела займа. Он каждый раз одинаков согласно формуле расчета аннуитетного платежа.

- Сумма в оплату тела займа первоначально очень низкая, а процент банку очень большой.

Рассмотрим кредит в 100 тыс. рублей на 36 месяце с датой первого платежа 9 сентября 2018 года

Сделаем досрочку через 1 год(слева) и через 2 года(справа) на 50 тыс. рублей и сравним переплату с помощью того же калькулятора сравнения кредитов.

В случае внесения доп. платежа через 1 год мы выплатили процентов примерно на 4 тыс. меньше, чем если погасили частично через 2 года.

Чем раньше вы осуществляете досрочное погашение, тем меньше вы заплатите банку. Копить и потом гасить сразу большой суммой — неправильно. Экономия при досрочке в этом случае будет меньше

Конечно этот случай, не совсем идеален. Нужно было бы рассмотреть, погашение по 50 тыс. через 1, 2 и 3 года против же 150 тыс. через 4 года, но результат бы остался таким же — погашать раньше всегда выгоднее с точки зрения математики.

Погашать сверх ежемесячного платежа хорошо, но нужно оценивать свои силы. У вас должна быть финансовая подушка — 3, а лучше 6 ежемесячных платежей по кредиту. Это на случай, если вас или супругу уволят с работы, вы заболеете ну и т.д. Могут быть форс-мажорные обстоятельства, которые не освободят никак вас от ежемесячного платежа по кредиту.

Что толку, если вы погасите кредит досрочно, потом не будете иметь средств заплатить месячный платеж? При просрочке платежа банки накладывают штрафы и пени. Их придется заплатить и они полностью сведут экономию на досрочке к нулю.

Обязательно возьмите справку после полного досрочного погашения об отсутствии задолженности, закройте все счета по кредиту и получите справки о закрытии. Это убережет вас от неожиданных сюрпризов от банка.

У меня ипотека на 10 лет, но я планирую выплатить ее за пять.

Когда я начал гасить досрочно, я попросил банк просчитать варианты с сокращением срока и с уменьшением платежа: хотел понять, как платить выгоднее. Сотрудник ответил, что точных расчетов сделать не может. Пришлось разбираться самому. Хорошо, что я это сделал.

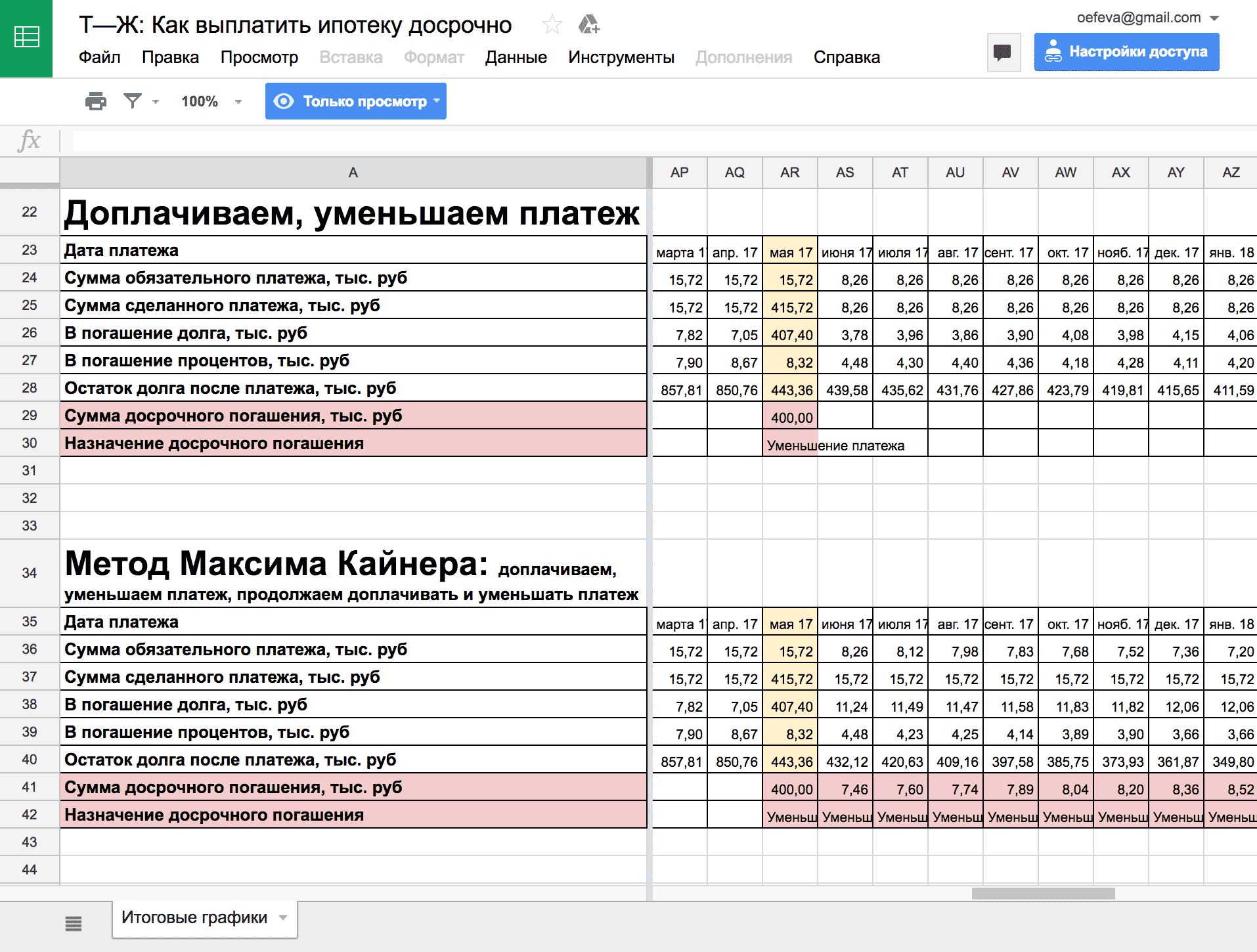

Ипотека на 10 лет, оформлена в октябре 2013 года. Сумма займа — 1,1 млн рублей. Ставка 11,9%. Ежемесячный платеж — 15 719 Р .

Допустим, в мае 2017 года появляются 400 000 Р , которые можно внести в качестве досрочного платежа.

Мне и всем моим друзьям-ипотечникам в банке советовали сокращать срок, потому что при таком варианте сокращается сумма переплаты. Это работает на любой сумме досрочного платежа: хоть 400 000 рублей, хоть 25 000.

Сокращаешь срок — имеешь меньшую переплату по кредиту. Так считает кредитный календарь. Вот сравнительная табличка.

Но банк не учитывает, что после уменьшения минимального платежа заемщик может продолжать платить ту же сумму, которую платил раньше. В этом весь секрет: нужно уменьшать платеж, но продолжать платить больше. Тогда каждый следующий обязательный платеж будет все меньше и в какой-то момент вам хватит денег, чтобы закрыть долг полностью и досрочно.

В нашем примере надо продолжать вносить каждый месяц 15 719 Р , несмотря на то, что новый платеж после его сокращения составил 8261 Р . И так нужно продолжать делать: каждый раз нести 15 720 Р и каждый раз выбирать досрочное погашение с уменьшением платежа.

Итого: платишь как при сокращении срока, но по факту уменьшаешь минимальный платеж.

Этот метод нужен только для одного: снизить риск в будущем. Смотрите.

Когда я уменьшаю срок, я говорю банку: «Я хочу продолжить платить эти 15 тысяч рублей, но чтобы это быстрее закончилось». То есть я обещаю банку, что все остальное время я буду продолжать платить по 15 тысяч. Мой минимальный платеж всегда 15 тысяч, даже если я лишусь работы или уеду в отпуск. Да, у меня сокращается срок, но весь этот срок я должен платить по максимуму.

Когда я уменьшаю платеж, я снижаю свою ежемесячную долговую нагрузку. Каждый месяц я должен банку все меньше денег. Но пока у меня есть возможность, я плачу больше и снова снижаю долговую нагрузку.

Пока у меня есть возможность платить полные 15 тысяч, я не почувствую разницы. Я все время плачу одну и ту же сумму. Но если я, например, лишусь работы или улечу в отпуск и больше не смогу платить 15 тысяч, мне это уже будет не так страшно: мой минимальный платеж к тому моменту сильно уменьшится. Например, в апреле 2018 года мой минимальный платеж будет около 6700 рублей, а в мае 2019 — около 3700 рублей.

Если у меня наступят тяжелые времена, я смогу вернуться к платежам по графику. Например, если в мае 2019 года у меня снизится доход, я просто продолжу платить свои 3700 рублей, пока ситуация не выправится. Я буду платить за квартиру дольше, но это будет не так тяжело.

Я понимаю, что это трудно понять в тексте, поэтому подготовил для вас табличку. Там четыре варианта погашения кредита, мой — последний. Проматывайте до столбца AR, где я вношу досрочно 400 тысяч, и смотрите на математическую магию.

Помните, что советы в интернете нельзя воспринимать как руководство к действию. Когда оформляете ипотеку, всегда читайте договор, внимательно изучайте график платежей и стройте таблички в экселе. Нет ничего надежнее, чем собственноручно составленный график платежей.

| Видео (кликните для воспроизведения). |

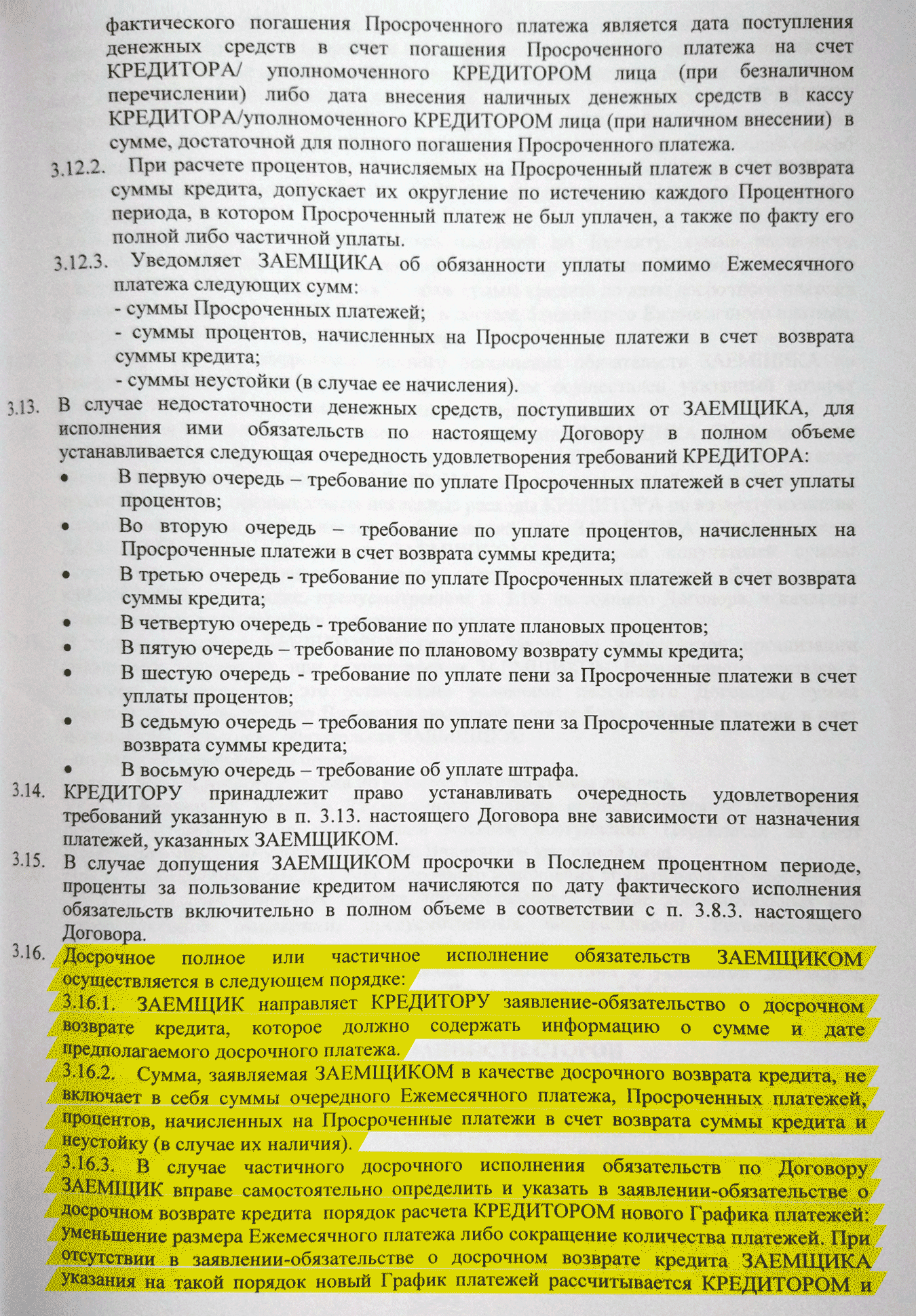

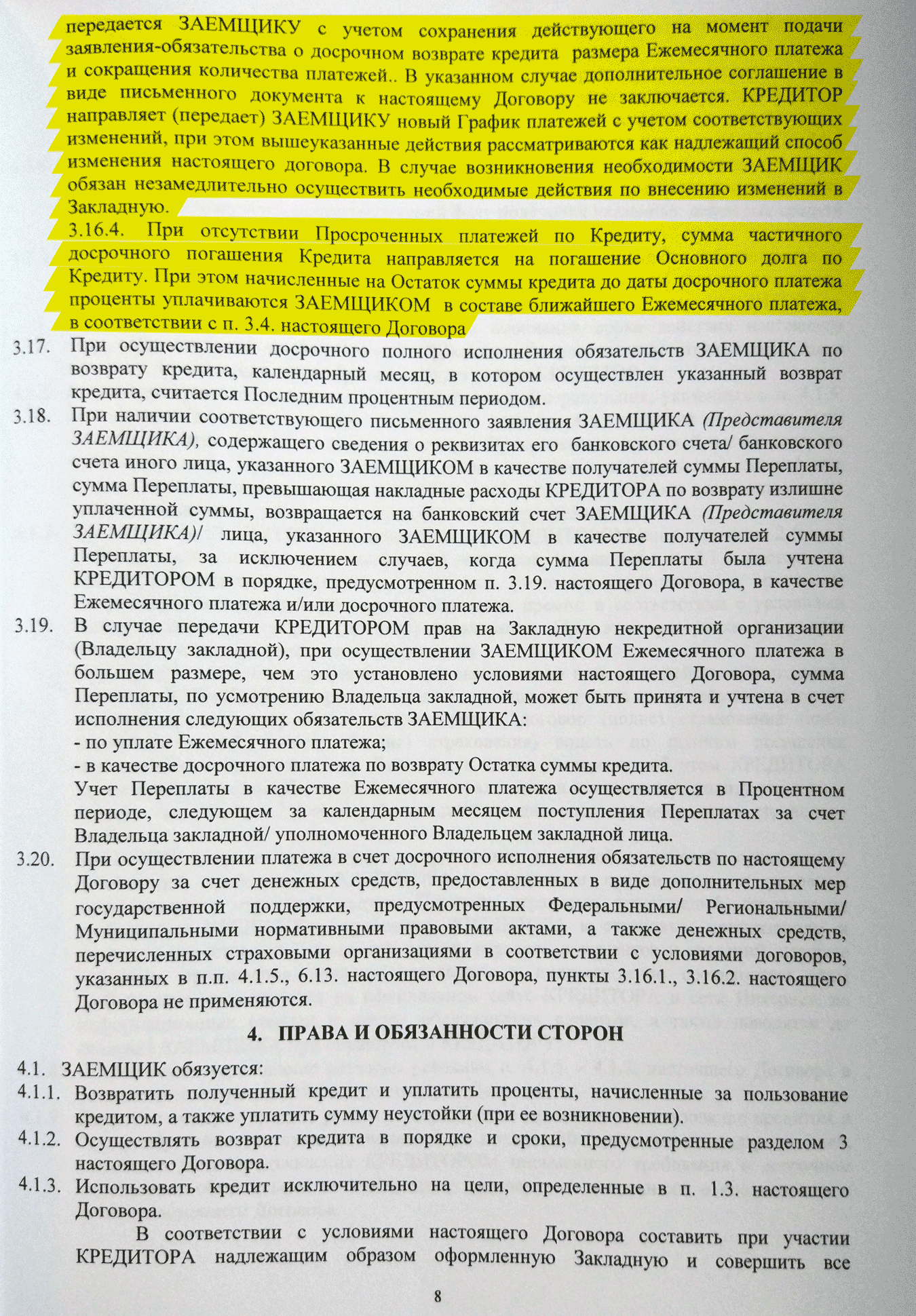

У меня дружелюбный банк, и договор прямо позволяет досрочно гасить ипотеку таким способом.

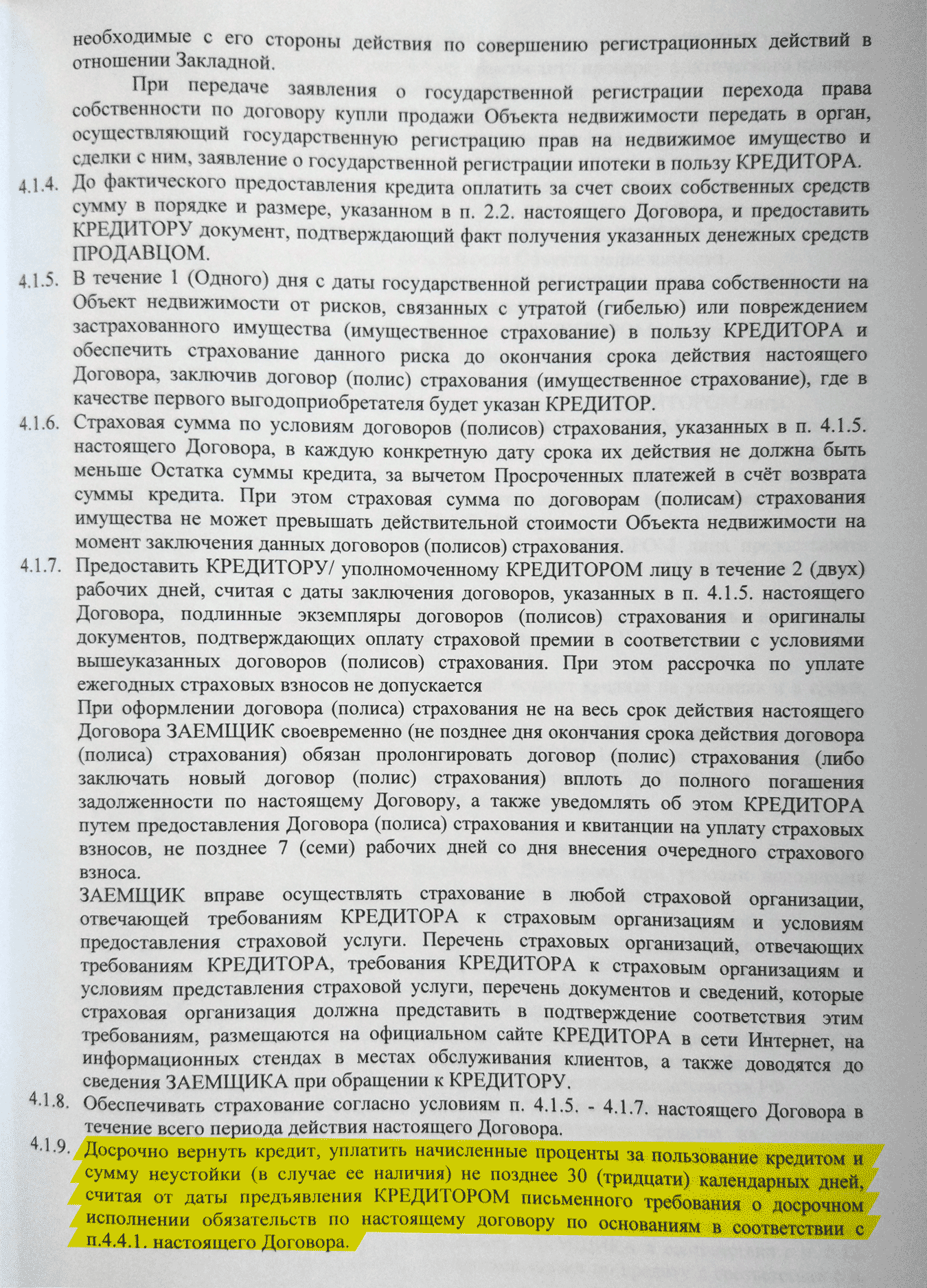

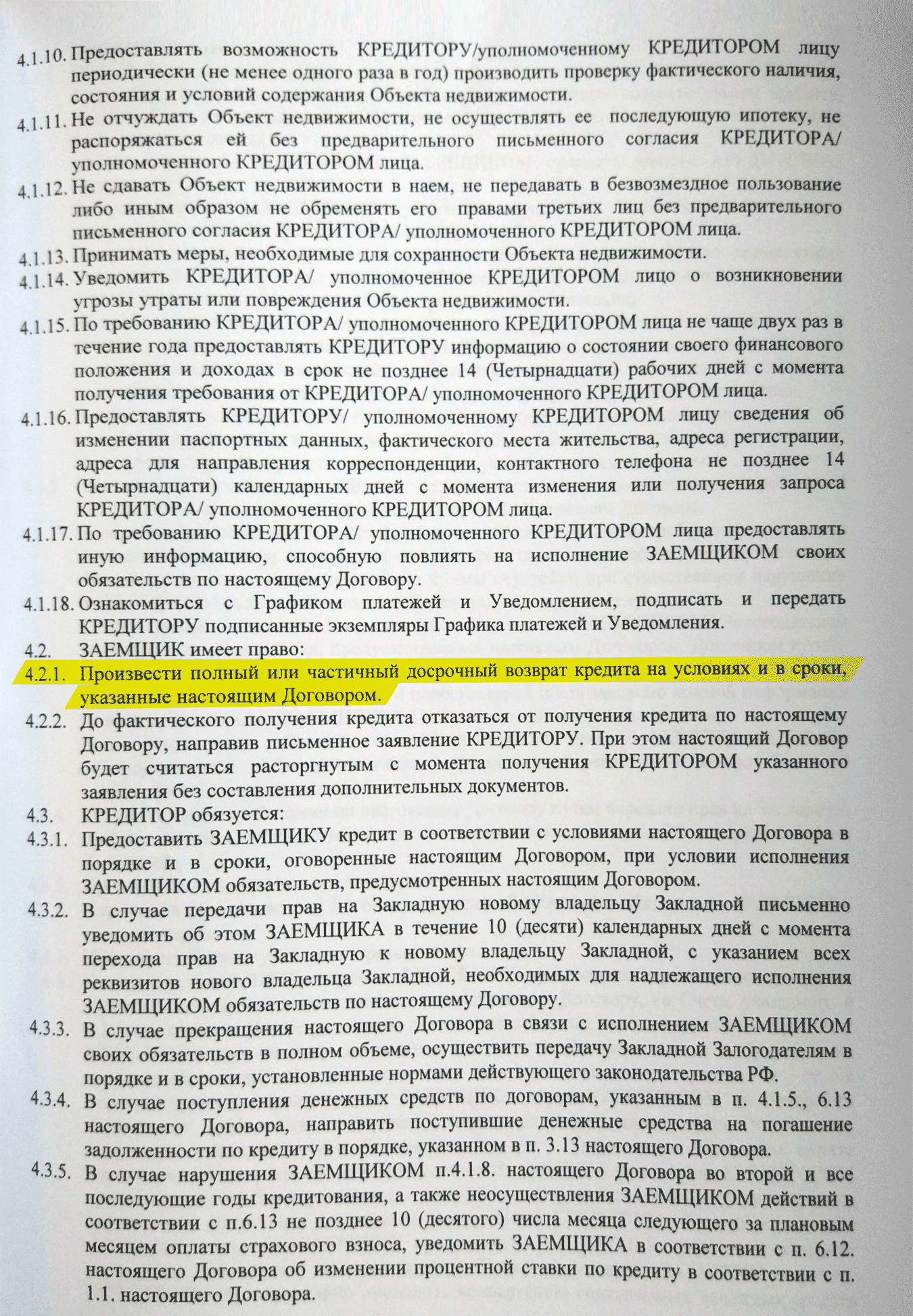

Это прописано в договоре:

Если у вас в договоре что-то не так, уточните в своем банке, что препятствий к регулярному частичному досрочному погашению нет.

Подготовьте инфраструктуру. Каждый раз, когда я вношу платеж и хочу списать переплату в счет досрочного погашения, нужно оформлять заявление на частичное досрочное погашение. В первые месяцы я ходил в банк, относил наличные и оформлял письменное заявление на погашение. Это лишние транзакционные издержки.

Чтобы их исключить, я завел карточку банка-кредитора, привязанную к ипотечному счету. На эту карту падает зарплата от одного из моих работодателей. По условиям обслуживания, если по счету проходит более 10 000 рублей, то за карту не нужно платить.

Теперь я оформляю заявления на досрочное погашение через приложение и не хожу каждый месяц в банк. Это занимает полминуты.

Прежде чем затевать погашение по моей схеме, убедитесь, что у вас получится все делать так, чтобы ежемесячное частичное досрочное погашение не доставило вам неудобств и не сделало процесс дороже.

Посмотрите, что договор позволяет регулярно вносить платежи для частичного досрочного погашения, а потом полностью закрыть кредит.

Узнайте в банке, как сделать досрочное погашение удобным, чтобы каждый месяц не ходить в отделение и не оформлять бумажные заявления.

Досрочное погашение ипотеки – это дополнительное внесение денежных средств за уплату ипотеки, помимо установленных ежемесячных платежей. Возможность досрочно погасить ипотеку оговаривается в кредитном договоре банка. Эта процедура не обязательна, и проводится только по желанию заёмщика. Заёмщик может выбрать один из вариантов досрочной уплаты ипотеки:

- Полное погашение – остаток долга погашается полностью.

- Частичное погашение – заёмщик единоразово или постоянно вносит в банк больше денежных средств, чем необходимо по договору.

Часто возникает вопрос, при досрочном погашении ипотеки гасится основной долг или проценты по нему? Во всех банках схема досрочного погашения одинакова и выглядит следующим образом:

- Поступающий в банк досрочный платёж по ипотеке идёт на погашение процентов.

- После вычета процентов остатком платежа погашается тело кредита.

- При уменьшении основного долга банк уменьшает ежемесячный платёж по ипотеке.

Ипотеку берут не от хорошей жизни. Чаще всего таким видом кредита пользуются молодые пары до 40 лет, которые не имеют средств на приобретение собственного жилья.

Данный вид кредитования — это обуза, которая будет десятилетиями висеть на шее у заёмщика, вот почему по статистике большинство клиентов банка стараются досрочно погасить ипотеку. Самый распространённый вариант досрочного погашения – это рефинансирование материнского капитала, или взятие более дешёвого кредита в другом банке.

Банку не выгодно, когда клиент погашает потеку досрочно, ведь при этом он теряет свои доходы. В статье № 810 ГК РФ сказано, что каждый заёмщик имеет право на моментальное закрытие суммы ипотеки. Нарушить закон и запретить клиенту выплачивать свою ипотеку досрочно банк не может. Банки делают всё для того, чтобы досрочное погашение задолженности было максимально невыгодным или неудобным для клиента. Выгодность досрочного погашения ипотеки зависит от условий, прописанных в кредитном договоре заёмщика.

Чтобы просчитать, насколько выгодным будет досрочное погашение, стоит воспользоваться экономическим калькулятором на сайте банка, выдавшего ипотеку.

Закон о досрочном погашении ипотеки: инструкция по применению

1 ноября 2011 года вступил в силу Закон РФ №284-ФЗ от 19.10.2011, согласно которому банк не имеет права отказать в досрочном погашении ипотеки.

Теперь ипотечное кредитование можно погасить ранее графика на законных основаниях, согласие банка для этого не требуется. Важно помнить, что в законодательстве закреплено основное требование к заёмщику – сообщать кредитору о желании досрочно погасить ипотеку полностью или частично, не менее чем за 30 дней до возврата кредита. Этот срок может быть уменьшен и зафиксирован в кредитном договоре отдельным пунктом.

В кредитном договоре можно встретить пункт о минимальной сумме досрочного погашения. Часто она довольно большая. Таким образом, клиенту не разрешат досрочное погашение кредита более мелкими суммами. В этом случае заёмщику придётся копить денежные средства, чтобы сделать досрочный платёж.

В случае досрочного погашения ипотеки банк по законодательству не может применять штрафы. На сегодняшний день в большинстве крупных банков штрафы изъяты, однако банк может потребовать заплатить комиссию. Это небольшая сумма, которая составляет около 3-5% от размера дополнительного платежа.

Важно внимательно читать кредитный договор и уточнять все непонятные условия.

Многие банки специально усложняют процесс досрочного погашения, требуя заново собрать кучу справок и документов. Часто заёмщику перед досрочным погашением кредита приходится посещать главный офис банка-кредитора, выстаивать очередь, лично говорить с главным менеджером или управляющим.

Выгода, варианты и нюансы досрочного погашения ипотеки

На первый взгляд решение как можно быстрее избавиться от задолженности по кредиту кажется логичным и верным, но не стоит гасить ипотеку бегом, не разобравшись во всех нюансах.

Банки могут иметь свои секреты компенсации убытков от досрочной уплаты ипотеки, а именно:

- Заранее устанавливать завышенную комиссию;

- Устанавливать моратории на несколько месяцев или ограничить сумму переплаты за кредит. При нарушении этих условий может взиматься штраф.

- Брать плату за пересчёт графика платежей.

- Отказывать клиентам, досрочно погасившим кредит, в повторном кредитовании.

Выгодно ли гасить ипотеку досрочно при аннуитетных платежах

Аннуитетный платеж – равномерный ежемесячный платёж по ипотеке. Главная его особенность в том, что самые высокие проценты заёмщик платит именно в начале платежа, а далее постепенно начинает гаситься тело кредита. Проценты по кредиту заёмщик выплачивает банку авансом наперёд. Досрочное погашение при аннуитетных платежах не выгодно заёмщику, так как огромные суммы списываются сразу же на банковские проценты, не уменьшая задолженность.

Самое выгодное досрочное погашение ипотеки при дифференцированных платежах, при этом гасится тело кредита и не переплачиваются проценты.

Если досрочно погасить ипотеку, то как начисляются проценты?

При аннуитетных платежах перерасчет взысканных процентов производится по формуле, в которой учитывается размер кредита, проценты и время, оставшееся до погашения ипотеки.

При дифференцированных платежах ставка процентов остаётся одинаковой. Уменьшается долг по ипотеке, следовательно, процент рассчитывается исходя их другой более низкой остаточной суммы задолженности.

Можно ли погасить ипотеку заранее потребительским кредитом?

Такой вариант развития событий возможен, однако тут следует учитывать массу моментов. Банк может отказать в выдаче потребительского кредита, узнав, что заёмщик выплачивает ипотеку. Сумма потребительского кредита выданного банком не будет настолько большой, как долг по ипотеке. Такой вариант можно использовать, если ипотека практически выплачена, или для того, чтобы оплатить часть долга по ипотеке. Стоит обратить внимание на то, какую процентную ставку начислит банк за пользование потребительским кредитом, это может оказаться невыгодным.

Можно ли погасить ипотеку досрочно, воспользовавшись услугами другого банка?

Другой банк может выдать нецелевой кредит деньгами. Этими средствами можно частично или полностью уплатить за ипотеку.

Вернут ли уплаченные проценты при преждевременном погашении ипотеки?

- Возвращать проценты заёмщику не выгодно для банка, поэтому в этом вопросе у каждого банка есть свои нюансы и способы «законно не заплатить»

- Если в кредитном договоре есть пункт об отказе банка возвращать уплаченные проценты при преждевременной оплате ипотеки, то получить эти деньги можно только по решению суда.

При дифференцированных платежах по ипотеке есть смысл воспользоваться частичным досрочным погашением ипотеки в день списания.

При аннуитетных платежах платить больше по ипотеке невыгодно, лучше это делать как можно позже, когда проценты уже практически погашены.

Важно помнить, что платежи по ипотеке необходимо платить в одну и ту же дату, иначе можно получить переплату процентов при досрочном погашении.

В кредитном договоре прописывается, что будет происходить после досрочного погашения ипотеки и пересчёта процентов по ней. Возможно три варианта:

- Уменьшается количество платежей.

- Уменьшается ежемесячный платеж.

- Заёмщик сам выбирает удобный для себя вариант.

Как быстро погасить ипотеку: схема на уменьшение срока и суммы

Прежде чем принять решение о досрочном погашении кредита, необходимо выяснить, как правильно погасить ипотеку – полностью сократить срок или платёж. Тут есть несколько вариантов:

- Если ипотека рублевая и ограничений на досрочное погашение нет, то оба варианта равноценны.

- Если кредит валютный и есть ограничения на досрочное погашение, то вариант с сокращением срока кредитования более удачный.

- Если ипотека рублевая с ограничением на досрочное погашение и при этом большая сумма денег появляется у заёмщика нерегулярно, в такой ситуации однозначно ответить сложно. Необходимо детально просчитывать каждый случай в отдельности.

Полное досрочное гашение ипотеки может быть более выгодным решением, однако тут важно не попасться на уловки банков и детально все просчитать в каждом отдельном случае. Самый простой способ сделать расчет воспользоваться кредитным калькулятором.

У каждого банка свои условия досрочного гашения ипотечного кредита, с которыми необходимо детально ознакомиться перед подписанием кредитного договора.

В Сбербанке нет ограничений по суммам досрочного платежа и срокам его уплаты. Дополнительные комиссии за досрочное погашение не взимаются.

Как списывается досрочное погашение ипотеки в ВТБ 24?

Банк идёт навстречу своим клиентам. Нет ограничений ни в размерах, ни в сроках выплаты. В ВТБ 24 минимальный срок подачи заявления на досрочку – один рабочий день до даты платежа.

Можно ли ипотеку заплатить досрочно в Газпромбанке?

В Газпромбанке есть возможность досрочного погашения ипотеки. В банке нет ограничений по срокам выплат ипотеки и минимальной досрочной сумме платежа.

Взяв ипотечный кредит, многие стремятся при первой же возможности погасить его досрочно. Как правило, речь идет о частичных досрочных погашениях, а не полной сумме оставшегося долга. Очевидно, что досрочное погашение привлекает как возможностью раньше рассчитаться перед банком, так и, в конечном итоге, уменьшить общую сумму переплаты по ипотеке.

Итак, собрав какую-то сумму для частичного досрочного погашения, вы пишите заявление в банке, где просят указать, каким образом пересчитывать график платежей и предложено два варианта

- Уменьшить срок кредита. Т. е. ваш ежемесячный платеж остается таким, каким он был и раньше, но общий срок ипотеки при этом уменьшается.

- Уменьшить месячный платеж. Иными словами, срок кредита не меняется, но уменьшается ваш ежемесячный платеж, как следствие, уровень обязательств по уплате ежемесячного платежа становится меньше.

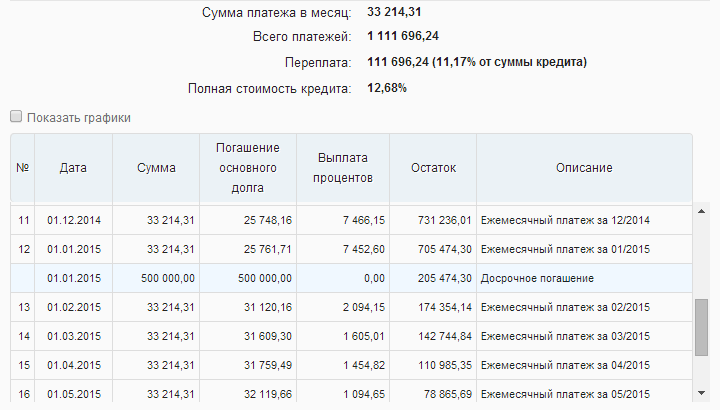

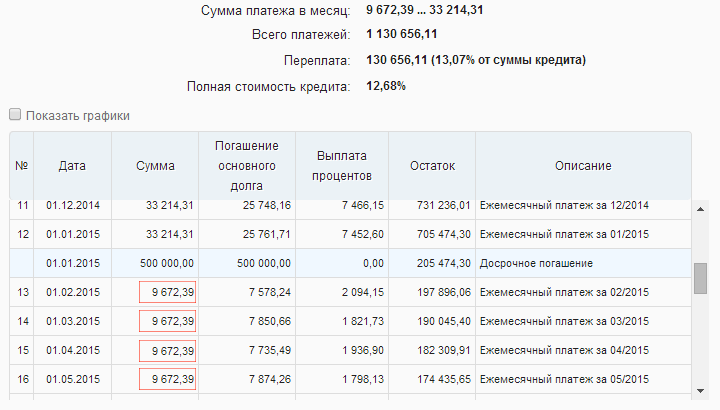

Что выгоднее? Попробуем разобраться. Есть популярное мнение, что первый вариант, предусматривающий уменьшение срока, выгоднее второго. Казалось, как можно было бы в этом усомниться? Возьмем для примера ипотечный кредит на 1 000 000 рублей на 3 года. И через год будем погашать 500 000 досрочно. Ипотечный калькулятор с досрочным погашением поможет рассчитать для случая уменьшения срока платежа переплату в 111 696,24 рублей, и для второго варианта с уменьшением ежемесячного платежа в 130 656,11 рублей. Вроде бы все верно с утверждением: первый вариант кажется более выгодным. Однако давайте чуть подробней всмотримся в эти графики платежей.

Как видно, в этом случае величина переплаты до копейки совпадает с первым вариантом, поэтому оба варианта досрочного погашения с уменьшением срока или уменьшением месячного платежа равноценны по величине переплаты, если погашать кредит по указанной выше схеме. Если вспомнить, что второй вариант обладает дополнительной особенностью в части уменьшения рисков: снижая величину обязательного ежемесячного платежа, ваша финансовая устойчивость становится выше: в случае наступления каких-либо непредвиденных обстоятельств, когда доход может уменьшиться, риски по невыплате кредита меньше из-за уменьшенного обязательного ежемесячного платежа. В таких условиях второй вариант погашения кажется идеальным: одновременно снижая риски, вы не переплачиваете дополнительно кредитору.

Конечно, стоит отметить, что на практике бывают ограничения, которые могут изменить взгляд на выбор варианта с меньшей переплатой. Сюда могут относиться следующие особенности:

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕИпотечные кредиты отличаются длительными сроками и, как следствие, высокими переплатами. Чтобы погасить задолженность побыстрее и сэкономить средства, заемщику на помощь приходит досрочное погашение ипотеки. Его условия и способы отличаются в зависимости от требований банка.

В 2018 году, согласно действующему законодательству РФ, банк-кредитор не имеет права ограничивать заемщика в его желании рассчитаться по своим обязательствам раньше срока. Это касается всех видов займов, в том числе и жилищных. Данный правовой вопрос регламентируется Федеральным законом №284-ФЗ «О внесении изменений в ст. 809 и 810 ч. 2 Гражданского кодекса РФ» от 19.10.2011 г.

В ст. 809 определяется порядок начисления процентов при досрочном расчете:

«В случае возврата досрочно суммы займа, предоставленного под проценты, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части».

В ст. 810 указаны условия проведения оплаты и срок, в течение которого заемщик должен уведомить банк о своем намерении:

«Сумма займа, предоставленного под проценты заемщику-гражданину для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, может быть возвращена заемщиком-гражданином досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за тридцать дней до дня такого возврата. Договором займа может быть установлен более короткий срок уведомления займодавца о намерении заемщика возвратить денежные средства досрочно».

Как правило, банки классифицируют раннее погашение ипотеки на частичное и полное. Два способа предполагают разный порядок перечисления задолженности и процентов.

Если клиент вносит средства сверх ежемесячного платежа (частичное погашение), происходит перерасчет остатка задолженности и банк пересматривает график выплат. При этом заемщик может выбрать один из вариантов:

- Уменьшение ежемесячного взноса с сохранением прежнего срока – этот способ позволяет снизить нагрузку на бюджет клиента.

- Сокращение срока кредитования без изменения платежа – данный вариант наиболее выгоден для минимизации переплаты. Однако в этом случае размер финансового бремени не уменьшается и заемщик рискует не справиться со своими обязательствами.

Сумма, которую клиент вносит досрочно, за минусом начисленных процентов направляется на погашение части основного долга. При аннуитетных платежах доля переплаты будет выше по сравнению с дифференцированной схемой.

Если ипотека погашается полностью, то клиент должен выплатить сумму основной задолженности и начисленный процентов по состоянию на дату проведения операции (проценты за будущие периоды платить не нужно). Так как при дифференцированной схеме задолженность по телу кредита погашается быстрее, по сравнению с аннуитетной, то и сумма переплаты в первом случае будет меньше.

Такой способ досрочной выплаты предполагает полное закрытие долга и завершение действия кредитного договора.

В случае если заемщик заранее погасил жилищный кредит, он может потребовать от банка вернуть часть излишне уплаченных процентов. Это актуально для аннуитетной схемы выплаты ипотеки, когда на начальном этапе кредитования основной долг практически не уменьшается.

Рассмотрим, как образуется переплата на примере:

- Кредит оформлен на срок 10 лет, изначально банк насчитывает проценты, основываясь на сумме основного долга и периоде выплаты, условно, эта сумма составит 50 000 рублей. При аннуитетных платежах объем процентов в денежном выражении распределяется таким образом, что большая их часть погашается в первые месяцы.

На практике это выглядит так:

- Если переплата за 10 лет равна 50 000, то в первый год будет выплачено около 9 000, а в последний – 700 рублей. Перечисляя средства за кредит полностью, не через 10 лет, а через год, общая переплата составит те же 9 000 рублей, но если бы кредит изначально был оформлен на 1 год, то переплата бы составила около 5 000 рублей. Таким образом, разница 9 000 – 5 000 = 4 000* рублей – это сумма излишне уплаченных процентов.

*Все расчеты приблизительны, суммы округлены до тысяч, без учета рублей и копеек.

Несмотря на положения кредитного договора, присутствует факт ущемления права заемщика, так как он выплатил проценты за периоды, в которые деньгами банка уже не пользовался. Закон о защите прав потребителей аннулирует любые договорные отношения, которые ущемляют права физических лиц. Судебной практике известны случаи, когда такие иски были удовлетворены (Определение СК от 23 декабря 2014 г. N 83-КГ14-9).

Однако важно отметить, что практика на этот счет еще молода. Хотя первым такое решение вынес Верховный Суд РФ, после оно было пересмотрено и на данный момент находится на очередном рассмотрении. Причиной тому стало заявление, что при меньшей сумме переплаты (и оформлении договора на более короткий срок), размер ежемесячного платежа был бы больше, чем вносилось фактически. При этом нижестоящие инстанции чаще всего поддерживают мнение Верховного Суда РФ.

Таким образом, возможность вернуть часть средств присутствует. При этом важно учесть, что все судебные издержки полностью лягут на заемщика, независимо от исхода. Следовательно, смысл в этом есть лишь в тех случаях, когда речь идет о крупных суммах.

При любой схеме выплат полное и частичное досрочное погашение определенно имеет смысл. Если есть возможность закрыть ипотечный кредит заранее, то лучше ею воспользоваться, так как это позволит рассчитаться с банком и не платить проценты.

Если сразу нет всей суммы для полного погашения, то при оплате необходимо учитывать следующие особенности:

- Частичный возврат задолженности при аннуитетной схеме будет особенно полезен в первые годы действия кредитного договора, когда бóльшую часть ежемесячного платежа занимают проценты.

- Чтобы быстро закрыть ипотеку необходимо правильно выбирать дату операции. Выгоднее всего вносить дополнительный взнос в день ежемесячного платежа, когда текущие проценты уже уплачены. В этом случае вся сумма досрочного взноса пойдет на погашение основного долга.

- Частичная оплата позволит снизить расходы на страхование залогового имущества от рисков утраты и повреждения. Данный страховой полис нужно делать ежегодно, а его стоимость рассчитывается исходя из остатка основного долга.

Посчитать фактическую экономию можно в кредитном калькуляторе, расположенном на сайте финучреждения.

Ключевая выгода в том, что на сумму, выплаченную досрочно, проценты не начисляются. Кроме этого, исполнение своих обязательств по ипотечному кредиту ранее установленного срока не препятствует получению налогового вычета, как имущественного, так и по уплаченным процентам.

Сейчас каждый жилищный займ выдается с возможностью раннего погашения. При этом, даже если соответствующая сумма уже внесена на счет, банки не делают списание средств без получения подтверждения от клиента. Чтобы оплатить ипотеку раньше срока заемщику понадобится:

- Уточнить минимально допустимую сумму для досрочного погашения или точную для полного закрытия дога. Эту информацию можно узнать у специалистов банка либо в ипотечном договоре.

- Пополнить счет, с которого производится оплата кредита.

- Оформить заявление в отделении банка на проведение операции, указав сумму, счет и дату списания. В некоторых организациях это можно сделать в интернет-банкинге (Сбербанк), с помощью оператора колл-центра (банк ВТБ) или направить документы по почте («Россельхозбанк»).

- Дождаться списания средств и получить у сотрудников банка подтверждающие документы (справка о закрытии ипотеки или новый график платежей).

‘ alt=””>

Если заявление подается при личном визите в офис, кроме паспорта заемщику может потребоваться ипотечный договор, график и бумаги по объекту недвижимости.

Также при оформлении заявки важно учитывать особые условия банка, которыми он руководствуется в зачислении досрочных платежей. Например, Сбербанк не проводит пересчет задолженности в праздничные и выходные дни, и поэтому в подобных случаях время обработки заявления увеличивается. В «Россельхозбанке» дополнительные взносы учитываются только в дату ежемесячного платежа.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.