Описание страницы: даже очень старую недоимку могут взыскать с бывшего гендиректора от профессионалов для людей.

Содержание

Даже очень старую недоимку могут взыскать с бывшего гендиректора

В 2016 году арбитражный суд признал организацию банкротом и открыл конкурсное производство.

В 2017 году ИФНС подала уточненное в порядке ст. 49 АПК РФ заявление о привлечении трех бывших гендиректоров к субсидиарной ответственности по неисполненным обязательствам компании перед бюджетом на сумму 98 млн рублей.

Арбитры удовлетворили заявление, но всю сумму взыскали только с одного бывшего руководителя – с того, кто возглавлял компанию в 2010–2012 годы, за которые налоговая проверка вскрыла нарушения.

Он возразил, что инспекция пропустила 3-летний срок, отведенный законом для привлечения его к подобной ответственности, поскольку подала заявление в суд слишком поздно.

Суд отклонил этот аргумент, сославшись на указания для судов, приведенные в п. 9 Постановления Пленума ВАС РФ от 22.06.2012 № 35. Из них следует, что если кредитор изменяет правовые основания своего требования к должнику по сравнению с изначальными (ч. 1 ст. 49 АПК РФ), то считается, что он подал свое заявление в момент такого изменения, то есть в данном случае во второй половине 2017 года. Ведь инспекция переложила всю ответственность с организации на ее бывшего и виновного в образовании недоимки топ-менеджера.

Документ включен в СПС «КонсультантПлюс»

Взыскание убытков с генерального директора за недобросовестное поведение становится реальным

На правах рекламы

Информация о компании КСК ГРУПП

КСК групп ведет свою историю с 1994 года. С момента основания и по сегодняшний день компания входит в число лидеров рынка консультационных услуг в области аудита, налогов, права, оценки и управленческого консультирования. За 20 лет работы реализовано более 2000 проектов для крупнейших российских компаний.

КСК групп предлагает комплексное и практическое решение наиболее актуальных задач, стоящих перед финансовыми и генеральными директорами компаний и собственниками бизнеса. Индивидуальный подход, глубокое понимание потребностей и целей клиентов в сочетании с практическими знаниями позволяют решать эти задачи максимально эффективно.

| Видео (кликните для воспроизведения). |

Коллектив КСК групп – это команда из более чем 350 специалистов, имеющих уникальный опыт реализации проектов как для средних, так и для крупнейших российских корпораций.

В настоящее время КСК групп предлагает полный спектр услуг и решений для бизнеса:

- аудит по российским и международным стандартам;

- налоговый и юридический консалтинг;

- аутсорсинг и автоматизация бизнес-процессов;

- решения по привлечению финансирования;

- маркетинговые решения и разработка бизнес-стратегии;

- управленческий и кадровый консалтинг;

- оценка и экспертиза;

- сопровождение сделок с капиталом;

- Due-diligence.

Так, при нарушении лицом, уполномоченным законом и (или) учредительными документами действовать от имени организации, положений о добросовестности, оно несет ответственность. Из приведенной правовой нормы следует, что в случае нарушения единоличным исполнительным органом обязательств, связанных с добросовестным и разумным поведением, с него будут взысканы убытки.

Доказательствами причинения компании убытка будут выступать обстоятельства, подтверждающие наличие убытка и недобросовестное поведение руководителя. Кроме того необходимо доказать причинно-следственную связь и вину генерального директора.

Важно отметить, что, в соответствии с позицией Пленума ВАС РФ, изложенной в п. 6 постановления от 30 июля 2013 г. № 62 “О некоторых вопросах возмещения убытков лицами, входящими в состав органов юридического лица” (далее – Постановление Пленума ВАС РФ), суд может взыскать с генерального директора убыток даже в том случае, если его размер не установлен. При этом суд должен определить размер убытка из принципа справедливости и соразмерности ответственности.

Из Постановления Пленума ВАС РФ следует, что одобрение действий генерального директора уполномоченным органом не является основанием для освобождения его от ответственности. Например, сделка, заключенная генеральным директором, была одобрена советом директоров общества, в результате исполнения данной сделки обществу был нанесен ущерб. В этом случае генеральный директор должен самостоятельно нести ответственность, поскольку в результате именно его недобросовестного поведения компания потерпела убытки.

По общему правилу добросовестность и разумность действий генерального директора презюмируется.

Вместе с тем, из Постановления Пленума ВАС РФ следует, что если генеральный директор откажется от дачи пояснений, то бремя доказывания своей невиновности в причинении компании убытка может быть возложено на него.

Кроме того Пленум ВАСРФ дает определения недобросовестных и неразумных действий (бездействие) единоличного исполнительного органа.

Так, действие генерального директора признается недобросовестным в случаях, если он:

- действовал при наличии конфликта между его личными интересами и интересами юридического лица;

- скрывал информацию о совершенной им сделке от участников юридического лица либо предоставлял участникам юридического лица недостоверную информацию в отношении соответствующей сделки;

- совершил сделку без требующегося в силу законодательства или устава одобрения соответствующих органов юридического лица;

- после прекращения своих полномочий удерживает у себя и уклоняется от передачи юридическому лицу документов, касающихся обстоятельств, повлекших неблагоприятные последствия для юридического лица;

- знал или должен был знать о том, что его действия (бездействие) на момент их совершения не отвечали интересам юридического лица, в частности совершил сделку на заведомо невыгодных для юридического лица условиях или с заведомо неспособным исполнить обязательство лицом, например, с фирмой-“однодневкой”.

Сделкой на невыгодных условиях будет считаться сделка, по которой цена или иные условия существенно (в худшую сторону) отличаются от тех, на которых в сравнимых обстоятельствах юридическим лицом совершаются аналогичные сделки.

Действия или бездействие признается неразумным в случаях, если генеральный директор:

- принимает решение без учета информации, имеющей значение в данной ситуации; до принятия решения не предпринимает действий, направленных на получение необходимой и достаточной информации, необходимой для принятия этого решения;

- совершает сделку без соблюдения внутренних процедур обычно требующихся или принятых в данной компании.

В случае выявления названных признаков недобросовестности у собственника бизнеса есть реальная возможность получить с назначенного им управленца денежную компенсацию за причинные убытки.

Можно ли взыскать с управленца убыток, образовавшийся в результате возникновения у компании дополнительных налоговых обязательств, полагаю, интересует многих.

Одним из первых дел по взысканию убытка с руководителя по фискальным доначислениям было дело ООО “Майндшер Интерекшн” (постановление Девятого арбитражного апелляционного суда от 9 декабря 2013 г. № 09АП-40205/2013 по делу № А40-56721/2013). Судом был удовлетворен иск к бывшему генеральному директору на сумму 7 578 727 руб., которая им была перечислена на счета фирмы- “однодневки”, а сделка с этим контрагентом была признана налоговиками фиктивной.

В настоящее время практика предъявления собственниками исков к назначенным ими директорам после проведенной фискальной проверки получила свое развитие.

Например, при рассмотрении дела ООО “Управдом-С” (постановление Десятого арбитражного апелляционного суда от 27 января 2016 г. № 10АП-15093/2015 по делу № А41-39377/15) судом был удовлетворен иск к генеральному директору о взыскании налоговых доначислений (штрафа и пени). Арбитры встали на сторону общества и признали, что недобросовестное поведение руководителя стало причиной налоговой ответственности общества.

Арбитражный суд, рассматривая требования ЗАО “Компания Интерспортстрой” к генеральному директору, признал их обоснованными и взыскал с руководителя начисленные фискалами пени и штраф (постановление Девятого арбитражного апелляционного суда от 26 ноября 2015 г. № 09АП-45501/2015-ГК по делу № А40-16650/2015). Арбитры посчитали отсутствие у руководителя должной осмотрительности при заключении договора и перечисление денег на счета фирм, отвечающих признакам фирм-“однодневок”, стало причиной убытков. При рассмотрении налогового спора арбитры пришли к выводу о законности решения налогового органа в части доначислений недоимки, пени и штрафа по сделкам с фирмами-“однодневками”, а судебный акт по спору с налоговой инспекцией был принят в качестве доказательства, подтверждающего обоснованность требований общества.

Приведенная судебная практика с очевидностью свидетельствует о том, что налоговая проверка несет в себе риски не только для бизнеса, но и для директора, так как он лично должен будет возместить убытки, возникшие в результате проверки фискалов.

Причем при рассмотрении такого спора у истца нет необходимости в подтверждении точного размера убытка, а ответчика суд может обязать доказывать свою невиновность.

Вместе с тем взыскание убытков с руководителя обусловлено не только налоговыми доначислениями.

В связи с заключением директором сделки, цена по которой была занижена по сравнению со среднерыночной ценой, с директора могут взыскать убыток (постановление Арбитражного суда Северо-Кавказского округа от 19 февраля 2015 г. № Ф08-549/2015 по делу № А32-7549/2013, Определением Верховного Суда РФ от 18 июня 2015 г. № 308-ЭС15-5717 отказано в передаче дела № А32-7549/2013 в Судебную коллегию по экономическим спорам Верховного Суда РФ для пересмотра в порядке кассационного производства). По указанному делу с руководителя был взыскан убыток, составляющий 125 797 621 руб.

Топ-менеджер может быть привлечен к гражданско-правовой ответственности, если сделка, заключенная единоличным исполнительным органом, не имеет экономического эффекта, а также в том случае, если не соблюден установленный корпоративным регламентом порядок одобрения такой сделки, например, заключение договора не былоодобрено советом директоров.

Решением Арбитражного суда г. Москвы от 12 ноября 2014 г. по делу № А40-112263/13 с руководителя компании был взыскан убыток в сумме 38 152 000 руб., возникший при погашении обществом векселя, выданного директором при отсутствии одобрения такой выдачи. С генерального директора Арбитражный суд г. Москвы взыскал вексельный долг в качестве убытка, которое устояло в трех судебных инстанциях. ВС РФ не нашел оснований для пересмотра оспариваемых судебных актов по данному делу (Определение Верховного Суда РФ от 7 сентября 2015 г. № 305-ЭС15-10750 по делу № А40-112263/2013).

| Видео (кликните для воспроизведения). |

ООО “Дом-Строй” смогло получить с руководителя (постановление ФАС Московского округа от 19 марта 2014 г. № Ф05-484/2014 по делу № А41-2271/13) компенсацию убытков в размере 223 869 595 руб. Генеральный директор в нарушение инвестиционного договора, по которому квартиры должны были быть переданы инвестору, заключил с дольщиками 87 договоров участия в долевом строительстве в отношении этих квартир. Указанное обстоятельство стало причиной для подачи инвестором иска с требованием к ООО “Дом-Строй” о выплате неустойки в размере 223 667 595 руб. Общество погасило неустойку инвестору, но убытки, связанные с выплатой этой неустойки, взыскало с директора.

Наряду с указанным, следует отметить еще один немаловажных аспект недобросовестного поведения топ-менеджера компании, связанный с возможностью привлечения его к уголовной ответственности. Недобросовестное поведение может быть квалифицировано как преступление, а вердикт арбитров станет доказательством уже по уголовному делу.

Когда недоимку фирмы можно взыскать с ее руководителя

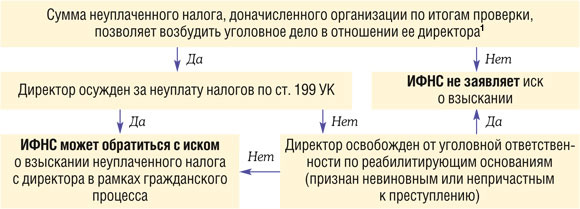

Если размер недоимки организации, выявленной ИФНС по итогам проверки, позволяет предполагать совершение налогового преступления, в отношении директора может быть возбуждено уголовное дело по ст. 199 УК РФ.

Уклонение от уплаты налогов с организации считается преступлением, если размер неуплаченного налога за 3 года подряд более 2 млн руб. при условии, что доля неуплаченных налогов превышает 10% суммы подлежащих уплате налогов, или более 6 млн руб. ч. 1 ст. 199, примечание 1 к ст. 199 УК РФ

Независимо от начала уголовных разбирательств, недоимка продолжит числиться за организацией, и налоговики попытаются ее взыскать. Например, заблокируют расчетный счет и принудительно спишут с него деньги или обратят взыскание на иное имуществ о статьи 46, 47, 76, 77 НК РФ .

Однако бывает так, что на банковских счетах организации пусто и никакого имущества у нее нет. Или компания ликвидирована в связи с банкротством, а налоги так и не перечислила.

В таких ситуациях для пополнения бюджета ИФНС нередко стали обращаться в суды с исками к директорам компаний о возмещении ущерба, причиненного государству преступление м статьи 11, 15, п. 2 ст. 124, ст. 1064 ГК РФ; п. 1 Постановления Пленума ВС от 28.12.2006 № 64 . Ущерб, по мнению налоговиков, — это неуплаченные доначисления, а причинил его руководитель фирмы. Ведь именно он выступает от имени организации, распоряжается ее имуществом и определяет ее действия, в том числе как участника налоговых отношени й п. 1 ст. 27, ст. 28 НК РФ .

Иск о возмещении ущерба наиболее вероятен в ситуациях, показанных на схеме.

Основное доказательство по делу о взыскании ущерба, используемое инспекторами, — сведения из обвинительного приговора директора. Ведь для суда, рассматривающего гражданское дело, такой приговор обязателен по вопросу о том, совершил ли осужденный действия, причинившие вред имуществ у ч. 4 ст. 61 ГПК РФ; п. 8 Постановления Пленума ВС от 19.12.2003 № 23; п. 3 Постановления Пленума ВС от 28.12.2006 № 64 .

На директора, подозреваемого в уклонении от уплаты налогов, ИФНС может запросто «повесить» всю задолженность, которая числится за его фирмой

Но, как вы видите на схеме, то, что директор не осужден за налоговое преступление, не останавливает инспекторов в подаче иска. И вот почему.

Чаще всего избежать наказания по УК руководителю позволяют сроки давности уголовного преследования. Например, при уклонении от уплаты налогов с организации в крупном размере этот срок составляет всего 2 года со дня, установленного для уплаты налога. Если срок прошел, следователь отказывает в возбуждении дела либо суд его прекращае т п. 3 ч. 1 ст. 24 УПК РФ; ч. 2 ст. 15, ч. 1 ст. 78, ч. 1 ст. 199 УК РФ; п. 3 Постановления Пленума ВС от 28.12.2006 № 64 .

Однако истечение сроков давности — это не реабилитирующее основание освобождения от ответственности. Оно означает, что директора нельзя наказать, но не доказывает его невиновность. Следовательно, с руководителя все равно можно попытаться взыскать ущерб в виде неуплаченных налого в Апелляционные определения Краснодарского крайсуда от 31.03.2015 № 33-6568/15 ; Ставропольского крайсуда от 19.05.2015 № 33-2425/15 ; п. 2 Мотивировочной части Определения КС от 28.05.2013 № 786-О . К тому же отказ в возбуждении уголовного дела по сроку давности возможен, если директор не возражает против этого, что расценивается отдельными судьями как косвенное признание вины в преступлени и п. 3 ч. 1 ст. 24, ч. 2 ст. 27 УПК РФ .

Насколько же вообще законно требование к директору лично уплатить недоимку фирмы? Мы проанализировали обширную судебную практику и ответим на этот вопрос.

Пленум Верховного суда еще в 2006 г. разъяснил: решать, кто должен возместить ущерб от налогового преступления — физическое или юридическое лицо, нужно по правилам гражданского законодательств а п. 24 Постановления Пленума ВС от 28.12.2006 № 64 . Но четкого ответа на вопрос, может ли директор нести личную материальную ответственность за неуплату организацией налогов, ВС тогда не дал.

Конституционный суд считает, что в каждом конкретном деле с учетом имеющихся доказательств суд устанавливает лицо, которое должно по гражданскому иску ИФНС возместить суммы не уплаченных организацией налогов. И им, в принципе, может быть физическое лицо п. 2.2 Мотивировочной части Определения КС от 16.04.2009 № 442-О-О . А может и не быть, ясности нет.

В итоге, с одной стороны, Судебные коллегии по гражданским и уголовным делам Верховного суда в отдельных решениях указали следующе е Определение ВС от 27.01.2015 № 81-КГ14-19 ; Кассационное определение ВС от 30.07.2014 № 3-УДп14-2 :

- взыскание ущерба в размере не уплаченных организацией налогов с ее директора, виновного в налоговом преступлении, правомерно, если получить долг с организации невозможно;

- не имеет значения, что руководитель — не плательщик этих налогов, поскольку от него требуют возместить ущерб от преступления, а не погасить недоимк у Определение ВС от 27.01.2015 № 81-КГ14-19 .

С другой стороны, это мнение, выраженное по конкретным делам, не стало ориентиром для всех нижестоящих судо в Апелляционное определение Свердловского облсуда от 04.03.2015 № 33-2048/2015 . Даже в спорах со сходными обстоятельствами и доказательствами судьи, ссылаясь на одни и те же нормы, разъяснения и вердикты ВС, принимают прямо противоположные решения.

В чем же причина расхождений? Посмотрим, какими аргументами руководствуются суды — сторонники той или иной позиции.

ПОЗИЦИЯ 1. Директор ответственен за ущерб, причиненный неуплатой налогов

- директор возглавляет организацию и является ее законным представителе м ст. 27 НК РФ ;

- ущерб государству в виде не уплаченных организацией налогов причинен действиями (бездействием) директора, что следует из приговора суда (постановления следователя об отказе в возбуждении уголовного дела);

- правило, что за вред, причиненный работником при исполнении служебных обязанностей, отвечает его работодатель, не применяется, поскольку уклонение от уплаты налогов в такие обязанности не входи т ст. 1068 ГК РФ; Апелляционные определения ВС Республики Башкортостан от 11.06.2015 № 33-9557/2015 ; Мосгорсуда от 14.05.2015 № 33-16032 ;

- неважно, что параллельно с иском к директору требование уплатить недоимку предъявлено организации (в том числе требования ИФНС включены в реестр требований кредиторов в рамках процедуры банкротства). К двойному взысканию налога это не приводит, поскольку с директора взыскивают не налог, а ущер б см., например, Апелляционное определение ВС Республики Башкортостан от 11.06.2015 № 33-9557/2015 ;

- взыскание законно, даже если фирма на момент разбирательства уже исключена из ЕГРЮЛ и формально ее недоимка перестала существоват ь пп. 1, 3 ст. 49, п. 1 ст. 61 ГК РФ .

Не обходится и без крайностей. Например, есть суд, взыскавший ущерб с директора, несмотря на то что компания частично погашала долг см., например, Апелляционное определение ВС Республики Башкортостан от 11.06.2015 № 33-9557/2015 . А другой суд счел законным взыскание в ситуации, когда на имущество организации налоговики наложили арест, пояснив, что ИФНС может снять его после удовлетворения иска к директор у Решение Центрального райсуда г. Сочи от 11.09.2015 по делу № 2-5844/2015 .

ПОЗИЦИЯ 2. Ущерб в виде не уплаченных организацией налогов нельзя взыскать с ее директора

- лицо, обязанное уплатить налоги, — организаци я ст. 19, п. 1 ст. 45 НК РФ; п. 2 Мотивировочной части Определения КС от 22.01.2004 № 41-О ;

- неуплата ею налога не может квалифицироваться как ущерб, причиненный директором. Непоступление налога в бюджет вследствие преступления руководителя не меняет характер платежа как налог а Апелляционные определения Ставропольского крайсуда от 26.06.2015 № 33-4164/15 ; Красноярского крайсуда от 14.01.2015 № 33-261/2015, А-30 ;

- директор — ненадлежащий ответчик. Даже если рассматривать неуплаченные налоги как причиненный им ущерб, в любом случае он причинен при исполнении служебных обязанностей, за что отвечает работодател ь ст. 1068 ГК РФ ;

- если компания не исключена из ЕГРЮЛ, возможность взыскания с нее недоимки не утрачена. Поэтому предъявлять иск к директору незаконно, поскольку налог может быть взыскан дважды. Если же компания ликвидирована, то вместе с ней «ликвидирована» и недоимк а Определение Красноярского крайсуда от 12.05.2015 № 4Г-950 .

Обратите внимание: эти аргументы срабатывали, даже если директора осудили за налоговое преступлени е Апелляционное определение Пермского крайсуда от 27.05.2015 № 33-5265 ; Определение Ленинградского облсуда от 26.03.2015 № 33-1128/2015 . Если же не осудили, но и не оправдали, например, потому, что истек срок давности, суды, придерживающиеся позиции 2, выдвигают дополнительный довод в защиту руководителя. Коль скоро его вина в налоговом преступлении приговором не подтверждена, то и возмещать вред он не обяза н ст. 49 Конституции РФ; Решения Костомукшского горсуда Республики Карелия от 14.08.2015 № 2-461/2015; Орджоникидзевского райсуда г. Екатеринбурга от 13.05.2015 № 2-2023/2015; Апелляционное определение Тульского облсуда от 16.07.2015 № 33-1959 .

Гарантировать, что с руководителя не взыщут недоимку фирмы, можно только в одном случае: если она возникла не в связи с умышленным уклонением директора от уплаты налого в п. 3 Постановления Пленума ВС от 28.12.2006 № 64 . То есть когда он, в частности, НЕ занижал сознательно выручку в декларации, НЕ вовлекал в работу однодневки, с которыми был взаимосвязан, и так далее. Проще говоря, налоговый долг появился из-за разного толкования неоднозначных норм НК компанией и ИФНС либо из-за «добросовестной» ошибки фирмы.

Иначе директор должен понимать, что его могут не только осудить за налоговое преступление, но и обязать погасить многомиллионную недоимку организации. Тем более что, по субъективным ощущениям, в подобных спорах судьи чаще поддерживают налоговиков.

Абсолютно бесспорно переложить на директора налоговые долги компании ИФНС может в рамках дела о банкротстве, доказав в арбитраже, что организация не в состоянии расплатиться с бюджетом по вине руководителя. Однако налоговики крайне редко используют этот правовой инструмент, предпочитая ему более простой, одобренный некоторыми судами общей юрисдикции механизм взыскания ущерба в гражданском процесс е ст. 10 Закона от 26.10.2002 № 127-ФЗ ; Апелляционное определение Иркутского облсуда от 30.12.2014 № 33-10824/2014 .

Когда собственники и директора должны оплачивать налоговые долги своей компании: разъяснения Конституционного суда

Екатерина Гостева

налоговый консультант 1C-WiseAdvice

Под конец 2017 года Конституционный суд принял знаковое решение, которое должно несколько ограничить налоговиков в попытках взыскать налоговые долги компаний с их руководителей и учредителей ( постановление от 08.12.2017 № 39-П ). Теперь на генерального директора и других первых лиц компании нельзя будет просто переложить долг юридического лица перед бюджетом. Кроме того, нельзя будет взыскать штраф за налоговые нарушения компании.

Судьи обозначили случаи, когда взыскание недоимок по налогам и сборам возможно с «физиков». Однако сделали это с такой оговоркой, что восторженно говорить о положительных последствиях решения суда преждевременно.

Средства массовой информации растиражировали новость о том, что решение Конституционного суда поменяет практику в лучшую сторону. Давайте разбираться, кто ответит за налоговые недоимки после выхода решения КС РФ № 39-П.

Взыскание недоимок по налогам, пеней и штрафов с «физиков» решил остановить… главбух

История началась с проверки ООО «Темп» в 2014 году. Налоговики посчитали, что компания незаконно применяла спецрежим (ЕНВД), и доначислили ей налоги. Бухгалтер Галина Ахмадеева вела в этой компании учет по гражданско-правовому договору, но именно ее сделали виновницей «уклонения», завели на нее уголовное дело, которое позже было завершено по не реабилитирующим основаниям (закрыто по амнистии), т.е. приговор вынесен не был.

Позже налоговики приняли решение о взыскании недоимки по налогу с главбуха и обратились с гражданским иском в суд. В нем они потребовали взыскать 3 млн руб. ущерба, нанесенного бюджету, лично с главбуха. Причем компания, по которой была недоимка, продолжала существовать, ее никто не ликвидировал и по сути она сама должна была погасить задолженность.

Галина Ахмадеева обратилась в Конституционный суд с жалобой на нормы Гражданского, Налогового и Уголовно-Процессуального кодекса, которые позволяют судам по искам налоговиков взыскивать с физлиц, привлеченных к ответственности по «налоговым» статьям Уголовного кодекса, вред, причиненный государству неуплатой налогов не лично ими, а компаниями, в которых они работали. Также неконституционными предлагалось признать положения законов, которые в силу неопределенности понятия «вреда» позволяют приравнивать сумму неуплаченных организацией налогов к вреду, причиненному физическим лицом – руководителем компании, главбухом и др. Где она – фискальная справедливость?

Конституционный суд огласил свое решение 8 декабря 2017 года. Главная мысль следующая: компании совершают налоговые «деяния» через физических лиц – как правило, руководителя и главного бухгалтера. Действуя в собственных интересах, а также в интересах своей организации, эти должностные лица совершают налоговое правонарушение или преступление и несут административную либо уголовную ответственность. При этом лица, чьи действия привели к неуплате налогов в бюджет, не освобождаются от обязанности возместить причиненный ими имущественный ущерб. Единственное «но» – с «физиков» нельзя взыскивать штрафы, наложенные на компанию, а основную сумму налогового долга – пожалуйста.

Важно!

Выдержка из постановления КС РФ 39-П

При определении размера ответственности физического лица суд вправе учитывать его имущественное положение, факт обогащения в результате совершения налогового преступления, степень вины, назначенное ему уголовное наказание, а также иные существенные обстоятельства дела.

Вместе с тем взыскание недоимки с гендиректора или главбуха возможно только в двух случаях:

После внесения в ЕГРЮЛ сведений о прекращении деятельности компании, т.е. если компания ликвидирована.

После признания компании фактически недействующей.

То есть если раньше компания не платила недоимку или же сами налоговики полагали, что она не в состоянии расплатиться (например, у нее нет или недостаточно активов) и они не смогут взыскать с нее долг, налоговики обращались в суд с гражданским иском, чтобы взыскать эти деньги с руководителя. Теперь такой номер не пройдет – надо, чтобы компания обанкротилась, либо была ликвидирована. Если же компания продолжает работать, в нее поступает хоть какая-то выручка, за счет которой можно будет гасить недоимку, у налоговиков уже не будет достаточных оснований для того, чтобы с руководителя компании взыскивать налоговые недоимки (ответственность по уплате долга останется за компанией). Это явное ограничение для того, чтобы ИФНС предъявляла иски должностным лицам, и очень важный положительный момент в решении 39-П.

Важно!

Если когда-то компания по ошибке или по каким-то иным причинам выбрала не ту систему налогообложения, в результате чего недоплатила какой-то налог в каких-то годах, и налоговая насчитала ей недоимку (при этом компания продолжает работать по той системе, которую ей «назначила» ИФНС), на компании «висит» налоговый долг, но у нее на данный момент есть более важные траты. В данном случае ИФНС не может прийти к гендиректору и сказать: «Продавай квартиру и погашай!».

Итак, Конституционный суд четко выразил свою мысль инспекторам: должен быть приоритет: сначала используйте всевозможные способы взыскания долгов с юрлица, а потом уже идите к физлицу.

Таким образом, директор и другие должностные лица отвечают по налоговым долгам своей компании, только если сама организация уже не работает и не может заплатить налоговую недоимку (возместить ущерб, причиненный бюджету).

Ложка дегтя или Когда руководитель отвечает по налогам

Итак, Конституционный суд четко сказал: непосредственные руководители отвечают по налоговым недоимкам своей компании только в том случае, если она уже прекратила свою работу. Но затем судьи сделали пикантную оговорку, которая фактически сводит на нет позитивное «послевкусие» этого утверждения: такое ограничение не действует, когда компания выступает лишь прикрытием для действий физлица. То есть если «физик» руководил компанией, которая использовалась для проведения фиктивных сделок, вывода денег и ухода от налогов – все долги «однодневки» лягут на плечи ее учредителя или руководителя.

Важно!

Если юрлицо ликвидировано, признано банкротом, либо, если будет доказано, что это компания служит лишь прикрытием какой-то незаконной деятельности. Налоговики вправе обратиться за взысканием долга с «физика» – то есть руководитель и бухгалтер отвечают по налогам.

По нашему мнению, несмотря на решение Конституционного суда, иски все равно будут предъявляться, поскольку суд не обозначил четко ситуации, когда налоги компании можно взыскивать с «физика» – только ликвидация/банкротство. Вместо этого судьи сделали оговорку, которая развязывает руки налоговикам: если налоговые органы усматривают, что это юрлицо – фикция. То есть опять «усмотрение» налоговиков.

Напрашивается вопрос: но кто это будет определять? Налоговики будут подавать исковые заявления в суд, и уже он будет решать – фиктивное юрлицо или нет? Иски все равно будут подаваться «физикам». То есть руководству и учредителям компании.

Самое страшное то, что «фиктивность» – достаточно оценочное суждение. Критерии фиктивности компании нигде не прописаны. И нет закрытого перечня лиц, которые должны отвечать за грехи юрлица. Поэтому в данной интерпретации «попадают» не только главбухи и руководители компании, попадают все. Абсолютно любой «физик», кто так или иначе получает выгоду. Причем не важно – обогатился он или не обогатился. Просто от того, что он взаимодействовал с компанией, был взаимозависим с ней, либо контролировал ее. Неважно, на депозитах эти деньги лежат или человек реально их тратил на покупку чего-то, куда-то вкладывал. Достаточно того, что его действия привели к неуплате налогов.

Налоговики могут взыскивать с «физика» долги, даже если нет «уголовного» приговора

Адвокаты Галины Ахмадеевой ссылались на то, что в соответствии с законами о налоговых органах, в соответствии с Налоговым кодексом РФ инспекторам не предоставлено право взыскивать ущерб, нанесенный государству, в рамках гражданского иска (когда уголовное дело не заведено или прекращено, т.е. приговора физлицу не было вынесено). На что Конституционный суд сказал: есть такое право, налоговики могут это делать, если компания ликвидирована, признана банкротом, либо, если будет доказано, что юрлицо нерабочее, служит лишь прикрытием какой-то незаконной деятельности.

ФНС уже выпустила инструкцию по взысканию долгов с «физиков»

Сразу после новогодних каникул и ровно через месяц после вынесения громкого решения Конституционного суда ФНС выпустила подробнейшую инструкцию для нижестоящих налоговых органов по взысканию налоговых долгов, неоплаченных компанией, с «физиков» ( письмо от 09.01.2018 № СА-4-18/45@ ).

Появление такого письма было вполне предсказуемо, но ценные указания ФНС – не очень радостные. Похоже, налоговая служба решила по полной отыграться на выгодных для себя моментах решения КС РФ.

В частности, в документе ФНС разъяснила, что:

Налоговики вправе подать иск о взыскании вреда с гражданина, виновного в налоговых правонарушениях компании. Такой вред заключается в непоступлении в бюджет неуплаченных налогов и пеней. Нельзя взыскивать с физлица лишь наложенные на компанию штрафы за неуплату налогов. Однако штрафы можно взыскивать с физлица в качестве убытков в пользу компании-должника.

Личное обогащение гражданина за счет неуплаченных компанией налогов, инспекторы могут демонстрировать косвенными доказательствами. К примеру, признаками улучшения благосостояния его родственников.

Невозможность взыскания имеется не только в случае возвращения исполнительного листа, прекращения дела о банкротстве и т.п., но и путем анализа налоговиками финансово-хозяйственного состояния организации. Т.е. достаточно заключения самой инспекции.

Невозможность взыскивать вред с компании подтверждается не только возвращением исполнительного листа, прекращением дела о банкротстве или исключением компании из ЕГРЮЛ, но и путем анализа налоговым органом финансово-хозяйственного состояния юрлица.

Если у налоговиков недостаточно доказательств, чтобы взыскать долги компании с других лиц, то она может на это обстоятельство лишь указать, а доказывать не обязана. То есть «физик», с которого ИФНС пытается получить деньги, должен сам доказать, что для взыскания долга с компании у налогового органа есть все ресурсы и возможности.

Отдельно ФНС отмечает, что в решении 39-П отсутствуют правовые позиции о возможности взыскания с «физиков», если не было уголовного дела, но не указывает, что взыскивать в таких случаях «вред» с физика нельзя. Таким образом, эта возможность отдается на откуп налоговикам и судам на местах.

Таким образом, нельзя слишком радужно оценивать декабрьское решение КС РФ.

- Нельзя сказать, что КС РФ разрешает взыскивать с директора только в тех ситуациях, когда фирма ликвидирована или фактически не работает. Еще одна причина для взыскания – «организация-налогоплательщик служит лишь прикрытием для действий контролирующего ее физического лица» – сформулирована слишком широко, оставляя ИФНС возможность по-прежнему обращать иски к руководителям компаний.

Допустим, в суде будет доказано, что руководитель контролирует оформление расходных документов (нормальная ситуация для небольшой компании), распоряжался об оформлении фиктивных счетов-фактур (основание – показания бухгалтера, печати, найденные в офисе руководителя и т.д.), выводил возмещаемый НДС на счета однодневок и пр. В подобной ситуации будет сложно опровергнуть «прикрывающую» функцию самой организации. Вот вам и взыскание с директора.

Формулировку КС РФ о том, что с физиков можно получить долги «фактически недействующей» компании – тоже не мешало бы раскрыть. Для примера: компания не работает, но сдает отчетность – является ли она фактически недействующей?

Конституционный суд не запрещает налоговикам доказывать, что выручка проверенной организации ушла иному зависимому лицу, с которого и надо взыскать налоги.

Так что небольшой «подарок» КС РФ сделал: взыскать налоги с директора все-таки будет сложнее. Но по-прежнему возможно.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.