Описание страницы: заведения общепита в торговых центрах должны платить торговый сбор от профессионалов для людей.

Содержание

Заведения общепита в торговых центрах должны платить торговый сбор

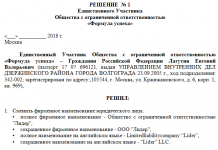

Одно из заведений быстрого обслуживания (предприятие общественного питания), расположенное в одном из столичных торговых центров, оспорило начисление ему торгового сбора – 30 тыс. рублей в квартал. Но суд подтвердил, что оно является плательщиком торгового сбора, поскольку имеет витрину, кассу, уголок потребителя и пользуется торговым залом.

События развивались следующим образом.

Заведение посетили проверяющие из Департамента экономической политики и развития г. Москвы.

По результатам обследования составили акт о выявлении нового объекта обложения торговым сбором.

В качестве оснований указали, что компания реализует продукцию общественного питания:

- изготавливает продукцию (запекание);

- осуществляет кулинарную обработку пищевых продуктов (разогрев блюд);

- имеет рекламные вывески, меню, ценники на всех товарах, ККТ и уголок потребителя.;

- пользуется торговым залом, который используется для продажи товаров по методу самообслуживания.

Таким образом, заведение является плательщиком торгового сбора.

Чиновники сразу рассчитали и указали размер сбора – 30 350 рублей в квартал.

В качестве основания сослались на Постановление Правительства Москвы от 30.06.2015 № 401.

Заведение включили в соответствующий список, размещенный на сайте департамента (http://depr.mos.ru/).

Акт отправили в ИФНС.

Налоговая служба на его основании поставила заведение на учет как плательщика торгового сбора.

Компания оспорила данный акт путем обращения в инспекцию, но получила отказ. Тогда она обратилась в суд.

Однако и суд отказал, подтвердив, что на основании положений гл. 33 НК РФ о торговом сборе Закона города Москвы «О торговом сборе», Закона о торговле предприятие действительно попадает в категорию плательщика данного сбора.

Документ включен в СПС “Консультант Плюс”

данное решение является прецедентным.

Дело в том, что официальное мнение ФНС и Минфина противоположное: организации общепита, в том числе, предприятия быстрого обслуживания, расположенные в составе фуд-корта в торговом центре, не являются плательщиками торгового сбора (письмо ФНС РФ от 05.08.2015 № ГД-4-3/13689@ «О направлении письма Минфина России от 27.07.2015 № 03-11-09/42962»).

| Видео (кликните для воспроизведения). |

Аналогичная позиция выражена в Постановлении Девятого АС от 20.12.2017 № 09АП-61252/2017.

Попадают ли под торговый сбор в Москве объекты общепита (фаст-фуд)?

Подскажите, пожалуйста попадает ли под торговый сбор в г.Москве объекты общепита (фаст-фуд)?

Заранее спасибо

Добрый день.

У вас продукция собственного производства или нет производства?От этого и будет зависеть плательщик ТС вы или нет

Продажа своей продукции и готовых покупных товаров в кафе, ресторанах и киосках быстрого питания не попадает под торговый сбор. Согласно ГОСТу эта деятельность является оказанием услуг общепита, а не торговлей. Эту позицию подтверждает письмо Минфина:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 15 июля 2015 г. N 03-11-10/40730

Минфин России рассмотрел письмо о порядке исчисления торгового сбора и сообщает следующее.

Заместитель Министра финансов

Российской Федерации

С.Д. ШАТАЛОВ

Дата размещения статьи: 07.05.2015

Может ли предприятие общепита стать плательщиком торгового сбора, учитывая, что в рамках осуществления своей деятельности оно реализует не только продукцию собственного изготовления, но и покупные товары, занимается продажей продукции общепита через магазины кулинарии, собственную мелкорозничную сеть и с использованием торговых автоматов, а также продает свою продукцию предприятиям розничной торговли?

О введении торгового сбора

Благодаря Федеральному закону от 29.11.2014 N 382-ФЗ список местных налогов и сборов, приведенный в ст. 15 НК РФ, пополнился торговым сбором. Его плательщики и элементы обложения торговым сбором определены новой гл. 33 НК РФ (ст. ст. 410 – 418).

Торговый сбор вводится в действие и прекращает действовать в соответствии с Налоговым кодексом и нормативными правовыми актами представительных органов муниципальных образований, обязателен к уплате на территориях именно этих образований (п. 1 ст. 410 НК РФ). Согласно п. 4 ст. 4 Федерального закона N 382-ФЗ торговый сбор в соответствии с гл. 33 НК РФ (в ред. указанного Закона) может быть введен в городах федерального значения Москве, Санкт-Петербурге и Севастополе не ранее 01.07.2015. В муниципальных образованиях, не входящих в состав этих городов, торговый сбор может появиться только после принятия соответствующего федерального закона.

Таким образом, торговый сбор с 01.07.2015 может быть введен в действие только в Москве, Санкт-Петербурге и Севастополе. На сегодняшний день торговый сбор с 01.07.2015 введен только на территории г. Москвы (см. Закон г. Москвы от 17.12.2014 N 62 “О торговом сборе”, начавший действовать с 24.01.2015).

Плательщики торгового сбора

Ключевой момент. Для признания организации или индивидуального предпринимателя плательщиком торгового сбора должны соблюдаться два условия: лицо должно заниматься торговой деятельностью, эта деятельность должна вестись через объект осуществления торговли.

Чем занимаются предприятия общепита?

Ключевой момент. На основании норм ГОСТ 31985-2013, ГОСТ 31984-2012 предприятия общественного питания могут реализовывать покупные товары в рамках оказания услуг общепита.

Положения ГОСТ – это, конечно же, весомый аргумент, но не следует забывать о том, что национальные стандарты применяются на добровольной основе. Поэтому в своих поисках мы пойдем дальше.

Услуга общепита как вид деятельности

Ключевой момент. По общему правилу при реализации предприятием общепита продуктов питания, готовых к непосредственному употреблению на месте, а также покупных товаров, предназначенных для употребления на месте, торговая деятельность не осуществляется.

Давайте посмотрим, работает ли сделанный вывод в ситуациях, когда предприятие общепита реализует продукцию через магазины кулинарии, собственную торговую сеть, торговые автоматы либо продает ее сторонним розничным компаниям.

Деятельность магазинов кулинарии

Ключевой момент. Если в магазине или отделе кулинарии продается продукция общепита и покупные товары с возможностью потребления их на месте, предприятие в рамках осуществления этой деятельности занимается оказанием услуг общепита.

Реализация продукции общепита через собственную мелкорозничную сеть

Ключевой момент. Реализация предприятием общепита через собственную мелкорозничную сеть продукции общепита не является торговой деятельностью даже в том случае, если продукты питания не готовы к употреблению на месте. А вот если через собственную мелкорозничную сеть продаются не готовые к употреблению покупные товары, то речь идет уже о торговой деятельности (причем той, которая ведется через объект осуществления торговли), что может привести к необходимости уплаты торгового сбора.

Реализация продукции общепита компаниям розничной торговли

Ключевой момент. В рамках реализации продукции общепита компаниям розничной сети предприятие общепита (выступая в роли заготовочного) не осуществляет торговую деятельность, поэтому плательщиком торгового сбора стать не может.

Реализация продукции общепита через торговые автоматы

Здравствуйте! облагается ли кофейня торговым сбором в Москве, если в ее ассортименте помимо напитков и выпечки представлено небольшое количество пачек с кофе в зернах и аксессуаров для заваривания кофе?

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 743 вопроса .

В среднем ожидание ответа – 14 минут.

![]()

В указанном случае нужно руководствоваться следующей нормой ст. 346.27 НК РФ:

розничная торговля — предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи. К данному виду предпринимательской деятельности не относится реализация подакцизных товаров, указанных в подпунктах 6 – 10 пункта 1 статьи 181 настоящего Кодекса, продуктов питания и напитков, в том числе алкогольных, как в упаковке и расфасовке изготовителя, так и без такой упаковки и расфасовки, в барах, ресторанах, кафе и других объектах организации общественного питания…

Таким образом, торговый сбор взиматься не должен.

![]()

Добрый день. Согласен с коллегой Сахаровским. Немного расширю его для большей ясности. Объект для уплаты данного налога определен в соответствии с

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 07.03.2018) (с изм. и доп., вступ. в силу с 01.04.2018)

Статья 412. Объект обложения

1. Объектом обложения сбором признается использование объекта движимого или недвижимого имущества (далее в настоящей главе — объект осуществления торговли) для осуществления плательщиком сбора вида предпринимательской деятельности, в отношении которого установлен сбор, хотя бы один раз в течение квартала.

Статья 413. Виды предпринимательской деятельности, в отношении которых устанавливается сбор

1. Сбор устанавливается в отношении осуществления торговой деятельности на объектах осуществления торговли.

2. В целях настоящей главы к торговой деятельности относятся следующие виды торговли:

1) торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющихся автозаправочными станциями);

2) торговля через объекты нестационарной торговой сети;

3) торговля через объекты стационарной торговой сети, имеющие торговые залы;

4) торговля, осуществляемая путем отпуска товаров со склада.

.

4. В целях настоящей главы используются следующие понятия:

1) объект осуществления торговли:

в отношении видов торговли, указанных в пункте 2 настоящей статьи, — здание, сооружение, помещение, стационарный или нестационарный торговый объект или торговая точка, с использованием которых плательщиком осуществляется вид деятельности, в отношении которого установлен сбор;

в отношении деятельности по организации розничных рынков — объект недвижимого имущества, с использованием которого управляющая рынком компания осуществляет указанную деятельность;

2) торговля — вид предпринимательской деятельности, связанный с розничной, мелкооптовой и оптовой куплей-продажей товаров, осуществляемый через объекты стационарной торговой сети, нестационарной торговой сети, а также через товарные склады;

.

| Видео (кликните для воспроизведения). |

Ваш вид деятельности относится к общественному питанию

ГОСТ 31985-2013 Услуги общественного питания. Термины и определения

Услуги общественного питания

ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ

Catering. Terms and definitions

Дата введения 2015-01-01

2 Термины и определения

3 предприятие общественного питания (предприятие питания): Объект хозяйственной деятельности, предназначенный для изготовления продукции общественного питания, создания условий для потребления и реализации продукции общественного питания и покупных товаров (в т.ч. пищевых продуктов промышленного изготовления), как на месте изготовления, так и вне его по заказам, а также для оказания разнообразных дополнительных услуг, в том числе по организации досуга потребителей.

28 кофейня: Предприятие питания, специализирующееся в основном на изготовлении и реализации с потреблением на месте широкого ассортимента горячих напитков из кофе, какао и чая, а также хлебобулочных и кондитерских изделий, кулинарной продукции из полуфабрикатов высокой степени готовности, а также алкогольных напитков, покупных товаров, в т.ч. табачных изделий.

32 кафетерий: Предприятие общественного питания, оборудованное буфетной или барной стойкой, реализующее с потреблением на месте горячие напитки из кофе, чая, прохладительные напитки, ограниченный ассортимент продукции общественного питания из полуфабрикатов высокой степени готовности, в т.ч. бутерброды, мучные булочные и кондитерские изделия, горячие блюда несложного изготовления, и покупные товары.

По кодам ОКВЭД думаю у Вас тоже идет общественное питание. В связи с этим, считаю, что кофейня не относится к розничной торговле, а является одним из видов общепита, в связи с чем облагаться торговым сбором, на мой взгляд, Вы не должны.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 15 июля 2015 г. N 03-11-10/40730

Минфин России рассмотрел письмо о порядке исчисления торгового сбора и сообщает следующее.

С учетом вышеизложенного Министерство финансов Российской Федерации подготовило следующие разъяснения по поставленным вопросам.

Вопрос 2. Являются ли плательщиками торгового сбора лица, оказывающие услуги общественного питания и осуществляющие продажу товаров, непосредственно не участвующих в процессе оказания услуг общественного питания?

Ответ. Услуги общественного питания, в том числе реализация покупной продукции, если такая реализация является составной частью указанных услуг, не признаются торговой деятельностью в целях главы 33 Кодекса. При этом, как было указано выше, определение объекта осуществления торговли главой 33 Кодекса привязано к осуществлению вида деятельности, в отношении которого установлен торговый сбор, на этом объекте. Поэтому объекты организации общественного питания, если с использованием таких объектов осуществляется исключительно оказание услуг общественного питания, не могут быть признаны объектами осуществления торговли в целях главы 33 Кодекса.

Заместитель Министра финансов

Российской Федерации

С.Д. ШАТАЛОВ

Но в этом случае следует учитывать, что от уплаты торгового сбора освобождаются индивидуальные предприниматели, применяющие ПСНО (а данная система налогообложения может использоваться в отношении розничной торговли, осуществляемой через объекты нестационарной торговой сети, — пп. 46 п. 2 ст. 346.43 НК РФ). Кроме того, нормативными правовыми актами представительных органов муниципальных образований могут устанавливаться льготы. Так, Законом г. Москвы от 17.12.2014 N 62 «О торговом сборе» от обложения торговым сбором освобождено использование объектов движимого и недвижимого имущества для осуществления розничной торговли с помощью торговых (вендинговых) автоматов (пп. 1 п. 1 ст. 3). Ключевой момент.

Основной ОКВЭД, указанный при регистрации, должен попадать в список:парикмахерские услуги и салоны красоты,услуги стирки, химчистки и окрашивания,ремонт одежды и текстильных изделий бытового назначения,ремонт обуви и прочих изделий из кожи,ремонт часов и ювелирных изделий,изготовление и ремонт металлической галантереи и ключей.Кроме того, должно выполняться еще одно условие — льготу можно применять, только если торгового зала нет или он меньше 100 квадратных метров, а витрины занимают меньше 10% от его площади. 2. Освобождаются от уплаты торгового сбора:1) организации федеральной почтовой связи;2) автономные, бюджетные и казенные учреждения.

Новокосино и Косино-Ухтомский Восточного административного округа города Москвы, Некрасовка Юго-Восточного административного округа города Москвы, Северное Бутово и Южное Бутово Юго-Западного административного округа города Москвы, Солнцево, Ново-Переделкино и Внуково Западного административного округа города Москвы, Митино и Куркино Северо-Западного административного округа города Москвы; 28350 3) районах, входящих в Северный (за исключением района Молжаниновский), Северо-Восточный (за исключением района Северный), Восточный (за исключением районов Восточный, Новокосино и Косино-Ухтомский), Юго-Восточный (за исключением района Некрасовка), Южный, Юго-Западный (за исключением районов Северное Бутово и Южное Бутово), Западный (за исключением районов Солнцево, Ново-Переделкино и Внуково), Северо-Западный (за исключением районов Митино и Куркино) административные округа города Москвы 40500 2.

R╬M÷Wl0СWП[yXЕа[т▒w⌡⌠]ШПП╥┘║Ю▄7╓%0`cнx»И╘^#└d╥е╙тС.Yж┐эъфИ/цюЫцы╪ы(╦Л╤FyоOьЙ■,▄│1°АF© │$зK-ёF▐щЁЬ√╧▌#╒DE`╝╚■п7╩╒wY▄EFKРe ■eCCщСЗ ╖┘чnе(⌡▒МBЮАЪц▒гs9╪kюk’╜⌠’mDSI╧╠6d|СЁлW8’3 %░uДуёг╩d/l/lД░╝⌡w[9хЙцщ-Юoвщ7з6ДТ;╛м╔ж╢?ть(H╜КФМ╢╢╦DS!М≈R-е╛YL8=▀зW■|╤╤kвHм√≤W²вH’ ╓²я─зыYrt,иz еxqaV]ьпYFМ@#р ╕z⌡ ╙

Это связано с тем, что под торговой понимается деятельность, связанная с приобретением и продажей товаров, то есть реализация исключительно покупных товаров. Указанное определение представлено в ст. 2 Федерального закона от 28.12.2009 N 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации».

По общему правилу при реализации предприятием общепита продуктов питания, готовых к непосредственному употреблению на месте, а также покупных товаров, предназначенных для употребления на месте, торговая деятельность не осуществляется. Давайте посмотрим, работает ли сделанный вывод в ситуациях, когда предприятие общепита реализует продукцию через магазины кулинарии, собственную торговую сеть, торговые автоматы либо продает ее сторонним розничным компаниям. Деятельность магазинов кулинарии Согласно ГОСТ 31985-2013 одним из типов предприятий общепита является магазин (отдел) кулинарии, который реализует населению продукцию общественного питания в виде кулинарных изделий, полуфабрикатов, кондитерских и хлебобулочных изделий. Такие магазины (отделы) могут быть расположены как на предприятии питания, так и самостоятельно, вне предприятия питания.

Реализация продукции общепита через торговые автоматы Еще одним типом предприятия питания, который поименован в ГОСТ 31985-2013, является предприятие-автомат (предприятие, осуществляющее реализацию продукции определенного ассортимента через торговые автоматы). В составе услуг по реализации продукции общественного питания, приведенном в ГОСТ 31984-2012, реализация продукции через торговые автоматы не названа.

В то же время перечень услуг общественного питания может быть расширен в зависимости от вида предприятия, специфики обслуживаемого контингента потребителей (п. 4.9 ГОСТ 31984-2012).Однако в ОК 029-2014 (КДЕС Ред.

Ключевой момент. На основании норм ГОСТ 31985-2013, ГОСТ 31984-2012 предприятия общественного питания могут реализовывать покупные товары в рамках оказания услуг общепита. Положения ГОСТ — это, конечно же, весомый аргумент, но не следует забывать о том, что национальные стандарты применяются на добровольной основе.

Поэтому в своих поисках мы пойдем дальше.

К данному виду торговли относится торговля с использованием автомобиля, автолавки, автомагазина, тонара, автоприцепа, передвижного торгового автомата; 12) разносная торговля — розничная торговля, осуществляемая вне стационарной розничной сети путем непосредственного контакта продавца с покупателем в организациях, на транспорте, на дому или на улице. К данному виду торговли относится торговля с рук, лотка, из корзин и ручных тележек; 13) услуги общественного питания — услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга.

С 1 января 2018 года изменились условия для тех, кто платит торговый сбор в Москве. В два раза снизилась ставка для нестационарных торговых объектов в центре города.

Торговый сбор — это ежеквартальный фиксированный платеж, зависящий от площади торгового помещения и места расположения объекта. Уплачивать его нужно до 25 числа месяца, который идет за кварталом.

Торговый сбор ввели в 2015 году, его обязаны платить все организации и индивидуальные предприниматели, которые занимаются:

- торговлей через объекты стационарной сети с торговыми залами и без них (магазины и киоски, за исключением автозаправочных станций);

- торговлей через объекты нестационарной сети (палатки, столы-прилавки, тележки, развозная торговля);

- организацией розничных рынков;

- торговлей товарами со склада.

Надо ли платить торговый сбор при продажах через интернет — читайте здесь >>

Платеж обязателен для компаний и ИП на общей системе налогообложения и на УСН. ЕНВД по той деятельности, для которой установлена уплата торгового сбора, в Москве применять нельзя. Тогда придется перейти на другую систему налогообложения.

Если вы попали в список тех, кто платит торговый сбор в 2019 году, необходимо подать в налоговую уведомление по форме ТС-1. У нас вы можете бесплатно скачать уведомление о торговом сборе и образец заполнения.

Как встать на учет в качестве плательщика торгового сбора

Встать на учет нужно в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются помещения.

Если торговая точка зарегистрирована в Москве, а юрлицо — в другом регионе, то обращаться нужно в московскую ИФНС по месту регистрации недвижимости. Это правило действует и для движимого имущества.

Налоговая инспекция в течение пяти рабочих дней после подачи уведомления направит свидетельство о постановке на учет в качестве плательщика торгового сбора.

С 1 января 2018 года установлена новая ставка торгового сбора в Москве для нестационарных торговых объектов в Центральном административном округе города. Теперь она составляет 40 500, а не 81 000 рублей, как раньше. Для стационарных она осталась прежней.

Размер налога в Москве зависит от вида торговли, местоположения объекта и площади зала. Для расчета используйте наш онлайн-калькулятор торгового сбора >>

Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Кроме того, торговый сбор не платят юрлица, которые при регистрации указали следующие основные виды деятельности:

- парикмахерские и салоны красоты, услуги стирки, химчистка и окрашивание текстильных и меховых изделий;

- ремонт одежды и текстильных изделий бытового назначения, ремонт обуви, изделий из кожи и часов, а также ювелирных изделий;

- изготовление и ремонт металлической галантереи и ключей.

Льгота действует только на объекты площадью менее 100 кв. м, в которых площадь, занимаемая оборудованием для выкладки и демонстрации товаров, составляет не более 10% от общей.

Если вы не уведомили налоговую, это приравнивается к ведению деятельности без постановки на учет. Вам грозит штраф в размере 10% от доходов, полученных за тот период, в течение которого вы торговали без уведомления ИФНС, но не менее 40 000 рублей. Кроме того, сумму торгового сбора нельзя будет поставить в вычет по единому налогу по УСН.

Хотя торговый сбор ввели еще в 2015 году, многим предпринимателям еще не все понятно. Мы подготовили ответы на главные вопросы.

Частые вопросы и ответы о торговом сборе

— Если у вас интернет-магазин, и вы доставляете товар на автомобиле или курьером, торговый сбор не уплачивается. Если вы торгуете через склад или пункт самовывоза, где клиент может расплатиться за товар, как в обычном магазине, то придется встать на учет и платить налог.

У меня торговля со склада в Москве. Надо ли мне платить торговый сбор?

— Согласно закону № 62 ОТ 17.12.2014 «О торговом сборе», торговля со склада сбором не облагается.

— Нет. Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Если вы не попадаете в эту категорию, то обязаны платить торговый сбор и уведомить об этом налоговую инспекцию. Скачайте уведомление по форме ТС-1 здесь >>

— Нет. Предприятия общепита торговый сбор не платят. Но если вы торгуете товарами на вынос, которые нельзя употребить на месте, уплачивать придется в полном объеме.

— Если оптовая торговля ведется на стационарных торговых объектах (не со склада), она облагается сбором.

Я торгую через помещение, которое снимаю. Кто платит торговый сбор, арендатор или арендодатель?

— Платит тот, кто осуществляет торговую деятельность. Если вы арендуете объект торговли, то плательщиком являетесь вы, а не арендодатель.

Как уплачивать налог, если я совмещаю УСН и патент?

— Предпринимателям, совмещающим УСН и патент, нужно понимать, в рамках какой деятельности осуществляется торговля. Торговый сбор для ИП на УСН в Москве обязателен. Если же торговля идет в рамках патентной деятельности — платить налог не надо. Если вы через один и тот же магазин торгуете одновременно по патенту и УСН, то должны встать на учет как плательщик торгового сбора и платить только по тем квадратным метрам, которые задействованы в торговой деятельности по упрощенке. Если разделить площадь по видам деятельности физически невозможно — придется платить за все квадратные метры магазина.

Как определить площадь торгового зала в целях расчета торгового сбора?

— Общая площадь рассчитывается на основании инвентаризационных и правоустанавливающих документов. В них должны быть данные о назначении, конструктивных особенностях и планировке помещений, а также информация, подтверждающая право пользования точкой. Рассчитать ставку сбора с помощью калькулятора онлайн >>

Если я торгую на розничном рынке, надо ли уплачивать торговый сбор?

— Нет. Торговый сбор в отношении деятельности по организации розничных рынков платят только управляющие компании.

Если я попадаю под льготы и освобожден от торгового сбора, нужно ли мне подавать уведомление в налоговую?

— Да, нужно. При этом вместе с уведомлением необходимо представить документы, подтверждающие право на получение льготы. А в уведомлении указать код льготы. Скачать уведомление о постановке на учет в качестве плательщика торгового сбора >>

Торговый сбор с 2015 года введен в городах федерального значения: в Москве, Санкт-Петербурге и Севастополе. Это прописано в Законе № 382-ФЗ. Но действует торговый сбор пока только в Москве, в том числе при торговле на территории Новой Москвы (ТиНАО). Правила уплаты и ставки торгового сбора установлены Законом г. Москвы № 62 «О торговом сборе».

Смотрите запись вебинара, где мы ответили на все вопросы и разобрали, кто сколько будет платить, как и кому отчитываться. Вебинар записывался в 2015 году, но актуален и в 2019.

Торговля на объектах общепита: платить торговый сбор или нет

Минфин РФ в своем письме № 03-11-10/40730 от 15 июля 2015 г. разъясняет, являются ли плательщиками торгового сбора лица, оказывающие услуги общепита и осуществляющие продажу товаров, не участвующих при оказании услуг общепита.

В письме отмечается, что услуги общественного питания, в том числе реализация покупной продукции, если такая реализация является составной частью указанных услуг, не признаются торговой деятельностью в целях главы 33 НК РФ.

При этом, определение объекта осуществления торговли главой 33 НК РФ привязано к виду деятельности, в отношении которого установлен торговый сбор, на этом объекте.

Таким образом, объекты организации общественного питания, если с использованием таких объектов осуществляется исключительно услуги общепита, не могут быть признаны объектами осуществления торговли в целях главы 33 НК РФ.

С 1 июля 2015 г. Законом г. Москвы от 17.12.2014 № 62 в Москве вводится торговый сбор.

Кто и когда его платит? Как его считать и учитывать? Что грозит неплательщикам?

Мы отвечаем на эти и другие популярные вопросы о московском торговом сборе.

Уже торгующие организации и предприниматели должны подать уведомление о постановке на учет в качестве плательщика торгового сбора не позднее 7 июля.

Первый раз заплатить торговый сбор нужно за III квартал 2015 г. не позднее 26 октября 2015 г. на КБК 182 1 05 05010 02 1000 110.

Торговый сбор платят организации и предпринимател и ст. 2 Закона от 17.12.2014 № 62 (далее — Закон № 62) :

- торгующие в розницу на территории г. Москвы через стационарные объекты, то есть магазины и павильоны, имеющие торговый зал, а также киоски, палатки и ларьки без торговых залов;

- занимающиеся развозной и разносной торговлей в г. Москве, например через автофургоны;

- являющиеся владельцами московских розничных рынков.

При этом неважно, что вы продаете (продукты питания или промтовары), а также принадлежит вам торговое помещение на праве собственности или вы его арендуете.

Не должны платить торговый сбор п. 2 ст. 411 НК РФ :

- предприниматели на патентной системе налогообложения;

- АЗС;

- плательщики ЕСХН.

Также от сбора освобождаетс я ст. 3 Закона № 62 :

- продажа товаров через торговые автоматы;

- торговля на ярмарках и розничных рынках.

Нет, не должны. Ведь по торговле со складов (а именно так продают товар оптовики) в Москве ставки сбора не установлен ы ст. 2 Закона № 62; Письмо Департамента финансов г. Москвы от 20.04.2015 № 90-01-01-07-53/15 .

Нужно ли платить торговый сбор, если фирма зарегистрирована в Москве, а ее магазины находятся в Московской области?

Торговый сбор должны платить только те, кто торгует на территории Москвы. При этом место постановки на учет самой организации в налоговом органе значения не имеет. Поскольку розничная торговля ведется в Московской области (там находятся магазины), платить торговый сбор не нужн о п. 1 ст. 411 НК РФ .

Нужно ли платить торговый сбор, если фирма зарегистрирована в Московской области, а ее магазин находится в Москве?

Поскольку розничная торговля ведется через магазин в Москве, организация должна платить торговый сбор.

Однако если этот магазин находится на территории розничного рынка, платить сбор не надо статьи 2, 3 Закона № 62 . Право на применение этой льготы можно подтвердит ь Письмо Департамента финансов г. Москвы от 20.04.2015 № 90-01-01-07-53/15 :

- договором о предоставлении торгового места на рынке;

- карточкой продавца.

Нужно ли платить торговый сбор, если предприниматель приезжает из другого региона в Москву торговать на розничном рынке?

Предпринимателю, торгующему в Москве на розничном рынке, платить торговый сбор не нужн о ст. 3 Закона № 62 . И неважно, где он состоит на налоговом учете — в Москве или другом регионе.

Должны ли платить торговый сбор рестораны, кафе и другие точки общепита?

Нет, не должны. В Москве сбором облагается только розничная торговля, но к ней не относится продажа продуктов питания и напитков в барах, ресторанах, кафе и других объектах общепит а ст. 2 Закона № 62; ст. 413 НК РФ .

Ставки сбора установлены в ст. 2 Закона № 62. Они зависят от вида торговли и могут различаться в зависимости от района, в котором она осуществляется.

Для торговых точек с площадью торгового зала не больше 50 кв. м и без торговых залов установлена фиксированная ставка сбора — в рублях за квартал с каждого объекта торговли.

Например, если вы занимаетесь развозной и разносной торговлей в любых районах Москвы, ежеквартально надо будет платить 40 500 руб. Для магазина с торговым залом до 50 кв. м в ЦАО ставка сбора 60 000 руб. в квартал, а для такого же магазина в Митино — 21 000 руб. в квартал. С киоска в ЦАО за квартал придется заплатить 81 000 руб.

Большие магазины, супермаркеты, гипермаркеты с площадью торгового зала свыше 50 кв. м и владельцы розничных рынков платят торговый сбор с каждого квадратного метра торговой площади.

Как определить торговую площадь магазина, чтобы посчитать торговый сбор?

Площадь торгового зала определяется на основании инвентаризационных и правоустанавливающих документов на объект торговли. Это может быть любой документ, содержащий информацию о назначении и планировке помещений объекта, — договор купли-продажи или аренды, технический паспорт, планы, схемы, экспликации и т. п. Письма Минфина от 29.04.2015 № 03-11-06/24876, от 27.03.2015 № 03-11-06/3/17199, № 03-11-06/3/17214

Например, площадь торгового зала магазина, находящегося в Южном Бутово, 65 кв. м. Ставки торгового сбора:

- 420 руб. за каждый квадратный метр площади торгового зала до 50 кв. м включительно;

- 50 руб. за каждый полный (неполный) квадратный метр площади торгового зала свыше 50 кв. м.

Сумма торгового сбора к уплате за квартал составит 21 750 руб. (420 руб. х 50 кв. м + 50 руб. х (65 кв. м – 50 кв. м)).

Наш магазин не работает по воскресеньям и скоро будет закрыт на ремонт в течение месяца. При расчете торгового сбора это как-то учитывается?

Нет. Сколько дней в квартале вы торговали, не имеет значения.

Сумма сбора к уплате не уменьшается в зависимости от продолжительности торговой деятельности в течение квартала.

Нужно ли плательщикам торгового сбора вставать на налоговый учет?

Да. Если ваша торговая деятельность в Москве облагается сбором, в ИФНС надо подать уведомление по форме № ТС-1, которая приведена в Письме ФНС от 10.06.2015 № ГД-4-3/10036@ .

Если торговых точек несколько, уведомление подается одно, но на каждый объект торговли надо заполнить отдельную страницу «Информация об объекте обложения торговым сбором».

В какую инспекцию подавать уведомление о постановке на учет плательщикам торгового сбора?

- при торговле через магазин, являющийся недвижимостью, — в ИФНС по месту нахождения этого магазина. Если у вас несколько магазинов на территориях разных ИФНС, то встать на учет можно в любой из них по вашему выбору. В уведомлении сведения о магазине, подконтрольном этой ИФНС, укажите первыми, об остальных — в любой последовательности;

- при торговле через любой другой объект — в ИФНС по месту нахождения организации или месту жительства предпринимателя. Например, организация, зарегистрированная в Московской области, занимается развозной торговлей в Москве. Ей надо подать уведомление в свою подмосковную ИФНС.

В какие сроки надо сдавать уведомление о постановке на учет плательщикам торгового сбора?

Уведомление по форме № ТС-1 надо подать в бумажной или электронной форме в течение 5 рабочих дней с даты начала торговли.

Если вы торговали в Москве еще до начала июля, то 5 рабочих дней отсчитываются с 1 июля 2015 г. — последним днем подачи уведомления будет 7 июля 2015 г.

После этого ИФНС вышлет вам свидетельство о постановке на учет по форме № ТС статьи 412, 416 НК РФ; Письмо ФНС от 10.06.2015 № ГД-4-3/10036@ .

Что будет, если плательщик торгового сбора не встанет на учет?

О том, что у вас есть объект торговли, с которого надо платить торговый сбор, налоговая инспекция узнает от Департамента экономической политики и развития Москв ы ст. 4 Закона № 62 .

И если вы не встанете на учет, инспекция, во-первых, выставит вам требование об уплате сбора, рассчитанного на основании полученной от Департамента информации. Придется заплатить и сбор, и пени. Причем взысканные с вас суммы сбора учесть для целей налогообложения будет нельз я п. 5 ст. 225, п. 10 ст. 286, п. 8 ст. 346.21, п. 3 ст. 417, п. 4 ст. 418 НК РФ .

Во-вторых, вас оштрафуют за ведение деятельности без постановки на налоговый учет — 10% от доходов, полученных за период, пока вы работали без постановки на учет, но не меньше 40 000 руб. п. 2 ст. 116, п. 2 ст. 416 НК РФ

Торговый сбор надо платить ежеквартально не позднее 25-го числа месяца, следующего за истекшим кварталом. То есть сбор за III квартал надо заплатить не позднее 26 октября 2015 г. (25 октября — воскресень е) ст. 414, п. 2 ст. 417 НК РФ .

Торговый сбор уплачивается в бюджет г. Москвы по КБК 182 1 05 05010 02 1000 110.

Никакую отчетность по торговому сбору подавать не надо.

Однако нужно сообщать ИФНС по форме № ТС-1 обо всех изменениях показателей объекта торговли, влияющих на расчет суммы сбор а п. 2 ст. 416 НК РФ . Например, об изменении площади торгового зала гипермаркета.

Как учесть торговый сбор для целей налогообложения?

Организации на ОСН торговый сбор в расходах не учитывают, а уменьшают на сумму уплаченного сбора сам налог на прибыль (авансовый платеж). Но только ту часть налога, которая перечисляется в бюджет Москв ы п. 10 ст. 286 НК РФ .

Московские предприниматели — плательщики НДФЛ на сумму уплаченного сбора могут уменьшить НДФЛ, рассчитанный по итогам года по ставке 13% п. 5 ст. 225 НК РФ .

Упрощенцы с объектом «доходы минус расходы» учитывают сумму уплаченного сбора в расхода х подп. 22 п. 1 ст. 346.16 НК РФ .

Организации и предприниматели на УСН с объектом «доходы» могут уменьшить «упрощенный» налог (авансовый платеж) на сумму торгового сбора, уплаченного в соответствующем налоговом (отчетном) периоде. Но только при условии, что налог зачисляется в бюджет г. Москв ы п. 8 ст. 346.21 НК РФ . То есть уплаченный в октябре торговый сбор за III квартал можно учесть при расчете налога за год. Однако если у вас несколько видов деятельности на «доходной» УСН, на сумму сбора можно уменьшить только сумму налога с доходов от розничной торговли, по которой уплачивается торговый сбор. Поэтому вам придется учитывать доходы от розницы отдельн о Письмо Минфина от 27.03.2015 № 03-11-11/16902 .

Если вы не уплатите сбор вовремя, ИФНС направит вам требование о его уплате в сумме, рассчитанной на основании имеющейся у инспекции информации об объекте торговли. Кроме того, начислят пени за каждый день просрочки уплаты сбор а ст. 75 НК РФ .

Если после получения требования вы так и не уплатите сбор, то налоговый орган может выставить инкассовое поручение и заблокировать ваш банковский счет.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.