Описание страницы: учет и налоги при продаже недвижимости от профессионалов для людей.

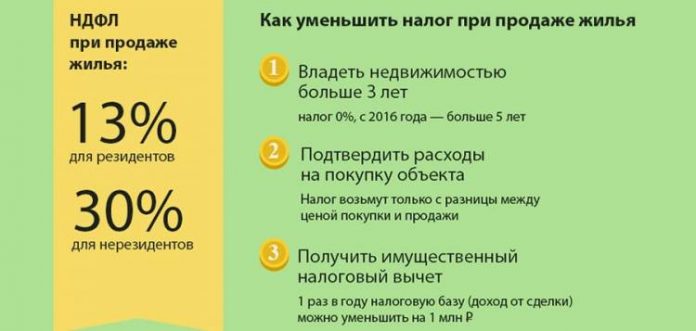

В соответствии с Налоговым кодексом РФ (в редакции, действующей в 2019 году) доход при продаже квартиры, дачи, жилого дома, земельного участка, гаража, или любой другой недвижимости облагается налогом.

Статьей 224 Налогового кодекса РФ установлено, что доход от продажи недвижимости облагается по ставке 13 %. Подробнее о ставках НДФЛ можно прочитать в разделе по ссылке.

В каких случаях необходимо платить налог

Законодательством установлен минимальный срок владения недвижимым имуществом (в отношении недвижимости, приобретенной после 01.01.2016). Если срок владения меньше данного срока необходимо уплатить налог.

Справочно. Для недвижимости, приобретенной до 01 января 2016 года, минимальный срок владения составлял три года.

Случаи, при которых минимальный срок владения составляет 3 года

Внесенными в 2016 году изменениями в Налоговый кодекс РФ установлено, что минимальный срок владения объектом недвижимого имущества (по истечение которого налогоплательщик освобождается от уплаты налога) составляет 3 года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником;

- право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации;

- право собственности на объект недвижимого имущества получено налогоплательщиком – плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

Случаи, при которых минимальный срок владения составляет 5 лет

В остальных случаях минимальный предельный срок владения объектом недвижимого имущества составляет пять лет, если иное не установлено Законом субъекта РФ.

Таким образом, минимальный срок владения недвижимостью, по истечению которого налогоплательщик освобожден от уплаты налога в размере 13 %, составляет 5 лет.

При продаже имущества, находившегося в собственности более 5 лет, налог платить не нужно. В этом случае также не требуется заполнять и сдавать налоговую декларацию.

Важно. При продаже недвижимости при ее владению меньше трех лет (например, в отношении подаренной квартиры) или менее пяти лет (при покупке квартиры после 01.01.2016), продавцу необходимо заполнить и подать декларацию по форме 3-НДФЛ и рассчитать сумму налога самостоятельно.

| Видео (кликните для воспроизведения). |

Напомним, срок сдачи декларации – до 30 апреля года, следующего за годом продажи недвижимости , то есть при продаже недвижимости в 2016 году налоговую декларацию необходимо подать до 30 апреля 2017 года, при продаже недвижимости в 2017 году – до 30 апреля 2018 года, при продаже объекта недвижимости в 2018 году – до 30 апреля 2019 года.

Подавать декларацию в налоговый орган необходимо во всех случаях продажи недвижимости, которая находилась во владении менее минимального срока.

Декларацию необходимо подавать в налоговую инспекцию по месту жительства. Это можно сделать лично, почтовым отправлением с описью вложения или в электронной форме (в том числе через портал ГОСУСЛУГИ или личный кабинет налогоплательщика). О всех случаях, при которых необходимо подать декларацию 3-НДФЛ, можно прочитать в статье по ссылке.

Расчет налога при продаже недвижимости

Действующим законодательством предоставлено право продавцу воспользоваться либо налоговым вычетом при продаже недвижимости либо рассчитать налог с учетом понесенных затрат на ее приобретение. При подаче декларации налогоплательщик сам может определить, какой из вариантов ему более выгоден.

Налог от продажи недвижимости с учетом налогового вычета

При расчете суммы налога с учетом налогового вычета применяют формулу:

НДФЛ = (С дох – ИВ) x 13%,

- где С дох – сумма дохода от продажи объекта недвижимости;

- ИВ – налоговый имущественный вычет.

Сумма дохода от продажи определяется в соответствии с договором купли-продажи. При этом если цена продажи недвижимости меньше, чем его кадастровая стоимость на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект (если кадастровая стоимость определена на указанную дату), умноженная на понижающий коэффициент 0,7, то доход от продажи рассчитывается следующим образом (п. 5 ст. 217.1 НК РФ):

С дох = кадастровая стоимость на 1 января x 0,7.

Справочно. Статьей 220 НК РФ установлен размер налогового вычета в размере от 250 тысяч рублей до одного миллиона рублей.

Как платить налоги ООО при продаже недвижимости и имущества

Любые сделки по продаже недвижимости, совершенные юридическими лицами, облагаются налогами. Причем платить их обязан не только продавец, но и покупатель, в том числе и ООО. Характер налогообложения определяется административно-правовой формой субъекта.

Вне зависимости от статуса недвижимости и целей ее отчуждения уплачиваются 2 вида налога:

Любая организация может иметь в собственности как коммерческую, так и жилую недвижимость. Отчуждается она по двум основным причинам:

- производственная необходимость, когда предметом сделки выступают здания и сооружения, находящиеся на балансе предприятия, т.е. те, которые оно ранее использовало в производственных целях (склады, цеха, офисы и др.);

- когда реализация недвижимости является основным направлением предпринимательской деятельности.

И в том, и в другом случае продажа осуществляется по следующему алгоритму:

- составление договора купли-продажи;

- подготовка необходимых документов;

- нотариальное удостоверение сделки;

- государственная регистрация перехода прав собственности.

Собственник, отчуждающий жилую недвижимость, оплачивает только подоходный налог (налог на прибыль). Его точная сумма определяется после совершения сделки, исходя из:

- размера «чистой» выгоды. Рассчитать ее можно путем вычитания расходов и остаточной стоимости от суммы, вырученной после продажи объекта. Ставка подоходного налога зависит от вида экономической деятельности компании и системы налогообложения;

- наличия или отсутствия статуса резидента РФ.

Ставка налога на прибыль применяется не к продажной стоимости, содержащейся в договоре, а к объему дохода, полученного в результате совершения сделки. Исчислением налога занимается бухгалтер. Он должен определить не только размер дохода, но и его наличие. Так, если «чистая»выручка по договору окажется ниже продажной стоимости, прибыль будет отсутствовать. Благодаря этому компания освобождается от уплаты соответствующего налога.

Налог на прибыль исчисляется следующим образом:

- к субъектам, работающим по общей системе налогообложения, применяется ставка, составляющая 20% от разницы между продажной и балансовой стоимостью недвижимости;

- для упрощенной системы – 6% от стоимости, указанной в договоре;

- для упрощенной системы, где объект налогообложения составляют «доходы — расходы» — 15% от разницы между продажной и балансовой стоимостью объекта.

Субъект, отчуждающий объекты нежилой недвижимости, уплачивает подоходный налог и налога на добавленную стоимость. Размер подоходного налога определяется способом, указанным в предыдущем разделе.

Что касается ставки НДС, то для реализации объектов коммерческой недвижимости она составляет 18% от продажной стоимости, отраженной в договоре купли-продажи. Основными документами, на основании которых оплачивается НДС в этом случае, являют договор и приложенная к нему счет-фактура.

Условно можно считать, что оплата НДС происходит в несколько этапов:

- совершение сделки и расчет;

- предъявление продавцом покупателю счета-фактуры, подтверждающей факт получения оплаты;

- расчет НДС и определение суммы, подлежащей оплате в бюджет;

- исполнение налогового обязательства.

Существует несколько легальных механизмов, позволяющих минимизировать налоги с продажи недвижимости. Важное условие их эффективности – это правильное составление документов и соблюдение надлежащей процедуры, предусмотренной для сделок с недвижимостью.

Итак, к механизмам, позволяющим снизить налоговые обязательства, относятся:

- отчуждение объекта путем совершения вклада компанию, работающую по «упрощенке». Этот метод подходит в недвижимости с истекшим сроком амортизации. Его суть в том, что при внесении вклада компания не платит НДС. Оплате подлежит налог, исчисленный по ставкам, применяемым на УСН, которые значительно меньше, чем для субъектов общей системы налогообложения;

- продажа по кадастровой стоимости. Известно, что кадастровая цена объекта ниже его рыночной и продажной стоимости. При этом закон не запрещает собственникам продавать недвижимость по кадастровой стоимости. Использование этой схемы позволяет снизить размер полученной выручки и оптимизировать налог на прибыль и НДС;

- реорганизация компании-продавца. Суть метода в том, что покупатель вступает в состав учредителей компании-продавца, и ему передается доля в виде объекта недвижимости. После надлежащего оформления права собственности, покупатель покидает состав участников путем создания и выделения нового юридического лица.

Регистрация юридического лица – платная государственная услуга. Ее оказание облагается пошлиной в размере 4000 рублей. Документы на регистрацию могут подаваться в двух вариантах – электронном и бумажном. До 1 января 2019 года заявитель в обоих случаях обязан был платить госпошлину. Летом прошлого года…

Средняя стоимость сопровождения регистрации ООО в Москве под ключ составляет 3000-4000 рублей, без учета государственной пошлины, которая оплачивается отдельно. На первый взгляд может показаться, что это слишком дешево для качественной услуги. Однако это мнение не всегда верно. Мы рассмотрим спектр получаемых услуг, а…

Возникновение сложностей налогового учета сделок с недвижимостью связано с тем, что право собственности на объекты недвижимости, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре прав (ЕГРП) в соответствии с положениями ст. 131 ГК РФ.

При этом в соответствии с п.2 ст.8 Гражданского кодекса, права на имущество, подлежащие государственной регистрации, возникают с момента регистрации соответствующих прав на него.

Моментом регистрации прав на недвижимость является день внесения соответствующих записей о правах в ЕГРП (п.3 ст.2 закона 122-ФЗ «О регистрации прав на недвижимое имущество и сделок с ним»).

Государственная регистрация прав на недвижимость порой занимает несколько месяцев. Перед бухгалтером может возникнуть непростая задача обоснованного принятия решения о моментах начисления и уплаты налогов.

Нужно ли начислять и уплачивать налоги с объектов недвижимости, право собственности, на которые еще не перешло компании в соответствии с положениями ГК РФ? В какой момент сделки купли-продажи недвижимости собственник может прекратить платить налог на имущество и должен уплатить НДС и налог на прибыль?

| Видео (кликните для воспроизведения). |

Для облегчения решения этих задач, в нашей статье мы постараемся осветить разные подходы к этим вопросам, а так же возможные последствия того или иного выбора, сделанного налогоплательщиком.

Налог на прибыль при сделках купли-продажи недвижимости

Для целей налогового учета по налогу на прибыль, в соответствии со ст.249 НК РФ, доходом от реализации признается выручка от реализации за вычетом НДС и акцизов (п.1 ст.248 НК РФ).

В соответствии с п.3 ст.271 Налогового кодекса, при методе начисления датой признания доходов от реализации признается дата реализации, независимо от фактического поступления денежных средств на счет продавца.

При этом, согласно п.1 ст.39 НК РФ, реализацией признается передача на права собственности на реализуемый объект.

Переход права собственности на недвижимость по договору продажи недвижимости к покупателю подлежит государственной регистрации в соответствии с п.1 ст.551 Гражданского кодекса.

Исполнение договора продажи недвижимости сторонами до государственной регистрации перехода права собственности не является основанием для изменения их отношений с третьими лицами в соответствии с п.2 ст.551 ГК РФ.

Право собственности у покупателя имущества в случаях, когда продажа имущества подлежит государственной регистрации, возникает с момента такой регистрации (п.2. ст.223 ГК РФ).

Соответственно, из прямого прочтения положений Гражданского и Налогового кодекса следует, что доход для целей налога на прибыль признается в момент государственной регистрации права собственности на недвижимое имущество.

Вроде бы, все достаточно ясно и понятно. Однако, позиция налоговых органов, Минфина и даже некоторые решения судов содержат иную точку зрения.

Так, например, в Минфин в своем Письме от 07.02.2011г. №03-03-06/1/78, делает следующий вывод:

- Исходя из положений п.1 ст. 271 Налогового кодекса, доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и (или) имущественных прав (метод начисления).

- Таким образом, считаем, что у организации – продавца недвижимого имущества возникает обязанность по уплате налога на прибыль организаций с момента передачи объекта недвижимости покупателю по акту приема-передачи и подачи документов на государственную регистрацию прав на недвижимое имущество и сделок с ним, вне зависимости от даты регистрации указанных прав.

Этой же позиции придерживался ВАС РФ в своем Определении от 22.01.2010г. №ВАС-18173/09:

- Суд, отклоняя утверждение компании о том, что налоговая база для исчисления налога на прибыль возникла у него только после государственной регистрации перехода права собственности на объект недвижимости, указал, что в целях исчисления и уплаты налога на прибыль моментом реализации имущества является его фактическая передача.

Необходимо отметить, что есть решения суда, которые поддерживают налогоплательщиков, декларирующих доходы от реализации недвижимости на дату государственной регистрации перехода права собственности.

Ведь в соответствии с действующим законодательством, пока не состоялась государственная регистрация права, собственником остается продавец, не смотря на то, что акт приема-передачи имущества уже подписан.

Такую позицию содержит, например, Постановление ФАС Поволжского округа от 22.07.2008г. NА65-26844/07:

- Суд с учетом положений гражданского законодательства, а именно ст. 8 и ст. 223 ГК РФ, Федерального закона от 21.07.1997г. №122-ФЗ сделал обоснованный вывод о том, что доход от продажи объектов недвижимости признается таковым на момент переходаправа собственности на здание, то есть на дату регистрацииправа собственности покупателя на здание, в связи с чем и выручка от реализации недвижимости облагается налогом на прибыль после осуществления государственной регистрации данного объекта вне зависимости от получения денежных средств от приобретателя до либо после совершения сделки.

Проанализировав различные подходы к определению момента признания доходов для целей налога на прибыль при реализации недвижимого имущества, можно сделать следующие выводы:

- Более безопасной позицией является признание доходов от реализации недвижимого имущества на дату подписания акта приема-передачи объекта недвижимости.

- Признавая доходы от реализации на дату государственной регистрации права собственности в ЕГРП, налогоплательщик должен осознавать налоговые риски и быть готов к тому, что свою позицию ему придется отстаивать в суде.

Для покупателя

При приобретении недвижимости с целью последующей продажи необходимо зарегистрировать право собственности в соответствии с действующим законодательством. Расходы по таким объектам, при последующей реализации, нужно учитывать в соответствии со ст. 268 НК РФ.

Если же объект недвижимости приобретается организацией для собственных нужд и рассматривается, как амортизируемое имущество, то налогоплательщик должен руководствоваться ст.256-259 Налогового кодекса. В соответствии с п.1 ст. 258 НК РФ, основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

Это означает, что амортизировать для целей налогового учета приобретенный объект недвижимого имущества можно только с 1го числа месяца, следующего за месяцем, которым датирована расписка регистрирующего органа о получении документов для государственной регистрации права собственности на объект недвижимости.

Моментом определения налоговой базы в соответствии с п.1 ст.167 Налогового кодекса, является наиболее ранняя из следующих дат:

- День отгрузки (передачи) товаров;

- День оплаты (в том числе частичной).

При этом, в случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, то такая передача права собственности в целях настоящей главы приравнивается к его отгрузке (п.3 ст.167 НК РФ).

Как уже упоминалось в предыдущем разделе, право собственности у покупателя имущества, подлежащее государственной регистрации, возникает с момента такой регистрации (п.2. ст.223 ГК РФ).

Соответственно, налогообложение НДС возникает на дату государственной регистрации права собственности на имущество в ЕГРП.

Письмо Минфина от 07.02.2011г. №03-03-06/1/78, содержит такой же подход:

Пунктом 3 статьи 167 Налогового кодекса установлено, что в случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, такая передача права собственности в целях главы 21 Кодекса приравнивается к его отгрузке.

Таким образом, при реализации объекта недвижимости моментом определения налоговой базы по НДС следует считать наиболее раннюю из дат:

- дату передачи права собственности на данный объект недвижимости, указанную в документе, подтверждающем передачу права собственности,

- или день его оплаты (частичной оплаты).

При этом на основании пункта 14 статьи 167 НК РФ в случае, если моментом определения налоговой базы является день оплаты (частичной оплаты), то на дату передачи права собственности на объект недвижимости также возникает момент определения налоговой базы.

Налоговые органы при проведении выездных проверок могут придерживаться иной точки зрения. Однако их претензии налогоплательщик с большой вероятностью сможет оспорить в суде. Арбитражная практика на сегодняшний день поддерживает налогоплательщика.

Так, например, в Постановлении ФАС Московского округа от 01.10.2010г. №КА-А40/11546-10 по Делу №А40-7248/10-115-86 указано следующее:

Так как объектом купли-продажи были нежилые помещения в здании, которые не транспортируются и не отгружаются, продавец обоснованно определил момент налоговой базы – на дату перехода права собственности (свидетельства о регистрации права собственности), и датировал счет-фактуру именно этой датой.

Аналогичной позиции придерживался суд в Постановлении ФАС Поволжского округа от 02.02.2010г. №А12-11515/2009:

- Таким образом, датой реализации в этом случае считается дата, с которой законодатель связывает переход права собственности на товары.

- В соответствии с пунктом 2 статьи 8 Гражданского кодекса РФ права на имущество, подлежащее государственной регистрации, возникают с момента регистрации соответствующих прав на него, если иное не установлено законом.

- Из приведенных норм следует, что моментом определения налоговой базы по НДС в отношении недвижимого имущества является дата государственной регистрации права собственности на объект недвижимого имущества.

Как видно из вышеизложенного, признание налогоплательщиком для целей НДС реализации недвижимого имущества в момент государственной регистрации не противоречит позиции Минфина и арбитражной практике.

Соответственно, выставляя счет-фактуру на реализацию имущества датой государственной регистрации, организация не нарушает требований действующего законодательства.

Покупатель недвижимости, получив счет-фактуру от продавца и документ о государственной регистрации права собственности на недвижимое имущество, сразу же может предъявить входящий НДС к вычету в соответствии со ст.171 Налогового кодекса.

Налог на имуществе при покупке и продаже недвижимости

У покупателя

С 2011 года объекты недвижимости, право собственности на которые не зарегистрировано в установленном законодательством порядке, принимаются к бухгалтерскому учету в качестве ОС с выделением на отдельном субсчете к счету учета основных средств (п.52 Методических указаний по бухгалтерскому учету ОС, Приказ Минфина от 13.10.2003г. №91н).

При этом должны соблюдаться требования п.4 ПБУ 6/01, в соответствии с которым актив принимается организацией к бухгалтерскому учету в качестве ОС, если одновременно выполняются следующие условия:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Таким образом, в 2011 году объекты недвижимости включаются в состав ОС на основании акта приемки-передачи ОС, за исключением случаев, когда недвижимость не пригодна к эксплуатации. С этого момента имущество попадает в налогооблагаемую базу по налогу на имущество.

Обратите внимание: Отсутствие государственной регистрации права собственности на недвижимость, не является основанием для исключения такой недвижимости из налогооблагаемой базы по налогу на имущество.

У продавца

В соответствии с п.32 ПБУ 6/01, стоимость объекта ОС, который выбывает, в том числе, в случае продажи, подлежит списанию с бухгалтерского учета.

Передача организацией объекта ОС в собственность других лиц оформляется актом приемки-передачи основных средств.

На основании указанного акта производится соответствующая запись в инвентарной карточке переданного объекта ОС, которая прилагается к акту приемки-передачи основных средств. Об изъятии инвентарной карточки на выбывший объект ОС делается отметка в документе, открываемом по местонахождению объекта (п.81 Методических указаний по бухгалтерскому учету ОС).

Таким образом, организация-продавец списывает объекты продаваемой недвижимости в момент оформления акта приемки-передачи ОС и перестает включать эти объекты в налоговую базу по налогу на имущество. Такой подход не противоречит разъяснениям Минфина. Так, в Письме от 23.03.2011г. №07-02-10/20 указано:

- Покупатель объекта недвижимости с 2011 года заплатит больше налога на имущество, так как раньше примет объект на учет в качестве ОС.

- Продавец недвижимости с 2011 года налог на имущество будет платить в меньшем объеме, так как проданные объекты ОС будут сразу же исключаться из состава налогооблагаемой базы по налогу на имущество.

Срок владения имуществом

В конце прошлого года Президентом РФ Владимиром Путиным был подписан закон, устанавливающий новые правила налогообложения доходов от продажи физическими лицами имущества в части сроков владения им (Федеральный закон от 29 ноября 2014 г. № 382-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации”, далее – Закон № 382-ФЗ). Нововведения начнут действовать только в отношении имущества, приобретенного после 1 января 2016 года. (п. 3 ст. 4 Закона № 382-ФЗ).

По общему правилу НДФЛ не будет облагаться доход от продажи имущества, находившегося на момент продажи в собственности гражданина более пяти лет (п. 4 ст. 217.1 НК РФ, п. 11 ст. 2 Закона № 382-ФЗ). Однако на территории конкретного региона этот срок может быть снижен вплоть до нуля, если субъект РФ примет соответствующий закон.

Из этого правила предусмотрены исключения – минимальный трехлетний срок владения имуществом, как и сегодня, будет применяться при выполнении хотя бы одного из следующих условий:

- если право собственности получено в порядке наследования или по договору дарения от члена семьи и (или) близкого родственника налогоплательщика;

- если право собственности получено в результате приватизации;

- если право собственности получено плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением (п. 4 ст. 217.1 НК РФ, п. 11 ст. 2 Закона № 382-ФЗ).

НАША СПРАВКА

Близкими родственниками считаются родственники по прямой восходящей и нисходящей линии – супруги, родители и дети, дедушки, бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры (ст. 14 Семейного кодекса РФ).

Теперь разберемся, как же считать срок владения имуществом. По общему правилу право собственности на имущество возникает с даты государственной регистрации и внесения соответствующей записи в ЕГРП (ст. 219 ГК РФ). Как разъяснил порталу ГАРАНТ.РУ советник государственной гражданской службы Российской Федерации 1 класса департамента налоговой и таможенно-тарифной политики Минфина России Николай Стельмах, именно эта дата является основанием (датой отсчета) для расчета срока нахождения в собственности имущества (например, квартиры) при предоставлении вычета. А значит, если, например, квартира была куплена 15 мая 2011 года, то трехлетний срок владения ею следует считать истекшим 15 мая 2014 года.

Но есть ряд случаев, когда дата госрегистрации права собственности значения не имеет. Так, например, при получении наследства право собственности возникает с даты открытия наследства (то есть со дня смерти наследодателя), вне зависимости от даты его фактического принятия или регистрации права собственности (п. 4 ст. 1152 ГК РФ). А получая квартиру в кооперативе, собственник вступает в свои права с даты внесения последнего пая (п. 4 ст. 218 ГК РФ). Бывает также ситуация, когда квартира была приватизирована до вступления в силу Федерального закона от 21 июля 1997 года № 122-ФЗ “О государственной регистрации прав на недвижимое имущество и сделок с ним” (он начал действовать 29 января 1998 года), а свидетельство о праве собственности на нее получено позже этого дня. В этом случае дата получения свидетельства о госрегистрации имущества значения не имеет – квартира считается принадлежащей гражданину с момента приватизации (письмо Минфина России от 18 июля 2014 г. № 03-04-05/35433).

Как рассчитать налог

Приведем несколько примеров расчета НДФЛ при продаже имущества, при этом будем исходить из действующего сегодня минимального срока владения имуществом в три года. Итак, если имущество находится в собственности налогоплательщика менее трех лет, то с доходов от его продажи нужно заплатить налог. При этом сумму налога можно уменьшить путем использования налогового вычета.

- имущественный налоговый вычет в фиксированной сумме (1 млн руб. при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в них и 250 тыс. руб. при продаже иного имущества – автомобилей, нежилых помещений, гаражей и т. д.);

- вычет на сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением имущества.

Налогоплательщик может использовать любой из этих вычетов, но прежде нужно просчитать, какой вычет выгоднее в той или иной ситуации.

ПРИМЕР 1

А. И. Солнцев приобрел квартиру за 7 млн руб. в 2013 году, а в 2014 году продал ее за 8,2 млн руб. С полученных доходов (1,2 млн руб.) он должен заплатить налог по ставке 13%, но может уменьшить его на сумму налоговых вычетов. Посмотрим, какой вычет будет выгоднее использовать налогоплательщику.

Ситуация 1. Фиксированный налоговый вычет.

Данный вычет предоставляется в размере 1 млн руб. с доходов, полученных от продажи квартиры. Значит, сумму налога следует рассчитывать следующим образом:

(8 200 000 руб. – 1 000 000 руб.) х 0,13 = 936 000 руб.

Ситуация 2. Налоговый вычет в размере расходов, понесенных на покупку квартиры.

Собственник, выбравший этот вид налогового вычета, может уменьшить полученные от продажи квартиры доходы на сумму расходов, произведенных при ее покупке. Рассчитаем сумму НДФЛ, подлежащую уплате:

(8 200 000 руб. – 7 000 000 руб.) х 0,13 = 156 000 руб.

Таким образом, если стоимость продаваемого имущества незначительно превышает расходы, произведенные при его приобретении, то наиболее выгодно будет применить вычет в размере понесенных расходов.

ПРИМЕР 2

А.В. Тучкин приобрел гараж за 100 тыс. руб. в 2012 году, а продал в 2014 году за 260 тыс. руб.

Ситуация 1. Фиксированный налоговый вычет.

При продаже гаража, который находился в собственности менее трех лет, собственник может воспользоваться вычетом в размере 250 тыс. руб. Таким образом, сумма налога, подлежащая уплате, составит:

(260 000 руб. – 250 000 руб.) х 0,13 = 1300 руб.

Ситуация 2. Налоговый вычет в размере расходов, понесенных при покупке гаража.

Поскольку расходы на приобретение составили 100 тыс. руб., то применив этот вычет, собственник будет обязан заплатить налог в следующем размере:

(260 000 руб. – 100 000 руб.) х 0,13 = 20 800 руб.

В этом случае собственнику выгоднее воспользоваться налоговым вычетом в фиксированном размере.

Фиксированный налоговый вычет применяется в отношении собственника, а не объекта недвижимости, а значит, если собственник в течение года продал несколько видов имущества, то предельный размер вычета применяется ко всем объектам в совокупности, а не к каждому по отдельности (п. 1 ст. 220 НК РФ).

Аналогичные правила применяются и в отношении имущества, находившегося в долевой собственности, но проданного как единый объект (то есть все доли проданы их собственниками по одному договору купли-продажи). Тогда сумма вычета распределяется пропорционально долям в праве собственности на недвижимость (подп. 3 п. 2 ст. 220 НК РФ).

Что касается вычета в сумме произведенных расходов, то для того, чтобы им воспользоваться, нужно собрать все документы, подтверждающие расходы на покупку квартиры, например договор купли-продажи и акт приемки-передачи собственности (подп. 2 п. 2 ст. 220 НК РФ). При этом НК РФ не дает каких-либо разъяснений по поводу того, какого рода расходы можно заявить для вычета. Единственное требование – они должны быть документально подтверждены и направлены на приобретение квартиры.

Как пояснил Минфин России, к таким расходам могут относиться непосредственно расходы на приобретение квартиры, услуги риэлтора и проценты по ипотечному кредиту. А расходы на оплату тарифа за ведение ссудного счета по кредитному договору, страхования квартиры, а также траты на покупку и установку металлической двери в налоговый вычет не включаются (письмо Минфина России от 28 апреля 2012 г. № 03-04-05/9-569). Для подтверждения расходов предоставляются следующие документы: приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и другие.

Если квартира была приобретена по договору мены, то вычет предоставляется в размере рыночной стоимости квартиры, установленной на дату подписания договора. Для того чтобы узнать эту стоимость, можно воспользоваться услугами независимого оценщика. Его отчет об оценке будет являться документом, подтверждающим произведенные собственником расходы (письмо Минфина России от 29 августа 2014 г. № 03-04-05/43343).

Нередко бывает, что квартира была приобретена за счет средств материнского капитала. Как пояснили чиновники, сумма такой единовременной помощи может включаться в налоговый вычет и уменьшать сумму полученных при продаже квартиры доходов. То же касается сумм единовременных субсидий на приобретение жилья – например, в рамках программы по обеспечению жильем военнослужащих, сотрудников полиции и т. п. (письмо Минфина России от 10 июля 2014 г. № 03-04-07/33669).

Как заплатить налог

БЛАНКИ И ОБРАЗЦЫ

Бланк декларации по форме 3-НДФЛ

Образец заполнения декларации по форме 3-НДФЛ при получении имущественного налогового вычета

Документы, подтверждающие факт продажи имущества, например договор купли-продажи и акт приемки-передачи, а также документы, дающие право на применение того или иного вычета (договор на приобретение квартиры, договор на оказание услуг риэлтора и прочее), нужно приложить к заполненной налоговой декларации по форме 3-НДФЛ и предоставить в налоговую инспекцию по месту жительства. Сделать это нужно не позднее 30 апреля года, следующего за годом продажи имущества (п. 1 ст. 229 НК РФ). Если декларация будет подана позже этого срока, налоговая инспекция начислит штраф в размере 5% от неуплаченного налога за каждый полный или неполный месяц просрочки, но не более 30% от суммы налога и не менее 1 тыс. руб. (п. 1 ст. 119 НК РФ).

Обращаем внимание, что налоговую декларацию заполнять и подавать не нужно только в случае владения имуществом более трех лет (ст. 228 НК РФ). Если срок владения имуществом составляет менее трех лет, заполнить и подать в налоговый орган декларацию все равно придется – даже если доход от продажи не превышает суммы налогового вычета.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.