Описание страницы: сроки уплаты енвд от профессионалов для людей.

Плательщики Единого налога на вмененный доход должны не только своевременно уплачивать налог, но и сдавать налоговую декларацию по нему. Из статьи вы узнаете, в какие сроки налогоплательщикам нужно уплатить ЕНВД и сдать по нему декларацию в 2019 году.

Рассмотрим ситуации, когда ИП или организации могут не осуществлять уплату ЕНВД. Единый налог на вмененный налог не нужно платить в таких ситуациях:

1. Физический показатель для исчисления ЕНВД был утрачен.

2. Деятельность на «вмененке» была прекращена налогоплательщиком (он снялся с регистрационного учета в качестве плательщика Единого налога на вменный доход).

3. Если размер уплаченных фиксированных страховых взносов ИП превышает или равен размеру налога на вмененный доход в этом же налоговом периоде. Этот пункт может быть реализован только для ИП, не применяющих наемный труд.

Тем не менее, даже если деятельность фактически не велась, заплатить единый налог все же придется, в случае если налогоплательщик стоит на учете.

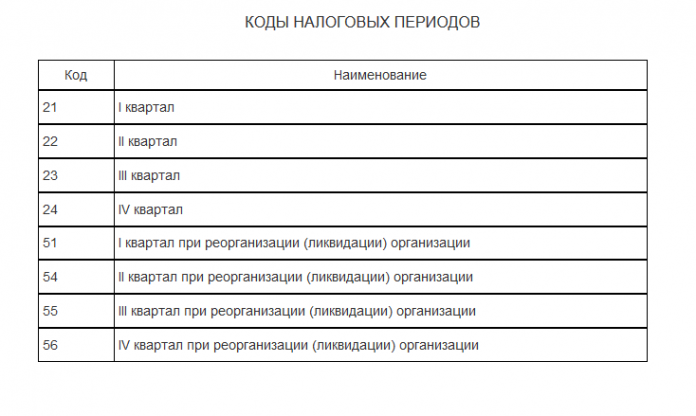

Налоговым периодом для Единого налога на вмененный доход признается квартал. В соответствии с нормами действующего российского законодательства (пункт 1 статьи 346.32 НК РФ), ЕНВД необходимо уплатить в бюджет государства не позже, чем 25 числа месяца, который следует за прошедшим налоговым периодом, то есть, кварталом.

Стоит учитывать, что если дата уплаты единого налога выпадает на нерабочий день, то произвести оплату следует не позднее первого рабочего дня (после праздника или выходного). Об этом сказано в НК РФ (пункт 7 статьи 6.1).

Предлагаем вам ознакомиться со сроками уплаты ЕНВД в 2019 году в виде таблицы.

Сроки уплаты ЕНВД за налоговые периоды 2018-2019 года и особенности перечисления ЕНВД в бюджет рассмотрены в нашей рубрике «Уплата ЕНВД».

До какого числа осуществляется оплата ЕНВД за кварталы 2018-2019 годов

Крайние сроки оплаты ЕНВД в 2017 году приходятся на следующие даты:

- за 1 квартал 2017 года – на 25.04.2017;

- за 2 квартал — на 25.07.2017;

- за 3 квартал — на 25.10.2017;

- за 4 квартал — на 25.01.2018.

В случае если «вмененщик» проигнорировал указанные сроки, он будет вынужден уплатить штраф за просрочку и пеню за каждый день незаконного пропуска предельной даты, отведенной для этих платежей.

За периоды 2018 года сроки уплаты ЕНВД следующие:

| Видео (кликните для воспроизведения). |

- за 1 квартал 2018 года – на 25.04.2018;

- за 2 квартал — на 25.07.2018;

- за 3 квартал — на 25.10.2018;

- за 4 квартал — на 25.01.2019.

Заполняя платежное поручение на оплату ЕНВД, необходимо обратить внимание на следующие моменты:

- В поле «104» проставляется КБК. Следует отметить, что коды для вмененки остались прежними. Посмотреть КБК по ЕНВД для указания в платежке по налогу, пене, штрафам или процентам можно в этом и этом материалах.

- В поле «105» фиксируется код ОКТМО, который соответствует виду деятельности «вмененщика».

В поле «110» не нужно указывать символы «НС» или «ПЕ», а также прочие, предусмотренные ранее сокращения для этого поля. Необходимость отмены заполнения данного реквизита связана с тем, что данную информацию можно увидеть из КБК. Образец заполнения платежного поручения на уплату ЕНВД смотрите здесь.

Плательщик ЕНВД, помимо единого налога, должен произвести уплату других налоговых платежей и сборов, ведь он освобожден только:

- от НДС (за исключением случаев возникновения обязанности налогового агента, импорта товаров и выставления счета-фактуры с НДС);

- налога на имущество (кроме «кадастрового»);

- налога на прибыль (для организаций) и НДФЛ (для ИП).

Уплату каких платежей в пользу государства может еще произвести «вмененщик», рассказывается в материале «Сколько платить налогов по ЕНВД?». Используя этот материал, следует иметь в виду, что с 2017 года страховые взносы, подчинявшиеся до этого года положениям закона «О страховых взносах…» от 24.07.2009 № 212-ФЗ и платившиеся в фонды, уплачиваются в ИФНС.

На практике многие предприниматели или организации сталкиваются с ситуациями, когда:

- Нет объекта для исчисления налога по причине утраты физического показателя. Например, организация, занимающаяся перевозкой грузов, реализовала все автомобили. По причине того, что в силу норм п. 3 ст. 346.29 НК РФ налоговая база по такой деятельности рассчитывается исходя из количества транспортных средств, исчисление налога будет невозможно осуществить в связи с отсутствием такого показателя. Подобная ситуация носит довольно спорный характер.

Как лучше поступить, столкнувшись с ней, подробно рассказывается в статье «Правомерно ли требование об уплате ЕНВД, если деятельность не велась».

- Плательщик перестал вести деятельность. Т. к. «вмененщик» никакого дохода уже не получает, на первый взгляд можно предположить, что и обязанности платить ЕНВД нет. Однако с учетом того, что единый налог не зависит от получаемого дохода коммерсанта, говорить о его освобождении от уплаты налога в данном случае нельзя.

Аргументы в пользу указанного вывода можно найти в статье «Порядок и сроки уплаты ЕНВД в 2017 году».

- В любом случае, если «вмененщик» все же намерен не платить налог и не хочет претензий со стороны налоговых органов, ему необходимо вовремя сняться с учета. Если плательщик на ЕНВД хоть немного затянет с этой процедурой, то налоговики начислят штраф и пеню, рассчитанные в порядке, изложенном в статье«Не снявшись с учета, нельзя прекратить уплату ЕНВД».

Может возникнуть еще один вопрос: как осуществить расчет налога, если организация не хочет сниматься с учета в связи с тем, что вышеуказанные ситуации носят временный характер? Ответ на него находится в публикациях:

Как видим, порядок оплаты налогов на ЕНВД содержит многочисленные нюансы, которые важно соблюдать, ведя деятельность на этом спецрежиме. Быть в курсе законодательных нововведений, осуществлять правильное погашение налоговых обязательств на вмененке вам всегда поможет наша рубрика «Уплата ЕНВД».

Организации и предприниматели могут добровольно перейти на систему налогообложения в виде уплаты единого налога на вмененный доход (ЕНВД) по определенным видам деятельности при условии, что данный специальный налоговый режим будет введен органами местного самоуправления в регионе, в котором ведется такая деятельность (ст. 346.26, п. 1. ст. 346.28 НК РФ).

Желающие перейти на уплату единого налога должны соблюдать сроки подачи заявления на ЕНВД. Подать такое заявление в ИФНС необходимо в течение 5-ти дней со дня начала применения специального налогового режима (п. 3 ст. 346.28 НК РФ).

Организации и ИП, соответствующие требованиям, закрепленным в ст. 346.26 НК РФ, и вставшие на учет в качестве плательщика единого налога (п. 2 ст. 346.28 НК РФ) обязаны соблюдать срок сдачи ЕНВД и срок уплаты ЕНВД, установленные гл. 26.3 НК РФ.

Срок подачи декларации по ЕНВД установлен п. 3 ст. 346.32 НК РФ. Согласно ему налоговая декларация сдается в ИФНС ежеквартально не позднее 20-го числа месяца следующего за кварталом.

Если последний день (срок) сдачи декларации по ЕНВД выпадет на выходной или праздничный день, то этот срок переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Когда платить ЕНВД в 2018 году? В какие сроки перечислять единый налог? Таблица со сроками уплаты на 2018 год приведены в данной статье.

Рассчитанную сумму ЕНВД перечислите в бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Об этом сказано в пункте 1 статьи 346.32 Налогового кодекса РФ.

Последний срок уплаты ЕНВД может приходиться на нерабочий день. В таком случае налог нужно перечислить в бюджет на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Далее в таблице обобщим сроки уплаты ЕНВД в 2018 году:

В 2018 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах;

- оказание услуг по перевозке пассажиров и грузов.

По этим видам бизнеса организации не встают на учет в качестве плательщиков ЕНВД по месту ведения деятельности. Поэтому ЕНВД перечислятся по местонахождению головного офиса.

За неуплату ЕНВД в 2018 году плательщик может привлечен к ответственности в следующем виде:

- взыскание недоимки по ЕНВД (пункт 2 статьи 45 Налогового кодекса РФ);

- применение штрафа в размере 20 процентов от неуплаченного налога ЕНВД, если это произошло без умысла плательщика (пункт 1 статьи 122 Налогового кодекса РФ), или штрафа в размере 40 процентов от неуплаченного налога, если неуплата явилась результатом умысла (пункт 3 статьи 122 Налогового кодекса РФ).

За уплату ЕНВД с опозданием (например, если случайно позднее перечислить ЕНВД за 1 квартал 2018 года) ущерб, нанесенный бюджету, возмещается путем исчисления и уплаты пени за каждый день просрочки (пункт 2 статьи 57, пункты 1, 3 статьи 75 Налогового кодекса РФ).

ЕНВД — это специальный налоговый режим, доступный организациям и ИП, реализующим определенные виды деятельности (их полный перечень можно найти в ст. 346.26 НК РФ). Вмененка освобождает от уплаты ряда основных налогов и в разы упрощает ведение учета. Более подробно о том, что такое ЕНВД и зачем он нужен, мы писали в этой статье.

На вмененке налоговые отчисления в бюджет уплачиваются четыре раза в год, то есть ежеквартально. Важно не только своевременно уплатить данный налог, чтобы избежать штрафов, процентов и пени, но еще и сдать по нему декларацию. Подробнее о сроках и способах сдачи декларации по ЕНВД в 2019 году можно узнать в одной из наших предыдущих публикаций. О том, в какие сроки необходимо уплатить ЕНВД в 2019 году расскажем в данной статье.

В хозяйственной практике существует целый ряд случаев, когда в уплате ЕНВД для организаций или ИП нет необходимости. Поводом для этого может послужить:

- прекращение деятельности, для учета которой применялась вмененка (в случае, если организация или предприниматель снялись с регистрационного учета);

- физическая утрата объекта налогообложения по ЕНВД (к примеру, если организация специализировалась на грузоперевозках, но впоследствии распродала все свои автотранспортные средства).

Во всех остальных случаях организация или ИП, которые были зарегистрированы как плательщики ЕНВД, перечислять налог должны. Нулевая прибыль не является фактором, освобождающим от уплаты налога. Если вмененщик не снялся с учета, но прекратил осуществление своей деятельности и, следовательно, перестал получать доход, он все равно должен уплачивать налоги по вмененке, т.к. объекты налогообложения (помещения, автомобили и т.п.) все еще продолжают существовать.

| Видео (кликните для воспроизведения). |

Налоги, а также проценты, пени и штрафы, следует уплачивать по реквизитам той ИФНС, где организация или предприниматель зарегистрированы в качестве плательщиков вмененки. Однако это правило не является обязательным для ИП и организаций:

- осуществляющих перевозки пассажиров и/или грузов;

- размещающих рекламу на автомобилях и иных транспортных средствах;

- торгующих с применением развоза или разноса товаров потребителям.

Если предприниматель или организация заняты в перечисленных сферах деятельности, они могут уплачивать ЕНВД по месту жительства или адресу главного офиса организации. А еще, в соответствии с п. 3 ст. 346.28 НК РФ, налоговая и ее реквизиты, на которые надо производить выплаты, будут прописаны в уведомлении, которое обязательно получает каждый вмененщик после постановки на учет в качестве плательщика ЕНВД.

Переход на ЕНВД значительно упрощает деятельность предпринимателя. Суть этого режима налогообложения заключается в том, что окончательная сумма налога не зависит от финансовых результатов. Он рассчитывается на основании фиксированных показателей. Соответственно, ИП на ЕНВД могут не вести бухгалтерский учет и не отчитываться в полученной прибыли.

Чтобы перейти на ЕНВД нужно подать заявление в налоговую службу по месту нахождения хозяйствующего субъекта. Сюда же нужно будет сдавать декларацию. Если бизнес не связан с определенным местом, то заявление подается в инспекцию по месту регистрации. Правило распространяется на следующие виды деятельности:

- грузовые перевозки;

- реклама на транспорте;

- разъездная, нестационарная торговля.

Далеко не все предприниматели могут пользоваться упрощенным налоговым режимом. На ЕНВД ИП могут перейти при соответствии следующим критериям:

Предприниматель на ЕНВД не освобожден от уплаты транспортного и земельного налога. К тому же, если сделка выпадает из условий специального режима, то доходы по ней облагаются в соответствии с основной системой налогообложения.

Какие отчеты сдавать в 2017 году предпринимателю на ЕНВД? Налоговая инспекция не вправе требовать данные по зарплате, прибыли. Для предпринимателя на ЕНВД единственной обязательной формой является отчет по изменениям физического показателя, на основании чего рассчитывается базовая доходность.

Можно ли работать без ККМ при розничной торговле в 2017 году? Ответ можете просмотреть здесь. Для уплаты ЕНВД в 2017 реквизиты для ИП можно узнать в налоговой инспекции или на официальном портале ФНС.

После того, как определена базовая доходность, ее умножают на количество физических показателей (например, площадь торгового зала) и на коэффициент – дефлятор (устанавливается Правительством РФ). В результате определяется сумма предполагаемого дохода. Она может быть скорректирована на коэффициент, введенный местными органами власти (в порядке поддержки малого предпринимательства).

С 2017 года введена новая отчетность ИП на ЕНВД с работниками (форма 6-НДФЛ). Кроме этого изменения коснулись порядка уменьшения суммы налога. Основные положения закона с введением новых глав в НК РФ относительно исчисления и уплаты страховых взносов включают следующее:

- Предприниматель может уменьшать сумму налога на страховые взносы не только за работников, но и за себя. При этом не установлены ограничения, даже если сумма налогового платежа уменьшается более чем наполовину.

- Сохранилось правило учета взносов на работников, не более 50% от суммы налога.

Более полную информацию о взносах (в том числе, если получен доход свыше 300000 рублей в год) можно посмотреть в таблице:

- Страховой взнос за себя вычитается частями из квартальной суммы ЕНВД. Например, каждый квартал предприниматель уплачивает страховой взнос в сумме 7000 руб. Именно на это значение будет уменьшена сумма ежеквартального налога.

- В одном из налоговых периодов (квартал), предприниматель имеет право уменьшить ЕНВД на всю сумму страховых взносов. Даже, если платеж будет равен 0. Однако следует помнить, что если взносы на страхование превысили сумму ЕНВД, то остаток на другой квартал не переносится.

- при торговле принимается в расчет торговая площадь. Поэтому часть помещения можно сдавать в аренду. Однако существует предел стоимости арендуемой площади, при превышении которого предприниматель может не оправдать свои действия. Ведь суммы, полученные от аренды, будут облагаться НДФЛ или могут стать объектом УСН;

- для рекламной деятельности сдача в аренду рекламных конструкций тоже позволит снизить сумму ЕНВД, так как эта деятельность подпадает под общую систему налогообложения;

- для предпринимателей в сфере торговли, можно порекомендовать уменьшение налога путем выделения и отделения зоны работы с клиентами, расчетов и выкладки товаров. Остальная недвижимость может быть оформлена в качестве складских, подсобных помещений, которые не учитываются при расчете ЕНВД;

- при создании точки общепита, кафе, ресторана такие помещения, как кухня, место разогрева и раздачи еды, подсобки, витрины, склад – все это не включается в физический показатель площади;

- для автоперевозок актуально снижение числа автомобилей, которые участвуют в хозяйственной деятельности предпринимателя.

Все вышеуказанные изменения должны быть зафиксированы в инвентаризационных и правоустанавливающих документах.

Как видно, система налогообложения ЕНВД – реально действующая мера поддержки начинающих ИП и небольших организаций. Однако отчитываться все же придется – раз в квартал осуществляется подача налоговой декларации.

Для популярного спецрежима налогообложения ЕНВД налоговым законодательством предусмотрена обязанность своевременной сдачи отчетности и уплаты налога на вмененный доход. Напомним основные правила для предприятий и бизнесменов, применяющих эту весьма распространенную налоговую систему.

Правила заполнения формы продиктованы в приказе ФНС № ММВ-7-3/353@ в ред. от 19.10.2016 г. Расчет налога осуществляется по формуле (ст. 346.29 НК РФ):

ЕНВД = Налоговая база х Ставка

В свою очередь налоговую базу исчисляют произведением величины базовой доходности, скорректированной на коэффициенты К1 и К2 на физический показатель, зависящий от вида деятельности.

Кардинальных перемен в сроках представления отчетности, уплаты налога и порядке его расчета в 2018 году не произошло. Но изменился показатель коэффициента-дефлятора К1, формирующего сумму налога. С 1 января 2018 он равен 1,868.

Помимо этого, с 1 июля 2018 установить онлайн-кассы обязаны ООО и ИП (с наемным персоналом) занимающиеся розничной торговлей и общепитом. Остальные плательщики ЕНВД (в т.ч. ИП без персонала, работающие в сфере торговли или общепита) получили отсрочку на год, т. е. установить ККТ они вправе с 1 июля 2019.

В связи с обязанностью установки онлайн-кассы, для ИП на «вмененке» законодателями введена льгота – налоговый вычет на приобретение ККТ и ее обслуживание в сумме 18 000 руб. на единицу техники. Пересматривается и форма бланка декларации. В ней должны будут фигурировать строки, предназначенные для отражения сведений по ККТ, а пока предприниматели для подтверждения вычета прилагают пояснительную записку.

Статьей 346.30 НК РФ налоговым периодом для ЕНВД установлен квартал. Отсюда следует и требование представления отчетности, т.е. декларации, и перечисления суммы налога по завершении налогового периода. Уплачивать ЕНВД в бюджет следует не позднее 25 числа месяца после завершения квартала. Если на последний день платежа выпадает выходной или праздничный день, уплатить налог можно в первый же рабочий день после выходного.

За период

Последний день уплаты

При неуплате налога штраф, установленный статьей 122 НК РФ, составит 20% от суммы налога. При умышленной неуплате штраф удвоится, составив 40%. Если налог уплачен, но с опозданием, будут взысканы только пени за каждый просроченный день.

Задекларировать доходы от ведения бизнеса на ЕНВД можно, подав декларацию в ИФНС по месту расположения компании или ИП, либо по месту, где «вмененная» деятельность осуществляется. Если компания совмещает разные налоговые режимы, то она разделяет учет и отчитывается сообразно требованиям закона по каждому из них.

Подавать декларацию по ЕНВД следует по итогам каждого квартала в срок не позднее 20-го числа месяца, следующего за отчетным кварталом. При этом так же действуют правила переноса сроков, если на последний день выпадает выходной.

Особенностью этой налоговой системы является то, что она исключает возможность сдачи нулевой декларации, поскольку расчет налога производится на базе физических показателей (например, занимаемая площадь, численность контингента и пр.) и не зависит от фактически получаемых доходов. Т. е. рассчитать и перечислить налог необходимо даже при отсутствии реального дохода от деятельности.

Не платить налог компания или ИП вправе лишь в тех случаях, когда отсутствует объект для исчисления ЕНВД. Например, фирма-грузоперевозчик реализовала весь автопарк, т. е. утратила физический показатель (количество единиц техники), на основе которого при этой деятельности рассчитывается сумма к перечислению.

Продемонстрируем в сводной таблице сроки подачи декларации по ЕНВД в 2018 году:

Вмененщики обязаны платить единый налог по итогам каждых трех месяцев. Расскажем о сроке уплаты ЕНВД в 2019 году, в том числе за 1 квартал 2019 года, санкциях, которые последуют, если пропустить крайнюю дату, что учесть при расчете налога и нужно ли платить, если в отчетном периоде деятельность не велась.

Сроки уплаты единого налога установлены в статье 346.32 НК РФ. Его платят до 25-го числа того месяца, который идет за очередным налоговым периодом.

Налоговый период для вмененщиков – квартал. То есть платеж в бюджет отправляется каждые три месяца.

Срок уплаты единый для всех вмененщиков. Он не зависит ни от количества сотрудников, ни от вида деятельности. Не влияет на него и форма представления отчетности.

По общему правилу, если последний день уплаты ЕНВД выпадет на выходной или праздничный день, то крайний срок переносится. Заплатить налог в таких случаях можно в ближайший рабочий день.

В 2019 году крайние сроки уплаты единого налога на выходные и праздничные не выпадают. Поэтому сроки внесения налогов переносить нельзя.

До какого числа оплата ЕНВД в 2019 году: 1 квартал заканчивается 31 марта. Таким образом, крайний срок уплаты ЕНВД за 1 кв 2019 – это 25 апреля 2019 года (см. также, срок сдачи декларации по ЕНВД за 1 квартал 2019). Рекомендуем не пропускать этот срок. В противном случае инспекция начислит вам пени и привлечет к ответственности.

ЕНВД: срок оплаты в 2019 году

Последний день перечисления налога

После введения налогового вычета за покупку онлайн-кассы для предпринимателей на ЕНВД налоговая разработала новую форму отчетности. Декларацию ЕНВД за 1 квартал 2019 надо сдать на обновленном бланке>>

Что будет, если нарушить срок уплаты ЕНВД за 1 квартал 2019 года

Если пропустить оплату налога, последуют пени и штрафы.

Пени налоговики взыщут в процентах от всего неуплаченного вами за 1 квартал 2019 ЕНВД. Подобная налоговая неустойка начисляется вмененщику за каждый день просрочки. Учтите, что в дни просрочки попадают все выходные и праздничные дни.

Пени начисляются по ключевой ставке Центробанка. Эта ставка в настоящее время равна 7,75 %. При этом процент пени составляет 1/300 ключевой ставки ЦБ.

Размер же штрафов будет напрямую зависеть от добросовестности вмененщика. НК РФ различает два варианта неуплаты налога. Умышленную неуплату и неумышленную. Второй вариант возможен, например, когда плательщик не знает о сроках платежа или забывает о них. Или допускает ошибку в расчетах и платит налог в меньшем размере.

Для “забывчивых” вмененщиков законом предусмотрен пониженный штраф. Они заплатят в бюджет 20% от незаплаченного ЕНВД. Если вмененщик целенаправленно, умышленно уклоняется от платежа, ему будет назначен штраф в повышенном размере. Штраф составит уже 40% от суммы задолженности по налогу.

Не следует думать, что от штрафа спасет частичная уплата ЕНВД за 1 квартал 2019 года. Штраф в равной мере назначается как за полную неуплату налога, так и за уплату в заниженном размере.

Особенности и сроки уплаты ЕНВД за 1 квартал 2019 год для ИП

При расчете и оплате ЕНВД за 1 кв 2019 года учтите ряд важных моментов. Коэффициент-дефлятор (К1) регулируется приказом Минэкономразвития от 30.10.2018 № 595. В 2019 году он равен 1,915. К1 вырос по сравнению с 2018 годом. Ставка единого вмененного налога равна 15%, но на местах она может быть снижена до 7,5% (п. 2 ст. 346.31 НК РФ).

При этом ИП получили возможность уменьшить сумму единого налога на сумму страховых взносов за себя (п. 2 ст. 346.2 НК РФ). О том какой бизнес можно переводить на ЕНВД читайте здесь

До этого они уменьшали налог только на взносы и пособия за своих работников. Причем уменьшить его можно было не более чем на половину. Теперь же предприниматель-вмененщик без наемных работников вправе уменьшить налог на фиксированные взносы без учета этого 50% предела.

С конца 2018 года закон разрешил уменьшать налоги по спецрежимам на стоимость онлайн-кассы. Но есть ограничения.

Рассчитанный налог ИП нужно успеть уплатить не позднее 25 апреля 2019 года. Если просрочить, плюс к налогу нужно будет заплатить еще штраф и пени.

Налог и санкции на вмененке платятся по разным КБК, который проставляется в поле 104 платежного поручения. Проверьте реквизиты для оплаты ЕНВД за 1 квартал 2019.

182 1 05 02010 02 1000 110

182 1 05 02010 02 2100 110

182 1 05 02010 02 3000 110

В поле 105 платежного поручения проставляется ОКТМО. В поле 109 проставляется дата подписания декларации по ЕНВД.

На практике нередки ситуации, когда предприниматели на вмененке приостанавливают свою деятельность. Не закрывают свой бизнес, а именно приостанавливают его под воздействием каких-либо факторов. Например, в случае беременности, родов, болезни. Или, скажем, по причине завершения договора аренды торговых помещений или транспортных средств.

Ряд бизнесменов при этом считают себя вправе не платить налог и не отчитываться перед налоговиками. Другие попросту представляют в налоговую “нулевые” декларации.

Обоснование у вмененщиков здесь следующее: деятельность они не ведут, физические показатели отсутствуют и налог платить просто не с чего. Отсутствуют обязательные элементы для исчисления и уплаты ЕНВД.

Так не следует делать. Даже если вы прекратили деятельность, единый налог на вмененный доход вы все равно обязаны уплачивать каждый квартал. То есть, налоговиков не интересует, был ли получен доход в реальности. Ваш доход уже посчитали изначально, и вменили вам в обязанность его уплату.

Следовательно, нужно платить ЕНВД и сдавать декларацию на общих основаниях. При этом чтобы избежать доначисления по вмененке при приостановке бизнеса нужно сняться с учета в качестве плательщика ЕНВД. Для этого в свою инспекцию подайте заявление по форме ЕНВД-3. Она утверждена Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@. Тогда не платить налог можно будет на законных основаниях. Для ИП действует другая форма уведомления – ЕНВД-4

Чтобы возобновить свой статус плательщика ЕНВД потребуется подать заявление по форме ЕНВД-1 Для ИП – ЕНВД-2

В процессе составления декларации традиционно появляется много вопросов. Можно ли уменьшить ЕНВД на сумму пособия по уходу за ребенком? Можно ли уменьшить налог, если касса куплена, но пака не введена в эксплуатацию? На эти и другие вопросы отвечают налоговики:

ЕНВД — налог, уплачиваемый по итогам квартала. При этом каждый квартал образует самостоятельный налоговый период, по которому составляется отдельная декларация. Срок перечисления платежа по вмененке — 25-е число месяца, идущего за отчетным кварталом. В отношении ИП и юрлиц на вмененке крайние сроки перечисления платежа одинаковые.

Таким образом, крайний срок уплаты ЕНВД за 4 квартал 2018 года для любого хозяйствующего субъекта — 25 января 2019 года.

Если крайний срок уплаты налога приходится на выходной или праздничный день, то он переносится на ближайший рабочий день. При этом данное правило применяется и в случае, если праздничный день установлен региональным законодательством.

Ознакомиться с региональными особенностями установления праздничных дней вы можете в статьях:

Аналогичные правила переноса крайних сроков выполнения обязательств налогоплательщика актуальны и в отношении отчетности по ЕНВД (сдается до 20-го числа месяца, следующего за отчетным кварталом).

Заплатить налог за себя может как сам хозяйствующий субъект (должностное лицо, имеющее трудовой договор с данным субъектом), так и любое стороннее лицо. Заполнение платежного поручения в данном случае имеет нюансы. Их время от времени разъясняет ФНС (и ознакомиться с ними можно, к примеру, в письмах ФНС России от 25.01.2018 № ЗН-3-22/478@, от 02.02.2018 № ЗН-3-22/653@).

Как и в случае с просрочкой уплаты любого другого налога, нарушение сроков уплаты ЕНВД за 4 квартал в бюджет приведет:

1. К начислению пеней на недоимку на основании ст. 75 НК РФ.

При этом пени исчисляются по-разному в отношении ИП и юридических лиц (для вторых условия заметно менее комфортны).

Узнать больше о порядке расчета пеней при просрочке уплаты налога, а также об особенностях их отражения в платежке вы можете здесь.

2. К штрафу на основании ст. 122 НК РФ (20–40% в зависимости от обстоятельств налогового правонарушения).

Положения ст. 122 НК РФ применяются, если выявлен факт неправомерного уменьшения налога по декларации. Если оно неумышленное, то штраф будет в размере 20%, если умышленное — 40% от недоимки.

С особенностями платежки на штраф вы можете ознакомиться здесь.

Налог на вмененке уплачивается до 25-го числа месяца, следующего за отчетным кварталом. Крайний срок переносится, если совпадает с выходным или праздничным днем в соответствии с федеральным или региональным законодательством.

Вам будет интересно также ознакомиться с материалами, которые мы написали специально для нашего канала Дзен.

Единый налог на вмененный доход (ЕНВД) – это то, что в итоге должна платить каждая организация. С расчетом всех данных возникает немало проблем, данные по этому показателю следует предоставлять каждый квартал до конце срока. Как правильно рассчитать показатель ЕНВД и какой срок его уплаты? Давайте вместе разберемся с этими вопросами.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Чаще всего это место является вашим учетным по адресу нахождения. На практике, бывают случаи, когда адрес юридической фирмы не является статическим, а меняется, в таком случае организации потребуются дополнительные действия и регистрация на учете в налоговой службе. Так, например, это может быть торговля на вывоз, реклама в транспорте или повсеместно на улице, доставка грузов или туры.

Если ваша организация решила уплачивать налог ЕНВД каждый квартал, вам необходимо будет знать его величину, чтобы понять насколько это в ваших интересах и во сколько вам это обойдется.

Если вы хотите посчитать его вручную, вам понадобится следующая формула:

- Bd * K1 * K2 * (F1 + F2 + F3) * 15%;

Где:

- Так, в этой формуле роль Bd играет доходность, которая прописана по закону в статье 346 Налогового Кодекса Российской Федерации.

- K1 – дефляционный коэффициент, данная величина постоянно меняется и определяется на уровне правительства. Так, в 2015 году он изменился, и теперь равняется 1,798.

- K2 – коэффициент корректировки. также устанавливается властями, но уже на региональном уровне, с учетом местности и вида деятельности. Узнать его можно в налоговой инспекции по месту вашей прописки.

- F1, F2, F3 – это значение каких-либо показателей в зависимости от особенной организации. Так, это может быть площадь рекламы, или её число работников.

- 15 % – это установленная ставка единого налога на вмененный налог.

Если вы не хотите или не можете посчитать данный показатель самостоятельно, всегда сможете использовать онлайн-сайт. Так. Введя там искомую вами величину, вы сможете узнать своей ЕНВД. Вам будет необходимо поставить лишь F1, F2, F3, а все остальное подставит сама система.

Давайте представим, что мы владеем предприятием, которое владеет следующими показателями:

ЕНДВ = 1 500 рублей * 30 * 1,798 * 0,9 * 15% = 10 922 рубля 85 копеек – это будет сумма за один месяц, а вот всю сумму установить тоже не составит труда.

Если в году 4 отчетных периода, то каждый из них составляет по 3 месяца, а значит стоимость ЕНДВ за отчетный квартал составит – 10 922 рубля 85 копеек * 3 месяца = 32 768 рублей 55 копеек.

Именно эту сумму вам будет необходимо оплатить каждый квартал как налог ЕНДВ. Если вам кажется, что сумма велика, или что ее можно уменьшить, давайте разберемся как это сделать.

Единый налог на временный доход есть далеко не у всех предприятий, а потому в законах Российской Федерации существует специальный перечень объектов, на которых он накладывается:

- услуги по уходу за животными;

- бытовые услуги;

- услуги по обслуживанию транспорта;

- торговля в розницу;

- услуги, которые можно отнести к общественному питанию;

- услуги съема жилья, или помещения;

- сдача в аренду земли или другого места для торговых операций;

Так, ЕНВД может ввести местные власти на любой объект такого типа, который был описан выше. Кроме этого, они могут сами устанавливать ЕНВД и определять дополнительные сферы деятельности по своему усмотрению.

Например, еще совсем недавно, в Краснодарском крае налогом ЕНВД облагалась наружная реклама. Сейчас же он полностью отменен во всех сферах деятельности, включая и наружную рекламу. Таким образом, они могут или выбрать несколько услуг из разрешенного списка, или выбрать все, или же все отменить. Они имеют право на проведения любого налога из списка ЕНВД, разрешенного законом Российской Федерации.

Но, даже если региональные власти решат ввести ЕНДВ на один из видов деятельности, организации не обязана переходить на данный вид налога. Все дело в том, что статья 346 Налогового Кодекса Российской Федерации предусматривает переход на Единый налог на временный доход только в случае личного желания индивидуальных предприятий и ООО.

Существует несколько правил, при учете которых вы сможете немного уменьшить сумму выплат по ЕНВД:

- Если вы используете данный налог не полный месяц, заплатить вы можете только за срок пользования. Так, оплаченная сумма будет равняться количеству дней, за которые вы использовали данный налог.

- Меньше можно сделать налог с помощью страхового взноса, так как индивидуальные предприниматели могут уменьшить суммы, которые были использованы для страхового взноса и зачтены за сотрудника. Если кроме вас в фирме есть сотрудники, то сумму взноса можно будет снизить только на половину или меньше, и только на страховые взносы. Также можно использовать больничные и страховые взносы.

Также, законы Российской Федерации позволяют уменьшить налог для ИП и ООО как на точные взносы за ИНН, так и за пенсионный фонд, фонд обязательного медицинского страхования, а также фонд социального страхования.

Также, начиная с 20130 года, данный налог не является обязательным для частного бизнеса, а потому последний может легко отказаться от данного взноса в налоговую.

Представьте, что у вас на предприятии есть работник, в ЕНВД необходимо вносить за него деньги, так, если он получает деньги за работу в размере 10 000 рублей, тогда, вам потребуется сделать следующие взносы:

- В пенсионный фонд – 20% от суммы, то есть – 10 000 * 20% = 2 000 рублей, и это сумма каждый месяц.

- В фонд обязательного медицинского страхования – 5,1%. Тогда, мы заплатим 10 000 * 5,1% = 510 рублей, эту плату тоже необходимо совершать каждый месяц.

- В фонд социального страхования (нетрудоспособность) – 3,1%. В таком случае мы должны будем оплатить еще 10 000 * 3,1% = 310 рублей.

- В фонд социального страхования (несчастные случаи) – 0,3%, это составит сумму в 10 000 * 0,3% = 30 рублей.

Таким образом, в месяц за этого сотрудника вы должны будете заплатить: 2 000 рублей + 510 рублей + 310 рублей + 30 рублей =2 850 рублей в месяц, тогда за квартал у вас получается – 2 850 рублей * 3 = 8 850 рублей.

Таким образом, декларация по ЕНВД должна быть сдана не позже 25 числа каждого квартала, то есть 4 раза в год, раз в три месяца. Сдавать ее нужно в налоговую службу по месту вашей прописки, или же по месту регистрации вашей организации.

Так, единый налог на вмененный доход имеет четкую установленную законом структуру, а потому всё должно составляться в соответствии с законодательством. Взять форму вы сможете в налоговой инспекции, или же посмотреть в интернете на любом сайте. Там вы узнаете, как ее необходимо заполнить и какие данные нужно обязательно вписать.

После того, как все будет готово, его необходимо будет сдать в налоговые или другие соответствующие органы, но сделать это необходимо таким образом:

- Отдать документы самому, принеся их лично со всеми подтверждающими документами.

- Если вы не можете этого сделать, оформите доверенность на другое лицо, пусть он передаст.

- Если у вас нет времени на хождение в налоговую, вы можете послать письмо через Почту России.

- Самым новым способом стало использование электронного вида в отправлении отчета.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.