Описание страницы: сколько раз можно приостанавливать проверку от профессионалов для людей.

Содержание

- 1 И сколько раз они могут приостанавливать выездную проверку

- 2 Разъясняем порядок продления и приостановления срока проведения выездной налоговой проверки.

- 3 Как долго придется общаться с налоговиками при выездной проверке

- 4 В организации более года проходит налоговая проверка. Проверяющие неоднократно представляли решения о приостановлении проверки. Какие этапы есть у налоговой проверки? Есть ли какие-то основания для ее продления? Когда и чем она заканчивается?

И сколько раз они могут приостанавливать выездную проверку

Аноним сказал(-а): 12.02.2008 17:05

И сколько раз они могут приостанавливать выездную проверку

LegO NSK сказал(-а): 12.02.2008 19:04

LegO NSK сказал(-а): 12.02.2008 20:16

Так, да не так. Не урегулирован вопрос.

Сама форма решения о приостановке (приказ ФНС) предусматривает указание лиц, у которых будут истребованы документы и информация.

Это сделано, потому что в ст.89 написано:

Приостановление проведения выездной налоговой проверки по основанию, указанному в подпункте 1 настоящего пункта, допускается не более одного раза по каждому лицу, у которого истребуются документы.

То есть приостановление осуществляется для истребования у конкретных лиц.

С другой стороны, прямого запрета не имеется.

Vvitek сказал(-а): 13.02.2008 09:12

Так, да не так. Не урегулирован вопрос.

То есть приостановление осуществляется для истребования у конкретных лиц.

С другой стороны, прямого запрета не имеется.

Vvitek сказал(-а): 14.02.2008 02:01

Vvitek сказал(-а): 16.02.2008 01:28

LegO NSK сказал(-а): 16.02.2008 04:57

Статья 89. Выездная налоговая проверка

6. Выездная налоговая проверка не может продолжаться более двух месяцев.

9. Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев.

По-моему, в НК всё понятно: 2 месяца непосредственно проведение, 6 месяцев – приостановление.

Vvitek сказал(-а): 16.02.2008 14:07

Статья 89. Выездная налоговая проверка

6. Выездная налоговая проверка не может продолжаться более двух месяцев.

9. Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев.

| Видео (кликните для воспроизведения). |

По-моему, в НК всё понятно: 2 месяца непосредственно проведение, 6 месяцев – приостановление.

LegO NSK сказал(-а): 16.02.2008 18:08

Vvitek сказал(-а): 16.02.2008 22:48

LegO NSK сказал(-а): 17.02.2008 11:04

Vvitek сказал(-а): 19.02.2008 02:56

Аноним сказал(-а): 19.02.2008 12:57

LegO NSK сказал(-а): 19.02.2008 19:49

LegO NSK сказал(-а): 19.02.2008 19:51

LegO NSK сказал(-а): 19.02.2008 20:44

Но, но, с гуманоидом разговариваете!

Есть свежее письмо МФ – окончание проверки не влияет на обязанность представить документы, если требование было ДО справки об окончании.

Аналогия.

LegO NSK сказал(-а): 19.02.2008 20:54

LegO NSK сказал(-а): 19.02.2008 20:59

Не дают требование.

Насчет решения (на ВНП, приостановку и т.п.) – прямой обязанности налоргов давать Вам копию этого документа в НК не имеется, но зато у Вас имеется право получать копии любых решений налорга. В данном случае, право может быть реализовано через заявление. Хотя мы всегда даем копию, если плательщик просит. Не жалко, да и скрывать вроде нечего.

Vvitek сказал(-а): 19.02.2008 22:54

LegO NSK сказал(-а): 20.02.2008 04:30

Статья 93. Истребование документов при проведении налоговой проверки

1. Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу (его представителю) требования о представлении документов.

В крайнем случае – за подписью нач (зам нач) ИФНС, но тады смотреть надо, чтобы исполнитель был включен в список проверяющих

В Вашем случае – мда.

Vvitek сказал(-а): 20.02.2008 09:02

Статья 93. Истребование документов при проведении налоговой проверки

1. Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу (его представителю) требования о представлении документов.

В крайнем случае – за подписью нач (зам нач) ИФНС, но тады смотреть надо, чтобы исполнитель был включен в список проверяющих

В Вашем случае – мда.

[QUOTE=Vvitek;51490187Интетесно,а вданном случае закон “О налоговых органах. ” притянуть можно ?В смысле те положения,в которых говорится про права и обязанности налоговиков . [/QUOTE]

В письме ФНС РФ отвечает на вопрос о количестве приостановлений при проведении проверок. Всего в НК РФ указаны четыре причины для приостановки проверки. Одна из них — запрос документов у контрагентов.

Ссылаясь на ст. 89 НК РФ, финансисты разъяснили, что контролеры вправе останавливать проверку не более одного раза для истребования документов по каждому контрагенту. Еще одно ограничение — не более 6 месяцев — касается общего срока пауз в контрольных мероприятиях.

Документ включен в СПС “Консультант Плюс”

Получается, что количество приостановлений может быть любым — оно зависит от распространенности у проверяемой компании сети контрагентов и наличия у контролеров вопросов к ним. Вероятно, проще держать ориентир на общий срок приостановок проверок — он ограничен шестью месяцами.

Разъясняем порядок продления и приостановления срока проведения выездной налоговой проверки.

В настоящем материале я раскрою тему порядка продления и приостановления срока проведения выездной налоговой проверки.

Мы попросили выразить мнение о процедуре приостановления налогового адвоката Павла Тылика. Вот, что думает Тылик П.Ю. о приостановлении налоговых проверок:

Но все сказанное не означает, что надо сидеть и ждать милости от налоговиков. Существуют способы противостоять произволу, а время приостановки налоговой проверки использовать для своей пользы.

Спасибо за ваши вопросы. Удачи всем».

Выездная налоговая проверка — одна из самых серьезных процедур налогового контроля. Именно поэтому законодательство РФ четко определяет правила ее проведения. Тема нашей сегодняшней статьи — продление и приостановление выездной налоговой проверки (нормы, основания, регламентация).

По НК РФ, срок ВНП не может составлять больше 2 месяцев. Но есть ситуации, когда его продлевают до 4 месяцев и даже полугода. По каким причинам инспекторы могут продлить срок?

- Проверяется крупнейшая организация, и времени, отведенного законом на аудит, недостаточно.

- Из органов правоохранения, контроля или других источников поступила информация о нарушениях НК РФ проверяемой фирмой, и эти данные нужно дополнительно проверить.

- На предприятии произошел форс-мажор (например, подтопление или пожар).

- Проверяется компания, включающая в себя обособленные подразделения. Если у предприятия 4 и больше таких подразделений, ВНП могут продлить на 4 месяца. Если же отдельных подразделений меньше, аудит разрешено продлить на 4 месяца, но только если данные подразделения уплачивают не меньше 50% общей суммы налогов предприятия и (или) владеют имуществом, стоимость которого не меньше 50% имущества компании.

Если у предприятия — 10 и больше отдельных подразделений, то инспекторы могут продлить аудит до полугода. Здесь стоит учитывать, что сроки разрешено продлевать, если хозяйствующий субъект проверяется целиком, а отдельные подразделения — в комплексе. Если ИФНС отдельно проверяет каждое подразделение, будь то филиал или представительство, на все контрольные мероприятия дается не больше 1 месяца, и этот срок продлить нельзя.

- Налогоплательщик, плательщик сбора или налоговый агент в назначенный срок не предоставляет документацию, требуемую для ВНП. Закон РФ обязывает проверяемые субъекты предъявлять инспекторам необходимые бумаги в течение 10 дней с момента соответствующего уведомления. Если компания не может их предъявить, то оповещает об этом инспекцию. Получив уведомление, начальник ИФНС, который проводит аудит, вправе продлить период предъявления документации или дать отказ.

- Есть другие обстоятельства: сложность производственных процессов на предприятии, большое количество направлений его деятельности, огромный объем документации, которую нужно проанализировать. В каждом конкретном случае ИФНС, учитывая все нюансы, решает или продлить сроки, или отказать в этом.

Важный момент: если решение о ВНП выносит проверяющее отделение ИФНС, то решение о продлении сроков принимает вышестоящая налоговая инспекция, на основании соответствующего запроса из проверяющего отделения. Таким образом, продлевать сроки ВНП вправе может лишь начальник управления ИНФС в конкретном регионе РФ.

Перейдем к основному вопросу статьи — приостановлению аудита. По каким причинам налоговая может сделать это? Сразу оговоримся, перечень обстоятельств — закрытый, и расширить его нельзя.

Вот основания для «паузы»:

- Необходимо узнать информацию (истребовать документацию) у контрагента или иных лиц, владеющих сведениями (документами) по хозяйственным операциям проверяемой компании.

- Получить сведения у зарубежных госорганов в соответствии с международными соглашениями РФ.

- Провести экспертизы.

- Перевести на русский иностранную документацию налогоплательщика.

Общий срок приостановления проведения выездной налоговой проверки не может превышать 6 месяцев. Но есть и исключение, касающееся последнего пункта перечня. Если за полгода ИФНС не смогла получить нужные данные, то период приостановки ВНП можно продлить еще на 3 месяца.

На какой именно период необходимо приостановить ВНП, руководитель ИФНС определяет в каждой конкретной ситуации индивидуально.

Каковы последствия приостановления срока выездной проверки?

Во время «паузы» в аудите налоговая прекращает изымать документы у проверяемого субъекта. Ему возвращают все подлинные бумаги, кроме документации, полученной при выемке. Также в данный период сотрудники налоговой не проводят никаких контрольных мероприятий на территории налогоплательщика.

Четкая регламентация сроков приостановления выездной налоговой проверки дает налогоплательщику определенные гарантии. После возобновления аудита у него должна быть возможность вести деятельность в том же режиме и взаимодействовать с партнерами на тех же условиях.

Если бы сроки не были регламентированы, и налоговая инспекция вмешивалась в работу предприятия на протяжении длительного времени своей проверкой и продолжительной паузой в ней, правовое положение бизнеса непременно бы пошатнулось, и создалась серьезная угроза для успешной финансовой деятельности.

| Видео (кликните для воспроизведения). |

Каким образом производится приостановление проверки?

Решение о приостановке налогового аудита оформляет начальник (или замруководителя) ИФНС. Контрольные мероприятия считаются приостановленными со дня, обозначенного в данном документе.

Решение о приостановлении проведения выездной налоговой проверки должно включать в себя ФИО начальника или уполномоченного представителя фирмы, на которой проводят аудит. Это лицо непременно нужно ознакомить с решением, а также оповестить о дате возобновления аудита.

Статьи, комментарии, ответы на вопросы: приостановление выездной налоговой проверки.

Давайте остановимся на самых частых вопросах, связанных с паузами в налоговом аудите, и прокомментируем их.

- Сколько раз ИФНС может приостанавливать проверку? До нескольких раз, главное, чтобы период приостановки в целом не превысил полугода.

- Что налоговики вправе делать во время «пауз»? Как уже было отмечено, никаких мероприятий на проверяемом субъекте они вести не вправе: например, осматривать территорию, требовать бумаги у налогоплательщика, опрашивать его работников и требовать пояснений у него самого. Но при этом инспекторам разрешено анализировать документацию предприятия, делать запросы, получать ответы на возникающие вопросы и т. д. — словом, выполнять контрольные действия, но на своей территории.

- Могут ли инспекторы допрашивать свидетелей в это время? Нет, это противоречит нормам законодательства. Если же в период «пауз» налоговики опрашивают персонал проверяемой компании, налогоплательщику следует выявлять и направлять протоколы таких допросов вышестоящей налоговой инспекции, а также в суд. При этом нужно требовать, чтобы эти доказательства были признаны недействительными, поскольку получены незаконным путем.

Зачастую инспекторы в России действуют неправомерно, нарушая установленные нормы.

Например, в некоторых случаях они намеренно затягивают приостановленные сроки, аргументируя это тем, что нужно истребовать документы у контрагентов. На деле это делается для того, чтобы выкроить время для получения исчерпывающей информации о проверяемой компании и опросе большего числа свидетелей.

Вам, как налогоплательщику, нужно следить за тем, чтобы ИФНС проводила контрольные мероприятия законно. Известен случай, когда налоговая приостановила аудит, якобы чтобы получить документы у контрагента предприятия. Проверку инспекторы очень долго не возобновляли, сообщая, что контрагент еще не предоставил бумаги. Налогоплательщик решил проверить эту информацию и поступил следующим образом: связался с контрагентом и узнал, что документацию, на основании запроса ИФНС, тот передал еще несколько месяцев назад.

Помните: подобные ситуации необходимо выявлять и пресекать. Защищать свои права вы можете в суде или вышестоящей инспекции. Ведь по мнению Высшего Арбитража РФ, процесс приостановки аудита был введен для того, чтобы уравновесить интересы сторон — ИФНС и налогоплательщика.

Для налоговиков «пауза» — это возможность получить необходимые сведения для дальнейшего аудита без нарушения прав проверяемого субъекта.

Но, доказывая свою правоту в суде, налогоплательщики должны предъявлять доказательства в пользу того, что их права и интересы были нарушены. Суды принимают сторону инспекций, если этих доказательств недостаточно, или они отсутствуют, не соглашаясь с тем, что приостановление выездной налоговой проверки явилось неправомерным.

Уголовная ответственность главного бухгалтера 2019

Как долго придется общаться с налоговиками при выездной проверке

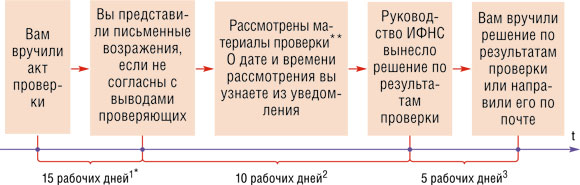

Для любого бухгалтера выездная налоговая проверка — это огромный стресс. И конечно же, он задается вопросом: «И сколько же это продлится?». Мы расскажем, каковы общие сроки различных процедур при проведении выездной проверки и когда возможны отклонения от них.

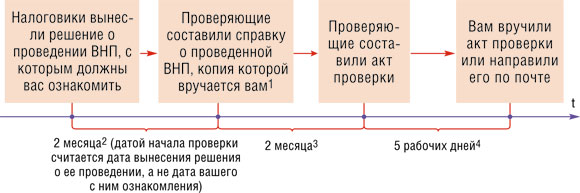

Выездную проверку (ВНП) можно разделить на два этапа.

ЭТАП 1. Проводится сама проверка, и ее результаты оформляются актом.

ЭТАП 2. Руководитель инспекции рассматривает материалы ВНП и ваши возражения и выносит решение.

* Даже если вы представите возражения ранее отведенного для этого срока, материалы проверки все равно должны быть рассмотрены не ранее чем истекут 15 рабочих дней с даты вручения вам акта.

** Если вы согласны с выводами проверяющих, изложенными в акте, то можете просто не приходить в ИФНС — материалы ВНП рассмотрят без вас.

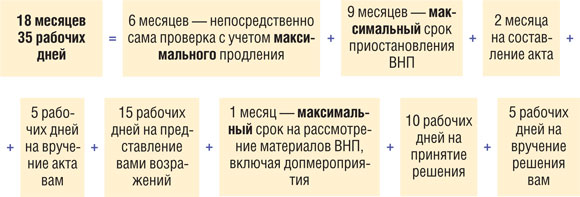

При идеальном раскладе вся процедура проведения ВНП не должна превысить 4 месяцев и 35 рабочих дней. Но из любого правила есть исключения. Бывает, эта процедура длится меньше, но чаще всего, к сожалению, больше. Посмотрим, из-за чего срок проверки может быть увеличен.

Приостановление и возобновление проверки оформляется соответствующими решениями руководителя инспекции (его заместителями), с которыми налоговики должны вас ознакомит ь п. 9 ст. 89 НК РФ .

Налоговики приостановили у вас выездную проверку якобы для того, чтобы получить документы от ваших контрагентов? Нередко это просто хитрый маневр, цель которого — потянуть время

ВНП может быть приостановлена, если:

При этом проверка может приостанавливаться несколько раз в период ее проведения (без ограничения количества раз), но максимальный общий срок приостановки составляет 6 месяцев. Правда, если проверка приостановлена в связи с получением информации от иностранных госорганов и в течение 6 месяцев эта информация не получена, период приостановки может увеличиться до 9 месяце в п. 9 ст. 89 НК РФ .

Еще один способ увеличить сроки ВНП — это ее продление. Проверка может быть продлена до 4 месяцев, а иногда и до 6 п. 6 ст. 89 НК РФ .

Чтобы увеличить сроки проверки, налоговая инспекция направляет мотивированный запрос в УФНС своего региона. Как правило, это происходит, когда налоговики понимают, что обычных 2 месяцев на проверку им не хватает. И решение о продлении сроков принимает уже руководитель управления (его заместители ) п. 4 приложения 2 к Приказу ФНС от 25.12.2006 № САЭ-3-06/892@ .

Нет смысла избегать общения с налоговиками по поводу выездной проверки (например, отказываться получать решение о ее назначении). Это лишь приведет к тому, что они на вполне законных основаниях смогут существенно продлить срок проведения проверки — до 1 года.

- ваша организация — крупнейший налогоплательщик;

- вы не представили документы, необходимые для проведения проверки;

- налоговики получили информацию, требующую дополнительной проверки, о совершении вашей организацией нарушений;

- на территории, где проводится проверка, произошли форс-мажорные обстоятельства (пожар, затопление и т. п.);

- у вашей организации есть обособленные подразделения;

- есть другие обстоятельства, которые могут послужить основанием для увеличения сроков проверки. Например:

- ведение вашей организацией нескольких видов деятельности;

- большой объем проверяемых документов;

- невозможность вручения уже вынесенного решения о проведении ВНП должностным лицам проверяемой организации (их банально не могут найти). Эта ситуация практически на 100% гарантирует продление сроков проведения проверки. Продление необходимо для розыска должностных лиц, а если поиски не увенчаются успехом, то для сбора информации, необходимой для начисления налогов расчетным путе м подп. 7 п. 1 ст. 31 НК РФ ;

- проверка проводится по заданию вышестоящего налогового органа.

Если же ваша организация не относится к крупнейшим налогоплательщикам, ее проверяют не по заданию сверху и вы не прячетесь от налоговиков, то, скорее всего, проверку вашей организации продлевать не будут.

Как мы уже сказали, решение по итогам ВНП принимается в течение 25 рабочих дней с момента вручения вам акта (15 рабочих дней на представление вами возражений плюс 10 дней на рассмотрение материалов проверки ) пп. 1, 7 ст. 101 НК РФ . Правда, этот срок может быть и увеличен, но не больше чем на 1 меся ц п. 1 ст. 101 НК РФ . При этом вас должны ознакомить с соответствующим решением.

Чаще всего основанием для продления сроков рассмотрения материалов проверки является проведение дополнительных мероприятий (далее — допмероприятия ) п. 6 ст. 101 НК РФ . Их проведение мотивируется необходимостью получить дополнительные доказательства факта нарушения вами законодательства. Если срок рассмотрения материалов ВНП продлевают в связи с этим, то, помимо того что вас ознакомят с решением о продлении сроков, вам могут вручить решение о проведении допмероприяти й Приказ ФНС от 31.05.2007 № ММ-3-06/338@ .

На практике допмероприятия проводят, если проверяющие не успели запросить у вас какие-то документы в ходе проверки, а они им уж очень нужны.

Итак, максимальный срок от начала проверки до получения вами решения по ее результатам может составить более полутора лет:

Конечно, срок пугающий. Но не паникуйте. Не всегда сами проверяющие заинтересованы в затягивании сроков проверки. Ведь за это их ждет большой нагоняй.

Елена Желенкова

главный бухгалтер-консультант 1C-WiseAdvice

Стандартный срок для выездной налоговой проверки – два месяца. Если этого срока недостаточно, налоговики имеют право вынести решение о продлении или приостановлении налоговой проверки, и активно этим правом пользуются. Но для этого у них должны быть основания. В этой статье мы расскажем, на каких основаниях могут приостановить выездную проверку, на какой срок, и какие при этом есть права у налогоплательщика и проверяющих.

Вопреки названию, проверочные мероприятия на время паузы совсем не прекращаются. Они прекращаются лишь на территории налогоплательщика.

В это время проверяющие сотрудники налоговой инспекции не могут:

- работать на территории налогоплательщика;

- осматривать помещения организации и проводить выемку;

- запрашивать документы у проверяемой компании;

- опрашивать сотрудников на ее территории.

С того дня, как начинает действовать решение о приостановлении, проверяющие должны покинуть территорию налогоплательщика и вернуть все оригиналы документов, которые запрашивали до этого. Но документы, которые получены в ходе выемки, не возвращают.

Внимание!

Если сотрудники налоговой инспекции успели запросить документы до приостановления, вы должны в положенные 10 дней подготовить и предоставить эти документы, даже если 10 дней истекут в то время, когда проверка будет уже «на паузе». Это прямо не прописано в Налоговом кодексе, но такие разъяснения дает Письмо ФНС России от 07.08.2015 № ЕД-4-2/13892@ Таким образом, если за день до приостановления вам выдадут требование, формально проверка прекратится, а по факту для вас продолжится, пока не подготовите нужные документы. Это не будет считаться нарушением со стороны ФНС.

1C-WiseAdvice использует уникальную запатентованную технологию обработки первичных документов («Процессинг»). Это позволяет обеспечить оперативный контроль за состоянием «первички» и в максимально сжатые сроки подготовить документы, которые требует ИФНС в рамках выездной налоговой проверки.

На своей территории продолжать проверочную работу налоговикам никто не запрещает. Они могут анализировать уже имеющуюся информацию, запрашивать документы у третьих лиц, опрашивать третьих лиц и бывших сотрудников организации, проводить экспертизы и т.д. К тому же, в законах нет запрета и на опрос сотрудников налогоплательщика вне его территории. Поэтому налоговики могут вызывать вас и ваших сотрудников к себе для дачи пояснений даже во время паузы.

По сути приостановить проверку – это значит просто не беспокоить налогоплательщика на его территории определенное время.

Основания для приостановления выездной налоговой проверки

Все основания для приостановления выездной проверки прописаны в п. 9 ст. 89 Налогового кодекса РФ.

Налоговики могут поставить проверку на паузу, если нужно:

- Запросить документы у контрагентов или других третьих лиц.

- Запросить информацию в иностранных госорганах.

- Провести экспертизу.

- Перевести полученную от налогоплательщика документацию, если она на иностранном языке.

Только эти основания могут стать поводом приостановить проверку. По другим причинам этого делать нельзя!

Причем по первому пункту есть и дополнительное ограничение: приостанавливать проверку для получения документов от контрагента можно только один раз по каждому контрагенту.

В Налоговом кодексе прописан только максимальный срок приостановки налоговой проверки – 6 месяцев. Кодекс не устанавливает ни минимальный срок приостановления выездной налоговой проверки, ни количество перерывов, допустимых для одной проверки. Из этого следует, что налоговики могут брать паузу любой продолжительности сколько угодно раз, главное не превысить общий лимит в 6 месяцев.

К этим шести месяцам налоговые органы могут прибавить еще три, но только в одном случае: если основанием для паузы была необходимость запросить документы в иностранных госорганах, но в положенный срок их получить не удалось.

Приостанавливать проверочные мероприятия можно и во время продления.

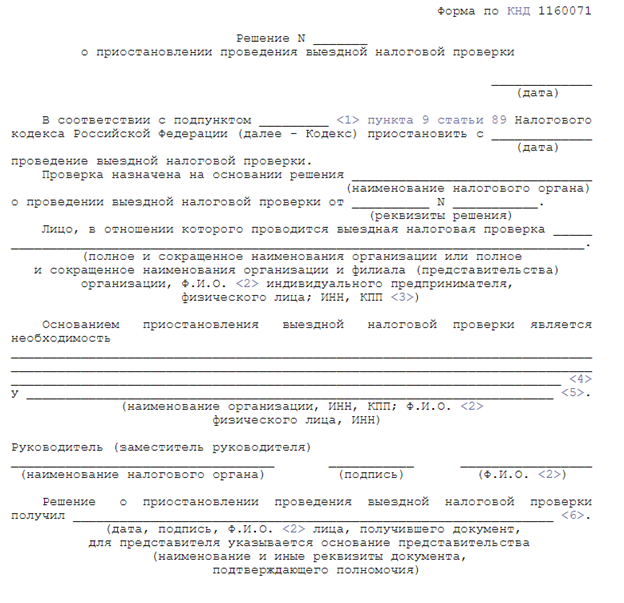

Руководитель или заместитель проверяющей инспекции должны оформить решение о приостановлении по форме КНД 1160071, утвержденной Приказом ФНС России от 08.05.2015 N ММВ-7-2/189@.

Выглядит она так:

В решение ИФНС вписывает причину приостановления проверки. Если нужно запросить документы у контрагента, указывает этого контрагента. Но это не значит, что во время паузы налоговики не могут параллельно запрашивать документы и у других контрагентов. В нормативных документах нет таких ограничений, и суды не признают это нарушением со стороны налоговых органов. Более того, по мнению судей, нет нарушения даже в том, что в решении о приостановлении совсем не указаны контрагенты, у которых будут запрашивать документы (Постановление ФАС Северо-Западного округа от 19.11.2010 № А05-4432/2010).

Налогоплательщики имеют право получать копии решений налоговых органов (пп. 9 п. 1 ст. 21 НК РФ), поэтому налоговики должны сообщить ему о решении приостановить проверку. Но в какой срок – это в Кодексе не указано. Минфин России в письме от 07.07.2008 № 03-02-07/1-249 тоже говорит, что о приостановлении и возобновлении проверки нужно сообщать налогоплательщику, но сроков нет и в этом письме. Поэтому если налоговики вам вручат уведомление позже, чем начнётся перерыв в проверке, – это не будет нарушением с их стороны. Судебная практика в этом вопросе на стороне налоговых органов.

Когда налоговики решат возобновить проверку, они заполняют форму КНД 1160073.

Выглядит она так:

Со дня возобновления снова начинается отсчет времени, отведенного на выездную налоговую проверку.

Чем грозит приостановление проверки для налогоплательщика

На практике право приостановить проверку налоговые органы используют для того, чтобы затянуть проверку, выиграть время, копнуть глубже и «нарыть» побольше.

Например, сотрудники ИФНС получают от контрагента запрашиваемые документы, но проверку не возобновляют, а продолжают работать на своей территории, проводить опросы и т.д. В нормативных документах нет обязанности возобновить проверку сразу после того, как будут получены документы, и проверяющие этим пользуются. Суды в этом вопросе чаще встают на сторону ИФНС, мотивируя тем, что общий срок приостановления в шесть месяцев не нарушен.

Другими словами, для налоговиков приостановление – это еще один способ продлить выездную налоговую проверку. Это ставит налогоплательщика в невыгодное положение и дает налоговикам больше шансов найти повод для доначислений и штрафов.

Компании, которые находятся у нас на обслуживании, могут быть уверены в том, что мы не оставим их один на один с проверяющими. Мы подготовим ответы на запросы и требования, если нужно привлечем налогового адвоката и поможем пройти проверку с минимальными доначислениями.

Мы говорим «минимальными», потому что почти все выездные проверки заканчиваются доначислениями. По отчету ФНС за 9 месяцев 2018 года проверили 9 676 организаций, нарушения были выявлены в 9 524 организациях, т.е. у 98% проверенных.

Но можно свести к минимуму вероятность самой проверки.

Что для этого делаем мы:

- Ведем налоговый учет и формируем отчетность осознанно, с пониманием возможных рисков.

- Чтобы избежать ненужных вопросов о расхождениях в отчетности, там, где это возможно и не противоречит требованию законодательства, наши специалисты ведут бухгалтерский учет по правилам налогового.

- Анализируем и выдерживаем в отчетах сотни контрольных соотношений, на которые опирается ИФНС, когда принимает решение о более тщательной проверке налогоплательщика.

Профессиональное бухгалтерское обслуживание в 1C-WiseAdvice – это возможность работать по закону и без потерь.

В организации более года проходит налоговая проверка. Проверяющие неоднократно представляли решения о приостановлении проверки. Какие этапы есть у налоговой проверки? Есть ли какие-то основания для ее продления? Когда и чем она заканчивается?

Рассмотрев вопрос, мы пришли к следующему выводу:

По общему правилу выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях – до шести месяцев.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления проверяющими справки о проведенной проверке.

Кроме того, руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки.

Срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена для получения информации от иностранных государственных органов в рамках международных договоров РФ и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию, срок приостановления указанной проверки может быть увеличен на три месяца.

В результате с учетом продления и периодов приостановления проведение выездной налоговой проверки максимально может продолжаться до 15 месяцев.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Приостановление налоговой проверки возможно только в случае проведения выездных мероприятий (камеральные проверки приостанавливаться не могут). Рассмотрим, в какой срок должна быть проведена выездная проверка, когда должностные лица ФНС могут ее приостановить, и каким образом эта процедура осуществляется.

Срок, в течение которого может проводиться выездная проверка

В силу требований п. 6 ст. 89 НК РФ выездная проверка не может проводиться более 2 месяцев. Из этого правила есть ряд исключений:

- Первое относится к проверкам, проводимым в отношении филиалов и представительств организации. В этом случае предельный срок сокращается до месяца.

- Второе исключение касается случаев, когда проверочные мероприятия продлеваются на основании решения проверяющих. Они могут продляться дважды, каждый раз на 2 месяца. Таким образом, общий срок не может превышать полгода.

Течение срока начинается в день. когда выносится решение о проведении проверочных действий (п. 8 ст. 89 НК РФ). Заканчивается срок в день составления итоговой справки о проверке.

Основания для приостановления выездной налоговой проверки

Основания, по которым проверка может быть приостановлена изложены в п. 9 ст. 89 НК РФ.

К основаниям относятся:

- Необходимость получения требуемых сведений от иностранных гос. органов. Данное действие производится, например, с целью исключения двойного налогообложения проверяемых организаций. Взаимодействие с гос. органами иностранных государств осуществляется на основании многочисленных международных договоров.

- Необходимость проведения экспертизы. Экспертиза необходима, когда сотрудникам ФНС требуется квалифицированное заключение по различного рода вопросам, разрешение которых невозможно без специальных знаний. Процедура проводится в порядке ст. 95 НК РФ.

- Необходимость обращения к услугам переводчика, когда документы налогоплательщика составлены не на русском языке. Процедура производится в порядке ст. 97 НК РФ.

- Необходимость истребования у контрагентов проверяемого юр. лица документов, в частности договоров, платежных поручений, и т.д. Процедура осуществляется в порядке ст. 93.1 НК РФ.

Проверка может быть приостановлена неограниченное количество раз, но с оговоркой. Если ее приостановление связано с запросом документов у контрагентов, то повторно приостановить проверочные действия по данному основанию нельзя. Исключение составляют случаи, когда документы запрашиваются у другого контрагента.

Срок приостановки выездной налоговой проверки

Общий срок приостановления налоговой проверки не может превышать полгода, однако возможно его продление на 3 месяца. Основание для этого только одно: в иностранное государство был направлен запрос о предоставлении документов, но ответ не приходит более 6 месяцев.

В решении о приостановлении налоговой проверки указывается дата, с которой начинает течь срок приостановления. Течение срока возобновляется вынесением решения о возобновлении проверочных действий.

На практике случаются нарушения сроков, однако это не является безусловным основанием для признания проверочных мероприятий незаконными, поскольку нарушение не признается существенным.

Каким образом производится приостановление проверки?

Порядок приостановления налоговой проверки закреплен в ст. 89 НК РФ. Для того, чтобы проверочные мероприятия были приостановлены, руководитель проверяющей ФНС, либо его зам, должны принять соответствующее решение. Составляется документ по форме, которая приведена в Приложении № 5 к Приказу ФНС России от 08.05.2015 N ММВ-7-2/189@.

Если решение составлено не по приведенной выше форме, это не признается нарушением правил проведения проверки. Дело в том, что применение утвержденной формы не является обязательным, поскольку таких требований законодательство не содержит.

Возобновление проверки также осуществляется на основании решения, форма которого утверждена Приложением № 6 к приведенному выше Приказу ФНС России.

Каковы последствия приостановления срока выездной проверки?

Приведем перечень последствий, которые влечет приостановление срока проверочных мероприятий:

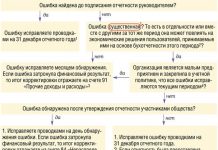

- Двухмесячный, либо продленный до 4 или 6 месяцев срок проверки перестает течь. Это означает, что его исчисление приостанавливается. Течение срока возобновляется в дату, указанную в решении о возобновлении проверочных мероприятий. Например, проверка начата 1 сентября, а 1 октября приостановлена. 1 ноября проверочные мероприятия возобновлены. Таким образом, срок проверки в данном случае оканчивается 1 декабря.

- Инспекторы покидают территорию проверяемой фирмы. Это означает, что в рамках проверки они не имеют право производить каких-либо действий по месту нахождения предприятия.

- Должны быть приостановлены действия, направленные на истребование документов.

- Ранее истребованные документы должны быть возвращены. Это не касается бумаг, которые были изъяты при проведении выемки.

- Не может проводиться выемка документов и предметов.

- Не может производиться осмотр территорий и документов.

- Сотрудники ФНС в рамках проверки не могут знакомиться с документами на территории проверяемой организации.

- Должностным лицам ФНС нельзя проводить инвентаризацию в рамках проверки.

Между тем, должностные лица имеют право истребовать сведения у контрагентов проверяемого, поскольку это не запрещено законом. Кроме того, не запрещено приглашать должностных лиц фирмы для дачи пояснений (но не на территории проверяемой организации). Нет прямого запрета и на допрос свидетелей на территории ФНС.

Таким образом, действующим законодательством предусмотрены основания, когда выездные проверочные мероприятия могут быть приостановлены, и все они перечислены в статье. По общему правилу проверка может быть приостановлена на полгода, но не более. Приостанавливаться проверочные мероприятия могут неоднократно, однако общий срок приостановления, по общему правилу, не может быть больше 6 месяцев.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.