Описание страницы: с какого момента снижается налог на общие помещения при частичной продаже недвижимости от профессионалов для людей.

Содержание

- 1 С какого момента снижается налог на общие помещения при частичной продаже недвижимости

- 2 Платится ли налог на квартиру в ипотеке — как с точки зрения закона?

- 3 Какой платится налог с продажи нежилого помещения физическим лицом?

- 4 Срок владения недвижимостью, при котором нужно платить налог с продажи, уменьшат

- 5 Срок владения недвижимостью, при котором нужно платить налог с продажи, уменьшат

С какого момента снижается налог на общие помещения при частичной продаже недвижимости

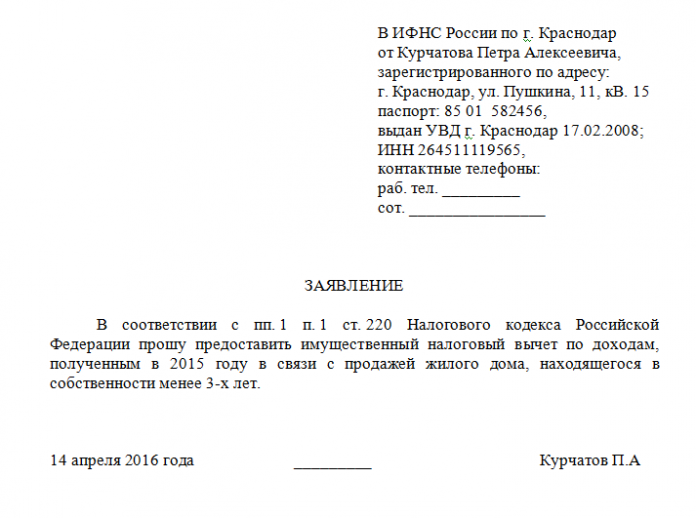

В течение 2012 года компания продала большинство офисных помещений в принадлежащем ей здании. При уплате налога на имущество за 2013 год фирма включила в базу оставшиеся в собственности метры, а также все площади общего пользования, не уменьшив их пропорционально уменьшенной доле владения.

Обнаружив ошибку, фирма подала уточненный расчет, однако инспекторы с уменьшением налоговой нагрузки не согласились. ИФНС произвела доначисления, указав, что на 01.01.2013 переход прав на проданные налогоплательщиком помещения не был зарегистрирован в реестре. Обжаловать решение инспекторов фирме пришлось в суде.

Арбитры с позицией госоргана не согласились, указав, что в соответствии с Постановлением Пленума ВАС РФ от 23.07.2009 № 64 общее имущество принадлежит собственникам помещений в здании пропорционально метражу их владений в силу закона, а не данных ЕГРП. Переход права на это имущество происходит одновременно с переходом прав на помещения, что в том числе было установлено и договорами купли-продажи офисов в спорном деловом центре. Расчет налога в соответствии с ошибочными данными реестра подменяет долевой режим собственности общими площадями на индивидуальный, что нарушает права налогоплательщика. Решение налогового органа суды признали незаконным и отменили.

Платится ли налог на квартиру в ипотеке — как с точки зрения закона?

Налог на квартиру в ипотеке: нужно ли платить налог на квартиру в ипотеке или залоговая недвижимость не облагается налогом? Как с точки зрения закона?

Платится ли налог на квартиру в ипотеке — как с точки зрения закона?

С развитием ипотечного кредитования в России, многие граждане стали задаваться вопросом о том платится ли налог на квартиру в ипотеке или залоговая недвижимость не облагается подобным бременем. С точки зрения закона ипотечное жилье переходит в право собственности заемщика кредитных средств с момента оформления договора с банковской организацией, однако распоряжаться недвижимостью в полной мере нельзя до момента выплаты всей суммы долга.

| Видео (кликните для воспроизведения). |

При оформлении право собственности на ипотечную квартиру в ЕГРН делается соответствующая пометка о том, что недвижимость находится под обременением, поэтому подарить, продать или любым другим образом реализовать такое жилье становится невозможным.

При этом законодательно отмечается, что все финансовые затраты на сохранение ипотечной квартиры в первоначальном состоянии, ремонтные обязательства, а также любые установленные выплаты в казну государства или муниципалитета, в том числе налогообложение недвижимости, происходят за счет фактического владельца квадратных метров – заемщика.

Законодательством предусмотрен соответствующий вычет при покупке жилища, однако воспользоваться правом получения этих средств могут далеко не все жители России.

Максимальный размер вычета установлен на отметке 260 000 рублей, что составляет 13% от 2 млн., при этом граждане могут приобрести как одно жилое помещение, стоимость которого равна или превышает 2 млн. рублей, так и несколько за более низкую стоимость.

- На руки можно получить сумму, не превышающую 260 000.

- При этом, собственники жилища должны иметь белую зарплату и официальное трудоустройство, так как налоговая льгота формируется из подоходных выплат, перечисляемых гражданами за предшествующий промежуток времени.

- В случае, если заработная плата граждан составляет менее 2 млн. в год, получить единовременную выплату нельзя.

При средней заработной плате в 35 000 рублей в месяц, гражданин выплачивает 4 550 подоходных сборов ежемесячно, поэтому вернуть он может только ту сумму, которую выплатил за предшествующий год:

Владельцы могут ежегодно подавать документы на присвоение выплат налогового вычета при покупке жилья до того момента, пока не исчерпается запас в 260 000 рублей. Однако законодательством позволено подавать такие документы раз в три года, для получения более крупных сумм.

Несмотря на то, что квартира в ипотеке является залоговым имуществом, платить все начисляемые на нее государственные и муниципальные сборы обязанность собственника.

- Фактически жилое помещение при ипотеке является собственностью гражданина, а на имущество физического лица налоговые органы обязаны накладывать соответствующие обязательства, в рамках действующих положений НК РФ.

- ФНС обязана присылать уведомления о необходимости оплаты налога на имущество, до момента получения такого документа никаких выплат делать не обязательно.

- В случае, когда соответствующее уведомление из ФСН не пришло или налог приходит с опозданием, никаких негативных последствий для граждан не будет.

Должны ли пенсионеры платить налог на недвижимость

Законодательство предоставляет пенсионерам дополнительные привилегия и уступки при оплате государственных пошлин на недвижимую собственность.

В соответствии со ст. 407 НК РФ предусматриваются следующие обстоятельства назначения привилегий по оплате налогов на квартиру:

- Недвижимое имущество, в том числе приобретенное по ипотеке, находится в собственности пенсионера.

- Жилое или нежилое помещение не используется как источник ведения предпринимательской деятельности.

Особенности получения льгот заключаются в следующем:

- В случае, если пенсионер владеет несколькими объектами собственности одинакового назначения, например, квартирами, то данное право сниженных выплат предоставляется только по одной из них. Выбрать на какой именно объект будет распространяться действие программы можно самостоятельно.

- В случае, если пенсионер владеет несколькими объектами имущества разного назначения, то льготы предоставляются по каждому объекту вне зависимости от его назначения.

При уведомлении пенсионеров о необходимости уплаты налога на квартиру в ипотеке действие льготы также распространяется.

Налоговые льготы при покупке квартиры

С 2014 года на территории России действует новое правило предоставления льгот при оформлении сделки купли-продажи жилого недвижимого имущества, что положительно сказывается на оформлении ипотечного кредитования физическими лицами. Так как ввиду значительного улучшения условий предоставления льгот и других уступок со стороны государства, гражданам позволяется вернуть не менее 260 000 при покупке недвижимого имущества.

Основные отличия нового законодательства от прежнего:

- При оформлении ипотеки, либо покупке жилого помещения за наличные средства, вычет предоставлялся не более одного раза в жизни для каждого члена общества. Теперь вычет можно получить вне зависимости от количества приобретенной недвижимости, однако общая сумма владений должна соответствовать 2 млн. рублей.

- При превышении максимально установленной суммы покупки недвижимости, собственник получает не более 260 000 рублей.

- Если граждане приобрели недвижимость ранее 2014 года или оформили на нее право собственности, то получить «недостающий» вычет у них не получится.

Приобрести недвижимость по жилищным кредитам стало намного выгоднее, так как государство компенсирует часть расходов, связанных с переплатой по займу. Однако общая сумма компенсируемых средств не должна превышать 3 млн. рублей. Подспорьем развития ипотечного кредитования является и постепенное снижение ставок по выплатам. Подробный расчет общей суммы переплаты производится кредитором.

Условия получения компенсации за переплату по ипотеке:

- Наличие белой заработной платы и официального трудоустройства;

- Общая сумма переплаты составляет 3 и менее млн. рублей за весь срок действия кредитного договора;

- Вычет может предоставлен каждому участнику договора, т.е. если недвижимость приобретается в общедолевую собственность, то каждый из участников соглашения может рассчитывать на получение вычета.

На оформление вычета из фактически понесенных расходов не смогут рассчитывать индивидуальные предприниматели, не осуществляющие налоговые выплаты.

Стоит отметить, что данный вычет предоставляется лицам в рамках:

- Возмещения части понесенных расходов на строительство или приобретение жилища, а также на покупку земельных участков для строительства жилого дома;

- Возмещения расходов на уплату процентов по договору между заемщиком и банком;

- Возмещения расходов по переплате рефинансированных жилищных кредитов.

Для получения любого вида льгот и государственной поддержки необходимо собрать установленный пакет документов и обратиться в уполномоченные органы с заявлением.

При заключении жилищного кредита необходимо понимать – залоговый статус жилища не делает его собственностью банка, а это значит, что налог на имущество в ипотеке должен выплачивать именно заемщик. Данная выплата может перейти в обязанности банка только в случае, если договор между кредитором и должником будет расторгнут в одностороннем порядке, а квартира перейдет в собственность организации.

Также сейчас обязательно рекомендуем узнать, как сделать возврат процентов по ипотеке.

Какой платится налог с продажи нежилого помещения физическим лицом?

Доходы с продаж недвижимости по законодательству РФ облагаются налогом. Каким он может быть в случае, если продается нежилое помещение?

Отнесение помещения к жилым или нежилым предопределяет специфику исчисления налога при продаже объекта недвижимости (данную особенность мы рассмотрим далее в статье). Пока что определим то, в каких случаях, в принципе, может возникнуть необходимость в уплате соответствующего налога.

В каких случаях платится налог с продажи нежилой недвижимости?

Налогообложению подлежит доход с продажи любого объекта недвижимости при условии, что продавец владел им в течение периода, менее длительного чем тот, что установлен законодательно как критерий освобождения физлица от уплаты налога с соответствующей продажи. При этом, если объект недвижимости использовался в предпринимательской деятельности, налог при его продаже платится в любом случае.

Законодательно критерии отнесения объекта недвижимости, которым владеет физлицо, к тем, которые используются в предпринимательской деятельности, не определены. Однако, вероятность того, что ФНС признает таким нежилое помещение выше, чем в случае с жилым (особенно, если тип помещения — склад, ангар, торговый зал, то есть, объект, предназначенный в общем случае как раз таки для коммерческого использования). Фактором признания продаваемого нежилого помещения объектом, используемым в коммерческой деятельности, также может быть регистрация продавца в качестве ИП, ведущего бизнес с активными оборотами.

| Видео (кликните для воспроизведения). |

В свою очередь, если нежилое помещение не использовалось в бизнесе, то доход от его продажи не облагается налогом если, как мы отметили выше, человек владеет помещением в течение периода, не менее длительного, чем тот, что установлен законодательно как критерий освобождения налогоплательщика от уплаты НДФЛ с продажи объектов недвижимости.

Соответствующий период:

- Составляет 3 года для:

- объекта недвижимости, который перешел в собственность налогоплательщика в порядке наследования или же по договору дарения, заключенному с близким родственником;

- помещение перешло в собственность налогоплательщика в рамках механизма приватизации;

- помещение перешло в собственность гражданина в рамках правоотношений, связанных с пожизненным содержанием и иждивением.

- Составляет 3 года для всех объектов недвижимости, приобретенных налогоплательщиком до 01.01.2016 года.

- Составляет 5 лет для любых других типов объектов недвижимости (не указанных в пунктах 1 и 2).

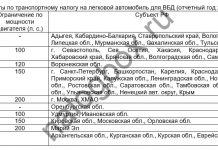

Важный нюанс: законодательством региона РФ указанные периоды владения объектами недвижимости могут быть уменьшены вплоть до нуля (для всех категорий налогоплательщиков или же для отдельных категорий граждан). Таким образом, при заключении сделок купли-продажи нежилых помещений следует заблаговременно интересоваться актуальными нормами регионального законодательства, регулирующими порядок налогообложения доходов при соответствующих сделках.

Рассмотрим теперь подробнее то, как исчисляется налог на доходы от продажи объектов нежилой недвижимости, в случае, если данные доходы подлежат налогообложению.

В соответствии с Налоговым кодексом РФ (в редакции, действующей в 2019 году) доход при продаже квартиры, дачи, жилого дома, земельного участка, гаража, или любой другой недвижимости облагается налогом.

Статьей 224 Налогового кодекса РФ установлено, что доход от продажи недвижимости облагается по ставке 13 %. Подробнее о ставках НДФЛ можно прочитать в разделе по ссылке.

В каких случаях необходимо платить налог

Законодательством установлен минимальный срок владения недвижимым имуществом (в отношении недвижимости, приобретенной после 01.01.2016). Если срок владения меньше данного срока необходимо уплатить налог.

Справочно. Для недвижимости, приобретенной до 01 января 2016 года, минимальный срок владения составлял три года.

Случаи, при которых минимальный срок владения составляет 3 года

Внесенными в 2016 году изменениями в Налоговый кодекс РФ установлено, что минимальный срок владения объектом недвижимого имущества (по истечение которого налогоплательщик освобождается от уплаты налога) составляет 3 года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником;

- право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации;

- право собственности на объект недвижимого имущества получено налогоплательщиком – плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

Случаи, при которых минимальный срок владения составляет 5 лет

В остальных случаях минимальный предельный срок владения объектом недвижимого имущества составляет пять лет, если иное не установлено Законом субъекта РФ.

Таким образом, минимальный срок владения недвижимостью, по истечению которого налогоплательщик освобожден от уплаты налога в размере 13 %, составляет 5 лет.

При продаже имущества, находившегося в собственности более 5 лет, налог платить не нужно. В этом случае также не требуется заполнять и сдавать налоговую декларацию.

Важно. При продаже недвижимости при ее владению меньше трех лет (например, в отношении подаренной квартиры) или менее пяти лет (при покупке квартиры после 01.01.2016), продавцу необходимо заполнить и подать декларацию по форме 3-НДФЛ и рассчитать сумму налога самостоятельно.

Напомним, срок сдачи декларации – до 30 апреля года, следующего за годом продажи недвижимости , то есть при продаже недвижимости в 2016 году налоговую декларацию необходимо подать до 30 апреля 2017 года, при продаже недвижимости в 2017 году – до 30 апреля 2018 года, при продаже объекта недвижимости в 2018 году – до 30 апреля 2019 года.

Подавать декларацию в налоговый орган необходимо во всех случаях продажи недвижимости, которая находилась во владении менее минимального срока.

Декларацию необходимо подавать в налоговую инспекцию по месту жительства. Это можно сделать лично, почтовым отправлением с описью вложения или в электронной форме (в том числе через портал ГОСУСЛУГИ или личный кабинет налогоплательщика). О всех случаях, при которых необходимо подать декларацию 3-НДФЛ, можно прочитать в статье по ссылке.

Расчет налога при продаже недвижимости

Действующим законодательством предоставлено право продавцу воспользоваться либо налоговым вычетом при продаже недвижимости либо рассчитать налог с учетом понесенных затрат на ее приобретение. При подаче декларации налогоплательщик сам может определить, какой из вариантов ему более выгоден.

Налог от продажи недвижимости с учетом налогового вычета

При расчете суммы налога с учетом налогового вычета применяют формулу:

НДФЛ = (С дох – ИВ) x 13%,

- где С дох – сумма дохода от продажи объекта недвижимости;

- ИВ – налоговый имущественный вычет.

Сумма дохода от продажи определяется в соответствии с договором купли-продажи. При этом если цена продажи недвижимости меньше, чем его кадастровая стоимость на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект (если кадастровая стоимость определена на указанную дату), умноженная на понижающий коэффициент 0,7, то доход от продажи рассчитывается следующим образом (п. 5 ст. 217.1 НК РФ):

С дох = кадастровая стоимость на 1 января x 0,7.

Справочно. Статьей 220 НК РФ установлен размер налогового вычета в размере от 250 тысяч рублей до одного миллиона рублей.

База по налогу на имущество определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, если иное не предусмотрено НК РФ.

Среднегодовая стоимость имущества – это частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база, в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца и последнее число года, на количество месяцев в налоговом периоде, увеличенное на единицу.

При этом остаточная стоимость имущества должна учитываться в том значении, в котором она сформирована в соответствии с порядком ведения бухгалтерского учета на соответствующую дату.

Согласно ПБУ 6/01 единица учета основных средств — это инвентарный объект. Если у одного объекта несколько частей, сроки полезного использования которых существенно различаются, каждая из них учитывается как самостоятельный инвентарный объект.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухучету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов.

В отношении отдельных видов недвижимости, признаваемой объектом налогообложения, налог исчисляется исходя из кадастровой стоимости (п. 1 ст. 378.2 НК РФ). Это, в частности:

- административно-деловые и торговые центры и помещения в них;

- нежилые помещения, предназначенные либо фактически используемые для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств.

Особенности определения налоговой базы в отношении указанных видов недвижимости устанавливаются законом субъекта РФ. Причем в утверждаемый региональным органом власти перечень включаются только налогооблагаемые объекты, названные в первых двух группах.

Таким образом, объекты недвижимости, не учитываемые на балансе в качестве основных средств, не облагаются налогом на имущество, за исключением не учтенных в качестве основных средств жилых домов и жилых помещений (письмо Минфина РФ от 03.04.2017 № 03-05-05-01/19468).

В качестве условий признания зданий административно-деловыми (торговыми) центрами, облагаемых «кадастровым» налогом, определены:

- вид разрешенного использования земельного участка;

- разрешенное использование здания;

- фактическое использование здания.

Административно-деловым центром или торговым центром (комплексом) признается отдельно стоящее нежилое здание (строение, сооружение), помещения в котором принадлежат одному или нескольким собственникам, и которое отвечает хотя бы одному из условий, установленных п. 3 и 4 ст. 378.2 НК РФ.

Вид фактического использования зданий (строений, сооружений) и помещений определяется уполномоченным органом исполнительной власти субъекта РФ.

Региональный орган власти определяет на соответствующий налоговый период перечень объектов недвижимости, в отношении которых налоговая база определяется как кадастровая стоимость (п. 7 ст. 378.2 НК РФ).

Таким образом, если здание (строение, сооружение) безусловно и обоснованно определено административно-деловым или торговым центром и включено в названный перечень, то все помещения в нем, принадлежащие одному или нескольким собственникам, облагаются исходя из кадастровой стоимости вне зависимости от отсутствия этих помещений в перечне (письмо ФНС РФ от 16.03.2017 № БС-4-21/4780).

На уровне субъектов РФ не позднее 1-го числа очередного налогового периода по налогу на имущество определяется перечень объектов «кадастровой» недвижимости. Данный перечень направляется в налоговый орган по субъекту и размещается на его официальном сайте или на официальном сайте региона.

Таким образом, перечень, определенный на следующий налоговый период, должен быть составлен не позднее 1 января календарного года соответствующего налогового периода.

Минфин РФ считает: если здание, принадлежащее одному собственнику, обоснованно определено административно-деловым (или торговым) центром и включено в перечень, то данное здание (с учетом всех помещений в нем) облагается исходя из кадастровой стоимости, указанной в нем (письмо Минфина РФ от 07.03.2017 № 03-05-05-01/12741).

А как определить налоговую базу, если недвижимость находится в общей долевой или общей совместной собственности? В первом случае – исходя из кадастровой стоимости помещения, принадлежащего каждой компании, пропорционально ее доле в праве общей собственности. Во втором же случае кадастровая стоимость объекта подлежит распределению в равных долях (письмо Минфина РФ от 12.04.2017 № 03-05-04-01/21781, направленное письмом ФНС РФ от 18.04.2017 № БС-4-21/7363).

Если кадастровая стоимость помещения не определена, налоговая база рассчитывается как доля кадастровой стоимости здания (строения, сооружения), в котором оно находится, соответствующая доле площади помещения в общей площади здания (п. 6 ст. 378.2 НК РФ).

Если здание не включено в указанный перечень, то налоговая база определяется как среднегодовая стоимость имущества (письмо Минфина РФ от 17.06.2015 № 03-05-05-01/35000).

При этом кадастровая стоимость недвижимости может быть изменена в течение календарного года. Это может быть следствием:

- изменения рыночной конъюнктуры, методических подходов к определению кадастровой стоимости;

- недостоверности сведений об объекте недвижимости, использованных при определении его кадастровой стоимости.

В результате кадастровая стоимость объекта оценки может быть изменена как в сторону уменьшения, так и в сторону увеличения.

По законам Российской Федерации налог с продажи имущества уплачивается гражданами, если в результате сделки был получен доход. Но есть и другие нюансы налогообложения при продаже недвижимости, которые стоит учитывать. Например, размер налога зависит от статусной принадлежности гражданина, стоимости и характера продаваемой недвижимости.

По последним изменениям налог с продажи имущества физических лиц в 2017 году уплачивается в следующих случаях:

- При продаже квартиры, которая зарегистрирована на владельце менее трех лет;

- При продаже автотранспорта, находящегося в имении менее трех лет;

- При продаже частного дома, который находится в собственности менее трех лет.

Недвижимость, зарегистрированная после 2016 года, может быть продана без уплаты налога только по истечении 5 лет – то есть минимальный порог был значительно увеличен в соответствии с изменениями на 2017 год.

Налог при продаже имущества выплачивается в соответствии со следующими ставками:

- Для резидентов России налоговая ставка будет равна 13 процентов от полученных налогов;

- Для нерезидентов Российской Федерации налоговая ставка намного выше – целых тридцать процентов от полученной прибыли.

Это важно! Статус резидента и нерезидента определяется не только по гражданству. Так, гражданин России может быть признан нерезидентом, если имеет вид на жительство в другой стране. Или же в том случае, если гражданин проживает в другой стране более 6 месяцев. В свою очередь, резидентом может быть признан гражданин, имеющий вид на жительство в Российской Федерации.

Налогами облагается только прибыль с продажи недвижимости. То есть налог взимается не обязательно с суммы, за которую продается недвижимое имущество. Прибылью в таком случае признается разница между ценой продажи и стоимостью покупки, но только при условии, что документально была подтверждена стоимость покупки. Если документов не сохранилось, то прибылью будет признана вся сумма, которую получил продавец, но и ее можно снизить (об этом будет написано в продолжении статьи).

В этом видео рассказывается об основных моментах по выплатам налога на недвижимое имущество при продаже:

Как избежать выплат по налогу на недвижимость при продаже?

Налог на продажу имущества находящегося в собственности менее 3 лет взимается со всех граждан, получивших прибыль со сделки. Избежать выплат можно в следующих случаях:

- Если в результате сделки продавец не получил никакой прибыли. То есть стоимость, за которую была куплена недвижимость, равна стоимости продажи или меньше ее. В таком случае платить налог на прибыль не придется, так как прибыли получено не было. Но только при условии, что у продавца сохранился документ, который подтверждает стоимость автомобиля (квартиры, дома) на момент покупки. Кроме того, к стоимости недвижимости может быть добавлена сумма, которую вложил в нее владелец, также при условии предоставления соответствующих документов;

- Если прибыль с продажи автомобиля составила менее четверти миллиона, то есть менее 250 тысяч рублей. В таком случае продавец имеет право на использование налогового вычета в размере 250 тысяч. В год разрешено использовать лишь один налоговый вычет. При продаже частного дома или квартиры налоговый вычет составит уже 1 миллион рублей, что очень существенно. Вычет может не позволить полностью избежать выплат (если составляет более 250 000 или 1 миллиона соответственно), но поможет уменьшить сумму выплат;

- Если недвижимость находилась в собственности более трех лет (в некоторых случаях более пяти – об этом написано выше). В таком случае прибыль с продажи налогообложению не подвергается.

Задекларировать прибыль, полученную в результате сделки, гражданин обязан не позднее 30 апреля того года, которой следует за годом сделки (но и не раньше первого января этого года). Декларированию в обязательном порядке подлежат все сделки, при которых продавалось имущество, находящееся в собственности менее 3(или 5) лет. Вне зависимости от необходимости в выплатах налогов.

К декларации прилаживаются все документы, которые подтверждают факт освобождения от налога, а также вписывается сумма налогового вычета. Если недвижимость старше трех (или пяти) лет, то предоставлять декларацию по закону не нужно. Выплаты налогов в бюджет принимаются до 15 июля (только после подачи декларации).

Далее будут рассмотрены различные случаи, при которых налог с продажи имущества выплачивается или не выплачивается:

Срок владения недвижимостью, при котором нужно платить налог с продажи, уменьшат

Послабление коснется граждан, владеющих единственным жильем

Вновь уменьшить минимальный срок владения недвижимостью, освобождающий собственников при продаже жилья от уплаты налога на доход физических лиц, намерены федеральные власти. Минфин уведомил о начале разработки законопроекта, вносящего соответствующие поправки в Налоговый кодекс РФ.

Согласно документу, минимальным сроком, позволяющим продавцам квартиры или другого недвижимого имущества не платить подоходный налог, будет три года владения жильем. Правда, подобное послабление станет действовать только в отношении налогоплательщиков, имеющих в собственности единственное жилое помещение.

В последний раз минимальный срок владения недвижимостью, по истечении которого можно не уплачивать налог от его продажи, менялся в начале 2016 года — тогда его увеличили с трех до пяти лет. Новшество распространялось на недвижимое имущество, приобретенное и оформленное в собственность после 1 января 2016 года. При продаже жилья, купленного до этого времени, продолжал действовать прежний, трехлетний, минимум, независимо от даты реализации квартиры.

Кроме того, на исчисление минимального срока владения имуществом сейчас влияют и другие факторы. Например, он будет трехлетним, если выставленная на продажу квартира была унаследована или подарена близкими родственниками, либо право собственности было получено в результате приватизации, или же продавец стал владельцем жилья по договору пожизненного содержания с иждивением его прежнего владельца.

Как пояснили в Минфине, вернуться к прежнему, трехлетнему, минимальному сроку, освобождающему граждан от уплаты налога на доход от продажи недвижимости, ведомству поручил Президент РФ. Свое поручение он мотивировал необходимостью снижения налогового бремени для россиян, у которых в собственности имеется лишь одна квартира. Планируется, что нововведение начнет действовать в январе 2020 года.

Срок владения недвижимостью, при котором нужно платить налог с продажи, уменьшат

Послабление коснется граждан, владеющих единственным жильем

сегодня в 16:08, просмотров: 6

Вновь уменьшить минимальный срок владения недвижимостью, освобождающий собственников при продаже жилья от уплаты налога на доход физических лиц, намерены федеральные власти. Минфин уведомил о начале разработки законопроекта, вносящего соответствующие поправки в Налоговый кодекс РФ.

фото: Роман Орлов

Согласно документу, минимальным сроком, позволяющим продавцам квартиры или другого недвижимого имущества не платить подоходный налог, будет три года владения жильем. Правда, подобное послабление станет действовать только в отношении налогоплательщиков, имеющих в собственности единственное жилое помещение.

В последний раз минимальный срок владения недвижимостью, по истечении которого можно не уплачивать налог от его продажи, менялся в начале 2016 года — тогда его увеличили с трех до пяти лет. Новшество распространялось на недвижимое имущество, приобретенное и оформленное в собственность после 1 января 2016 года. При продаже жилья, купленного до этого времени, продолжал действовать прежний, трехлетний, минимум, независимо от даты реализации квартиры.

Кроме того, на исчисление минимального срока владения имуществом сейчас влияют и другие факторы. Например, он будет трехлетним, если выставленная на продажу квартира была унаследована или подарена близкими родственниками, либо право собственности было получено в результате приватизации, или же продавец стал владельцем жилья по договору пожизненного содержания с иждивением его прежнего владельца.

Как пояснили в Минфине, вернуться к прежнему, трехлетнему, минимальному сроку, освобождающему граждан от уплаты налога на доход от продажи недвижимости, ведомству поручил Президент РФ. Свое поручение он мотивировал необходимостью снижения налогового бремени для россиян, у которых в собственности имеется лишь одна квартира. Планируется, что нововведение начнет действовать в январе 2020 года.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.