Описание страницы: риски компаний при сотрудничестве с самозанятыми от профессионалов для людей.

Содержание

Многие организации пользуются услугами физических лиц: у одних работает копирайтер, у других — дизайнер, у третьих — частное лицо, занимающееся внешнеэкономической деятельностью. Оформляют такое сотрудничество двумя способами:

- Работают нелегально. Договор не составляется, в штате сотрудник не числится, а оплату переводят на карту. Все довольны. Организация экономит на зарплатных налогах 30% и НДФЛ, а работник получает всю сумму без удержаний и не отчитывается перед государством.

- Заключают договор гражданско-правового характера. Организация уплачивает взносы в ПФР и ФОМС, а с физического лица удерживается 13% НДФЛ.

Однако, с 1 января 2019 года начал действовать налог на профессиональный доход или “налог для самозанятых”. Теперь с такими сотрудниками можно работать в открытую и не платить налоги. Как это сделать и какие документы оформить, узнаете в этой статье.

С нового года в 4-х регионах России начал действовать новый налог на профессиональный доход (НПД). В народе его называют «налог на самозанятых». Правительство решило провести эксперимент и вывести из тени безработных. Выяснилось, что в России более 38 млн человек нигде не работают, а государство не получает 9 трлн рублей. Эксперимент проходит в Москве и МО, Калуге и Калужской области, Казани и по Республике Татарстан, рассчитан на 10 лет и будет действовать с 01 января 2019 года до 31 декабря 2028 года. Если результаты эксперимента устроят правительство, новый налог введут во всех регионах.

Кто-то из самозанятых называет новый закон «миной замедленного действия», а кто-то ждал его с нетерпением. Это те, кто устал работать «в тёмную», боятся контрольных проверок налоговиков и штрафов за незаконную предпринимательскую деятельность. Они готовы платить налоги и работать спокойно.

Это специалисты, которые работают только на себя, не имеют сотрудников и общаются с заказчиками напрямую.Они могут оказывать услуги как физическим лицам, так и организациям. Чаще всего, это люди из сферы услуг — таксисты, копирайтеры, сантехники, уборщицы, интернет-маркетологи и другие. Они могут днём работать как наёмные сотрудники, а в свободное время подрабатывать как самозанятые. Например, Софья работает посменно продавцом в магазине автозапчастей. В те дни, когда она свободна, пишет статьи, посты для автомобильных сайтов и групп. Закон ограничил доход самозанятых — не более 2,4 млн рублей в год или 200 тысяч рублей в месяц.

| Видео (кликните для воспроизведения). |

Государство учло опасения самозанятых и создало для работы такие условия:

Представим такую ситуацию. В оптово-розничной компании работает кладовщиком дядя Саша. Его оклад равен 30 тысячам рублей, и работодатель платит за него налоги в бюджет:

- страховые взносы 30% – 9000 рублей

- НДФЛ 13% – 3900 рублей

- Итого сборов: 12 900 рублей

Предположим, что в 2019 года дядя Саша выходит на пенсию. Отдел кадров предлагает нового сотрудника Владимира, который зарегистрировался как самозанятый. Организация заключает с ним гражданско-правовой договор и увеличивает его зарплату на 6% — налог на профессиональный доход. Экономия очевидна: вместо 12 900 рублей налоги составят 1800 рублей.

Оптимизировать налоги с помощью перевода сотрудников в самозанятые не удастся

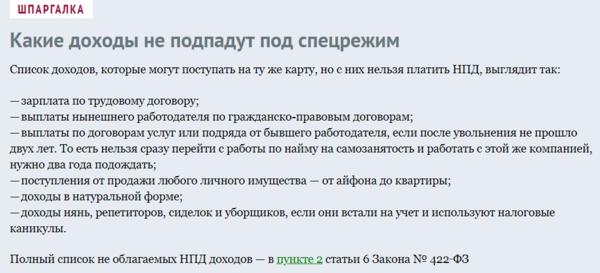

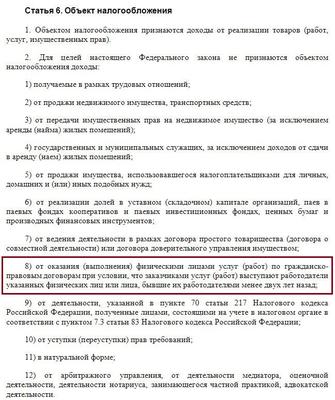

Нельзя расстаться с работником и оформить его как самозанятого. Согласно п.п. 8 п.1 статьи 6 закона 422-ФЗ от 27.11.2018г., работодатель в течение 2-х лет после увольнения не может заключить договор с бывшим сотрудником. Это грозит доначислением страховых взносов, подоходного налога и сверху штрафом. Отследить нарушение просто: в чеке, который формируется в приложении “Мой налог”, самозанятый указывает ИНН плательщика. Эти сведения сразу поступают в ФНС. Легко сопоставить, являлся ли самозанятый сотрудником данной организации. Поэтому, опасно привлекать бывших работников, зато можно работать с новыми.

Строительные организации могут использовать труд иностранцев из Армении, Киргизии, Республики Беларусь и Казахстана. Они имеют право оказывать услуги на территории России как самозанятые.

- Меньше работы отделу кадров. При приёме на работу физического лица появляется много бумажной волокиты: принять на работу, оформить трудовой договор, включить в штатное расписание, рассчитать зарплату и перечислить налоги, начислять отпускные. При работе с самозанятым достаточно оформить договор и получить чек за оказанные услуги.

- Низкие налоги. Затраты на самозанятого равны нулю. Все налоги они платят сами, зато организация экономит на страховых взносах 30%, подоходном налоге и социальных выплатах.

- Увеличение расходов. Стоимость услуг включается в расходы организации. Бумажный или электронный чек, полученный от самозанятого, можно списать в затраты и снизить налогооблагаемую базу.

Схема работы похожа на взаимодействие с ИП. Чтобы налоговики не переквалифицировали договор с самозанятыми в трудовой, воздержитесь от таких фраз как «заработная плата», «испытательный срок», «место работы» и «должность». Вместо этого пишите «исполнитель», «подрядчик», «срок действия договора». Иначе налоговая инспекция доначислит самозанятому НДФЛ, страховые взносы и все социальные выплаты: отпускные, компенсации и больничные.

Заключите с самозанятым договор гражданско-правового характера — возмездное оказание услуг, аренды, подряда и другие. Обязательные пункты договора:

- укажите статус физического лица — самозанятый, который обязуется платить налоги за себя самостоятельно

- обозначьте размер штрафа — 30%. Если человек перестанет быть самозанятым раньше срока действия договора, из этой суммы вы заплатите страховые взносы

- внесите пункт о том, что самозанятый не снимется с учета на время действия договора

Возьмите справку, что человек зарегистрировался как самозанятый. Справка формируется в приложении «Мой налог». Для этого самозанятому нужно зайти в Личный кабинет, перейти на вкладку «Настройки», спуститься в раздел «Справки» и нажать «Сформировать». Справка выдается мгновенно в ПДФ-формате. Внизу бланка есть электронная подпись самозанятого, что делает бумажку документом. Никаких дополнительных заверений не требуется.

Вот так выглядит справка самозанятого с сайта ФНС

Новый налоговый режим выгоден для организаций при работе с самозанятыми. Юрлица экономят на налогах, социальных взносах и оформлении дополнительных бумаг.

Заключайте договора с «новыми» самозанятыми, а вот увольнение сотрудников для перевода в статус самозанятого грозит штрафами, пенями и начислением 43% налогов.

Грамотно оформляйте договора гражданско-правового характера, чтобы ФНС не могла переквалифицировать договор в трудовой.

Автор: Елена Воробьёва

Руководитель департамента бухгалтерского и правового консалтинга

“Перевод” работников в самозанятые: мифы и реальность

Анастасия Кузьмина,

Руководитель налоговой практики Capital Legal Services

С 1 января 2019 года в России ввели налог на профессиональный доход граждан, известный в СМИ как “налог на самозанятых”. Как ранее писал ГАРАНТ.РУ, нововведения представляют собой эксперимент, проводимый в четырех субъектах РФ – Москве, Московской и Калужской областях, а также в Республике Татарстан.

Цель, которую преследовал законодатель, понятна и проста – с помощью льготных условий вывести самозанятых из тени. Так, по общему правилу все фрилансеры обязаны уплачивать со своих доходов НДФЛ по общей ставке 13%, либо регистрироваться в качестве ИП. С 1 января 2019 года государство предлагает самозанятым из указанных регионов после регистрации в статусе самозанятого уплачивать налог в размере 4% в отношении дохода от сделок с физическими лицами и 6% от дохода по сделкам с ИП и юридическими лицами.

К середине января, по словам министра финансов РФ Антона Силуанова, через специальное мобильное приложение “Мой налог” зарегистрировалось уже более 8 тыс. человек.

Между тем, чуть ли не в первые рабочие дни нового года в сети стали появляться “советы” для работодателей по “реструктурированию” трудовых отношений со своими работниками. Суть предложения заключается в “переводе” всех или какой-то части сотрудников в статус самозанятых, что означает по факту их увольнение с последующим оформлением отношений с помощью гражданско-правовых договоров.

Что это дает юрлицам или ИП? Довольно существенную экономию на налогах и взносах. Работодатели, во-первых, теряют статус налогового агента по НДФЛ в отношении своего уже бывшего работника, поскольку “самозанятые” освобождены от уплаты НДФЛ по тем доходам, которые облагаются налогом на профессиональный доход (п. 8 ст. 2 Федерального закона от 27 ноября 2018 г. № 422-ФЗ, далее – Закон № 422-ФЗ), а также не уплачивают за него страховые взносы. Более того, вознаграждение, выплаченное по гражданско-правовому договору, может варьироваться выгодным для обеих сторон образом и учитываться у компании в качестве расхода, уменьшая налоговую базу по налогу на прибыль.

Еще один плюс для работодателя – никаких гарантий в соответствии с Трудовым кодексом в отношении своих “бывших”: выходные пособия, ежегодный оплачиваемый отпуск, пособие на случай временной нетрудоспособности – все это больше не является обязанностью бывшего работодателя (глава 19, ст. 178, глава 28 ТК РФ).

Вместе с тем, и бывший работник больше не обязан подчиняться принятым в организации правилам: например, сидеть в офисе привычные 8 часов с перерывом на обед или соблюдать правила, связанные с прекращением отношений (например, предупреждать о расторжении договора за две недели). В принципе для выполнения обязательств по договору вообще необязательно появляться в офисе – но все, конечно, зависит от характера работы или услуги, о которой договорились с бывшим работодателем.

Екатерина Жарова,

юрист Capital Legal Services

На первый взгляд, такие перспективы могут показаться заманчивыми. Однако подобные советы “по оптимизации” ничем не отличаются от ранее использовавшихся, хорошо известных и наказуемых еще во времена ЮКОСа схем с использованием сотрудников, которые “перешли” на ИП. Поэтому, прежде чем думать о такой “оптимизации” но уже с использованием самозанятых вместо ИП, советую сначала проанализировать хотя бы уже сформировавшуюся практику, а именно на что обращает внимание налоговый инспектор при переквалификации гражданско-правовых отношений в трудовые.

Как показывает практика, для налоговых органов и судов формальный статус физических лиц, а также наименование договора не значат ровно ничего в отсутствие экономического обоснования тех или иных действий и изменений во взаимоотношениях (Определение Верховного Суда РФ от 27 февраля 2017 г. № 302-КГ17-382 по делу № А58-547/2016). При этом, следует помнить о том, что нахождение бывшего работника в офисе и практически на том же рабочем месте может быть воспринято как один из признаков сохраняющихся трудовых отношений, что повлечет за собой риск переквалификации отношений. При этом, отсутствие трудовых споров между обществом и предпринимателями, а также отказ лиц от прав и гарантий, установленных трудовым законодательством, не принимаются в качестве имеющих правовое значение для определения налоговых обязательств.

| Видео (кликните для воспроизведения). |

То есть если вы скажете, что используете самозанятых вместо работников, потому что это позволяет экономить на налогах, инспекция вашу предприимчивость не оценит. Потому что при принятии бизнес-решений, как бы это несправедливо не звучало, вы не можете руководствоваться исключительно соображениями налоговой экономии. Об этом неоднократно напоминала ФНС России (письмо ФНС России от 31 октября 2017 года № ЕД-4-9/22123@, письмо ФНС России от 11 августа 2017 № СА-4-7/15895@). Поэтому думайте, как обосновать разумную деловую цель, планируя реструктуризацию. Или при желании не нанимать сотрудников в принципе, а сотрудничать только с самозанятыми или ИП.

Во-вторых, все эти вредные советы бизнесу в принципе вызывают вопросы – закон о самозанятых напрямую говорит нам о том, что для освобождения от соответствующих налогов и законного использования специального режима в виде налога на профессиональный доход, должно пройти не менее двух лет (!). Только тогда доход от деятельности бывшего работника будет приводить к указанным выше благоприятным налоговым последствиям для обеих сторон и не вызовет подозрений у проверяющих (подп. 8 п. 2 ст. 6 Закона № 422-ФЗ).

Таким образом, при всем желании физическое лицо не может пользоваться льготным экспериментальным режимом и считаться самозанятым при сотрудничестве с бывшим работодателем на протяжении двух лет после формального увольнения. Данный доход, не признаваясь объектом по льготному режиму, будет объектом НДФЛ и облагаться по общей ставке 13%, а компания при этом должна будет заплатить и страховые взносы.

Тревожная информация о массовом переводе с 1 января сотрудников в самозанятых в московском регионе пока ничем не подтверждается. Однако ФНС России уже предупредила, что выявлять незаконные случаи массового перевода сотрудников у них в любом случае не составит труда.

При этом следует отметить, что просто так “массово” перевести работников, не привлекая внимания, вряд ли получится – предполагается либо следование процедуре сокращения штата, предполагающей выплаты работнику заработной платы, компенсации за неиспользованный отпуск, выходного пособия, а также среднего месячного заработка на период трудоустройства (п. 2 ч. 1 ст. 81 ТК РФ), либо расторжение договора по соглашению сторон (ст. 78 ТК РФ). Не исключено, что некоторые работодатели захотят избрать второй путь, при этом прибегая, в том числе к прессингу по отношению к работникам. В таком случае, нельзя исключать риска того, что в случае спора с проверяющими работник сам укажет на то, что его новый статус не является добровольным и, по сути, он остался в подчинении работодателя.

С момента введения налога на профессиональный доход прошло чуть более месяца и судебная практика по данному вопросу начнет формироваться не сразу. Однако не вызывает сомнений, что налоговые органы будут оценивать такую деятельность в каждом конкретном случае в соответствии с ее действительным экономическим смыслом. Случаи успешной переквалификации налоговыми органами гражданско-правовых отношений в трудовые хорошо известны судебной практике. Так, например, в постановлении Арбитражного Суда Восточно-Сибирского округа от 27 октября 2016 г. по делу № А58-547/2016 [оставлено без изменений Определением Верховного Суда РФ от 27 февраля 2017 г. № 302 КГ17 382. – ГАРАНТ.РУ], суд встал на сторону налоговой инспекции, которая рассмотрела сложившиеся правоотношения между организацией и рядом ИП в соответствии с действительным экономическим смыслом деятельности привлекаемых к работе предпринимателей. Подходы налоговых органов к данному вопросу уже выработаны и усилены устойчивой судебной практикой, в том числе на уровне ВС РФ.

Нельзя забывать, что обороты набирает и практика по ст. 54.1 Налогового кодекса, запрещающая искажение сведений о фактах хозяйственной жизни и применение которой означает не только доначисление налогов, штрафов и пени, но и последующее привлечение к уголовной ответственности.

В любом случае массовое увольнение сотрудников, которые потом получат статус самозанятых, даже в отсутствие в дальнейшем прямых взаимоотношений с ними, как минимум, привлечет внимание и может потребовать дополнительных объяснений.

Сотрудничество с самозанятыми: 5 преимуществ для работодателя

Руководителям привычнее, когда сотрудники работают в офисе. Но удаленная работа — растущий тренд. За год количество фрилансеров в России увеличилось с 10 до 18%, а для 11% фриланс стал основным источником дохода. С 2017 года Правительство РФ выводит работающих на себя «из тени» — присваивает им статус «самозанятых» и разрабатывает специальный налоговый режим. Почему работодателям выгодно сотрудничать с самозанятыми исполнителями, рассказывает Евгений Барулин, руководитель направления самозанятости в «Севергрупп Talent Tech».

Эксперты Ernst&Young предполагают, что к 2020 году каждый пятый работник в мире не будет состоять в штате. Внештатные сотрудники востребованы в компаниях разного масштаба. Согласно исследованию Remote Year, 61% опрошенных работают в компаниях среднего и малого бизнеса и только 39% — в международных корпорациях.

В России понятие «фрилансер» шире. Это не только сотрудники, которые работают не в офисе, но и представители разных профессий: таксисты, водители, парикмахеры, мастера по ремонту и многие другие. Их всех относят к самозанятым, если они не состоят в штате, самостоятельно платят налоги и заботятся о собственном социальном обеспечении.

Сейчас официально получить статус «самозанятого» могут няни, репетиторы, клинеры и сиделки, которые оказывают услуги для личных и домашних нужд. Но в текущем году разрабатывается проект нового налогового режима, который упростит жизнь и другим фрилансерам.

Законодатели планируют существенно расширить перечень видов деятельности, которые будут относиться к самозанятости. Сегодня приходится регистрировать ИП, если вы — не няня, а программист, который работает на себя. Если вас отнесут к самозанятым, сложная регистрация не понадобится — достаточно будет уведомить налоговую через специальное мобильное приложение. Также предполагаются послабления в налогах и страховых взносах: самозанятые смогут авансом на год уплатить страховые взносы по пониженной ставке — 5% МРОТ в месяц, из которых на пенсионное страхование пойдет 3%, на медицинское — 2%.

Самозанятость выгодна не только исполнителям, но и компаниям. Нанимая на работу фрилансера, учитывайте некоторые нюансы. Если сотрудник получает зарплату, то он оформляется по трудовому договору. Самозанятым он будет считаться, если подписать гражданско-правовой договор и установить сдельную оплату. Тогда работодатель не должен предоставлять рабочее место, 8-часовой рабочий день и отпуск. Рассмотрим подробнее, что получает бизнес, принимая на работу самозанятых.

Снижение затрат на организацию рабочего места. Самозанятый сотрудник не требует офисной площади, мебели и оргтехники. Он самостоятельно организует рабочее место там, где ему удобно работать. IBM сократила офисную площадь на 7 млн кв. м., когда перевела часть сотрудников на удаленный формат работы. Теперь размер офиса не ограничивает рост компании. Бизнес может быстро нанять большое количество сотрудников, оставаясь в прежнем помещении.

Снижение ФОТ. Работа с удаленными сотрудниками снижает затраты на оплату труда. Это происходит за счет существенной разницы в зарплатах между регионами России. Средняя зарплата, например, IOS-разработчика составляет в Москве 120 тысяч рублей, в Санкт-Петербурге — 100 тысяч, в Краснодаре — 65, а в Омске — 55. Иногда разница составляет в два раза для сотрудников одинакового профессионального уровня, но из разных регионов.

Отсутствие отчислений в фонды. Удаленные сотрудники часто работают как индивидуальные предприниматели, поэтому на них не распространяется действие Трудового кодекса. Они самостоятельно уплачивают страховые взносы и сами заботятся о больничных, отпуске и пенсии. Поправки Минтруда к Трудовому кодексу также выводят самозанятых из сферы действия трудового законодательства, поэтому они также будут оплачивать все взносы самостоятельно.

Доступ к лучшим кадрам. Когда работодатель не привязан к месту расположения офиса, он может выбирать из лучших соискателей. Возможность работать из любого удобного места не ограничивает сотрудника в выборе компании. Он может быть гениальным программистом, жить в Новосибирске, а работать на компанию в Санкт-Петербурге. И, наоборот, компания может размещаться в Туле, а нанимать профессионалов из столицы.

На Западе именно доступ к лучшим профессиональным кадрам без ограничений страны проживания является движущей силой для Remote Work. Евангелистами удаленной работы выступают IT-компании 37signals и Stack Overflow. Джефф Этвуд, сооснователь последней, подчеркивает, что правило «всегда нанимайте лучших людей» действует тогда, когда вы не ограничены территорией города.

Рост производительности. Главный страх работодателей перед наймом удаленных сотрудников — недоверие. Многие считают, что люди не могут эффективно трудиться без постоянного надзора.

Однако и в офисе сотрудники часто заняты посторонними делами: разговорами, чаепитием и соцсетями. Работодатели борются с этим, устанавливая тайм-трекеры. Но более простое решение — четкие KPI и критерии оценки производительности.

Понятные KPI освобождают руководство от тотального контроля, за процесс ответственен сам сотрудник. Если дополнительно связать KPI и оплату, получится эффективная мотивация персонала. В итоге вырастет общая производительность, потому что команда будет состоять из высокомотивированных и самоорганизованных сотрудников.

Самозанятые сотрудники подходят не для каждой работы — эффективнее всего они будут трудиться в сферах, в которых можно поставить четкие критерии производительности. Если в вашей компании определены понятные KPI, не отказывайтесь от самозанятых соискателей. Они действительно могут открыть большие возможности.

Самозанятые граждане: полный список видов деятельности 2019

С 1 января 2019 года любой человек может зарегистрироваться в качестве самозанятого и платить минимальный налог с доходов. Узнайте, какими видами деятельности могут заниматься самозанятые граждане в 2019 году (полный список). Также в статье вы найдете пошаговую инструкцию для бухгалтера: как оформить договор с самозанятым, какие есть ограничения, можно ли перевести работников на специальный налоговый режим для экономии на налогах.

С 1 января 2019 года появился новый налоговый режим – налог на профессиональный доход (НПД). Гражданин или ИП может зарегистрироваться в качестве самозанятого и платить минимальный налог с доходов. Правда, пока новый налоговый режим действует только в четырех регионах:

- Москва,

- Московская область,

- Калужская область,

- Татарстан

Самозанятый гражданин: виды деятельности 2019, полный список

Налог на профессиональный доход могут платить граждане, если реализуют продукцию собственного производства, выполняют работы или оказывают услуги другим физлицам или организациям. Главное правило: у самозанятого не должно быть наемных работников.

Как такового списка видов деятельности для нового налогового режима в законе не предусмотрено. Зато там есть ряд ограничений. Так нельзя применять специальный налоговый режим, если гражданин:

- 4% с дохода от реализации физлицам;

- 6% с дохода от реализации ИП и юрлицам.

Инструкция для бухгалтера: как работать с самозанятыми

Некоторые работодатели увидели способ налоговой оптимизации в новом налоге для самозанятых граждан. Мы проанализировали закон от 27.11.2018г. №422-ФЗ и выяснили, безопасная ли такая оптимизация. Так же мы расскажем, как компании правильно оформить отношения с самозанятым и не столкнуться с проблемами при проверках.

- Вместо НДФЛ налог в размере 6%,

- Не нужно платить страховые взносу в фонды.

- не работали в компании по трудовому договору,

- раньше работали в компании по трудовому договору, но уволились более, чем два года назад.

- Упрощенный прядок регистрации,

- Отсутствие необходимости сдавать отчетность,

- Отсутствие необходимости платить страховые взносы,

- Льготные налоговые ставки:

- Новый налог введен в четырех субъектах РФ в порядке эксперимента (город Москва, Московская область, Калужская область, Республика Татарстан),

- Максимальный доход, при котором можно применять налог для самозанятых, равен 2,4 млн.руб.,

- Самозанятые, в отличие от обычных предпринимателей, не могут нанимать работников.

- Запрещены некоторые виды деятельности (п.2 ст.4 закона от 27.11.2018г. №422-ФЗ):

Чем рискует компания, заключая договор с самозанятым?

- г.Москва,

- Московская область,

- Калужская область,

- Республика Татарстан.

Не рекомендуемые формулировки

Договор на выполнение работ / договор на оказание услуг

Сторона 1, сторона 2

Исполнитель обязуется выполнять функции IT-специалиста…

Исполнитель обязуется выполнять работы по созданию программного комплекса в соответствии с техническим заданием, приведенным в Приложении №1 к настоящему Договору…

Сроки выполнения работ / оказания услуг

Срок начала выполнения работ – 19 января 2019 года.

Исполнитель обязуется выполнить работы по настоящему договору в следующие сроки:

- Дата начала работ – 19.01.2019г.,

- Дата окончания работ – 30.04.2019г.

Порядок выполнения и приемки работ

Исполнитель обязуется выполнять работы в течение рабочей недели, в рабочие дни с 8.00 до 17.00 часов

По окончании работ Исполнитель обязуется передать Заказчику результат работ, а Заказчик обязуется проверить соответствие работ техническому заданию и принять их результат по акту приема-передачи

Оплата по договору

Стоимость работ составляет 45 000 рублей в месяц. Выплаты производятся ежемесячно

Общая стоимость работ составляет 135 000 рублей. Оплата производится по счету на оплату в течение пяти дней со дня подписания Акта приема-сдачи работ

- чтобы учесть в составе расходов выплаченные суммы,

- чтобы подтвердить, что гражданско-правовой договор заключен не с обычным физическим лицом, а с самозанятым (п.1 ст.15 закона от 27.11.2018г. №422-ФЗ).

Чтобы не пропустить ни одной важной или интересной статьи, подпишитесь на рассылку. Это бесплатно.

Воспользуйтесь самым выгодным предложением на подписку и станьте читателем уже сейчас

Подпишитесь на нас Вконтакте

© 2011–2018 ООО «Актион бухгалтерия»

Журнал «Российский Налоговый Курьер» –

специализированный практический журнал для главных бухгалтеров, аудиторов и налоговых консультантов

Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Российский Налоговый Курьер». Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Настоящий сайт не является средством массовой информации. В качестве печатного СМИ журнал «Российский Налоговый Курьер» зарегистрирован Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) Свидетельство о регистрации ПИ № ФС77-62249 от 03.07.2015

Договор с самозанятым: нужно ли платить НДФЛ и взносы?

Налоговый режим для самозанятых начнет действовать 01.01.2019 (Закон от 27.11.2018 № 422-ФЗ). Это значит, что физические лица, даже не оформленные в качестве ИП, смогут вести предпринимательскую деятельность и законно платить свой собственный налог — налог на профессиональный доход. Мы расскажем, нужно ли компаниям и предпринимателям оформлять договорные отношения с такими самозанятыми и придется ли уплачивать за них НДФЛ и взносы.

Если самозанятое лицо не имеет статуса ИП, возникают два нюанса:

- хозяйственные отношения оформляются с «обычным» физлицом (не ИП);

- это физлицо все-таки не совсем «обычное», поскольку имеет статус самозанятого и уплачивает налог на профдоход.

Меняют ли эти два нюанса что-либо в оформлении договора ГПХ? На наш взгляд, ничего.

Закреплять ли договорные отношения на бумаге с самозанятым — решать только вам. Ведь в отношении сотрудничества по договору ГПХ закон не ставит жестких рамок и не требует однозначно письменной формы. Поэтому ваше соглашение может быть и устным, если, конечно, это устраивает обе стороны, и для данной сделки не предусмотрена обязательная письменная форма (ст. 159 ГК РФ).

Однако перед тем как соглашаться на устное закрепление договоренностей, необходимо продумать:

- позволит ли оно однозначно трактовать хозяйственные операции в бухгалтерском и налоговом учете и нет ли риска предъявления претензий со стороны ФНС;

- что будет, если придется судиться с исполнителем, и какие вы сможете представить доказательства суду, если нет «бумажного» договора;

- не переквалифицируют ли контролеры ваш устный договор ГПХ в трудовой: ведь самозанятым не запрещено одновременно работать и на себя, и на работодателя.

Письменный договор ГПХ с самозанятым необязателен, но очень желателен, поскольку поможет в будущем избежать многих проблем. Каких-либо особенностей в его составлении, на наш взгляд, нет: это будет стандартный договор ГПХ юрлица (или ИП) с гражданином. Единственное, можно отметить в таком договоре статус самозанятого как плательщика НПД.[

Подробнее о гражданско-правовых договорах, порядке оформления и рисках читайте в статьях:

На этот счет сегодня озвучиваются разные экспертные мнения: кто-то говорит, что однозначно да (ведь это договор с «обычным» физлицом), кто-то категорически не согласен. А правда, как обычно, где-то посередине. И вот почему.

Самозанятые освобождены от уплаты НДФЛ (п. 9 ст. 2 Закона № 422-ФЗ). Это значит, что, заключая договор с таким физлицом, вам исполнять обязанности налогового агента не придется.

Проверить статус самозанятого можно будет на специальном сервисе.

Теперь, что касается страховых взносов. Суммы, выплаченные самозанятому, не облагаются взносами у организаций (ИП), заключивших с таким физлицом договор. Но это происходит не всегда. Есть очень важное условие: на выплаченную сумму у вас должен быть чек, сформированный самозанятым в электронной форме или на бумаге (абз. 2 п. 1 ст. 15 Закона № 422-ФЗ).

Электронный чек можно получить (ст. 14 Закона № 422-ФЗ):

- на абонентский телефонный номер или электронную почту;

- путем считывания вашим техническим устройством QR-кода, содержащегося на чеке.

НДФЛ за самозанятого не придется платить никогда, а необходимость уплаты взносов зависит от того, предоставил он вам чек или нет. Таким образом, может быть такая ситуация, что по одному и тому же договору с самозанятым (не ИП) какие-то выплаченные ему суммы (подтвержденные чеком) не будут облагаться взносами, а другие (без чека) — будут.

Можно ли оформить уже имеющихся работников самозанятыми и экономить на налогах?

Увы, нет (подробности здесь). Если у вас уже работают сотрудники по трудовому договору, то вы с ними сможете сотрудничать как с самозанятыми лишь при условии, что вы их уволите, а через 2 года заключите новый договор (п. 8 ст. 6 Закона № 422-ФЗ). Понятно, что это совершенно бессмысленно, но на это и было рассчитано: чтобы закрыть соблазн такого перевода.

А вот новых сотрудников брать в качестве самозанятых можно, и будет экономия на налогах. Однако не забывайте о том, что всегда существует риск переквалификации договоров ГПХ в трудовые — со всеми сопутствующими «прелестями»: крупными штрафами, доначислением налогов и взносов, привлечением к административной ответственности.

Напомним, какие формулировки в договоре ГПХ считаются рискованными:

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.