Описание страницы: распределение и выплата дивидендов между учредителями ооо в 2019-2020 году от профессионалов для людей.

Содержание

Выплата дивидендов учредителям ООО в 2019: пошаговая инструкция

Юридические лица с регистрацией ООО способны часть дохода, полученного от деятельности компании, направлять всем участникам и учредителям общества с ограниченной ответственностью. Это право предоставляет закон Российской Федерации. Решение о выплате дивидендов принимается во время проведения общего собрания участников и учредителей, подобное мероприятие проводится с периодичностью раз в квартал, полгода или год. Подобные решения являются добровольными, то есть, полученную от деятельности учреждения выручку можно направить на другие нужды, к примеру, на модернизацию самого предприятия.

Дивиденд — это любой доход, полученный благодаря деятельности организации, но уже когда оплачены налоги, то есть, это чистая прибыль. Согласно с тем, как распределены доли участников общества в уставном капитале, происходит распределение прибыли. К дивидендам относят даже доход, который был получен компанией за пределами государства, но только в том случае, если законы этого иностранного государства также относят прибыль к дивидендам.

Возникают некоторые вопросы по поводу суммы дивидендов, о сроке выплаты, когда это происходит, кто может распоряжаться этими денежными средствами. Есть ли какие-либо документы или акты, регламентирующие порядок выплаты дивидендов участникам и учредителям. Когда можно рассчитывать на выплаты, как часто можно выплачивать дивиденды в ООО и другие вопросы. В этой статье можно найти пошаговую инструкцию по выплате дивидендов учредителям ООО в 2019 году и ответы на перечисленные выше вопросы.

Как уже было сказано, согласно с бухгалтерским учетом — это законный доход, который имеют право получать те, кто вложил капитал в предприятие. После выплат сумм налогов, в том числе и налога на прибыль, следует выделить некоторую часть чистого дохода для того, чтобы выплатить дивиденды. Распределяется согласно с тем, сколько было вложено денежных средств в уставной фонд.

| Видео (кликните для воспроизведения). |

Существует не одна классификация подобного термина. Есть по формату акций, на которые они начисляются:

Согласно с периодом (порядком), с которым они начисляются:

Месячный — очень редкий случай.

Квартальный — за три месяца.

Полугодовой — по итогам шести месяцев.

Выплата дивидендов по итогам года.

Есть даже классификация согласно с формой начисления:

В денежном формате.

В имущественном эквиваленте (к примеру, недвижимое имущество) или натуральном.

По размерам начислений:

Даже по ожидаемости:

По итогам функционирования организации — основные.

Внеочередные или особые — дополнительные.

Описанные выше варианты обязаны быть закреплены в уставной документации, так как с их помощью можно регулировать как начислить и выплатить дивиденды.

Прежде чем начислить и выплатить положенные доли каждому участнику, надо вычесть сумму налога. То есть, источник — чистый доход, который остался у фирмы. Проблема в том, что в законодательстве РФ нет четкого термина для определения чистого дохода и оно практически не регламентирует это понятие. Чтобы распределить прибыль, берется во внимание бухгалтерский учет компании, его подкрепляют балансом и другими необходимыми бумагами.

Именно в подобной документации находится информация о нераспределенных денежных средствах общества с ограниченной ответственностью. В понятие нераспределенных денежных средств входят те деньги, которые остались после уплаты всех необходимых расходов и налогов, а также штрафных санкций, если такие были назначены.

Так из какой прибыли выплачиваются дивиденды? Сумму, которую указывают в балансе, и воспринимают как капитал для разделения между учредителями. Если в уставной фонд вошли средства коммунальных или государственных учреждений, то им требуется выдать не меньше тридцати процентов от чистого годового дохода.

Как выплачиваются дивиденды в ООО — принятие решения

Необходимо понимать, что это не требование законодательства, это всего лишь право, которым можно воспользоваться на свое усмотрение. Решение принимают участники и учредители, собираясь на общем собрании. Если единолично было принято решение о начислять дивиденды, то в уставных документах закрепляется постановление и там же оформляется срок и порядок уплаты. Как распределять доходность, чаще это делать или по итогам года, а также другие вопросы регулируются уставом.

Существуют общепринятые нормы, согласно с которыми распределение дивидендов в ООО происходит пропорционально с тем, какой объем денежных средств был вложен конкретным лицом.

Можно воспользоваться такими документами для того, чтобы понять, как рассчитать и начислять чистый итог деятельности организации:

Договором корпоративным между учредителями и участниками.

Внутренний договор с положениями, в которых указана очередность распределения выручки.

Законодательство не запрещает вносить правки в документацию с целью изменения пропорции по выплатам. Не единожды на предприятиях происходят ситуации, когда надо оформить новые лица, как участников предприятия, которые также имеют право получать часть от общей выручки. Хотя такую практику и не запрещают, есть одно условие, которое обязательно должно быть соблюдено, чтобы законно оформить таких людей. Необходимо созвать общее собрание, на котором принимается постановление, согласно с результатами единоличного принятия решения. В таком случае не обязательно вносить изменения в устав, можно только изменить корпоративный договор.

По поводу даты собраний — каждый участник должен быть уведомлен за тридцать календарных дней до даты собрания. Если кто-то не сможет присутствовать, выплата автоматически будет начислена этому человеку, невзирая на его отсутствие.

Любые проблемы или вопросы по поводу дивидендной оплаты могут быть разрешены во время общего собрания вместе с учредителями. Другое предприятие не имеет права вмешиваться в этот процесс, ни для того, чтобы помочь, ни тем более для того, чтобы оказать какое-либо давление.

На основании сведений бухгалтерской отчетности и отчетного периода, принимается единственное решение по поводу распределения дивидендов. Как было сказано выше, для этого необходимо созвать общее собрание и задокументировать его. Необходимо указать следующие данные в официальных бумагах:

Местоположение проведения собрания.

Дата, когда оно произошло.

Кто был председателем и секретарем.

Список всех лиц, принявших в процессе участие.

В обязательном порядке указывают долю каждого участника, которую он внес в уставной капитал.

Документ позволено составить в произвольной форме, для его оформления можно скачать бланк в Интернете на любом сайте. Оформляет его ответственный за эту задачу человек. Отдельно составляется решение, принятое на общем собрании, которое и становится причиной для получения дивидендов.

Выплачивают их за шестьдесят дней после принятого постановления, если плата не произошла, то в течении трех лет лица, которые не получили дивиденды, имеют право обращаться с требованием рассчитаться.

Порядок выплаты дивидендов в ООО в 2019 году: инструкция

Для осуществления расчета и выдачи доли от выручки, необходимо осуществить следующие действия:

Определите чистый доход предприятия, для этого рассчитываются и выплачиваются все налоги, в том числе НДФЛ, а также осуществляются необходимые расходы для успешного функционирования организации с ограниченной ответственностью. Как уже было написано выше, четкого определения для чистой прибыли в законе РФ нет, поэтому берется за основу бухгалтерскую отчетность с балансом.? Чтобы избежать несостыковок, связанных с разделением выручки, надо изготовить и предоставить справку, которая подтвердит, что нет никаких ограничений чтобы выдавать дивиденды. Справка оформляется в тот же день, когда будет проведено собрание.

Нужно определится с решением по поводу того, как часто выдавать дивиденды. Определить это момент можно раз в квартал, полгода или год. Окончательный расчет чистой выручки проводится только по окончанию финансового года. Исход активности фирмы может быть утвержден во время собрания, тогда же решаются такие моменты:

Какая сумма будет направлена для оплаты.

Каким образом ее распределить между членами ООО.

Период, в который выдаются дивиденды.

Понадобится также список документов, чтобы платить дивиденды:

Постановление про выплату, принятое учредителем (или несколькими учредителями).

Протокол, составленный во время собрания и решение.

Указ о выдаче дивидендов.

Особого документа, согласно с которым выдаются начисления, нет, такой бланк либо разрабатывают самостоятельно в компании, либо используют стандартные формы при перечислении средств с одного счета на другой. Также начисления могут быть выданы с кассы, воспользовавшись платежным поручением.

Распределение лучше производить пропорционально доли, вложенной в предприятие. Если сделать это каким-либо другим способом, налоговому инспектору это покажется подозрительным. Дело в том, что налоговая служба непропорциональное распределение считает не дивидендом, а иным доходом, который, к тому же, высчитывается согласно с более высокой ставкой.

Необходимо выплатить все налоги или штрафы (если такие накладывались на предприятие), тогда организация получает чистый доход и откладывает ту часть суммы, которая будет выдана в качестве дивидендов. Налог на прибыль перечисляют в бюджет на следующий же день после начисления дивидендов и ни днем позже.

Происходит выплата доли участникам и учредителям.

Свою долю можно использовать для личных нужд, или накапливать ее.

Учредители могут по собственному усмотрению решать, как распорядится прибылью. К примеру, на ранних этапах развития вместо выплаты каждому его доли есть возможность направить средства на модернизацию предприятия. Но также встречаются случаи, когда решение просто воспринимается, как незаконное. Это происходит в таких случаях:

До даты, когда будут скуплены все акции, согласно с требованиями акционеров.

Если руководители не соблюли правила о чистых активах — когда из-за начисления дивидендов уменьшается сумма чистых активов.

Если еще не полностью выплачены взносы в уставной фонд.

Если существует риск обанкротиться.

Эти четыре ситуации могут стать поводом для любого члена организации с ограниченной ответственностью обратиться в суд и оспорить принятое постановление. В суде его признают незаконным.

Так как это не обязательная мера, то нет закона, регулирующего сроки выплат. Для этого в уставных документах и внутренних положениях компании прописываются подобные пункты. Чаще принимается решение о сроках и сумме выплат по окончанию финансового года, но не запрещено созывать собрания раз в квартал или полгода. Если дивиденды выплачиваются раз в квартал или полгода, то они называются промежуточными.

| Видео (кликните для воспроизведения). |

Говоря о сроках и их регламентировании, то еще на этапе формирования компании решается этот вопрос. Однако необходимо помнить, что после принятия решения о выплате надо уложится в срок не более чем шестьдесят дней. За это время необходимо осуществить уплату.

Встречаются ситуации, когда в индивидуальном порядке учредители способны отсрочить оплату на три года. Но в таком случае любой участник, чьи выплаты отсрочили на столь длительный период времени, имеет полное право подать в суд, чтобы отсудить положенную уставом долю.

Все члены организации с ограниченной ответственностью, внесенные в специальный реестр, должны получать дивиденды. То же правило распространяется и на учредителей предприятия, однако в этой ситуации могут понадобится дополнительные документы.

Если акции фирмы держат акционеры, то им также положена доля от чистой прибыли, однако в этой ситуации есть несколько дополнительных правил. К примеру, должен существовать отдельный реестр с датой его оформления, в нем должен находится список всех акционеров.

Также имеет большое значение вид акции, если это привилегированная акция, то по ней оплачивают долю в первую очередь и только потом по стандартным акциям.

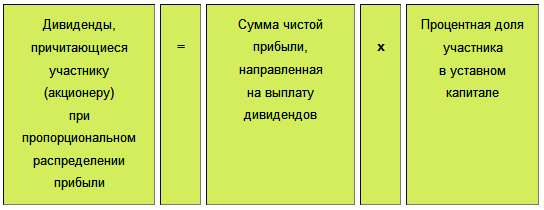

Есть несколько формул для расчета. Когда было принято решение о пропорциональных начислениях, используют такую:

Чистая прибыль (ЧС) умножается на процентную долю члена ООО — ЧС * доля члена (%).

Если нужно рассчитать дивиденды по акции, применяют следующую:

(Сумма годовых дивидендов * рыночная стоимость) * 100%.

Любые вычисления надо успеть провести до того, как закроется реестр. После расчета удерживается НДФЛ, это тринадцать процентов.

Можно подвести итог и сделать заключение, что прежде, чем выплачивать дивиденды, надо перепроверить, все ли условия выполнены. Выше в статье были описаны случаи, когда этот процесс нельзя запустить или когда он может быть принят, как незаконный или недействительный.

Если все условия исполнены и было принято решение как часто и в какой очередности участники, учредители и акционеры будут получать свою долю, то можно приступать к выплатам.

Порядок выплаты дивидендов учредителям в ООО в 2019 году

Дивиденды (или же доходы от использования чистой прибыли) — доходы, получение которых доступно участникам ООО (п. 1 ст. 28 закона «Об ООО» от 08.02.1998 № 14-ФЗ). Соответственно, для выдачи такого дохода необходимо, прежде всего, наличие чистой прибыли. Она определяется по данным бухучета (письмо Минфина РФ от 20.09.2010 № 03-11-06/2/147).

У ООО есть возможность выбрать периодичность выплаты дивидендов учредителям: поквартально, по полугодиям или за год — в зависимости от размера чистой прибыли за каждый из этих периодов. Учитывая, что прибыль считают нарастающим итогом за год, окончательная ее сумма будет известна по завершении налогового периода, и только тогда можно будет установить окончательную сумму возможных к выплате доходов. Поэтому во избежание ситуаций, когда выплаченные в течение года дивиденды превысят допустимую их сумму по году, лучше распределять их по завершении года по результатам утвержденной годовой бухотчетности.

О том, в каких случаях бухотчетность ООО может иметь упрощенную форму, читайте в материале «Упрощенная бухгалтерская отчетность для малых предприятий 2018».

Правила выплаты дивидендов учредителям ООО в 2019 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих:

- полной оплаты УК;

- полной выплаты его доли выбывающему участнику;

- превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов;

- отсутствия признаков банкротства, в том числе и после выдачи дивидендов.

Соответствие этим ограничениям должно иметь место как на дату возникновения решения о выдаче, так и на момент выплаты дохода. Если решение уже принято, а к моменту выдачи условия таковы, что не позволяют осуществить выплату, то она будет сделана после исчезновения этих условий (п. 2 ст. 29 закона № 14-ФЗ).

Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов.

Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация:

- указание на год, за который хотят выплатить доход участникам;

- сумма, отведенная на дивиденды;

- форма выдачи и срок осуществления выплат.

В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

Формой выдачи, помимо денежной, может стать имущественная. Однако выдача имуществом приравнивается к реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и будет очень невыгодной с точки зрения налогообложения. Поэтому предпочтительны денежные платежи.

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя.

При наличии единственного учредителя вопрос распределения не встает. Он получает всю выделенную на цели выплат сумму.

Если участников несколько, распределение чаще всего будет пропорциональным доле вклада в УК. Величину дивидендов, приходящуюся на каждого, определяют умножением общей выделенной для распределения суммы на процент, отражающий долю участия.

Если распределение не будет соответствовать пропорции или алгоритму, установленному уставом, то в отношении выплат физлицам это может привести к спорам с внебюджетными фондами, в которые не производятся начисления на суммы законно выплаченных дивидендов. А суммы превышений будут сочтены обычным доходом, для которого эти начисления обязательны.

На что обратить внимание при распределении чистой прибыли предприятия, читайте в статье «Какой порядок распределения чистой прибыли (нюансы)?».

Как и ранее, фактическую выплату дивидендов в 2019 году осуществляют с удержанием налога. Их применяют независимо от года, за который происходит начисление, к платежам, произведенным в 2019 году:

- НДФЛ у физлиц — 13% (п. 1 ст. 224 НК РФ) для граждан РФ и 15% (п. 3 ст. 224 НК РФ) для иностранцев;

- налога на прибыль у юрлиц — 13% (подп. 2 п. 3 ст. 284 НК РФ) для российских фирм и 15% (подп. 3 п. 3 ст. 284 НК РФ) для иностранных юрлиц.

К ситуациям выдачи дивидендов юрлицу, не менее года владеющему более чем 50% доли в УК, можно применить ставку 0% (подп. 1 п. 3 ст. 284 НК РФ).

Вопрос об обложении налогом на прибыль дивидендов, выдаваемых юрлицу, возникает даже у того ООО, налоговый режим которого освобождает его от обычных платежей по прибыли.

Если ООО, выдающее дивиденды, является также и их получателем, то базу для определения налога, начисляемого на выплаты участникам-резидентам, можно уменьшить. Для этого из общей суммы прибыли, выделенной для распределения, вычитается общая сумма полученных дивидендов. Потом разницу надо умножить на долю участия и на ставку налога (п. 2 ст. 214 и п. 2 ст. 275 НК РФ). Для юрлиц и иностранных граждан такой порядок расчета неприменим.

Подробнее о расчете налога с дивидендов читайте в статьях:

Оплату налогов осуществляют не позднее 1-го рабочего дня, следующего за днем выплаты, независимо от того, кому платятся дивиденды:

- физлицу (НДФЛ) — п. 6 ст. 226 НК РФ;

- юрлицу (налог на прибыль) — п. 4 ст. 287 НК РФ.

Если дивиденды не получены участником в установленный решением срок, то он может обратиться за ними в течение 3 лет (или 5 лет, если оговорка по этому сроку есть в уставе) с даты завершения 60-дневного срока, отведенного на оплату (п. 4 ст. 28 закона № 14-ФЗ). По прошествии срока, установленного для обращения, требования о выплате не исполняют, а сумму неистребованных дивидендов возвращают в состав прибыли.

Выплату дивидендов в ООО сопровождает представление отчетности:

- по НДФЛ — в виде:

- справок 2-НДФЛ, сдаваемых в ИФНС до 1 апреля года, идущего за отчетным (см. письмо Минфина России от 19.10.2015 № 03-03-06/1/59890);

- отчета 6-НДФЛ, подаваемого в ИФНС ежеквартально не позже последнего дня месяца, идущего за отчетным кварталом, и (по году) до 1 апреля года, наступающего за отчетным;

Подробнее о внесении данных по дивидендам в форму 6-НДФЛ читайте в материале «Как правильно отразить дивиденды в форме 6-НДФЛ?».

- по прибыли — в виде декларации, в которую кроме титульного листа входят подраздел 1.3 раздела 1 и лист 03, сдаваемой в ИФНС в сроки, установленные для такой отчетности: промежуточной — до 28 числа месяца, идущего за отчетным периодом, окончательной (по году) — до 28 марта последующего года.

Порядок выплаты дивидендов учредителям в 2019 году не изменился. До принятия решения о выплате дивидендов необходимо проверить, не нарушаются ли ограничения, при которых выплата невозможна. Налогообложение операций по выплате дивидендов зависит от формы их выплаты, срока владения долей в уставном капитале, того, получало ли ООО дивиденды от других компаний, и того, кем является получатель дивидендов — российской или иностранной организацией / физическим лицом.

Правила выплаты дивидендов учредителям ООО в 2019 году

При этом прибылью принято считать только чистую сумму дохода, то есть ту, что остается в распоряжении компании после всех обязательных бюджетных выплат. Если прибыль в результате хозяйственной деятельности отсутствует либо по тем или иным причинам не отражается в финансовой отчетности, выплата дивидендов законодательно запрещается.

Временной период выплат такого рода может быть как равным, так и меньшим календарного года (например, 3 или 6 месяцев), но в последнем случае окончательный годовой размер дивидендов должен обязательно учитывать все полученные промежуточные суммы.

Из сказанного следует, что некоторые виды других выплат учредителям дивидендами не являются. К их числу относятся:

- оплата деятельности некоммерческой организации, юридически входящей в состав соучредителей;

- денежная оплата одному или нескольким собственникам их доли в компании, если таковая выкупается у них ООО;

- суммы, причитающиеся учредителю в случае ликвидации фирмы (однако не большие, чем его доля в уставном капитале).

Основания для выплаты

Выплата дивидендов в ООО единственному учредителю производится на основании его личного решения (разумеется, без нарушения упоминавшихся выше ограничений, налагаемых законом). При большем количестве собственников собирается их общее собрание, все решения которого оформляются протоколом.

Далее, по данным публикации бухгалтерской отчетности за соответствующий завершившийся период (квартал, полугодие, 9 месяцев, год), мероприятие с участием учредителей переходит к распределению прибыли.

В протоколе обязательно отражается:

- календарный год, по итогам которого буду получены дивиденды (либо его более короткий период, но не менее квартала);

- процентная доля чистой прибыли и ее общая сумма, направленная на этот вид дохода;

- график выплат и их форма.

Запрет на выплату дивидендов

Распределение любой российской организацией как юридическим лицом, полученной прибыли в виде дивидендов своим соучредителям, может помешать:

- превышение суммы собственного капитала (включая резервную его часть) объема чистых активов;

- наличие задолженности собственника по его доле в уставном капитале;

- предварительное получение учредителем его доли в уставном капитале в качестве выкупа ее ООО;

- проведение процедуры банкротства в отношении организации (либо наличие официально объявленных его признаков контролирующими органами).

Существует два варианта распределения этого вида выплат:

- В соотношении с процентной долей в уставном капитале (очевидно, что для единственного учредителя она равна 100%).

- В ином соотношении, если это оговорено Уставом.

Однако второй способ распределения прибыли законодательно не относится к «классическим» дивидендам, и потому требует от собственников, которые являются физическими лицами, дополнительного налогообложения полученных сумм страховыми взносами.

По состоянию на 2018 год, ставки налогообложения для физических лиц таковы:

- 13% – резидентам (т. е. лицам, не менее 183 дней в году находившимся на территории РФ);

- 15% – не резидентам (менее 183 дней).

Для юридических лиц картина несколько иная:

- российское ООО – 13%;

- российская компания, владевшая более 50% акций ООО на протяжении более 1 календарного года после подписания протокола о выплате дивидендов – 0%;

- зарубежная компания – 15% (если иное не предусмотрено законодательством страны выплаты налога, что помогает избежать двойного налогообложения).

Выплата дивидендов учредителям ООО в 2018 году: пошаговая инструкция

Шаг № 1. Определение размера чистых активов и сравнение его с суммой уставного капитала. Получение дивидендов возможно только в том случае, если сумма активов превысит суммарный уставной капитал. Расчет производится по формуле, которая использует данные годового (полугодового, квартального) бухгалтерского баланса:

ЧА = (с. 1600 – ЗУ) – (с. 1400 + с. 1500 – Дбп), где:

- с. – номер строка формы бухгалтерского баланса;

- ЗУ – задолженность учредителей;

- Дбп – доходы будущих периодов.

Шаг № 2. Решение о выплате дивидендов. Если ООО закончило отчетный период с прибылью, на общем собрании соучредителей принимается запротоколированное решение о ее распределении. В этом случае возможны следующие варианты.

- На дивиденды используется вся сумма чистой прибыли.

- Часть (или вся сумма) направляется на развитие компании.

- Независимо от выделенного на дивиденды объема, его распределение происходит соответственно долевому участию каждого собственника в капитале либо в ином порядке, разрешенном Уставом. В последнем случае такой доход дополнительно облагается страховыми взносами.

- При наличии более одного учредителя все решения принимаются простым большинством голосов, после чего фиксируются в протоколе.

- Помимо обязательных для протокола сведений (наименование компании, дата заседания, перечень обсуждаемых вопросов, сумма распределяемой прибыли), в нем могут содержаться и дополнительные. К ним относятся график и форма выплат, доли, приходящиеся на каждого соучредителя и принцип их определения, а также другая информация, которую присутствующие посчитают важной.

Примечание: если даты выплат дивидендов в протоколе не оговорены, максимальным сроком получения прибыли законодательство РФ определяет 60 дней со дня заседания.

Шаг № 3. Оформление документов на выплату. Документальным основанием для выдачи денежного или иного вознаграждения является приказ по компании, подписанный ее директором, к которому прилагается протокол общего собрания.

Обязанность выполнения решения возлагается на главного бухгалтера, оформление приказа – на секретаря или иное лицо, ответственное за делопроизводство.

Шаг № 4. Удержание налогов и произведение выплат. Расчет выплат производится согласно формуле, выбранной в ходе собрания учредителей. Задача бухгалтера – удержать с каждой из сумм все необходимые налоги, после чего в течение одного банковского дня обеспечить их перечисление в бюджеты соответствующих уровней.

Предположим, ООО «Рассвет» учреждено тремя собственниками, являющимися российскими резидентами:

- Андреевым – доля в уставном капитале 50%.

- Богдановым – доля в уставном капитале 30%.

- Воропаевым – доля в уставном капитале 20%.

Полученная за подотчетный период чистая прибыль составила 100 000 рублей. Все требования законодательства, допускающие возможность выплаты дивидендов, соблюдены.

Произведем расчет, опирающийся на долевое участие в капитале каждого учредителя.

- Начисление:

- Андреев – размер дивидендов 100 000 × 50% = 50 000 рублей;

- Богданов – размер дивидендов 100 000 × 30% = 30 000 рублей;

- Воропаев – размер дивидендов 100 000 × 20% = 20 000 рублей.

- Необходимые налоговые выплаты:

- Андреев – налог 50 000 × 13% = 6 500 рублей;

- Богданов – налог 30 000 × 13% = 3 900 рублей;

- Воропаев – налог 20 000 × 13% = 2 600 рублей.

- Итого суммы на руки:

- Андреев – 50 000 – 6 500 = 43 500 рублей;

- Богданов – налог 30 000 – 3 900 = 26 100 рублей;

- Воропаев – налог 20 000 – 2 600 = 17 400 рублей.

Для сравнения, приведем перечень отчетности для компаний двух различных форм собственности: не только ООО, но и АО.

Обязательными формами для первых и вторых являются следующие документы.

- Отчет 6-НДФЛ и справка 2-НДФЛ (отдельно на каждого из соучредителей либо держателей акций) с проставлением точных сумм выплат. Предельный срок подачи 6-НДФЛ (квартальный) – последний день месяца, следующего за отчетным кварталом. Предельный срок подачи 6-НДФЛ (годовой) – 31 марта года, следующего за отчетным.

- Декларация по налогу на прибыль. Некоторые контролирующие органы периодически требовали этот отчет у предприятий и первой, и второй организационных форм. После многочисленных обращений собственников Минфином РФ было дано официальное разъяснение в письме, согласно которому данная декларация необходима для заполнения только акционерным обществам.

- Налоговый расчет доходов и налогов. Подается только нерезидентами, с целью избежать двойного налогообложения.

Как выплата дивидендов отражается в бухгалтерских проводках? Согласно законодательству, в соответствии с планом счетов в виде следующей таблицы:

Пошаговая инструкция по выплате дивидендов учредителям ООО в 2019 году

Предлагаем пошаговую инструкцию выплаты дивидендов в 2019 году. Вы узнаете, как начислять и выплачивать дивиденды учредителям ООО, как часто их можно платить и как все правильно оформить.

Дивиденды – это часть прибыли, которую распределяют между участниками предприятия. В зависимости от юридической организационно-правовой формы компании (ООО или АО) прибыль разделяется между учредителями или акционерами.

С 2019 года к дивидендам также приравняли доходы акционера, которые он получает при выходе из компании или ее ликвидации (п. 13, 21 ст. 2, ч. 3 ст. 9 Закона от 27.11.2018 № 424-ФЗ).

Есть два этапа распределения дивидендов:

1. Начисление

2. Выплата.

В нашей пошаговой инструкции выплаты дивидендов учредителям в 2019 году мы подробно рассмотрим оба этапа.

Порядок начисления и выплаты дивидендов определяется Федеральным законом от 26.12.1995 № 208-ФЗ (ред. от 29.07.2017) «Об акционерных обществах» или Федеральным законом от 08.02.1998 № 14-ФЗ (ред. от 29.07.2017) «Об обществах с ограниченной ответственностью» (с изм. и доп., вступ. в силу с 01.09.2017). Кроме того, порядок прописан в учредительных документах (например, в уставе), в решении о выплате дивидендов. Именно на основании этих документов в принципе принимается решение о начислении или не начислении дивидендов.

Кто является налоговым агентом при выплате дивидендов.

Начисление происходит исходя из чистой прибыли (то есть прибыли после уплаты налога на прибыль). Дивиденды выплачиваются также за вычетом налога на доходы физических лиц (НДФЛ физических лиц-резидентов и нерезидентов) или налога на прибыль юридических лиц (в том числе на специальных режимах – ЕНВД, УСН, ЕСХН). Таким образом, компания, начисляющая и выплачивающая дивиденды в пользу участников, является их налоговым агентом.

Дивиденды могут начисляться ежеквартально, раз в полгода, единожды в год. Выражены в имущественной (в том числе акции) или денежной форме. Большинство компаний, особенно публичных, используют денежную форму выплаты. Иногда возникает вопрос, когда можно выплачивать дивиденды в ООО. Выплата должна состояться в течение 60 дней с момента начисления. Далее расскажем, как начислить дивиденды и рассмотрим пошаговую инструкцию выплаты дивидендов ООО в 2019 году.

Скачайте и возьмите в работу:

Как подсчитать дивиденды, которые устроят собственников и не нанесут ущерба бизнесу

Как расходовать чистую прибыль компании – направить ее на выплату дивидендов или финансировать бизнес, решают собственники. Финансовому директору предстоит обосновать для владельцев безопасный для компании размер дивидендов.

Прежде чем выплачивать дивиденды, их надо начислить. По итогам квартала, полугодия или года прибыль после налогообложения распределяется среди участников ООО. Для этого необходимо:

- принять решение о начислении дивидендов;

- полностью оплатить уставный капитал;

- рассчитаться с выбывшими участниками общества.

Кроме того, стоимость чистых активов общества должна превышать величину уставного и резервного капитала. В компании также должны отсутствовать признаки банкротства, в том числе после планируемого начисления и выплаты дивидендов (см., например, стадии банкротства юридического лица ).

Если все условия соблюдены, компания собирает всех участников общества, и принимает или не принимает решение о начислении дивидендов, а также о том, какую часть прибыли направить на выплату учредителям. Решение принимается большинством голосов. Если участником ООО является один человек (или одно юридическое лицо), решение принимается единолично.

Часть прибыли к распределению может разделяться пропорционально долям участников общества либо нет. Способ распределения фиксируется в уставе общества, или его последующих изменениях (дополнениях).

По итогам собрания составляется протокол с указанием наименования общества, участников общества и их долей, повестки дня, за какой период планируется начисление дивидендов, сумма, сроки и форма выплаты. Если в уставе или в протоколе решения не обозначен другой срок, то он по умолчанию считается как 60 дней с момента принятия решения (см. рисунок 1).

Если участник общества с ограниченной ответственностью (ООО) единственный, он единолично может составить решение о направлении части чистой прибыли по итогам работы предприятия на дивиденды, с указанием суммы и сроков выплаты. Кстати, в Высшей Школе финансового директора есть большой раздел, посвященный налоговым спорам, в том числе, связанным с выплатой дивидендов . Записаться и попробовать можно здесь . По результатам обучения выдают диплом государственного образца.

Рисунок 1. Протокол общего собрания участников общества с ограниченной ответственностью. Решение о направлении чистой прибыли на выплату дивидендов

В любом случае, в решении также указывается, что нет ограничений по распределению прибыли.

Проводки по начислению дивидендов в ООО осуществляются с дебета счета 84 на кредит 70 (если участник общества является работником компании) или 75.2. Счет «Расчеты с учредителями», используется в данной проводке для участников не работников, и для юридических лиц.

Пошаговая инструкция по выплате дивидендов учредителям ООО в 2019 году

После начисления дивидендов у предприятия возникает задолженность перед участниками общества по выплате им причитающихся дивидендов.

Шаг 1. Составьте приказ о выплате дивидендов учредителям

Составьте приказ о выплате со ссылкой на протокол решения учредителей (см. рисунок 2). Также необходимо сформировать бухгалтерские проводки и удержать налоги.

Рисунок 2. Приказ о выплате дивидендов учредителям

Размер налога на дивиденды определяется статусом участника общества. Для физических лиц – резидентов РФ – НДФЛ по дивидендам в 2017 году составляет 13%, для физических лиц – нерезидентов – 15%.

Для юридических лиц налог на дивиденды составит:

- 0% – для российской организации, которая владеет долей в 50% и более в уставном капитале общества на протяжении 365 дней и более;

- 13% – для российской фирмы, не соответствующей предыдущим условиям;

- 15% или другая ставка – для иностранной компании, на основании международных соглашений об избежании двойного налогообложения.

Пример заполнения платежки на оплату НДФЛ см. на рисунке 3.

Рисунок 3. Пример заполнения платежного поручения по НДФЛ с доходов учредителя

При выплате дивидендов составляются проводки:

Дт 70 Кт 68 – начислен налог с дивидендов.

Дт 75.02 Кт 50 (51)

Дт 70 Кт 50(51) – выплачены дивиденды.

При выплате не в денежной форме, а в виде имущества ООО, например, готовой продукции, проводки учитывают списание с 43 счета (см. также, как учитывать готовую продукцию ). Однако такой вид расчетов встречается в настоящее время достаточно редко.

Рассмотрим на примере расчет дивидендов и налогов по ним. Компания ООО «Арфа» находится на общем режиме налогообложения и учреждена пятью участниками с разными долями.

В уставе указано, что прибыль после налогообложения можно распределять раз в полугодие, пропорционально долям участников. За 6 месяцев 2017 года чистая прибыль предприятия составила около 21 млн руб. (читайте также, как рассчитать чистую операционную прибыль ), стоимость чистых активов СЧА – 145 млн руб. (для целей расчетов баланс в статье не приводится).

Уставный капитал составляет 8,3 млн руб., резервный капитал – 504 тыс. руб. Стоимость чистых активов больше уставного и резервного капитала.

В конце августа 2017 года после прохождения полугодового аудита прошло собрание участников общества. Было принято единогласное решение о распределении части чистой прибыли на выплату промежуточных дивидендов в размере 10,5 млн руб. В протоколе собрания зафиксировано, что дивиденды распределяются пропорционально доле участника, с перечислением денежных средства на банковские карты физических лиц и расчетные счета организаций до конца сентября 2017 года. Следует отметить, что ООО «Арфа» не участвует в уставном капитале других организаций, и не получает дивиденды каким-либо другим способом. Иначе в расчете необходимо учитывать полученные дивиденды для избежания двойного налогообложения.

Таблица 1. Данные об учредителях

Участники общества/данные о компании

Доли участников общества, %

Чистая прибыль, тыс. руб.

Прибыль для распределения, тыс. руб.

Начисленные дивиденды по долям, тыс. руб.

ИП Чеботарев Г.Ю.

Был составлен приказ о начислении и выплате дивидендов, произведен расчет для каждого участника ООО, рассчитан налог на доходы в соответствии с режимом налогообложения участника и произведена выплата дивидендов за вычетом налогов.

Таблица 2. Сумма дивидентов к оплате c учетом налогов

Участники общества/данные о компании

Ставка налога на доход по дивидендам, %

Налоги на дивиденды, тыс. руб.

Сумма дивидендов к уплате, тыс. руб.

Физ. лицо – резидент

Физ. лицо – нерезидент

ОСН, владеет долей в 50% более 1 года

ИП Чеботарев Г.Ю.

иностранная организация, место нахождения – Кипр

Таким образом, видно, что наибольшая доля в компании принадлежит ООО «Степ», которая владеет этой долей на протяжении 5лет. Для этой компании ставка составит 0% несмотря на общую систему налогообложения со ставкой на дивиденды в 13%. Сумма начисленных дивидендов в размере 5 млн руб. была выплачена в полном размере.

Физическое лицо-резидент Фролов М. П. получил дивиденды за вычетом НДФЛ в 13% – в размере 730 тыс. руб.

Нерезидент Маркес Д. – при ставке налога в 15% и доле в ООО «Арфа» – 1 млн руб.

Страховые взносы на эти выплаты не начисляются. ООО «Арфа» самостоятельно определяет налоговый статус данных физических лиц. Иностранная компания Stella ltd, владеющая 19% доли ООО «Арфа», является кипрской организацией, к которой возможно применить Соглашение об избежании двойного налогообложения. Поэтому использована ставка налога на доходы в 5%, выплата дивидендов составила 1,9 млн руб.

Общая сумма выплаты дивидендов ООО «Арфа» составила 9,96 млн руб., налоги составили 534 тыс. руб. По итогам выплат компания составила справки по форме 2-НДФЛ, указала в декларации на прибыль факт начисления дивидендов в пользу юридических лиц. Необходимо помнить о том, что некоторые выплаты в пользу участников общества, формально не относящиеся к дивидендам, налоговая инспекция может классифицировать по существу как дивиденды, начислить соответствующие налоги и пени.

Дивиденды представляют собой доход участников общества благодаря прибыльной работе предприятия. Поэтому размер выплаты дивидендов и сам факт получения дивидендов ООО может быть для инвесторов дополнительным показателем при анализе и выборе компании с точки зрения вложений инвестиций (читайте также анализ и оценка инвестиционных проектов: простые правила ). То есть это косвенный показатель успешности предприятия. Компания решает, будет она выплачивать часть прибыли своим участникам или нет. Причин может быть несколько:

- У предприятия нет прибыли, дивиденды не выплачиваются.

- Прибыль компании незначительная и / или предприятие планирует развиваться, но не имеет достаточно ресурсов. Отказывается от выплаты дивидендов и использует прибыль для развития.

- У компании есть прибыль, но для снижения налогового бремени с помощью различных учетных методик прибыль занижается. Следует помнить, что чистая прибыль – отчасти манипулятивный показатель. Дивиденды не выплачиваются, либо выплачиваются в меньшем размере, чем могли бы.

- У предприятия есть прибыль, которую следует направить на развитие. Но компания хочет показать качественную публичную отчетность, сохранить доверие инвесторов, дивиденды выплачиваются.

- У компании есть прибыль, ресурсы для развития, дивиденды выплачиваются.

Выплата дивидендов – это хороший знак при выборе предприятия для инвестирования. Но нужно понять причины начисления дивидендов с прибыли, для чего уточнить другие показатели работы компании. Для акционерных организаций, выплата дивидендов может быть более манипулятивным показателем, чем для ООО.

В принципе, начисление и оплату дивидендов учредителю может позволить себе не каждая компания. Если это происходит регулярно на протяжении нескольких лет существования предприятия, то свидетельствует о стабильном финансовом положении и достаточно прозрачной отчетности.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.