Описание страницы: расходы при проведении сертификации оборудования или товара от профессионалов для людей.

Содержание

- 1 Как проводится учет расходов на сертификацию продукции

- 2 Сертификаты соответствия: разные ситуации — разные решения

- 3 Как отразить в бухгалтерском и налоговом учете затраты организации на обязательное подтверждение соответствия продукции, если срок действия декларации о соответствии – с 17.09.2012 по 17.09.2015?

- 4 Списываем затраты на сертификацию продукции (Полятков С.)

Как проводится учет расходов на сертификацию продукции

Сертификация предполагает подтверждение соответствия услуг и товаров установленным требованиям. Мероприятие подразумевает ряд расходов. Их нужно зафиксировать в налоговом и бухучете.

Существуют косвенные и прямые расходы на сертификацию. Косвенные предполагают траты на обеспечение качества. Это:

- Устранение обнаруженных дефектов.

- Контроль качества.

- Мероприятия по предотвращению дефектов.

Также есть прямые траты на сертификацию. Оговорены они в пункте 4.2 Правил по сертификации, утвержденных постановлением №44. Расходы включают в себя следующие составляющие:

- Работы, осуществляемые аккредитованным центром.

- Образцы, нужные для проведения испытаний.

- Траты на сами испытания, которые осуществляются в лаборатории.

- Проверка состояния производства и его сертификация.

- Проверки, выполняемые в ходе контроля.

- Рассмотрение заявки.

- Траты на хранение и упаковку образцов, которые будут отправлены в лабораторию.

Все рассматриваемые траты можно отразить в расходах на осуществление сертификации.

Траты на сертификацию предполагают выплату НДС, налога на прибыль.

Компания имеет право снизить совокупный объем НДС на объем налога, который был предъявлен фирме при покупке товаров или услуг для исполнения операций, считающихся объектом налогообложения. Вычет выполняется на основании счетов-фактур, которые были выставлены продавцами продукции. Счет-фактура может быть выставлена только после того, как выполнен учет товаров. Вычет может выполняться в отношении сумм НДС, начисленных на траты по сертификации, если имеет место быть одновременное исполнение этих условий:

- Соответствующие услуги были зафиксированы в бухучете по ДТ счета 97.

- Бухгалтерские проводки внесены на основании существующих первичных документов.

- Есть счет-фактура, которая оформлена в соответствии с законом.

- Сертификация нужна для деятельности, которая будет облагаться НДС.

| Видео (кликните для воспроизведения). |

Передача образцов товара в лабораторию для проведения испытаний НДС облагаться не будет. Связано это с тем, что эта процедура не предполагает реализации изделий. У компании не отнимается право собственности на образцы. Предметом налогообложения является передача продукции для нужд компании, если траты на товар не принимаются к вычету при определении налога на прибыль. В данной ситуации нужно учитывать траты при обложении налогами.

Если фирма до завершения срока действия документа о соответствии прекращает производство продукции, вычет по НДС восстановлен не будет. Связано это с тем, что прекращение выпуска при действительном сертификате не входит в перечень ситуаций, в которых можно восстановить НДС (пункт 3 статьи 170 НК РФ).

Траты на сертификацию нужно учитывать в структуре прочих расходов, возникающих при производстве и продаже. При этом не важен проводимый вид сертификации: добровольная или принудительная. Сопутствующие траты снижают налогооблагаемую прибыль только тогда, когда исполнены требования пункта 1 статьи 252 НК РФ.

Для обложения прибыли налогами траты на добровольную процедуру учитываются только тогда, когда мероприятие осуществляется в виде подтверждения качества на основании закона о техническом регулировании.

Добровольная сертификация не может дублировать обязательное мероприятие. Исключение – проверки, в процессе которых существует анализ различных сторон.

Фирма может включить в состав трат, снижающих налогооблагаемую прибыль, расходы на образцы, предоставляемые в лабораторию. Нужны они для проведения испытаний, в ходе которых устанавливается соответствие требованиям. Траты на образцы предполагают стоимость самого образца, а также расходы на его хранение и упаковку.

Возможность уменьшения налогооблагаемой прибыли связана с тем, что в ходе испытаний образцы, скорее всего, будут испорчены. То есть в дальнейшем реализовать их не получится. Соответствующий вывод сделан ФАС в постановлении от 23 января 2007 года. Если образцы были испорчены, нужно обязательно составить акт на их списание. Соответствующая позиция приведена в письме УМНС от 23 апреля 2001 года.

ВАЖНО! При проведении сертификации, даже если она обязательная, нужно оплатить пошлину. Она не может входить в состав расходов. Размер пошлины снижает прибыль, облагаемую налогом.

Налогообложение будет определяться тем, какие методы использует фирма:

- Если компания использует кассовый метод, расходы на сертификацию признаются после только после того, как они фактически осуществлены. К примеру, затраты на исследование признаются только после того, как произошла фактическая оплата услуг лаборатории.

- Если компания использует метод начисления, траты признаются налогооблагаемыми в том периоде, в котором они образовались. При этом не важно, когда именно произошла оплата.

В письме Минфина №03-03-02/268 указано, что траты нужно распределить на всем протяжении периода действия сертификата. Если фирма до завершения действия документа прекращает выпуск, остаток расходов, которые не были перенесены, признается в целях налогообложения единовременно. Однако постепенное признание трат – это лишь одна позиция. Есть и другая, по которой убытки могут признаваться единовременно. При этом не происходит распределения по отчетным периодам. Подобная позиция подтверждается пп. 2 пунктом 7 статьи 272 НК РФ.

В пункте 4 ПБУ 10/99 указано, что траты в бухучете признаются или в структуре расходов по основным формам деятельности, или в структуре прочих расходов. В состав трат по основной форме деятельности входят траты, связанные с изготовлением и реализацией. Траты на сертификацию включаются именно в этом составе, так как они нужны для установления соответствия изготовленного товара требованиям.

Траты нужно учитывать в том периоде, в котором они появились. При этом не важно, когда произошла фактическая оплата. Расходы, возникшие в текущем отчетном периоде, но относимые к дальнейшим периодам, фиксируются в структуре трат дальнейших периодов. Их нужно списать. Порядок списания определяется самой фирмой.

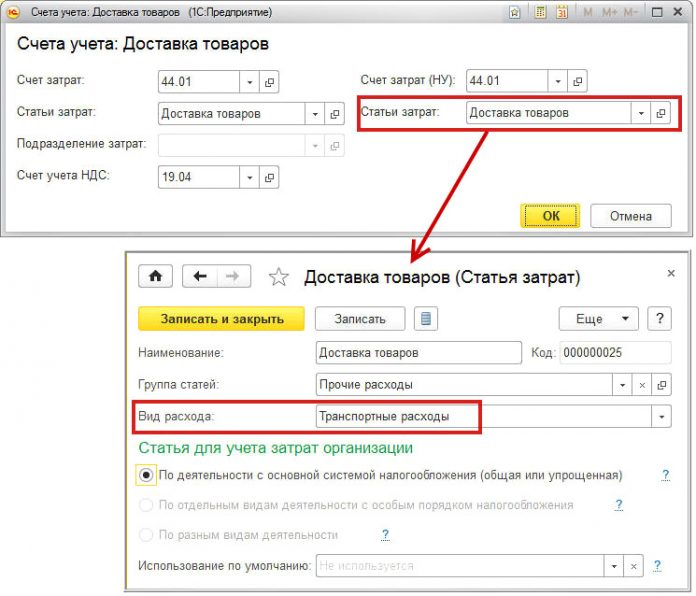

Для фиксации трат на сертификацию используются эти бухгалтерские проводки:

- ДТ60 КТ51. Оплата сертификационных услуг на основании выписки из банковского учреждения.

- ДТ97 КТ43. Списание себестоимости образцов, направленных на исследование.

- ДТ97 КТ60. Фиксация в составе трат последующих периодов стоимости работ на осуществление сертификации на основании соглашения с центром, акта об исполнении работ.

- ДТ19 КТ60. Отражение НДС по услугам.

- ДТ68 КТ19. Назначение к вычету НДС.

Каждый месяц нужно фиксировать эту проводку: ДТ20 КТ97. Отражение в структуре себестоимости изделий траты на сертификацию.

Если учетная политика фирмы предполагает единовременное отражение трат в налоговом учете, используется эта проводка:

- ДТ68 КТ77. Отложенное обязательство по налогам.

- ДТ77 КТ68. Погашение обязательства.

Последняя проводка будет использоваться каждый месяц на протяжении периода действия сертификата – 3 года. Если первичные документы, подтверждающие траты, отсутствуют, то и проводки делать нельзя.

Сертификаты соответствия: разные ситуации — разные решения

Затраты на получение сертификатов соответствия могут отличаться в десятки или даже в сотни раз — многое зависит от вида продукции/товара и от расценок фирм, занимающихся сертификацией. Учет расходов на получение сертификатов зависит и от величины затрат на их приобретение, и от целей, для которых получен тот или иной сертификат. Поэтому единого рецепта нет.

Мы импортируем товар, перед продажей проводим его добровольную сертификацию.

Можем ли мы учесть в расходах для целей налогообложения прибыли эти затраты c учетом того, что это не наша продукция и сертификация данного товара не обязательна?

В налоговом учете главное — срок действия сертификата, но не всегда

Организация заказала сертификацию продаваемых товаров (сложное оборудование). Сертификацию проводит орган по сертификации, который выдает:

- сертификат соответствия со сроком действия 3 года;

- разрешение на применение оборудования со сроком действия 5 лет.

Стоимость работ по сертификации оборудования — 100 000 руб.

В течение какого времени можно учесть стоимость сертификата при расчете налога на прибыль: в течение 3 лет или 5? И можно ли признать сертификат нематериальным активом и списывать его в налоговом учете через амортизацию?

Сертификат соответствия — документ, удостоверяющий соответствие объекта указанным требованиям технических регламентов, положениям стандартов, сводов правил или условиям договоро в ст. 2 Закона от 27.12.2002 № 184-ФЗ .

Его выдает орган по сертификации — организация или предприниматель, имеющие аккредитацию для выполнения работ по сертификаци и ст. 2 Закона от 27.12.2002 № 184-ФЗ .

Есть два варианта признания расходов на сертификацию для целей налогообложения прибыли:

- списывать их постепенно в течение срока действия, на который выдан сертификат, — ориентируясь на принцип соответствия доходов и расходов, закрепленный в п. 1 ст. 272 НК РФ подп. 2 п. 1 ст. 264, п. 1 ст. 272 НК РФ . Такой позиции придерживается и Минфи н Письма Минфина от 18.03.2013 № 03-03-06/1/8186, от 17.11.2011 № 03-03-06/1/764, от 25.05.2011 № 03-03-06/1/307 . Если ориентироваться на этот вариант, вы сможете списать свои затраты на сертификацию в течение 3 лет. Вам не нужно ориентироваться на срок действия разрешения на применение оборудования;

- учесть их единовременно в качестве косвенных расходов — независимо от срока действия сертификата.

Такой вариант более рискованный, но в судах организациям удается отстаивать его правильност ь Постановления ФАС ЦО от 15.02.2012 № А35-1939/2010; ФАС ПО от 18.07.2011 № А65-20361/2010 .

А не так давно Минфин разрешил учитывать единовременно расходы на сертификацию, причем без всяких ограничений по стоимости сертификата и иных условий деятельности организаци и Письмо Минфина от 28.03.2014 № 03-03-РЗ/13719 . Однако, как выяснилось, Минфин дал разъяснения по конкретной «узкой» ситуации.

“ Для целей налогообложения прибыли расходы на сертификацию товара можно учесть единовременно только в определенных условиях. К примеру, когда реализация продукции планируется в течение одного отчетного периода — такова была ситуация в запросе организации, на который дан ответ Письмом Минфина от 28.03.2014 № 03-03-РЗ/13719.

| Видео (кликните для воспроизведения). |

В остальных случаях, когда отсутствуют какие-либо особенности экономического использования полученного сертификата, лучше списывать расходы на сертификацию постепенно — ориентируясь на срок его действи я ” .

В бухучете расходы на сертификацию лучше учитывать тоже постепенно

Организация в декабре 2013 г. заказала получение сертификата соответствия на собственную продукцию.

Срок действия сертификата: февраль 2013 г. — февраль 2015 г. Как правильно учесть расходы в бухгалтерском учете?

Несущественные суммы, исходя из принципа рациональности, можно сразу списывать в бухучете на текущие расходы. К примеру, в качестве расходов на продажу (счет 44 «Расходы на продажу»).

Если стоимость сертификата (услуг по проведению сертификации) существенная, то ее можно учесть:

- на счете 97 «Расходы будущих периодов» и списывать в течение срока действия сертификата на текущие расходы. При составлении бухотчетности из общей суммы РБП лучше выделить стоимость сертификата, к примеру по отдельной строке «Затраты на сертификацию»;

- на счете 04 «Нематериальные активы», ведь ПБУ 14/2007 позволяет признавать нематериальными также и те активы, на которые у организации нет исключительных прав. В течение срока действия сертификата начисляйте амортизацию.

Организация приобрела сертификат соответствия со сроком действия 5 лет. Сертификат был учтен на счете 97, и расходы списывались равномерно в течение 2 лет.

Далее руководство заключило договор о продаже указанного сертификата заводу-производителю. Как правильно учесть расходы в бухучете?

Сертифицировали партию товара. В дальнейшем не планируем продавать такой товар. Как учесть расходы на эту сертификацию в бухгалтерском учете?

Сертификация расширяет возможности: для сертифицированного товара проще найти покупателя. А с сертификатом дайвера проще посетить новые глубины

ВАРИАНТ 1. Включить затраты на сертификацию в стоимость партии товаров. И тогда на финансовый результат такие затраты повлияют в составе себестоимости покупных товаров.

ВАРИАНТ 2. Учесть затраты на сертификацию на счете 44 «Расходы на продажу», списывать их на текущие расходы пропорционально стоимости проданных сертифицированных товаров. Но, как правило, счет 44 по окончании месяца закрывается и остаток списывается на финансовый результат. Поэтому многие бухгалтеры по старинке предпочитают отражать расходы на сертификацию на счете 97 «Расходы будущих периодов». Но если данные расходы относятся к конкретной партии, срок их списания не нужно привязывать к сроку действия сертификата.

Когда все товары из партии будут проданы, должны быть списаны и все сертификационные расходы. Проще всего «привязываться» к покупной стоимости продаваемых товаров в общей покупной стоимости сертифицированной партии. Но вы можете разработать и иную методику.

ВАРИАНТ 3. Списать на расходы единовременно при получении сертификата, особенно если товар будет продан довольно быстро (по аналогии с налоговым учето м Письмо Минфина от 28.03.2014 № 03-03-РЗ/13719 ).

Сертифицируем товар по поручению иностранного производителя

Мы покупаем товар у китайского производителя. Он наладил производство новой продукции и поручил нам получить сертификат качества на нее. Наша организация подписала с организацией, проводящей сертификацию товара, договор от имени китайского производителя.

За свою помощь мы получаем вознаграждение, рассчитываемое как 10% от услуг по сертификации.

Мы находимся на общем режиме. Как нам отразить выручку по данному договору? Нужно ли начислять НДС на свои услуги?

В качестве собственной выручки вы учитываете лишь свое посредническое вознаграждени е ст. 1005 ГК РФ; ст. 249, подп. 9 п. 1 ст. 251 НК РФ .

Поскольку местом оказания ваших агентских услуг является территория Росси и подп. 5 п. 1, п. 2 ст. 148 НК РФ , ваше вознаграждение облагается НДС п. 1 ст. 146 НК РФ .

Возмещение затрат на сертификацию из-за рубежа: смотрим, что с НДС

Организация импортирует из Великобритании взрывозащищенные компьютерные терминалы и продает их российским покупателям (заводам). По условиям импортного контракта организация обязана была сертифицировать данные терминалы.

Сумма расходов на сертификацию составила 100 000 руб. (без учета НДС 18 000 руб.). НДС по услугам сертификации принят к вычету.

Через год организация договорилась с английским поставщиком о возмещении стоимости услуг по сертификации. Нужно ли облагать НДС данную сумму возмещенных затрат по сертификации, выставлять счет-фактуру и т. д.?

ПОЗИЦИЯ 1. Полученные за сертификацию деньги надо облагать НДС в качестве доходов и, соответственно, надо начислять этот нало г подп. 2 п. 1 ст. 162 НК РФ . В таком случае придется выставить счет-фактуру, однако не нужно будет восстанавливать входной НДС. И в доходах при расчете налога на прибыль надо будет учесть сумму возмещенных расходов за вычетом НДС.

ПОЗИЦИЯ 2. Возмещение расходов — это не реализация услу г ст. 39 НК РФ . Поэтому НДС такую операцию облагать не надо, так же как и не надо выставлять счет-фактуру. Специалисты Минфина согласны с такой позицией.

“ Деньги, получаемые покупателем товаров от поставщика в качестве возмещения расходов на проведение сертификации приобретенных товаров, в налоговую базу по НДС у покупателя не включаются. Причем независимо от того, возмещает поставщик полную или неполную стоимость услуг по сертификации. Ведь полученные покупателем деньги не связаны с оплатой реализуемых им товаров (работ, услуг ) подп. 2 п. 1 ст. 162 НК РФ . Если же договором предусмотрено, что покупатель товаров оказывает поставщику услуги по организации сертификации товаров в Российской Федерации, то вознаграждение, получаемое покупателем за оказанные услуги, облагается НДС ” .

Поскольку возмещение расходов — операция необлагаемая, то придется восстановить вычет входного НДС по затратам на сертификацию, предъявленный ранее при расчетах с бюджето м п. 3 ст. 170 НК РФ .

Всю сумму, причитающуюся к получению от иностранного поставщика, надо будет включить в доходы — как в бухучете, так и при расчете налога на прибыль.

Как видим, какой бы позиции вы ни придерживались, сумма НДС «к уплате» в бюджет будет одинаковая.

При « доходно-расходной » УСНО стоимость услуг по сертификации можно сразу учесть в расходах

Мы на упрощенке, заключили договор на сертификацию продукции. В I квартале 2014 г. перечислили фирме, которая занимается сертификацией, аванс в сумме 11 800 руб. (в том числе НДС 1800 руб.). Во II квартале 2014 г. после получения сертификата перечислим оставшуюся сумму 23 600 руб. (в том числе НДС 3600 руб.). Можем ли мы учесть такие расходы при «доходно-расходной» УСНО и, если можем, в каком периоде?

Как отразить в бухгалтерском и налоговом учете затраты организации на обязательное подтверждение соответствия продукции, если срок действия декларации о соответствии – с 17.09.2012 по 17.09.2015?

Рассмотрев вопрос, мы пришли к следующему выводу:

Затраты организации на обязательное подтверждение соответствия продукции, проводимое в формах принятия декларации о соответствии, подлежат включению в состав расходов, связанных с производством и (или) реализацией (в налоговом учете, по обычным видам деятельности – для целей бухгалтерского учета), и признаются равномерно в течение срока действия декларации о соответствии.

Обоснование вывода:

Налоговый учет

Бухгалтерский учет

Рекомендуем также дополнительно ознакомиться с Энциклопедией хозяйственных ситуаций. “Расходы на сертификацию (декларирование соответствия) продукции и услуг”.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Титова Елена

Ответ прошел контроль качества службой Правового консалтинга ГАРАНТ

3 октября 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Комментарий эксперта журнала «Нормативные акты для бухгалтера» к Письму Министерства финансов РФ № 03-03-РЗ/13719 от 28.03.2014 «Налог на прибыль: учет расходов на сертификацию продукции»

К прочим относятся расходы на сертификацию продукции и услуг, а также на декларирование соответствия с участием третьей стороны (подп. 2 п. 1 ст. 264 НК РФ).

Подтверждение соответствия на территории России может носить добровольный или обязательный характер.

Добровольное подтверждение соответствия осуществляется в форме добровольной сертификации.

Обязательное подтверждение соответствия осуществляется в формах:

- принятия декларации о соответствии (далее – декларирование соответствия);

- обязательной сертификации (ст. 20 Федерального закона от 27.12.2002 № 184-ФЗ «О техническом регулировании»).

Под сертификатом соответствия понимается документ, удостоверяющий соответствие объекта требованиям технических регламентов, положениям стандартов, сводов правил или условиям договоров.

Обязательное подтверждение соответствия осуществляется только в отношении продукции, выпускаемой в обращение на территории Российской Федерации.

Единый перечень продукции, подлежащей обязательной сертификации, и единый перечень продукции, подтверждение соответствия которой осуществляется в форме принятия декларации о соответствии, утверждены постановлением Правительства РФ от 01.12.2009 № 982.

Полученные за пределами России документы о подтверждении соответствия могут быть признаны только в соответствии с международными договорами. Так, расходы, связанные с получением сертификатов соответствия продукции за границей, будут учитываться в составе расходов только при признании этих сертификатов в соответствии с международными договорами Российской Федерации (письмо Минфина России от 18.11.2013 № 03-11-06/1/49398*).

Затраты, произведенные на обязательную и добровольную сертификацию продукции и услуг, произведенные в установленном порядке, включаются в состав расходов для целей налогообложения прибыли в течение срока, на который выдан сертификат (письмо Минфина России от 18.03.2013 № 03-03-06/1/8186).

Аналогичный вопрос по учету расходов на оформление сертификатов происхождения товара на основании подпункта 2 пункта 1 статьи 264 Налогового кодекса РФ рассматривался в постановлении ФАС Северо-Кавказского округа от 22.04.2013 № А32-23147/2011.

Инспекция посчитала, что на основании подпункта 2 пункта 1 статьи 264 Налогового кодекса РФ нельзя отнести к расходам, уменьшающим налогооблагаемую прибыль, стоимость по оформлению сертификатов происхождения товаров. Так как данным положением предусмотрено, что к прочим расходам, связанным с производством и реализацией, относятся расходы на сертификацию продукции и услуг.

Инспекторы указали на то, что фирма не имела права включать расходы по оформлению сертификатов происхождения товаров на том основании, что сертификаты она использовала, выполняя таможенные формальности при транзите по контрактам.

Однако компания подтвердила обоснованность оформления сертификатов происхождения в рамках исполнения договорных обязательств с иностранным контрагентом, представив договоры, контракты с контрагентом, отчеты об использовании сертификатов происхождения, акты приема-передачи оказанных услуг, акты, счета-фактуры, журналы проводок по счету 20, 60 субсчет «Контрагенты. Обслуживание сертификатов».

Поэтому судьи определили, что для целей налогообложения прибыли могут быть признаны расходы на проведение сертификации не только в отношении продукции, производимой самим налогоплательщиком. Ведь подпункт 2 пункта 1 статьи 264 Налогового кодекса РФ не содержит ограничения на применение исключительно случаями собственного производства товаров.

В представленном письме специалисты финансового министерства указали, что затраты на сертификацию продукции можно учесть единовременно на дату предъявления документов, служащих основанием для произведения расчетов. И вот почему. Расходы признаются в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты средств.

Если договором предусмотрено получение дохода в течение более чем одного отчетного периода, расходы налогоплательщик распределяет самостоятельно. Косвенные расходы, понесенные в отчетном (налоговом) периоде, в полном объеме относятся к расходам текущего отчетного (налогового) периода.

Датой осуществления расходов на оплату услуг сторонним организациям за выполненные работы (услуги) является дата расчетов в соответствии с заключенными договорами или дата предъявления документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода.

С правомерностью учета налогоплательщиком при налогообложении прибыли затрат по оформлению лицензий и сертификата соответствия единовременно, согласились судьи в постановлении ФАС Центрального округа от 15.02.2012 № А35-1939/2010.

Так, инспекция исключила из состава расходов, уменьшающих сумму доходов от реализации, затраты по оформлению сертификата соответствия, выданного на 3 года.

Расходы признаются в том отчетном (налоговом) периоде, в котором они возникают исходя из условий сделок. Если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Затраты на сертификацию продукции являются косвенными расходами, подлежащими в соответствии с пунктом 2 статьи 318 Налогового кодекса РФ отнесению в полном объеме к расходам текущего (отчетного, налогового) периода.

Налоговый консультант В.В. Якубова, для журнала «Нормативные акты для бухгалтера»

Как сэкономить на НДС не нарушая налоговый кодекс

В этой книге есть полная информация о том, какие законные способы оптимизации НДС предусмотрены в российском законодательстве. Их достаточно для того, чтобы снижать налоговую нагрузку предприятия и не рисковать >>

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Списываем затраты на сертификацию продукции (Полятков С.)

Дата размещения статьи: 26.08.2014

В ходе своей деятельности многие предприятия сталкиваются с сертификацией продукции, товаров и услуг. При этом возникает вопрос: каким образом списывать в налоговом учете расходы на сертификацию – единовременно либо равномерно в течение срока действия сертификатов? Позиция чиновников относительно данной проблемы менялась, арбитражная практика также неоднозначна.

Законодательство

Исполнение обязательных требований к продукции регламентируется Федеральным законом от 27.12.2002 N 184-ФЗ “О техническом регулировании” (далее – Закон N 184-ФЗ).

Подтверждение соответствия – это документальное удостоверение соответствия продукции или иных объектов, процессов проектирования, производства, строительства, монтажа, наладки, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов, сводов правил или условиям договоров (ст. 2 Закона N 184-ФЗ).

Требования к продукции устанавливаются техническими регламентами (ст. 2 Закона N 184-ФЗ). Правительство РФ до дня вступления в силу соответствующих технических регламентов утверждает и ежегодно уточняет Единый перечень продукции, подлежащей обязательной сертификации, и Единый перечень продукции, подлежащей декларированию соответствия (п. 3 ст. 46 Закона N 184-ФЗ).

——————————–

Постановление Правительства РФ от 01.12.2009 N 982 “Об утверждении единого перечня продукции, подлежащей обязательной сертификации, и единого перечня продукции, подтверждение соответствия которой осуществляется в форме принятия декларации о соответствии”.

Позиция фискалов

Арбитражная практика

В большинстве своем арбитры считают, что налоговое законодательство не содержит нормы, обязывающей распределять расходы на сертификацию продукции и услуг в течение всего времени действия сертификата.

Тем не менее мы нашли одно решение, где судьи поддержали налоговых инспекторов.

Судебная практика. Арбитры сказали, что расходы на получение сертификатов направлены на возможность их использования для получения дохода в течение срока действия сертификатов. В данном случае срок действия полученных сертификатов составлял три года. При таких обстоятельствах судьи посчитали правильным вывод инспекции о том, что указанные расходы должны учитываться равномерно в течение срока действия сертификатов (Постановление ФАС Северо-Западного округа от 22.03.2006 по делу N А56-14268/2005).

Подведем итоги

В соответствии с налоговым законодательством расходы на сертификацию продукции являются косвенными и подлежат отнесению в полном объеме к расходам текущего периода.

Арбитражная практика поддерживает налогоплательщиков. Судьи объясняют это тем, что налоговое законодательство не содержит норм, обязывающих распределять расходы на сертификацию в течение всего времени действия сертификата.

Позиция чиновников по этому вопросу неоднозначна. Однако в наиболее “свежем” разъяснении Минфина России прозвучало, что затраты на сертификацию продукции можно учесть в расходах единовременно.

Так что теперь можно смело учитывать затраты на сертификацию продукции и услуг, а также на декларирование соответствия единовременно в составе прочих расходов, связанных с производством и реализацией.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Специалисты Минфина России не видят препятствий для единовременного учета для целей налогообложения прибыли расходов компании на обязательную сертификацию продукции. Об этом финансисты сообщили в письме от 20.03.2017 № 03-03-06/1/15663.

Тот факт, что затраты на сертификацию продукции включаются в состав расходов, сомнений не вызывает. Это прямо предусмотрено подп. 2 п. 1 ст. 264 НК РФ. Но в каком порядке списываются такие расходы: единовременно или постепенно в течение срока, на который выдан сертификат?

В комментируемом письме финансисты пришли к выводу, что затраты организации на обязательную сертификацию продукции могут быть единовременно включены в состав расходов. Сделать это можно на дату предъявления организации документов, служащих основанием для произведения расчетов. Обосновывается такая позиция следующим образом.

По общему правилу расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (ст. 272 НК РФ). При этом расходы определяются в порядке, установленном в ст. 318—320 НК РФ. Если по условиям договора предусмотрено получение доходов в течение более чем одного отчетного периода и нет поэтапной сдачи товаров (работ, услуг), расходы распределяются организацией самостоятельно с учетом принципа равномерности признания доходов и расходов.

Согласно п. 1 ст. 318 НК РФ расходы на производство и реализацию подразделяются на прямые и косвенные. При этом сумма косвенных расходов в полном объеме относится к расходам текущего отчетного (налогового) периода (п. 2 ст. 318 НК РФ).

Как видите, Минфин России рассматривает затраты на сертификацию продукции как косвенные расходы, что априори подразумевает единовременное списание. Для того чтобы разобраться, когда такие расходы можно отразить в составе расходов, финансисты обратились к положениям подп. 3 п. 7 ст. 272 НК РФ. В этой норме Кодекса сказано, что признание расходов в виде оплаты сторонним организациям за выполненные работы (оказанные услуги) осуществляется:

либо на дату расчетов в соответствии с условиями заключенных договоров;

либо на дату предъявления компании документов, служащих основанием для произведения расчетов;

либо на последнее число отчетного (налогового) периода.

Аналогичная точка зрения содержится в письмах Минфина России от 01.07.2014 № 03-03-06/1/31600, от 28.03.2014 № 03-03-РЗ/13719.

Но такой выгодной для компаний позиции специалисты финансового ведомства придерживались не всегда. Так, в письмах от 18.03.2013 № 03-03-06/1/8186, от 25.05.2011 № 03-03-06/1/307 содержится точка зрения, согласно которой расходы на сертификацию продукции включаются в состав расходов в течение срока, на который выдан сертификат.

А вот суды соглашаются с тем, что такие затраты являются косвенными расходами и должны в полном объеме учитываться в текущем отчетном (налоговом) периоде (постановление ФАС Центрального округа от 15.02.2012 № А35-1939/2010).

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.