Описание страницы: налоговый вычет при покупке квартиры – как грамотно заполнить декларацию от профессионалов для людей.

Содержание

Как правильно заполнить 3-НДФЛ на налоговый вычет за покупку квартиры

Человек, купивший жилище, имеет право подать форму 3-НДФЛ на налоговый вычет за покупку квартиры, но как заполнить этот документ, порой нелегко разобраться самому. Так как люди часто отправляют налоговые декларации через официальный сайт ФНС или заказным письмом, по невнимательности можно допустить ошибки, после чего 3-НДФЛ придется оформлять и подавать заново.

Сроки подачи для имущественного вычета при приобретении жилья

Воспользоваться этой возможностью в размере предельной суммы гражданин имеет право лишь один раз за всю жизнь, при этом сроки давности законом не предусмотрены. В случае, когда жилище было оформлено в собственность несколько лет назад, декларации подают за последние 3 года до обращения в ФНС.

Предельная сумма расходов, с которой исчисляется налоговый вычет — 2000000 руб. (3000000 руб. при погашении процентов по ипотечному займу). Вернуть можно только официально удержанные суммы налога, но если вы воспользовались правом на вычет в размере менее предельной суммы, его остаток может быть получен позже, при приобретении другого жилья или земельного участка под строительство. Нужно ли подавать декларацию при покупке квартиры, каждый налогоплательщик решает самостоятельно.

Еще до подачи налоговой декларации на покупку квартиры есть возможность запросить официальный документ о праве на вычет. Уведомление об этом праве должны предоставить не позднее, чем через месяц. Получив справку, выданную отделением налоговой инспекции по месту жительства сотрудника, работодатель по его заявлению обязан не удерживать 13% налога в текущем периоде.

ФНС проверяет правильность документов не более 3 месяцев, после чего Казначейство России обязано за месяц перечислить деньги. При правильном оформлении бумаг максимальный срок возврата удержанных средств составит 120 дней.

Суммы следует указывать в российских рублях, без копеек. Суммы до 50 коп. не учитываются (округляются до целого рубля в меньшую сторону), больше 50 коп. — округляются в большую сторону. Необходимо приложить все чеки, расписки и прочие официальные бумаги, доказывающие, что были затрачены указанные в декларации суммы.

| Видео (кликните для воспроизведения). |

Вам понадобится черная или синяя ручка. Буквы используйте только печатные, все графы, где указывается текстовая информация, заполняйте с крайней левой ячейки. Графы, где указываются числовые значения, заполняйте так, чтобы крайняя правая ячейка оказалась последней цифрой суммы. В случае появления пустых ячеек (например, ИНН состоит из 10 цифр, а не из 12) в них следует поставить прочерки.

При заполнении документа на компьютере прочерки ставить не нужно. При этом следует использовать шрифт Courier New высотой 16-18 пунктов.

Запрещено вносить исправления в распечатанный или заполненный от руки документ — если вы допустили ошибку, все придется писать заново. Каждую страницу следует распечатать на отдельном листе бумаги. Подача декларации при покупке квартиры производится в 2 экземплярах. Каждая страница визируется личной подписью, на каждой пишется номер в трехзначном формате (например, «001»). Те листы, которые не имеют отношения к вашей ситуации, распечатывать и нумеровать нет необходимости.

Практичнее установить последнюю версию программы «Декларация» от ФНС. Эта программа в процессе внесения информации в предложенный бланк проверяет корректность заполнения всех граф. Частые задержки при получении имущественного вычета вызваны ошибками, которые допускают налогоплательщики, подающие 3-НДФЛ впервые.

Пошаговое руководство: как правильно заполнить декларацию на налоговый вычет за 3 года

Сначала необходимо запросить у работодателя справки 2-НДФЛ за 3 отчетных года и собрать бумаги, подтверждающие расходы. Затем загрузить формы деклараций с сайта ФНС. Важно, чтобы каждый бланк был для того периода, за который вы оформляете декларацию, ФНС ежегодно вносит поправки в бланки.

На первом листе указывается общая информация: ФИО, данные основного документа, удостоверяющего личность, дата и место рождения, номер телефона для связи. «Номер корректировки» — 0, если декларация оформляется в первый раз. Также здесь нужно указать четырехзначный код отделения ФНС. Его легко выяснить на сайте ФНС через раздел «Электронные сервисы». Код страны — 643 для жителей РФ.

«Код категории налогоплательщика» большинства граждан — 760. Отдельные коды обозначают индивидуальных предпринимателей и лиц, получающих доходы от частной практики. «Код вида документа» большинства граждан — 21, код паспорта РФ.

На Листе А указывают реквизиты места работы, доходы и удержанный налог. «Код дохода» — 06. Тем, у кого частная практика, свое предприятие, надо заполнить Лист В. Но люди, регулярно подающие декларации о доходах, вряд ли нуждаются в пошаговой инструкции.

«Код наименования объекта» на Листе Д1 обозначает вид жилья. Код 2 относится к квартире, код 4 — к доле в ней.

«Признак налогоплательщика» относится к лицу, подающему заявление. Варианты могут быть следующими:

- собственник приобретенной недвижимости — код 01;

- супруг собственника — код 02;

- представитель несовершеннолетнего собственника — код 03;

- представитель ребенка (детей), приобретший жилплощадь в общую с ним собственность — код 13;

- представитель ребенка (детей), приобретший жилплощадь в общую с ним и супругом собственность — код 23.

На том же листе внесите в соответствующие графы точную дату регистрации права собственности и долю в ней, период, с которого собираетесь воспользоваться налоговым вычетом. Ниже указывается стоимость квартиры.

Подсчитывая остаток вычета, отнимите сумму налогооблагаемого дохода за этот год от суммы ваших расходов (или от максимума, составляющего 2000000 руб.). В случае встречной продажи жилплощади, бывшей вашей менее 3 лет, заполняете также Лист Д2 и Приложение «Расчет доходов от продажи объектов недвижимого имущества».

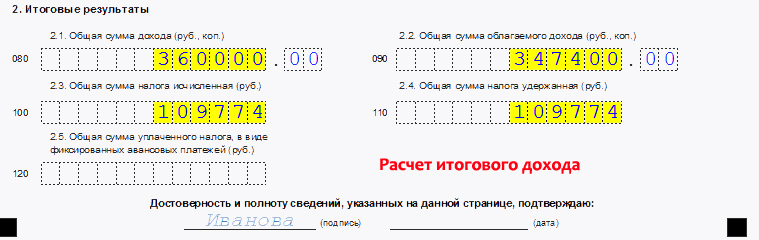

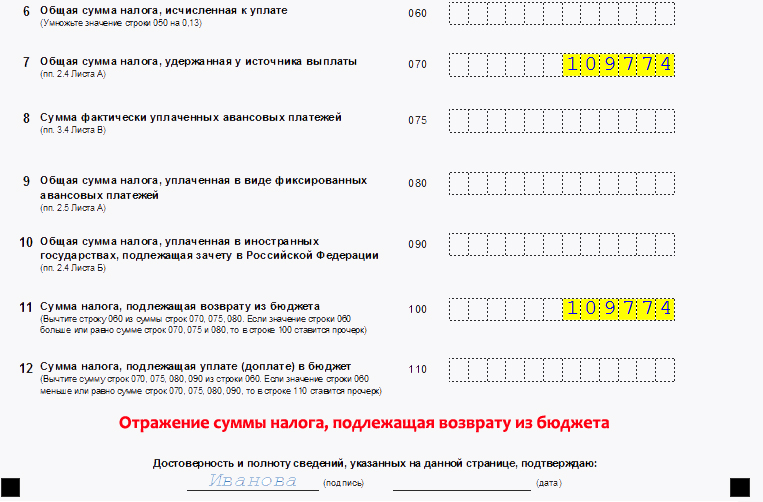

После этого возвращаетесь к Разделам 1 и 2. Важно уточнить значение в графе «Код бюджетной классификации». 182 1 01 02030 01 1000 110 — код НДФЛ в 2018 г., в предыдущие годы он мог быть другим. Код по ОКТМО относится к работодателю, его нужно посмотреть в форме 2-НДФЛ. «Сумма налога, подлежащая возврату» — это цифра подоходного налога. В Разделе 2 вы пишете «13%», основную ставку, в пунктах 1, 3 и 4 повторяете сумму годового дохода, в пунктах 8 и 16 — ту, которую должны вернуть.

Заполнив все листы, нужно пронумеровать их, затем указать на первой странице общее количество. Каждую страницу подпишите в отведенной для этого графе.

Список документов для имущественного вычета на возврат денег

- Заявление на возвратподоходного налога с покупки квартиры.

- Договор купли-продажи.

- Банковские документы о перемещении денежных средств.

- Свидетельство о праве собственности (или выписка из ЕГРП).

- Номер расчетного счета, на который необходимо перечислить средства.

- 3-НДФЛ (отдельная для каждого года).

- Справки от работодателя (2-НДФЛ за все отчетные периоды).

В случае, когда вы брали целевой займ, прилагаете ипотечный или кредитный договор, график выплаты основной суммы и процентов. Кроме того, ФНС потребуются кассовые документы, доказывающие, что вы регулярно оплачивали кредит. Их можно заменить бумагами от самой кредитной организации.

При приобретении жилплощади вместе с супругом следует предоставить свидетельство о браке и письменное соглашение о разделе суммы вычета между вами. Когда жилплощадь куплена в совместную собственность с другими людьми, вычет разделяется согласно тратам каждого вложившегося в пределах максимальной суммы, заключать соглашение при этом не нужно.

Титульный лист содержит персональные данные подателя. Информация о доходах на территории РФ указывается на Листе А. При необходимости податель заполняет листы Б, В и Г:

- доходы, полученные вне нашей страны;

- доходы от индивидуального предпринимательства;

- доходы, с которых не нужно платить налоги.

На остальных листах налогоплательщик приводит информацию, позволяющую ему требовать возврата денег из бюджета. Чаще всего заполняется один из этих листов декларации 3-НДФЛ, покупка квартиры требует заполнения Листа Д1, продажа — Д2. Листы Е1 и Е2 посвящены затратам на обучение, медицину или благотворительность, Ж — расходам, связанным с получением доходов, З и И — доходам от операций на фондовом рынке.

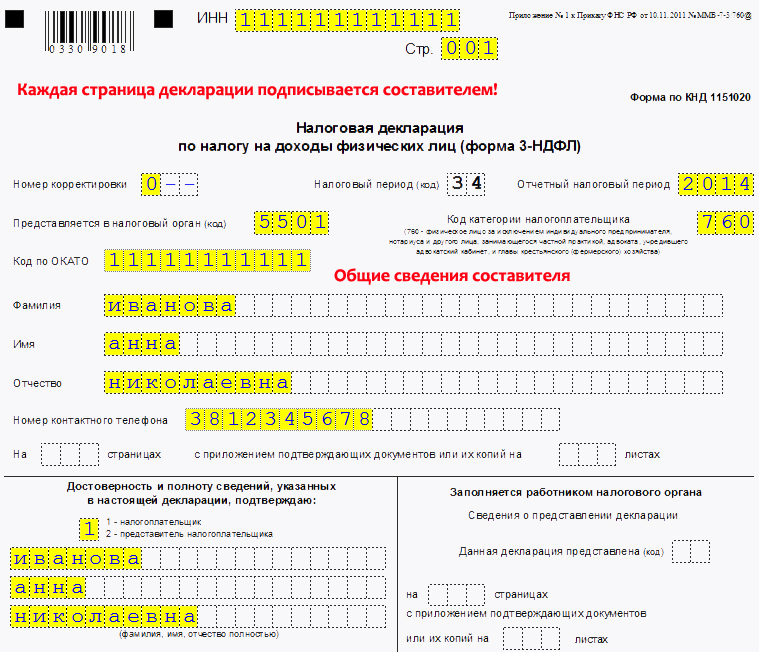

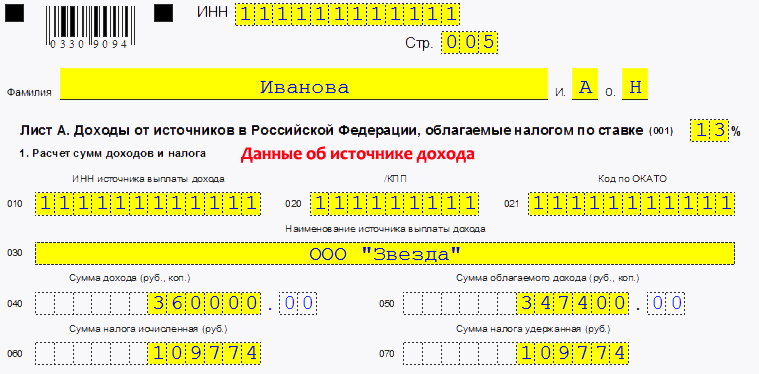

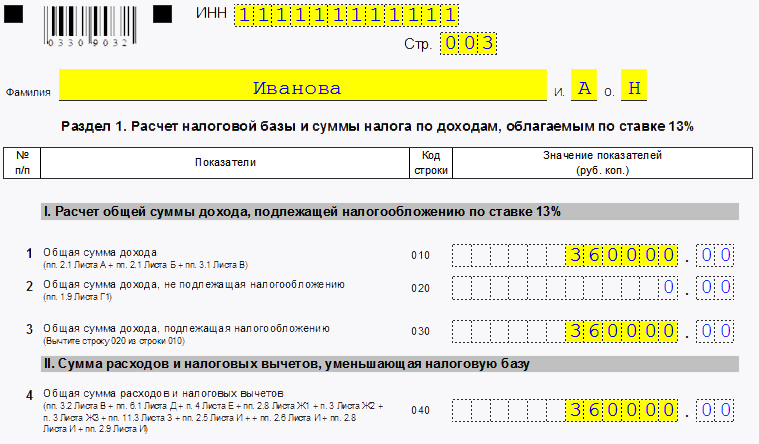

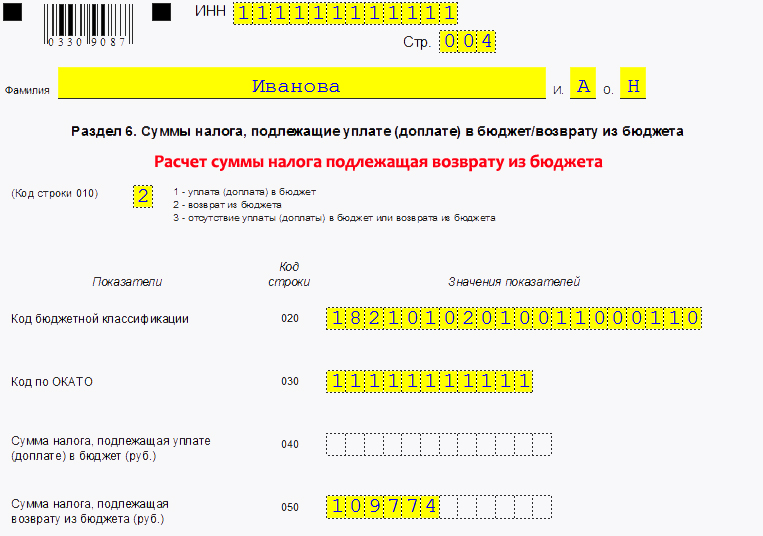

Рассмотрим на примере образец заполнения 3-НДФЛ при покупке квартиры, без ипотеки и продажи жилплощади в отчетном году. Татьяна Ивановна Иванова покупает студию и становится ее единственным владельцем. Чтобы получить обратно удержанный подоходный налог, она вносит сведения о налогоплательщике в соответствующие графы титульного листа, после чего указывает ИНН и ставит подпись и дату на каждой странице, которую собирается заполнить, нумерует их. Ей нужны 4 страницы — Разделы 1 и 2, Листы А и Д1.

В Разделе 1 она указывает КБК (182 1 01 02030 01 1000 110), код ОКТМО, выписанный из справки 2-НДФЛ, и подсчитывает, сколько денег ФНС обязана возвратить. В справке написано, что за отчетный период Татьяна Ивановна получила 360000 руб., из которых удержан подоходный налог 46800 руб. Она записывает число 46800 в строке 050. Общий доход за отчетный период пишет в Разделе 2, там же снова указывает, сколько денег ей должны вернуть.

На Листе А Татьяне Ивановне следует внести информацию о месте работы в соответствующие графы — ИНН организации, КПП, код по ОКТМО должны быть указаны в форме 2-НДФЛ. В строках 070 и 080 снова нужно указать общий доход, в строках 090 и 100 — подоходный налог, 46800 руб.

На Листе Д1 указывается код жилплощади — 2, вид собственности на нее — 1, признак налогоплательщика — 01. Сведения о квартире выписываются из документов, подтверждающих право собственности. Сумма, потраченная на покупку — 2000000 руб. В пунктах 2.5 и 2.6 указывается сумма налоговой базы за 2017 г. для уплаты подоходного налога. Чтобы вычислить остаток, Татьяна Ивановна вычитает 360000 руб. из 2000000 руб., в пункте 2.8 она пишет сумму 1640000 руб.

Как заполнить 3-НДФЛ для получения вычета при покупке квартиры

Покупая недвижимость, вы имеете право на получение имущественного вычета и возврат уплаченного ранее НДФЛ. Как получить вычет, и кто может его получить, читайте статье: “Как оформить и получить имущественный налоговый вычет“. Для получения имущественного вычета и возврата подоходного налога нужно выполнить ряд действий, одно из которых – это заполнение декларации 3-НДФЛ. Как правильно заполнить 3-НДФЛ при покупке квартиры, вы узнаете ниже. Также приведен образец заполнения 3-НДФЛ на получение имущественного вычета при покупке жилья, который вы найдете в конце статьи. Пользуясь рекомендациями ниже и заполненным примером декларации, вы без труда сможете заполнить бланк 3-НДФЛ для своего случая.

| Видео (кликните для воспроизведения). |

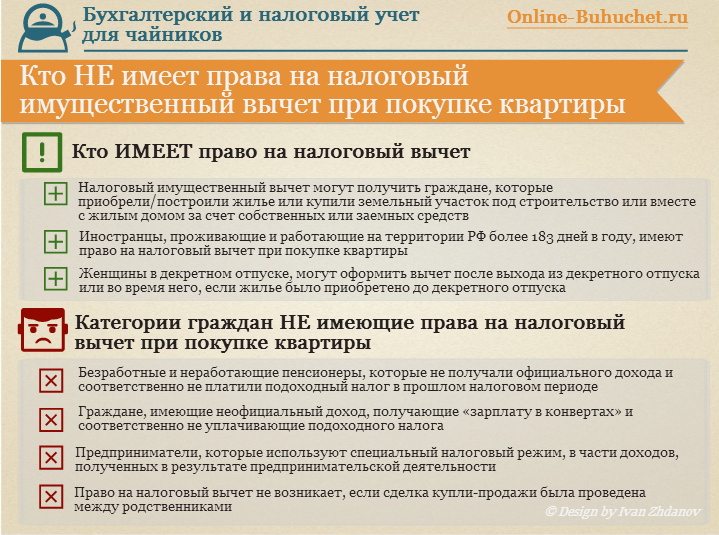

Кто НЕ имеет права на получение налогового вычета в инфографике

На рисунке ниже в инфографике рассмотрены категории граждан, которые имеют и не имеют права на получение налогового вычета. ⇓

Сроки подачи декларации для получения вычета при покупке квартиры:

Если вы хотите сдать декларацию 3-НДФЛ для возврата подоходного налога при покупке квартиры и иного жилья, сделать это можно в любое время в течение года. Отчитаться можно за 3 предыдущих года. Например, если вы купили квартиру, дом, комнату или другое жилье в 2014 году, то заполнить и подать 3-НДФЛ для получения имущественного вычета можно в течение 2015 года в размере, не превышающем вашего дохода за отчетный год (в данном примере 2014 год).

Заполняйте бланк декларации аккуратно, не ошибайтесь, иначе все придется начинать заново. В каждой клетке – один символ, все буквы должны быть крупными и печатные. Если остались пустые клетки, поставьте в них прочерки.

Если вносите данные вручную ручкой, то используйте пасту синего или черного цвета.

В декларации 23 листа, заполнять все нет необходимости, не оформленные страницы сдавать не нужно, в налоговую подаются только заполненные страницы.

Отнеситесь ответственно к оформлению документа, ведь именно в нем происходит расчет суммы подоходного налога, которую вы сможете вернуть у государства при положительном решении налогового органа.

Таковы основные правила заполнения декларации, теперь же перейдем к постраничному оформлению 3-НДФЛ для получения вычета при покупке квартиры.

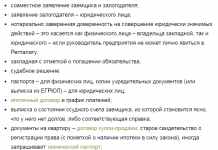

Перечень необходимых документов для 3-НДФЛ в инфографике

На рисунке ниже рассмотрен необходимый перечень документов, подающихся вместе с декларацией 3-НДФЛ. ⇓

Какие листы и страницы нужно заполнить? Вся декларация состоит из следующих страниц:

- титульный лист (стр.1 и стр.2);

- раздел 1;

- раздел 6;

- лист А;

- лист Ж1;

- лист И.

Итого из 23-х листов декларации заполнить нужно только 7.

Титульный лист состоит из 2-х страниц и содержит общую информацию о налогоплательщике. Подробное построчное заполнение этих двух страниц рассмотрено в статье: «Как правильно заполнить 3-НДФЛ при продаже квартиры?». Можно перейти по ссылке и воспользоваться представленными там рекомендациями. На рисунке ниже показан пример заполнения титульного листа декларации 3-НДФЛ.

На титульном листе декларации необходимо указать основные данные налогоплательщика и подписать данный лист.

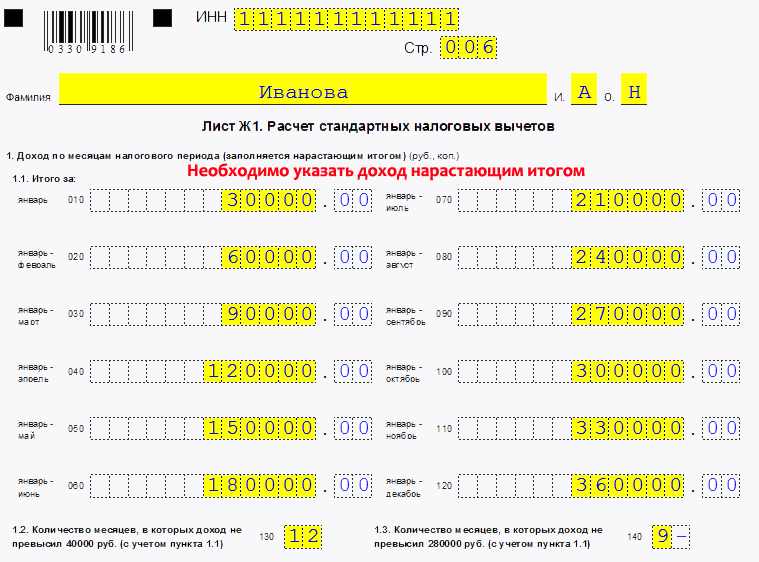

Перейдем теперь к листу Ж1. Здесь происходит расчет стандартных налоговых вычетов, предоставляемых на работе.

Заполняется данный лист на основании справок 2-НДФЛ, которые вам должен выдать ваш работодатель.

В пункте 1.1 в строках 010-120 этого листа нужно отразить ваш доход по месяцам, причем доход указывается нарастающим итогом с начала года, то есть сначала указывается доход за январь, потом за январь-февраль, далее за январь-февраль-март и т.д. Указывается только доход, облагаемый НДФЛ по ставке 13%. Данные нужно отразить за календарный год, в котором произошла покупка квартиры.

В строке 130 нужно указать количество месяцев, в которых ваш доход не превысил 40000 руб.

В строке 140 цифрой указывается количество месяцев, в которых доход не превысил 280000 руб. Сумма 280000 – до этой величины в отношении работника применяется вычет на детей. После того как доход работника, полученный нарастающим итогом с начала года, достиг 280000 руб., вычеты на детей не применяются.

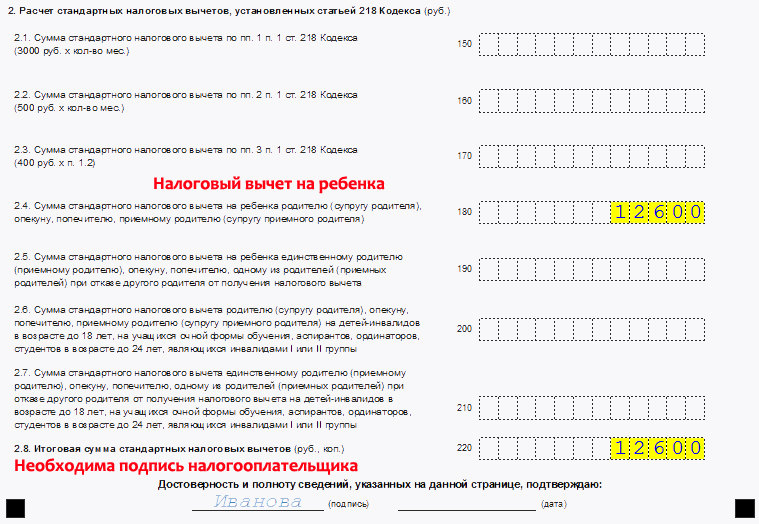

В пункте 2 указываются стандартные налоговые вычеты, положенные работнику.

Обратите внимание, вычет в размере 400 руб. в строке 170 с 01.01.2012 не применяется.

Положенный вычет в в строках 150 и 160 умножается на количество месяцев. Причем в отношении работника может применяться только один из этих двух вычетов.

Остальные вычеты в строках 180-210 применяются в отношении детей, положенный вычет умножается на значение из строки 140.

В строке 220 указывается суммарное значение предоставленных работнику за год вычетов, получается путем сложения значений в строках 150-210.

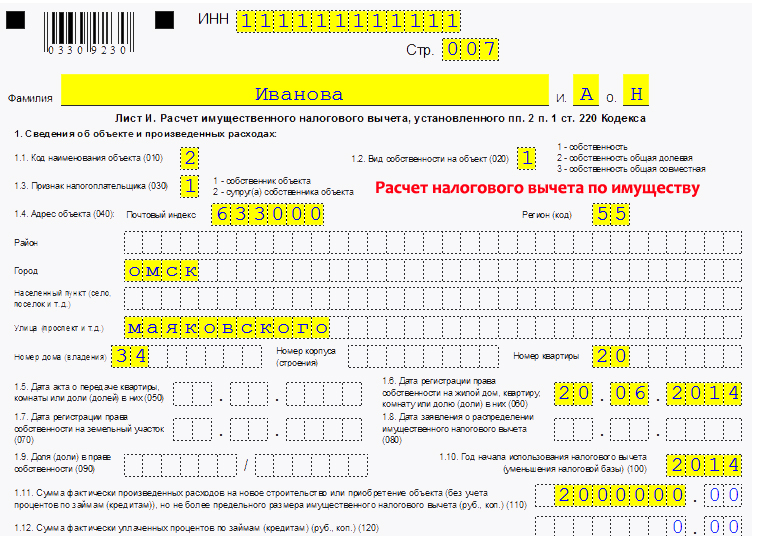

Данный лист предназначен для непосредственного расчета имущественного вычета при покупке, а также строительстве жилой недвижимости.

В пункте 1 указываются сведения о построенной или купленной квартире, доме и другой жилой недвижимости.

010 – код объекта, берется из Приложения 5 к Порядку заполнения 3-НДФЛ:

020 – вид собственности, выбирается один из предложенных вариантов.

030 – признак налогоплательщика, указывается, кто является налогоплательщиком, доходы которого отражаются в данной декларации: собственник жилья или его (ее) супруг (а).

040 – адрес приобретенной недвижимости.

050 – дата акта о передаче жилья.

060 – дата регистрации права собственности на жилье.

070 – дата регистрации права собственности на земельный участок.

080 – дата заявления о распределении вычета, если квартира в общей собственности (без долей).

090 – доля в приобретенном жилье.

100 – год начала использования вычета.

110 – сумма расходов в связи с покупкой квартиры, должна быть не более суммы имущественного вычета (2000000 руб.) без учета процентов по кредитам.

120 – сумма процентов, уплаченных по кредитам, взятым на покупку жилья.

На рисунке ниже показан пример заполнения листа_И в налоговой декларации.

Расчет имущественного вычета в налоговой декларации

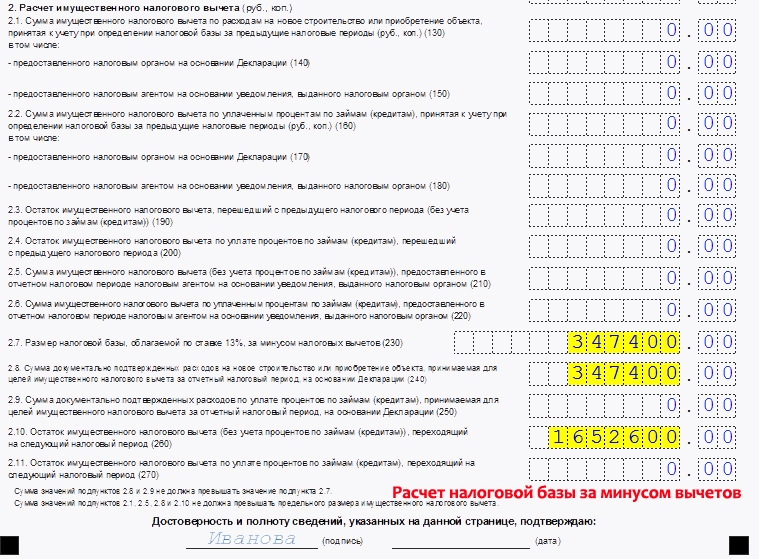

Строки 130-180 – указываются суммы имущественного вычета по расходам на покупку жилья и уплате процентов по кредитам за прошлые налоговые периоды.

Строка 190-200 – остаток вычета по расходам на покупку и уплате процентов, перешедшего с прошлого налогового периода.

Строки 130-200 заполняются, когда вычет вы уже получали в предыдущих годах, но получили еще не полностью, ведь вычет за год может быть предоставлен в сумме, не превышающей вашего годового дохода.

Строка 210 – сумма вычета по расходам на покупку, предоставляемая по уведомлению.

Строка 220 – сумма вычета по уплаченным процентам, предоставляема по уведомлению.

В строка 210-220 имеются в виду те суммы вычета, которые вы получите у своего работодателя на основании выданного налоговой уведомления. Ведь получить положенный вычет можно двумя способами: единовременно, подав декларацию о доходах в налоговый орган, или постепенно каждый месяц, в этом случае работодатель не будет отнимать сумму подоходного налога из вашей зарплаты.

Строка 230 – размер налоговой базы за минусом вычетов, получается как суммарный доход за отчетный год из строки 120 листа Ж1 минус суммарный стандартный вычет из строки 220 листа Ж1, а также минус вычет, предоставляемый по уведомлению из строк 210 и 220 листа И. С полученной суммы и будет рассчитан подоходный налог, который вы сможете вернуть за один отчетный год. Если эта сумма меньше положенного вам имущественного вычета, то остаток вычета перейдет на следующий год, вы его сможете получить в следующем году, заполнив еще раз декларацию. Остаток вычета будет переноситься на год следующий до тех пор, пока вы не получите полностью положенный вам имущественный вычет.

Строка 240 – сумма расходов, применяемая для целей имущественного вычета за отчетный год, не может более налоговой базы, рассчитанной в строке 230.

Строка 250 – сумма уплаченных процентов по ипотечному кредиту, применяемая для целей имущественного вычета, не может быть более, чем разность строк 230 и 240.

Строка 260 – остаток имущественного вычета по расходам на покупку квартиры. Если дохода за отчетный год не хватило для получения вычета в положенном размере (то есть ваш доход за год меньше, чем имущественный вычет), то остаток вычета переходит на следующий год. Значение получается, как строка 110 – (130 + 210 + 240).

Строка 270 – остаток имущественного вычета по расходам на уплату процентов по кредиту, переходящий на следующий год.

Заполнив лист Ж1 и И, проверьте:

- (строка 240 + строка 250) не должно быть больше, чем строка 230;

- (строка 130 + 210 + 240 + 260) не должно быть больше имущественного вычета, на который вы имеете право.

На этом листе рассчитывается итоговая сумма дохода и налога. В пункте 1 указывается ваш дохода за отчетный год. Если ваш источник дохода – это работодатель, то следует указать.

010 – ИНН работодателя.

020 – КПП работодателя.

030 – наименование организации работодателя.

040 – сумма дохода за год, значение должно совпадать со строкой 120 листа Ж1.

050 – сумма дохода за год, облагаемая подоходным налогом по ставке 13%, получается как строка 120 листа Ж1 минус строка 220 листа Ж1.

060 – исчисленная сумма НДФЛ, получается как 13% от значения из строки 050 этого листа.

070 – повторяется значение строки 060.

Если источников дохода несколько, то на каждого отдельно заполняются строки 010-060.

На рисунке ниже показан пример заполнения налоговой декларации листа_А об источниках дохода.

В пункте 2 подсчитываются итоговые значения.

080 – общая сумма дохода, полученная суммированием всех значений строки 110.

090 – общая сумма облагаемого дохода.

100 – общая сумма подоходного налога.

110 – общая сумма удержанного подоходного налога.

010 – общая сумма дохода из строки 080 листа А.

030 – общая сумма дохода, с которой следует рассчитать налог.

040 – общая сумма расходов и вычетов, получается как (строка 220 листа Ж1 + строка 210 листа И + строка 220 листа И + строка 240 листа И + строка 250 листа И).

050 – налоговая база = строка 030 минус строка 040 этого раздела.

070 – сумма удержанного налога из листа А строка 110.

100 – налог, подлежащий возврату из бюджета, равен строке 070.

На рисунке ниже представлен образец заполнения раздела 1 декларации.

Код строки 010 – ставим «2».

020 – указывается следующий КБК: 18210102010011000110.

030 – ОКАТО налогового органа, куда сдаете декларацию.

050 – налог, подлежащий возврату из бюджета, равен строке 100 из раздела 1.

Скачать заполнение 3 НДФЛ при покупке квартиры. Образец и бланк

Обратите внимание: с 2014 году грядут изменения в предоставлении имущественного вычета, об этом можно прочитать здесь. Также советуем прочитать статью “3-НДФЛ “.

В данном видео-уроке подробно разобран пример заполнения декларации 3-НДФЛ.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Заполнение 3-НДФЛ в программе “Декларация” при заявлении вычета за покупку квартиры

Заполнение декларации по подоходному налогу с помощью специального программного обеспечения является вторым по популярности способом подготовки 3-НДФЛ для получения налогового вычета. Рассмотрим подробно, как заполнить 3 НДФЛ в программе “Декларация.2017” при заявлении имущественного вычета по расходам на покупку квартиры или строительство дома.

Пошаговая инструкция по заполнению 3-НДФЛ с помощью ПО “Декларация.2017”

Скачать программу “Декларация” для заполнения 3-НДФЛ за 2017, 2016, 2015 и 2014 год вы можете на нашем сайте, сайте ФНС или ГНИВЦ.

В открывшемся окне сразу попадаем на первую вкладку “Задание условий”.

Обратите внимание, что некоторые из условий уже установлены (тип декларации, вид доходов и признак налогоплательщика) и их менять не нужно.

Узнать к какой инспекции вы прикреплены можно с помощью сервиса “Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес”, расположенного на нашем сайте. Для этого необходимо указать адрес проживания (прописки по паспорту). Поле “Код ИФНС” заполнять не нужно.

Данное поле не трогаем. “1” ставится только если сдается уточненная налоговая декларация, в которой исправляются ошибки в ранее сданной и принятой к проверке декларации.

Данное поле можно не заполнять, оно заполнится автоматически, после указания ОКТМО работодателя.

При заявлении вычета указывается ОКТМО работодателя, а при уплате НДФЛ, с полученного от продажи имущества дохода, – ОКТМО места постоянной прописки.

На этом заполнение вкладки “Задание условий” завершается.

Если декларация заполняется и сдается представителем, необходимо заполнить блок “Достоверность подтверждается”, где следует указать ФИО представителя и реквизиты доверенности, на основании которой он действует.

Шаг 3. Заполняем вторую вкладку “Сведения о декларанте”

Заполнять данный раздел необходимо в точном соответствии с паспортом, в противном случае налоговый орган может отказать в приеме декларации.

Вкладку “Код страны” менять не нужно.

Шаг 4. Заполняем третью вкладку “Доходы, полученные в РФ”

В данном разделе нужно указать источники дохода, полученного в году, за который заявляется вычет.

Для этого, рядом с блоком “Источники выплат”, нажимаем на зеленый плюсик. В открывшейся вкладке указываем наименование работодателя, его ИНН/КПП и ОКТМО. Все эти сведения можно взять из справки 2-НДФЛ.

Если вместе с имущественным вычетом одновременно заявляется стандартный, то в открывшейся вкладке необходимо поставить галочку напротив строки “Расчет стандартных вычетов вести по этому источнику”.

Проверить или исправить введенные сведения об источнике доходов можно нажав на кнопку, обозначающую руку, указывающую на блокнот, а удалить данные – нажав на красный минус.

Для этого нажимаем на зеленый плюс во втором блоке раздела и выбираем вид полученного дохода, нажав на кнопку “Код дохода”.

Для з/п по трудовому договору выбираем код “2000 – Заработная плата и иные доходы во исполнение трудового договора”, для доходов по договорам ГПХ – код “2010 – Работы по договорам гражданско-правового характера”.

Затем указываем сумму дохода и месяц его получения.

Код дохода, сумму и месяцы получения его получения лучше брать из справки 2-НДФЛ.

Если доход не изменялся в течение года и каждый месяц вы получили одну и ту же сумму (по справке 2-НДФЛ), можно воспользоваться кнопкой “Повторить доход”.

Затем в строках ниже указываем облагаемую налогом сумму дохода (строка “Налоговая база” в справке 2-НДФЛ), сумму налога исчисленную и удержанную.

Последнюю строку “Авансовые платежи иностранца” не заполняем.

Пример правильно заполненной вкладки “Доходы, полученные в РФ”:

По умолчанию программа переводит нас на вкладку “Стандартные вычеты”. Если вместе с вычетом за квартиру вы не планируете получать стандартный вычет, галочку со строки “Предоставить стандартные вычеты” убираем и переходим во вкладку “Имущественный”.

Затем ставим галочку “Предоставить имущественный налоговый вычет” и нажимаем на зеленый плюсик, чтобы добавить данные о приобретенной квартире, по которой будет заявляться вычет.

Шаг 7. Вносим в программу данные о купленной квартире

Способ приобретения недвижимости: по договору купли-продажи (при покупке готовой квартиры) или инвестирования (при покупке новостройки).

Наименование объекта: жилой дом, квартира, комната, з/у с жилым домом или под ИЖС, доли в указанном имуществе.

- Индивидуальная – если квартира приобретена в единоличную собственность.

- Общая долевая – при покупке квартиры в долю с кем-то (как правило, в браке при разделении доли в квартире между супругами и их детьми, или между родителем и ребенком).

Общая совместная с заявлением о распределении расходов – при приобретении жилья в браке без выделения долей (50% у каждого из супругов).

Данный вид собственности указывается если вся сумма вычета заявляется одним из супругов, а второй отказывается от него, либо в случае, когда оба супруга получают вычет в установленных ими долях.

Общая совместная без заявления о распределении расходов – данный вид указывается, если стоимость жилья превышает 4 млн.руб и заявления на распределения расходов не требуется, так как предельная сумма вычетов, которую может заявить каждый из супругов, составляет не более 2 млн.руб., и перераспределить ее, отдав второму супругу, чтобы он заявил вычет не 2 млн.руб., а 4 млн.руб. – нельзя.

Также заявление не потребуется, если один из супругов заявляет его в размере 50%. Связано это с тем, что вычет по общей совместной собственной супругов распределяется по умолчанию в соотношении 50% на 50%.

Общая долевая собственность с заявлением о распределении расходов – данный вид собственности указывается при покупке квартиры после 2014 года, когда супруги хотят распределить вычет в пропорции, отличающейся от принадлежащих им долей. Как правило, это происходит если один из супругов не работает и не может получить свою долю вычета или размер доходов второго супруга позволяет получить вычет сразу.

Право на распределение вычета при покупке квартиры в долевую собственность супруги получили лишь в 2014 году. При покупке квартиры до 2014 года вычет будет предоставлен только в соответствии с долями в собственности.

- Собственник объекта – если вычет заявляется при приобретении квартиры в единоличную собственность.

- Супруг собственника объекта – указывается при заявлении вычета за покупку квартиры в браке (независимо от вида собственности: долевой или совместной).

- Родителей несовершеннолетнего собственника объекта – если вычет заявляется за ребенка, являющего собственником квартиры.

- Объект в собственности заявителя и несовершеннолетнего ребенка – если квартира оформлена в собственность родителем вместе с ребенком.

- Объект в собственности супруга заявителя и ребенка – если квартира оформлена в собственность обоих родителей и ребенка (детей).

Код номера объекта:

Если приобретенная недвижимость имеет кадастровый, условный или инвентарный номер, его необходимо вписать в строку “Номер объекта”, перед этим указав код номера объекта.

Узнать кадастровый или условный номер номер можно в выписке из ЕГРН или в режиме онлайн на сайте Росреестра, указав адрес квартиры.

Адрес места нахождения указываем также из выписки ЕГРН или с сайта Росреестра.

В конце указываем дату документа, подтверждающего право на вычет. Для договора купли-продажи необходимо заполнить строку “Дата регистрации права собственности на жилой дом, квартиру, з/у”. Для договоров инвестирования – дату акта о передаче квартиры, комнаты или доли в них.

Год начала использования вычета:

Если вычет заявляется первый раз, указываем год “2017”, если он был заявлен в предыдущих годах – указываем год, когда была подана самая первая декларация на вычет.

Если вы являетесь пенсионером, то не забудьте поставить галочку в строке “Являюсь пенсионером”. Об особенностях получения вычета пенсионерами можно узнать из этой статьи.

Стоимость объекта (доли):

Указываем полную стоимость квартиры, по которой заявляется вычет. Если квартира была приобретена в кредит можете указать также сумму уплаченных процентов.

На этом заполнение блока “Список объектов” завершается.

Строки “Вычет у налогового агента в отчетном году (код 311) и (код 312) заполняются только если они указаны в справке 2-НДФЛ в разделе 4. Стандартные, социальные и имущественные налоговые вычеты.

На этом заполнение декларации завершается. В самом конце выбираем действие, которое хотим применить к декларации: сохранить, просмотреть, напечатать или проверить.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.