Описание страницы: налоговики обнародовали список обстоятельств, смягчающих ответственность от профессионалов для людей.

Содержание

- 1 Налоговики обнародовали список обстоятельств, смягчающих ответственность

- 2 Налоговые смягчающие обстоятельства: выбираем, заявляем

- 3 Перечень смягчающих налоговую ответственность обстоятельств

- 4 Смягчающие обстоятельства при налоговом правонарушении

- 5 Смягчающие обстоятельства налогового правонарушения

Налоговики обнародовали список обстоятельств, смягчающих ответственность

В число таких обстоятельств входят тяжелые личные обстоятельства, совершение преступлений под давлением, тяжелое финансовое положение и другие моменты. Этот список приведен в НК РФ.

В число прочих условий попали такие факторы, как незначительные просрочки, устранение ошибок, критичное состояние организации или физлица, болезнь, несоразмерность наказания и деяния и так далее.

Если найдено хотя бы одно такое обстоятельство, то штраф надо уменьшить не меньше чем вдвое.

В то же время налоговики отмечают, что если у плательщика нет на руках акта проверки и извещения о месте и времени рассмотрения ее итогов, то у него нет и возможности заявить о возражениях.

© Журнал «Время Бухгалтера» 2004 — 2019 | РУНА консалтинговая группа

Налоговые смягчающие обстоятельства: выбираем, заявляем

Из Постановления Конституционного суда от 30.07.2001 № 13-П (п. 4):

«. несоизмеримо большой штраф может превратиться из меры воздействия в инструмент подавления экономической самостоятельности и инициативы, чрезмерного ограничения свободы предпринимательства и права собственности, что в силу. Конституции [РФ]. ч. 1 ст. 34, ч. 1— 3 ст. 35, ч. 3 ст. 55 Конституции РФ недопустимо».

Нередко бывает, что компанию или предпринимателя оштрафовали, а возразить по существу совершенного нарушения им нечего — да, виноваты. И вот тут-то и могут прийти на помощь смягчающие обстоятельства, ведь:

- при наличии хотя бы одного такого обстоятельства налоговый штраф должен быть уменьшен минимум в два раз а п. 3 ст. 114 НК РФ . Причем уменьшен может быть и минимальный штраф (как, например, 1000 руб. за просрочку сдачи деклараци и п. 1 ст. 119 НК РФ ), с этим согласен даже Минфи н Письмо Минфина от 30.01.2012 № 03-02-08/7 . На практике налоговики до сих пор либо предпочитают вообще «не замечать» смягчающих обстоятельств, либо снижают штраф строго на 50%. А вот суды, как правило, уменьшают размер штрафа значительно больше, чем инспекция, порой — в десятки, а то и в сотни раз см., например, Постановления ФАС ЗСО № А75-430/2010, № А45-10730/2010; 4 ААС № А58-4441/2011; ФАС ДВО № Ф03-5882/2011; ФАС ВСО № А78-4534/2010 ;

| Видео (кликните для воспроизведения). |

Смягчающие обстоятельства не помогут вам снизить размер пене й Постановление КС от 17.12.96 № 20-П .

- тот факт, что смягчающие обстоятельства уже были учтены вышестоящим налоговым органом, для суда значения не имее т см., например, Постановление ФАС ПО № А12-11813/2010 ;

- перечень смягчающих обстоятельств, приведенный в НК п. 1 ст. 112 НК РФ , не исчерпывающи й подп. 3 п. 1 ст. 112 НК РФ; Постановление ФАС ВВО № А17-4441/2010 , поэтому таковыми может быть признано буквально все, что способно вызвать у налоговиков или судей сочувствие, жалость или ощущение, что наказание несоразмерно проступку.

Нужно помнить, что признание не указанных в п. 1 ст. 112 НК обстоятельств смягчающими — это право, а не обязанность суд а Постановление ФАС ВСО № А74-4786/2011 или налогового органа;

- наличие наряду со смягчающими отягчающих обстоятельств снижению штрафа не помех а см., например, Постановление ФАС УО № Ф09-3151/11 .

Проанализировав арбитражную практику за последние 3 года, мы выявили часто встречающиеся смягчающие обстоятельства. При этом мы условно разделили их на три вида.

Спектр обстоятельств, которые суды признают смягчающими, приятно удивляет своим многообразием

ВИД 1. «Универсальные». На эти обстоятельства могут ссылаться абсолютно все — и организации, и ИП, независимо от вида совершенного нарушения. К универсальным обстоятельствам относятся:

- привлечение к налоговой ответственности впервы е Постановление ФАС ДВО № Ф03-5882/2011; ФАС ЗСО № А46-15485/2011; ФАС МО № А40-41701/11-91-182 ;

- отсутствие умысла на совершение нарушени я Постановления ФАС МО № КА-А40/8428-11; ФАС ЦО № А35-12974/2010; ФАС УО № Ф09-6797/12 ;

- раскаяние и признание своей вин ы Постановления ФАС ДВО № Ф03-6045/2011; ФАС ВСО № А33-14958/2009; 3 ААС № А74-1782/2010; 14 ААС № А05-9841/2010; 8 ААС № А81-4424/2010 ;

- добросовестность налогоплательщика, заключающаяся в своевременной уплате всех налогов и представлении отчетност и Постановления ФАС ДВО № Ф03-5882/2011; ФАС СКО № А32-35211/2010 . Правда, не все суды учитывают это обстоятельство как смягчающе е Постановление ФАС ВСО № А78-7098/2011 , справедливо замечая, что «добросовестность налогоплательщика является нормой поведения в налоговых правоотношениях » Постановление 13 ААС № А56-37871/2010 ;

- тяжелое финансовое состояние налогоплательщика, подтвержденное документальн о Постановления ФАС ПО № А12-11813/2010; ФАС ВСО № А58-8201/10; ФАС ЗСО № А27-9089/2010; ФАС МО № А40-90732/11-91-391 , в частности наличие задолженности перед большим количеством кредиторов (от бюджета и поставщиков до персонала ) Постановления 6 ААС № 06АП-5792/2011; ФАС УО № Ф09-9907/11 , признание компании банкрото м Постановление ФАС ВВО № А79-7505/2010 либо нахождение в предбанкротном состояни и Постановление ФАС УО № Ф09-5854/12 (например, стабильная убыточность или случаи, когда размер чистых активов меньше уставного капитала);

- отсутствие у организации бухгалтера в момент нарушения (по причине болезни или отпуска ) Постановления ФАС ЗСО № А45-22563/2010, № А27-6657/2011; ФАС ЦО № А48-3647/2011 .

Однако учтите, что налоговики или судьи могут вам возразить: то, что главбух фирмы по какой-то причине отсутствовал, не является смягчающим обстоятельством. Ведь руководитель, будучи лицом, ответственным за состояние учета и отчетности, может привлекать других лиц для обеспечения соблюдения налогового законодательств а Постановление 12 ААС № А57-10995/2010 ;

- статус бюджетного учреждени я Постановления ФАС ЗСО № А46-15485/2011; ФАС ВСО № А33-17923/2011; ФАС СЗО № А44-2249/2011 или градообразующего предприяти я Постановления 6 ААС № 06АП-5792/2011; ФАС ЗСО № А27-4466/2011 ;

- ведение социально-значимой деятельности, например, в таких сферах, как:

— поставка продуктов питания для бюджетных учреждений и отдаленных населенных пункто в Постановление 7 ААС № 07АП-6271/10 ;

ВИД 2. «Специфические». Эти обстоятельства характерны только для определенных налоговых нарушений.

- несоразмерность суммы штрафа характеру и тяжести допущенного нарушени я Постановления ФАС МО № КА-А40/8428-11; ФАС ДВО № Ф03-5669/2010; ФАС СЗО № А26-10442/2011 , ведь никакого ущерба бюджету оно не нанесло. Ссылаться на это имеет смысл, только если к моменту сдачи декларации исчисленный налог полностью уплачен;

- незначительность периода просрочки (от 1 до 10 рабочих дней ) Постановления ФАС СЗО № А66-5375/2011; ФАС ВВО № А28-7219/2011; ФАС ВСО № А74-6147/2011 , допущенной, к примеру, из-за возникших у вас технических проблем со связью (при отправке декларации по ТКС) Постановления ФАС МО № КА-А40/6934-11, № КА-А40/4712-11-2 . Указав на это обстоятельство, также можно уменьшить штраф за непредставление вовремя в ИФНС информации об открытии/ закрытии счета в банк е п. 1 ст. 118 НК РФ; Постановление ФАС ДВО № Ф03-6045/2011; Решение АС Свердловской области № А60-42249/2010

- самостоятельное выявление и исправление налогоплательщиком ошибок в исчислении налога путем подачи уточненк и Постановления ФАС ПО № А12-11813/2010; ФАС МО № А40-41701/11-91-182; ФАС СКО № А32-24187/2010; ФАС ВСО № А33-18193/2010 , притом что налог еще не уплачен;

- уплата налога и пени до вынесения решения о привлечении к ответственност и* Постановления ФАС УО № Ф09-6797/12; ФАС ЗСО № А27-17468/2010 ;

- по другим налогам имеется переплат а** Постановления ФАС ЗСО № А03-17603/2009; 3 ААС № А33-4210/2010

- значительный объем затребованных документов;

- необходимость представлять в тот же период документы еще по нескольким требованиям;

- принятие налогоплательщиком активных мер по исполнению требования ИФНС (к примеру, при большом количестве запрошенных документов представление их частями);

- незначительный период просрочк и Постановления ФАС ЗСО № А27-13437/2011; ФАС МО № А40-101990/11-107-434, № А40-89503/11-99-406 ;

- отсутствие у организации запрошенных документов (к примеру уничтожены при пожаре )*** Постановления ФАС УО № Ф09-7459/11; 19 ААС № А48-4979/2011

* Некоторые суды считают, что если налог уплачен к моменту вынесения решения по проверке, то штрафа по ст. 122 НК быть не може т см., например, Постановление ФАС ПО № А65-22211/2010 . Ведь эта статья не предусматривает ответственности за несвоевременную уплату налог а Постановление ФАС ЗСО № Ф04-5866/2009 (20394-А45-49) .

** Знайте, что вас не должны привлекать к ответственности по ст. 122 НК РФ, если в предыдущем периоде у вас переплата определенного налога, котора я п. 42 Постановления Пленума ВАС от 28.02.2001 № 5; п. 5 ст. 78 НК РФ :

- перекрывает сумму налога, заниженную в последующем периоде и подлежащую уплате в тот же бюджет, или равна ей;

- не была ранее зачтена в счет иных задолженностей по этому налогу.

Ведь занижение налога не привело к возникновению задолженности перед бюджетом в части уплаты этого налога.

*** Есть мнение, что в этом случае налогоплательщик освобождается от ответственности за непредставление документов в связи с отсутствием вин ы Постановление 13 ААС № А56-57515/2011 .

ВИД 3. «Индивидуальные». Эти обстоятельства в свое оправдание могут приводить только предприниматели как физические лица:

Итак, теперь вы знаете, чем можно «давить на жалость». Но этого недостаточно. Нужно все имеющиеся смягчающие обстоятельства грамотно изложить в ходатайстве и своевременно направить его в инспекцию:

- нарушение обнаружено в ходе выездной или камеральной проверки — в течение 15 рабочих дней со дня получения вами акта проверк и п. 6 ст. 100 НК РФ ;

- нарушение выявлено не в рамках проверки — в течение 10 рабочих дней со дня получения акта об обнаружении факта правонарушени я п. 5 ст. 101.4 НК РФ .

По закону инспекция должна сама выявлять наличие смягчающих ответственность обстоятельст в п. 5 ст. 101, подп. 4 п. 7 ст. 101.4 НК РФ , но уповать на ее сознательность не нужно.

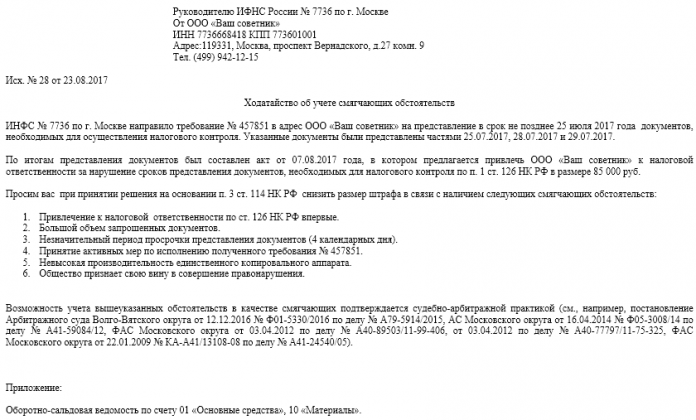

Приведем примерную форму ходатайства об учете смягчающих обстоятельств при принятии решения о привлечении к налоговой ответственности.

Начальнику ИФНС России № 21 г. Москвы

от ООО «ФлешКо»,

ИНН 7721025156, КПП 772101001,

адрес: 109375, Москва, ул. Юных Ленинцев, д. 64,

тел.: (499) 111-22-33

| Видео (кликните для воспроизведения). |

Исх. № 39н от 30.11.2012

ХОДАТАЙСТВО

об учете смягчающих обстоятельств

ИФНС № 21 по г. Москве была проведена камеральная налоговая проверка декларации по НДС ООО «ФлешКо» за III квартал 2012 г., в ходе которой было установлено несвоевременное представление Обществом данной декларации (представлена 29 октября вместо 22 октября).

По результатам проверки составлен акт от 23.11.2012 № 16-08/1025, в котором предлагается привлечь Общество к налоговой ответственности по п. 1 ст. 119 НК РФ за нарушение срока сдачи декларации в виде штрафа в размере 8250 рублей.

Просим Вас при принятии решения по результатам проверки на основании подп. 4 п. 5 ст. 101, п. 4 ст. 112 и п. 3 ст. 114 НК РФ снизить размер штрафа в связи с наличием следующих смягчающих обстоятельств:

1. Общество впервые привлекается к налоговой ответственности по ст. 119 НК РФ.

2. Правонарушение совершено неумышленно.

3. Общество признает свою вину в совершении правонарушения.

4. Просрочка допущена в связи с отсутствием в период сдачи декларации главного бухгалтера по причине болезни.

5. Период просрочки незначителен (5 рабочих дней). Ходатайствуя перед ИФНС или судом о применении смягчающих обстоятельств, заявляйте их «оптом», в совокупности. Чем больше обстоятельств вы укажете, тем выше шансы на то, что штраф будет снижен

Возможность учета вышеуказанных обстоятельств в качестве смягчающих подтверждается судебно-арбитражной практикой Московского региона (см., например, Постановления ФАС МО от 22.05.2012 № А40-41701/11-91-182, от 11.07.2011 № КА-А40/6934-11, от 04.08.2011 № КА-А40/8428-11; 10 ААС от 13.09.2011 № А41-17251/11).

Приложения:

1. Копия листка временной нетрудоспособности главного бухгалтера Курочкиной М.Н.

2. Штатное расписание

3. Приказ о назначении на должность главного бухгалтера Эти документы подтверждают, что бухгалтер в штате один. То есть в его отсутствие никто не мог выполнять его работу

Если ваша инспекция проигнорирует полученное ходатайство, не опускайте руки. Направьте в УФНС жалобу о том, что при вынесении решения о привлечении к ответственности не были учтены (хотя должны были!) заявленные вами смягчающие обстоятельства. Налоговая служба сама говорит, что в жалобе их нужно указывать, это необходимо «для правильного и своевременного рассмотрения дела » Информация ФНС от 09.02.2011 «О содержании жалобы. » .

Если вышестоящий налоговый орган не внемлет вашей просьбе, а сумма штрафа значительная, целесообразно оспорить решение налоговой в суде. Судьи, как правило, охотно учитывают имеющиеся смягчающие обстоятельства.

Заявить в суде о смягчении ответственности можно и в том случае, когда ни в инспекцию, ни в УФНС вы ничего не заявляли.

Правда, нам встретилось одно решение, где судьи остались холодны к просьбе налогоплательщика снизить штраф, сказав следующее: «Большой размер штрафных санкций является результатом противоправных действий самого Общества, в связи с чем оснований для его снижения. не установлено » Постановление ФАС ЗСО № А46-15996/2010 .

Кстати, смягчающие обстоятельства обязательно должны учитываться и при назначении административного наказани я п. 19 Постановления Пленума ВАС от 02.06.2004 № 10 . Поэтому многие из приведенных нами обстоятельств могут «выстрелить» и в том случае, когда на организацию или ее должностное лицо (предпринимателя) наложили административный штраф (неважно, за какое правонарушение ) ч. 2, 3 ст. 4.1 КоАП РФ; Постановления ФАС ВСО № А33-16902/2011; ФАС ЗСО № А75-3210/2010 .

Если административный орган или суд сочтут имеющиеся у вас обстоятельства смягчающими, то они назначат штраф по низшему пределу санкции, установленной соответствующей нормой КоАП РФ Постановление ФАС ВВО № А28-10704/2011 , поскольку уменьшить административный штраф ниже низшего предела нельз я п. 21 Постановления Пленума ВАС от 27.01.2003 № 2 .

Перечень смягчающих налоговую ответственность обстоятельств

ФНС России на своем официальном сайте опубликовала примерный перечень обстоятельств, которые могут быть признаны смягчающими налоговую ответственность.

Налоговики напоминают, что в рамках контроля над соблюдением организациями и ИП законодательства о налогах и сборах инспекции вправе проводить камеральные и выездные налоговые проверки (статьи 88 и 89 НК РФ).

Если по результатам проверки будет выявлено нарушение законодательства, то проверяющее лицо составляет и вручает акт налоговой проверки налогоплательщику, который при несогласии с изложенными в акте фактами, может представить письменные возражения (в течение одного месяца со дня получения акта).

Кроме возражений на акт налогоплательщик также вправе заявить о наличии обстоятельств, смягчающих ответственность. Речь идет о тех случаях, когда лицо согласно с фактом допущенного им правонарушения, но желает уменьшить штраф.

Перечень обстоятельств, смягчающих ответственность, предусмотрен пунктом 1 статьи 112 НК РФ:

– совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

– совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

– тяжелое материальное положение;

– иные обстоятельства, которые судом или налоговым органом, могут быть признаны смягчающими.

Поскольку указанный перечень является открытым, ФНС приводит примерный перечень обстоятельств, которые могут быть признаны смягчающими налоговую ответственность:

– Незначительная просрочка: перечисление налога в течение незначительного количества дней после установленного срока; подача с незначительным пропуском срока уведомления, декларации;

– Признание вины и устранение ошибок: уплата налога; отсутствие задолженности на момент принятия решения; устранение ущерба;

– Осуществление налогоплательщиком благотворительной деятельности;

– Социальная направленность деятельности: сельхозпроизводитель; градообразующее предприятие; некоммерческий характер деятельности;

– Тяжелое финансовое положение организации: ликвидация; реорганизация; процедуры банкротства; неведение хозяйственной деятельности;

– Тяжелое материальное положение физического лица: пенсионер; отсутствие дохода;

– Тяжелое состояние здоровья: инвалидность; тяжелое заболевание; болезнь во время совершения правонарушения;

– Совершение правонарушения в силу стечения обстоятельств: личные и семейные обстоятельства; ошибки;

– Несоразмерность деяния тяжести наказания: совершение правонарушения впервые; незначительный характер правонарушения; отсутствие неблагоприятных экономических последствий.

При наличии одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза. При этом штраф может быть уменьшен и более чем в два раза.

Смягчающие обстоятельства при налоговом правонарушении

Обстоятельства, смягчающие ответственность за налоговое правонарушение: общая характеристика

Процедуру смягчения ответственности за несоблюдение положений в сфере налогообложения регулирует целый ряд законодательных и подзаконных нормативных актов. Базовым документом, устанавливающим общие условия уменьшения ответственности за нарушения налоговых норм, является Налоговый кодекс РФ (далее — НК РФ). Его нормы последовательно дополняются, разъясняются и конкретизируются подзаконными актами, а также выводами из судебной практики.

- НК обязывает уменьшить штрафные налоговые санкции не меньше чем вполовину при наличии хотя бы одного смягчающего условия (п. 3 ст. 114 НК РФ). При этом Минфин РФ разъясняет, что уменьшению подлежит даже минимальный штраф (письмо от 30.01.2012 № 03-02-08/7). На практике налоговая служба, как правило, снижает размер штрафных санкций ровно в 2 раза, хотя судебная практика знает и случаи уменьшения наказания в десятки или даже сотни раз (к примеру, постановления ФАС ЗСО от 15.10.2010 по делу № А75-430/2010 и ФАС ДВО от 21.12.2011 № Ф03-5882/2011 по делу № А24-1513/2011), что соответствует положениям постановления Пленумов ВС РФ № 41 и ВАС РФ № 9 от 11.06.1999.

- Особые обстоятельства не распространяются на пени, поэтому их размер таким способом уменьшить не получится (п. 5 постановления КС РФ от 17.12.1996 № 20-П).

- Положения ст. 112 НК РФ о перечне обстоятельств, наличие которых способствует снижению штрафных санкций, не являются императивными. Это означает, что список причин, смягчающих налоговое наказание, может быть расширен (подп. 3 п. 1 ст. 112 НК РФ, информационное письмо Президиума ВАС РФ от 17.03.2003 № 71).

Виды обстоятельств, смягчающих ответственность за совершение налогового правонарушения

В список смягчающих условий, поименованных в п. 1 ст. 112 НК РФ, входят:

- Первичное совершение налогового нарушения под влиянием неблагоприятных факторов (личных, семейных).

- Подневольное совершение нарушения из-за угроз, принуждения либо служебной, материальной или иной подчиненности.

- Совершение нарушения гражданином из-за сложного материального положения.

- Другие факторы, признаваемые судом или налоговой службой в качестве смягчающих.

Анализ судебной практики позволяет разделить условия, при наличии которых снижаются размеры налоговых санкций, на несколько групп:

- Общие обстоятельства (могут пользоваться все субъекты), в число которых входят:

- первичность нарушения;

- неумышленность;

- признание вины;

- сложное финансовое положение субъекта;

- наличие статуса градообразующего предприятия (постановление 6-го арбитражного апелляционного суда от 17.01.2012 № 06АП-5792/2011 по делу № А73-8890/2011);

- социально значимая деятельность субъекта.

- Специальные (могут применяться только в отношении определенных налоговых нарушений):

- если сдача декларации произведена позднее установленного срока, то смягчающими могут признаваться такие обстоятельства, как отсутствие ущерба для бюджета и незначительный период просрочки;

- если налог уплачен не в полном объеме, то смягчающими могут признаваться такие обстоятельства, как самостоятельное выявление налогоплательщиком ошибок, погашение задолженности до привлечения к ответственности и переплата по другим налоговым платежам.

- Специфические (только для граждан или ИП), применяющиеся при наличии:

- иждивенцев;

- инвалидности;

- серьезного заболевания (в том числе у родственника);

- преклонного возраста;

- кредитных обязательств.

Согласно действующему законодательству, специалисты налоговой службы при проведении проверки должны самостоятельно выявить наличие уменьшающих ответственность условий. Однако целесообразнее все имеющиеся значимые факторы, способные повлиять на снижение налоговых санкций, изложить в ходатайстве, которое следует направить в налоговую службу в течение месяца со дня получения документации о проверке (п. 6 ст. 100, п. 5 ст. 101.4 НК РФ).

Составляется ходатайство в свободной форме, однако для получения наибольшего эффекта документ необходимо составить как можно более подробно, сделав особый упор на наличии смягчающих обстоятельств при налоговом нарушении. Для этого в ходатайстве следует указать:

- Наименование подразделения налогового органа, куда направляется документ.

- Дату проведения проверки.

- Реквизиты документа, составленного по результатам проверочных мероприятий.

- Перечень выявленных нарушений и наложенных санкций.

- Ссылку на законодательство, устанавливающее снижение санкций при наличии особых условий.

- Перечень смягчающих обстоятельств, имеющихся у проверяемого субъекта.

- Просьба снизить размер санкций не менее чем в 2 раза.

Завершают документ дата и подпись заявителя.

Отягчающее обстоятельство — что является таковым в случае налогового нарушения?

Наравне со смягчающими наказание налоговое законодательство предусматривает и факторы, отягчающие ответственность. Согласно п. 2 ст. 112 НК РФ отягчающим ответственность за налоговое правонарушение обстоятельством является нарушение, совершенное субъектом, который уже был наказан за такое же нарушение.

При этом прежнее привлечение субъекта к ответственности рассматривается лишь в течение 12 месяцев с момента вынесения решения судебным или налоговым органом (п. 3 ст. 112 НК РФ). Если в течение указанного срока субъект к ответственности не привлекался (т. е. с момента вынесения предыдущего решения прошло более года либо привлечения за это время вообще не было), то и оснований для ужесточения применяемых мер нет. Об этом говорится в п. 52 письма ФНС РФ от 12.08.2011 № СА-4-7/13193@ и постановлении Президиума ВАС РФ от 25.05.2010 № 1400/10. При наличии увеличивающего ответственность условия налоговые санкции взыскиваются в размере, на 100% большем, чем предусмотренные законодательно за нарушение в общем случае.

Если при проверке обнаружено несколько налоговых нарушений, санкции на субъект накладываются за каждое из них отдельно без поглощения более строгой санкцией всех остальных.

По каким основаниям исключается вина в совершении налоговых нарушений?

От обстоятельств, способных уменьшить санкционную нагрузку за несоблюдение налогового законодательства, следует отличать и отграничивать условия, при наличии которых вина нарушителя исключается вовсе (т. е. наказание не применяется).

К таким условиям, согласно ст. 111 НК РФ, относятся:

- Стихийные бедствия, непреодолимые обстоятельства, чрезвычайные происшествия, приведшие к нарушению налоговых норм.

- Болезненное или иное состояние, при котором гражданин, совершивший налоговое нарушение, не осознавал значения и последствий своих действий и бездействия.

- Выполнение разъяснений по вопросу применения налогового законодательства от налоговых и иных госорганов.

- Иные обстоятельства, которые будут признаны судебным или налоговым органом в качестве условий, отменяющих вину нарушителя и наказание за нарушение.

Таким образом, при выявлении налоговых нарушений следует особое внимание уделить обстоятельствам, наличие которых способно снизить санкционную нагрузку. Необходимо понимать, что к таким обстоятельствам могут быть отнесены не только ситуации, перечисленные в законодательстве, но и иные заслуживающие внимания жизненные факты, поэтому целесообразно в любом случае обратиться в налоговый орган с разъяснением по факту нарушения и просьбой о снижении размера штрафа.

Смягчающие обстоятельства налогового правонарушения

Развитие бизнеса не обходится без наложения штрафных санкций со стороны налоговиков. Снизить сумму сумеют смягчающие обстоятельства налогового правонарушения, прописанные в нормативных документах.

При рассмотрении дела выясняются истинные мотивы, есть возможность предоставить иные доказательства неумышленности действий вместо злостного уклонения. Каждый случай рассматривается индивидуально, что позволит существенно сократить размер штрафа.

- внезапно изменившимся семейным и личным положением;

- возникшим постоянным давлением и угрозами по служебной и материальной линии;

- проблемами материального характера и нехваткой денежных средств;

- различными факторами, признанными смягчающими в судебной инстанции или налоговыми органами.

Правонарушитель сможет сослаться на прочие причины, подходящие для любых налогоплательщиков. Во внимание принимается:

- задержка с регистрацией и сдачей отчетности в первый раз (обычно такое допускают молодые компании и ИП);

- добросовестное выполнение всех обязательств на протяжении нескольких лет;

- деятельность предпринимателя, проходящая в сфере социальных проектов;

- завышенный размер взыскания, явно несоответствующий допущенному нарушению.

Специальные обстоятельства затрагивают задержку с подачей декларации, если не нанесен существенный ущерб бюджету. Несвоевременно уплаченный налог может быть выявлен самостоятельно и затем сразу погашен до составления результатов проверки.

Соответствие пункту из действующего списка дает возможность маневра и надежду на смягчение санкций. Выявление нарушений возложено на сотрудников налоговой инспекции.

Они должны сразу же выяснить причины, относящиеся к категории смягчающих. Однако целиком полагаться на налоговиков нецелесообразно. Нарушителю следует предпринять определенные шаги, ведь дело касается материальных издержек.

Составляется ходатайство в письменной форме, где будет последовательно изложены суть происшествия и обстоятельства, приведшие к правонарушению. Отсутствие злого умысла лучше подтвердить перечислением причин, относящихся к смягчающим.

Если ответ и наложенные взыскания не будут устраивать, подается жалоба в вышестоящую налоговую службу. При невозможности договориться дело рассматривается в судебном порядке. Шанс на положительный вердикт довольно велик, и размер снижается до минимальных значений

Что является таковым в случае налогового правонарушения

К правонарушителям относятся граждане страны, не достигшие 16 лет, и представители бизнеса. Список нарушений присутствует в Кодексе и включает:

- задержку с регистрацией и постановкой на учет в налоговой инспекции;

- несвоевременную подачу и способ передачи документации, затрагивающей обязательные платежи;

- неправильное ведение учета расходов и доходов, сказывающееся на установке налога;

- недостоверность сведений, которая привела к частичной оплате или полному отказу от уплаты;

- нежелание предоставлять затребованную документацию и проводить проверку.

Зачастую происходит игнорирование прав, суммы санкций явно завышены без весомых оснований. Нежелание изучить нормы законодательства скорее относится с отягчающим обстоятельствам и приведет к увеличению размера штрафа.

Список обстоятельств, способствующих смягчению, не считается полностью закрытым. Они добавляются и могут видоизменяться по мере внесения поправок. Основополагающим документом по-прежнему считается кодекс. Правда в ряде случаев налоговый дополняют статьи гражданского и уголовного.

Изучение положений позволит получить информацию о:

- разновидностях смягчающих обстоятельств (ст. 112 НК РФ);

- перечне налоговых нарушений (гл. 16 НК РФ);

- возможности и размерах снижения выписанного штрафа (ст. 114 НК РФ);

- условиях при вынесении решения для применения санкций (ст. 108 НК РФ);

- мерах для наказания правонарушителя (ст. 107 НК РФ);

- освобождении от наказания (ст. 120 и 122 НК РФ).

Размер штрафных санкций зависит от проступка, смягчающие мотивы не всегда учитываются сразу. Придется заплатить за:

- нарушение порядка регистрации до 10 000 рублей;

- ведение деятельности без постановки на учет – 10% от доходов, не менее 40 000 рублей;

- непредоставление отчетных бумаг — от 5% до 30% за каждый просроченный месяц, начиная с 1000 рублей;

- неправильный способ подачи — 200 рублей;

- ошибки при ведении учета — от 10 000 (один раз) до 30 000 за многократные нарушения;

- изменение налоговой базы и неуплату налога – 20% (исходят из недоимки, начиная с 40 000 рублей).

Не исключается привлечение к административной ответственности за подобные нарушения. Нижняя планка варьируется от 300 до 500 рублей и доходит до 1000. Верхняя граница начинается от 5000 и доходит до 20 000 рублей. Грозит отстранение от должности на срок от 1 года до 3 лет.

Существенного снижения выписанной суммы санкций поможет добиться грамотно составленное ходатайство. Оно оформляется в произвольной форме и включает важные сведения:

- Прописывается название налоговой инспекции.

- Указываются число и реквизиты документа с результатами проверки.

- Перечисляются выявленные нарушения и суммы штрафов.

- Приводятся ссылки на положения законодательства, связанные со смягчением санкций.

- Присутствует информация о смягчающих обстоятельствах, имеющих документальное подтверждение.

- Излагается просьба о снижении размера не менее, чем в два раза.

В самом низу проставляется число составления и подпись заявителя. В качестве приложения прикладывается соответствующая документация.

Достаточно одного весомого довода, способствующего уменьшению суммы в два раза. Судебная практика говорит о снижении более чем в десять раз. На начисленные пени льгота не распространяется, и они уплачиваются полностью.

Стремление уходить от ответственности и уплаты налоговых сборов приведет к негативным последствиям. Это говорит об отягчающих причинах и увеличении суммы санкций в несколько раз.

Конфликт закончится уголовным наказанием, включающим крупный штраф и реальное лишение свободы.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.