Описание страницы: как не платить ндс после принудительной смены режима от профессионалов для людей.

Содержание

Как не платить НДС после принудительной смены режима

Проверив компанию на ЕНВД, инспекторы пришли к выводу, что спецрежим фирме с 2013 по 2015 год не полагался, и доначислили НДС за эти периоды.

Доказать свое право в суде организация не сумела, но после подсчета выручки стало ясно, что от обязанностей плательщика НДС ей можно избавиться и альтернативным способом — применить освобождение. Порог 2 млн рублей фирмой превышен не был, требования ст. 145 НК РФ соблюдены.

Уведомление об использовании освобождения в спорных годах компания поспешила направить в налоговую.

Специалисты ФНС РФ сообщают, что в такой ситуации фирма может рассчитывать на избавление от обязанностей налогоплательщика НДС.

Об этом свидетельствует позиция Пленума ВАС РФ, выраженная в Постановлении от 30.05.2014 № 33: просрочка подачи уведомления и прочих документов — не основание запрещать налогоплательщику использовать освобождение, которое по факту и так применялось в обозначенных им периодах.

Кроме того, аналогичные обстоятельства рассмотрены в Определении ВС РФ от 31.01.2018 № 306-КГ17-15420. Судьи указали, что если инспекторы переквалифицировали деятельность организации, то она может подать уведомление об освобождении от уплаты НДС после того, как действия ИФНС были обжалованы. При этом арбитры установили два условия:

- обязанности плательщика налога не выполнялись по факту: фирма не исчисляла и не предъявляла НДС покупателям;

- срок зачета или возврата переплаты по налогу не истек.

Схемы ухода от налогов бывают законные и незаконные. Хотя даже легальные способы можно использовать так, что компанией заинтересуются. Эксперты предлагают оптимизацию, ссылаясь на успешные решения суда, но умалчивают про проигрыши.

Схема может сработать, а может принести неприятности. Конечно в этом случае эксперты за дополнительные деньги обещают решить проблемы с ФНС, но тут без гарантий.

Есть мнение, что налоговики закрывают глаза на маленькие правонарушения и приходят в час, когда бизнес достигает крупных оборотов. Но это не точно. В любом случае нужны ли вам лишние волнения?

| Видео (кликните для воспроизведения). |

Все таки ФНС одна из самых автоматизированных и продвинутых служб России. Уловки предпринимателей там хорошо известны.

Согласно статье 145, ООО и ИП на общей системе налогообложения, имеют право не платить НДС если за три последовательных календарных месяца, предшествующих текущему, выручка бизнеса была не больше 2 миллионов рублей. Если в месяц бизнес зарабатывает в среднем не более 700 тысяч рублей, то можно воспользоваться льготой.

Идеальный вариант для предпринимателей, которые по разным причинам вынуждены работать на ОСН, но не получают при этом большую выручку. Например, компании, доля которых на 25% принадлежит другому юридическому лицу.

Но есть и исключения. Опцией не могут воспользоваться предприниматели, которые продают акцизные товары. Полный список исключений читайте в законе.

Чтобы воспользоваться льготой, в ФНС отправляют пакет документов до 20 числа. Например, планируете переход с октября 2018 года, значит до 20 октября присылаете в ФНС три документа:

- Уведомление о переходе;

- Выписку из книги продаж за 3 месяца (август, сентябрь, октябрь);

- Выписку из бухгалтерского баланса.

Уведомление оформляется в утвержденной форме. Пакет довольно быстро рассматривается, но держите ситуацию на контроле. Позвоните инспектору, уточните, что они все получили, а документы заполнены без ошибок. Налоговая пришлет в ответ уведомление, что переход одобрен.

Работа по новой схеме продолжается год, потом ее нужно продлить. Но если выручка за 3 последовательных месяца стала больше, чем 2 миллиона, то компании возвращается обязанность платить НДС. Вернуться можно с новым заявлением и доказательствами, что выручка вернулась к прошлым показателям.

После получения льготы компания освобождается от уплаты НДС и подачи декларации. Но выписывать счета-фактуры (с пометкой, что без НДС) и вести книгу продаж придется все равно. Последнюю запросит ФНС при проверке, поэтому отнеситесь к этому серьезно.

Два важных момента при переходе на льготу:

- Покупатели и заказчики не могут принимать к вычету НДС от сделок с вашей компанией. Это не важно, если они работают на упрощенке. Но если у них ОСН, то могут возникнуть проблемы с рентабельностью от работы с вами.

- Вы не можете принимать к вычету НДС от входящих счетов-фактур в период льготы и даже когда она кончится.

Не начислять и не принимать НДС все равно выгоднее, чем начислять и вычитать. Просто не ошибитесь при планировании.

Это обычная политика государства по отношению к льготам в любой сфере. Информацию не скрывают, но и не говорят на каждом углу. Спросите у бухгалтера про льготы и если условия выполняются, то можете оформить переход.

Самое главное, что это абсолютно законный механизм освобождения от НДС. Если ваш бизнес вынужден работать по ОСН, но выручка не такая большая, то 145 статья Налогового кодекса облегчит жизнь.

Кстати, онлайн-бухгалтерия Небо не так давно провела вебинар на тему «Оптимизация налогов». На нем мы рассказали, как законно уменьшить налоги. Если заинтересовала статья, то смотрите вебинар, там еще несколько лайфхаков по уменьшению налоговой нагрузки, не только для ОСН.

Переход с УСН на ОСНО: основания, сроки и оплата НДС

УСН на сегодняшний день является одной из самых привлекательных систем налогообложения для малого и среднего бизнеса. Однако бывают ситуации, когда предприниматель переходит с «упрощенки» на основную систему налогообложения, подразумевающую полную отчетность, уплату НДС и лишающую предпринимателя ряда привилегий. Что же может подтолкнуть его к такому решению? Об этом расскажем в нашей статье.

Основания для перехода: добровольный и вынужденный переход на ОСНО

Переход с УСН на основную систему налогообложения может происходить как добровольно, так и принудительно.

В этом случае предприниматель самостоятельно принимает решение о смене режима налогообложения. Связано это может быть с желанием расширить компанию или сменить сферу деятельности (в случае, если новая сфера не будет подходить под условия УСН).

Может ли ИП работать с НДС читайте тут

Принудительная смена режима характеризуется автоматическим переходом предприятия с упрощенной системы на основную в случае нарушения требований, применимых к УСН.

Например, предприниматель, использующий упрощенную систему налогообложения решает к основной деятельности добавить продажу подакцизных товаров. Или же владелец организации принимает решение сменить сферу деятельности организации и открыть залоговую фирму, проще говоря ломбард.

И в том, и в другом случае предприятие автоматически будет переведено с УСН на ОСНО. Также автоматическую смену налогового режима спровоцируют превышения годового дохода в 60 млн. рублей, или же расширение штата (свыше 100 сотрудников).

Проще говоря, при нарушении хотя бы одного требования законодательства относительно УСН предприниматель «слетает с упрощенки».

Важно! Право вернуться на упрощенную систему налогообложения будет предоставлено владельцу бизнеса не ранее, чем через год после смены налогового режима.

Как и в какие сроки происходит переход с УСН на ОСНО

Схема перехода зависит от того, каким он будет: добровольным или же принудительным. В случае, если предприниматель сам изъявил желание сменить налоговый режим с УСН на ОСНО, ему необходимо заполнить заявление о добровольном отказе от «упрощенки» и направить документ в налоговую инспекцию до 15 января того года, в котором он планирует сменить режим.

Следующим шагом будет направление в ФНС заполненной налоговой декларации и оплата полной суммы налога за последний год, в котором режимом налогообложения на предприятии была УСН.

ИП должны совершить все перечисленные действия до 30 апреля текущего года. Для организаций срок будет меньшим, подать все документы и оплатить налог им необходимо до 31 марта.

При смене режима предприниматель не получит от ФНС каких-либо уведомлений о факте перевода фирмы на ОСНО. При этом не важно, какая система перехода использовалась: добровольная или принудительная.

Важно! После подачи документов и уплаты налога или же при нарушении требований законодательства относительно УСН предприятие автоматически меняет налоговый режим.

Налоговые обязательства, возникающие при переходе на ОСНО

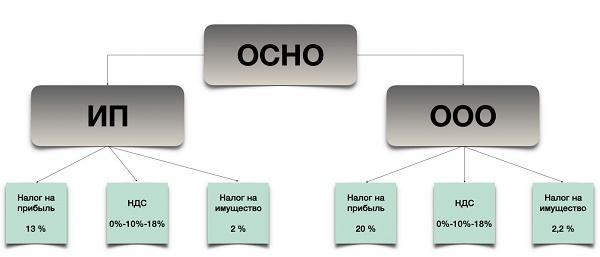

В случае смены налогового режима предпринимателю вменяется обязанность уплачивать в казну РФ новые налоги. Перечень обязательных к уплате налогов для ИП будет отличаться от налогов для ООО.

Налоги для ООО:

- НДС (0%, 10%, 18%);

- Налог на имущество, не выше 2,2%;

- Налог на прибыль (три возможных варианта: классический – 20%, спец. ставка – от 0% до 30%).

Налоги для ИП:

- НДС (0%, 10%, 18%);

- Налог на имущество, не выше 2%;

- НДФЛ, равный стандартным 13%.

Важно! Предприниматели могут избежать необходимости уплаты НДС, если сумма совокупного дохода за три календарных месяца подряд не будет превышать 2 млн. рублей и в продаже не будет подакцизных товаров. Однако нулевая ставка встречается крайне редко и используется только в экспортных операциях.

Возможные ситуации при смене налогового режима

Рассмотрим на примере, какие ситуации могут возникнуть:

1. Предприятие на УСН осуществило продажу товаров или же оказало определенный вид услуг, но полная сумма оплаты поступила на счет фирмы после смены налогового режима на ОСНО (была ли смена добровольной или принудительной роли здесь не играет).

В данном случае сумма НДС рассчитываться не будет, оплата за товары/услуги также не будет включена в базу НДС.

Дело в том, что на момент осуществления продажи, предприятие не являлось плательщиком НДС, соответственно необходимости расчета налога нет. Законодательно данный факт подтверждается пунктом 3 статьи 346.11 НК РФ и письмом Минфина РФ от 12.03.2010 № 03-11-06/2/33.

2. Есть возможность возникновения и противоположной ситуации, если покупатель оплатил услуги или же товары авансом, когда фирма-продавец была на УСН, а продажа произошла после перехода на ОСНО.

В этом случае расчет и уплата НДС будут обязательными. Продавец в срок, не превышающий пяти дней с момента передачи товара, должен предоставить покупателю счет-фактуру с выделением суммы налога.

Возможных вариантов решения вопроса с оплатой НДС существует три:

- Поставить покупателя перед фактом увеличения стоимости товара или же услуг. В случае, если покупатель будет сопротивляться, добиться повышения стоимости можно в судебном порядке, согласно постановления ФАС Северо-Западного округа от 30.05.2011 № А05-5260/2010, ФАС Дальневосточного округа от 12.12.2011 № Ф03-6075/2011 и ФАС Уральского округа от 10.09.2009 № Ф09-6648/09-С4;

- Отметить в договоре изменения, касаемо стоимости продукции, по факту оставив её прежней, но включив в стоимость сумму НДС. В данном случае необходимо согласовать договор с покупателем. Данный способ можно назвать наиболее оптимальным;

- И, наконец, самый кардинальный способ. Если покупатель совсем не готов идти навстречу продавцу, с ним всегда можно расторгнуть договор. Или оплатить сумму НДС за счет личных средств продавца.

| Видео (кликните для воспроизведения). |

Читайте также:Что такое возмещение НДС и как вернуть деньги из бюджета

Предположим, что фирма, находясь на УСН, приобретала определенные товары. После смены налогового режима с УСН на ОСНО предприниматель может заявить к вычету суммы НДС по данным товарам. Ниже расскажем об обязательных условиях для этого.

- Наличие счетов-фактур с выделенным НДС;

- Отсутствие данных товаров в списках расходов, за счет которых была уменьшена налоговая база по УСН;

- Деятельность, к которой относятся данные товары, является облагаемой НДС.

Если имущество было приобретено до смены налогового режима, а введено в пользование после перехода на основную систему налогообложения, то предприниматель может заявить к вычету сумму НДС в тот момент, когда имущество будет вводиться в пользование;

Важно! При вводе основных средств в эксплуатацию до смены налогового режима с УСН на ОСНО предприниматель не может запросить вычет. Дело в том, что в данном случае изначальная стоимость имущества формировалась с учетом НДС — в тот период, когда фирма применяла «упрощенку».

Данная ситуация может возникнуть в момент принудительного перехода предприятия с УСН на ОСНО. Налог в этом случае организация должна рассчитать с начала квартала, соответствующего смене режима. Соответственно НДС будет касаться всех товаров, реализация которых произошла в данном квартале.

Как сказано выше, продавец обязан в срок, не превышающий пяти дней с момента передачи товара, предоставить покупателю счет-фактуру с выделением суммы налога.

Однако при смене налогового режима в середине или же в конце квартала может возникнуть вопрос с выставлением документов. Например, предприятие перешло с УСН на ОСНО с июня, а счета-фактуры необходимо выставить за апрель, что не представляется возможным с учетом предоставленных законодательством пяти дней.

Решением спорной ситуации может быть обращение предпринимателя к положительной судебной практике, касаемо выставления счетов-фактур в срок, превышающий пять дней с момента отгрузки товара.

Согласно постановления ФАС Уральского округа от 17.08.2005 № Ф09-3489/05-С1 штрафных санкций за предоставление «несвоевременных» счетов-фактур не предусмотрено.

В отличие от УСН, на которой учет осуществляется с помощью кассового метода (любая оплата, поступившая в адрес организации, автоматически переходит в статус дохода), на основной системе предприниматели работают с методом начисления.

Важно! Метод начисления к доходам относит только поступления от оказания услуг или же фактической реализации товара.

Что касается отчетности, сроки её сдачи напрямую связаны с тем, была ли фирма переведена на ОСНО принудительно, или же так решил сам предприниматель.

В первом случае отчетность должна быть предоставлена не позднее 25 числа месяца следующего за кварталом перехода.

Если же смена режима была добровольной, ИП сдают декларацию до 30 апреля, ЮЛ до 31 марта года в котором будет применена новая система.

Автоматизировать все финансовые процессы компании поможет онлайн-касса от Бизнес.Ру. Денежные отчеты, кассовые ордера, платежные поручения, приходы и расходы – все эти операции вы сможете выполнять всего в несколько кликов. Попробуйте все возможности онлайн-кассы от Бизнес.Ру прямо сейчас>>>

Отчетность по ОСНО должна предоставляться предприятием согласно стандартным требованиям предоставления налоговой отчетности законодательства РФ:

- Налоговая декларация. Срок подачи – до 25 числа каждого квартала. Соответственно отчетные месяцы – апрель, июль, октябрь, январь;

- Декларация по налогу на прибыль для организаций с доходом до 15 млн. сдается по схеме: I квартал, 6 мес., 9 мес., не позднее 28 числа. Отчетные месяцы в этом случае апрель, июль, октябрь (годовая декларация подается до 28 марта);

- Декларация по имущественному налогу: I квартал, 6 мес., 9 мес., не позднее 30 числа. Отчетные месяцы в этом случае апрель, июль, октябрь (годовая декларация подается до 30 января).

ИП

- Налоговая декларация. Срок подачи – до 25 числа каждого квартала. Соответственно отчетные месяцы – апрель, июль, октябрь, январь;

- Налог на доходы физ. лиц – до 30 апреля за предыдущий год.

Читайте также:Преимущества и правила сдачи электронной отчетности

Программа для автоматизации работы с бухгалтерской и налоговой отчетностью в розничных магазинах.

- Торговый и складской учет

- Интеграция с фискальными регистраторами

- Полная поддержка 54-ФЗ и ЕГАИС

- CRM, заказы и сделки

- Печать первичных документов

- Банк и касса, взаиморасчеты

- Интеграция с интернет-магазинами

- Интеграция со службами доставки

- Интеграция с IP-телефонией

- Email и SMS рассылка

- КУДиР, налоговая декларация (УСН)

Как не платить НДС после принудительной смены режима

Проверив компанию на ЕНВД, инспекторы пришли к выводу, что спецрежим фирме с 2013 по 2015 год не полагался, и доначислили НДС за эти периоды.

Доказать свое право в суде организация не сумела, но после подсчета выручки стало ясно, что от обязанностей плательщика НДС ей можно избавиться и альтернативным способом — применить освобождение. Порог 2 млн рублей фирмой превышен не был, требования ст. 145 НК РФ соблюдены.

Уведомление об использовании освобождения в спорных годах компания поспешила направить в налоговую.

Специалисты ФНС РФ сообщают, что в такой ситуации фирма может рассчитывать на избавление от обязанностей налогоплательщика НДС.

Об этом свидетельствует позиция Пленума ВАС РФ, выраженная в Постановлении от 30.05.2014 № 33: просрочка подачи уведомления и прочих документов — не основание запрещать налогоплательщику использовать освобождение, которое по факту и так применялось в обозначенных им периодах.

Кроме того, аналогичные обстоятельства рассмотрены в Определении ВС РФ от 31.01.2018 № 306-КГ17-15420. Судьи указали, что если инспекторы переквалифицировали деятельность организации, то она может подать уведомление об освобождении от уплаты НДС после того, как действия ИФНС были обжалованы. При этом арбитры установили два условия:

- обязанности плательщика налога не выполнялись по факту: фирма не исчисляла и не предъявляла НДС покупателям;

- срок зачета или возврата переплаты по налогу не истек.

НДС считается основным налогом в России, и, вместе с тем, наиболее спорным. Хоть его и оплачивает конечный потребитель товара, а предприниматель просто является посредником, который переводит налог в бюджет, но все же он ощутимо бьет по стоимости продукции. К тому же с 1 января 2019 года НДС вырастает с 18 до 20%, что неотвратимо скажется на платежной способности населения. В этой статье мы разберем, как уменьшить НДС не нарушая закон, чтобы вас не заподозрили в укрывательстве налогов и получении необоснованной выгоды, ведь это прямая дорога к штрафам и внеочередным проверкам со стороны сотрудников ФНС.

Нужно четко понимать, что ставить целью бизнеса получение налоговой выгоды нельзя. Вы просто можете в ходе ведения хозяйственной деятельности немного уменьшить свои расходы и не более того. Так, в статье 54.1 Налогового кодекса говорится, что уменьшить базу налогообложения можно, если предприниматель попадает под определенные условия, но при этом он должен соблюдать определенные правила. Главным правилом является наличие ключевой цели у предпринимателя или организации, которая не связана с попыткой уменьшения налоговой ставки. Именно основываясь на этом правиле, вы должны подходить к процессу. Поскольку если налоговики заподозрят, что ваши действия были совершены для того, чтобы нарочно снизить НДС, то они активируют свои полномочия и возможности, чтобы вы не смогли обойти требования закона.

Приведем пример. Чтобы работать на упрощенном режиме, доход ИП или компании должен не превышать 150 миллионов рублей в год, а количество сотрудников быть меньше 100 человек. Если компания переваливает за эти лимиты, то ее переводят на общую систему налогообложения, что приводит к усложнению администрирования и повышению расходов на налоги. Поэтому владелец компании делит ее на две-три части, и каждая часть работает на УСН. Этот вариант тщательно контролируется налоговиками: если будет обнаружено, что деление было сделано исключительно с целью ухода от налогов, то предпринимателя оштрафуют и заставят-таки перейти на нужную систему. Но это не значит, что если у компании 10 небольших магазинов в разных частях города или в регионах, открытых в разное время, то это будет признано, как нарушение. Здесь у вас будет четкое обоснование, что вы развивались постепенно, захватывали новые рынки и рассматривать эту операцию, как уход от налога, просто нецелесообразно.

Чтобы законно снизить НДС нужно понимать, как он работает. Для предпринимателя он, по сути, является косвенным, то есть он выступает как посредник, взимая его с покупателя и передавая в налоговые органы и бюджет. При этом плательщик налога имеет право на оформление вычета на сумму НДС, предъявленную ему поставщиками товара. То есть если вы покупаете сырье или услуги у других компаний, то можно получить вычет на указанные суммы, но для этого нужно соблюдать некоторые правила:

- Продукция или услуги, продаваемые компанией, должны облагаться НДС.

- Контрагент в обязательном порядке выписывает покупателю счет-фактуру. В этом счете должна быть указана стоимость товара и размер НДС.

- Сырье или продукция должны пройти через учет в компании. При этом срок их принятия на учет не может составлять больше 36 месяцев.

Считается, что подобный вариант наиболее простой и действенный. Он не вызывает у налоговиков никаких претензий при соблюдении трех простых условий.

Далее рассмотрим вариант не с вычетом, а немного более сложный. Статья 145 Налогового кодекса гласит, что некоторые компании могут быть освобождены от выплат. Для этого нужно, чтобы общая выручка за последние 90 дней не превышала 2 миллиона рублей. При этом под это ограничение не попадают компании, ввозящие в страну продукцию, а также компании, торгующие подакцизными товарами.

Если ваша компания или ИП не получают общую выручку от ведения хозяйственной деятельности больше 2 миллионов за 3 месяца, то вам нужно обратиться в территориальное отделение налоговой инспекции и составить необходимое уведомление. Также вам нужно будет доказать, что доход компании меньше 2 миллионов за указанный срок.

Внимание: в этом случае ваши клиенты не смогут получить налоговый вычет. Если вы работаете с обычными людьми, то это несущественно, но если вы поставляете товары для бизнеса, то они не смогут получить вычеты, что сделает вашу компанию менее привлекательной для сотрудничества.

Статья 164 Налогового кодекса сообщает, что некоторые категории товаров и услуг облагаются нестандартной ставкой, которая с 1 января 2019 года поднимается до 20%, а льготными, в 10 и 0% соответственно. В статье детально перечислены все варианты и категории товаров, попадающих под эти льготы. К примеру, 10 процентов применяется для продуктов первой необходимости: молока, мяса, муки, хлеба, овощей, крупы и пр. Сюда же относится и продажа лекарственных препаратов и предметов для детей. По нулевой ставке работает экспорт и международные перевозки. Если вы работаете с этими категориями товаров, то не нужно ничего отдельно оформлять. Вы просто добавляете к цене 10% вместо 20, что позволяет снизить стоимость продукции и повысить ее конкурентоспособность.

Еще один достаточно простой способ отказаться от НДС — работа по упрощенной системе налогообложения. Чтобы попасть на этот режим, вам нужно либо подать заявление при регистрации компании (ИП), либо составить уведомление уже позже, перед началом нового отчетного периода. К примеру, раньше вы могли работать на общей системе, но затем бизнес стал приносить меньше, пришлось его урезать и вы попали под действие условий УСН. В этом случае вы подаете заявление до 31 декабря и с нового года переходите на упрощенную систему.

Разумеется, здесь также возникает такая ситуация, что часть партнеров или потенциальных контрагентов отвернется от вас из-за того, что они не смогут оформить налоговый вычет. Но поскольку ваши расходы сократятся, то вы сможете сделать им интересные предложения и скидки. Это будет выгоднее, чем платить налог на прибыль и на добавленную стоимость, поэтому обдумайте возможный переход. Выше мы перечислили все основные легальные способы того, как отказаться от уплаты НДС. Как видите, хоть вариантов и немного, но они все же есть. Обычно подобные варианты подходят для небольших компаний, которые так или иначе влазят в ограничения по УСН. В некоторых случаях есть смысл открыть отдельную компанию, которая будет работать на упрощенке, оказывая услуги тем, кому не нужен налоговый вычет. Но вам придется доказать налоговым органам, что ваша главная цель — не уход от налога. Поэтому продумайте, как это правильно сделать и как будут связаны компании между собой, чтобы к вам не применили санкции.

Дальше мы рассмотрим еще несколько способов того, как не платить НДС законно, но они уже попадают под категорию рискованных. В принципе, если вы все сделаете правильно и сможете обосновать принятые решения, то налоговая инспекция не будет особо к вам придираться. Итак, давайте разберем, как работают так называемые агентские договоры. Есть компания, которая ведет хозяйственную деятельность. Она создает вторую компанию, которая работает на упрощенной схеме. Затем две компании заключают между собой договор комиссии. Вторая компания, работающая на УСН, закупает сырье или товары, после чего передает их главной организации на комиссию. За подобную услугу посредник получает вознаграждение.

Разъясним смысл подобной схемы. Мелкая компания работает по упрощенной схеме и не платит НДС, то есть закупает продукцию или сырье по себестоимости. Затем она передает его крупной компании. Та получает нужные им материалы на 20% дешевле. НДС она оплачивает только с передаваемого посреднику вознаграждения, которое обычно составляет несколько тысяч рублей.

Описанные ранее методики хороши тем, что их можно использовать систематически, то есть на протяжении длительного периода времени. Но в некоторых случаях складываются такие ситуации, когда компании нужно отказаться от уплаты НДС разово. Например, она закупает или продает дорогой актив, а сумма НДС составляет несколько миллионов. Налоговая гарантировано посчитает подобные передачи, даже если они делаются на безвозмездной основе, как реализацию товаров/имущества со всеми вытекающими из этого последствиями. Но обойти разовую передачу все же можно путем реорганизации по выделению. Рассмотрим, как это работает.

Схема похожа на предыдущую. Крупная компания, работающая на ОСН, выделяет мелкую компанию на УСН. Согласно закону, выделяемая компания является правопреемником при проведении процедуры реорганизации. То есть если главная компания передает второй имущество, то это не реализация, а наследование, из-за чего не образуется базы для налогообложения. Далее вторая компания, которая не является плательщиком НДС, уже передает оборудование, продает его или совершает другие операции.

Внимание: данный способ довольно сложный и может занять немало времени, но это реально законный шаг, который налоговики не смогут оспорить или ввести санкцию за наследование.

Еще один специфический вариант разового уклонения от уплаты НДС — создание простого товарищества. Этим термином называют вариант сотрудничества между двумя компаниями, не связанными друг с другом. Смысл в следующем: они объединяются на определенный срок для того, чтобы достичь поставленную цель. Когда она будет достигнута, товарищество прекращает действие и компании разъединяются. При этом как-то фиксировать подобные отношения в налоговых органах нет необходимости, нужно просто заключить договор о совместной деятельности, в котором будут прописаны условия сотрудничества.

Смысл этой схемы в том, что две компании получают возможность передавать друг другу имущество, товары, сырье или интеллектуальную собственность, при этом подобная передача не попадает под налогооблагаемую базу. Рассмотрим этот вариант на примере. Компании «Ника» и «Стар» создают товарищество и подписывают соответствующий договор. Компания «Ника» вносит необходимую для достижения цели сумму денег и предоставляет своих специалистов, а компания “Стар” предоставляет свое помещение и оборудование.

С точки зрения законодательства, считается, что вклады двух компаний идентичны, если они пришли к соглашению: оценивать их никто не будет. После того как цель была достигнута, Стар и Ника разрывают сотрудничество. Они закрывают договор и забирают свое имущество. Но дело в том, что забрать они могут не то, что вкладывали, а что-то другое. Компания “Стар” получает вместо оборудования деньги, а компания «Ника» — оборудование, то есть процедура обмена состоялась в полной мере.

Этот вариант вполне действенный, с единственным условием: компаниям нужно доказать, что цель их объединения реальна и не носит фиктивности. Также нельзя достигать цели за день или неделю: налоговики сочтут это нарушением. Ну и последнее: если сотрудникам ФНС что-то не понравится, то вам нужно будет доказать свои намерения, возможно, даже в суде. То есть по мелочам заниматься этим бессмысленно, но если речь идет о сотнях тысяч или миллионах налога, то этот вариант вполне возможен.

Существуют и другие варианты уклонения от уплаты НДС, но они достаточно сложны и относятся к «серым» схемам, то есть за них вас могут наказать. К примеру, предоплату заменяют векселем или займом. За предоплату также нужно платить налог, а если оформляется займ, то он не входит в налогооблагаемую базу. Замаскировать платежи подобным образом хоть и можно, но все же нужно действовать с крайней осторожностью. Сюда же относится и маскировка неустойки под оплату товара или его части: это рискованные схемы, которые могут не пройти.

НДС считается основным налогом в России, и, вместе с тем, наиболее спорным. Хоть его и оплачивает конечный потребитель товара, а предприниматель просто является посредником, который переводит налог в бюджет, но все же он ощутимо бьет по стоимости продукции. К тому же с 1 января 2019 года НДС вырастает с 18 до 20%, что неотвратимо скажется на платежной способности населения. В этой статье мы разберем, как уменьшить НДС не нарушая закон, чтобы вас не заподозрили в укрывательстве налогов и получении необоснованной выгоды, ведь это прямая дорога к штрафам и внеочередным проверкам со стороны сотрудников ФНС.

Нужно четко понимать, что ставить целью бизнеса получение налоговой выгоды нельзя. Вы просто можете в ходе ведения хозяйственной деятельности немного уменьшить свои расходы и не более того. Так, в статье 54.1 Налогового кодекса говорится, что уменьшить базу налогообложения можно, если предприниматель попадает под определенные условия, но при этом он должен соблюдать определенные правила. Главным правилом является наличие ключевой цели у предпринимателя или организации, которая не связана с попыткой уменьшения налоговой ставки. Именно основываясь на этом правиле, вы должны подходить к процессу. Поскольку если налоговики заподозрят, что ваши действия были совершены для того, чтобы нарочно снизить НДС, то они активируют свои полномочия и возможности, чтобы вы не смогли обойти требования закона.

Приведем пример. Чтобы работать на упрощенном режиме, доход ИП или компании должен не превышать 150 миллионов рублей в год, а количество сотрудников быть меньше 100 человек. Если компания переваливает за эти лимиты, то ее переводят на общую систему налогообложения, что приводит к усложнению администрирования и повышению расходов на налоги. Поэтому владелец компании делит ее на две-три части, и каждая часть работает на УСН. Этот вариант тщательно контролируется налоговиками: если будет обнаружено, что деление было сделано исключительно с целью ухода от налогов, то предпринимателя оштрафуют и заставят-таки перейти на нужную систему. Но это не значит, что если у компании 10 небольших магазинов в разных частях города или в регионах, открытых в разное время, то это будет признано, как нарушение. Здесь у вас будет четкое обоснование, что вы развивались постепенно, захватывали новые рынки и рассматривать эту операцию, как уход от налога, просто нецелесообразно.

Чтобы законно снизить НДС нужно понимать, как он работает. Для предпринимателя он, по сути, является косвенным, то есть он выступает как посредник, взимая его с покупателя и передавая в налоговые органы и бюджет. При этом плательщик налога имеет право на оформление вычета на сумму НДС, предъявленную ему поставщиками товара. То есть если вы покупаете сырье или услуги у других компаний, то можно получить вычет на указанные суммы, но для этого нужно соблюдать некоторые правила:

- Продукция или услуги, продаваемые компанией, должны облагаться НДС.

- Контрагент в обязательном порядке выписывает покупателю счет-фактуру. В этом счете должна быть указана стоимость товара и размер НДС.

- Сырье или продукция должны пройти через учет в компании. При этом срок их принятия на учет не может составлять больше 36 месяцев.

Считается, что подобный вариант наиболее простой и действенный. Он не вызывает у налоговиков никаких претензий при соблюдении трех простых условий.

Далее рассмотрим вариант не с вычетом, а немного более сложный. Статья 145 Налогового кодекса гласит, что некоторые компании могут быть освобождены от выплат. Для этого нужно, чтобы общая выручка за последние 90 дней не превышала 2 миллиона рублей. При этом под это ограничение не попадают компании, ввозящие в страну продукцию, а также компании, торгующие подакцизными товарами.

Если ваша компания или ИП не получают общую выручку от ведения хозяйственной деятельности больше 2 миллионов за 3 месяца, то вам нужно обратиться в территориальное отделение налоговой инспекции и составить необходимое уведомление. Также вам нужно будет доказать, что доход компании меньше 2 миллионов за указанный срок.

Внимание: в этом случае ваши клиенты не смогут получить налоговый вычет. Если вы работаете с обычными людьми, то это несущественно, но если вы поставляете товары для бизнеса, то они не смогут получить вычеты, что сделает вашу компанию менее привлекательной для сотрудничества.

Статья 164 Налогового кодекса сообщает, что некоторые категории товаров и услуг облагаются нестандартной ставкой, которая с 1 января 2019 года поднимается до 20%, а льготными, в 10 и 0% соответственно. В статье детально перечислены все варианты и категории товаров, попадающих под эти льготы. К примеру, 10 процентов применяется для продуктов первой необходимости: молока, мяса, муки, хлеба, овощей, крупы и пр. Сюда же относится и продажа лекарственных препаратов и предметов для детей. По нулевой ставке работает экспорт и международные перевозки. Если вы работаете с этими категориями товаров, то не нужно ничего отдельно оформлять. Вы просто добавляете к цене 10% вместо 20, что позволяет снизить стоимость продукции и повысить ее конкурентоспособность.

Еще один достаточно простой способ отказаться от НДС — работа по упрощенной системе налогообложения. Чтобы попасть на этот режим, вам нужно либо подать заявление при регистрации компании (ИП), либо составить уведомление уже позже, перед началом нового отчетного периода. К примеру, раньше вы могли работать на общей системе, но затем бизнес стал приносить меньше, пришлось его урезать и вы попали под действие условий УСН. В этом случае вы подаете заявление до 31 декабря и с нового года переходите на упрощенную систему.

Разумеется, здесь также возникает такая ситуация, что часть партнеров или потенциальных контрагентов отвернется от вас из-за того, что они не смогут оформить налоговый вычет. Но поскольку ваши расходы сократятся, то вы сможете сделать им интересные предложения и скидки. Это будет выгоднее, чем платить налог на прибыль и на добавленную стоимость, поэтому обдумайте возможный переход. Выше мы перечислили все основные легальные способы того, как отказаться от уплаты НДС. Как видите, хоть вариантов и немного, но они все же есть. Обычно подобные варианты подходят для небольших компаний, которые так или иначе влазят в ограничения по УСН. В некоторых случаях есть смысл открыть отдельную компанию, которая будет работать на упрощенке, оказывая услуги тем, кому не нужен налоговый вычет. Но вам придется доказать налоговым органам, что ваша главная цель — не уход от налога. Поэтому продумайте, как это правильно сделать и как будут связаны компании между собой, чтобы к вам не применили санкции.

Дальше мы рассмотрим еще несколько способов того, как не платить НДС законно, но они уже попадают под категорию рискованных. В принципе, если вы все сделаете правильно и сможете обосновать принятые решения, то налоговая инспекция не будет особо к вам придираться. Итак, давайте разберем, как работают так называемые агентские договоры. Есть компания, которая ведет хозяйственную деятельность. Она создает вторую компанию, которая работает на упрощенной схеме. Затем две компании заключают между собой договор комиссии. Вторая компания, работающая на УСН, закупает сырье или товары, после чего передает их главной организации на комиссию. За подобную услугу посредник получает вознаграждение.

Разъясним смысл подобной схемы. Мелкая компания работает по упрощенной схеме и не платит НДС, то есть закупает продукцию или сырье по себестоимости. Затем она передает его крупной компании. Та получает нужные им материалы на 20% дешевле. НДС она оплачивает только с передаваемого посреднику вознаграждения, которое обычно составляет несколько тысяч рублей.

Описанные ранее методики хороши тем, что их можно использовать систематически, то есть на протяжении длительного периода времени. Но в некоторых случаях складываются такие ситуации, когда компании нужно отказаться от уплаты НДС разово. Например, она закупает или продает дорогой актив, а сумма НДС составляет несколько миллионов. Налоговая гарантировано посчитает подобные передачи, даже если они делаются на безвозмездной основе, как реализацию товаров/имущества со всеми вытекающими из этого последствиями. Но обойти разовую передачу все же можно путем реорганизации по выделению. Рассмотрим, как это работает.

Схема похожа на предыдущую. Крупная компания, работающая на ОСН, выделяет мелкую компанию на УСН. Согласно закону, выделяемая компания является правопреемником при проведении процедуры реорганизации. То есть если главная компания передает второй имущество, то это не реализация, а наследование, из-за чего не образуется базы для налогообложения. Далее вторая компания, которая не является плательщиком НДС, уже передает оборудование, продает его или совершает другие операции.

Внимание: данный способ довольно сложный и может занять немало времени, но это реально законный шаг, который налоговики не смогут оспорить или ввести санкцию за наследование.

Еще один специфический вариант разового уклонения от уплаты НДС — создание простого товарищества. Этим термином называют вариант сотрудничества между двумя компаниями, не связанными друг с другом. Смысл в следующем: они объединяются на определенный срок для того, чтобы достичь поставленную цель. Когда она будет достигнута, товарищество прекращает действие и компании разъединяются. При этом как-то фиксировать подобные отношения в налоговых органах нет необходимости, нужно просто заключить договор о совместной деятельности, в котором будут прописаны условия сотрудничества.

Смысл этой схемы в том, что две компании получают возможность передавать друг другу имущество, товары, сырье или интеллектуальную собственность, при этом подобная передача не попадает под налогооблагаемую базу. Рассмотрим этот вариант на примере. Компании «Ника» и «Стар» создают товарищество и подписывают соответствующий договор. Компания «Ника» вносит необходимую для достижения цели сумму денег и предоставляет своих специалистов, а компания “Стар” предоставляет свое помещение и оборудование.

С точки зрения законодательства, считается, что вклады двух компаний идентичны, если они пришли к соглашению: оценивать их никто не будет. После того как цель была достигнута, Стар и Ника разрывают сотрудничество. Они закрывают договор и забирают свое имущество. Но дело в том, что забрать они могут не то, что вкладывали, а что-то другое. Компания “Стар” получает вместо оборудования деньги, а компания «Ника» — оборудование, то есть процедура обмена состоялась в полной мере.

Этот вариант вполне действенный, с единственным условием: компаниям нужно доказать, что цель их объединения реальна и не носит фиктивности. Также нельзя достигать цели за день или неделю: налоговики сочтут это нарушением. Ну и последнее: если сотрудникам ФНС что-то не понравится, то вам нужно будет доказать свои намерения, возможно, даже в суде. То есть по мелочам заниматься этим бессмысленно, но если речь идет о сотнях тысяч или миллионах налога, то этот вариант вполне возможен.

Существуют и другие варианты уклонения от уплаты НДС, но они достаточно сложны и относятся к «серым» схемам, то есть за них вас могут наказать. К примеру, предоплату заменяют векселем или займом. За предоплату также нужно платить налог, а если оформляется займ, то он не входит в налогооблагаемую базу. Замаскировать платежи подобным образом хоть и можно, но все же нужно действовать с крайней осторожностью. Сюда же относится и маскировка неустойки под оплату товара или его части: это рискованные схемы, которые могут не пройти.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.