Описание страницы: как налоговики оценивают необоснованную налоговую выгоду от профессионалов для людей.

Содержание

- 1 Минфин рассказал, как налоговикам оценивать необоснованную налоговую выгоду

- 2 Минфин рассказал, как налоговикам оценивать необоснованную налоговую выгоду

- 3 Как налоговики оценивают необоснованную налоговую выгоду

- 4 Как налоговики стали выявлять необоснованную налоговую выгоду

- 5 Минфин рассказал, как налоговикам оценивать необоснованную налоговую выгоду

- 6 ФНС разъяснила, как применять новеллы о необоснованной налоговой выгоде

Минфин рассказал, как налоговикам оценивать необоснованную налоговую выгоду

При этом “рядовые” ИФНС вправе использовать методы, предназначенные для установления доходов по “взаимозависимым” сделкам.

Выявленная налоговиками необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку, указал Минфин.

При этом НК не предусматривает закрытого перечня способов оценки размера такой выгоды и не содержит запрета на использование методов, установленных главой 14.3 НК (то есть методов, установленных НК для определения налогооблагаемых доходов в сделках между взаимозависимыми лицами).

Так что могут применяться как эти методы, так и иные способы подсчета несанкционированной выгоды, в том числе не предусмотренные НК.

По мнению ведомства, доказывание налоговиками необоснованной налоговой выгоды в рамках выездных и камеральных проверок не относится к случаям контроля соответствия цен, примененных в контролируемых сделках, рыночным ценам (последнее вправе делать только ФНС РФ). Это соответствует позиции ВС (письмо от 28 ноября 2018 г. N 03-12-12/1/85982).

Суды обычно придерживаются того же мнения. Причем, иногда местные налоговики не настаивают на взаимозависимости сторон сделки, чем оставляют себе лазейку в виде права контролировать цены.

Минфин рассказал, как налоговикам оценивать необоснованную налоговую выгоду

При этом “рядовые” ИФНС вправе использовать методы, предназначенные для установления доходов по “взаимозависимым” сделкам.

Выявленная налоговиками необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку, указал Минфин.

При этом НК не предусматривает закрытого перечня способов оценки размера такой выгоды и не содержит запрета на использование методов, установленных главой 14.3 НК (то есть методов, установленных НК для определения налогооблагаемых доходов в сделках между взаимозависимыми лицами).

| Видео (кликните для воспроизведения). |

Так что могут применяться как эти методы, так и иные способы подсчета несанкционированной выгоды, в том числе не предусмотренные НК.

По мнению ведомства, доказывание налоговиками необоснованной налоговой выгоды в рамках выездных и камеральных проверок не относится к случаям контроля соответствия цен, примененных в контролируемых сделках, рыночным ценам (последнее вправе делать только ФНС РФ). Это соответствует позиции ВС (письмо от 28 ноября 2018 г. N 03-12-12/1/85982).

Суды обычно придерживаются того же мнения. Причем, иногда местные налоговики не настаивают на взаимозависимости сторон сделки, чем оставляют себе лазейку в виде права контролировать цены.

Как налоговики оценивают необоснованную налоговую выгоду

Согласно НК РФ налоговые инспекции могут с помощью проверок контролировать, соблюдают ли налогоплательщики действующее законодательство, в том числе выявлять уклонение от уплаты налогов и полученную необоснованную выгоду.

Выявленную необоснованную выгоду надо оценить, однако в НК РФ нет закрытого перечня способов оценки такой выгоды. В то же время в законах нет запрета на использование методов из гл. 14.3 НК РФ для оценки полученных плательщиком преференций. Налоговики могут применять их вместе с другими способами, в том числе и не установленными НК РФ.

Если обязанность компании по уплате налога основывается на изменении юридической квалификации сделки, то налог взыщут в судебном порядке. Однако судебный порядок взыскания таких долгов призван прежде всего обеспечить контроль за законностью их доначисления. Его можно обеспечить как оспорив решение о привлечении к ответственности или отказ в таком решении, так и обратившись в суд с заявлением о взыскании доначисленного таким решением налога.

Далее ничтожной считают сделку, основания для недействительности которой зафиксированы в законе. К ней также относятся мнимые и притворные сделки.

Если у налоговиков есть достаточные основания, то они могут переквалифицировать сделку в ничтожную, даже если в законе нет точных указаний на ее ничтожность.

Документ включен в СПС “Консультант Плюс”

Как налоговики стали выявлять необоснованную налоговую выгоду

Прошло уже несколько месяцев со времени выхода нашумевшего письма ФНС России от 23.03.2017 № ЕД-5-9/547@, где налоговая служба дает рекомендации инспекторам, как выявлять налоговые схемы. Как на практике работают налоговики? Какие плюсы и минусы появились из-за выхода письма?

Тема, связанная с доначислением налогов (в частности, НДС) вследствие получения налогоплательщиком необоснованной налоговой выгоды, более чем популярна. Для неосведомленных, хотя вряд ли такие имеются, стоит уточнить, что необоснованная налоговая выгода, по сути, – любое незаконное уменьшение налога, который подлежал уплате в бюджет; как правило, это понятие используется именно в тех делах, в которых налогоплательщика заподозрили в связях с недобросовестными контрагентами.

И какова же реакция главного налогового ведомства страны? В письме от 23.03.2017 № ЕД-5-9/547@ оно дало нижестоящим налоговым органам свои рекомендации на этот счет. Полагаем, ознакомиться с ними будет полезно и налогоплательщикам.

– факты юридической, экономической и иной подконтрольности (в том числе на основании взаимозависимости спорных контрагентов проверяемому налогоплательщику);

– обстоятельства, свидетельствующие о согласованности действий участников сделки (сделок);

Обозначенный подход соответствует выводам СКЭС ВС РФ, сделанным в определенияхот 29.11.2016 № 305‑КГ16-10399 по делу № А40-71125/2015, от 06.02.2017 № 305‑КГ16-14921 по делу № А40-120736/201:

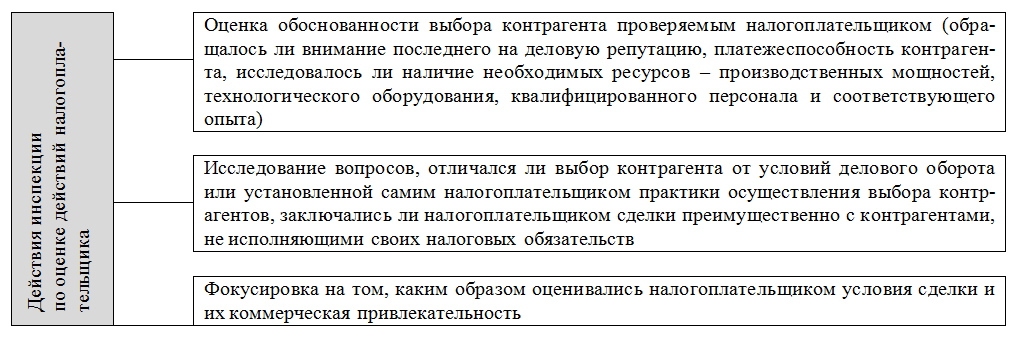

Об оценке действий налогоплательщика. ФНС рекомендует налоговым органам особое внимание уделять оценке достаточности и разумности принятых налогоплательщиком мер по проверке контрагента.

Налоговым органам предписано обращать внимание на отсутствие:

- личных контактов руководства (уполномоченных должностных лиц) компаний поставщика (подрядчика) и покупателя (заказчика) при обсуждении условий поставок, а также при подписании договоров;

- документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность.

Кроме того, во внимание принимается отсутствие у налогоплательщика информации:

– о фактическом местонахождении контрагента, а также о местонахождении складских, и (или) производственных, и (или) торговых площадей;

– о способе получения сведений о контрагенте (отсутствуют реклама в СМИ, рекомендации партнеров или других лиц, сайт контрагента и т. п.); при этом учитывается наличие доступной информации о других участниках рынка (в том числе производителях) идентичных (аналогичных) товаров (работ, услуг), в том числе предлагающих свои товары (работы, услуги) по более низким ценам;

– о государственной регистрации контрагента в ЕГРЮЛ;

– о наличии у контрагента необходимой лицензии, если сделка заключается в рамках лицензируемой деятельности, а равно свидетельства о допуске к определенному виду или видам работ, выданного СРО.

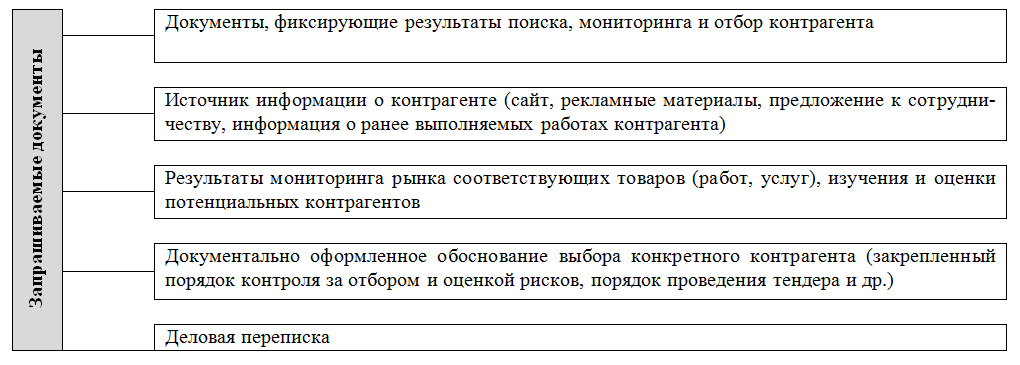

Об истребовании документов и информации. ФНС рекомендует запрашивать у налогоплательщика документы и информацию относительно действий налогоплательщика при осуществлении им выбора контрагента.

Налоговикам на местах: рекомендации ФНС выполнять неукоснительно

ФНС поручила начальникам межрегиональных ИФНС по крупнейшим налогоплательщикам и руководителям УФНС по субъектам РФ обеспечить неукоснительное исполнение положений настоящего письма, межрегиональным инспекциям ФНС по федеральным округам – контроль за надлежащим исполнением его положений.

Трудно сказать… Несмотря на наличие в письме положительных моментов, все‑таки не покидает мысль о том, что все это в первую очередь вынужденная мера, к которой прибегла ФНС после появления положительной (для налогоплательщика) практики на уровне высших судей по рассматриваемому вопросу. Отсюда и публичное признание того, что налоговые инспекторы, не оспаривая реальность осуществления хозяйственной операции с контрагентом, подтвержденной «первичкой», ограничиваются выводами о недостоверности таких документов по формальным признакам, и вывод о том (точнее, демонстрация согласия с позицией СКЭС ВС РФ), что доначисления налогов за формальные нарушения не допустимы.

С нашей точки зрения, ФНС данным письмом лишь обязывает инспекции на местах тщательнее собирать доказательную базу в случае, если они предъявляют претензии налогоплательщику в сотрудничестве с проблемными контрагентами.

На умышленные действия налогоплательщика, направленные на получение необоснованной налоговой выгоды, с позиции ФНС (повторимся) могут указывать установленные налоговым органом факты юридической, экономической и иной подконтрольности спорных контрагентов проверяемому налогоплательщику. А между тем данное понятие («подконтрольность») Налоговым кодексом не раскрыто. Как его будут трактовать контролеры на местах? Не будут ли «растянуты границы»?

Если подконтрольность отсутствует, ударная сила налоговиков будет направлена на выбор налогоплательщиком контрагента: насколько в этом вопросе он проявил должную осмотрительность. Порядок действий контролеров (на что обратить внимание, какие документы потребовать) в письме прописан, и не исключено, что главная задача – систематизировать работу инспекторов на доказывание вины налогоплательщика. А как еще подумать, если (среди прочего) ФНС «внедрены» и новые критерии проверки контрагентов! Претензии могут возникнуть, например, если налогоплательщик не сможет объяснить, откуда он узнал о контрагенте; результат мониторинга и отбор контрагента не сохранены в отдельных документах; если отсутствует лицензия (при сделке, заключаемой в рамках лицензируемой деятельности) или свидетельства о допуске к определенному виду или видам работ…

Тем не менее с нашей стороны было бы не справедливо усмотреть в комментируем письме лишь негативное содержание. Безусловно, в рекомендациях ФНС определены и положительные моменты:

- отказные показания директора-поставщика, почерковедческая экспертиза его подписи не являются безусловным и достаточным основанием для вывода о непроявлении налогоплательщиком должной осмотрительности и осторожности при заключении сделки со спорным контрагентом и не могут рассматриваться как основание для признания налоговой выгоды необоснованной;

- инспектор не должен обращать внимание на добросовестность контрагентов второго и последующих звеньев, если доказательства подконтрольности их проверяемому налогоплательщику не установлены.

| Видео (кликните для воспроизведения). |

Налоговики не ограничены в способах оценки необоснованной налоговой выгоды в целях доначисления налогов и сборов (письмо Минфина России от 14.01.2019 г. № 03-12-11/1/746).

Для доказательства получения компанией необоснованной налоговой выгоды используют положения Налогового кодекса РФ и постановления Пленума ВАС РФ от 12.10.2006 № 53.

Выявленная (доказанная в рамках выездной или камеральной налоговой проверки) необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку. При этом Налоговый кодекс РФ не предусматривает закрытый перечень способов оценки размера необоснованной налоговой выгоды и в то же время не содержит запрета на использование методов, установленных главой 14.3 НК РФ.

В Минфине России отметили, что данные методы могут быть использованы для определения суммы необоснованной налоговой выгоды наряду с иными способами.

Ознакомиться с данным Письмом и комментарием к нему, вы можете на сайте журнала «Нормативные акты для бухгалтера».

Минфин России в письме от 14.01.2019 № 03-12-11 /1/746 напомнил, что налоговые органы вправе осуществлять посредством выездных и камеральных налоговых проверок налоговый контроль за соблюдением налогоплательщиками законодательства о налогах и сборах, в том числе доказывать получение необоснованной налоговой выгоды при выявлении фактов уклонения от уплаты налогов. Доказывание получения налогоплательщиком необоснованной налоговой выгоды осуществляется с учетом положений Кодекса и постановления Пленума ВАС РФ от 12.10.2006 № 53. При этом выявленная необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает её суммовую оценку. Кодекс не предусматривает закрытый перечень способов оценки размера необоснованной налоговой выгоды и не содержит запрета на использование методов, установленных гл. 14.3 НК РФ, в целях её определения.

X Налоговая неделя. Практикум “Налоговый калейдоскоп”

Москва, улица Ярославская, дом 8, корпус 4, этаж 5

Налоговики не ограничены в способах оценки необоснованной налоговой выгоды в целях доначисления налогов и сборов (письмо Минфина России от 14.01.2019 г. № 03-12-11/1/746).

Для доказательства получения компанией необоснованной налоговой выгоды используют положения Налогового кодекса РФ и постановления Пленума ВАС РФ от 12.10.2006 № 53.

Выявленная (доказанная в рамках выездной или камеральной налоговой проверки) необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку. При этом Налоговый кодекс РФ не предусматривает закрытый перечень способов оценки размера необоснованной налоговой выгоды и в то же время не содержит запрета на использование методов, установленных главой 14.3 НК РФ.

В Минфине России отметили, что данные методы могут быть использованы для определения суммы необоснованной налоговой выгоды наряду с иными способами.

Выпуск ЭЦП:

- Для физических и юридических лиц 1500 рублей;

- Ликвидатор юридического лица 1500 рублей;

- Торги 6 федеральных площадок 3400 рублей.

Минфин рассказал, как налоговикам оценивать необоснованную налоговую выгоду

При этом “рядовые” ИФНС вправе использовать методы, предназначенные для установления доходов по “взаимозависимым” сделкам.

Выявленная налоговиками необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку, указал Минфин.

При этом НК не предусматривает закрытого перечня способов оценки размера такой выгоды и не содержит запрета на использование методов, установленных главой 14.3 НК (то есть методов, установленных НК для определения налогооблагаемых доходов в сделках между взаимозависимыми лицами).

Так что могут применяться как эти методы, так и иные способы подсчета несанкционированной выгоды, в том числе не предусмотренные НК.

По мнению ведомства, доказывание налоговиками необоснованной налоговой выгоды в рамках выездных и камеральных проверок не относится к случаям контроля соответствия цен, примененных в контролируемых сделках, рыночным ценам (последнее вправе делать только ФНС РФ). Это соответствует позиции ВС (письмо от 28 ноября 2018 г. N 03-12-12/1/85982).

Суды обычно придерживаются того же мнения. Причем, иногда местные налоговики не настаивают на взаимозависимости сторон сделки, чем оставляют себе лазейку в виде права контролировать цены.

Одна из ведущих международных консалтинговых компаний, предоставляющая услуги бизнес администрирования для иностранных и российских клиентов.

Наши офисы расположены в Москве

Вы можете отправить свои комментарии и вопросы через форму обратной связи.

Налоговые органы вправе доказывать получение налогоплательщиком необоснованной налоговой выгоды при выявлении фактов уклонения от уплаты налогов (ст. 82, 87 НК РФ).

Необоснованная налоговая выгода

Налоговики ссылаются на постановление Пленума ВАС России от 12.10.2006 г № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

Так, из пункта 10 указанного постановления следует, что налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что организация действовала без должной осмотрительности и осторожности, и ей должно было быть известно о нарушениях, допущенных контрагентом. Налоговая выгода может быть также признана необоснованной, если налоговиками будет доказано, что деятельность организации, ее взаимозависимых или аффилированных лиц направлена на совершение операций, связанных с налоговой выгодой, преимущественно с контрагентами, не исполняющими своих налоговых обязанностей.

Способы оценки размера необоснованной налоговой выгоды

Доказывание получения налогоплательщиком необоснованной налоговой выгоды осуществляется с учетом положений Налогового кодекса и постановления Пленума ВАС РФ от 12.10.2006 № 53.

Выявленная (доказанная в рамках выездной или камеральной налоговой проверки) необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку. При этом НК РФ не предусматривает закрытый перечень способов оценки размера необоснованной налоговой выгоды в целях доначисления налогов и сборов по результатам налоговых проверок и в то же время не содержит запрета на использование методов, установленных главой 14.3 НК РФ.

К таким методам относятся:

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

Минфин России в письме от 14.01.2019 г. № 03-12-11/1/746 отметил, что данные методы могут быть использованы для определения суммы необоснованной налоговой выгоды наряду с иными способами.

Когда ФНС может переквалифицировать сделку

Из содержания нормы подп. 3 п. 2 ст. 45 НК РФ следует, что налоговые органы могут переквалифицировать сделку в ходе проверки, доначислить вследствие этого налоги. Это значит, что в ходе проверки налоговики могут посчитать, что заключенный налогоплательщиком договор не соответствует действительному экономическому содержанию совершенных в его рамках сделок, и принять решение о его переквалификации. Взыскание налога производится в судебном порядке.

Президиум Высшего Арбитражного Суда РФ в постановлении от 16.07.2013 № 3372/13 разъяснил, что судебный порядок взыскания налогов, доначисленных в результате переквалификации сделки, призван обеспечить судебный контроль прежде всего за законностью доначисления таких налогов.

Такой контроль может быть обеспечен как путем оспаривания решения о привлечении к ответственности или решения об отказе в привлечении к ответственности, так и путем обращения в арбитражный суд с заявлением о взыскании налога, доначисленного таким решением.

Отдельно отмечен вопрос, касающийся переквалификации сделок налоговыми органами и признания сделки недействительной.

В силу статьи 170 ГК РФ к ничтожным сделкам, в частности, относятся мнимые и притворные сделки.

При наличии у налогового органа достаточных оснований проверяемые сделки могут быть квалифицированы как мнимые или притворные, являющиеся в силу прямого указания закона ничтожными либо ничтожными при наличии других обстоятельств, даже если в законе не содержится прямых указаний на ничтожность соответствующей сделки.

Таким образом, при заключении того или иного договора организациям необходимо обратить внимание на обоснованную доказательную базу, чтобы налоговые и иные контролирующие органы не имели возможности переквалифицировать заключенный договор.

Письмо Министерства финансов РФ

№ 03-12-11/1/746 от 14.01.2019

Департамент налоговой и таможенной политики рассмотрел обращения от 14.12.2018 и от 24.12.2018 и сообщает, что Министерство финансов Российской Федерации не уполномочено оценивать или подтверждать правомерность (неправомерность) актов налоговых органов, действий (бездействия) их должностных лиц. В Министерстве финансов Российской Федерации не рассматриваются возникающие разногласия между налогоплательщиками (плательщиками сборов, налоговыми агентами) и налоговыми органами.

Обжалование актов налоговых органов, действий (бездействия) их должностных лиц осуществляется в порядке, установленном разделом VII Налогового кодекса Российской Федерации (далее – Кодекс).

Одновременно сообщается следующее.

В соответствии с пунктом 1 статьи 82 и статьей 87 Кодекса территориальные налоговые органы вправе осуществлять посредством выездных и камеральных налоговых проверок налоговый контроль за соблюдением налогоплательщиками, плательщиками сборов или налоговыми агентами законодательства о налогах и сборах, в том числе доказывать получение необоснованной налоговой выгоды при выявлении фактов уклонения от уплаты налогов.

Доказывание получения налогоплательщиком необоснованной налоговой выгоды осуществляется с учетом положений Кодекса и постановления Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 “Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды”.

Выявленная (доказанная в рамках выездной или камеральной налоговой проверки) необоснованная налоговая выгода в виде уменьшения налоговой обязанности предполагает ее суммовую оценку. При этом Кодекс не предусматривает закрытый перечень способов оценки размера необоснованной налоговой выгоды в целях доначисления налогов и сборов по результатам налоговых проверок и в то же время не содержит запрета на использование методов, установленных главой 14.3 Кодекса, в целях определения размера необоснованной налоговой выгоды.

Таким образом, методы, установленные главой 14.3 Кодекса, могут быть использованы для определения суммы необоснованной налоговой выгоды наряду с иными способами, в том числе не предусмотренными Кодексом.

Согласно подпункту 3 пункта 2 статьи 45 Кодекса, в случае если обязанность организации по уплате налога основана на изменении налоговым органом юридической квалификации сделки, совершенной таким налогоплательщиком, взыскание налога производится в судебном порядке.

Вместе с тем Президиум Высшего Арбитражного Суда Российской Федерации в постановлении от 16.07.2013 N 3372/13 разъяснил, что судебный порядок взыскания налогов, доначисленных в результате переквалификации сделки, совершенной налогоплательщиком, призван обеспечить судебный контроль прежде всего за законностью доначисления таких налогов. Между тем такой контроль может быть обеспечен как путем оспаривания решения о привлечении к ответственности или решения об отказе в привлечении к ответственности, так и путем обращения в арбитражный суд с заявлением о взыскании налога, доначисленного таким решением.

В соответствии с пунктом 1 статьи 166 Гражданского кодекса Российской Федерации (далее – ГК РФ) ничтожной сделкой признается сделка, недействительная по основаниям, установленным законом, независимо от признания ее таковой судом.

В силу статьи 170 ГК РФ к ничтожным сделкам, в частности, относятся мнимые и притворные сделки.

Представляется, что при наличии у налогового органа достаточных оснований проверяемые сделки могут быть квалифицированы как мнимые или притворные, являющиеся в силу прямого указания закона ничтожными либо ничтожными при наличии других обстоятельств, даже если в законе не содержится прямых указаний на ничтожность соответствующей сделки.

Также обращаем внимание, что в соответствии со статьей 34.2 Кодекса Министерство финансов Российской Федерации дает письменные разъяснения налогоплательщикам по вопросам применения законодательства Российской Федерации о налогах и сборах в течение двух месяцев со дня поступления соответствующего запроса.

Настоящее письмо не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

ФНС разъяснила, как применять новеллы о необоснованной налоговой выгоде

Федеральная налоговая служба разъяснила, как применять нормы НК о необоснованной налоговой выгоде. Должная осмотрительность при выборе контрагента теперь станет не важна, а многие позиции ВАС и ВС могут уйти в прошлое. Теперь во главу угла ставят реальность сделки, а исполнить договор должен тот, кто в нем указан (это новое требование). Но нередко контрагент “на бумаге” поручает поставку третьему лицу. Покупатель может об этом и не знать (зачастую ему все равно, кто доставляет товар, главное – получить его вовремя). Но, исходя из новелл НК и письма ФНС, участников такой схемы могут ждать сложности, пусть даже поставка вполне реальна.

19 августа 2017 года вступили в силу поправки в Налоговый кодекс, которые прямо запретили искажение отчетности с целью ухода от налогов и сформулировали признаки правомерной сделки (ст. 54.1 НК). Новые нормы неоднозначны и толковать их можно совершенно по-разному, говорили эксперты при оценке законопроекта в июле 2017 года (подробнее см. “Профанация, а не кодификация”: юристы оценили поправки в НК о необоснованной выгоде”). Поэтому значение этих норм во многом зависит от правоприменения.

И вот Федеральная налоговая служба подготовила первый документ, посвященный толкованию новой статьи, – письмо № СА-4-7/16152@ от 16 августа (на момент публикации статьи разъяснение пока официально не обнародовано, однако «Ведомости» убедились в его подлинности). Исходя из логики письма и закона, налогоплательщиков ждут изменения в работе с контрагентами: любые «меры по проявлению должной осмотрительности» потеряют значение, предупреждает партнер Taxology Алексей Артюх.

Искажение отчетности и новый признак правомерной сделки

П. 1 ст. 54.1 НК впервые запрещает искажать отчетность с целью уйти от налогов. Формулировка «искажение» предполагает умышленность, которую налоговому органу предстоит доказать, комментирует руководитель департамента налогового и юридического консультирования КМПГ Михаил Орлов. Как подчеркивается в письме ФНС, налоговый орган не исправляет расчеты налогоплательщика, который исказил экономический смысл операции. То есть все расходы списываются полностью, разъясняет Орлов. Это более жесткий подход по сравнению с Постановлением Пленума ВАС № 53 «О необоснованной налоговой выгоде». П. 7 предписывал судам пересчитывать объем прав и обязанностей исходя из подлинного экономического смысла.

В письме ФНС раскрывается практический смысл п. 2 ст. 54.1 НК, который ввел два признака правомерной сделки (если нет искажения отчетности с целью уйти от налогов):

Несоответствие хотя бы одному из таких признаков – это повод отказать в учете сделки, гласит письмо № СА-4-7/16152@. Оно инструктирует налоговиков особое внимание уделять проверке реального характера сделок. В то же время письмо обращает внимание, что законодатель исключает из практики налоговых органов формальный подход (п. 3 ст. 54.1 НК). Например, если первичные учетные документы подписало неустановленное или неуполномоченное лицо, это само по себе еще не говорит о нарушении. Подобных претензий на практике немало, по словам Орлова. Налоговики могут говорить: «Ваш документ не так подписан» или «Ваш контрагент не заплатил налоги – значит, мы их вам не возместим». По наблюдениям Орлова, практика предъявления формальных претензий сейчас возобновляется после многолетнего затишья, поэтому нелишне напомнить налоговикам об их недопустимости.

Артюх комментирует два критерия правомерной сделки из п. 2 ст. 54.1 НК и их трактовку ФНС. В отличие от «теста деловой цели» (1), хорошо известного по постановлению Пленума ВАС № 53, «тест реальной стороны договора» (2) для налогоплательщиков новый. В то же время суды вслед за налоговиками часто определяют «реальность поставки товаров, выполнения работ, оказания услуг» не как наличие их в природе и приобретение налогоплательщиком, а как их поставку (выполнение, оказание) конкретным контрагентом, который поименован в документах, рассказывает Артюх. Но у формального контрагента нередко нет необходимого штата, оборудования и так далее, а исполнение он перепоручает другому лицу.

Реальная поставка от «неправильного» контрагента не меняет экономическое содержание сделки, признает партнер Taxology. Однако он предупреждает, что налоговики могут придраться к этой схеме. Они могут решить, что искажается смысл операции, ведь налоговую выгоду анализируют применительно к «бумажному» поставщику, и именно его документы учитывает контрагент.

Чтобы доказать неуплату или недоплату налогов, инспекции должны подтвердить, что должностные лица, участники (учредители) компании и т. д. целенаправленно стремились сэкономить на платежах в бюджет. К такому выводу могут подтолкнуть признаки, некоторые из которых перечисляются в письме ФНС:

- юридическая, экономическая и иная подконтрольность, в том числе на основании взаимозависимости спорных контрагентов проверяемому налогоплательщику;

- транзитные операции между взаимозависимыми или аффилированными участниками взаимосвязанных хозяйственных операций, в том числе через посредников, с использованием особых форм расчетов и сроков платежей;

- обстоятельства, которые свидетельствуют о согласовании действий участников хозяйственной деятельности.

Непроявление должной осмотрительности при выборе контрагента – это одна из частых претензий налоговых органов, которые обвиняют компании в связах с однодневками и прочими сомнительными партнерами. Такое понятие, как должная осмотрительность, ввел Пленум ВАС постановлением № 53. В законе оно не закреплено, напоминается в письме ФНС. Письмо гласит, что формальные претензии к контрагентам не имеют значения, если не опровергнут главный факт – реальности операций и сделок.

В свете ст. 54.1 НК и письма ФНС безразлично, знал ли налогоплательщик о нарушениях контрагента или о том, что тот исполнял сделку с привлечением третьих лиц, говорит Артюх. Но Высший Арбитражный суд и экономколлегия Верховного суда проявляли другой подход – что должную осмотрительность надо исследовать, потому что она составляет субъективную сторону налогового правонарушения, отмечает партнер Taxology. Если подход ФНС возобладает, многие позиции ВАС и ВС станут историей, опасается юрист (см., например, о недавнем деле “Центррегионугля” – “Верховный суд объяснил, почему признаки “однодневки” у контрагента – это не страшно”).

Кроме того, в письме подчеркивается, что «положения п. 2 ст. 54.1 НК не предусматривают негативных последствий за неправомерные действия контрагентов налогоплательщика второго, третьего и последующих звеньев». По словам Орлова, налоговые органы очень часто предъявляют подобные претензии, потому что сведения стало легко получать с помощью программы АСК НДС-2 (она сама сопоставляет данные об уплате НДС контрагентами). Это указание должно умерить прыть налоговиков, надеется Орлов.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.