Описание страницы: единая упрощенная налоговая декларация в 2019-2020 году от профессионалов для людей.

Содержание

Единая упрощенная налоговая декларация — образец 2018-2019 годов

Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

Алгоритм заполнения нулевых деклараций см. в статьях:

Какие еще отчеты можно заменить на ЕУД, читайте здесь.

Обязательными условиями, позволяющими подавать единую упрощенную налоговую декларацию, являются:

- отсутствие операций в отчетном периоде, в результате которых происходит движение денежных средств, на счетах или в кассе организации или индивидуального предпринимателя;

- отсутствие объектов налогообложения по тем налогам, плательщиком которых является организация или ИП.

По сути, обозначенные выше условия могут относиться к налогоплательщикам, которые только что были зарегистрированы и не успели провести каких-либо операций. На практике единая упрощенная налоговая декларация сдается крайне редко в связи с тем, что организаций, удовлетворяющих указанным выше условиям, практически нет. Некоторые субъекты бизнеса ошибочно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся и расходы организации.

Иногда вы можете услышать, как кто-то сказал «единая декларация по страховым взносам». Что он имел в виду? Скорее всего, отчетность по страховым взносам, которую мы сдаем в ИФНС. Конечно, это не декларация, а расчет. Но в речи можно встретить и такой термин. Все о едином расчете по страховым взносам вы можете узнать из материалов нашей одноименной рубрики.

Когда налогоплательщик может сдать единую упрощенную декларацию: примеры

Для более понятного объяснения того, кто сдает единую упрощенную налоговую декларацию, рассмотрим несколько наглядных примеров:

| Видео (кликните для воспроизведения). |

Допустим, ООО «Огонек», находящееся на ОСНО, в 1-3-м кварталах 2018 года не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.02.2018, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2018 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2018 год не позднее 21.01.2019.

Подтверждение указанного выше примера содержит письмо ФНС от 08.08.2011 № АС-4-3/12847@.

ООО «Темп» находится на ОСНО. В 1-3-м кварталах 2018 года на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Сроки подачи единой упрощенной декларации в 2018-2019 годах

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

В зависимости от организационно-правовой формы субъекта бизнеса она представляется:

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

Для представления в 2018 году сроки сдачи единой упрощенной налоговой декларации будут такими:

- 22.01.2018 — за 2017 год (срок перенесен на 22-е число, т. к. 20.01.2018 — суббота);

- 20.04.2018 — за 1-й квартал 2018 года;

- 20.07.2018 — за полугодие 2018 года;

- 22.10.2018 — за 9 месяцев 2018 года (срок перенесен на ближайший рабочий день, т. к. 20.10.2018 выпадает на выходной выходной).

Вопрос в отношении того, когда подается единая упрощенная налоговая декларация за 2018 год, также решится с учетом существующего правила о переносе сроков, попадающих на выходной день, вперед (на ближайший будний день). Для сдачи единой упрощенной налоговой декларации за 2018 год эта дата будет соответствовать 21.01.2019.

А за периоды 2019 года отчетные сроки для ЕУД будут следующими:

- 22.04.2019 — за 1-й квартал 2019 года (перенос срока с субботы 20 апреля);

- 22.07.2019 — за полугодие 2019 года (перенос срока с субботы 20 июля);

- 21.10.2019 — за 9 месяцев 2019 года (перенос срока с воскресенья 20 октября);

- 20.01.2020 — за 2019 год.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Подробности см. здесь.

Порядок заполнения единой упрощенной налоговой декларации в 2018–2019 годах

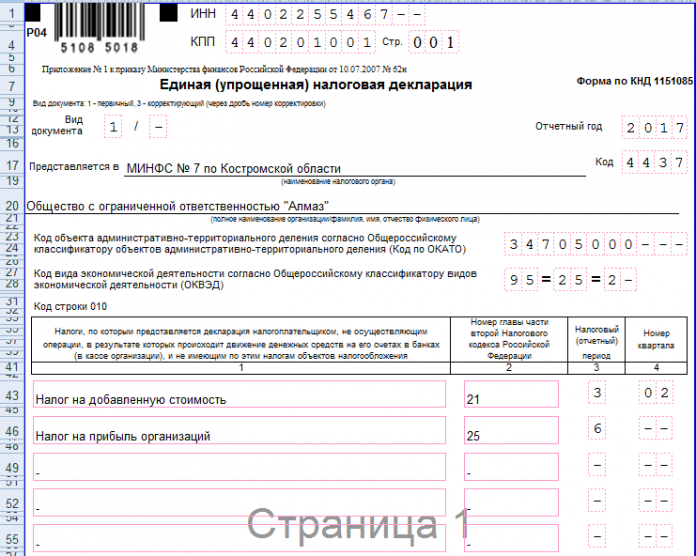

Как заполнить единую упрощенную налоговую декларацию? Форма и порядок заполнения единой упрощенной налоговой декларации утверждены приказом Минфина России от 10.07.2007 № 62н. Правилам, содержащимся в этом документе, подчиняется и процедура оформления единой упрощенной налоговой декларации в 2018-2019 годах.

Общие требования к заполнению единой упрощенной налоговой декларации (или формы КНД 1152017) следующие:

- заполняется от руки черными или синими чернилами либо распечатывается;

- запрещается вносить исправления с использованием корректирующего средства;

- организации и ИП заполняют только 1-ю страницу, 2-ю заполняют физлица.

Теперь рассмотрим порядок заполнения страницы 1 упрощенной декларации.

В полях «ИНН» и «КПП» организации указывают ИНН и КПП согласно свидетельству о постановке на учет налоговым органом. Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

В поле «Вид документа» проставляется:

- в случае первичной подачи декларации — «1»;

- в случае подачи корректирующего отчета — «3» и через дробь номер корректировки: «1», «2», «3» и т.д.

В поле «Отчетный год» указывается год, за который подается декларация.

В поле «Предоставляется в» указывается наименование налоговой инспекции — получателя, в поле «Код» — ее код.

В поле «ОКАТО» проставляется код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В поле «Код вида экономической деятельности» указывается код по ОКВЭД отчитывающейся организации или ИП.

Теперь расскажем, как заполняется таблица налогов.

В графе 1 указывается наименование налога, в графе 2 — номер соответствующей ему главы НК РФ. Графы 3 и 4, отведенные в единой упрощенной декларации для данных по налоговому (отчетному) периоду, заполняются следующим образом:

- в случае, когда налоговым периодом по налогу является квартал, графа 3 принимает значение 03, а графа 4 заполняется по номеру квартала: 01, 02, 03 и 04;

- в случае, когда налоговый период по налогу — год, а отчетные периоды определяются нарастающим итогом, графу 4 не заполняют, а в графе 3 указывают номер, соответствующий отчетному (налоговому) периоду:

- 3 — квартал;

- 6 — полугодие;

- 9 — 9 месяцев;

- 0 — год.

Ниже указываются номер контактного телефона, количество страниц декларации и количество страниц подтверждающих документов.

В случае заверения декларации руководителем организации или самим ИП далее проставляются Ф. И. О руководителя (или ИП), его подпись, печать организации (при ее наличии) и дата составления декларации. Если декларация удостоверяется уполномоченным лицом, указывается его Ф. И. О. В качестве документа, подтверждающего полномочия лица:

- для организации достаточно доверенности на бланке организации с печатью и подписью руководителя;

- для ИП необходима нотариальная доверенность на уполномоченное лицо.

Подробности см. здесь.

Страница 2 заполняется только физическими лицами — там указываются стандартные данные о человеке, поэтому проблем при заполнении данной страницы возникнуть не должно.

Бланк единой упрощенной налоговой декларации можно скачать на нашем сайте.

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

О правилах оформления нулевой единой декларации по УСН за 2018 год читайте в статье «Как заполнить нулевую отчетность по УСН?».

На нашем же сайте можно увидеть заполненный образец единой упрощенной налоговой декларации для организации. Его можно не только посмотреть, но и скачать в этой статье.

Подводя итог, еще раз отметим, что сдавать единую упрощенную налоговую декларацию могут далеко не все налогоплательщики. Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

| Видео (кликните для воспроизведения). |

Обстоятельства, при которых субъектами хозяйствования может составляться «Единая (упрощенная) налоговая декларация», прописаны в ст. 80 НК РФ. Документ относится к числу отчетов, подаваемых налогоплательщиками коммерческого сектора экономики при выполнении определенных требований. Бланк позволяет сократить трудозатраты на подготовку отчетных деклараций по нескольким видам налогов, объединив информацию по ним в одной форме.

Налоговый кодекс разрешает заменять комплект нулевых деклараций одним отчетом, но при выполнении комплекса условий. Форма может заполняться юридическими лицами и физическими лицами со статусом ИП.

Какие условия должны соблюдаться:

субъект предпринимательства фактически в отчетном интервале не осуществлял коммерческую деятельность;

за весь период, отражаемый в декларации, не было движения денежных средств ни в наличной, ни в безналичной форме;

по указываемым в документе видам налогов у налогоплательщика не было объектов налогообложения.

«Единая (упрощенная) налоговая декларация»: срок сдачи в 2019 году

Декларация при соблюдении всех указанных в НК РФ условий подается в подразделение ИФНС с привязкой к месту регистрации частного коммерсанта или к адресу компании-налогоплательщика. На ее подачу субъектам хозяйствования дается 20 календарных дней, отсчитываемых с момента завершения отчетного периода. Документ может содержать в себе сведения по налогам, за которые надо отчитываться раз в квартал, в полугодие или однократно за год, ежемесячная отчетность в этом бланке не показывается.

Сроки сдачи упрощенной декларации за 2018-2019 годы приходятся на следующие даты:

21 января 2019 – единая декларация за 2018 год (с учетом переноса крайнего срока на понедельник);

22 апреля (с учетом переноса пограничной даты с нерабочей субботы на ближайший понедельник) – к этому числу должна быть сдана единая упрощенная декларация за 1 кв. 2019;

22 июля (пограничная дата переносится в связи с ее выпадением на выходной) – до этого числа надо сдать налоговую отчетность за полугодие;

21 октября – пограничная дата для представления единой нулевой декларации с итогами 9 месяцев;

20 января 2020 года, если речь идет о подведении итогов за год.

«Единая упрощенная декларация» может быть сдана в электронном виде или на бумажных носителях. В первом случае налогоплательщику надо иметь ЭЦП, чтобы удостоверить правильность отраженных в документе сведений, и доступ к интернету. При подаче отчета на бумаге его можно передать инспектору лично при визите в ФНС или отправить по почте, дополнительная возможность – оформление доверенности на третье лицо для делегирования ему полномочий по представлению декларации.

Как заполняется «Единая (упрощенная) налоговая декларация» 2019

Образец декларационной формы при нулевых результатах деятельности утвержден Минфином в Приказе от 10.07.2007 г. № 62н. Шаблон документа в 2019 году остался неизменным. Упрощенная декларация при отсутствии деятельности (2019) может состоять из одной или двух страниц. Первый лист фиксирует данные, по которым можно идентифицировать налогоплательщика, и отражает налоги с отсутствующим объектом налогообложения в конкретных периодах. Вторая страница предназначена для заполнения физическими лицами без статуса ИП.

«Единая (упрощенная) налоговая декларация» за 2018 и 2019 год при подаче ее в бумажном варианте заполняется только синим или черным цветом чернил. В документе не должно быть исправлений. Если бланк оформляет юридическое лицо, отчет будет состоять из первой страницы, второй лист не подается.

В каком порядке заполняется единая упрощенная декларация 2019:

Вписываются номера ИНН и КПП налогоплательщика. У юридических лиц код ИНН состоит из 10 символов, ячеек для этого показателя предусмотрено 12. При таком несоответствии первые две ячейки надо заполнить нулями.

Проставляется номер страницы отчета (начало нумерации с «001»).

Уточняется тип документа – первичная или корректирующая форма (ставится код «1» или «3» соответственно).

«Единая (упрощенная) налоговая декларация» в 2019 году должна содержать полное наименование налогового органа, в который бланк сдается, код ФНС и название налогоплательщика.

Вводятся коды ОКАТО и ОКВЭД.

Заполняется таблица по нулевым налоговым обязательствам. Перечень налогов составляется с учетом последовательности глав НК РФ, регламентирующих начисление и уплату конкретного вида налога.

Указываются контактные данные.

Проставляется подпись руководителя и дата подачи формы.

Если формируется «Единая (упрощенная) декларация» за 1 квартал 2019, в строке с отчетным годом ставится «2019». В расшифровке по налогам в этом случае могут стоять такие данные:

по НДС номер главы НК РФ – «21», отчетный период соответствует кварталу, о чем свидетельствует код «3», а номер квартала – «01»;

по налогу на прибыль номер главы НК РФ – «25», отчетный период «3» (номер квартала не заполняется, так как квартальная отчетность по прибыли подается однократно, следующим отчетным интервалом будет уже не квартал, а полугодие).

Единая упрощенная налоговая декларация в 2019 году

Налоговый кодекс предусматривает для ИП и организаций возможность заменить налоговые декларации по разным налогам – одной единой упрощенной декларацией.

Для этого необходимо соблюдение следующих условий:

- У налогоплательщика должны отсутствовать операции, в результате которых происходит движение денежных средств на расчетных счетах в банках (в кассе).

- Декларацию можно сдавать только по тем налогам, по которым отсутствуют объекты налогообложения (доходы, реализация товаров и услуг, имущество и т.д.).

По сути, выполнение вышеперечисленных условий означает, что фактически деятельность не ведется или налогоплательщик только недавно зарегистрировался и лишь начинает свою деятельность.

Бланк единой упрощенной декларации, действующий в 2019 году (скачать бланк).

Обратите внимание, что Федеральной налоговой службой подготовлен проект приказа об утверждении новой формы единой упрощенной декларации. Стоит отметить, что пока данная форма не утверждена и момент вступления ее в силу не известен.

Единая упрощенная декларация для организаций (образец заполнения).

Единая упрощенная декларация для индивидуальных предпринимателей (образец заполнения).

Декларацию по итогам 2019 года необходимо сдать в срок до 20 января 2020 года включительно.

Единая упрощенная декларация подается не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами или календарным годом.

При этом если подача декларации по конкретному налогу предусмотрена только по итогам календарного года (например, для плательщиков УСН), то единую декларацию ежеквартально сдавать не нужно.

В настоящее время существует двоякая позиция финансового ведомства по вопросу привлечения к ответственности за несвоевременную сдачу упрощенной декларации.

Согласно первой позиции, ответственность наступает по ст. 119 НК РФ в виде штрафа в сумме 1 000 руб. При этом штраф выписывается не на саму декларацию, а на каждый налог, который в ней указан. Таким образом, если в упрощенной декларации отражено 2 налога, штраф придется уплатить в двойном размере.

Обратите внимание, что нормы указанной статьи в виде штрафа в размере 5% от суммы, отраженной в отчетности, к упрощенной декларации не применяются, так как она не содержит данных о полученных доходам и уплаченных налогах.

Согласно второй позиции, подкрепленной Письмом Минфина РФ от 3 июля 2008 г. N 03-02-07/2-118, за несвоевременную сдачу упрощенной декларации организация или ИП могут быть привлечены только по статье 126 НК РФ, в виде штрафа в сумме 200 руб. за декларацию (а не налог!).

Обратите внимание, если налогоплательщик не имел право на представление единой декларации, но все равно её подал, то ему грозит штраф за непредставление деклараций по всем налогам, по которым он должен был отчитаться.

Единая упрощенная декларация подается в налоговый орган:

- ИП – по месту своего жительства.

- ООО – по месту своего нахождения (юридическому адресу главного офиса).

Единую упрощенную декларацию можно подать тремя способами:

- В бумажной форме (в 2-х экземплярах). Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Он будет служить подтверждением того, что вы сдали декларацию.

- По почте регистрируемым отправлением с описью вложения. В этом случае, должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации.

- В электронном виде по интернету (по договору через оператора ЭДО или сервиса на сайте ФНС).

Примечание: для подачи декларации через представителя – ИП необходимо оформить нотариальную доверенность, а организации – выписать доверенность в простой письменной форме (с подписью руководителя и печатью).

Обратите внимание, при подаче декларации в бумажной форме некоторые ИФНС могут потребовать:

- приложить файл декларации в формате xml на дискете или флешке;

- напечатать на декларации специальный штрих-код, который будет дублировать информацию, содержащуюся в декларации.

Такие требования не основаны на НК РФ, но на практике их невыполнение может привести к неудачной попытке сдачи декларации.

- Декларация заполняется от руки или при помощи компьютера.

- При заполнении декларации используются чернила черного или синего цвета.

- Не допускается исправление ошибок в декларации при помощи корректирующих средств.

- Декларация состоит из двух страниц. Организации и ИП заполняют только первую страницу.

- Обе страницы заполняют только физлица (не ИП), которые по каким-либо причинам не хотят указывать свой ИНН.

Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения организации.

Поле «Вид документа». Ставится: «1 / – » (если за налоговый период декларация сдается первый раз), «3 / 1» (если это первое исправление), «3 / 2» (если второе) и т.д.

Поле «Отчетный год». В этом поле указывается год, за который сдается декларация. При этом отчетный период непосредственно по каждому налогу указывается ниже.

Поле «Представляется в». Здесь указывается наименование вашей ИФНС. Узнать его можно при помощи этого сервиса.

Далее указывается полное наименование организации, а в случае подачи декларации физлицом (ИП) – его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Обратите внимание, начиная с 1 января 2014 года в этом поле необходимо вместо кода по ОКАТО указывать код по ОКТМО. Узнать код по ОКТМО вы можете при помощи этого сервиса.

Поле «Код вида экономической деятельности по классификатору ОКВЭД». В этом поле указывается код деятельности в соответствии с последним классификатором ОКВЭД. ИП и ООО могут найти свои коды деятельности в выписке из ЕГРИП (ЕГРЮЛ).

Обратите внимание, при подаче декларации в 2019 году данный код нужно указывать в соответствии с новой редакцией ОКВЭД. Выполнить перевод кода из старой редакции в новую можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Здесь необходимо построчно указать налоги, по которым сдается декларация. При этом налоги вписываются в очередности, соответствующей нумерации глав части второй НК РФ по этим налогам. Номер главы указывается в графе 2 (см. Приложение 1).

Если для налога, налоговым периодом является квартал, то в соответствующей ячейке графы 3 указывается значение – 3. При этом в графе 4 пишется номер квартала, за который подается декларация:

- I квартал – 01;

- II квартал – 02;

- III квартал – 03;

- IV квартал – 04.

Если для налога налоговым периодом является календарный год, а отчетными периодами признаются квартал, полугодие и девять месяцев, то в соответствующей ячейке графы 3 указывается значение налогового (отчетного) периода:

- квартал – 3;

- полугодие – 6;

- 9 месяцев – 9;

- год – 0;

в графе 4 в этом случае ставится прочерк.

Остальные поля первой страницы:

Поле «Номер контактного телефона налогоплательщика». Указывается в любом формате (например, «+74950001122»).

Поле «Декларация составлена на страницах». Здесь указывается количество страниц, из которых состоит декларация (например, «001»).

Поле «c приложением подтверждающих документов или их копий». Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полноту сведений, указанных в настоящей декларации подтверждаю»:

- если декларацию сдает организация, то необходимо указать ФИО руководителя, поставить подпись, печать организации и дату подписания декларации;

- если декларацию сдает физлицо (ИП) – необходимо поставить только подпись и дату подписания декларации;

- если декларацию сдает представитель, дополнительно необходимо указать наименование документа, подтверждающего его полномочия (копия этого документа прилагается к декларации).

Страница 2. Сведения о физическом лице не являющемся ИП

Физические лица (не ИП) которые по каким-либо причинам не хотят указывать в декларации свой ИНН, обязаны заполнить вторую страницу и отразить в ней свои персональные данные.

При заполнении второй страницы трудности обычно возникают только с полем «Код документа подтверждающего личность». Все коды документов перечислены в Приложении 2.

Приложение 1. Таблица налогов и соответствующих им глав Налогового кодекса

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

В каких случаях сдают единую упрощенную декларацию

На практике единая декларация сдается организациями и предпринимателями на общей системе налогообложения и то в довольно редких случаях.

Это связано с тем, что достаточно трудно найти компанию, у которой полностью отсутствуют какие-либо денежные операции. Как минимум – выплачивается зарплата гендиректору или списываются деньги за обслуживание расчетного счета в банке.

Но такие ситуации могут возникнуть:

Например. ООО «Солнце» зарегистрированное 10 декабря 2019 года, применяет общий налоговый режим. В организации работает один сотрудник, которому за декабрь была начислена зарплата, но в декабре она не выплачивалась. Других операций, приводящих к движению денежных средств, не было.

В декабре объектов обложения по налогу на прибыль и НДС у организации не было. Следовательно, за 2019 год ООО «Солнце» подаст одну единую декларацию по НДС и налогу на прибыль.

Обратите внимание, в единой декларации не нужно отражать налоги, по которым компания не признается налогоплательщиком. У организации в рассмотренном выше примере отсутствует имущество, поэтому и декларацию по налогу на имущество подавать не нужно (такое правило действует также для земельного и транспортного налогов).

Бывают случаи, когда единая декларация может пригодиться и бывшим плательщикам специальных налоговых режимов:

Например. ИП Петров И.А. в 2019 году применял ПСН, но деятельности при этом не вел. В конце года он утратил право на применение ПСН и был переведен на общую систему налогообложения.

В такой ситуации ему необходимо отчитаться за 2019 год по налогам общего режима (подоходный налог и НДС).

В 2019 году декларации по НДС необходимо сдавать только в электронной форме с усиленной цифровой подписью. Поэтому для сдачи деклараций Петрову И.А. придется обращаться в специализированную компанию.

Так как в 2019 году предприниматель деятельности не вел, то он может отчитаться по НДС единой упрощенной декларацией, которую разрешается сдавать в простой бумажной форме.

Подоходный налог в единой декларации отражать нельзя, поэтому за него необходимо отчитаться декларацией по форме 3-НДФЛ.

Единая (упрощенная) декларация за 2019 г.

Раздел обновлен 22 февраля 2019 г.

Такую декларацию могут подать организации и ИП, у которых в отчетного периода не было движения денег по счету в банке (в кассе) и не имеющие объекта налогообложения по отдельным налогам.

Важно отметить, что представление единой упрощенной декларации (ЕУД) – право, а не обязанность. То есть вместо ЕУД можно сдать нулевые декларации по соответствующим налогам.

Скачать бланк единой упрощенной декларации можно через систему КонсультантПлюс.

Единаю упрощенную декларацию можно подать по итогам I квартала, полугодия, 9 месяцев и года (п.2 ст.80 НК РФ).

Единая упрощенная декларация: в какую ИФНС представлять:

– в ИФНС по месту учета организации;

– в ИФНС по месту жительства ИП.

Представить ЕУД нужно не позднее 20 числа месяца, следующего за отчетным периодом (п.2 ст.80 НК РФ).

Если организация/ИП не подаст Единую упрощенную декларацию и при этом не представит декларации по тем налогам, указание на которые могло бы быть в ЕУД, то налоговики оштрафуют организацию/ИП за несдачу не ЕУД, а именно деклараций по налогам.

Порядок заполнения ЕУД вы найдете в Приложении № 2 к Приказу Минфина РФ от 10.07.2007 N 62н. Кроме того, заполнить Единую упрощенну декларацию вам помогут наши статьи:

А с образцом заполнения декларации можно ознакомиться здесь.

Единая упрощенная налоговая декларация: образец заполнения в 2019 году

В некоторых случаях налоговое законодательство разрешает хозяйствующему субъекту — как организации, так и предпринимателю, вместо оформления множества нулевых деклараций сдать одну единственную. Благодаря этому, единая упрощенная налоговая декларация сильно упрощает действия бухгалтера в отчетный период. Однако чтобы это сделать, необходимо соблюсти несколько обязательных условий.

В каком случаем подается единая упрощенная налоговая декларация

- У фирмы не должно быть вообще никаких операций по кассе либо расчетному счету. При этом тип этой операции не имеет значения. Даже если покупатель произвел ошибочное зачисление средств, которые затем вернулись к нему назад, сдавать упрощенную декларацию уже будет нельзя;

- Отсутствие любых объектов и операций по налогам, которые нужно включить в отчет.

Обычно на практике таким критериям соответствуют только вновь образованные компании и недавно заргистрированные индивидуальные предприниматели, а уже существующие субъекты редко отвечают данным требованиям.

Иногда налогоплательщики не знают, кто сдает единую упрощенную налоговую декларацию и ошибочно считают, что они имеют права подать упрощенную декларацию, если у них отсутствует выручка, но это не так, поскольку расходы также вызывают движение средств.

Если субъект полностью отвечает данным условиям, то он может заменить несколько нулевых отчетов единым бланком. В том случае, когда компания не стоит на учете как плательщик определенного налога (транспортного, на имущество и т. д.), то и включать его в эту декларацию не нужно.

Для специальных налоговых режимов такой отчет могут предоставлять те, кто использует упрощенную систему налогообложения либо единый сельхозналог.

Для применения единой декларации обязательно должны выполняться определенные критерии:

- Очень внимательно необходимо отнестись к определению наличия операций по расчетному счету. Для применения этого бланка необходимо, чтобы движения по счету не был вообще никакого, а не только в рамках налогооблагаемых доходов и расходов.

В частности, если за ведение счета банк регулярно взимает комиссию, налоговая служба признает это движением средств. В такой ситуации хозяйствующий субъект автоматически теряет право на заполнение упрощенной декларации, а должен подавать нулевые формы по каждому налогу.

- Для возможности включения в документ налога НДС существует еще один дополнительный критерий — у фирмы должны отсутствовать любого вида операции, которые отражаются в декларации по НДС. А к таким относятся не только продажа и приобретение товаров внутри страны, но и за нее пределами.

- Упрощенная налоговая декларация не может применяться, если нужно отчитаться по налогам с периодом в один месяц — акцизы, налог на полезные ископаемые, на игорный бизнес и т. д.

Важно! Данный бланк нельзя предоставлять вместо декларации по ЕНВД, поскольку у этой системы не может вообще быть нулевой декларации. Даже если деятельность в отчетный период не велась, то физический показатель, с которого взимается налог, у хозяйствующего субъекта все равно присутствует. В этой ситуации необходимо вообще сниматься с учета как плательщика ЕНВД.

Для подачи упрощенной декларации, налоговое законодательство устанавливает следующие периоды. Ее необходимо сформировать и отправить в ФНС не позднее 20 числа с момента окончания отчетного квартала. Если в документ включаются налог на прибыль, налог на имущество либо УСН, то бланк нужно сдать до 20 января года, идущего за отчетным.

В 2019 году единая упрощенная налоговая декларация должна сдаваться:

- За 1 квартал до 22 апреля 2019.

- За 2 квартал до 22 июля 2019 года.

- За 3 кв. – до 21 октября 2019 г.;

- За 4 кв. и по годовым налогам — до 20 января 2020 г.

Отправлять эту декларацию необходимо по месту расположения организации либо по адресу жительства предпринимателя.

Закон устанавливает три способа, которыми можно отправить эту декларацию в ФНС:

- Почтовым отправлением — декларацию нужно отправить письмом с описанным вложением. Вторая опись с отметкой почты остается на руках. Чек от письма будет подтверждением даты подачи декларации;

- Лично — необходимо заполнить от руки либо распечатать две копии документа, и лично принести их в налоговую службу. Инспектор поставит отметку на одной копии и вернет назад.

- Через интернет — для этого необходимо приобрести электронную цифровую подпись и заключить договор с компанией по передачи отчетности.

Важно! Если численность работников превышает 100 человек, то подавать отчет нужно только при помощи электронных средств связи.

Бланк и образец заполнения единой декларации в 2019 году

Образец заполнения единой упрощенной налоговой декларации

В декларацию входят два листа. При этом второй заполняется не всеми видами налогоплательщиков.

Первым листом отчета является титульный. Начинать заносить в него данные необходимо с указания ИНН компании либо предпринимателя. Для этих целей предназначена графа с 12 полями. В том случае, когда отчет заполняется по организации, у которой ИНН состоит из 10 символов, в первые две клетки нужно записать нули.

Поле КПП заполняют данными только компании. Предпринимателю его нужно оставить пустым, без прочеркивания либо заполнения нулями.

С правой части находится поле, куда записывается номер страницы.

После наименования формы идут два поля, в которые заносится код сдаваемого документа:

- В первую клетку можно занести «1» , если документ сдается впервые в этом периоде. Тогда во второй клетке следует ставить «0» .

- Ставим «3» – если это корректирующий отчет. Во втором случае также необходимо использовать вторую клетку, где записывается номер корректировки.

Важно! Если была подана упрощенная декларация, а потом выяснилось, что одно из условий не соблюдается, то подавать уточненные формы необходимо уже по каждому из проставленных в бланке налогов. При этом статус у них также будет «Корректирущий».

Далее, рядом с типом отчета, проставляется год, за который он подается.

После этого словами указывается наименование ФНС, куда направляется отчетность, и ее код из 4-х символов.

На следующей строке записывается полное название фирмы, согласно учредительных документов, либо Ф.И.О. предпринимателя. Далее следует поле для указания территориального кода ОКАТО.

На следующую строку заносится главный код деятельности по справочнику ОКВЭД. Все клетки, которые остались пустыми, необходимо прочеркнуть.

После этого в документе находится таблица, в которую нужно внести необходимые налоги.

Важно! Делать записи в таблице необходимо в том порядке, как идут главы этих налогов в НК РФ!

В 1-й столбец заносится наименование налога. Во 2-м столбце записывается номер главы из НК, который соответствует данному налогу.

А вот заполнение 3-го и 4-го столбца имеет свои особенности:

- Если по данному налогу нужно отчитываться один раз в квартал, то в столбец 3 записывается «3», а в столбце 4 указывается порядковый номер квартала – от 01 до 04;

- Если у отчета налоговым периодом считается год, тогда в столбец 3 необходимо внести – «3» – если отчет за первый квартал, «6» – если за полугодие, «9» – если за 9 месяцев и «0» – если за год. В графе 4 нужно каждый раз ставить прочерки.

Если в таблице остаются незаполненные строки, их все необходимо прочеркнуть. С другой стороны, если у хозяйствующего субъекта возникает необходимость отчитаться более чем по 4 налогам, то в документ можно добавить еще один титульный лист и пронумеровать его как 002.

После таблицы записывается контактный телефон.

Ниже указывается из скольки страниц состоит отчет, а также количество листов с приложениями. Последнее необходимо заполнять в том случае, если отчет сдает представитель по доверенности — ее нужно прикладывать к бланку.

Затем документ разделяется на две части, и заносить данные необходимо только в левую.

Здесь делает отметку лицо, которое сдает отчет в налоговую:

- Руководитель компании указывается свою Ф.И.О., ставит подпись, дату сдачи и при наличии — печать;

- Если бланк сдает предприниматель, он просто расписывается и ставит дату подачи;

- Когда отчитывается доверенный представитель, нужно указать его Ф.И.О., дату отправки и поставить подпись. На следующей строке указываются реквизиты доверенности, выданной ему. Необходимо помнить, что для организации достаточно составить доверенность на фирменном бланке, в то время как предприниматель заверяет ее у нотариуса.

Этот лист заполняется тогда, когда субъект не является предпринимателем и не имеет код ИНН. Информация сюда вносится в соответствии с документом, который устанавливает личность.

- Полностью Ф.И.О.;

- День рождения;

- Код страны, гражданство которой имеется (для России — 643);

- Какой документ подтверждает личность – «03» – свидетельство о рождении, «10» – иностранный паспорт, «21» – российский паспорт и т. д.

- Сведения о документе, подтверждающем личность;

- Полный адрес проживания, с указанием почтового индекса, кода региона и т. д.

Лист должен подписать гражданин, либо действующий от его имени представитель. Здесь де проставляется дата заполнения.

Штрафы за несвоевременное предоставление декларации

Если единая упрощенная налоговая декларация не была сдана в установленный для этого срок, то хозяйствующий субъект будет привлечен к ответственности.

За несвоевременную подачи либо несдачу декларации будет наложен штраф по каждому налогу, который необходимо было указать. Фактически, в этом случае ФНС будет штрафовать за отсутствие нулевого отчета по каждому виду налога. Соответственно штрафы также необходимо будет перечислять по равным КБК, относящимся к этим налогам.

Помимо этого, к ответственности могут привлекаться должностные лица. На них может накладываться штраф в сумме 300-500 руб.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.