Описание страницы: что делать, если документы в цифровом виде не приняли в налоговой от профессионалов для людей.

Содержание

- 1 Что делать, если документы в цифровом виде не приняли в налоговой

- 2 ФНС разъяснила, что делать, если инспекция не приняла электронные документы

- 3 Система бита: ФНС не принимает электронную отчетность

- 4 Новый порядок электронного документооборота с ФНС РФ при подаче и получении документов ЕГРЮЛ

- 5 Подача заявления в налоговую с помощью ЭЦП и без нотариуса

- 6 Что делать, если налоговая не принимает декларацию по НДС

Что делать, если документы в цифровом виде не приняли в налоговой

ФНС РФ Приказом от 17.02.2011 № ММВ-7-2/168@ утвердила порядок, в соответствие с которым надо предоставлять документы в цифровой форме по требованию налоговиков.

Документ считают принятым фискалами, если плательщик получил квитанцию о приеме документа, заверенную ЭЦП должностного лица. Если такой квитанции он не получил, то требуемые документы надо отправить на бумаге в установленный срок. В случае если плательщик получил уведомление об отказе в приеме документов и вовремя не отправил их в бумажном виде, то ему грозит ответственность по ст. 126 НК РФ.

Если документ не соответствует установленному формату, то его не примут.

Программы, в которых ФНС РФ реализует электронный документооборот, действуют так, что если от плательщика приходит документ в виде скан-образа с названием файла, в котором содержатся скан-копии нескольких документов, то ПО отправляет в ответ отказ в приеме документов. Коды ошибок при этом значат, что структура полученного файла не соответствует требованиям, а название файла указано неверно.

Получив такой ответ, плательщик должен исправить указанные ошибки и направить документы повторно.

Документ включен в СПС “Консультант Плюс”

ФНС разъяснила, что делать, если инспекция не приняла электронные документы

Если инспекция прислала налогоплательщику уведомление об отказе в приеме электронных документов, нужно устранить ошибки и направить затребованные документы повторно. Если налогоплательщик не получил ни квитанцию о приеме, ни уведомление об отказе, ему необходимо представить документы на бумаге. В противном случае инспекторы выпишут штраф, предусмотренный статьей 126 НК РФ. Такой вывод следует из письма ФНС России от 13.12.18 № ЕД-4-15/24297.

Порядок представления документов по требованию налогового органа в электронном виде (утв. приказом ФНС России от 17.02.11 № ММВ-7-2/168@) содержит следующие положения:

| Видео (кликните для воспроизведения). |

- истребуемый документ считается принятым налоговым органом, если налогоплательщику поступила квитанция о приеме (п. 12 Порядка);

- если документ не соответствует утвержденному формату, он не считается принятым (п. 14 Порядка);

- при получении уведомления об отказе в приеме налогоплательщик устраняет указанные в этом уведомлении ошибки и направляет документ повторно (п. 21 Порядка);

- если налогоплательщик не получил от налогового органа квитанцию о приеме, он направляет истребуемые документы на бумажном носителе в срок, установленный Налоговым кодексом (п. 24 Порядка).

Программное обеспечение налоговых органов функционирует таким образом, что если от налогоплательщика поступает документ в виде скан-образа «с наименованием файла, содержащего сканированные копии нескольких документов», то программа направляет в адрес налогоплательщика уведомление об отказе в приеме электронного документа. В этом уведомлении указываются коды ошибок:

- 0300300000 «Структура файла обмена не соответствует требованиям формата»;

- 0200100003 «Имя файла указано неправильно».

Согласно пункту 21 Порядка, в такой ситуации налогоплательщику необходимо устранить ошибки и направить файл повторно.

Если налогоплательщик не получил ни квитанцию о приеме, ни уведомление об ошибке, ему следует подать документы на бумажном носителе. Причем сделать это необходимо в сроки, установленные Налоговым кодексом (п. 3 ст. 93 и п. 5 ст. 93.1 НК РФ). Непредставление документов влечет штраф, предусмотренный статьей 126 НК РФ, заявили в налоговом ведомстве.

Система бита: ФНС не принимает электронную отчетность

Мало правильно заполнить отчет, нужно еще сдать его в налоговый орган. К сожалению, в этом году при сдаче отчетности по электронным каналам происходит на удивление много сбоев со стороны ФНС.

Начиная с 25 декабря 2018 у налоговой службы возникают неполадки при приемке отчетности по телекоммуникационным каналам связи (ТКС), сообщает один из операторов – ГК «Астрал». А именно, задерживаются ответные транзакции от ФНС: не приходят квитанции и протоколы о приеме отчетов. Проблемы наблюдаются у всех операторов.

Сбои связаны с очередным этапом планового перехода ФНС на автоматизированную информационную систему АИС3 (АИС «Налог 3»). Именно сейчас региональные базы в этой системе заменяются на федеральные. Налоговики обещают позднее выслать пользователям квитанции, протоколы и документы, ждущие своей очереди .

Другой спецоператор, «Такснет», пишет, что технические проблемы в ФНС должны решиться к 1 февраля, но не везде. Во многих регионах ответ от налоговой следует ждать не раньше 11 февраля.

Тем временем официальный сайт налоговой службы никак не комментирует сбои. Напротив, руководитель ФНС Михаил Мишустин говорит о высоком уровне оказания цифровых услуг и работы центров обработки данных.

АИС «Налог-3» – единая информационная система ФНС России, которая обеспечивает автоматизацию деятельности ФНС по всем выполняемым функциям. Стоимость ее разработки и внедрения – 832 млн руб. на первом этапе и 950 млн руб. на втором, итого почти 1,8 млрд рублей.

Участники бухгалтерских форумов и групп в соцсетях рассказывают не только о задержке протоколов, но и о гораздо более неприятных вещах. Например, об отказах в приеме отчетов (хотя при проверке у оператора ЭДО ошибок не было), из-за чего некоторым компаниям уже начислили пени и штрафы. Сообщается и о случаях неправильной привязки отчетов, итог – недоимка и требование об оплате.

В сообществе в Facebook можно прочесть в том числе и такие комментарии:

«Поздравьте, коллеги. Прилетело решение на 200 руб. ))) За несвоевременно сданную среднесписочную. Вообще-то, я отправила отчет 18.01.2019 )) А они приняли 28.01.2019»

«У моего клиента ИП на лицевом счете физического лица присел Расчет по страховым взносам. В результате недоимка и пени сигналят об оплате»

«Что самое интересное отчеты по РСВ принимаются, а среднесписочная висит . 21 срок у нее . висит все, и среднесписочные и вмененка, теперь уже и НДС» – пишет участница еще одного обсуждения.

А некоторым организациям пришли требования на смеси русского и английского языков… «Мне кажется кто-то мстит налоговой. Наняли хакера. И он крякнул им все. Иначе как объяснить происходящее с ФНС?» – недоумевает комментатор.

Активные бухгалтеры даже решили написать коллективное письмо Мишустину.

Не стоит поддаваться панике. Ведь днем представления налоговой декларации считается дата ее отправки по телекоммуникационным каналам связи, гласит п. 4 ст. 80 НК РФ. В статье прямо указано, что налоговый орган не вправе отказать в принятии налоговой декларации (расчета), представленной налогоплательщиком по установленной форме, если иное не предусмотрено самим Кодексом.

Таким образом, если оператор ЭДО может подтвердить факт своевременной отправки отчета, то оснований для привлечения налогоплательщика к ответственности нет. Если налоговая все же выставит налогоплательщику штраф после окончания срока сдачи, можно запросить у оператора акт технической экспертизы и представить его в ИФНС.

Некоторые пользователи разместили в сети полученные ими рекомендации самих налоговиков на случай сбоев.

«Если вы отправили в ИФНС электронный расчет по взносам, но так и не получили уведомление о том, что отчетность принята, рекомендуется не торопиться с повторной отправкой. В настоящий момент в ФНС наблюдаются большие задержки в обработке документов по всем операторам связи.

Если вы отправили отчетность и получили «Подтверждение даты отправки» и «Извещение о получении», никаких дополнительных действий предпринимать не нужно. Задержка в получении сообщения о принятии/не принятии отчетности вызвана техническими причинами. Если же вы получили «Подтверждение даты отправки» и «Сообщение об ошибке», рекомендуется исправить указанные в сообщении недочеты и отправить документ повторно. В случае, когда после отправки отчетности не пришло даже «Подтверждение даты отправки», свяжитесь со своим оператором ЭДО»

При этом сообщается, что проблемы были при сдаче декларации по НДС, затем РСВ, и, «по слухам из налоговой», следует ожидать того же при отправке по ТКС отчета 2-НДФЛ. (Источник)

Напомним, что всегда можно отправить отчет в бумажном виде, обычной почтой. В этом случае днем сдачи будет считаться день отправки (по почтовому штемпелю). Правда, так отчитаться могут лишь компании с численностью не выше 100 человек. Лучше посылать отчетность ценным письмом с описью вложения.

Казалось бы, составив и проверив налоговую декларацию по НДС, бухгалтеру остается последний шаг – отправить ее через спецоператора электронного документооборота. Но, как показывает практика, сбои в принятии декларации появляются в конце каждого квартала (например, по причине установки у налоговых инспекций новой программы ввода деклараций). Кроме того, налоговиками активно практикуется передача компаниям уведомления об отказе в приеме налоговой декларации. Законно ли это? Что делать компаниям в данной ситуации?

Ситуация, которая возникла в 3 квартале 2018 г., к сожалению, уже стала стандартной. Компания отправила налоговую декларацию через ТКС, но не получила квитанцию о вводе сведений, указанных в налоговой декларации (расчете) в электронном виде. Худшим сценарием для данной ситуации является получение налогоплательщиком уведомления об отказе в приеме налоговой декларации (расчета) и (или) о том, что расчет считается непредставленным. В направленном налоговиками уведомлении, чаще всего, указывается причина непринятия декларации по основанию: «декларация содержит ошибки и не принята к обработке».

Для начала напомним, что является днем представления декларации. При передаче по ТКС днем предоставления налоговой декларации считается день ее отправки (п.4 ст.80 НК РФ). Так, финансисты еще в 2011 г. разъяснили, что датой представления декларации в электронном виде является день ее отправки, зафиксированный в подтверждении специализированного оператора связи. А документом, подтверждающим прием декларации в электронном виде по телекоммуникационным каналам связи, является квитанция налогового органа о приеме декларации (письмо Минфина РФ от 29.04.2011 г. №03-02-08/49).

Начиная с 01 сентября 2014 г., отправка и прием деклараций осуществляются в соответствии с приказом ФНС РФ от 31.07.2014 г. №ММВ-7-6/398@ «Об утверждении Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи» (далее по тексту – Методические рекомендации).

| Видео (кликните для воспроизведения). |

Важно!

Дата представления отчета, которая указывается в квитанции о приеме, соответствует дате, зафиксированной в подтверждении даты отправки. Эта дата является официальной датой сдачи налоговой отчетности (п. 4 ст. 80 НК РФ, п.1.4 Методических рекомендаций, Постановление Десятого арбитражного апелляционного суда от 02.02.2016 г. №А41-75483/15). Подтверждение даты отправки доказывает, что отчетность представлена компанией вовремя и компания освобождена от ответственности за несвоевременную подачу деклараций по ст.119 НК РФ (п.216 и п.204 Административного регламента, утвержденного приказом Минфина РФ от 02.07.2012 г. № 99н и письма ФНС РФ от 18.04.2014 г. №ПА-4-6/7440).

Поэтому, если сама декларация отправлена своевременно, но в инспекции произошел программный сбой, то штраф по ст.119 НК будет являться незаконным.

Если же налоговики прислали уведомление об уточнении декларации, то налоговая отчетность также считается принятой, а компании необходимо представить корректирующую декларацию (расчет) либо пояснения.

Но если компании придет уведомление об отказе, то это значит, что отчет не принят. Чем чревато для компании непринятие декларации в установленный срок ?

Прежде всего, непринятие грозит компании штрафом в размере 5% от суммы налога к уплате, но не менее 1 000 рублей. Штраф считается за каждый полный и не полный месяц с крайнего срока представления отчета. При этом сумма штрафа не может быть больше 30% от налога к уплате и меньше 1 000 рублей. Кроме того, налоговики могут и наложить арест на счета компании и приостановить ее деятельность.

Компания получила уведомление об отказе в принятии декларации

На практике налоговики пытаются проверить достоверность сведений в декларации на стадии принятия налоговой декларации и волна отказов в принятии деклараций, прежде всего, связана с подозрением на участие в фирмах – «однодневках».

Прежде всего, обратимся к п.28 Административного регламента ФНС РФ, утв. приказом Минфина РФ от 02.07.2012 г. №99н, который содержит закрытый перечень оснований для отказа в приеме деклараций:

отсутствие удостоверяющих личность физлица документов или их непредъявление в случае представления отчета лично;

отсутствие документов, подтверждающих полномочия на представление декларации или ее достоверность;

несоблюдение установленной формы отчета (т.е. не тот формат);

отсутствие подписи руководителя или представителя, печати организации, если декларация подана на бумажном носителе;

отсутствие усиленной квалифицированной электронной подписи в случае ее представления в электронной форме;

представление отчета в некомпетентный по этому вопросу налоговый орган (т.е. ошибочно передана декларация в другую налоговую инспекцию).

При наличии хотя бы одного из приведенных оснований, налоговики информируют компанию о том, что налоговая декларация (расчет) не принята, с указанием причины.

При этом сформированное уведомление об отказе в принятии декларации должно содержать указание причин отказа в принятии декларации.

Как отмечают суды «отсутствие указания на соответствующую причину отказа затрудняет налогоплательщику возможность исправить допущенное нарушение, а также затрудняет оценку законности действий налогового органа».

Пример.

Компания направила налоговая декларация по НДС в установленные законодательством сроки.

26 числа налоговиками вынесено уведомление об отказе в приеме налоговой декларации по основанию: «декларация содержит ошибки и не принята к обработке» и компания оштрафована по ст.119 НК РФ (в размере 1 000 рублей).

Компания обратилась в суд и судьи признали действия налоговиков незаконными по следующим основаниям:

конкретных пунктов раздела I приложения №1 к Методическим рекомендациям, на соответствие которым проводилась проверка соответствующим программным обеспечением, а также конкретных оснований, указанных в п. 28, 194 Административного регламента, в уведомлении не приведено;

сообщение об ошибке налоговым органом не сформировано, следовательно, нарушений при проверке абонента-отправителя и типа вложения, транспортного контейнера установлено не было;

доказательств несоответствия представленной декларации установленной форме (установленному формату), отсутствия усиленной квалифицированной электронной подписи руководителя компании или несоответствия данных владельца квалифицированного сертификата данным руководителя компании в налоговой декларации налоговиками не представлено.

Важно!

В своих решениях судьи отмечают, что необоснованный отказ в принятии налоговой декларации препятствует реализации налогоплательщиком возложенной на него обязанности по представлению декларации (Постановление АС Западно-Сибирского округа от 04.07.2018 г. №А67-8050/2017).

Наличие признаков «транзитной» организации: отсутствие движимого и недвижимого имущества, численности работников, отсутствие по юридическому адресу, отсутствие по расчетному счету платежей на ведение хозяйственной деятельности, взаимодействие с «транзитными» организациями и участие в цепочке сомнительных операций, доля вычетов в сумме налога, исчисленного с налогооблагаемых операций, составляет 100% не могут являться основанием для непринятие налоговой декларации (Решения АС Томской области от 18.04.2018 г. №А67-9221/2017 и от 07.03.2018 г. №А67-8652/2017, Ростовской области от 13.03.2017 г. №А53-31426/16).

Что делать компании, если у нее не приняли декларацию?

Понятно, что судебные баталии отнимают время и силы, а декларацию нужно сдать здесь и сейчас. Прежде всего, нужно сформировать письмо на имя руководителя налоговой инспекции, указав, что с Вашей стороны исполнены все обязательства по сдаче отчетности через ТКС. Компании следует написать, что в случае непринятия налоговой отчетности она намерена обратиться с жалобой в вышестоящий налоговый орган и прокуратуру. В письме необходимо акцентировать внимание, что своими действиями ИФНС препятствует своевременному и надлежащему исполнению обязанностей налогоплательщика, тем самым нарушают его права, предусмотренные ст.21 НК РФ.

А неблагоприятные последствия в виде штрафов за «несвоевременную» сдачу налоговой отчетности, приостановление операций по счетам в банке, могут нанести существенный имущественный ущерб компании.

Как показывает наш опыт, устные обращения в налоговую инспекцию к специалистам по работе с декларациями и приему деклараций через ТКС, не возымеют такого эффекта как письменные обращения, которые в случае возникновения судебного спора, будут дополнительным аргументом компании.

Новый порядок электронного документооборота с ФНС РФ при подаче и получении документов ЕГРЮЛ

На бумаге можно будет получить только подтверждение, что электронный документ существует, но для этого потребуется подавать отдельный запрос.

В результате компании, которые создадут после 29 апреля 2018 года, могут не иметь на бумаге ни одного корпоративного документа, кроме решения о создании.

А компании, которые создали раньше, будут иметь часть документов на бумаге, а часть – в электронном виде.

В правилах подачи документов четыре изменения.

1. Чтобы получить подтверждающие документы на бумаге, теперь нужно подать дополнительный запрос. Иначе документы пришлют только на e-mail.

Если подаете документы прямо в инспекцию, по почте или через интернет, запрос нужно подать вместе с документами на регистрацию.

Если подаете документы через МФЦ или нотариуса, запросить бумажные документы можно будет после регистрации у сотрудника центра или нотариуса.

Теперь недостаточно, как раньше, поставить в заявлении галку в поле «выдать заявителю», документы на бумаге все равно не выдадут. Из закона убрали обязанность инспекции выдать документы способом, который указан в заявлении.

2. В заявлении на регистрацию всегда нужно будет указывать e-mail.

С 29 апреля e-mail придется указывать всегда. На него инспекция направит документы по итогам регистрации. Если не указать e-mail, есть риск, что инспектор откажет в регистрации.

В правилах заполнения заявления новых требований пока нет, но необходимость указывать e-mail следует из новых норм закона о регистрации.

3. При регистрации новой компании или изменений в Устав нужно будет подавать один экземпляр устава вместо двух.

Единственный оригинальный экземпляр Устава останется в регистрационном деле налоговой.

Раньше нужно было два экземпляра, так как второй возвращали заявителю. Теперь второй экземпляр не примут.

С оригинала устава инспекторы сделают электронный документ и направят заявителю. Если запросить устав на бумаге, инспектор выдаст не сам устав, а документ, подтверждающий содержание устава в электронной форме. На этом документе будет отметка налоговой.

4. Если подавать документы через МФЦ, результат будет быстрее, чем раньше.

Изменения в правилах получения документов.

Теперь по итогам регистрации инспекции будут направлять на e-mail электронные документы с усиленной квалифицированной электронной подписью.

Это распространяется на все документы, которые выдает налоговая: устав, изменения в устав, лист записи, свидетельство ИНН, решение об отказе или о приостановлении.

Независимо от того, что нужно зарегистрировать, результат регистрации направят в электронном виде.

За три дня инспекция регистрирует компанию и направляет на e-mail электронные документы: лист записи ЕГРЮЛ, устав, свидетельство ИНН.

В назначенный день вы приходите в инспекцию и получаете на бумаге документы, которые подтверждают содержание указанных выше электронных документов.

Подача заявления в налоговую с помощью ЭЦП и без нотариуса

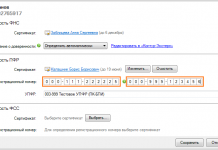

Подаче в налоговую заявлений по форме Р11001 – Р27002 предшествует поход к нотариусу для заверения подписи заявителя на форме. Это не всегда удобно, а в моем случае (Р14001) и не всегда возможно так как нотариус, как правило, требует предоставления свидетельств о регистрации и ИНН, а также устава ЮЛ. Однако существует вариант подачи заявления в налоговую минуя нотариуса. Способ мудреный и чтоб каждый раз самому по несколько часов не вспоминать что и как делать, особенно пытаясь проинструктировать кого-то по телефону, для себя же любимого и всех интересующихся сделал пошаговую инструкцию/памятку.

1. Через программу «Формирование пакета документов для подачи заявления о регистрации в электронном виде» (скачивается с сайта налоговой) заполняется форма 14001 (по шаблону – я сохраняю прежние удачные заявления), затем кнопка печать и кнопка с одной дискетой – происходит выгрузка одним многостраничным документом в формате tiff.

2. В программе Adobe Acrobat Pro открываем документ-основание для внесения изменений (в моем случае это как правило решение суда в формате pdf) и сохраняем его в формате tif, при этом файл сохраняется постранично (в несколько файлов).

3. В программе Irfan View (мой выбор, возможно есть лучше/удобней) нажимаем кнопку «Сервис», в выпадающем меню выбираем «многостраничные изображения» и далее «создать многостраничный tif» и объединяем постраничный файлы в один многостраничный.

4. В программе «Формирование пакета документов для подачи заявления о регистрации в электронном виде» нажимаем кнопку «формирование пакета» (изображен конверт), в открывшемся новом окне заполняем раздел 1 «общие сведения о пакете», в разделе 3 подставляем само заявление и прилагаемые документы (прикладываю документ-основание и паспорт – все в формате tif), подписываем каждый документ ЭЦП заявителя. После этого в верхней левой части окна нажимаем кнопку «сформировать» и пакет сохраняется в виде zip-архива с жутким названием по указанному нами адресу.

5. На сайте nalog.ru в разделе «иные функции ФНС» нажимаем «Регистрация ЮЛ и ИП», далее в разделе «Юридические лица» нажимаем «Внесение изменений в регистрационные данные ЮЛ», выбираем вариант «удаленно» и нажимаем «перейти» в варианте «Подача электронных документов на государственную регистрацию». В открывшемся окне нажимаем «Проверить условия использования сервиса и начать работу». При успешном прохождении проверки (может понадобиться установить сертификат налоговой в корневое хранилище) нажимаем «Начать работу с сервисом». В новом окне выбираем вкладку «Отправка документов», выбираем зиповский пакет и отправляем. В результате откроется вкладка «Список переданных документов» с предварительными результатами передачи заявки, а также на электронную почту почти мгновенно придет письмо от ФНС о поступлении документов на обработку.

Дошедшим до конца пятого пункта мои поздравления – квест пройден.

Далее расслабляемся и через несколько дней ждем письма из налоговой с информацией о результатах.

P.S. Если кто-то имеет более простой алгоритм достижения той же цели – буду благодарен за информацию.

Красавчик палец ВВЕРХ! Блин действительно КВЕСТ, Скайрим отдыхает.. Тут без инструкции еще бы дней пять искал. Во первых, почему бы создателям программ формирования документов не добавить инструкцию, что делать дальше?! Я Сутки сидел думал что кнопочка СФОРМИРОВАТЬ ПАКЕТ ДОКУМЕНТОВ, сразу и отправляет их через онлайн. Оказывается ДУДКИ! Просто формирует архивный контейнер для отправки, а что с ним дальше делать, вообще не понятно. Нет логично то понятно что отправить, но как, через что?! Дурдом как всегда и темный лес!

Отличная прямая ссылка на подачу – особенно с учетом того что дизайн сайта налоговой в последнее время постоянно меняется. Спасибо.

рад что пригодилось)

Арбитражник что ли? Сижу ищу порядок заполнения, нахожу на пикабу. Обожаю пикабу)

https://pikabu.ru/@kalinin.alex «…каждый раз использую свою подпись (ЭЦП) физлица. Полагаю что и в обычном случае руководитель может подписать своей подписью, только как основание прикладывает вместо решения суда протокол собрания участников».

Ясное дело, решение суда всегда должно выполняться, если даже не вполне основано на норме закона или практике законоприменения; поэтому и срабатывает. Суд уже сам по себе «говорящий закон».

А вот о том, что назначен именно новый директор в случае заверки формы 14001 лишь его личной подписью, в том числе ЭЦП, и отправки только её одной (по инструкции), сказать (точнее, подтвердить) некому! Не поменяет дела и дополнительно отправляемый протокол, если подписи в нем никто не удостоверил (а регистратор явно не желает иметь здесь ни фронта работы, ни малейшей ответственности).

А что если попробовать подготовить решение единственного участника с формулировкой «3. Новому директору ФИО внести изменения в ЕГРЮЛ любым доступным способом, включая заверение формы 14001 личной усиленной КЭЦП и отправки её в регистрирующий орган через его сайт», а само это решение (на одном листе) заверить у нотариуса. Это вместо заверки самой многостраничной формы, которую после прошивки у нотариуса, без некоторой потери качества документа не отсканировать. Идея – 1) представить на регистрацию нового директора, законность назначения которого проверена нотариусом; 2) дать регистратору увидеть, что в силу 1) ФИО полномочен подписывать форму 14001, уже как вступивший в свои обязанности новый директор ЮЛ, то есть с подписью ЕИО; 3) показать регистратору нотариальное подтверждение поручения от высшего органа ЮЛ, действовать со своей личной ЭЦП ..

Конечно, 3) далеко не решение суда. Но и формального (строгого) запрета заявителю подписывать форму 14001 своей личной ЭЦП, а не ЭЦП от ЮЛ (то есть как ЕИО), я не увидел. А предложенная процедура устанавливает твердый «мостик» между ЮЛ и личной ЭЦП. Может, кто-нибудь опробует её?

Понятно, что нотариальная заверка подписи на решении вместо нотариальной же заверки подписи на форме никакого денежного выигрыша не даст. Смысл процедуры в удаленной регистрации, особенно когда новый директор достаточно занят в другом регионе. В этом случае МФЦ с их принципом «экстерриториальности» реально не работают, так как все операции по ЕГРЮЛ ограничены одним регионом, основание отказа – п.2 Приложения 5 «Типовой инструкции на рабочее место работника МФЦ..» (Письмо ФНС от 20.02.2014г) .

Добрый день! Уточните пожалуйста, может ли организация, оказывающая услуги в области государственной регистрации для других юридических лиц с помощью ЭЦП подавать документы на государственную регистрацию (первичная регистрация, изменения, ликвидация) за другие организации – их клиентов? (на примере того, как это делает нотариус).

Если это возможно, что для этого необходимо: зарегистрироваться где-то определенным образом, обратиться в какие-то конкретные удостоверяющие центры?

Добрый. Полагаю не может – институт нотариата облечен доверием государства, в отличие от просто организации. Думаю тут уместна аналогия с бумажным оборотом – или подписывает заявитель, или иное лицо на основании скажем нотариальной доверенности. ИМХО

Супер! Спасибо Вам огромное за такой доступный алгоритм 🙂 Все получилось! Только вот у меня один вопрос – Вы говорите, что регистрируете изменения по разным организациям. Как Вы технически это делаете? – сначала вам дают нотариальную доверенность, а потом Вы отправляете все от себя? Или каждый раз используете ЭП организации? Задумалась ))))

Добрый день. Я каждый раз действую на основании решения суда – будучи арбитражным управляющим. И соответственно каждый раз использую свою подпись (ЭЦП) физлица. Полагаю что и в обычном случае руководитель может подписать своей подписью, только как основание прикладывает вместо решения суда протокол собрания участников.

Ах да, что это я:) Почитала, подумала))) Арбитражник, понятно ))))) Вопрос снят 😉

Я правильно понимаю, ЭЦП та самая, которую используем для сдачи отчетности?

да, эцп, которая используется для сдачи отчетности юрлица подходит и для подачи документов в фнс.

ЭЦП физлица. В моем случае.

нет, эцп мое как физлица

Получается, нужна ЭЦП? А где получить и сколько стоит? Вообще задача стоит податься в другой регион без разъездов. Сейчас звонил нотариусу, чтобы через них подать- там хорошо так насчитали- одно только сканирование каждой страницы передаваемых документов 100 рублей/страница.

ЭЦП может стоить от 2 до 6 тысяч. в каждом городе/регионе есть фирмы готовые помочь с ЭЦП. По стоимости услуг нотариуса – его помощник должен заработать мин 1,5 тыс за день. налоги. стоимость помещения и т.д. и т.п. Вопрос: сколько должен стоить для клиента час работы квалифицированного помощника нотариуса?

Я тут позанимался за вчерашний день этой темой, не рассчитывал на ответ:) Столкнулся с загвоздкой- для подачи формы 14001 о смене председателя СНТ (я как раз новый), ИФНС мало ЭЦП физ. лица, хотят от юр. лица. В свою очередь удостоверяющий центр (Элкод, в частности) не оформит ЭЦП на человека, которого нет в ЕГРЮЛ 🙂 Вижу, что через суд люди добивались регистраций, по крайней мере в тех случаях, когда в пакет документов, подписываемый ЭЦП физ. лица- заявителя, входил, скажем, протокол, из которого следовало, что заявитель может совершать эти действия. Но я звонил в целевую ифнс- нет, говорят, значит в электронном виде нельзя. Понимаю, что они не правы, однако отправить документы и обжаловать отказ так себе затея.

Совет – ищите удостоверяющий центр, который оформит ЭЦП на основании протокола (решения), а не ЕГРЮЛ. Таких большинство. Строго говоря, решение о назначении нового руководителя содержащееся в Протоколе (Решении участников и т.д.)является правообразующим юридическим фактом, в то время как внесение в ЕГРЮЛ лишь подтверждает учет данного факта государственным органом, в данном случае ФНС.

Используется ЭЦП не юрлица, а физ лица, подписывающего форму.

нет, используется эцп юрлица в лице директора. многие уц сейчас выпускают подписи на еио, сведений о которых еще нет в егрюл, но имеется решение/протокол/приказ о его назначении. главное, чтобы не было недостоверности по юрадресу в выписке.

Что делать, если налоговая не принимает декларацию по НДС

Квитанция ФНС о том, что не принята декларация по НДС, грозит организации штрафными санкциями в размере 5% от суммы налогового обязательства к уплате, но не менее 1 000 рублей. Штраф назначают за каждый полный и не полный месяц с крайнего срока представления отчета. Сумма санкций не может быть больше 30% от налога к уплате и меньше 1 000 рублей. Помимо штрафа, ФНС вправе приостановить деятельность организации и наложить арест на счета. Такое решение представители Федеральной службы могут принять через 10 дней, по истечению срока сдачи.

Основания для отказа в приеме расчетов и прочей отчетности установлены в Административном регламенте ФНС, утвержденном приказом Минфина от 02.07.2012 № 99н.

Отчетность не примут, если:

- В ФНС не представлены документы, удостоверяющие личность и полномочия того, кто предоставляет отчетность. При сдаче отчетности по защищенным каналам связи, через сеть Интернет, основанием для отказа считается: доверенность с истекшим сроком или несоответствие паспортных данных.

- Отчетность не соответствует установленным формам, нормам и требованиям заполнения.

- Отчетность не заверена руководителем. Если электронный файл отчета подписан УКЭП, но электронная подпись не соответствует установленным правилам криптозащиты информации, тогда ФНС законно не приняла декларацию по НДС и другую отчетность.

- Отчетность или налоговая декларация сдана в территориальное отделение ФНС, в компетенцию которого не включены обязанности по приему этой отчетности.

Учреждение получает отрицательный протокол, в котором прописывается код ошибки с расшифровкой. Бухгалтеру следует устранить ошибку или несоответствие в налоговой декларации, и отправить форму повторно.

Шквал вопросов вызвала неизвестная ошибка в протоколе, которую сотрудники ТОФНС поясняют: «ваш контрагент не сдал декларацию НДС, следовательно, вы должны представить нулевые корректировки». Что это значит? Допустим, контрагент за третий квартал представил нулевые декларации или не отправил их вовсе, а в вашем отчете указаны суммы налога на добавленную стоимость, то есть появляется разрыв (нестыковка). База данных по НДС в Федеральной службе проверяется специальной программой «АСК НДС-2», которая автоматически выдает ошибку. Поэтому инспектор требует состыковать суммы и устранить разрыв.

Руководителю необходимо явиться к начальнику ТОФНС

Налоговики требуют явиться руководителя организации в инспекцию с паспортом и полным пакетом учредительных документов, на прием к начальнику ТОФНС. Причем, дополняют, что декларация будет принята, только после личного приема у руководства инспекции. На деле, очередь к начальнику Налоговой службы расписана на несколько недель вперед, следовательно, штрафов не избежать.

Таким образом, инспекция борется с недобросовестными руководителями, которые умышленно занижают суммы налоговых обязательств, а также с фирмами-однодневками, которые открыты не подставных лиц.

Официальная позиция инспекции кардинально отличается от ситуаций на практике. Так, налоговики заявили о массовом серверном сбое, из-за которого прием деклараций по НДС приостановили. Причем, исходя из пояснений пресс-центру «РБК», сроком сдачи отчета будет считаться дата отправки, по квитанции защищенного канала связи или отметка инспектора на бумажном отчете.

Если отказ пришел на законных основаниях, исправьте ошибку и отправьте корректировку.

Если налоговая не приняла отчет незаконно, отправьте письменный запрос, с просьбой уточнить причину отказа. Если адекватного ответа не последует, отправляйте жалобу в вышестоящую инспекцию. Свои доводы аргументируете:

- право покупателя на вычет по НДС, предоставляется не зависимо от того, выполняет ли контрагент свои налоговые обязательства;

- доставка и отгрузка товаров или услуг, подтверждена накладными и актами выполненных работ, показаниями свидетелей;

- у налоговиков отсутствуют доказательства преступной взаимосвязи контрагентов.

Опирайтесь на решение Арбитражного суда Ростовской области от 13.03.17 №А53-31426/16, постановление Пятнадцатого арбитражного апелляционного суда от 13.02.17 №15АП-20848/2016.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.