Описание страницы: алгоритм смены юрадреса и варианты переезда от профессионалов для людей.

Налоговая служба рассказала об алгоритме регистрации фирмы по новому адресу, а также о том, какой собственно адрес можно использовать в качестве нового юридического.

- компания принимает решение о том, что меняет местонахождение (то есть свой официальный адрес);

- в течение 3 рабочих дней отправляет в свою прежнюю ИФНС заявление по форме Р14001;

- инспекторы вносят в ЕГРЮЛ новую строку о том, что фирмой принято решение об изменении адреса;

- в течение 20 дней с этого момента компания подает оставшиеся документы (список в п. 1 ст. 17 Закона о госрегистрации).

Важный момент: к заявлению нужно приложить бумаги о том, что право собственности или аренды на новое помещение или здание имеет фирма либо кто-то из ее руководства.

Это могут быть гендиректор или учредитель, имеющий 50 и более процентов голосов. Адресом фирмы в таких случаях могут быть адреса проживания этих граждан.

Документ включен в СПС «КонсультантПлюс»

Налоговая служба рассказала про алгоритм регистрации фирмы по новому адресу, а также о том, какой собственно адрес можно использовать в качестве нового юридического.

- компания принимает решение о том, что меняет место нахождения (то есть свой официальный адрес);

- в течение 3-х рабочих дней отправляет в свою прежнюю ИФНС заявление по форме Р14001;

- инспекторы вносят в ЕГРЮЛ новую строку о том, то фирмой принято решение об изменении адреса;

- в течение 20-ти дней с этого момента компания подает оставшиеся документы (список в п. 1 ст. 17 Закона о госрегистрации).

Важный момент: к заявлению нужно приложить бумаги о том, что право собственности или аренды на новое помещение или здание имеет сама фирма либо кто-то из ее руководства.

Это могут быть гендиректор или учредитель, имеющий 50 и более процентов голосов. Адресом фирмы в таких случаях могут быть адреса проживания этих граждан.

Гражданский кодекс РФ не дает точного понятия юридического адреса, но определяет, что регистрация организации осуществляется по месту нахождения его постоянно действующего исполнительного органа. Этим исполнительным органом является руководитель ООО, поэтому юридическим адресом признается тот адрес, где находится директор: офис или его домашний адрес (в случае, если общество зарегистрировано по прописке директора).

| Видео (кликните для воспроизведения). |

Закон от 05.05.2014 N 99-ФЗ разделил понятия «место нахождения юридического лица» и «адрес юридического лица»:

- место нахождения – это наименование населенного пункта;

- адрес юридического лица – это полный адрес ООО, указанный в ЕГРЮЛ.

В едином государственном реестре юридических лиц должен быть указан адрес юридического лица в пределах места нахождения юридического лица (п. 3 ст. 54 ГК РФ).

Знать о разнице между этими понятиями необходимо, т.к. смена адреса ООО в пределах одного населенного пункта и смена места нахождения оформляется по-разному.

Какую форму заполнять при смене юридического адреса? В уставе можно указать только населенный пункт (например, г. Казань), поэтому если вы переезжаете в пределах одного населенного пункта, то изменения в устав не вносят. В этом случае заполняется форма Р14001. Если же происходит смена места нахождения юридического лица, т.е. наименования населенного пункта (из Казани организация переехала в Нижний Новгород), то надо изменять устав по форме Р13001.

Как сменить юридический адрес? Читайте нашу пошаговую инструкцию по смене адреса юридического лица 2019.

Смена юридического адреса ООО в пределах одного населенного пункта

Если в уставе указан только населенный пункт, то происходит одноэтапная смена адреса регистрации ООО по форме Р14001. Например, организация находилась по адресу: г. Москва, ул. Кастанаевская, д. 14, оф. 11. Новый адрес: г. Москва, ул. Северная, д. 23, оф. 41. В уставе при этом прописано только место нахождения: г. Москва.

В течение трех рабочих дней после смены адреса надо подать в регистрирующую ИФНС по прежнему юридическому адресу:

- нотариально заверенную форму Р14001;

- документы, подтверждающие право нахождения по новому адресу (гарантийное письмо, свидетельство о собственности, договор аренды);

- протокол общего собрания участников или решение единственного участника о смене адреса.

Если руководствоваться буквой закона, то налоговая не должна требовать при подаче формы Р14001 протокол или решение о смене адреса. Этот документ необходим только при изменении адреса в уставе и подаче формы Р13001 (ст. 17 закона «О госрегистрации» № 129-ФЗ). На практике же протокол или решение все равно подается, а некоторые ИФНС вместо него принимают приказ директора о смене адреса ООО.

Теперь рассмотрим порядок смены юридического адреса в пределах одного населенного пункта, если в уставе был указан полный адрес (в нашем примере: г. Москва, ул. Кастанаевская, д. 14, оф. 11). В этом случае придется внести изменения в устав, поэтому заполнять надо форму Р13001.

Документы об изменении юридического адреса ООО будут другими:

- нотариально заверенная форма Р13001;

- документ об уплате госпошлины за смену юридического адреса (800 рублей);

- документы, подтверждающие новый адрес ООО (гарантийное письмо, свидетельство о собственности, договор аренды);

- протокол ОСУ или решение единственного участника о смене адреса;

- устав с внесенными изменениями или приложение к нему (2 экз.).

Подавать документы надо тоже в налоговую инспекцию по прежнему адресу. Через 5 рабочих дней, не считая дня подачи, налоговая инспекция должна оформить лист записи ЕГРЮЛ, в котором будет указан новый адрес компании.

До 2016 года смена юридического адреса проходила по указанному выше сценарию, независимо от того, остается организация в том же населенном пункте или переезжает в другой. Сейчас же смена местонахождения юридического лица при переезде в другой населенный пункт занимает больше месяца и происходит в два этапа:

- уведомление налоговой о смене юридического адреса;

- регистрация смены юридического адреса.

Процедура смены адреса ООО в 2019 году при смене населенного пункта происходит в соответствии с законом от 30.03.2015 № 67-ФЗ, который существенно изменил положения статьи 17 закона «О госрегистрации» № 129-ФЗ.

На первом этапе в течение трех рабочих дней после принятия решения о смене юридического адреса необходимо сообщить об этом в налоговую инспекцию. Для этого в регистрирующую ИФНС по прежнему адресу надо подать:

- заверенную нотариусом форму Р14001 (при этом в листе Б заполняются только п.1-5);

- протокол или решение единственного участника о смене адреса.

На основании этих документов налоговая инспекция через 5 рабочих дней вносит в ЕГРЮЛ запись о принятии обществом решения об изменении места нахождения. Не ранее, чем через 20 календарных дней после внесения записи в госреестр директор должен снова обратиться в регистрирующую ИФНС, но уже по новому адресу.

Какие документы нужны для смены юридического адреса на втором этапе? Они практически такие же, что подаются при смене адреса с изменением устава:

- нотариально заверенная форма Р13001;

- подтверждение уплаты госпошлины (на реквизиты регистрирующей ИФНС по новому адресу);

- документы, подтверждающие новый адрес ООО;

- протокол собрания или решение единственного участника о смене адреса и внесении изменений в устав;

- устав с внесенными изменениями или приложение к нему (2 экз.).

Если в процессе смены адреса не было выявлено сведений о его недостоверности, то через пять рабочих дней ИФНС выдает лист записи ЕГРЮЛ с новым адресом.

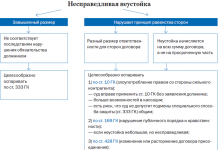

Обратите внимание: в процессе выявления факта достоверности нового адреса налоговый инспектор может явиться лично и проверить, что по адресу созданы условия для нахождения там руководителя (оборудовано рабочее место, и адрес не является массовым). При обнаружении фиктивного адреса в его смене будет отказано, а в ЕГРЮЛ будет внесена запись о недостоверности сведений об организации.

Если новым юридическим адресом ООО будет домашний адрес директора или участника с долей более 50%, то такой двухэтапный порядок смены места нахождения не применяется.

Меняете юридический адрес? Подумайте и о смене расчётного счёта. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Смена места нахождения ООО на домашний адрес руководителя или учредителя

Если необходимо срочно изменить место нахождения ООО, то можно оформить новый адрес по прописке руководителя или участника, имеющего в обществе долю не менее 50%. В этом случае смена адреса происходит в один этап и в течение 5 рабочих дней после подачи в регистрирующую ИФНС по новому адресу следующих документов:

- форма Р13001, заверенная нотариусом;

- документ об уплате госпошлины (на реквизиты налоговой инспекции по новому адресу);

- протокол или решение единственного участника о внесении изменений в устав сведений о месте нахождения;

- устав с изменениями или приложение к нему (2 экз.).

Документы для подтверждения нового адреса формально не требуются, но рекомендуем также подать согласие собственника и копию свидетельства о собственности ( или выписку из ЕГРП). Прописка руководителя или участника в паспорте должна совпадать с данными в заявлении.

Смена юридического адреса и перерегистрация в фондах

Если в процессе смены адреса ООО происходит смена ИФНС или территориальных подразделений ПФР и ФСС, то самостоятельно сниматься с учета и становиться на него в другом районе или населенном пункте не надо. Снятие и постановку на учет ИФНС и фонды производят без вашего участия через систему межведомственного взаимодействия. Постановление Правительства РФ от 22.12.2011 N 1092 обязывает налоговые инспекции в течение 5 рабочих дней передать необходимые сведения в ПФР, ФСС и Росстат. Предлагаем кратко разобраться в этом вопросе.

Учитывая, что административное разделение фондов не связано с ФНС, может произойти так, что вы смените налоговую инспекцию, но останетесь в ведении прежнего отделения Пенсионного фонда или фонда соцстраха. В связи с этим рекомендуется уточнить, подведомственность каким государственным органам в вашем случае изменилась.

- Постановка на учет в другую ИФНС. Согласно ст. 84 НК РФ налоговый орган осуществляет снятие с учета в течение пяти дней со дня внесения сведений о новом адресе в ЕГРЮЛ. Прежняя ИФНС самостоятельно пересылает ваши документы в налоговую по новому адресу. Процесс передачи дел может занять до месяца. Чтобы при переезде не возникало споров с налоговиками, советуем заранее провести сверку расчетов по налогам. Факт снятия организации с учета по старому адресу подтверждается уведомлением по форме № 1-5-Учет. ИНН у организации остается тот же, а КПП изменится.

- Смена ПФР при смене юридического адреса. Пенсионный фонд должен снять ООО с учета в течение 5 дней со дня получения сведений от налоговой об изменении юридического адреса. Далее ваше дело пересылается в новое территориальное подразделение ПФР, а организации присваивается новый регистрационный номер страхователя.

- Смена ФСС при смене юридического адреса. Осуществляется аналогично смене ПФР, но регистрационный номер ООО не меняется.

- Новые коды статистики. В Росстат сообщать о смене адреса не надо, но при переезде у вас могут измениться коды статистики. Вы можете лично обратиться в Росстат по новому адресу для получения документа о присвоении кодов с печатью, но практически везде принимают уведомление, распечатанное с сайта Росстата.

- Изменение реквизитов в банке. Сообщать вашему банку о смене юридического адреса налоговая инспекция не обязана. Если вы решили продолжать обслуживание в том же банке, то необходимо заменить банковскую карточку и указать в ней новый юридический адрес ООО.

| Видео (кликните для воспроизведения). |

Хотя по закону госорганы должны оформлять постановку на учет по новому адресу самостоятельно и в сжатые сроки, нельзя не учитывать человеческий фактор. Если вы заинтересованы в том, чтобы перерегистрация из-за смены юридического адреса ООО произошла без проблем, держите этот процесс под контролем. Узнавайте о том, пришли ли ваши документы вовремя и в полном объеме, иногда из-за сбоев во межведомственном взаимодействии приходится становиться на учет самостоятельно.

В кризисные времена многие компании стремятся оптимизировать расходы, переводя бизнес из «дорогих» городов в регионы, это позволяет существенно сократить траты на аренду недвижимости. Дарья Перковская, директор департамента правового и налогового консалтинга АКГ «Деловой профиль», рассказала об особенностях переезда.

Начиная с 2017 года субъекты страны могут вводить пониженные ставки по налогу на прибыль и УСН, налогу на имущество организаций в отношении движимого имущества, эти меры стимулируют миграцию компаний, которые стремятся сократить налоговую нагрузку. Желание перевести весь бизнес или только головной офис в другой регион может быть вызвано разными причинами, но всегда связано с необходимостью совершения определенных действующим законодательством процедур. Общая схема будет определяться тем, осуществляется ли переезд в пределах одной территориальной ИФНС или предполагается ее сменить.

Если перевод фирмы осуществляется в пределах одной территориальной ИФНС, то процедура переезда будет достаточно простой, рассмотрим ее механизм подробно.

На первом этапе принимается решение общего собрания участников/акционеров о смене адреса, в котором раскрываются основания для переезда. Пакет документов должен быть подан в налоговый орган в течение трех дней после принятия решения.

На следующем этапе подготавливается и утверждается новая редакция Устава предприятия, при этом изменения в Уставе должны быть надлежащим образом утверждены регистрирующим органом. Если компания действует на основании типового документа, то изменения в устав не вносятся.

На третьем этапе фирма подает «Заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица» по форме Р13001. В этом заявлении указываются новый юридический адрес предприятия и другие изменения в учредительных документах. Подлинность подписи на заявлении должна быть удостоверена нотариально. Следует обратить внимание, что нотариус может затребовать выписку из ЕГРЮЛ. Далее оплачивается государственная пошлина в размере 800 рублей. В инспекцию следует предоставить оригинал квитанции об оплате или платежное поручение с отметкой банка.

На пятом этапе вместе с заявлением в налоговый орган предоставляются договор аренды помещения по новому юридическому адресу, копия свидетельства о собственности или гарантийное письмо от собственника помещения, в котором определены его намерения предоставить в найм помещение после завершения государственной регистрации изменений юридического адреса. Если же предприятие планирует переезд в помещение, находящееся в его собственности, то следует предоставить копию свидетельства о собственности на это помещение. Конечно, эти документы не входят в число обязательных для компании, но без них ревизоры могут не признать обоснованность смены юридического адреса и отказать в удовлетворении заявления. Если нет оснований для отказа, то в течение семи дней после подачи документов регистрирующий орган вносит изменения в Устав и ЕГРЮЛ. Заявителю выдаются новое свидетельство о государственной регистрации и зарегистрированный в установленном порядке Устав.

В самом благоприятном варианте на регистрацию изменения юридического адреса нужен один месяц. Если проверяющие начали сомневаться в достоверности сведений, то к указанному сроку следует прибавить еще 30 дней с момента направления уведомления.

После этого предприятие должно уведомить органы государственной статистики (предоставив выписку из ЕГРЮЛ, решение о смене юридического адреса, свидетельство о регистрации) и получить обновленные коды статистики.

Уведомить внебюджетные фонды должны налоговики, но на практике этот процесс занимает у них много времени, поэтому, чтобы его ускорить, следует самостоятельно сообщить фондам о переезде. Внесенные изменения должны быть отмечены обслуживающим банком, в который направляются копии полученных бумаг, после уведомления кредитная организация выдает новые банковские карточки предприятию. На этом «документальный» переезд можно будет считать завершенным.

Процесс перевода фирмы в другую территориальную ИФНС проходит по такой же схеме, как описано выше, но сам процесс более долгий. Впрочем, он будет еще длиннее, если у компании есть задолженность перед бюджетом.

Ранее налоговые органы часто сталкивались с ситуацией, когда перевод фирмы в другой регион производился в случаях наличия большой задолженности по налогам. При этом после перевода фирмы в другой регион прежняя ИФНС лишалась права проводить проверки и выставлять штрафы за предыдущую деятельность. Таким образом, предприятия уходили из территориальной подведомственности, меняли учредителей и директора, избавляясь от фирмы, как от балласта.

С 2016 года процедура перевода фирмы в другой регион усложнилась и занимает больше времени. Сегодня она проводится в два этапа – начинается все с уведомления о намерении сменить юридический адрес и регистрации смены юридического адреса, между которыми выдерживается интервал в 20 дней, что дает возможность ИФНС завершить проверку предприятия. В случае появления у регистрирующего органа сомнений в достоверности сведений регистрация может быть приостановлена для проверки на срок до 30 дней. Имевшие место случаи рейдерского захвата предприятий заставили налоговиков более осторожно подходить к процессу регистрации изменения юридического адреса. Например, совладелец компании или ее руководитель могут письменно обратиться в Службу и потребовать приостановить регистрационные действия.

ФНС также активно выявляет фирмы-однодневки и обновляет свой информационный сервис, в котором представляет «черный список» предприятий (см. https://service.nalog.ru/baddr.do). Фирмы, попавшие в список, не получали направляемых в их адрес писем от ИФНС, и письма, в свою очередь, отправлялись обратно. Поэтому если предприятие не хочет попасть в этот анти-рейтинг фирм-однодневок, то оно должно организовать сбор поступающих официальных писем по новому юридическому адресу.

Теперь посчитаем временной интервал, который будет занимать регистрация перевода в другой регион в случае смены ИФНС. В течение трех дней с момента принятия обществом решения о смене юридического адреса предприятие подает документы (заявление по форме Р14001, в листе Б которого заполняются только пункты 1–5, а также само решение) в регистрирующий орган по прежнему месту нахождения. Производится внесение изменений в ЕГРЮЛ о принятом решении по смене адреса, после чего регистрирующий орган в течение 20 дней производит проверку. Если ревизия не выявила проблем, то фирма может подать заявление на регистрацию изменения юридического адреса, которое осуществляется в срок не более семи дней. То есть в самом благоприятном варианте на регистрацию изменения юридического адреса нужен один месяц. Если проверяющие начали сомневаться в достоверности сведений, то к указанному сроку следует прибавить еще 30 дней с момента направления уведомления, в течение которых предприятие должно предоставить достоверные сведения, то есть весь процесс займет два месяца. Для проверки достоверности данных ревизоры вправе опрашивать руководителя, участников общества, осматривать помещение по новому юридическому адресу, проводить экспертизу представленных документов.

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

Как перевести юрадрес в регион с льготными налоговыми ставками

4 сентября 2014 2236

Какими способами меняют юрадрес на нужный субъект РФ

В чем преимущества и недостатки перевода юрадреса

Как снизить налоговые риски при «переезде» компании

Перевод юридического адреса в льготный регион может существенно понизить налоговую нагрузку компании. Региональным законодателям дано право уменьшать базовые ставки по налогу на прибыль, транспортному и имущественному налогам, а также по единому налогу по УСН. Однако по результатам опроса, проведенного на сайте www.nalogplan.ru*, выяснилось, что только 30 процентов опрошенных относятся к данному способу экономии положительно. Остальные же 70 процентов оценивают его скептически.

* О результатах этого опроса читайте в статье «Как практики относятся кпопулярным способам налогового планирования» в «ПНП» № 7, 2014.

Одни опасаются, что контролеры при проверке могут обвинить организацию в имитации деятельности на территории льготного региона. Другие не используют региональные различия в ставках налогов по причине того, что это слишком сложное и затратное дело. Попытаемся разобраться, действительно ли перевод юрадреса в льготный регион настолько трудоемкая и опасная процедура.

Процедура смены юрадреса состоит из нескольких этапов

Для получения налоговой экономии стоит, прежде всего, определить перечень налогов, снижение которых принесет максимальную выгоду для бизнеса. Далее выбрать подходящий регион и оптимальную схему перемены адреса.

На практике существует три способа «переезда» компании в льготный регион. Первый — учреждение в нужном регионе новой организации с последующим переводом в нее персонала и активов. Второй — реорганизация путем присоединения к региональной компании. Третий — изменение юридического адреса компании в учредительных документах. Именно последний вариант наиболее универсален и прост.

Формально действующее законодательство не использует термин «юридический адрес». Гражданский кодекс использует понятие «местонахождение юрлица», которое, по общему правилу, определяется местонахождением постоянно действующего исполнительного органа компании (ст. 54 ГКРФ). Поэтому по сути смена юрадреса — это перемещение в другой регион исполнительного органа организации. А в соответствии с пунктом 3 статьи 103 ГК РФ исполнительный орган может быть как коллегиальным (правление, дирекция), так и единоличным (директор, генеральный директор).

На первом этапе внедрения данной схемы компания приобретает помещение в нужном регионе или берет его в аренду. В первом случае подтверждением права разместить в помещении исполнительный орган будет договор купли-продажи и свидетельство о праве собственности. Во втором — договор аренды, акт приемки-передачи недвижимого имущества и копия свидетельства арендодателя о праве собственности на объект аренды.

На практике часто встречается ситуация, когда компания приобретает фиктивный юрадрес в другом регионе, пользуясь предложениями недобросовестных юридических посредников. По сути, просто покупает фиктивные документы об аренде. Конечно, так дешевле, чем реально снимать (тем более приобретать) офисное помещение, но нужно осознавать, что это мнимая сделка (п. 1 ст. 170 ГКРФ). При наличии информации о недостоверности предоставленных сведений об адресе юрлица регистрирующий орган вправе отказать в регистрации изменений (п. 1 ст. 23 Федерального закона от 08.08.01 № 129-ФЗ, далее — Закон № 129-ФЗ). Обстоятельства, наличие которых свидетельствует о том, что сведения об адресе юридического лица считаются недостоверными, приведены в пункте 2 постановления Пленума ВАС РФ от 30.07.13 № 61.

На втором этапе общим собранием участников общества или его акционеров (п. 1 ст. 91, п. 1 ст. 103 ГК РФ) принимается решение об изменении местонахождения исполнительного органа и о внесении соответствующих изменений в устав компании. При этом изменения в устав могут быть внесены путем составления дополнения к нему или путем утверждения новой редакции. Решение общего собрания участников оформляется протоколом.

Третий этап — регистрация изменений, внесенных в устав. В течение трех рабочих дней со дня принятия решения о внесении изменений общество обязано сообщить об этом в регистрирующий орган по своему местонахождению, то есть по старому адресу (п. 5 ст. 5, п. 1 ст. 18 Закона № 129-ФЗ). Уведомление регистрирующего органа осуществляется путем подачи руководителем компании заявления по форме Р13001, утвержденной приказом ФНС России от25.01.12 №ММВ-7-6/25@.

При заполнении данного заявления необходимо указать детальные элементы нового адреса компании, включая номер помещения (офиса). Поскольку отсутствие конкретных элементов налоговый орган расценивает как непредставление документов, отражающих действительный адрес компании (письмо ФНС России от31.01.14 №СА-4-14/1645@). Вместе с заявлением целесообразно представить копии документов, подтверждающих право собственности заявителя на помещение. Либо договор аренды, акт приемки-передачи, а также копию свидетельства арендодателя о праве собственности. Наличие в деле указанных документов поможет снизить риск отказа в регистрации изменений.

Налоговый орган осуществляет регистрацию изменений в течение пяти рабочих дней со дня получения документов (п. 1 ст. 8, п. 3 ст. 18 Закона № 129-ФЗ). После этого контролеры направляют налогоплательщику предложение пройти сверку взаиморасчетов с бюджетом (п. 3 приказа ФНС России от09.09.05 №САЭ-3-01/444@). Если компания не примет участия в сверке, то инспекторы составят акт сверки в одностороннем порядке (п. 3.3.2 приказа ФНС России от09.09.05 №САЭ-3-01/444@). И перешлют регистрационное дело в налоговый орган по новому местонахождению компании (п. 4 ст. 18 Закона №129-ФЗ).

Четвертый этап — уведомление контрагентов компании об изменении юридического адреса. Для этого необходимо направить в адрес контрагентов (в том числе в кредитные учреждения, в которых открыты счета налогоплательщика) информационные письма с приложением документов, подтверждающих изменение адреса. Это могут быть свежая выписка из ЕГРЮЛ, протокол или решение о внесении изменений, лист записи ЕГРЮЛ о совершенном регистрационном действии. При этом желательно сохранить документы, подтверждающие отправку контрагентам указанных уведомлений. Данный пакет документов будет являться подтверждением реальности действий компании по смене юридического адреса. В том числе в случае, если налоговый орган заявит о формальности данного действия и обвинит компанию в получении необоснованной налоговой выгоды.

На заключительном этапе необходимо определить статус подразделения, которое будет располагаться по прежнему местонахождению компании. Если компания решит преобразовать подразделение в филиал или представительство, то она обязана зафиксировать это в своих учредительных документах, в том числе в уставе, зарегистрировав соответствующие изменения (п. 3 ст. 55 ГКРФ). Отметим, что для образования обособленного подразделения организации необходимо создать как минимум одно стационарное рабочее место на срок более одного месяца (абз. 20 п. 2 ст. 11 НКРФ). При этом понятие «обособленное подразделение» шире понятий «филиалы» и «представительства».

При выборе статуса подразделения важно учитывать налоговые последствия этого шага. Поскольку организации, имеющие филиалы или представительства, не вправе применять упрощенку (подп. 1 п. 3 ст. 346.12 НКРФ). В то же время если у организации есть обособленные подразделения, то применять УСН можно. Для этого обособленное подразделение не должно быть указано в учредительных документах организации в качестве филиала или представительства (постановление Федерального арбитражного суда Уральского округа от19.06.13 №Ф09-5283/13). Аналогичная точка зрения отражена в письмах УФНС по г. Москве от19.08.11 №16–15/081345@, от22.06.11 №16–15/060374@, от31.08.10 №16–15/091423@, Минфина России от29.06.09 №03-11-06/3/173.

Перевод юрадреса в другой регион позволит оптимизировать налоговую нагрузку

У регионов есть некоторые возможности по управлению налоговой нагрузкой на своих территориях. Это касается ставок и льгот по налогу на прибыль, единому налогу при УСН и транспортному налогу. В случае введения в ближайшем будущем налога с продаж у регионов также будет возможность варьировать его ставку. Правильный выбор льготного региона для «переезда» способен принести компании существенную налоговую экономию (см. подверстку).

По налогу на прибыль 2 процента зачисляется в федеральный бюджет, а 18 — в бюджеты субъектов РФ. И у регионов есть право снижать «свою» ставку вплоть до 13,5 процента (п. 1 ст. 284 НКРФ). Большинство регионов воспользовалось этим правом. По УСН с базой «доходы минус расходы» региональные законодатели могут устанавливать дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков (п. 2 ст. 346.20 НКРФ). Базовые ставки транспортного налога регионы могут увеличивать или уменьшать, но не более чем в десять раз (п. 2 ст. 361 НКРФ). Также местные власти могут устанавливать пониженные ставки по налогу на имущество организаций (п. 1 ст. 380 НКРФ), налогу на игорный бизнес (п. 1 ст. 369 НКРФ), а также земельному налогу (п. 1, 2 ст. 394 НК РФ).

Для компаний, у которых есть обособленные подразделения, предусмотрены особые правила исчисления налога на прибыль. Региональную часть налога нужно делить между головной организацией и ее обособленным подразделением (п. 2 ст. 288 НКРФ). Для этого необходимо определить долю налоговой базы по прибыли, приходящуюся на обособленное подразделение. При этом компания может самостоятельно определить, какой из показателей использовать при распределении налога — расходы на оплату труда или среднесписочную численность сотрудников (абз. 4 п. 2 ст. 288 НКРФ).

Чаще всего для получения налоговой экономии организации выгоднее выбрать среднесписочную численность сотрудников (порядок ее определения приведен в указаниях по заполнению формы № П-4, утвержденных приказом Росстата от28.10.13 №428), а не расходы на оплату труда (ст. 255 НКРФ). Поскольку наибольшие налоговые льготы предоставляются именно в тех регионах, в которых низкий средний уровень зарплат. При определении удельного веса остаточной стоимости учитываются все основные средства, которые являются амортизируемым имуществом. При этом в расчет включаются только те основные средства, которые фактически используются обособленным подразделением независимо от того, на чьем балансе они отражены (абз. 3 п. 2 ст. 288 НКРФ, письма Минфина России от13.11.10 №03-03-06/2/193 и ФНС России от14.04.10 №3-2-10/11).

Для того чтобы платить налог на имущество по льготным региональным ставкам, необходимо выделить обособленное подразделение на отдельный баланс, а имущество, закрепленное за ним, учитывать отдельно от имущества головной организации. В этом случае налог на имущество уплачивается по местонахождению обособленного подразделения (ст. 384 НКРФ). С транспортным налогом аналогично. Необходимо зарегистрировать транспортное средств в органах ГИБДД по местонахождению обособленного подразделения (п. 1 ст. 363, подп. 2 п. 5 ст. 83 НКРФ).

Низкий средний уровень зарплаты в льготном регионе позволит компании получить дополнительную налоговую экономию, переложив часть функций на местных жителей — сотрудников головного офиса. Более того, если организации в скором времени грозит выездная проверка, то переезд отложит эту процедуру на неопределенный срок. Поскольку пройдет немало времени, пока передадут документы из одной инспекции в другую, пока контролеры в новой инспекции примут решение о проверке, а то и вовсе не примут.

Основным недостатком данного способа налоговой экономии является риск признания действий по смене юрадреса схемой, направленной на получение необоснованной налоговой выгоды. При этом суды могут встать на сторону проверяющих, если будет установлено, что главной целью компании являлось получение дохода исключительно за счет налоговой выгоды в отсутствии намерения осуществлять реальную экономическую деятельность (п. 9 постановления Пленума ВАС РФот12.10.06 №53).

Таким образом, если будет доказано, что компания осуществила смену юридического адреса исключительно в целях снижения налогового бремени и ее головной офис отсутствует или не осуществляет деятельность, то судьи могут встать на сторону проверяющих. Так, в постановлении Тринадцатого арбитражного апелляционного суда от11.07.07 №А42-1199/2006 налоговый орган указал, что контрагенты налогоплательщика были зарегистрированы на территории с льготным режимом налогообложения и действовали в рамках договоров, направленных не на извлечение прибыли, а на создание видимости получения прибыли. Аналогичные аргументы приводились в постановлении Девятого арбитражного апелляционного суда от15.10.09 №09АП-17813/2009-АК и решении Арбитражного суда Мурманской области от05.11.08 №А42-3201/2005.

Пути снижения рисков при «переезде» в льготный регион

К тому же если ранее компания неоднократно меняла юридический адрес, то целесообразно использовать вариант «переезда» с помощью присоединения к региональной компании. В результате реорганизации будет прекращено существование компании, что в свою очередь прервет цепочку миграции между налоговыми органами.

Здравствуйте. Я Илья и более 5 лет занимаюсь юридическим консультированием. Считаю, что являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны для того чтобы донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.